5 января 2024 Bloomberg

Когда хотят оправдать бычьи прогнозы по рынку акций, часто говорят о том, что в мире скопилось около $6 трлн наличных, которые нужно куда-то инвестировать — предпочтительно в акции

Но чтобы поверить в эту теорию, нужно напрочь отключить критическое мышление — на самом деле денег, которые можно вложить в рискованные мероприятия, гораздо меньше. Так считают рыночные скептики. Они не советуют продавать акции и уходить с рынка, но предупреждают, что некоторые бычьи прогнозы страдают чрезмерным ничем не оправданным оптимизмом.

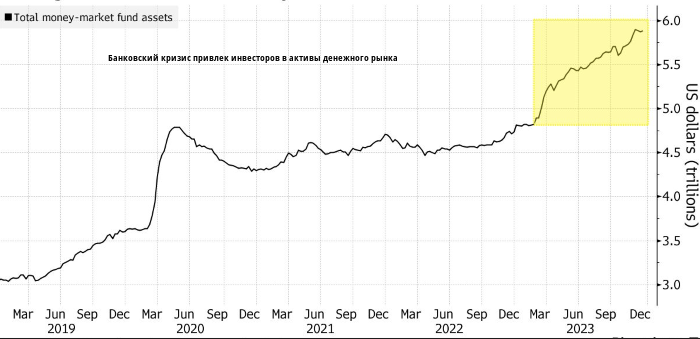

Среди них Дебора Каннингем из Federated Hermes, которая считает, что, по крайней мере, 80% из почти $1 трлн, вложенных в фонды денежного рынка с марта 2023 года, это вкладчики, которые ищут что-то поинтереснее банковских депозитов, а вовсе не люди, готовые рискнуть и вложиться в акции или облигации.

«Эти деньги приходят через рынок депозитов, через розничную торговлю, и вряд ли они будут сильно мобильными», — отметила Каннингем в конце декабря в интервью Bloomberg Television.

Эта точка зрения противоречит набирающим обороты бычьим прогнозам по рынку акций. Они основаны на предположении, что головокружительное ралли последних двух месяцев будет подпитываться наличными деньгами, которые сейчас лежат без дела. Рекордные $5.9 трлн, скопившиеся в денежных фондах, пойдут в дело, как только центральные банки начнут снижать ставки, написал стратег Barclays Эммануэль Кау в записке на прошлой неделе. UBS Asset Management выдвинула аналогичный тезис в прогнозах на 2024 год, заявив, что инвесторы, перекладывающие деньги из налички в рисковые активы, «могут стимулировать гораздо более стремительный рост», чем ожидает консенсус. \\

По словам директора по инвестициям Citi Global Wealth и главы по инвестициям Дэвида Бейлина, нет причин ждать, чтобы мигрировать из фондов денежного рынка в «основные портфели 60/40».

Но даже несмотря на то, что индекс S&P 500 находится вблизи рекордного максимума, а все вокруг верят, что Федрезерв снизит ставки в следующем году, фонды денежного рынка продолжают привлекать свежие наличные деньги. Откуда они приходят — имеет значение. Депозиты уже начали покидать банки после мартовских потрясений в банковском секторе, когда цикл повышения ставок ФРС поднял доходность по краткосрочным облигациям. С тех пор эта динамика только усилилась.

«Большая часть этих средств поступает с банковских счетов, то есть это деньги, которые люди будут использовать для покрытия своих регулярных расходов. Другими словами, они не предназначены для фондового рынка», — считает Мэтт Мейли, главный рыночный стратег Miller Tabak + Co. «Это не значит, что в этом году не будет некоторой ротации денег в акции, но мы также должны помнить, что проценты на счетах денежных фондов все еще намного более конкурентоспособны, чем в 2020 и 2021 и годах».

Более того Каннингем из Federated Hermes считает, что фонды денежного рынка останутся конкурентоспособными, даже когда ФРС начнет снижать ставки, чтобы вывести денежно-кредитную политику за пределы ограничительной территории. Маловероятно, что процесс нормализации вернет процентные ставки к нулю, скорее они останутся в диапазоне 3%-4%, сказала она. При таких ставках инвесторы не захотят возвращать деньги на банковские депозиты. Таким образом, безрисковые денежные инструменты будут надежно удерживать наличность.

По словам Дэвида Сауерби (David Sowerby) из Ancora Advisors, доходность от 3% до 4% сильно отличается от того, что мы видели в эпоху низких ставок на денежном рынке. Однако восстановление на рынке акций неизбежно замедлит приток денег на этот рынок.

«Почти все они пришли туда после мартовского кризиса, когда люди волновались за сохранность своих денег. Банки предлагали доходность менее 1%, поэтому опытный инвестор ушел в краткосрочные бумаги, которые приносили доходность выше 5%«,— сказал Сауерби, портфельный управляющий Ancora Advisors. «Хорошая история для инвестора в 2023 году, но чтобы получить хорошую доходность с учетом инфляции и после вычета налогов, стоит присмотреться к фондовому рынку».

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба