Сегодня истекает крайний срок рассмотрения совместной заявки от Ark Invest и 21Shares на открытие спотового ETF. Инвестиционный интерес к событию настолько высок, что суммарный объем открытых фьючерсных контрактов с Bitcoin на Чикагской фондовой бирже (CME) побил рекорд 2021 года. Сейчас показатель составляет $6,3 млрд.

Вероятность одобрения спотовых ETF в 2024 году многократно выросла после проигрыша SEC по апелляции Grayscale. Регулятор запретил преобразование трастового фонда в спотовый, а судебная комиссия постановила, что решение SEC было «произвольным и капризным». В октябре прошлого года истек срок обжалования по данному решению, поэтому появление спотовых ETF стало лишь вопросом времени.

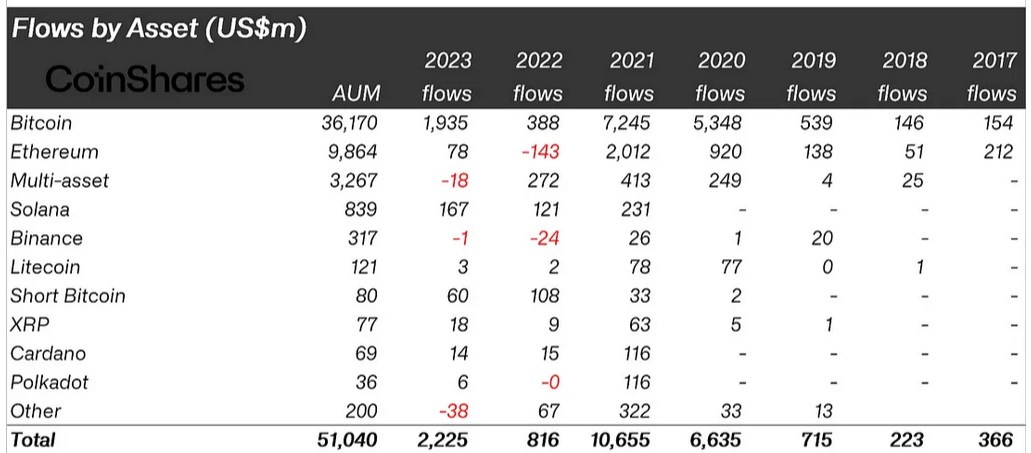

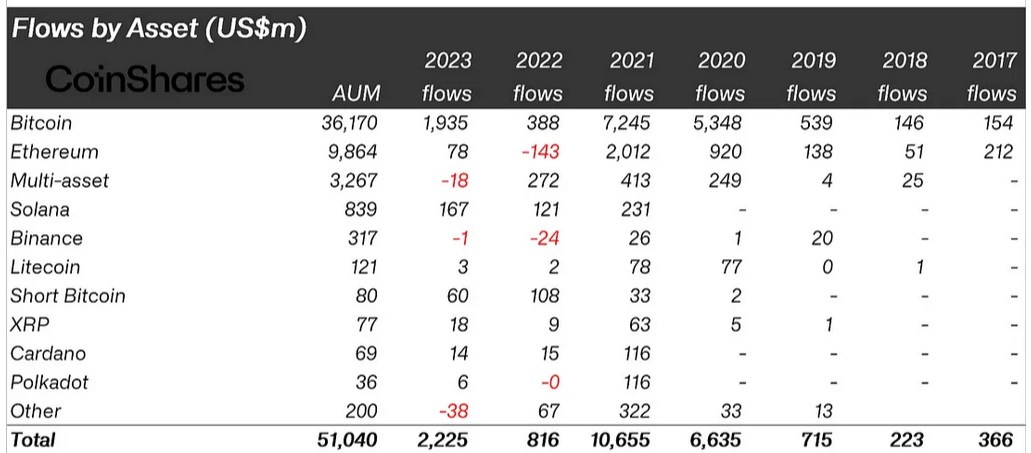

С 40-й недели (начало октября) приток инвестиций в существующие криптофонды с Bitcoin по всему миру превысил $1,6 млрд. Для сравнения, за весь 2022 год он составил скромные $388 млн.

По оценке Galaxy Digital, в первый год запуска ETF привлекут как минимум $14 млрд, а по расчетам Standard Chartered (SC) — от $50 млрд до $100 млрд. Столь внушительный приток средств неизбежно повлечет за собой рост Bitcoin. По оценке SC, к концу года он вырастет до $100 тыс.

Поэтому спекуляции вокруг запуска ETF приводят к росту волатильности и появлению нежелательных эксцессов. Так, в ночь на 10 января была взломана учетная запись SEC в X, где появился пост о разрешении ETF. Bitcoin на новость отреагировал ростом до $48 тыс., но в течение часа откатился назад после публикации опровержения.

Удаленный пост с фальшивой новостью о запуске ETF

Аналитическое агентство K33 Research и вовсе предупреждает о его падении после разрешения долгожданного продукта. Дело в том, что 43% фьючерсных контрактов на CME на $2,7 млрд принадлежат фьючерсным ETF, которые из-за более высоких затрат столкнутся со значительным оттоком средств в пользу спотовых ETF. Массовое закрытие позиций приведет к давлению на цену, пока капитал не перетечет в новые биржевые фонды.

Давление могут оказать и киты, предпочитающие разгружать запасы на крупных позитивных новостях. Все это сулит ростом волатильности в момент одобрения спотовых ETF, однако долгосрочные перспективы остаются позитивными

Вероятность одобрения спотовых ETF в 2024 году многократно выросла после проигрыша SEC по апелляции Grayscale. Регулятор запретил преобразование трастового фонда в спотовый, а судебная комиссия постановила, что решение SEC было «произвольным и капризным». В октябре прошлого года истек срок обжалования по данному решению, поэтому появление спотовых ETF стало лишь вопросом времени.

С 40-й недели (начало октября) приток инвестиций в существующие криптофонды с Bitcoin по всему миру превысил $1,6 млрд. Для сравнения, за весь 2022 год он составил скромные $388 млн.

По оценке Galaxy Digital, в первый год запуска ETF привлекут как минимум $14 млрд, а по расчетам Standard Chartered (SC) — от $50 млрд до $100 млрд. Столь внушительный приток средств неизбежно повлечет за собой рост Bitcoin. По оценке SC, к концу года он вырастет до $100 тыс.

Поэтому спекуляции вокруг запуска ETF приводят к росту волатильности и появлению нежелательных эксцессов. Так, в ночь на 10 января была взломана учетная запись SEC в X, где появился пост о разрешении ETF. Bitcoin на новость отреагировал ростом до $48 тыс., но в течение часа откатился назад после публикации опровержения.

Удаленный пост с фальшивой новостью о запуске ETF

Аналитическое агентство K33 Research и вовсе предупреждает о его падении после разрешения долгожданного продукта. Дело в том, что 43% фьючерсных контрактов на CME на $2,7 млрд принадлежат фьючерсным ETF, которые из-за более высоких затрат столкнутся со значительным оттоком средств в пользу спотовых ETF. Массовое закрытие позиций приведет к давлению на цену, пока капитал не перетечет в новые биржевые фонды.

Давление могут оказать и киты, предпочитающие разгружать запасы на крупных позитивных новостях. Все это сулит ростом волатильности в момент одобрения спотовых ETF, однако долгосрочные перспективы остаются позитивными

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба