RAZB0RKA отчета ЮНИПРО по МСФО 2п'23.

ЮНИПРО сегодня опубликовал отчет МСФО, который неприятно удивил рынок и акции снизились на 3% до 2.23 руб

Что могло пойти не так?

Ведь рекордные операционные результаты говорили о том, что должна быть получена рекордная прибыль

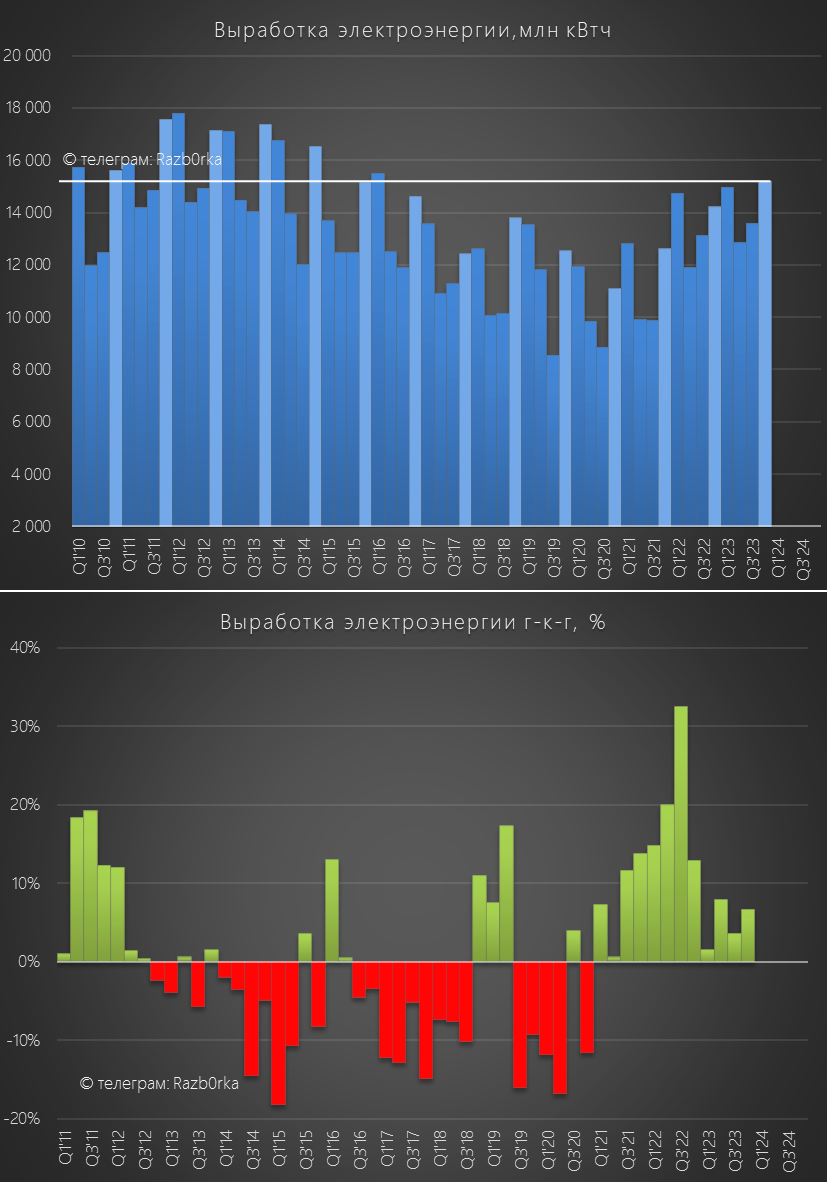

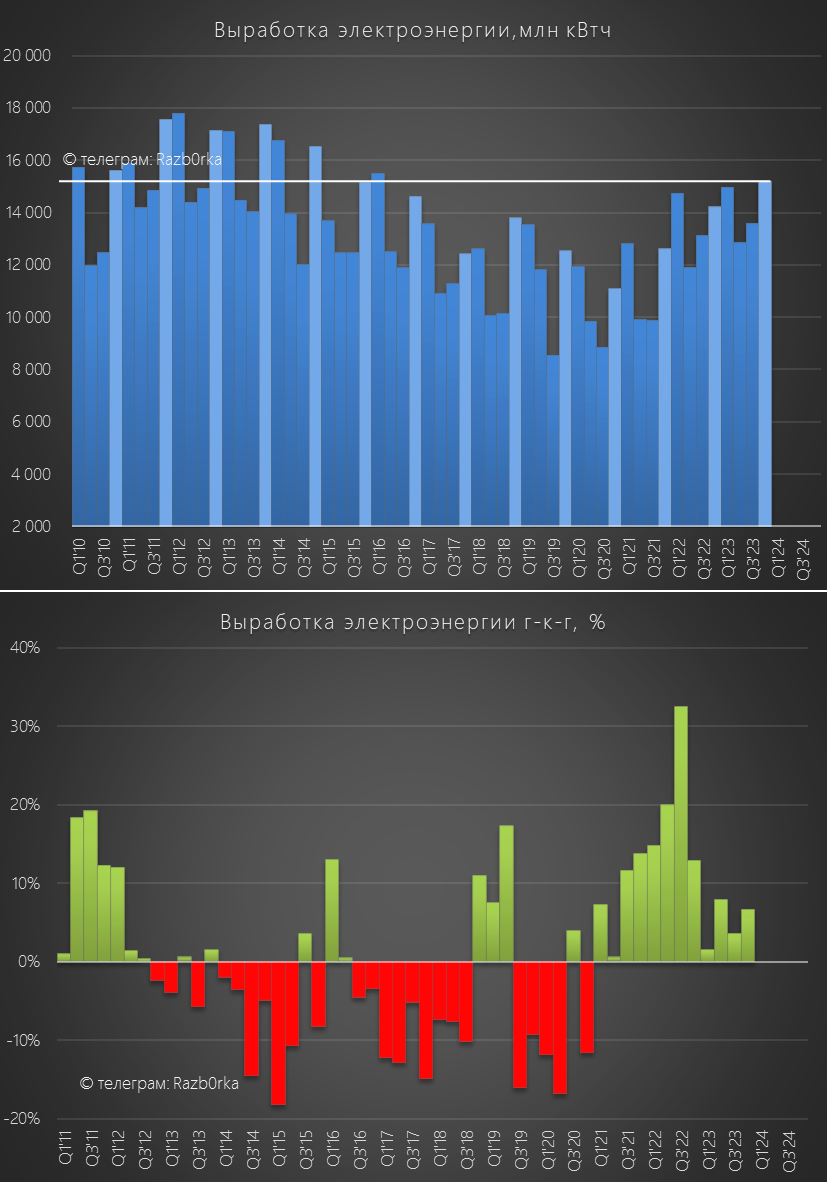

Выработка электроэнергии увеличилась в 4 квартале на 7% до рекордных с 2015 года 15.2 млрд кВтч

Я не просто так использовал в качестве иллюстрации к разборке кадр с сложными расчетами из ИНТЕРСТЕЛЛАРА

Опыт прошлых лет подсказывал, что рассчитать итоговую годовую чистую прибыль у энергетиков и сетевых компаний не так то и просто

В 4-ом квартале часто бывают значительные убытки от переоценки основных средств

Эти переоценки, как черная дыра Гаргантьюа, "засасывают" прибыль акционеров

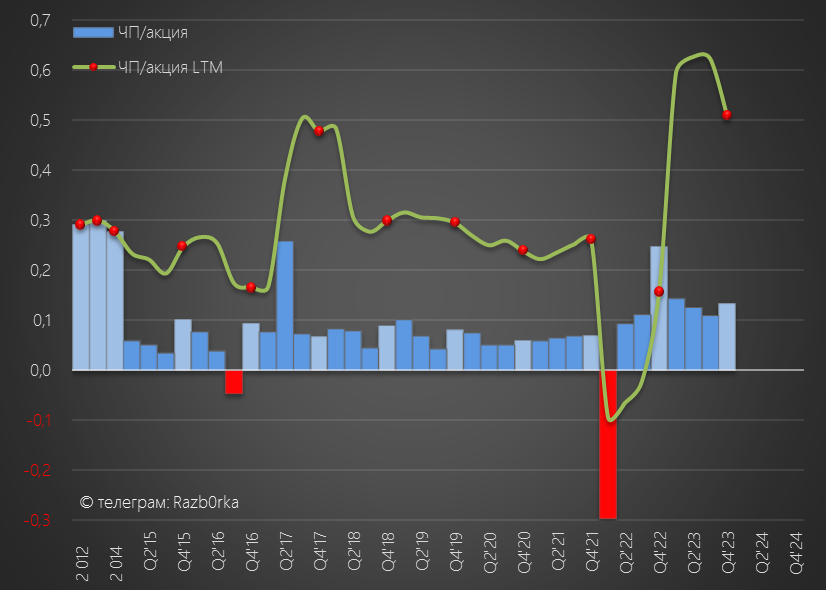

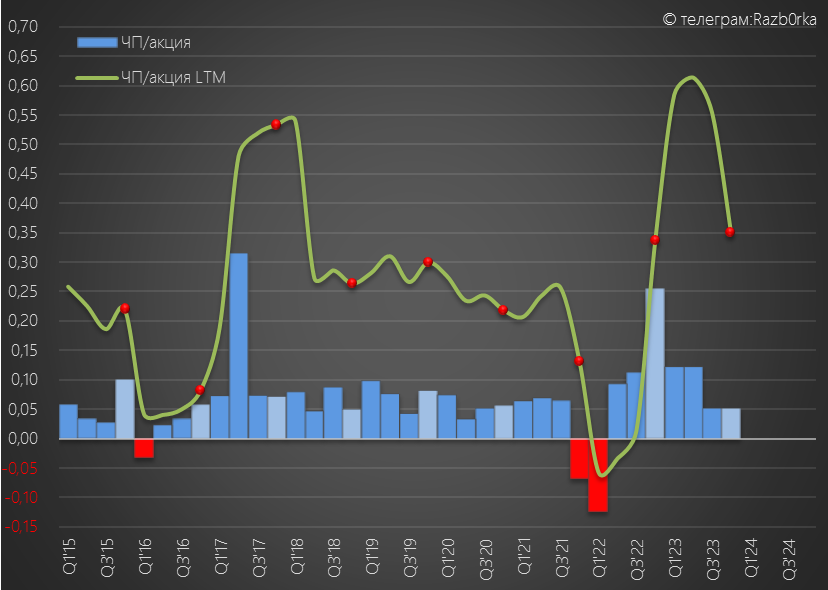

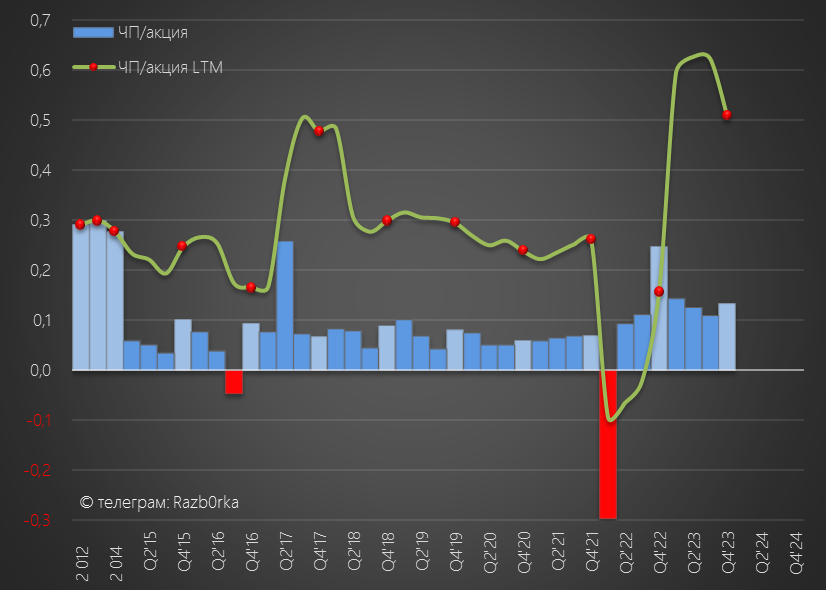

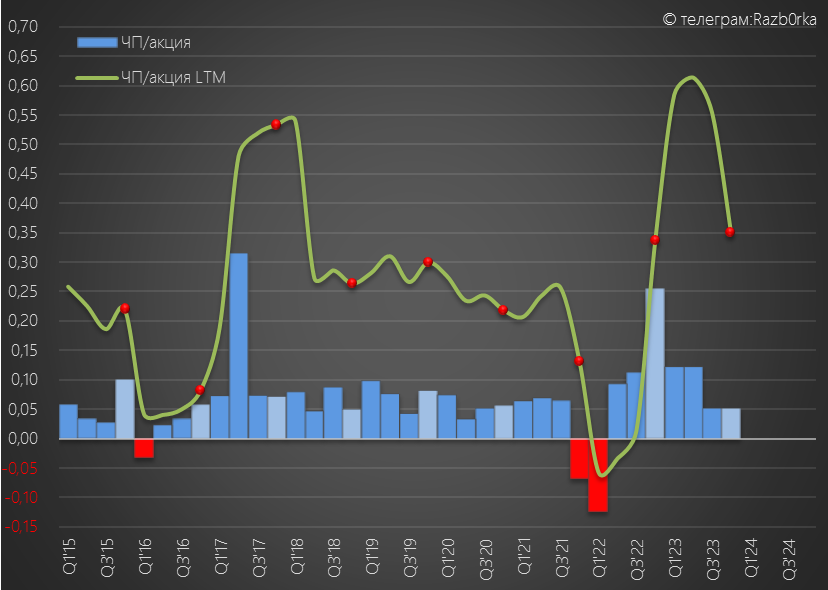

Писал о том, что без учета возможных бухгалтерских трюков, после уплаты налогов в чистой прибыли 4кв'23 останется 8.4 млрд руб или 0.13 руб/акция

За 2023 год чистая прибыль могла составить 32.1 млрд руб или 0.51 руб/акция

Сколько вышло по факту?

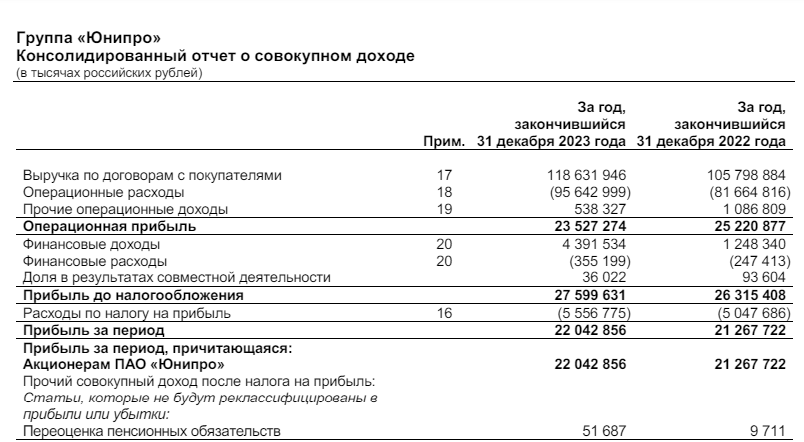

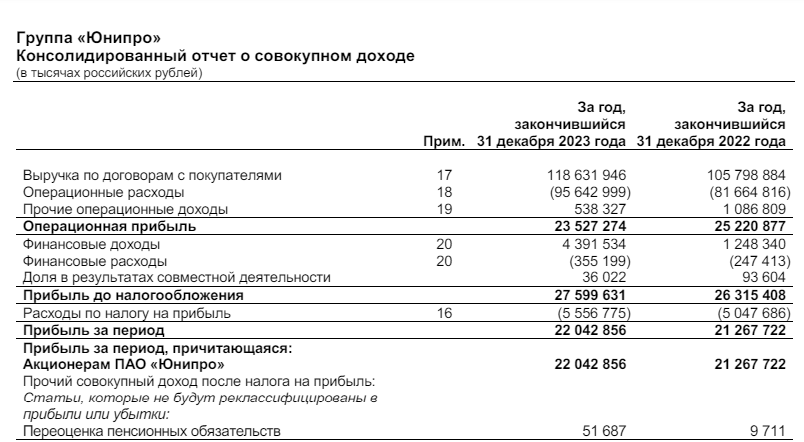

Чистая прибыль составила всего 22 млрд руб

Неужели, зная результаты 9-ти месяцев, можно ошибиться с прогнозом годовой прибыли на 10 млрд руб или более чем 30%?

Как видите, можно...

Что пошло не так?

Наверное Вы уже догадываетесь...

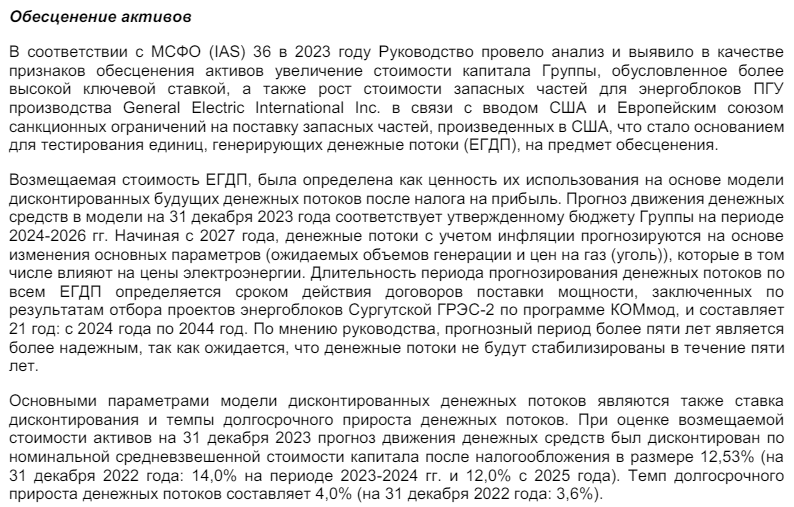

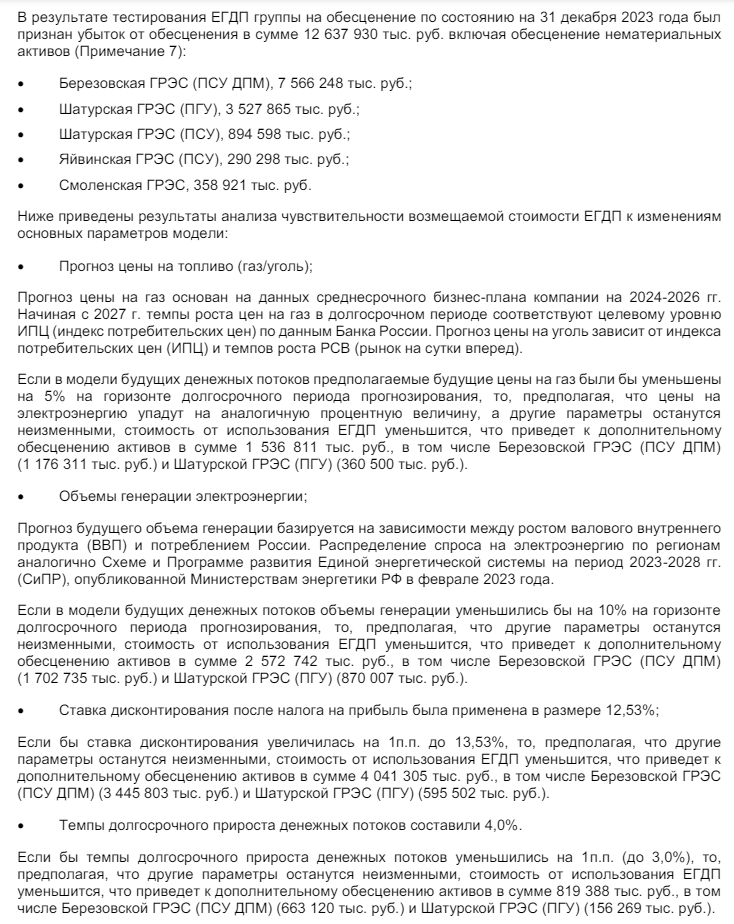

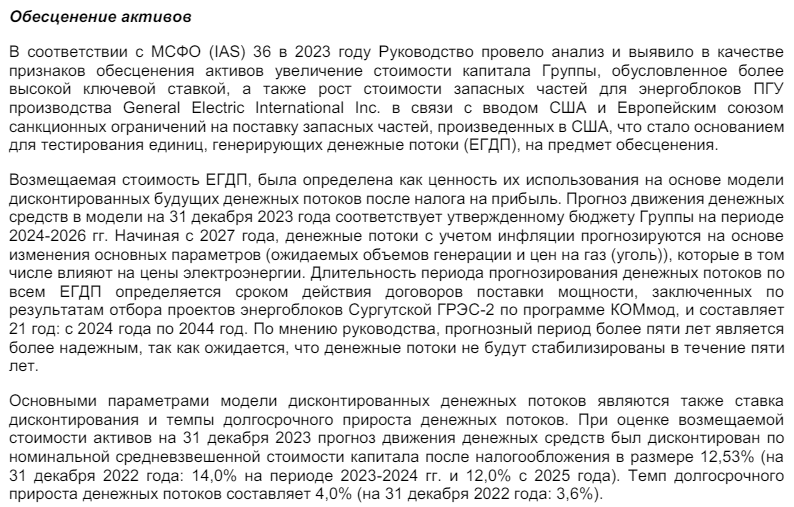

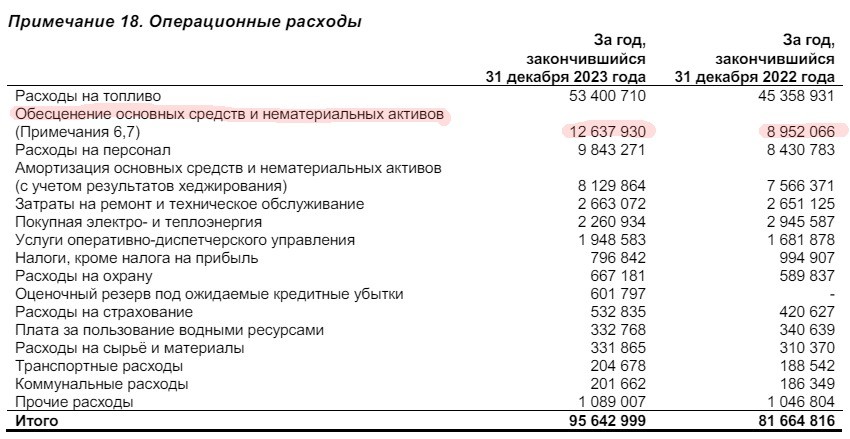

Из-за ставки ЦБ в 16% и ожидаемого роста стоимости запчастей для турбин, менеджмент посчитал, что ценность основных средств компании и денежные потоки значительно снизятся в будущие периоды

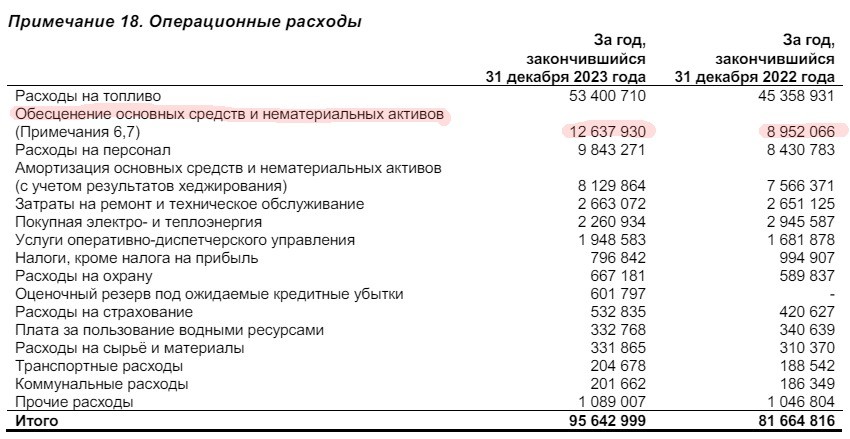

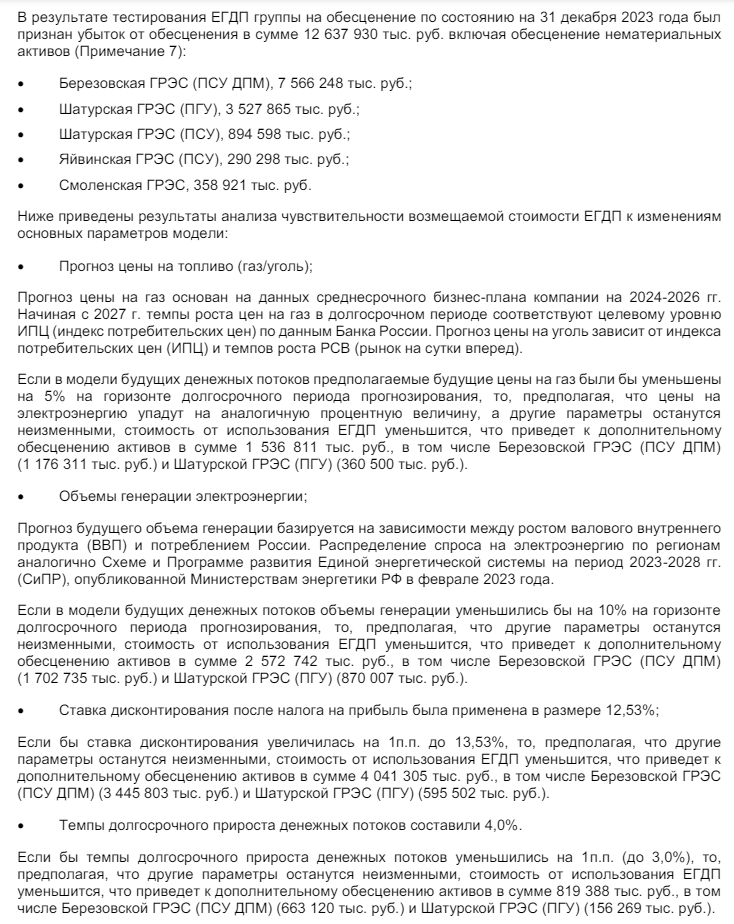

В результате, было признано обесценение основных средств на 12.7 млрд руб

Для справки, на начало 2023 года стоимость основных средств составляла 102 млрд руб

Масштабы переоценок просто поражают!

За 2022 год переоценка составила -8.9 млрд и еще -12.7 млрд руб за 2023 год

Что хорошего есть в отчете?

Напомню, что компания перешла в этом году на полугодовое раскрытие МСФО

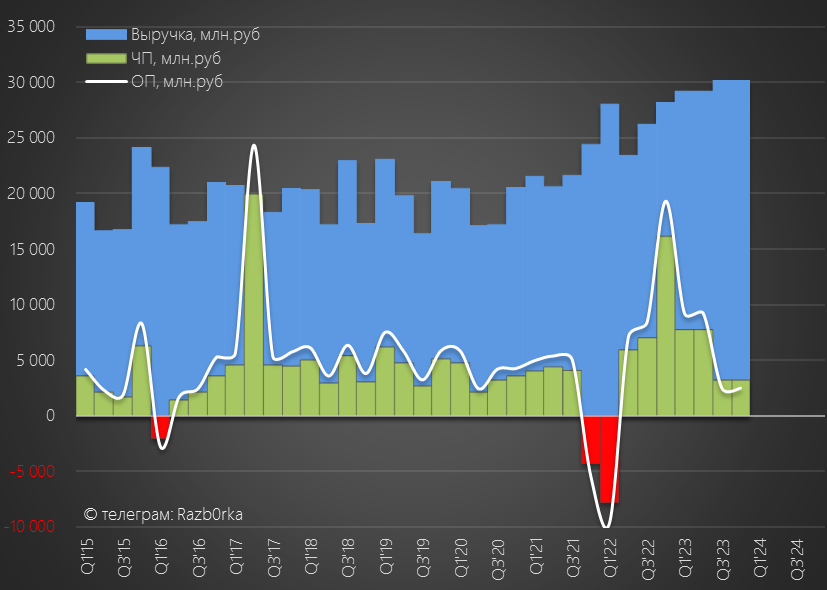

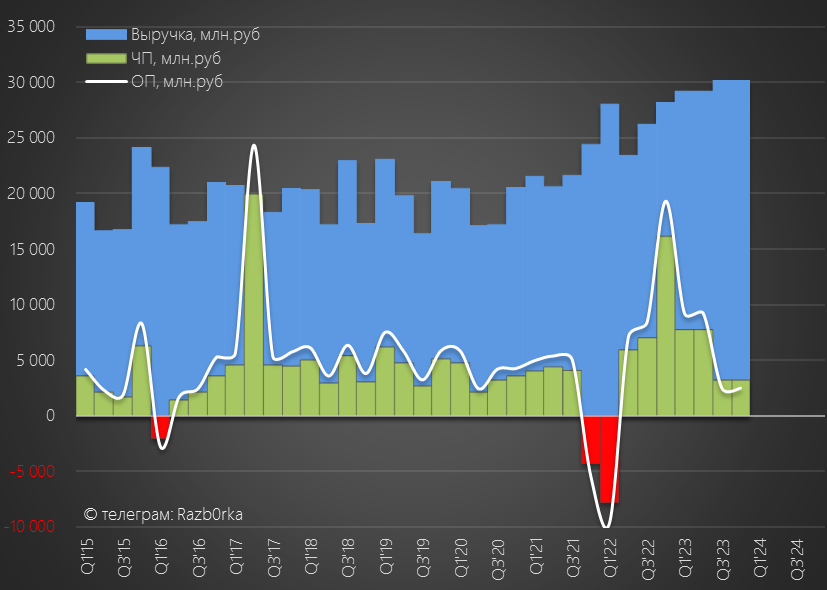

Выручка выросла в 2-ом полугодии на 11% до 60 млрд руб

Это было очень близком к моему прогнозу!

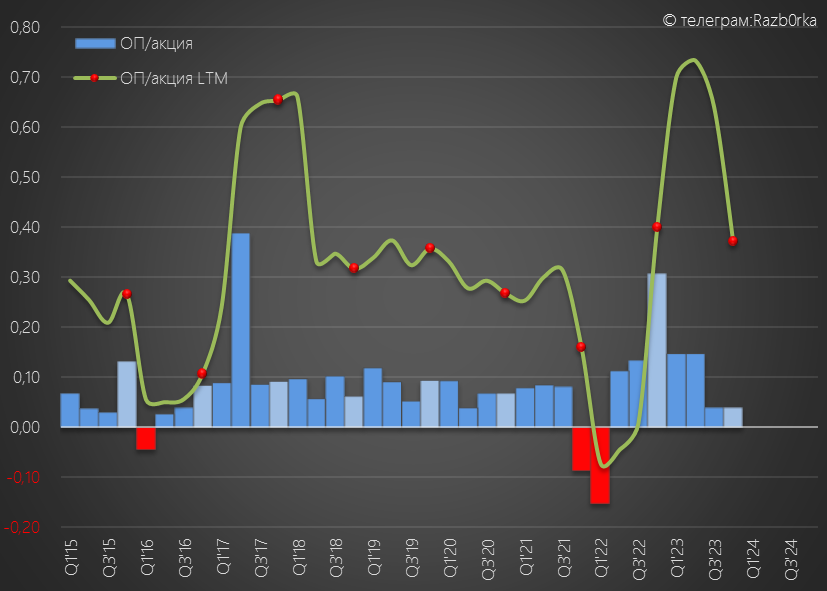

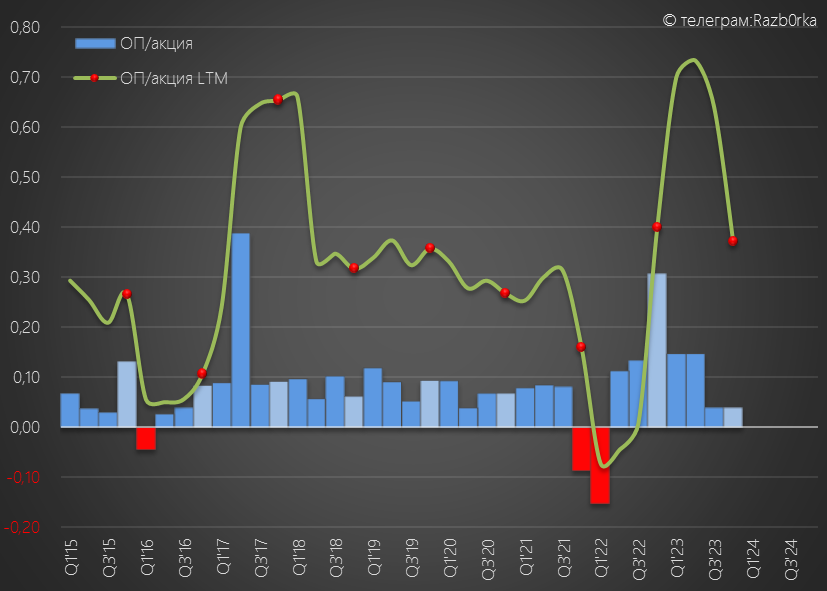

Но операционная прибыль снизилась на 82% г-к-г до 5 млрд руб или 0.08 руб/акция

Как такое может быть, что выручка +11%, а операционная прибыль -82%?

Дело в том, что ЮНИПРО в отличие от всех других компаний учитывает переоценки основных средств как операционные расходы!

Засунуть "бумажную" переоценку в операционные расходы это конечно высший уровень "бухгалтерской магии"

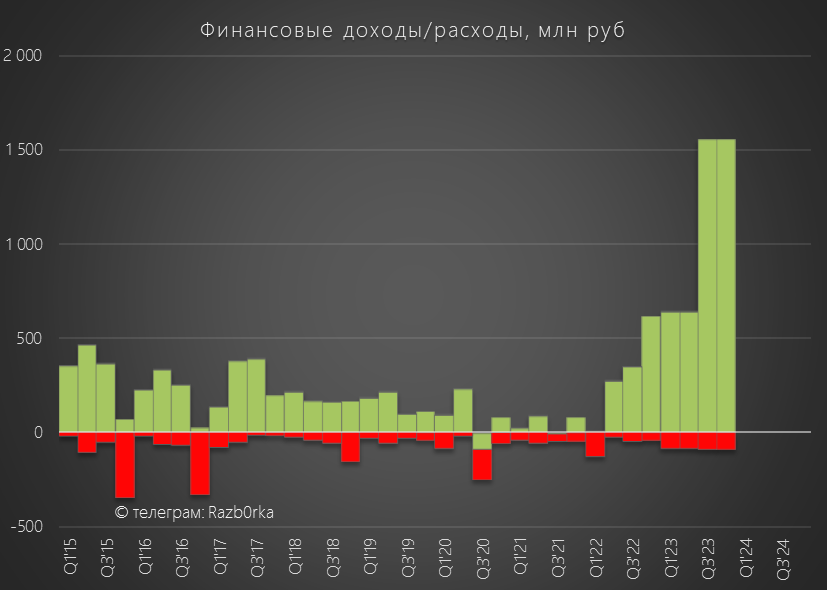

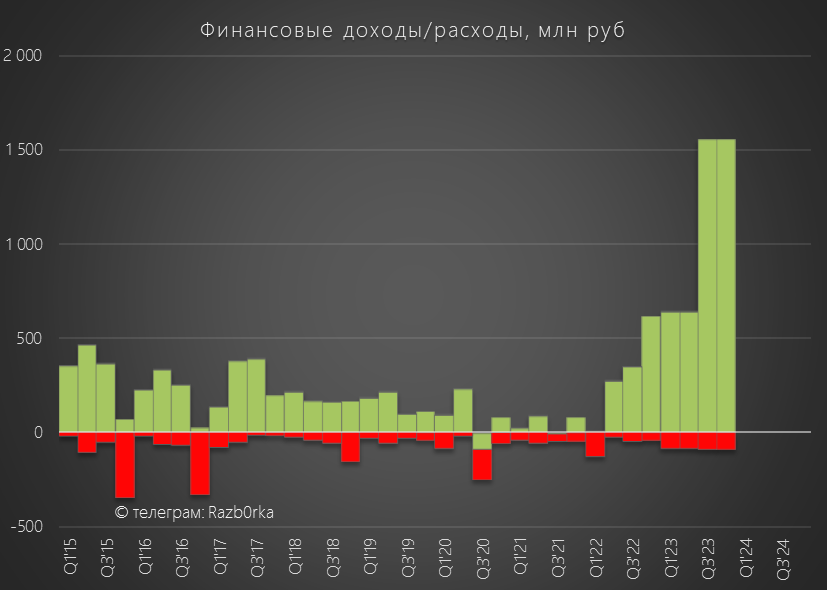

Часть снижения операционной прибыли была компенсирована в 2-ом полугодии улучшением сальдо финансовых доходов/расходов с 1.1 до 2.9 млрд руб

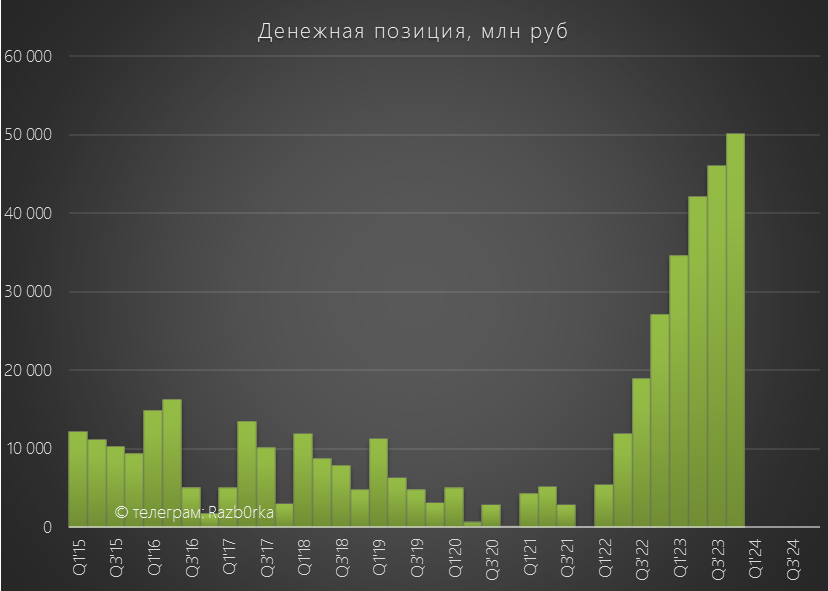

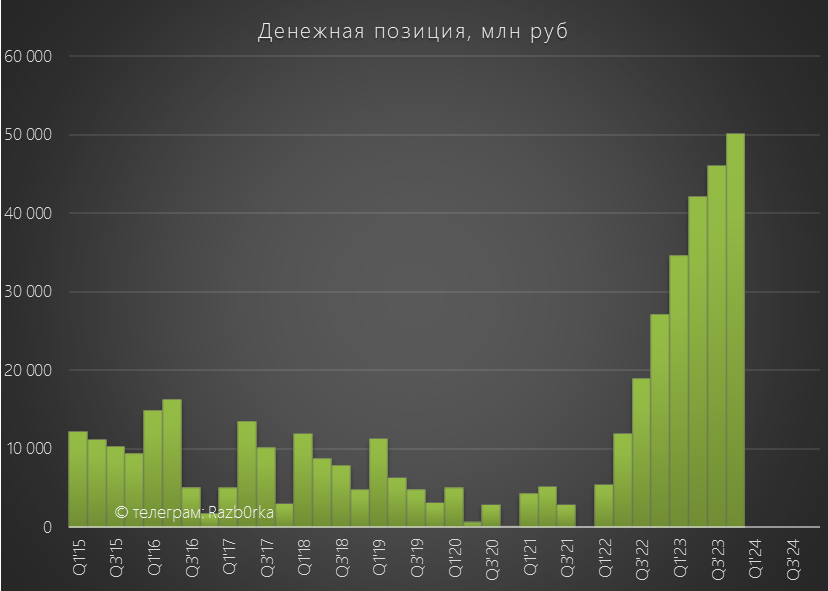

Долга у компании почти нет, а денежная позиция за 2-ое полугодие выросло на 8 млрд до рекордных 50 млрд руб!

Для справки, текущая рыночная капитализация при цене 2.23 руб составляет 143 млрд руб

Кубышка компании выросла до 0.83 руб/акция, что составляет 37% от цены акций!

Но сейф с этими денежками по-прежнему недоступен акционерам

В результате переоценки и снижения операционной прибыли, в чистой прибыли 2-го полугодия после уплаты налогов осталось всего 6.5 млрд руб или 0.1 руб/акция

Годовая прибыль на акцию снизилась до 0.35 руб/акция

С причинами снижения прибыли разобрались, а что с денежными потоками?

Отчет о денежных потоках традиционно сложный, но мы с Вами уже знаем, что денежная позиция выросла за полугодие на 8 млрд до 50 млрд руб

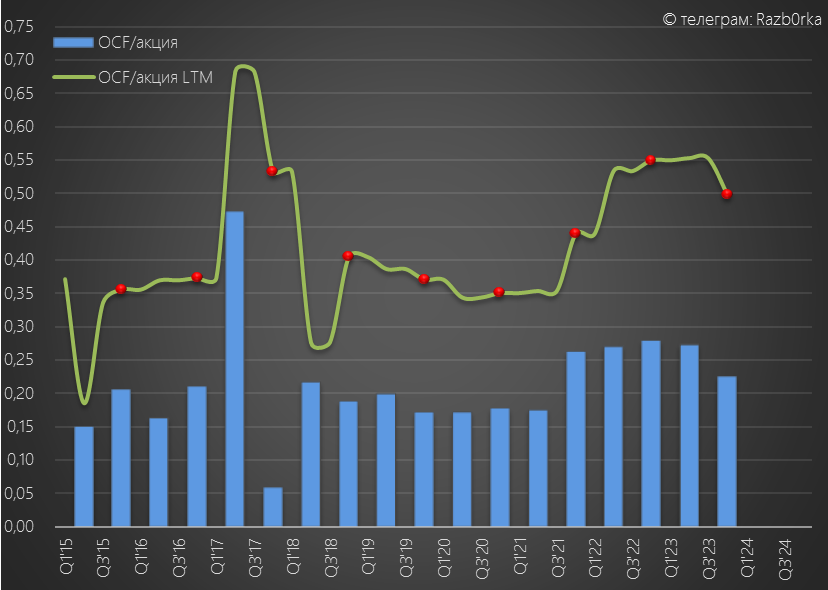

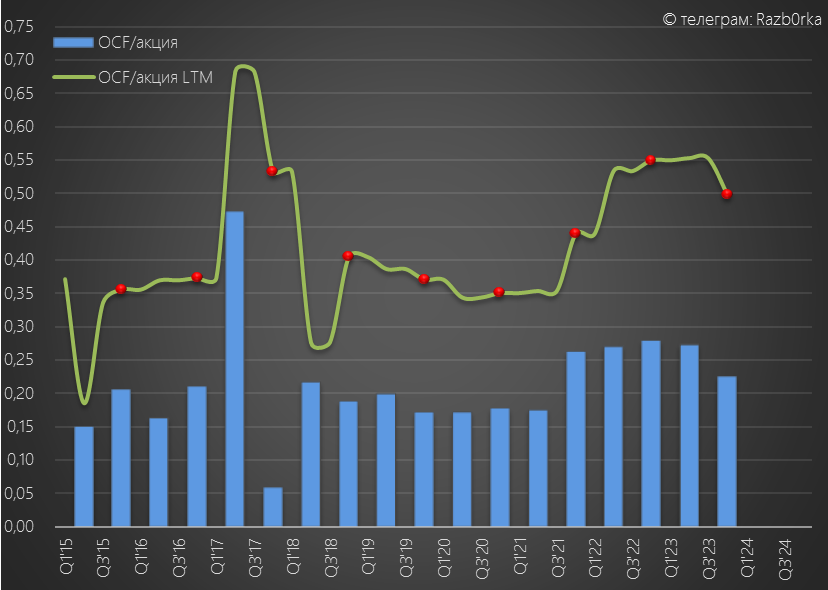

Денежный поток от операционной деятельности снизился с 34.7 до 31.4 млрд руб или 0.50 руб/акция

На снижение денежного потока повлиял рост налогов, сокращение кредиторской задолженности и увеличение дебиторки

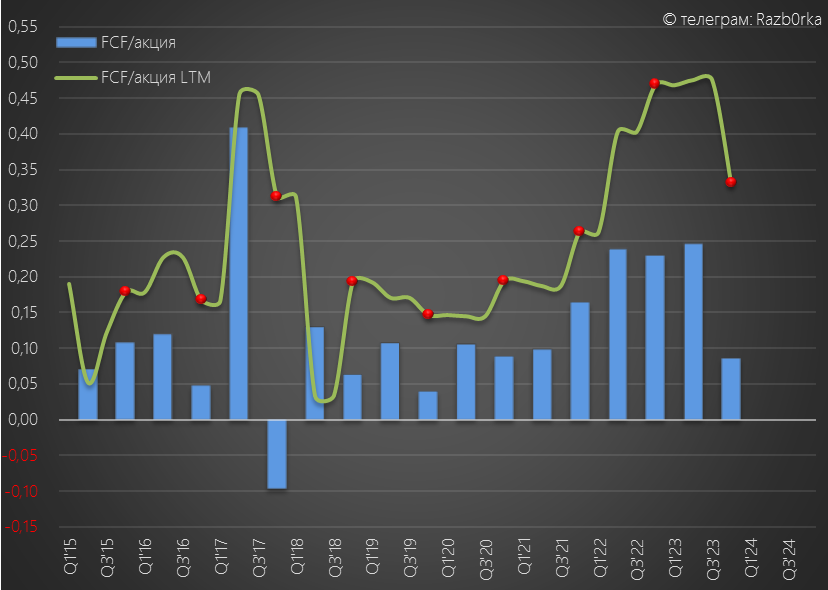

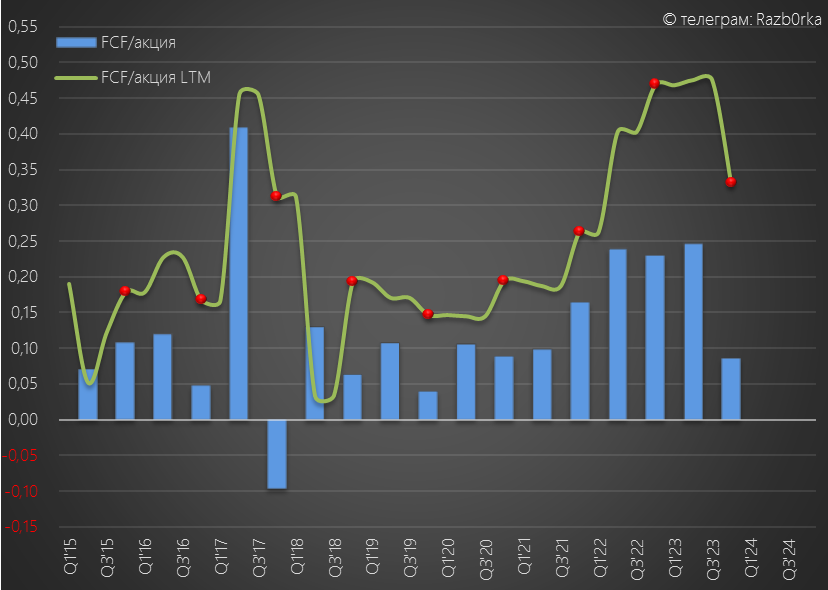

Свободный денежный поток (FCF) сократился в 2-ом полугодии с 14.5 до 5.4 млрд руб или 0.09 руб/акция

В годовом выражении FCF снизился до 0.33 руб/акция

Почему так резко снизился FCF?

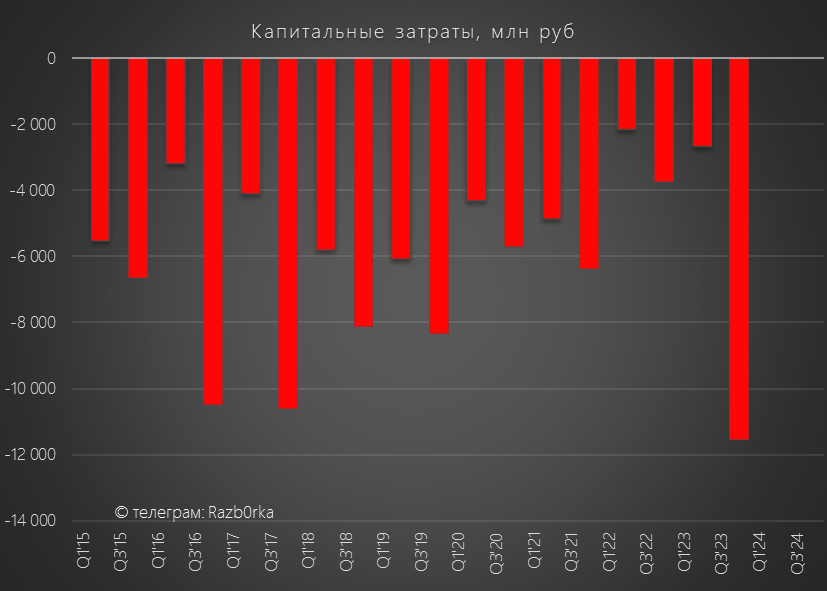

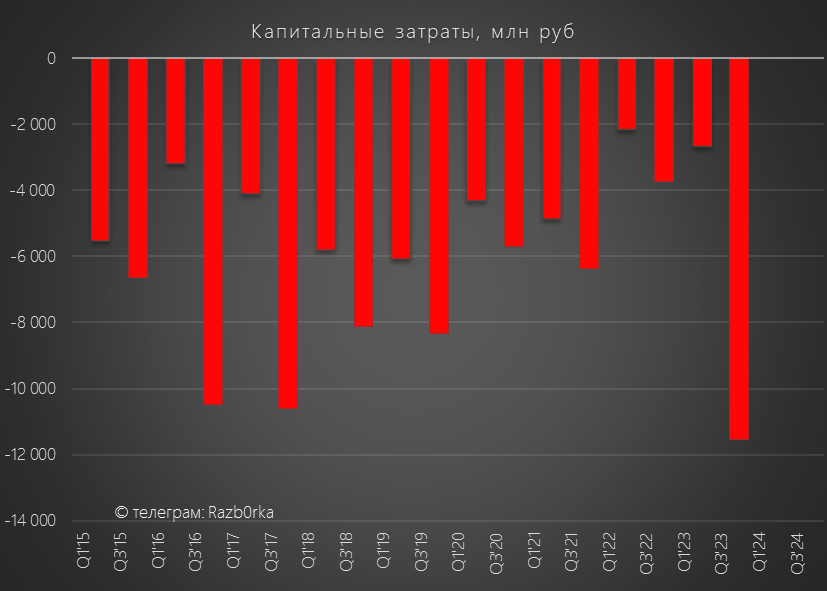

Расходы на капитальные затраты выросли до рекордных 11.5 млрд руб

Еще помните сколько составила переоценка основных средств в 2-ом полугодии?

Правильно, -12.7 млрд руб!

Получается, что менеджмент на бумаге "списал" больше, чем составили реальные денежные расходы на ремонты и строительство основных средств!

Тем не менее, исходя из FCF и накопленной денежной позиции компания могла бы легко выплатить 100% FCF или 0.33 руб дивидендов!

С таким дивидендом, доходность за 2023 год составила бы по текущей цене около 15%

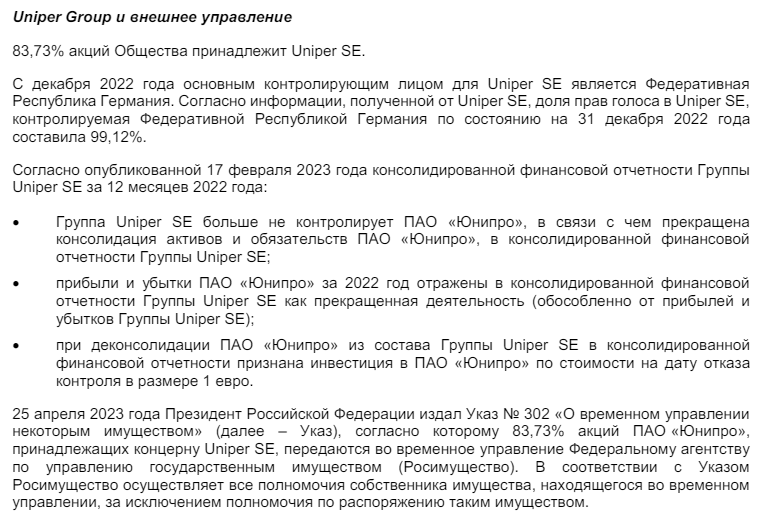

Но акции ЮНИПРО, принадлежащие немецкому правительству, находятся с Апреля в управлении ГОСИМУЩЕСТВА

Это значит, что пока акционерам дивиденды "не светят"

Напомню, что в Октябре 2024 года компания перестанет получать повышенные выплаты по ДПМ за восстановленную Березовскую ГРЭС

А с Сентября начнет получать платежи по модернизированному в рамках КОМмод блоку №6 Сургутской ГРЭС, как начала получать за модернизированный в 2022 году блок №1

Ротор генератора для этого блока уже был доставлен на станцию

Более долгий период платежей по КОМмод, при сопоставимой модернизированной мощности, подразумевает меньшие платежи с учетом выпадающих больших платежей по ДПМ!

Судя по всему, по итогам 2024 года, прибыль может быть значительно меньше чем даже за 2023!

ЮНИПРО сегодня опубликовал отчет МСФО, который неприятно удивил рынок и акции снизились на 3% до 2.23 руб

Что могло пойти не так?

Ведь рекордные операционные результаты говорили о том, что должна быть получена рекордная прибыль

Выработка электроэнергии увеличилась в 4 квартале на 7% до рекордных с 2015 года 15.2 млрд кВтч

Я не просто так использовал в качестве иллюстрации к разборке кадр с сложными расчетами из ИНТЕРСТЕЛЛАРА

Опыт прошлых лет подсказывал, что рассчитать итоговую годовую чистую прибыль у энергетиков и сетевых компаний не так то и просто

В 4-ом квартале часто бывают значительные убытки от переоценки основных средств

Эти переоценки, как черная дыра Гаргантьюа, "засасывают" прибыль акционеров

Писал о том, что без учета возможных бухгалтерских трюков, после уплаты налогов в чистой прибыли 4кв'23 останется 8.4 млрд руб или 0.13 руб/акция

За 2023 год чистая прибыль могла составить 32.1 млрд руб или 0.51 руб/акция

Сколько вышло по факту?

Чистая прибыль составила всего 22 млрд руб

Неужели, зная результаты 9-ти месяцев, можно ошибиться с прогнозом годовой прибыли на 10 млрд руб или более чем 30%?

Как видите, можно...

Что пошло не так?

Наверное Вы уже догадываетесь...

Из-за ставки ЦБ в 16% и ожидаемого роста стоимости запчастей для турбин, менеджмент посчитал, что ценность основных средств компании и денежные потоки значительно снизятся в будущие периоды

В результате, было признано обесценение основных средств на 12.7 млрд руб

Для справки, на начало 2023 года стоимость основных средств составляла 102 млрд руб

Масштабы переоценок просто поражают!

За 2022 год переоценка составила -8.9 млрд и еще -12.7 млрд руб за 2023 год

Что хорошего есть в отчете?

Напомню, что компания перешла в этом году на полугодовое раскрытие МСФО

Выручка выросла в 2-ом полугодии на 11% до 60 млрд руб

Это было очень близком к моему прогнозу!

Но операционная прибыль снизилась на 82% г-к-г до 5 млрд руб или 0.08 руб/акция

Как такое может быть, что выручка +11%, а операционная прибыль -82%?

Дело в том, что ЮНИПРО в отличие от всех других компаний учитывает переоценки основных средств как операционные расходы!

Засунуть "бумажную" переоценку в операционные расходы это конечно высший уровень "бухгалтерской магии"

Часть снижения операционной прибыли была компенсирована в 2-ом полугодии улучшением сальдо финансовых доходов/расходов с 1.1 до 2.9 млрд руб

Долга у компании почти нет, а денежная позиция за 2-ое полугодие выросло на 8 млрд до рекордных 50 млрд руб!

Для справки, текущая рыночная капитализация при цене 2.23 руб составляет 143 млрд руб

Кубышка компании выросла до 0.83 руб/акция, что составляет 37% от цены акций!

Но сейф с этими денежками по-прежнему недоступен акционерам

В результате переоценки и снижения операционной прибыли, в чистой прибыли 2-го полугодия после уплаты налогов осталось всего 6.5 млрд руб или 0.1 руб/акция

Годовая прибыль на акцию снизилась до 0.35 руб/акция

С причинами снижения прибыли разобрались, а что с денежными потоками?

Отчет о денежных потоках традиционно сложный, но мы с Вами уже знаем, что денежная позиция выросла за полугодие на 8 млрд до 50 млрд руб

Денежный поток от операционной деятельности снизился с 34.7 до 31.4 млрд руб или 0.50 руб/акция

На снижение денежного потока повлиял рост налогов, сокращение кредиторской задолженности и увеличение дебиторки

Свободный денежный поток (FCF) сократился в 2-ом полугодии с 14.5 до 5.4 млрд руб или 0.09 руб/акция

В годовом выражении FCF снизился до 0.33 руб/акция

Почему так резко снизился FCF?

Расходы на капитальные затраты выросли до рекордных 11.5 млрд руб

Еще помните сколько составила переоценка основных средств в 2-ом полугодии?

Правильно, -12.7 млрд руб!

Получается, что менеджмент на бумаге "списал" больше, чем составили реальные денежные расходы на ремонты и строительство основных средств!

Тем не менее, исходя из FCF и накопленной денежной позиции компания могла бы легко выплатить 100% FCF или 0.33 руб дивидендов!

С таким дивидендом, доходность за 2023 год составила бы по текущей цене около 15%

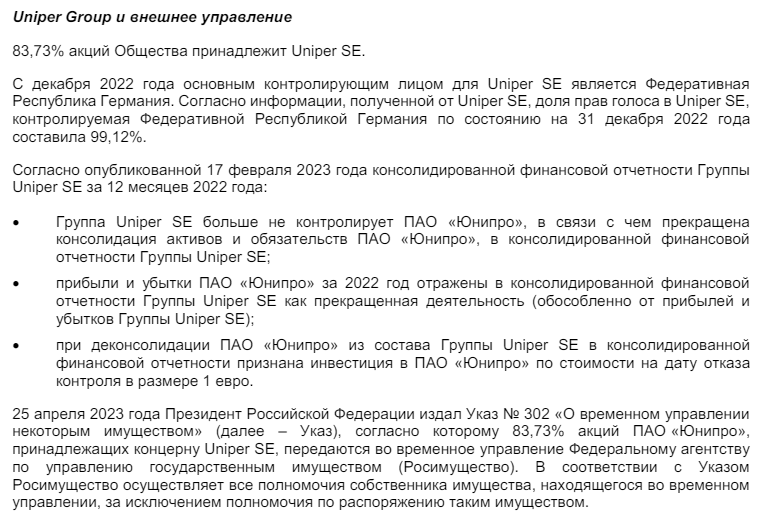

Но акции ЮНИПРО, принадлежащие немецкому правительству, находятся с Апреля в управлении ГОСИМУЩЕСТВА

Это значит, что пока акционерам дивиденды "не светят"

Напомню, что в Октябре 2024 года компания перестанет получать повышенные выплаты по ДПМ за восстановленную Березовскую ГРЭС

А с Сентября начнет получать платежи по модернизированному в рамках КОМмод блоку №6 Сургутской ГРЭС, как начала получать за модернизированный в 2022 году блок №1

Ротор генератора для этого блока уже был доставлен на станцию

Более долгий период платежей по КОМмод, при сопоставимой модернизированной мощности, подразумевает меньшие платежи с учетом выпадающих больших платежей по ДПМ!

Судя по всему, по итогам 2024 года, прибыль может быть значительно меньше чем даже за 2023!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба