RAZBORKA отчета МЕЧЕЛ по МСФО 2п'23.

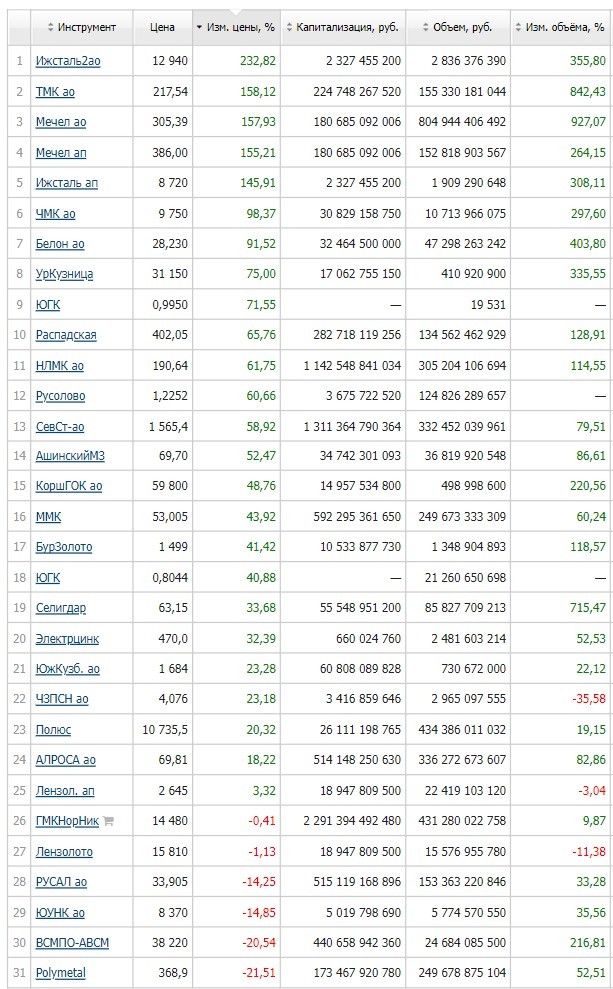

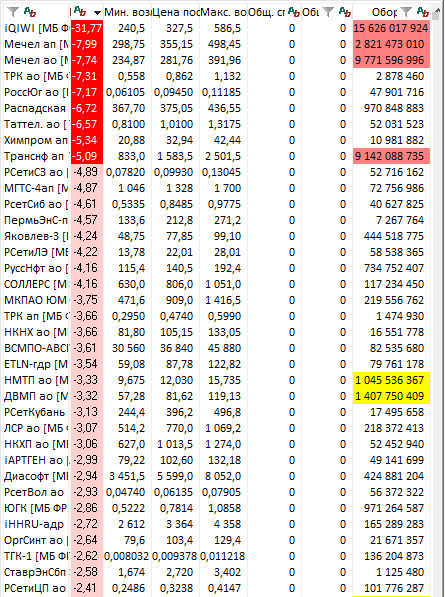

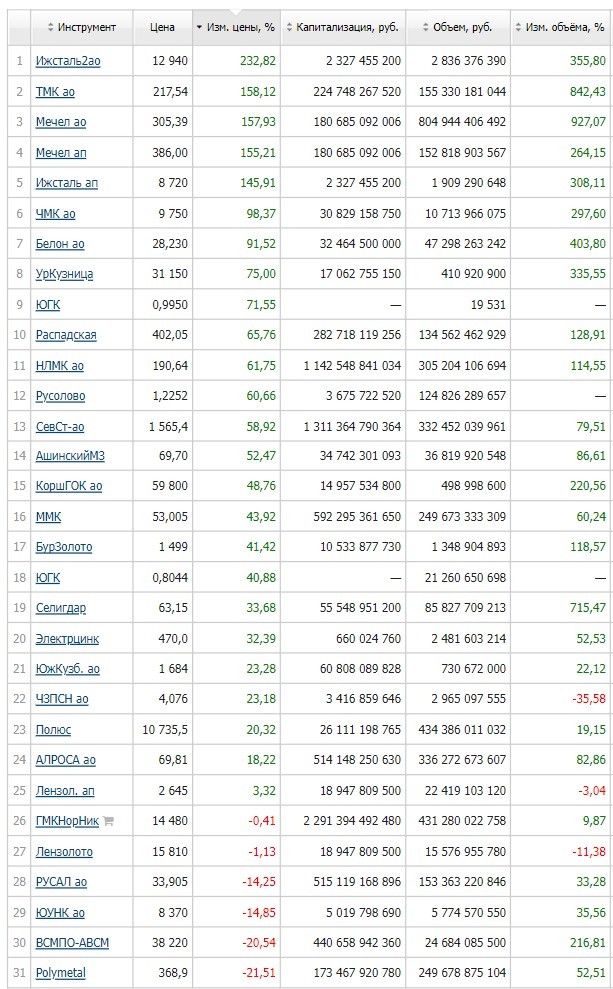

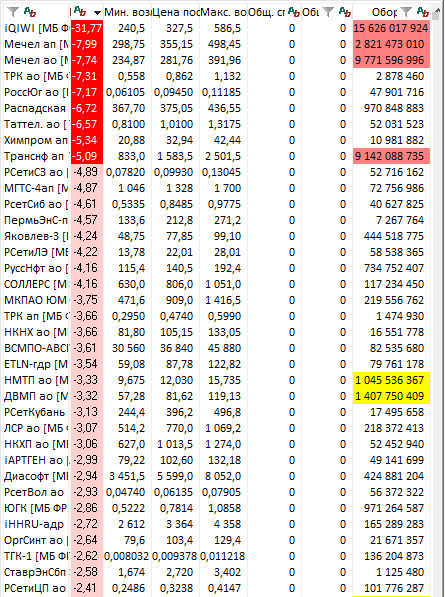

Начну с того, что акции МЕЧЕЛ за прошедший год выросли на 160% и в 3 раза обогнали акции более успешных СЕВЕРСТАЛЬ, НЛМК и ММК

Обратите внимание, что при текущей капитализации 180 млрд объем торгов составил за год 805 млрд руб в обыкновенных и 153 млрд руб в префах

За год в текущих ценах ВСЕ акции компании прошли через биржу более 5 раз!

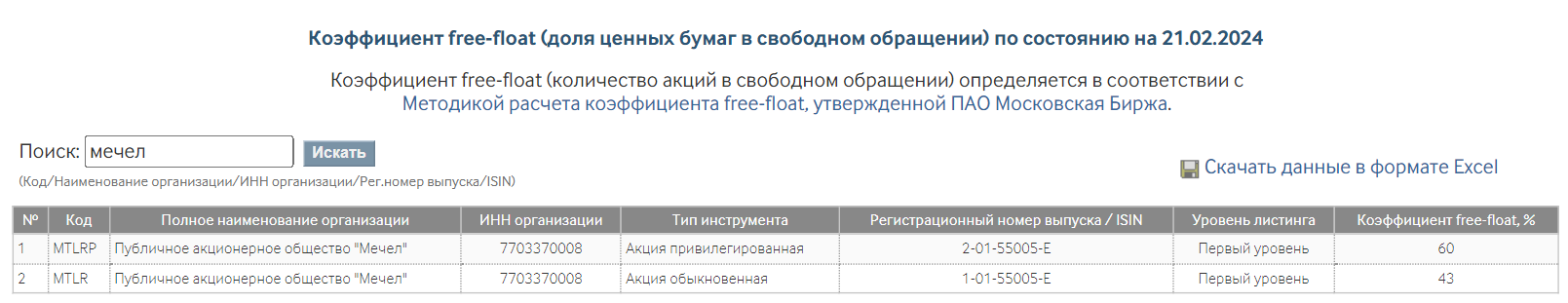

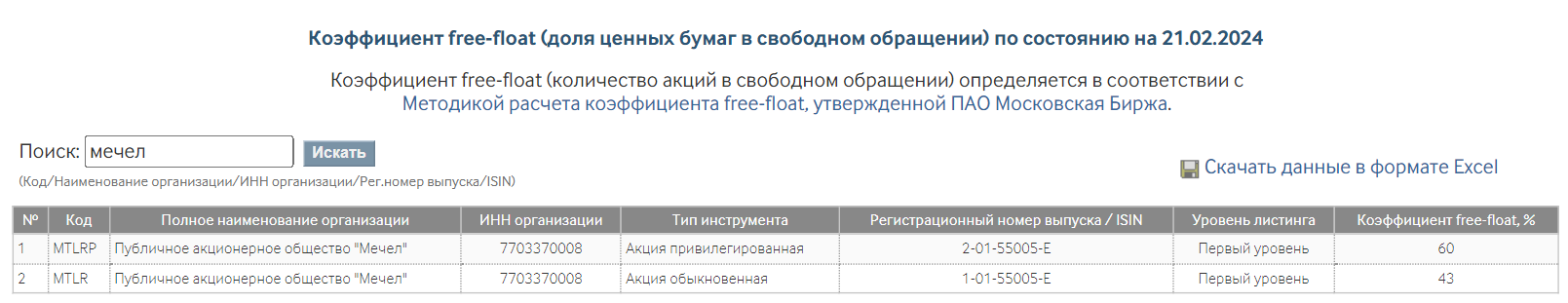

При этом, в рынке торгуется только 43% обыкновенных и 60% префов!

Это означает, что ВЕСЬ free float был продан/куплен за год как минимум 10 раз!!!

Как Вы наверное понимаете, это не совсем "нормальная ситуация"

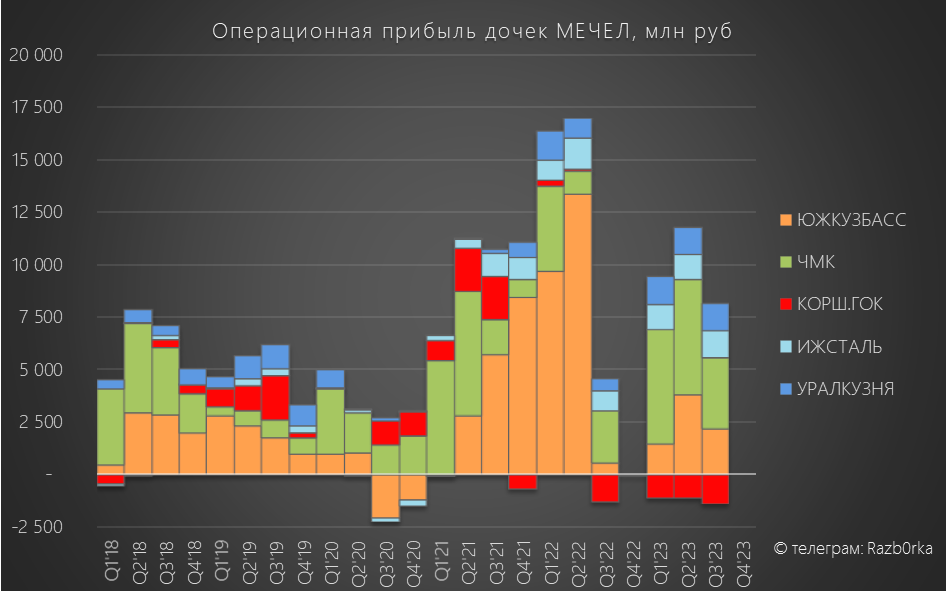

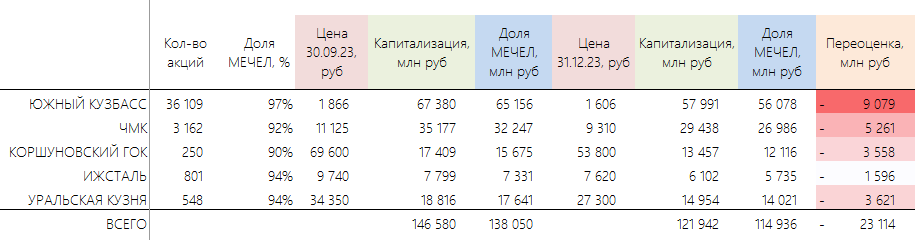

Бросается так же в глаза, что и дочки МЕЧЕЛ: ИЖСТАЛЬ, ЧМК, КоршГОК, УралКузница значительно обогнали лидеров черной металлургии и выросли на 50-100%

На сколько был оправдан такой "рост"?

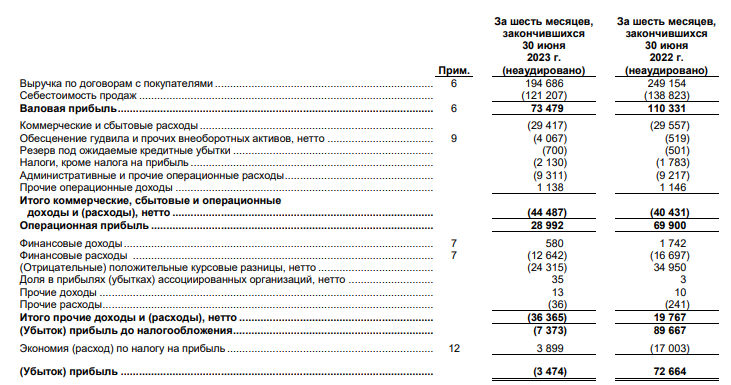

МЕЧЕЛ в этом году впервые после начала СВО опубликовал отчет МСФО

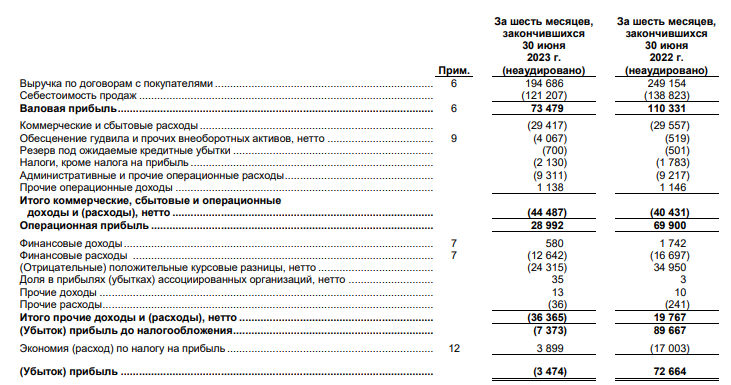

Из-за падения добычи/продаж и слабого рубля 1-ое полугодие получилось очень слабым

Динамика показателей 1 полугодия была:

Выручка -22%

Себестоимость -13%

Операц.прибыль -58%

Чистая прибыль отрицательная

При этом, акции на момент отчета стоили около 240 руб и в 2 раза дороже чем в 2022 году!

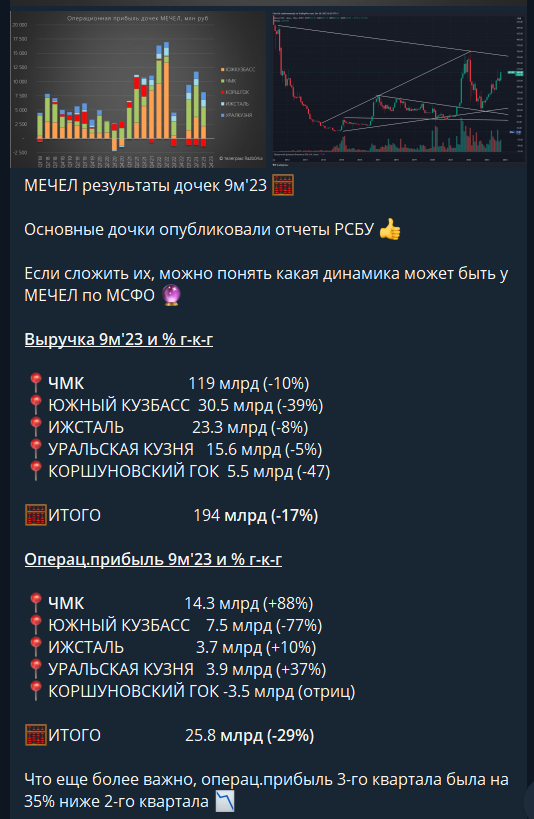

Отчет МСФО за 3-ий квартал компания решила не публиковать

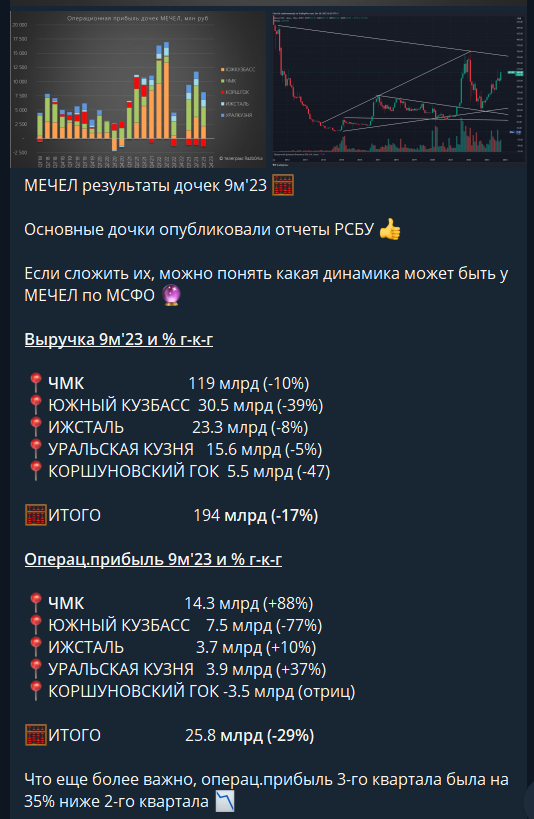

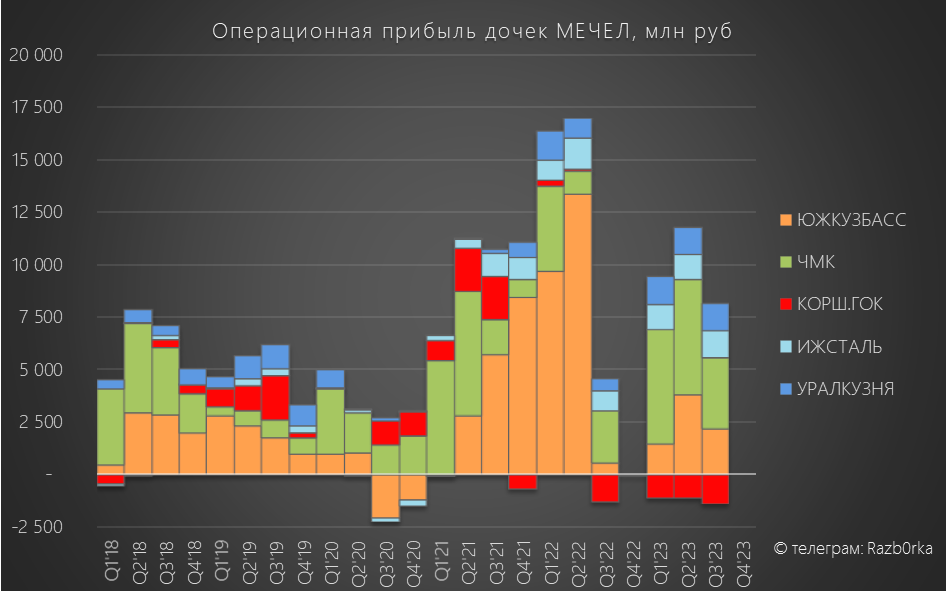

Но дочки МЕЧЕЛ опубликовали отчетность РСБУ, что в сумме давало понять как у холдинга идут дела

Операционная прибыль 3-го квартала была на 35% ниже чем во 2-ом!!!

При этом, акции дочек выросли к концу 3-го квартала в 4-20 раз!

Писал об этом безумном росте и "бумажном" эффекте этого на капитал головной компании в разборке РСБУ 3-го квартала

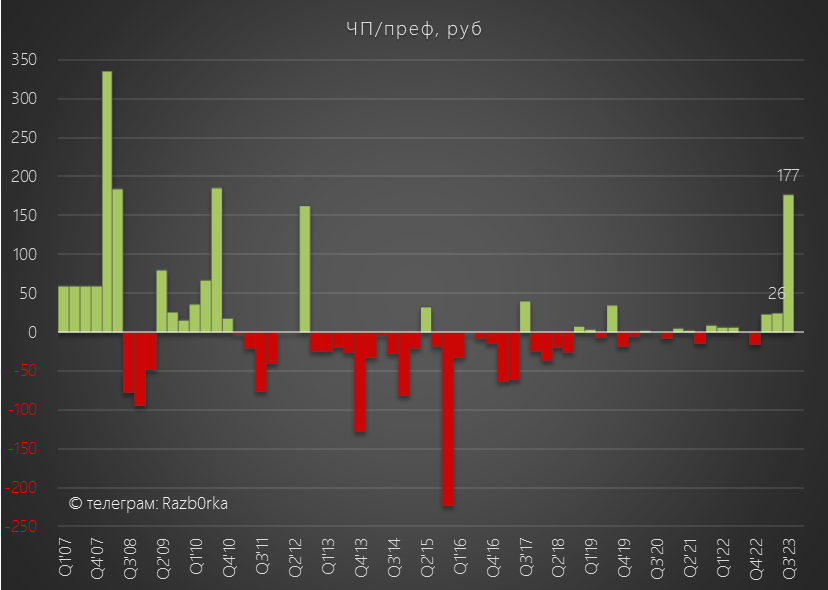

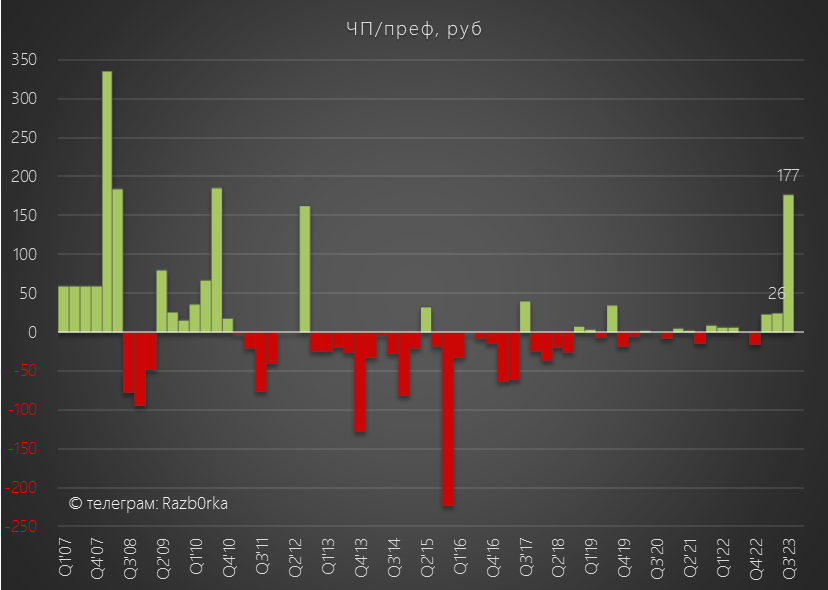

Благодаря переоценке акций дочек, МЕЧЕЛ отразил 31 млрд руб прибыли

Фанаты золотых префов МЕЧЕЛа быстро посчитали, что это около 177 руб/преф

Только ВСЯ эта прибыль была "бумажной", а операционной прибыли корпоративного центра не хватало даже для выплаты процентов по долгу

Но кому сейчас интересны эти мелочи!

Префы подорожали к этому моменту до 350 руб, что было в 2.5 раза выше чем в Октябре'22

И вот вчера компания раскрыла годовые операционные результаты и МСФО

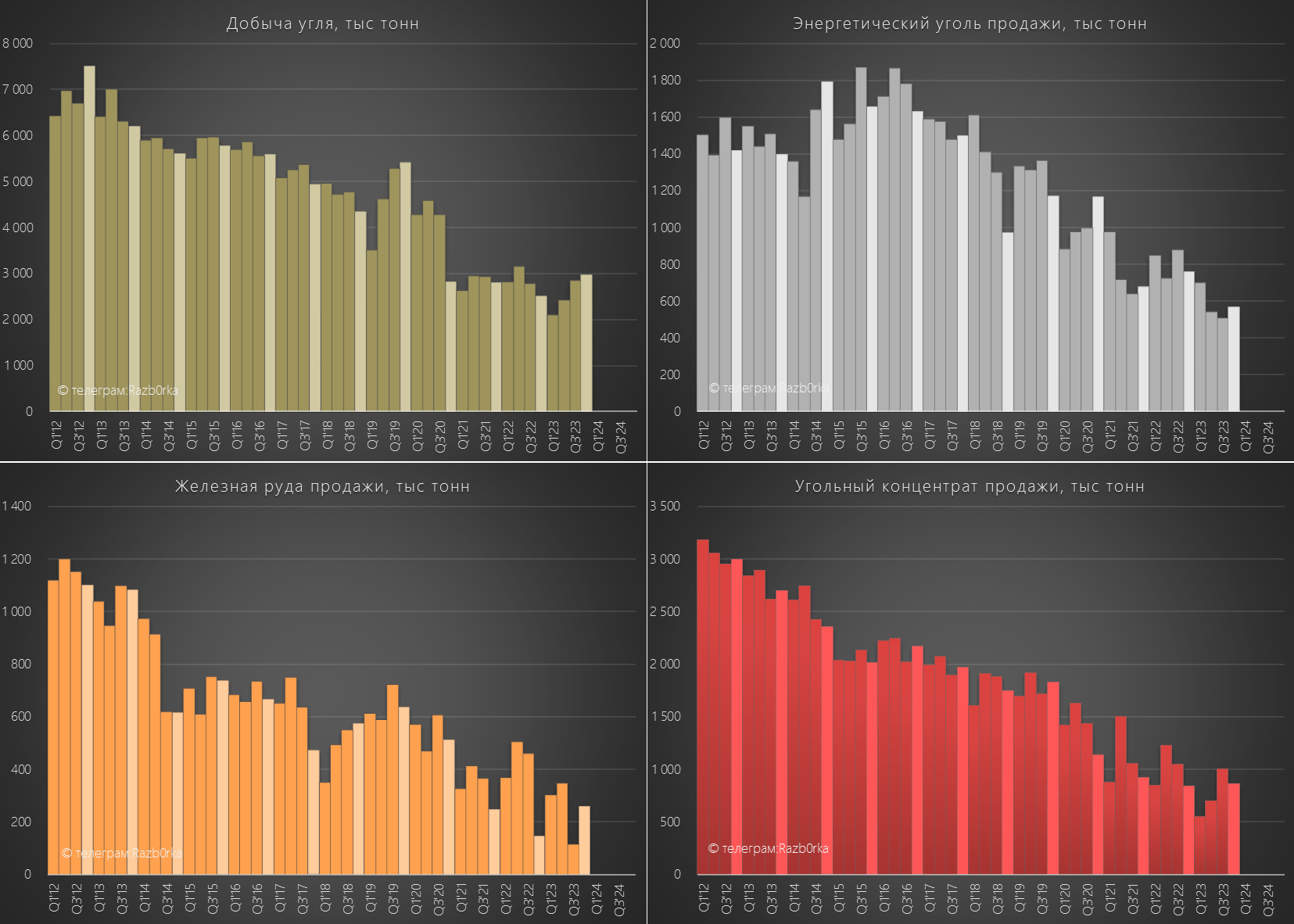

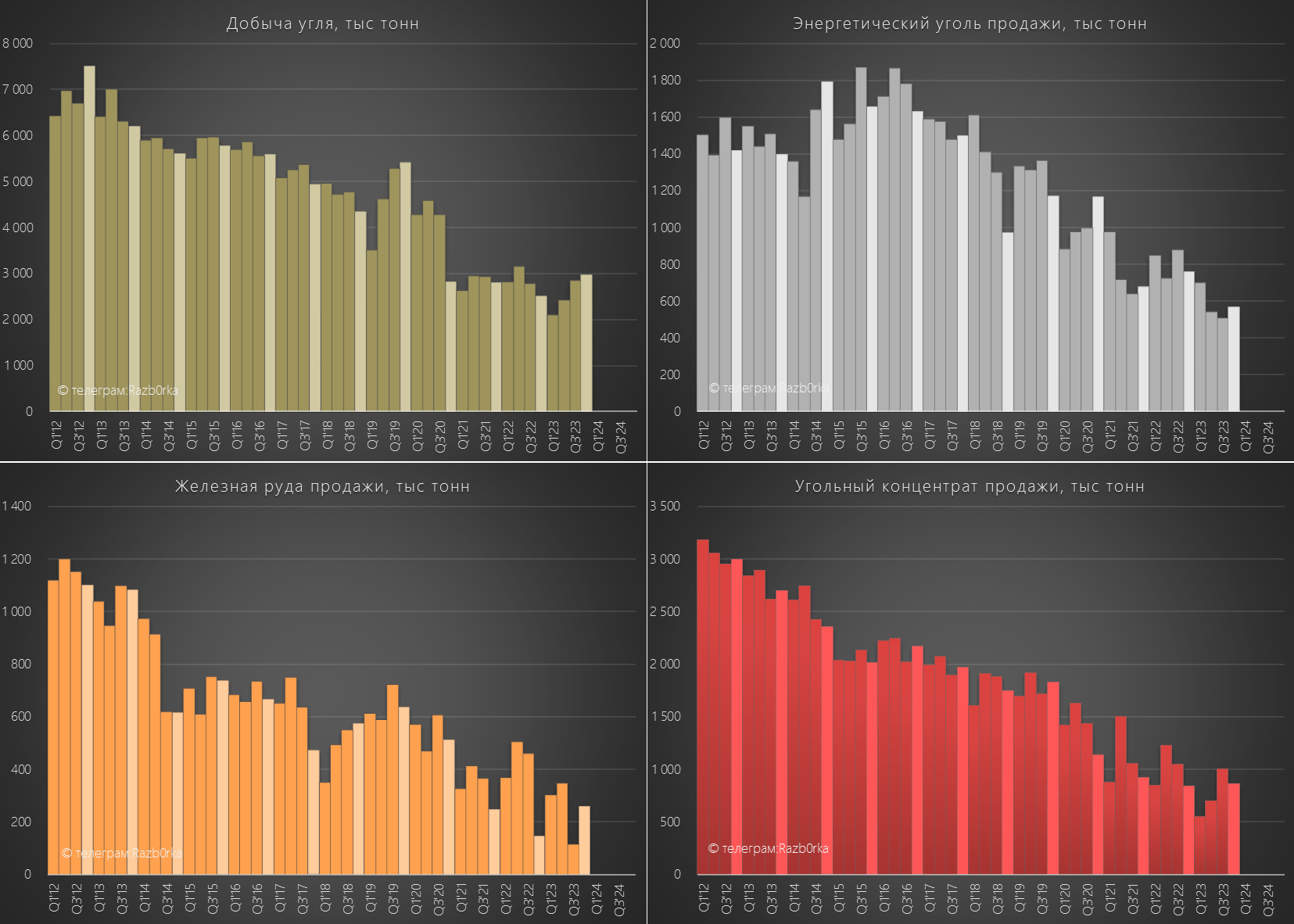

Добыча угля в 4-ом квартале выросла на 18% г-к-г и 4% кв-к-кв до 3 млн тонн

Продажи энергетического угля снизились на 25% г-к-г, а концентрата выросли на 3% г-к-г

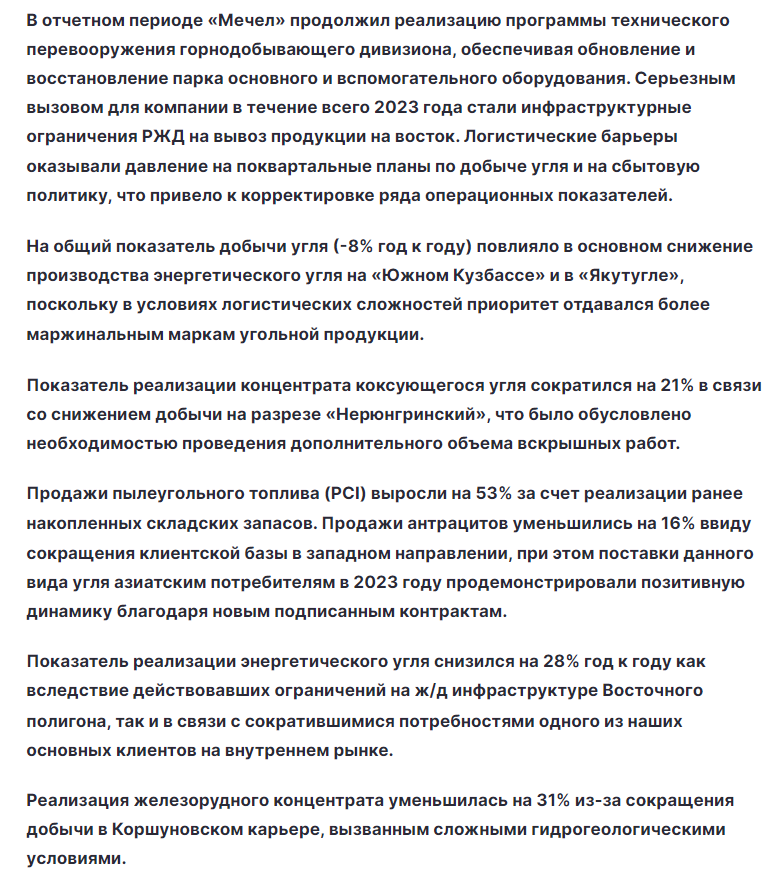

В целом, никакого прорыва в добыче и продажах сырья не наблюдается

В пресс-релизе основной причиной такой динамики называют проблемы с вывозом продукции по железной дороге

Может быть у металлургического сегмента компании дела шли лучше?

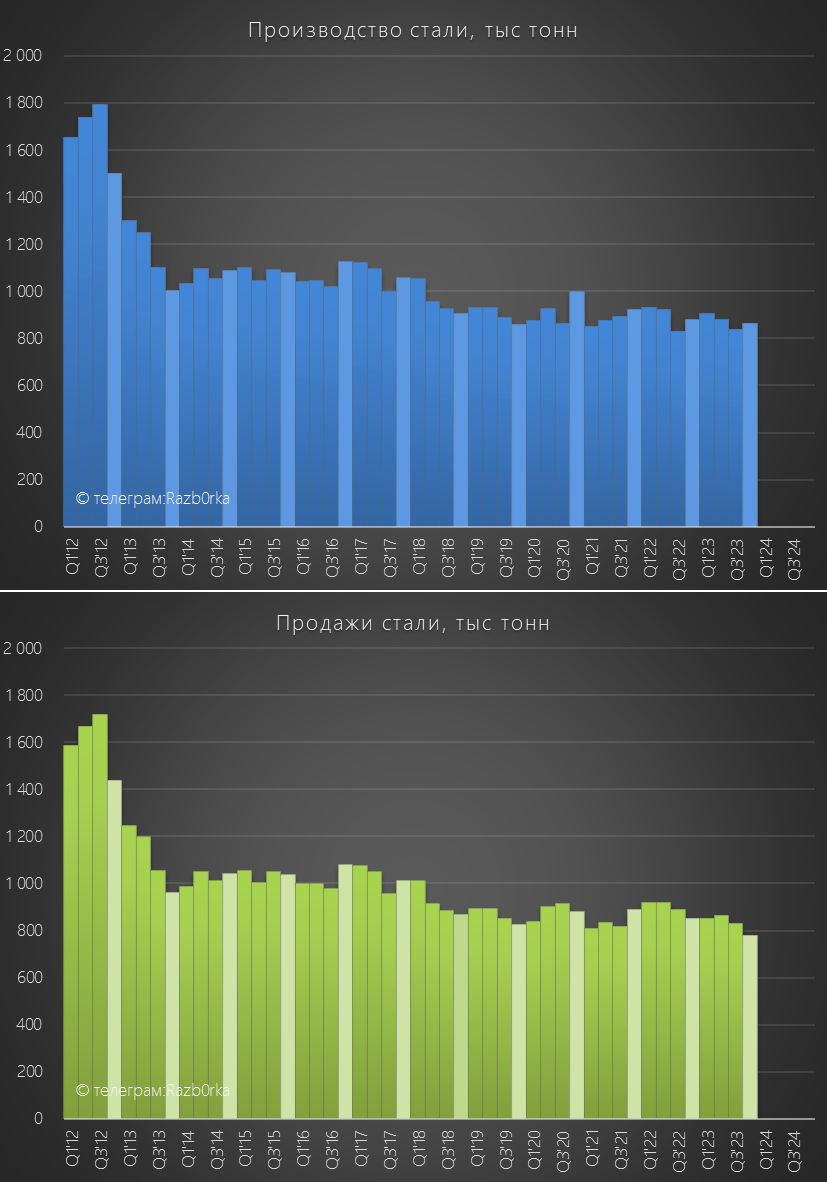

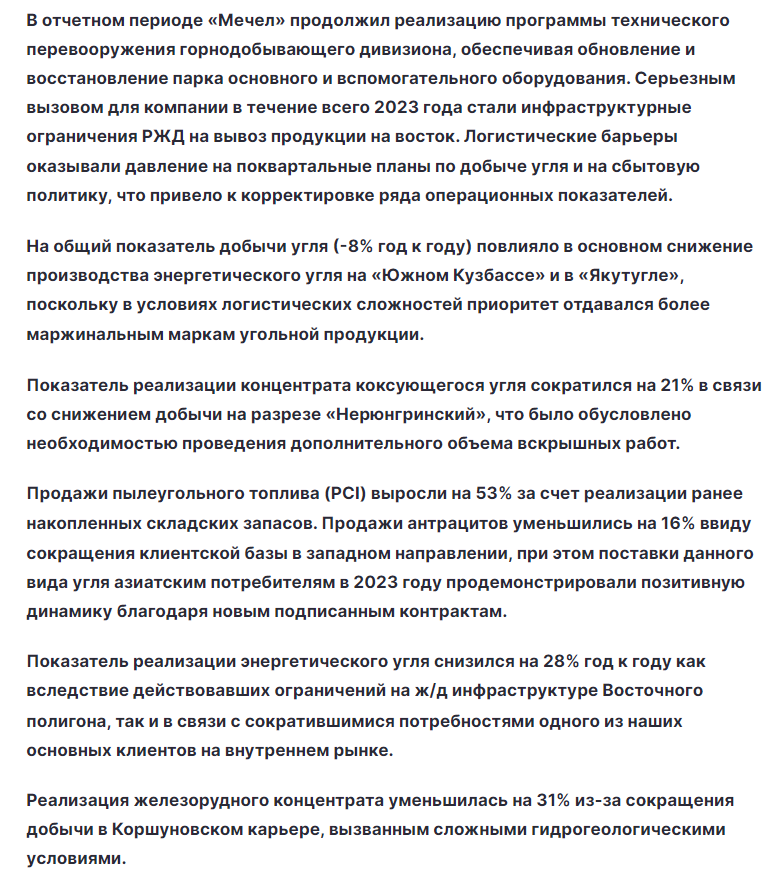

Производство стали в 4-ом квартале снизилось на 2% г-к-г до 863 тыс тонн

Продажи стали и стальной продукции снизились на 8% г-к-г до 777 тыс тонн

Слабые производственные результаты намекают какие были финансовые результаты

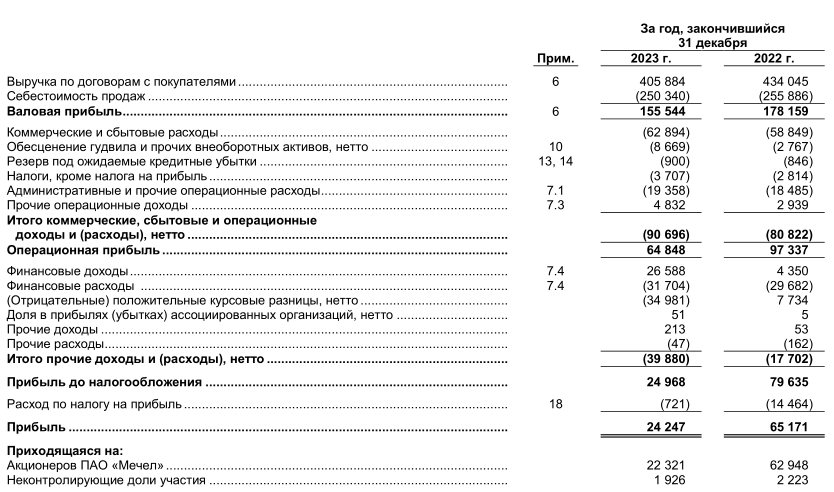

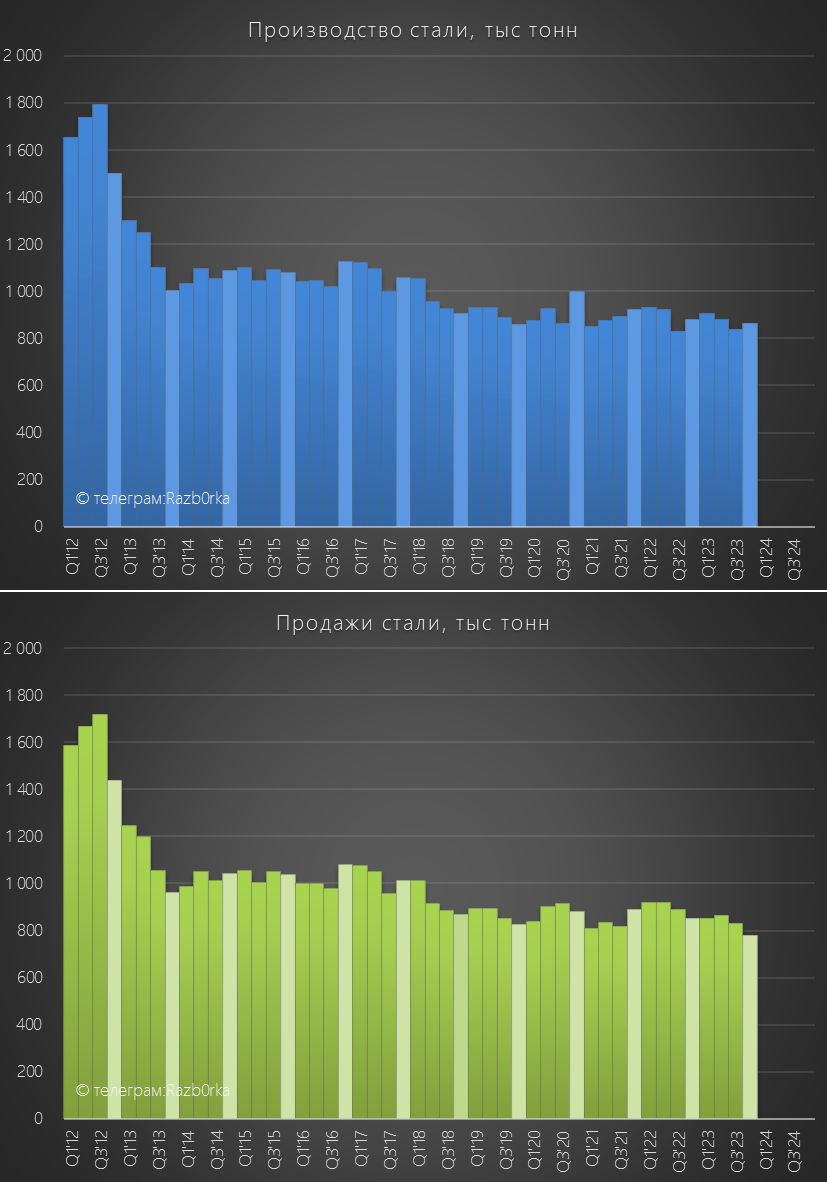

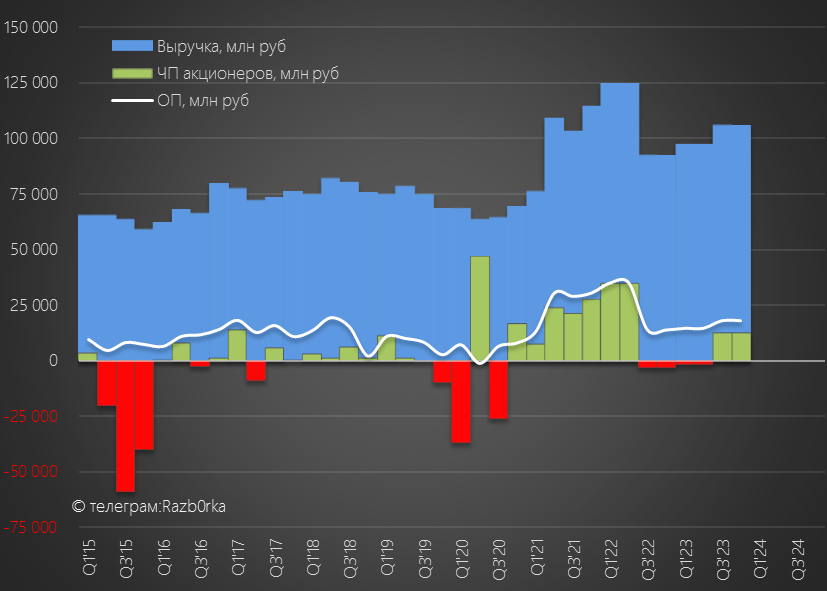

Динамика показателей за год:

Выручка 406 млрд руб (-7%)

Себестоимость 250 млрд руб (-2%)

Операционная прибыль 65 млрд руб (-33%)

Прибыль акционеров 22 млрд руб (-64%)

Прибыль в 2.5 раза ниже, акции в 2.5 раза дороже чем год назад - всё как мы любим!

Может быть отчет не так плох, как это кажется на первый взгляд?

Давайте разбираться...

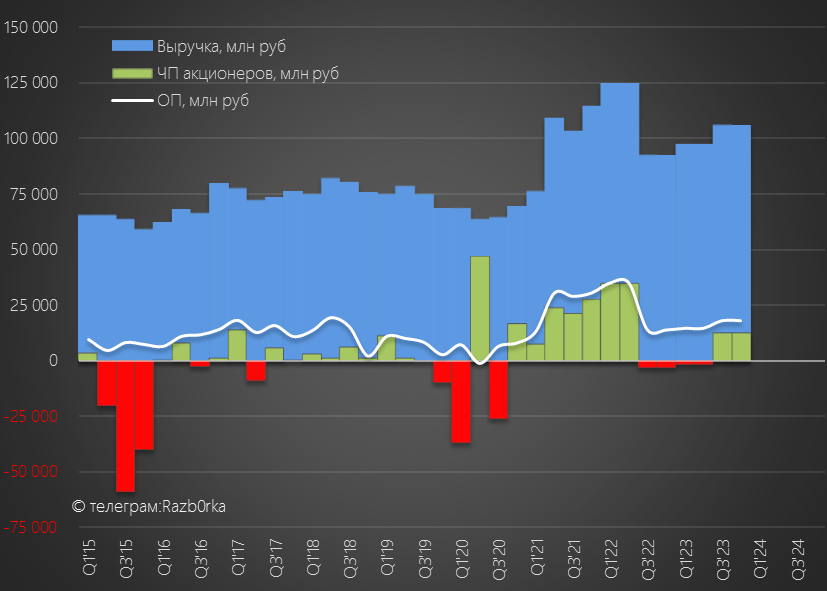

Первое, что стоит отметить, несмотря на снижение объема продаж, выручка в 2-ом полугодии выросла на 14% г-к-г до 211 млрд руб

Если посмотреть на структуру выручки, то мы увидим что металлургический сегмент вырос на 19%, а сегмент добычи на 8% г-к-г

Получается, что рост цен на продукцию компенсировал снижение объемов продаж

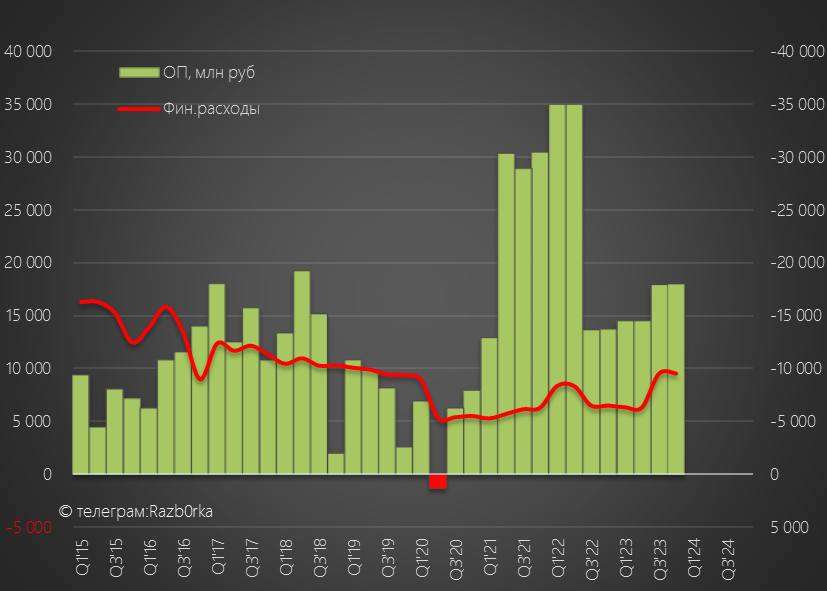

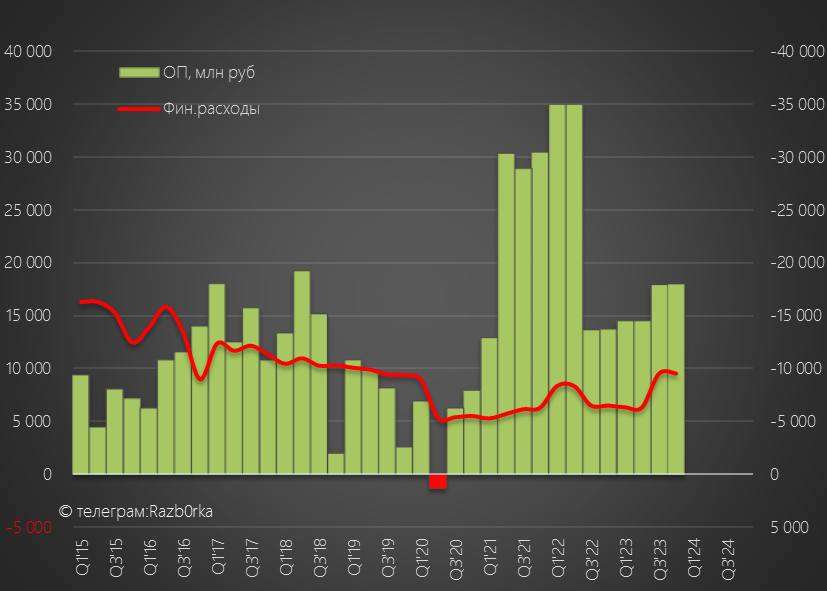

Благодаря росту себестоимости всего на 10% и полученных 3.7 млрд руб прочих доходов, операционная прибыль 2-го полугодия выросла на 31% до 36 млрд руб

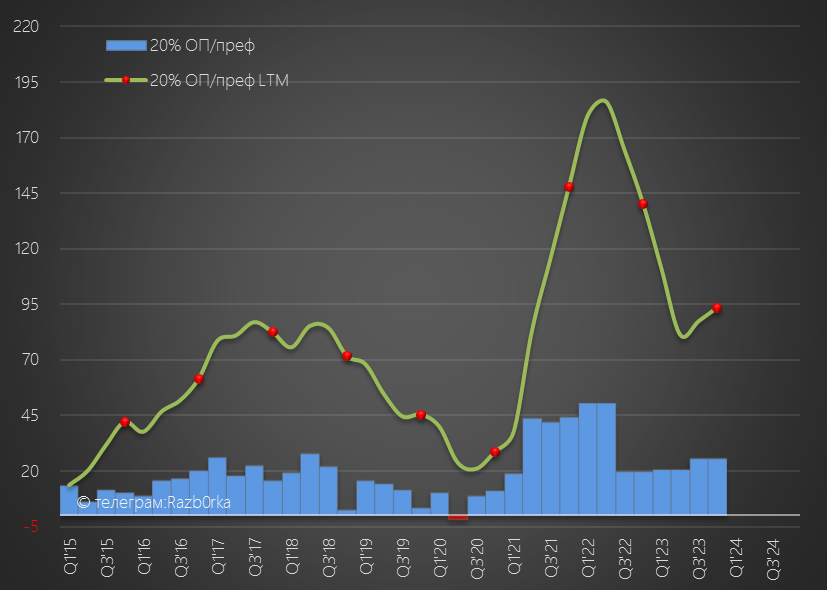

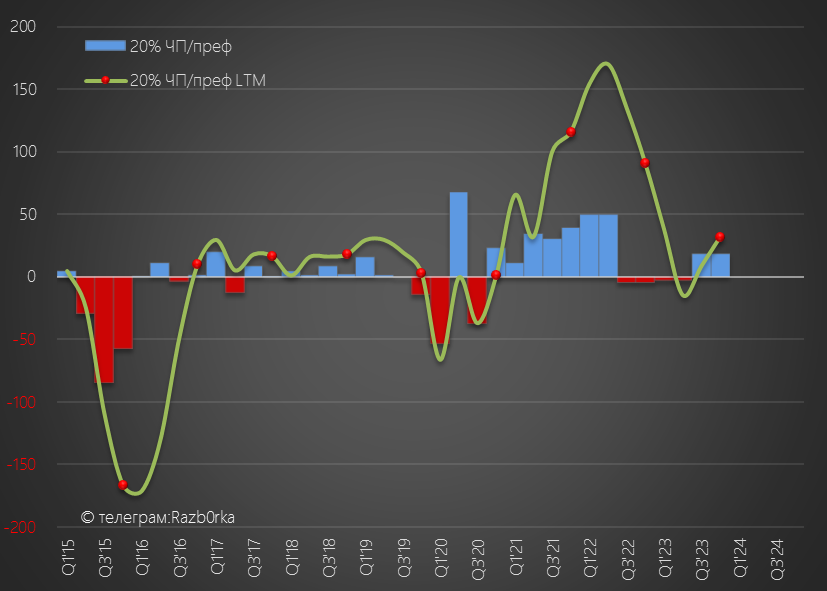

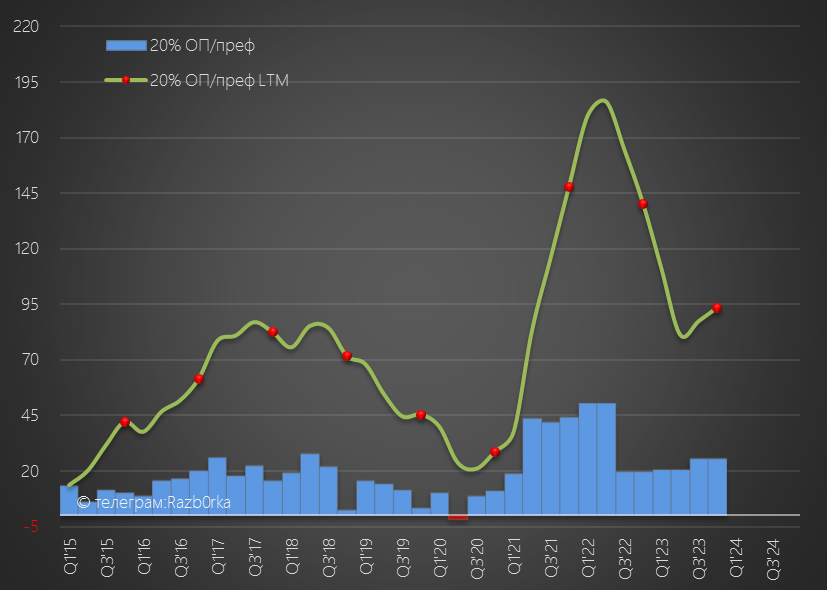

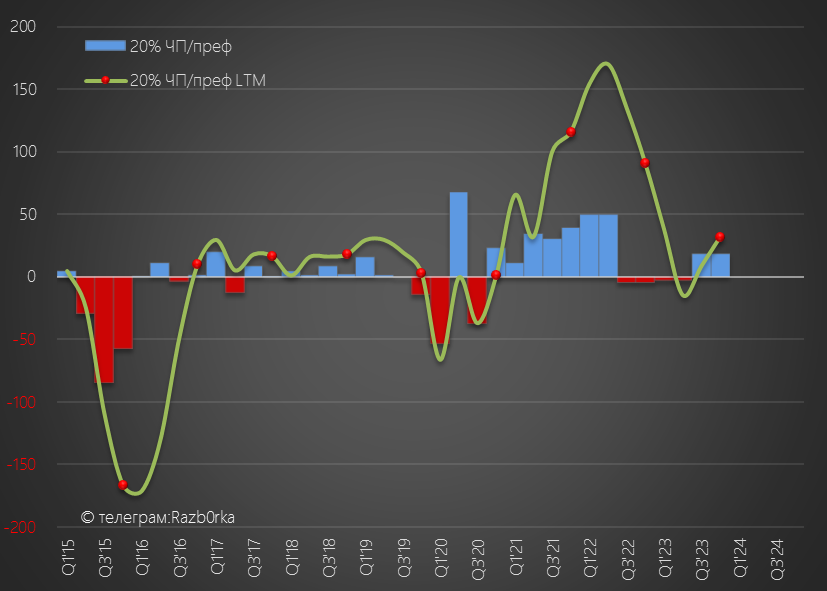

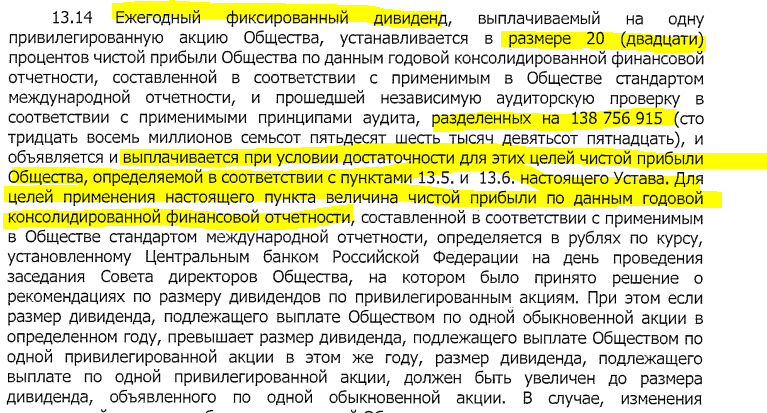

Так как в инвестиционном кейсе МЕЧЕЛ меня интересуют только префы, я делю все показатели отчетности только на префы с долей 20% (как в дивидендной политике компании)

С таким подходом, 36 млрд руб операционной прибыли это 51.7 руб/преф

В годовом выражении бизнес компании заработал 65 млрд руб или 93.5 руб/преф

Прибыль могла быть еще больше, но менеджмент решил списать 8.7 млрд руб в убыток от обесценивания Goodwill из-за снижение объемов добычи и продаж добывающих дочек

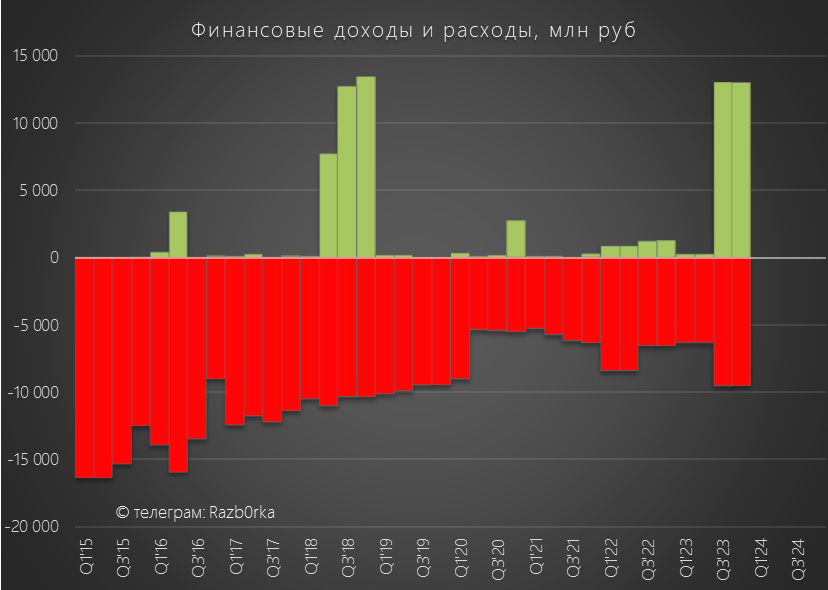

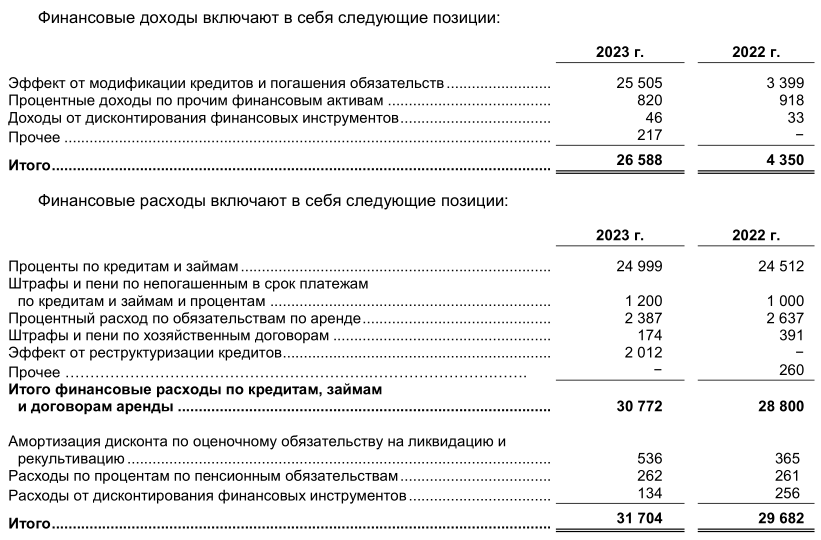

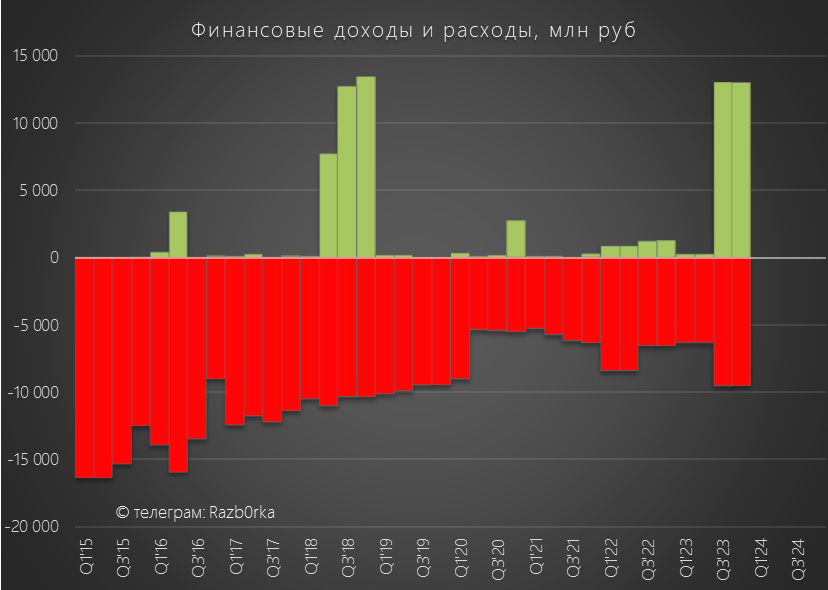

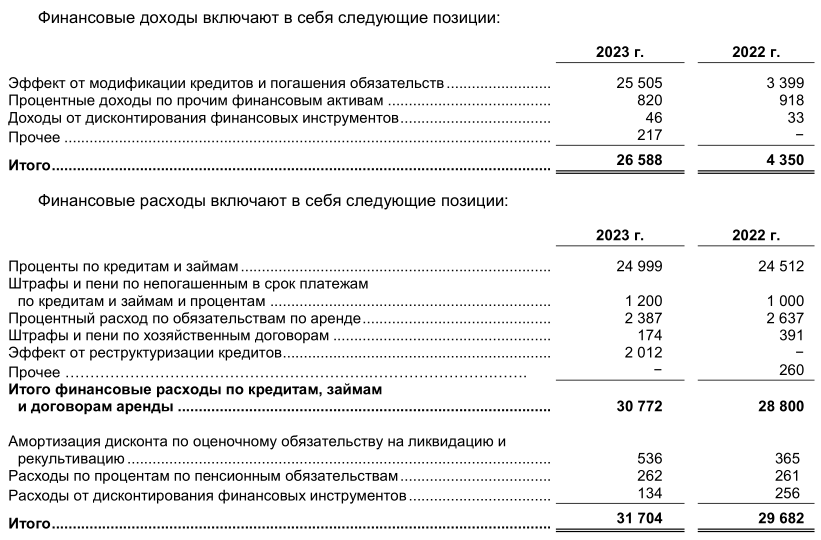

В финансовом блоке отчета нас ждал позитивный сюрприз в виде 26.6 млрд руб доходов!

При этом, финансовые расходы в 2-ом полугодии выросли с -12.6 до -19 млрд руб

Откуда взялись такие большие доходы?

На сколько я понимаю, 25.5 млрд руб это эффект от заключения мирового соглашения с ГАЗПРОМБАНКом по одному из спорных кредитов

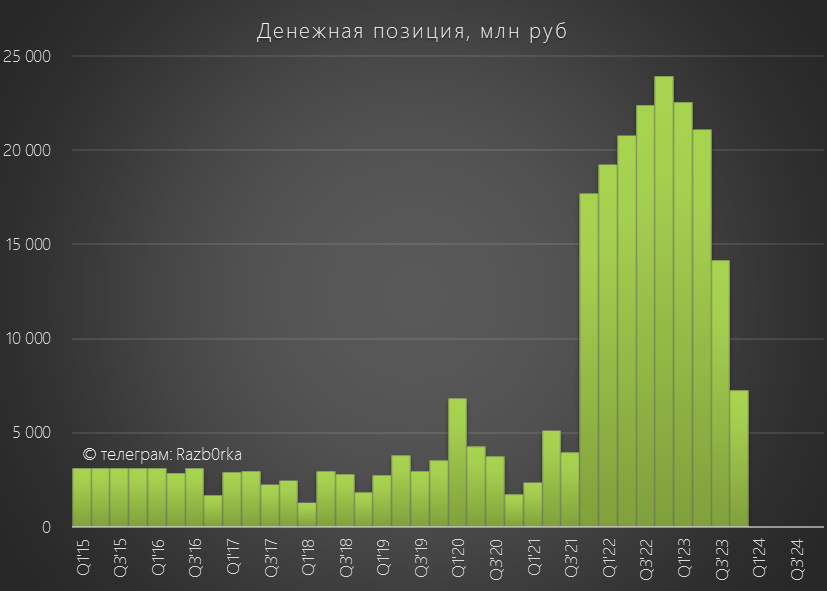

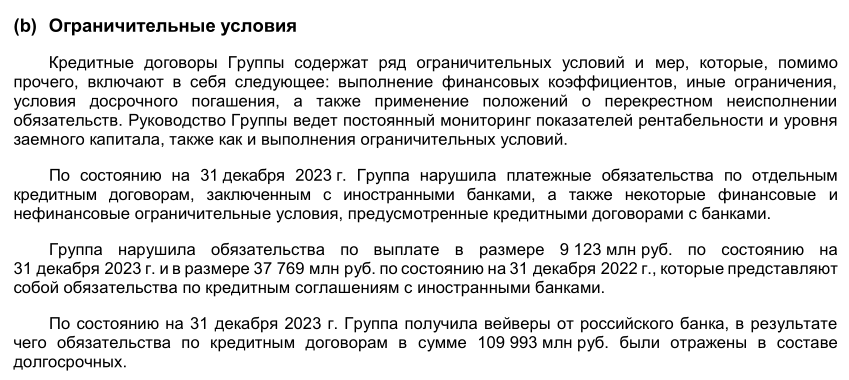

Без учета этого разового бумажного фактора, ситуация с долгом была непростой

На обслуживание долга, штрафы за просрочку и аренду компания тратила более 50% операционной прибыли

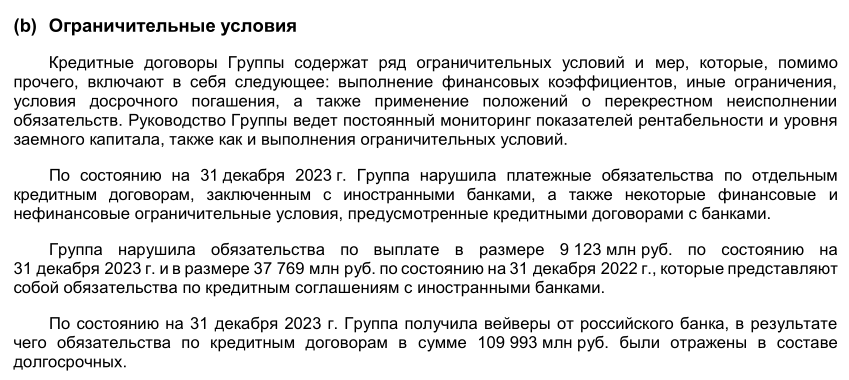

И это с учетом того, что в 2023 году компания не выполнила обязательства перед банками по выплатам на 9 млрд руб!

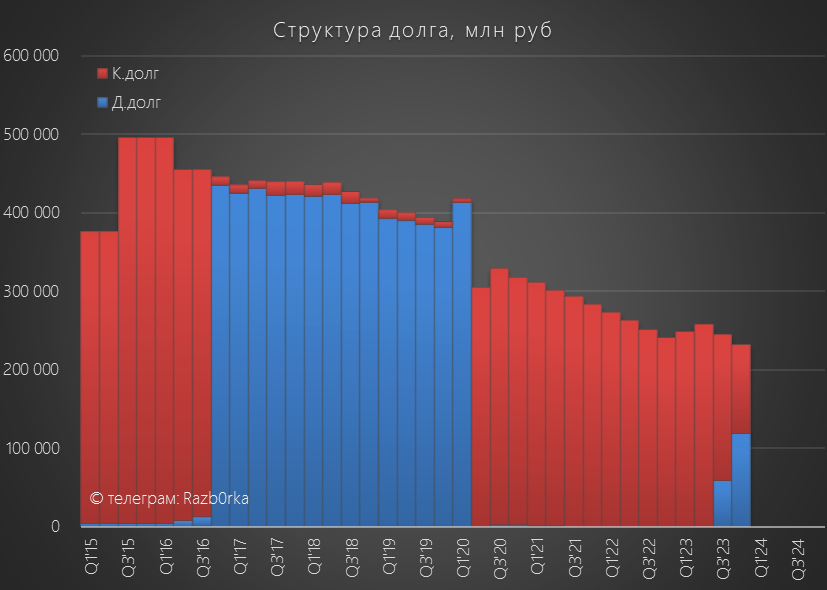

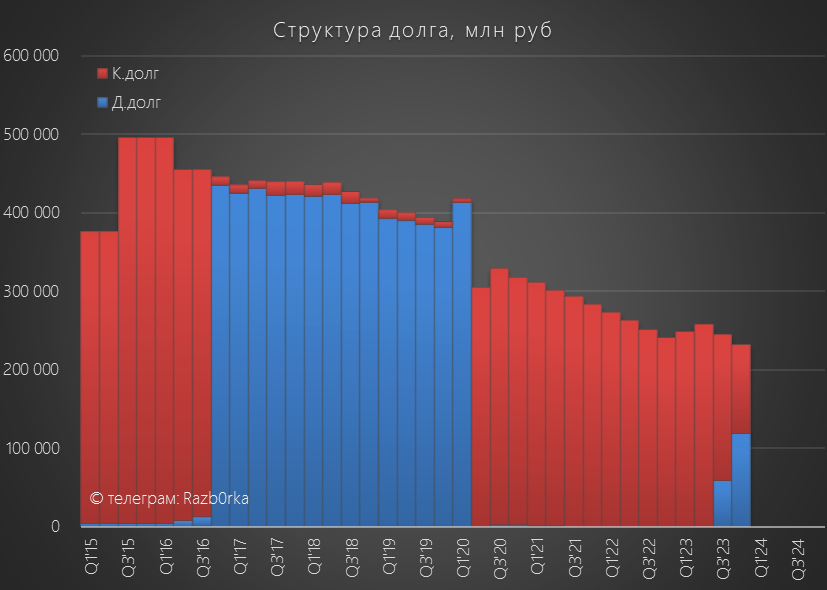

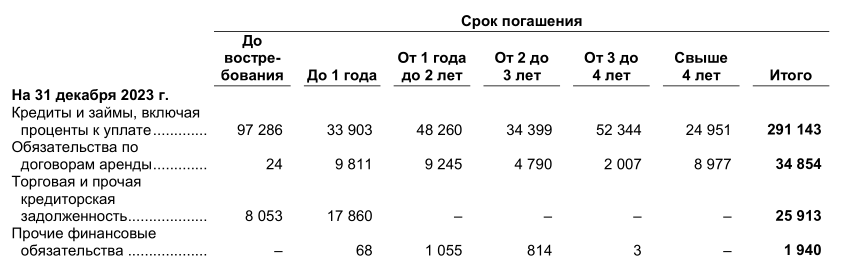

Долг МЕЧЕЛ снизился за год с 240 до 232 млрд руб

Но из 232 млрд почти 34 млрд руб необходимо будет погасить в течении 2024 года

Как Вы понимаете, получая 65 млрд руб операционной прибыли в год и тратя только на проценты 19 млрд руб в полугодие сделать это будет практически невозможно

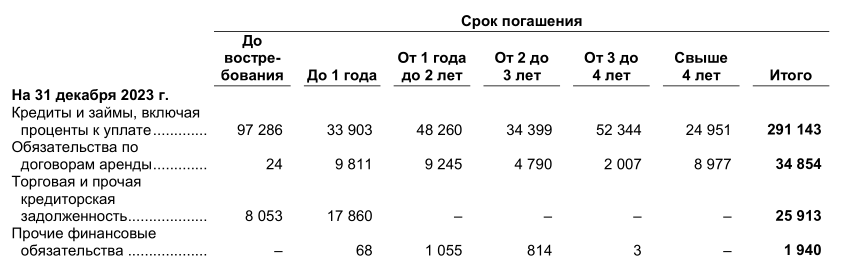

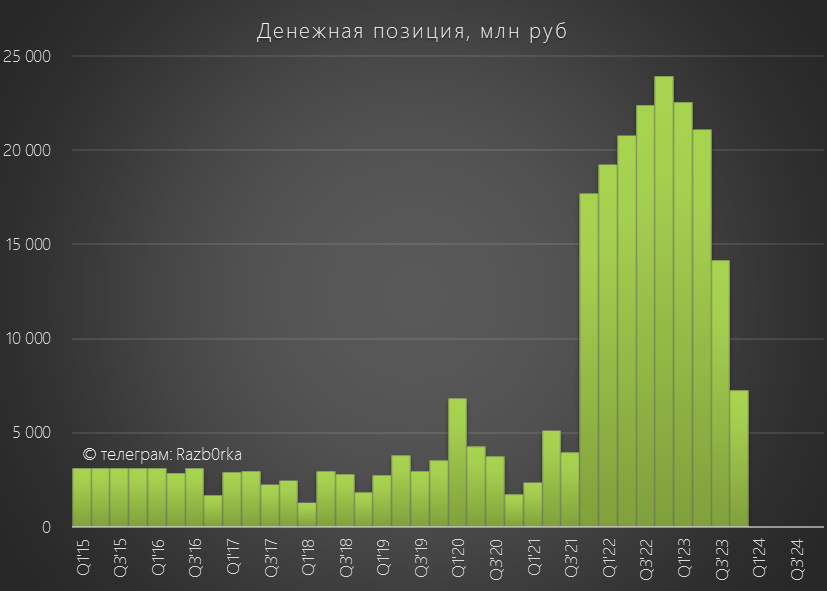

И если в 2023 году часть расходов можно было финансировать из накопленной денежной позиции, то сейчас такой опции уже нет

На счетах компании на конец года оставалось всего 7 млрд руб

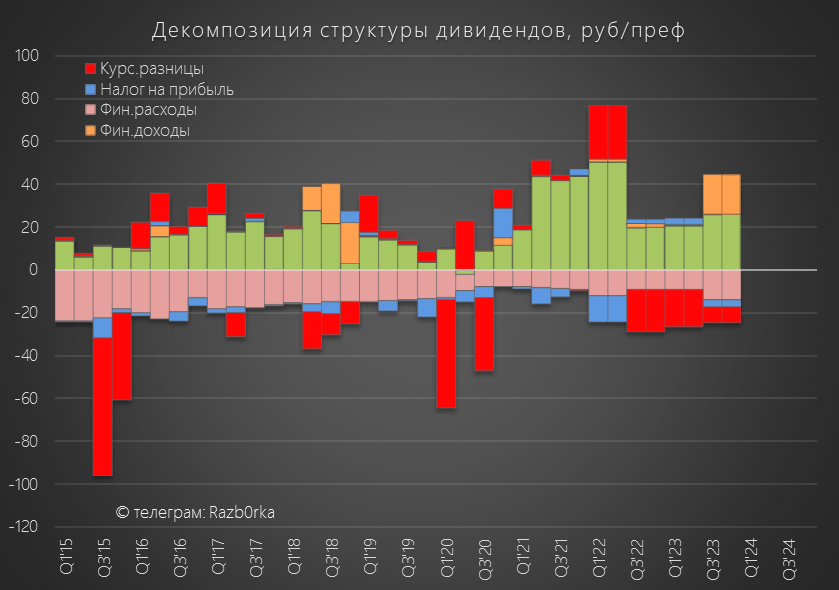

Так как долг МЕЧЕЛ выражен в том числе и валюте, он постоянно переоценивается по курсу на конец квартала

По итогам 2-го полугодия, был получен 10.7 млрд руб убытка от курсовых разниц

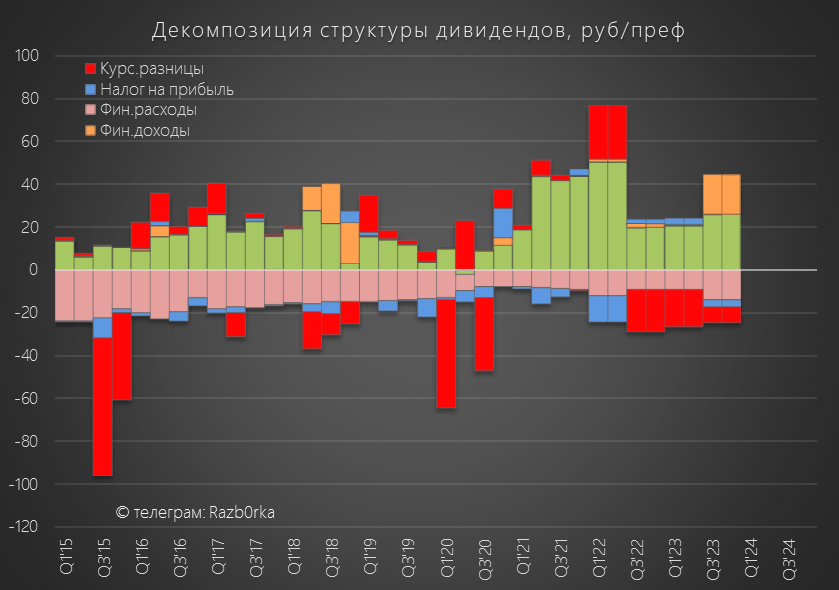

В результате, у нас получается вот такая композиция факторов формирования прибыли и дивиденда на преф

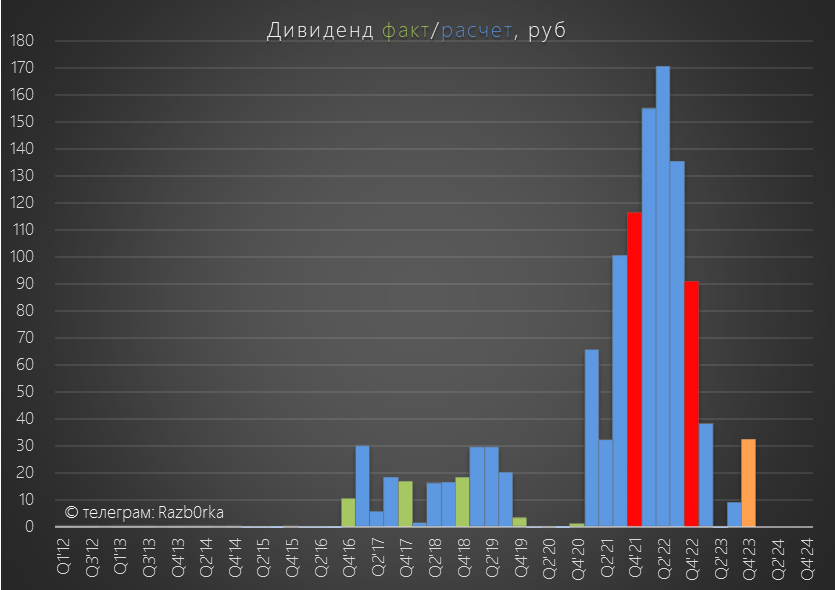

Операционная прибыль и бумажный доход от мирового соглашения в 2-ом полугодии дали 89 руб/преф расчетного дивиденда

Рост финансовых расходов, курсовые разницы и налоги "съели" 49.5 руб/преф дивидендов

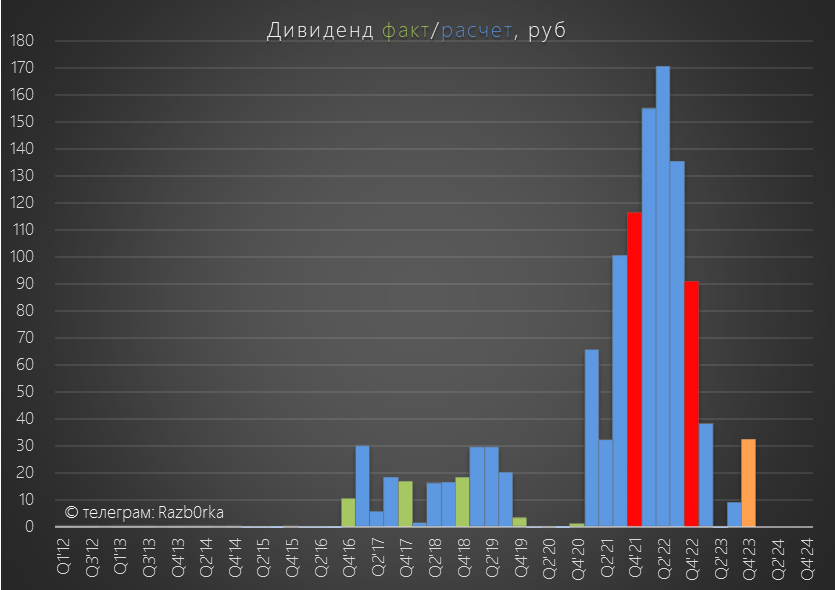

С учетом убытка полученного в 1-ом полугодии, годовой расчетный дивиденд составляет 32.2 руб/преф

Так как префов значительно меньше чем обыкновенных акций, на эту выплату нужно всего 2.7 млрд руб

Только надо напомнить, что при наличии прибыли МСФО за 2021-2022 год компания не выплачивала дивиденды

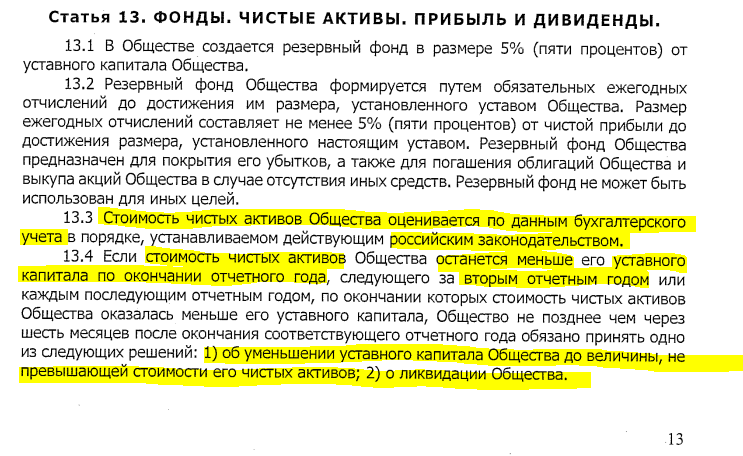

Многие тогда написали, что тем самым компания нарушила устав!

Но на самом деле, никакого нарушения устава не было!

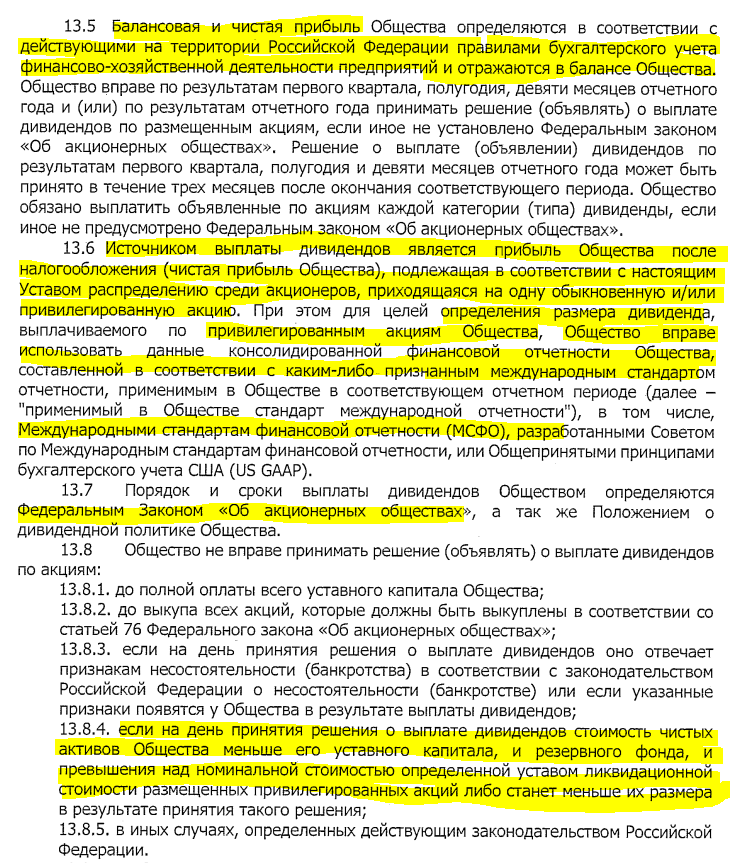

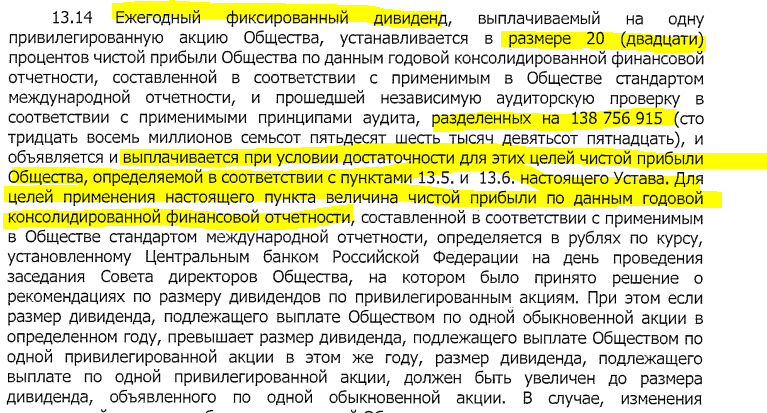

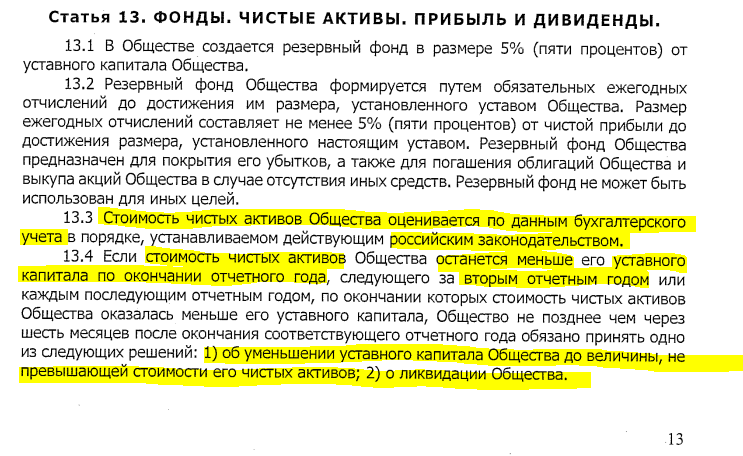

Всего в документе 42 страницы, нам нужна страница страница №13 и статья №13

Вообще, я несуеверен, но может быть по этому компания не заплатила дивиденды?

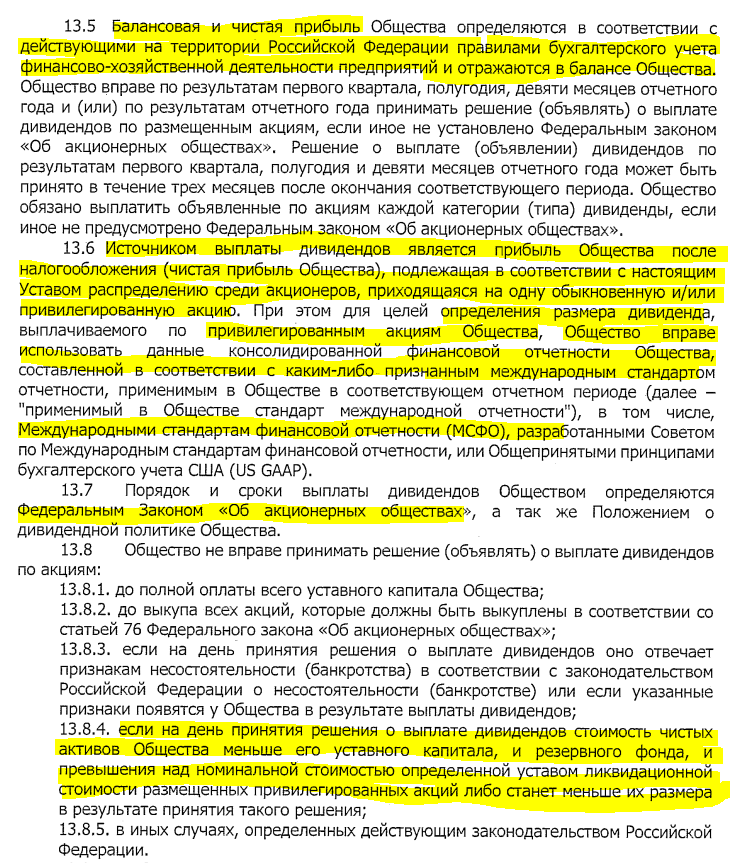

Обратите внимание на пункт 13.5 и 13.6

И на пункт 13.8.4

Если перевести "юридический язык" на русский, то согласно ГЛАВНОМУ документу МЕЧЕЛа, дивиденды РАССЧИТЫВАЮТСЯ из прибыли МСФО, а ВЫПЛАЧИВАЮТСЯ из прибыли РСБУ

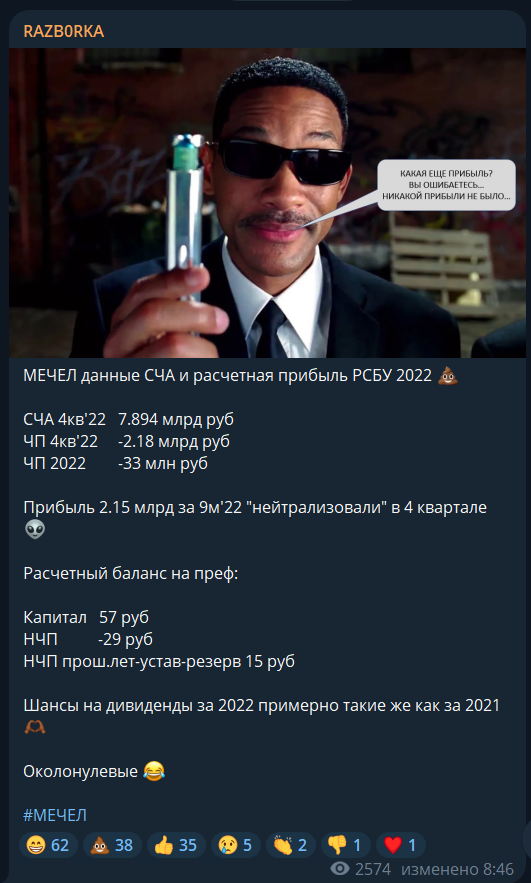

А прибыль РСБУ менеджмент в 2021-2022 году не сформировал, точнее "нейтрализовал" в 4-ом квартале

Более подробно про эту особенность МСФО/РСБУ можете прочитать в разборке РСБУ за 2кв'22

Отчет за 2023 год по РСБУ еще не опубликован

Какая там будет показана прибыль не берусь прогнозировать

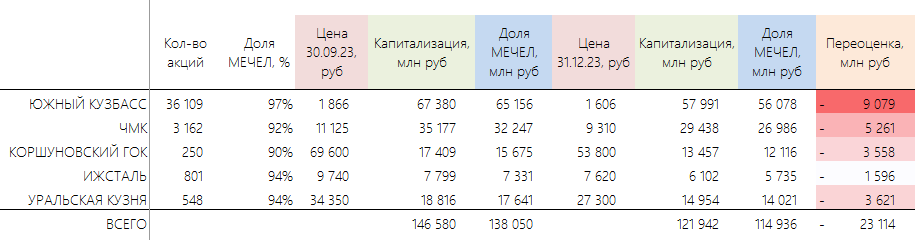

Но, учитывая значительное снижение котировок дочек на конец 4-го квартала, компания отразит около 23 млрд руб убытка от переоценки акций

Напомню, что по итогам 3-го квартала прибыль РСБУ составляла 31 млрд руб

Получается, что с учетом убытка от переоценки, по итогам года прибыль РСБУ снизилась до 8 млрд руб

Но это не точно!

Так как могли быть еще и другие бухгалтерские переоценки и так далее

Вышедший вчера отчет не обрадовал рынок и акции рухнули на 8% на огромном объеме

Кто-то ждал чуда и значительный рост прибыли?

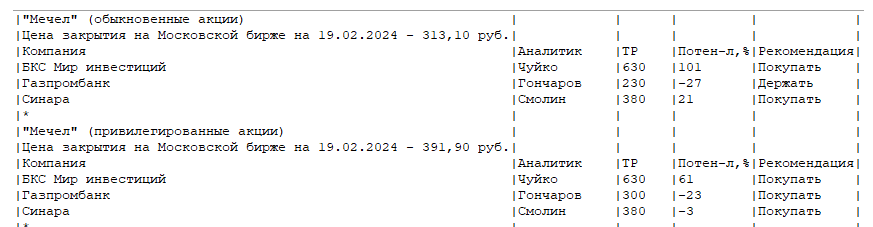

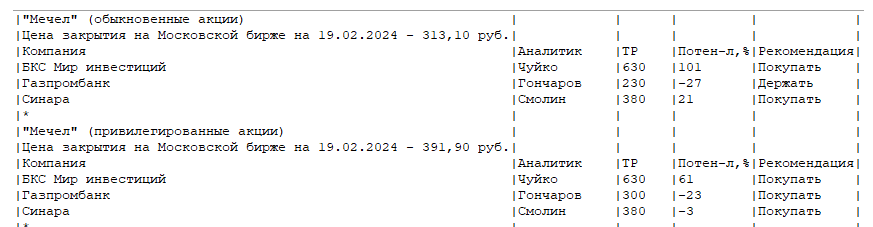

Точно можно сказать, что его ждали ребята из БКС с целью 630 руб за акцию

Префы стоят сегодня 357 руб

Если компания решит платить дивиденды за 2023 год и сформирует прибыль РСБУ, то расчетный дивиденд в 32 руб дает доходность менее 9%

Кому нужен МЕЧЕЛ с его падающей добычей и продажами, огромным долгом, и постоянными неприятными сюрпризами, когда есть понятная и высокорентабельная СЕВЕРСТАЛЬ, которая уже рекомендовала дивиденд и торгуется с 12% доходностью с выплатой в Августе?

На что рассчитывают покупатели МЕЧЕЛА по текущим ценам?

На рост добычи?

На рост продаж?

На рост прибыли и дивидендов?

Напомню, что главная проблема МЕЧЕЛа это логистика, долг и его обслуживание

И эти проблемы так быстро не решить

Ждем отчет РСБУ МЕЧЕЛ чтобы уточнить прогноз дивидендов за 2023 год

Начну с того, что акции МЕЧЕЛ за прошедший год выросли на 160% и в 3 раза обогнали акции более успешных СЕВЕРСТАЛЬ, НЛМК и ММК

Обратите внимание, что при текущей капитализации 180 млрд объем торгов составил за год 805 млрд руб в обыкновенных и 153 млрд руб в префах

За год в текущих ценах ВСЕ акции компании прошли через биржу более 5 раз!

При этом, в рынке торгуется только 43% обыкновенных и 60% префов!

Это означает, что ВЕСЬ free float был продан/куплен за год как минимум 10 раз!!!

Как Вы наверное понимаете, это не совсем "нормальная ситуация"

Бросается так же в глаза, что и дочки МЕЧЕЛ: ИЖСТАЛЬ, ЧМК, КоршГОК, УралКузница значительно обогнали лидеров черной металлургии и выросли на 50-100%

На сколько был оправдан такой "рост"?

МЕЧЕЛ в этом году впервые после начала СВО опубликовал отчет МСФО

Из-за падения добычи/продаж и слабого рубля 1-ое полугодие получилось очень слабым

Динамика показателей 1 полугодия была:

Выручка -22%

Себестоимость -13%

Операц.прибыль -58%

Чистая прибыль отрицательная

При этом, акции на момент отчета стоили около 240 руб и в 2 раза дороже чем в 2022 году!

Отчет МСФО за 3-ий квартал компания решила не публиковать

Но дочки МЕЧЕЛ опубликовали отчетность РСБУ, что в сумме давало понять как у холдинга идут дела

Операционная прибыль 3-го квартала была на 35% ниже чем во 2-ом!!!

При этом, акции дочек выросли к концу 3-го квартала в 4-20 раз!

Писал об этом безумном росте и "бумажном" эффекте этого на капитал головной компании в разборке РСБУ 3-го квартала

Благодаря переоценке акций дочек, МЕЧЕЛ отразил 31 млрд руб прибыли

Фанаты золотых префов МЕЧЕЛа быстро посчитали, что это около 177 руб/преф

Только ВСЯ эта прибыль была "бумажной", а операционной прибыли корпоративного центра не хватало даже для выплаты процентов по долгу

Но кому сейчас интересны эти мелочи!

Префы подорожали к этому моменту до 350 руб, что было в 2.5 раза выше чем в Октябре'22

И вот вчера компания раскрыла годовые операционные результаты и МСФО

Добыча угля в 4-ом квартале выросла на 18% г-к-г и 4% кв-к-кв до 3 млн тонн

Продажи энергетического угля снизились на 25% г-к-г, а концентрата выросли на 3% г-к-г

В целом, никакого прорыва в добыче и продажах сырья не наблюдается

В пресс-релизе основной причиной такой динамики называют проблемы с вывозом продукции по железной дороге

Может быть у металлургического сегмента компании дела шли лучше?

Производство стали в 4-ом квартале снизилось на 2% г-к-г до 863 тыс тонн

Продажи стали и стальной продукции снизились на 8% г-к-г до 777 тыс тонн

Слабые производственные результаты намекают какие были финансовые результаты

Динамика показателей за год:

Выручка 406 млрд руб (-7%)

Себестоимость 250 млрд руб (-2%)

Операционная прибыль 65 млрд руб (-33%)

Прибыль акционеров 22 млрд руб (-64%)

Прибыль в 2.5 раза ниже, акции в 2.5 раза дороже чем год назад - всё как мы любим!

Может быть отчет не так плох, как это кажется на первый взгляд?

Давайте разбираться...

Первое, что стоит отметить, несмотря на снижение объема продаж, выручка в 2-ом полугодии выросла на 14% г-к-г до 211 млрд руб

Если посмотреть на структуру выручки, то мы увидим что металлургический сегмент вырос на 19%, а сегмент добычи на 8% г-к-г

Получается, что рост цен на продукцию компенсировал снижение объемов продаж

Благодаря росту себестоимости всего на 10% и полученных 3.7 млрд руб прочих доходов, операционная прибыль 2-го полугодия выросла на 31% до 36 млрд руб

Так как в инвестиционном кейсе МЕЧЕЛ меня интересуют только префы, я делю все показатели отчетности только на префы с долей 20% (как в дивидендной политике компании)

С таким подходом, 36 млрд руб операционной прибыли это 51.7 руб/преф

В годовом выражении бизнес компании заработал 65 млрд руб или 93.5 руб/преф

Прибыль могла быть еще больше, но менеджмент решил списать 8.7 млрд руб в убыток от обесценивания Goodwill из-за снижение объемов добычи и продаж добывающих дочек

В финансовом блоке отчета нас ждал позитивный сюрприз в виде 26.6 млрд руб доходов!

При этом, финансовые расходы в 2-ом полугодии выросли с -12.6 до -19 млрд руб

Откуда взялись такие большие доходы?

На сколько я понимаю, 25.5 млрд руб это эффект от заключения мирового соглашения с ГАЗПРОМБАНКом по одному из спорных кредитов

Без учета этого разового бумажного фактора, ситуация с долгом была непростой

На обслуживание долга, штрафы за просрочку и аренду компания тратила более 50% операционной прибыли

И это с учетом того, что в 2023 году компания не выполнила обязательства перед банками по выплатам на 9 млрд руб!

Долг МЕЧЕЛ снизился за год с 240 до 232 млрд руб

Но из 232 млрд почти 34 млрд руб необходимо будет погасить в течении 2024 года

Как Вы понимаете, получая 65 млрд руб операционной прибыли в год и тратя только на проценты 19 млрд руб в полугодие сделать это будет практически невозможно

И если в 2023 году часть расходов можно было финансировать из накопленной денежной позиции, то сейчас такой опции уже нет

На счетах компании на конец года оставалось всего 7 млрд руб

Так как долг МЕЧЕЛ выражен в том числе и валюте, он постоянно переоценивается по курсу на конец квартала

По итогам 2-го полугодия, был получен 10.7 млрд руб убытка от курсовых разниц

В результате, у нас получается вот такая композиция факторов формирования прибыли и дивиденда на преф

Операционная прибыль и бумажный доход от мирового соглашения в 2-ом полугодии дали 89 руб/преф расчетного дивиденда

Рост финансовых расходов, курсовые разницы и налоги "съели" 49.5 руб/преф дивидендов

С учетом убытка полученного в 1-ом полугодии, годовой расчетный дивиденд составляет 32.2 руб/преф

Так как префов значительно меньше чем обыкновенных акций, на эту выплату нужно всего 2.7 млрд руб

Только надо напомнить, что при наличии прибыли МСФО за 2021-2022 год компания не выплачивала дивиденды

Многие тогда написали, что тем самым компания нарушила устав!

Но на самом деле, никакого нарушения устава не было!

Всего в документе 42 страницы, нам нужна страница страница №13 и статья №13

Вообще, я несуеверен, но может быть по этому компания не заплатила дивиденды?

Обратите внимание на пункт 13.5 и 13.6

И на пункт 13.8.4

Если перевести "юридический язык" на русский, то согласно ГЛАВНОМУ документу МЕЧЕЛа, дивиденды РАССЧИТЫВАЮТСЯ из прибыли МСФО, а ВЫПЛАЧИВАЮТСЯ из прибыли РСБУ

А прибыль РСБУ менеджмент в 2021-2022 году не сформировал, точнее "нейтрализовал" в 4-ом квартале

Более подробно про эту особенность МСФО/РСБУ можете прочитать в разборке РСБУ за 2кв'22

Отчет за 2023 год по РСБУ еще не опубликован

Какая там будет показана прибыль не берусь прогнозировать

Но, учитывая значительное снижение котировок дочек на конец 4-го квартала, компания отразит около 23 млрд руб убытка от переоценки акций

Напомню, что по итогам 3-го квартала прибыль РСБУ составляла 31 млрд руб

Получается, что с учетом убытка от переоценки, по итогам года прибыль РСБУ снизилась до 8 млрд руб

Но это не точно!

Так как могли быть еще и другие бухгалтерские переоценки и так далее

Вышедший вчера отчет не обрадовал рынок и акции рухнули на 8% на огромном объеме

Кто-то ждал чуда и значительный рост прибыли?

Точно можно сказать, что его ждали ребята из БКС с целью 630 руб за акцию

Префы стоят сегодня 357 руб

Если компания решит платить дивиденды за 2023 год и сформирует прибыль РСБУ, то расчетный дивиденд в 32 руб дает доходность менее 9%

Кому нужен МЕЧЕЛ с его падающей добычей и продажами, огромным долгом, и постоянными неприятными сюрпризами, когда есть понятная и высокорентабельная СЕВЕРСТАЛЬ, которая уже рекомендовала дивиденд и торгуется с 12% доходностью с выплатой в Августе?

На что рассчитывают покупатели МЕЧЕЛА по текущим ценам?

На рост добычи?

На рост продаж?

На рост прибыли и дивидендов?

Напомню, что главная проблема МЕЧЕЛа это логистика, долг и его обслуживание

И эти проблемы так быстро не решить

Ждем отчет РСБУ МЕЧЕЛ чтобы уточнить прогноз дивидендов за 2023 год

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба