2 апреля 2024 finversia.ru Чайка Федор

Акции из индекса S&P500 демонстрируют положительную динамику уже пять месяцев подряд, несмотря на ослабление позиций знаменитой «Великолепной семёрки». Как долго будет продолжаться этот праздник?

Год – за один квартала

2023 год на биржах завершился на ура, акции и облигации выросли в тандеме благодаря ожиданиям резкого снижения ставок Федеральной резервной системой. И аналитики J.P.Morgan и ФРС ожидают смягчения всего на 75 базисных пунктов, или трех сокращений, в этом году. Нынешний уровень ключевой ставки – 5,25-5,5%.

На акции «Великолепной семёрки» (7 акций с крупнейшими капитализациями) пришлось около двух третей всего прироста индекса S&P500 в прошлом году. Однако, в этом году акции одной из этих компаний демонстрируют худшую динамику в индексе S&P500, а акции другой – упали на 10%.

Учитывая все это, можно было бы ожидать, что рынок изменит своё направление и перейдёт, минимум, в боковик. Однако, произошло прямо противоположное.

И по итогам 1-го квартала 2024 года индекс S&P500 прибавил 10%, что примерно соответствует его среднему историческому показателю за календарный год.

Что же произошло и что это значит? Указывает ли такой значительный рост на пузырь?

В этом году индекс S&P500 поднялся значительно выше отметки в 5000 пунктов. Это особенно заметно, учитывая, что Magnificent 7 потерял двух своих главных драйверов (Apple и Tesla показали низкие результаты). Тем не менее, две крупнейшие звезды прошлого года продолжают поддерживать дальнейший рост. В этом году Nvidia снова стала лидером рейтинга S&P500 по показателям производительности (не считая Super Micro Computer, который был добавлен в индекс совсем недавно). После роста более чем на 200% в прошлом году, в этом году чипмейкер вырос еще на 80%.

– Эти огромные прибыли привели к некоторым разговорам о пузыре, но подумайте вот о чем: даже после значительного роста акций их оценка (определяемая соотношением прибыли и убытка за следующие 12 месяцев) все еще ниже среднего показателя за пять лет. Рост доходов компании фактически опережает рост цен, – заметил Мэдисон Фаллер, стратег по глобальным рынкам J.P. Morgan.

Аналитик также напомнил, что в индексе есть много акций, которые опережают индекс. Таким образом, причина роста состоит не только в «Великолепной семёрке».

Примерно 195 компаний, входящих в S&P500, показали с начала года доходность выше, чем доходность индекса в 10%. Средняя рыночная капитализация этих компаний составляет около $50 млрд и охватывает не только технологические сферы. Двумя наиболее динамичными секторами в марте были энергетика и производство материалов – секторы, характеризующиеся более циклическим изменением курса.

– Все это говорит о том, что рост становится все более масштабным, – делает вывод Крейг Коэн, инвестиционный советник J.P. Morgan.

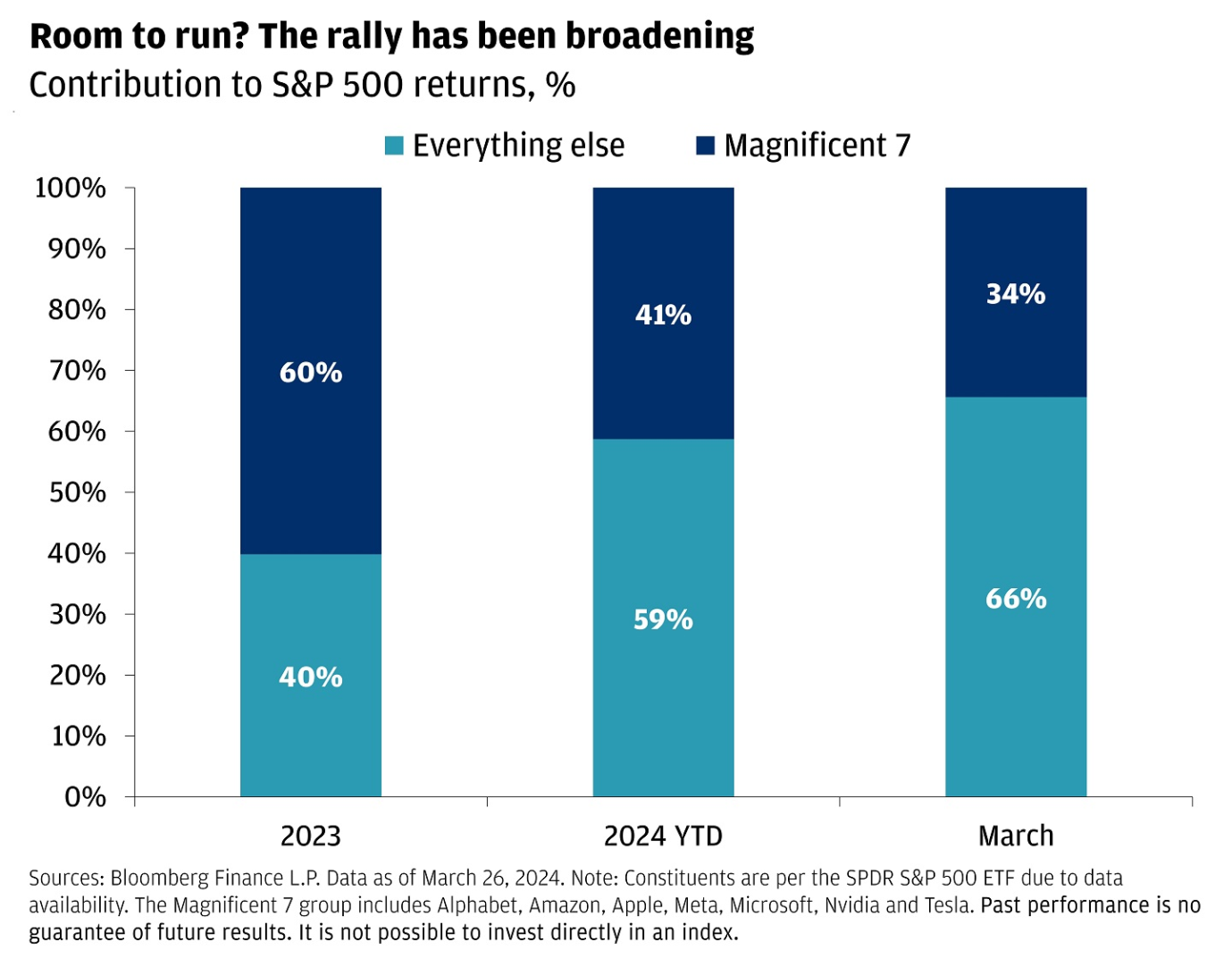

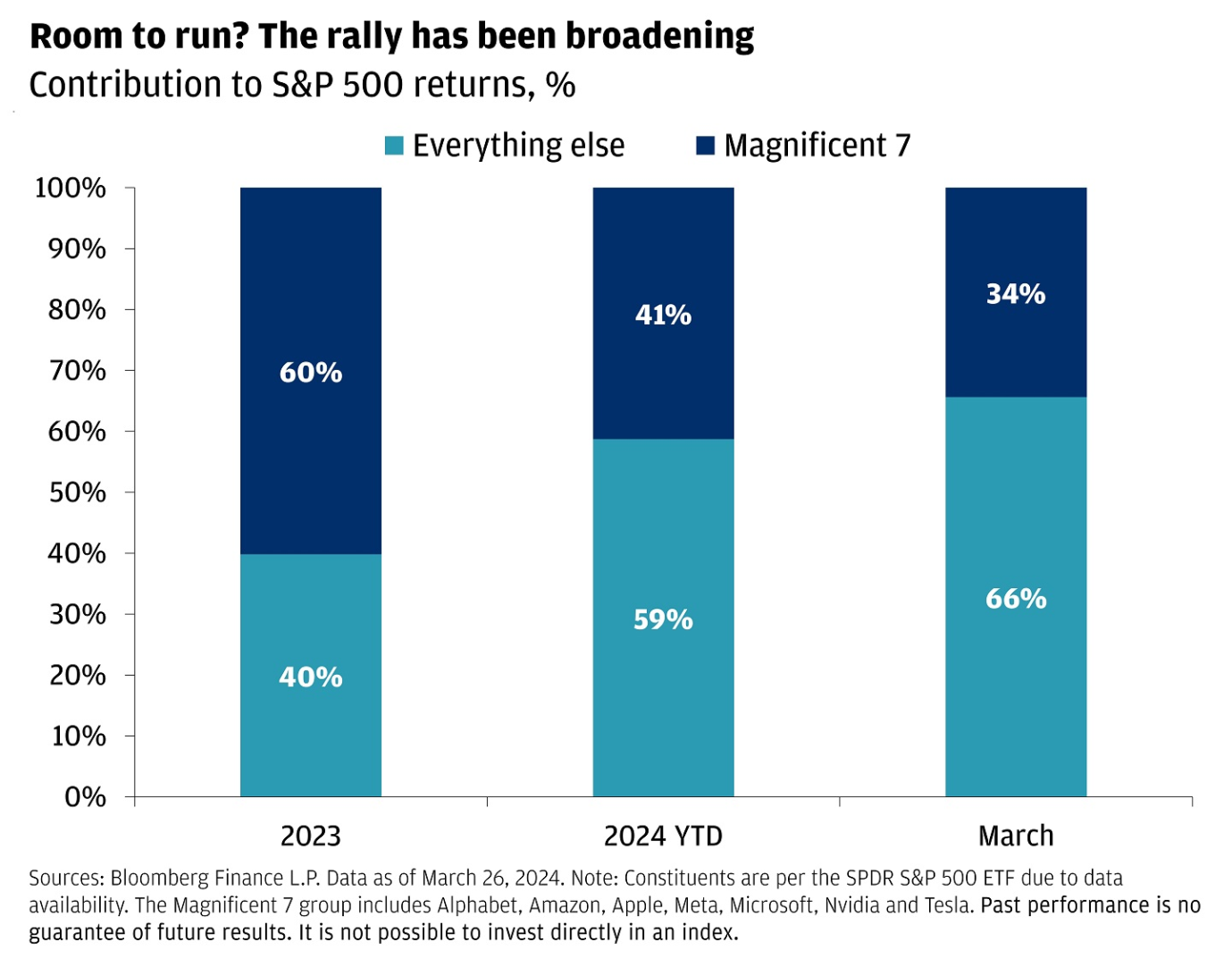

На этой графике показан вклад в доходность S&P500, разделенный на «Все остальное» и «Великолепную семерку»:

Аналитики JPM обращают внимание, что спад корпоративных доходов, которые был зафиксирован 3 квартала подряд в 2023 году, теперь закончился. И последние два квартала ознаменовались возвращением к прибыльности. И хотя на долю Magnificent 7 действительно приходится около 25% прибыли S&P500, что в значительной степени обеспечило рост прибыли в прошлом году, в JPM ожидают, что этот рост будет продолжаться в течение года.

Оживление на рынке IPO

Другой критерий деловой активности, на которой обратили внимание аналитики – рекордное количество IPO в 2023 году (после 2021 года).

Сейчас рынок снова оживляется: в этом году уже состоялось громкое IPO Reddit, и многие другие частные компании также ожидают возможности стать публичными. Несмотря на то, что суммарная активность на рынках акционерного капитала за три последних месяца достигла самого высокого уровня с конца 2021 года, она по-прежнему ниже пикового уровня более чем на 80%. Есть куда расти.

Лиззи Рид, руководитель международного отдела синдиката акций в HSBC Global Banking & Markets, объясняет бум первичных размещений «постепенным улучшением

настроений инвесторов».

Аналитик HSBC также отметила рост активности взаимных фондов – в плане реального использования капитала. Таким образом, количество заявок на участие в IPO увеличилось, а также возросла готовность полагаться на оценки организаторов размещений.

За первые 3 месяца 2024 года компании в ходе IPO привлекли около $17 млрд, что на 90% больше, чем в 2023 году.

Рынок в 2024 году: 10% + 15%?

И Мэдисон Фаллер и Крейг Коэн уверены, что инвесторы «ещё ничего не упустили».

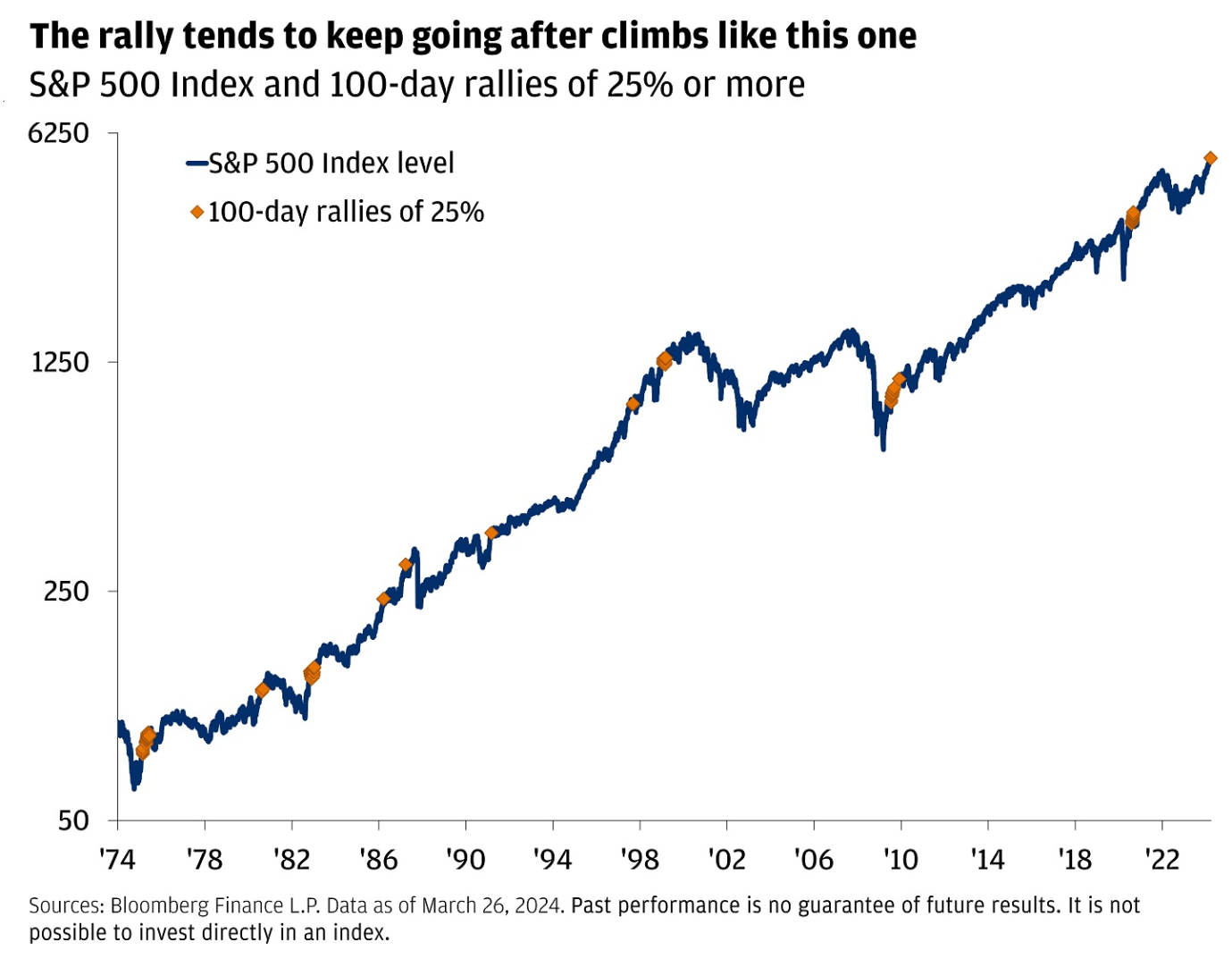

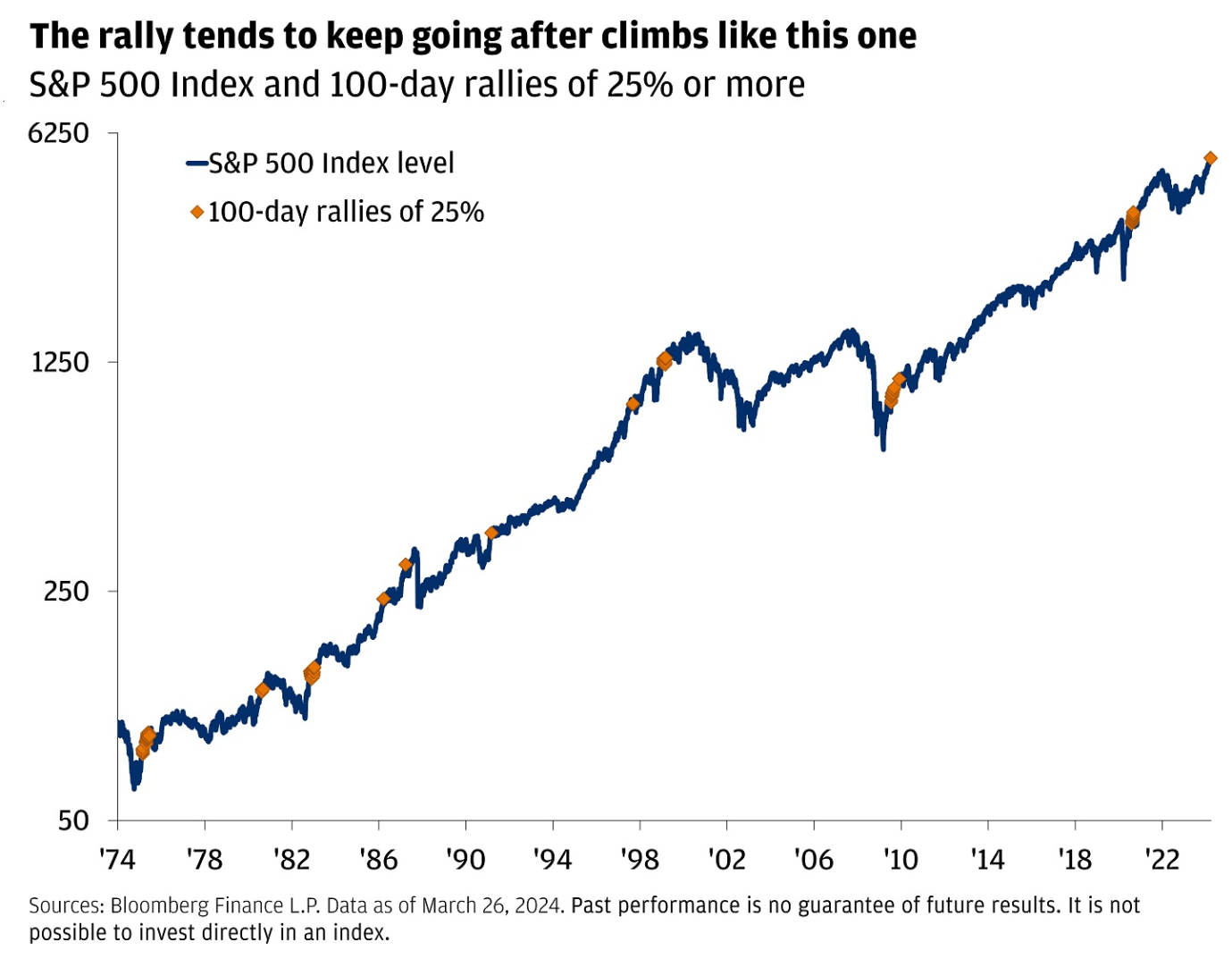

За последние 50 лет всякий раз, когда индекс S&P500 повышался хотя бы на 25% за 100-дневный период (как это было недавно), индекс в среднем в следующие 12 месяцев повышался еще на 15%. И в целом оставался положительным в 98% случаев.

На этом линейном графике показана цена индекса S&P500 и 100-дневные периоды, за которые акции росли на 25% и более:

Год – за один квартала

2023 год на биржах завершился на ура, акции и облигации выросли в тандеме благодаря ожиданиям резкого снижения ставок Федеральной резервной системой. И аналитики J.P.Morgan и ФРС ожидают смягчения всего на 75 базисных пунктов, или трех сокращений, в этом году. Нынешний уровень ключевой ставки – 5,25-5,5%.

На акции «Великолепной семёрки» (7 акций с крупнейшими капитализациями) пришлось около двух третей всего прироста индекса S&P500 в прошлом году. Однако, в этом году акции одной из этих компаний демонстрируют худшую динамику в индексе S&P500, а акции другой – упали на 10%.

Учитывая все это, можно было бы ожидать, что рынок изменит своё направление и перейдёт, минимум, в боковик. Однако, произошло прямо противоположное.

И по итогам 1-го квартала 2024 года индекс S&P500 прибавил 10%, что примерно соответствует его среднему историческому показателю за календарный год.

Что же произошло и что это значит? Указывает ли такой значительный рост на пузырь?

В этом году индекс S&P500 поднялся значительно выше отметки в 5000 пунктов. Это особенно заметно, учитывая, что Magnificent 7 потерял двух своих главных драйверов (Apple и Tesla показали низкие результаты). Тем не менее, две крупнейшие звезды прошлого года продолжают поддерживать дальнейший рост. В этом году Nvidia снова стала лидером рейтинга S&P500 по показателям производительности (не считая Super Micro Computer, который был добавлен в индекс совсем недавно). После роста более чем на 200% в прошлом году, в этом году чипмейкер вырос еще на 80%.

– Эти огромные прибыли привели к некоторым разговорам о пузыре, но подумайте вот о чем: даже после значительного роста акций их оценка (определяемая соотношением прибыли и убытка за следующие 12 месяцев) все еще ниже среднего показателя за пять лет. Рост доходов компании фактически опережает рост цен, – заметил Мэдисон Фаллер, стратег по глобальным рынкам J.P. Morgan.

Аналитик также напомнил, что в индексе есть много акций, которые опережают индекс. Таким образом, причина роста состоит не только в «Великолепной семёрке».

Примерно 195 компаний, входящих в S&P500, показали с начала года доходность выше, чем доходность индекса в 10%. Средняя рыночная капитализация этих компаний составляет около $50 млрд и охватывает не только технологические сферы. Двумя наиболее динамичными секторами в марте были энергетика и производство материалов – секторы, характеризующиеся более циклическим изменением курса.

– Все это говорит о том, что рост становится все более масштабным, – делает вывод Крейг Коэн, инвестиционный советник J.P. Morgan.

На этой графике показан вклад в доходность S&P500, разделенный на «Все остальное» и «Великолепную семерку»:

Аналитики JPM обращают внимание, что спад корпоративных доходов, которые был зафиксирован 3 квартала подряд в 2023 году, теперь закончился. И последние два квартала ознаменовались возвращением к прибыльности. И хотя на долю Magnificent 7 действительно приходится около 25% прибыли S&P500, что в значительной степени обеспечило рост прибыли в прошлом году, в JPM ожидают, что этот рост будет продолжаться в течение года.

Оживление на рынке IPO

Другой критерий деловой активности, на которой обратили внимание аналитики – рекордное количество IPO в 2023 году (после 2021 года).

Сейчас рынок снова оживляется: в этом году уже состоялось громкое IPO Reddit, и многие другие частные компании также ожидают возможности стать публичными. Несмотря на то, что суммарная активность на рынках акционерного капитала за три последних месяца достигла самого высокого уровня с конца 2021 года, она по-прежнему ниже пикового уровня более чем на 80%. Есть куда расти.

Лиззи Рид, руководитель международного отдела синдиката акций в HSBC Global Banking & Markets, объясняет бум первичных размещений «постепенным улучшением

настроений инвесторов».

Аналитик HSBC также отметила рост активности взаимных фондов – в плане реального использования капитала. Таким образом, количество заявок на участие в IPO увеличилось, а также возросла готовность полагаться на оценки организаторов размещений.

За первые 3 месяца 2024 года компании в ходе IPO привлекли около $17 млрд, что на 90% больше, чем в 2023 году.

Рынок в 2024 году: 10% + 15%?

И Мэдисон Фаллер и Крейг Коэн уверены, что инвесторы «ещё ничего не упустили».

За последние 50 лет всякий раз, когда индекс S&P500 повышался хотя бы на 25% за 100-дневный период (как это было недавно), индекс в среднем в следующие 12 месяцев повышался еще на 15%. И в целом оставался положительным в 98% случаев.

На этом линейном графике показана цена индекса S&P500 и 100-дневные периоды, за которые акции росли на 25% и более:

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба