4 апреля 2024 Financial Times

По прогнозам трейдеров, базовая ставка будет находиться на уровне 3,5%

Инвесторы делают ставки на то, что процентные ставки в США останутся значительно выше, чем предполагается Федеральной резервной системой, к концу предстоящего цикла снижения ставок, поскольку рынки все больше сосредотачиваются на том, где будет находиться стоимость заимствований.

Рыночная вероятность того, что базовая процентная ставка ФРС составит около 3,6 процента в 2027 году, делает прогнозы трейдеров в отношении так называемой конечной ставки намного выше, чем медианная оценка центрального банка в 2,6 процента в его "долгосрочном" прогнозе.

Ставки инвесторов на повышение долгосрочных процентных ставок делаются на фоне того, что чрезмерная сила экономики США заставила их отказаться от ожиданий масштабного смягчения денежно-кредитной политики в этом году. Стремительные разработки в области искусственного интеллекта и высокие планы государственных расходов повысили прогнозы того, что ставки не упадут так сильно, как прогнозировалось ранее.

"Рынок считает, что финальные ставки, скорее всего, будут выше по сравнению с прогнозами ФРС и недавней историей", - сказал Гильермо Фелис, глобальный инвестиционный стратег PGIM Fixed Income.

"Главное, что пытается оценить рынок, - это перспективы долгосрочного экономического роста в контексте новой истории делового цикла, о которой мы слышим, - благодаря искусственному интеллекту и потенциалу для увеличения бюджетных расходов".

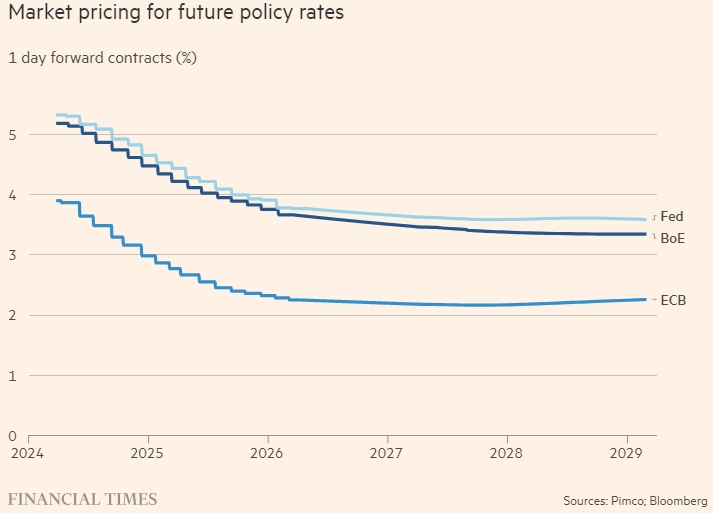

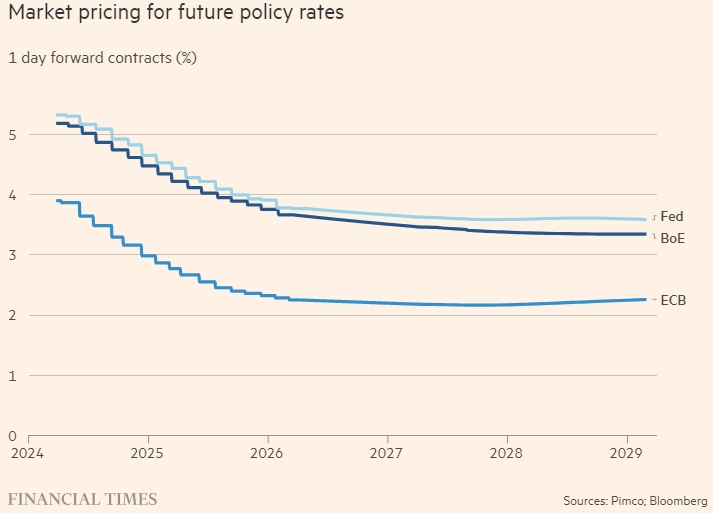

Рыночные цены на будущие процентные ставки. 1-дневные форвардные контракты (%). ФТ. Источники: Пимко; Блумберг

Оценки так называемой нейтральной процентной ставки - уровня, при котором экономика работает в условиях полной занятости, а инфляция не превышает целевой уровень центральных банков в 2 процента - оказались в центре внимания, поскольку большинство крупных центральных банков начали обсуждать снижение процентных ставок.

Инфляция в США в январе и феврале оказалась выше прогнозов аналитиков, а объем производства в США неожиданно вырос в марте впервые с 2022 года. В прошлом месяце ФРС повысила прогноз долгосрочной процентной ставки с 2,5 до 2,6 процента.

Лоретта Местер, президент ФРБ Кливленда и член Комитета по открытым рынкам ФРС с правом голоса, заявила во вторник, что повысила свой собственный прогноз с 2,5 до 3 процентов на фоне устойчивости экономики США.

Несмотря на это, центральный банк придерживается своего прогноза о трех снижениях ставки на 0,25 процентного пункта в этом году. Председатель ФРС Джей Пауэлл заявил, что не считает, что последние данные по инфляции "действительно изменили общую картину" ослабления ценового давления до 2 процентов.

Однако внимательно отслеживаемый показатель долгосрочных инфляционных ожиданий в США, пятилетняя форвардная ставка безубыточности, остается в узком торговом диапазоне на уровне около 2,2 процента в течение последних двух месяцев. Эта ставка представляет собой оценку рынками ежегодного роста цен во второй половине следующего десятилетия.

Ян Хатциус, главный экономист Goldman Sachs, прогнозировал, что конечная ставка в США будет находиться в диапазоне от 3,25 до 3,5 процента, и что ФРС "немного склоняется к статус-кво". По словам Хатзиуса, ФРС повышает долгосрочные прогнозы по ставке, но делает это "более постепенно, чем я мог бы предположить".

Рыночная учетная ставка через пять лет, %. ФТ. Источники: Т. Роу Прайс; Блумберг

Эндрю Боллс, главный инвестиционный директор Pimco по глобальным инструментам с фиксированной доходностью, сказал, что рыночная оценка нейтральной ставки в 3,6 процента была выше его ожиданий относительно конечных ставок.

Он отметил, что рыночные ожидания могут меняться. В декабре рыночный прогноз процентной ставки в США через пять лет опустился ниже 3,2 процента, когда обнадеживающие данные по инфляции вызвали шквал ставок на то, что ФРС начнет снижать стоимость заимствований раньше, чем ожидалось.

"В основном мы считаем, что многие факторы, способствующие установлению низких равновесных процентных ставок, остаются в силе", - сказал он.

Как и в США, рынки предполагают, что процентная ставка Банка Англии установится на уровне 3,25-3,5 процента, что значительно выше, чем менее 1 процента в десятилетие, предшествовавшее пандемии коронавируса.

Ценообразование для Европейского центрального банка, базовая ставка которого составляет 4 процента и была отрицательной в период с 2014 по 2019 год, составляет от 2 процентов до 2,25 процента в период с 2027 по 2029 год - в соответствии с ожиданиями рынка в отношении долгосрочной инфляции, что подразумевает ожидание незначительного или нулевого роста.

В отличие от ФРС, Банк Англии и ЕЦБ не публикуют прогнозы по долгосрочным процентным ставкам. Предполагаемые рынком долгосрочные инфляционные ожидания всех трех центральных банков в течение последних двух лет оставались на уровне 2-2,6 процента.

Хольгер Шмидинг, экономист Berenberg, говорит, что европейская инфляция "структурно выше, чем в прошлом", а влияние демографических изменений - более высокие требования к заработной плате и меньшее количество работников - и текущие расходы на защиту климата, расходы на оборону и реструктуризацию цепочек поставок - все это увеличивает инфляцию.

"Более высокий базовый уровень инфляции означает, что номинальная ставка центрального банка должна быть выше", - сказал он.

Фелис из PGIM ожидает, что ставки в Европе будут ниже, чем в США, из-за "анемичного" роста.

"Большой вопрос в том, насколько правильны цены для Великобритании... История экономической активности была удручающей... сможет ли Великобритания обеспечить устойчивый рост на уровне около 1 процента?"

Инвесторы делают ставки на то, что процентные ставки в США останутся значительно выше, чем предполагается Федеральной резервной системой, к концу предстоящего цикла снижения ставок, поскольку рынки все больше сосредотачиваются на том, где будет находиться стоимость заимствований.

Рыночная вероятность того, что базовая процентная ставка ФРС составит около 3,6 процента в 2027 году, делает прогнозы трейдеров в отношении так называемой конечной ставки намного выше, чем медианная оценка центрального банка в 2,6 процента в его "долгосрочном" прогнозе.

Ставки инвесторов на повышение долгосрочных процентных ставок делаются на фоне того, что чрезмерная сила экономики США заставила их отказаться от ожиданий масштабного смягчения денежно-кредитной политики в этом году. Стремительные разработки в области искусственного интеллекта и высокие планы государственных расходов повысили прогнозы того, что ставки не упадут так сильно, как прогнозировалось ранее.

"Рынок считает, что финальные ставки, скорее всего, будут выше по сравнению с прогнозами ФРС и недавней историей", - сказал Гильермо Фелис, глобальный инвестиционный стратег PGIM Fixed Income.

"Главное, что пытается оценить рынок, - это перспективы долгосрочного экономического роста в контексте новой истории делового цикла, о которой мы слышим, - благодаря искусственному интеллекту и потенциалу для увеличения бюджетных расходов".

Рыночные цены на будущие процентные ставки. 1-дневные форвардные контракты (%). ФТ. Источники: Пимко; Блумберг

Оценки так называемой нейтральной процентной ставки - уровня, при котором экономика работает в условиях полной занятости, а инфляция не превышает целевой уровень центральных банков в 2 процента - оказались в центре внимания, поскольку большинство крупных центральных банков начали обсуждать снижение процентных ставок.

Инфляция в США в январе и феврале оказалась выше прогнозов аналитиков, а объем производства в США неожиданно вырос в марте впервые с 2022 года. В прошлом месяце ФРС повысила прогноз долгосрочной процентной ставки с 2,5 до 2,6 процента.

Лоретта Местер, президент ФРБ Кливленда и член Комитета по открытым рынкам ФРС с правом голоса, заявила во вторник, что повысила свой собственный прогноз с 2,5 до 3 процентов на фоне устойчивости экономики США.

Несмотря на это, центральный банк придерживается своего прогноза о трех снижениях ставки на 0,25 процентного пункта в этом году. Председатель ФРС Джей Пауэлл заявил, что не считает, что последние данные по инфляции "действительно изменили общую картину" ослабления ценового давления до 2 процентов.

Однако внимательно отслеживаемый показатель долгосрочных инфляционных ожиданий в США, пятилетняя форвардная ставка безубыточности, остается в узком торговом диапазоне на уровне около 2,2 процента в течение последних двух месяцев. Эта ставка представляет собой оценку рынками ежегодного роста цен во второй половине следующего десятилетия.

Ян Хатциус, главный экономист Goldman Sachs, прогнозировал, что конечная ставка в США будет находиться в диапазоне от 3,25 до 3,5 процента, и что ФРС "немного склоняется к статус-кво". По словам Хатзиуса, ФРС повышает долгосрочные прогнозы по ставке, но делает это "более постепенно, чем я мог бы предположить".

Рыночная учетная ставка через пять лет, %. ФТ. Источники: Т. Роу Прайс; Блумберг

Эндрю Боллс, главный инвестиционный директор Pimco по глобальным инструментам с фиксированной доходностью, сказал, что рыночная оценка нейтральной ставки в 3,6 процента была выше его ожиданий относительно конечных ставок.

Он отметил, что рыночные ожидания могут меняться. В декабре рыночный прогноз процентной ставки в США через пять лет опустился ниже 3,2 процента, когда обнадеживающие данные по инфляции вызвали шквал ставок на то, что ФРС начнет снижать стоимость заимствований раньше, чем ожидалось.

"В основном мы считаем, что многие факторы, способствующие установлению низких равновесных процентных ставок, остаются в силе", - сказал он.

Как и в США, рынки предполагают, что процентная ставка Банка Англии установится на уровне 3,25-3,5 процента, что значительно выше, чем менее 1 процента в десятилетие, предшествовавшее пандемии коронавируса.

Ценообразование для Европейского центрального банка, базовая ставка которого составляет 4 процента и была отрицательной в период с 2014 по 2019 год, составляет от 2 процентов до 2,25 процента в период с 2027 по 2029 год - в соответствии с ожиданиями рынка в отношении долгосрочной инфляции, что подразумевает ожидание незначительного или нулевого роста.

В отличие от ФРС, Банк Англии и ЕЦБ не публикуют прогнозы по долгосрочным процентным ставкам. Предполагаемые рынком долгосрочные инфляционные ожидания всех трех центральных банков в течение последних двух лет оставались на уровне 2-2,6 процента.

Хольгер Шмидинг, экономист Berenberg, говорит, что европейская инфляция "структурно выше, чем в прошлом", а влияние демографических изменений - более высокие требования к заработной плате и меньшее количество работников - и текущие расходы на защиту климата, расходы на оборону и реструктуризацию цепочек поставок - все это увеличивает инфляцию.

"Более высокий базовый уровень инфляции означает, что номинальная ставка центрального банка должна быть выше", - сказал он.

Фелис из PGIM ожидает, что ставки в Европе будут ниже, чем в США, из-за "анемичного" роста.

"Большой вопрос в том, насколько правильны цены для Великобритании... История экономической активности была удручающей... сможет ли Великобритания обеспечить устойчивый рост на уровне около 1 процента?"

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба