25 апреля 2024 | Мать и Дитя RAZBORKA

RAZB0RKA отчёта МАТЬ и ДИТЯ по МСФО 2п'23.

Компания отчитывается по МСФО 2 раза в года по полугодиям

Но публикует квартальные операционные результаты из которых можно высчитать прибыль и возможные дивиденды за 2 месяца ДО публикации годового финансового отчета

Почему я назвал разборку "Превращаются в историю роста?"

Благодаря открытию и покупке новых клиник и запуску нового медцентра в конце года, выросло количество оказанных услуг

Кроме того, компания еще и увеличила стоимость услуг и в 4-ом квартале выручка резко ускорилась до +21%!

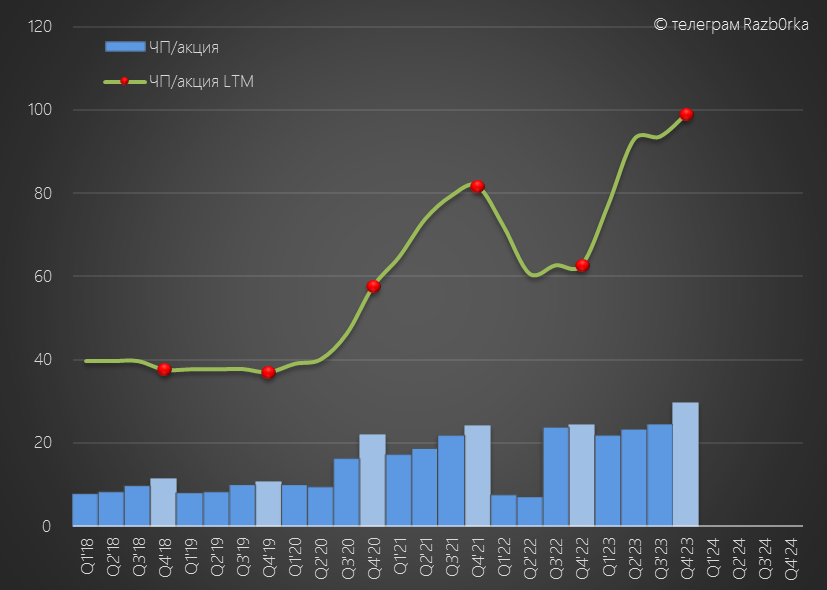

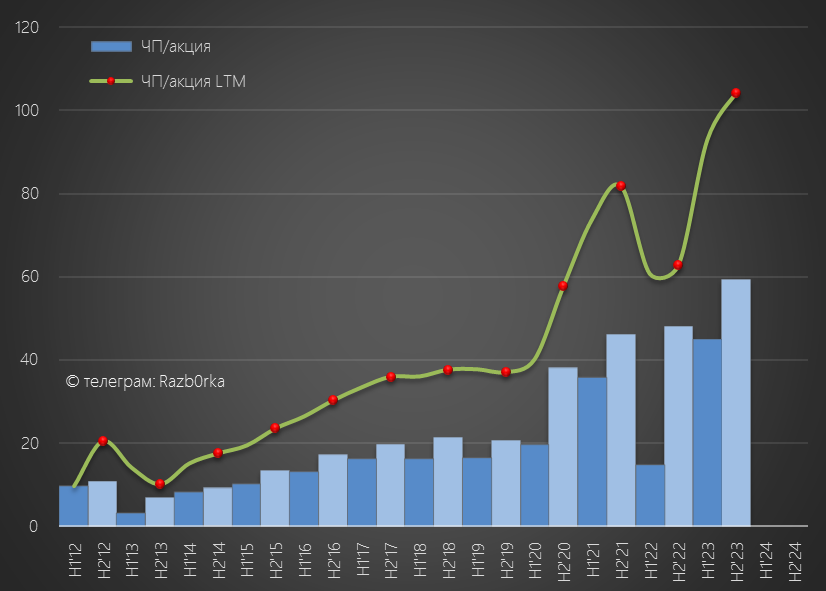

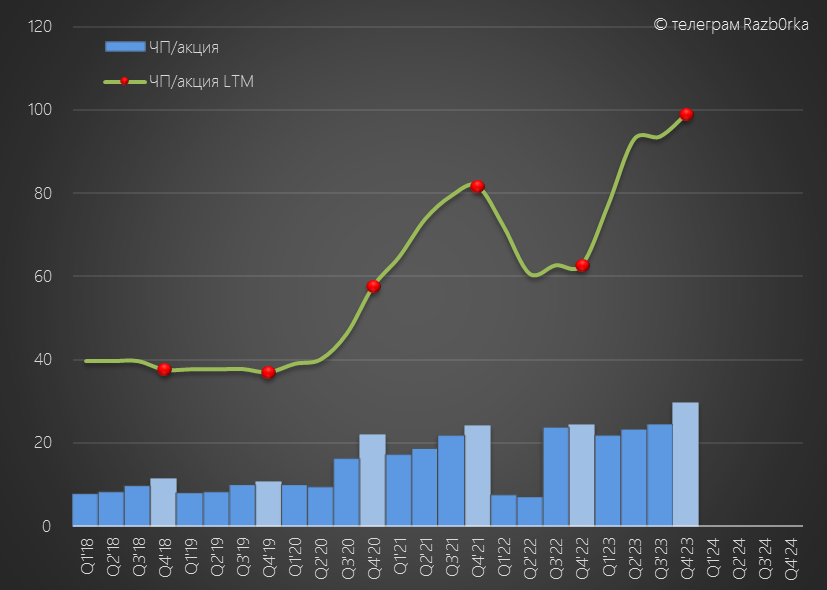

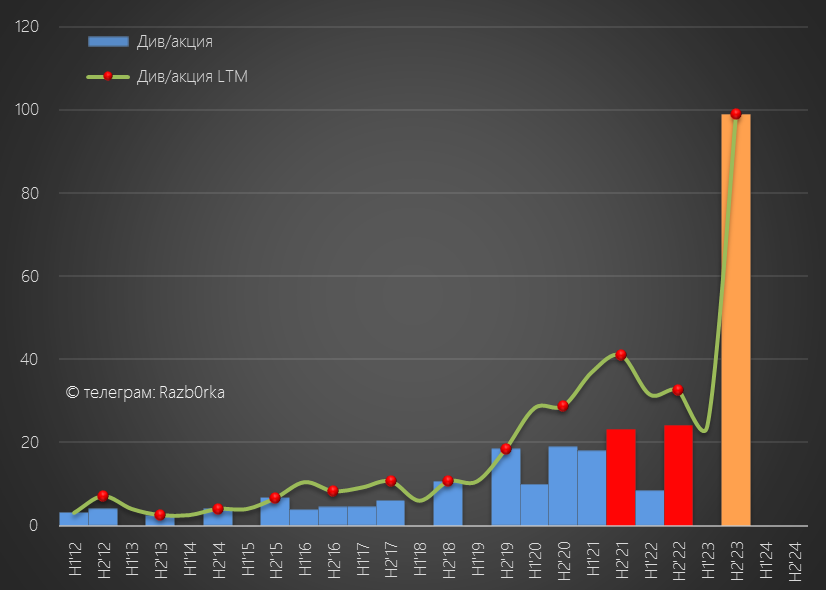

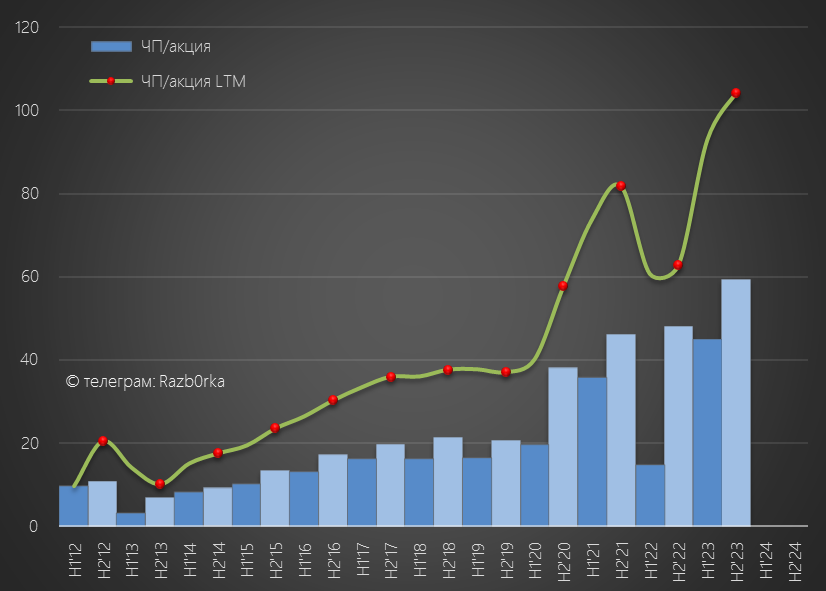

По моим расчетам, прибыль за 2023 год должна была увеличиться до 7.4 млрд руб или 100 руб/акция

Таким же мог и быть дивиденд за 2023 год при выплате 100%

Кроме того, менеджмент намеревался выплатить еще и пропущенные дивиденды за 2021-2022 год

Предвкушая большие дивиденды рынок обрадовался и акции с 690 руб в конце Декабря выросли за Январь-Февраль почти на 40% до 903 руб

Писал о том, что возможен дальнейший спекулятивный разгон акций под эти разовые большие дивиденды

По факту в отчете отразили чистую прибыль 7.8 млрд руб или 104 руб/акция, что близко к прогнозным 100 руб

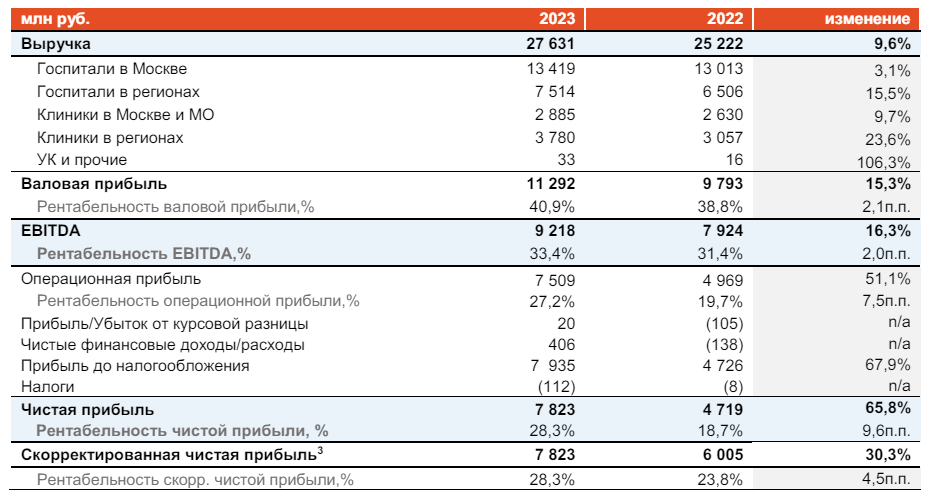

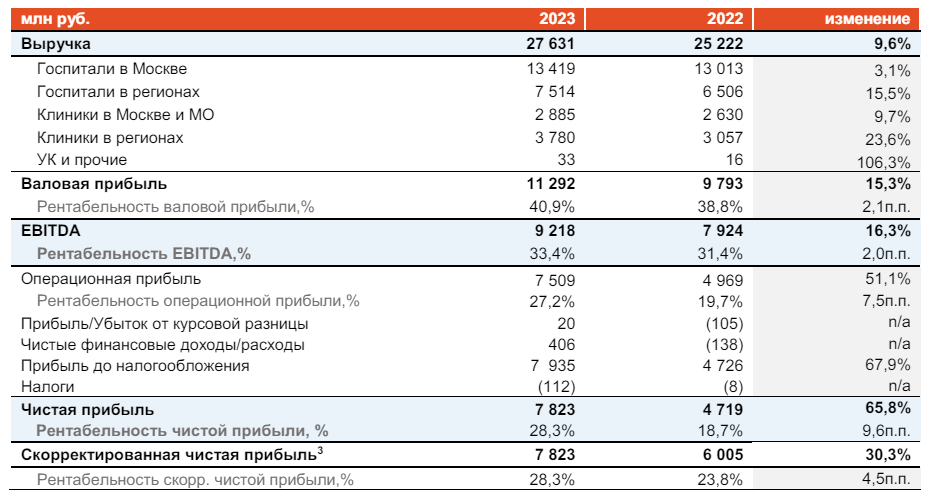

В таблице выше, приведена годовая динамика показателей

На мой взгляд, для оценки компании важнее динамика 2-го полугодия

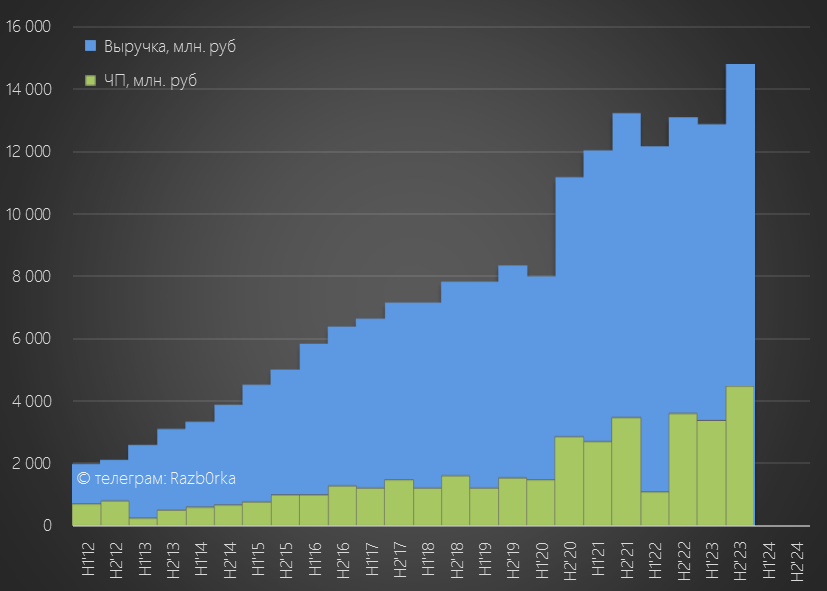

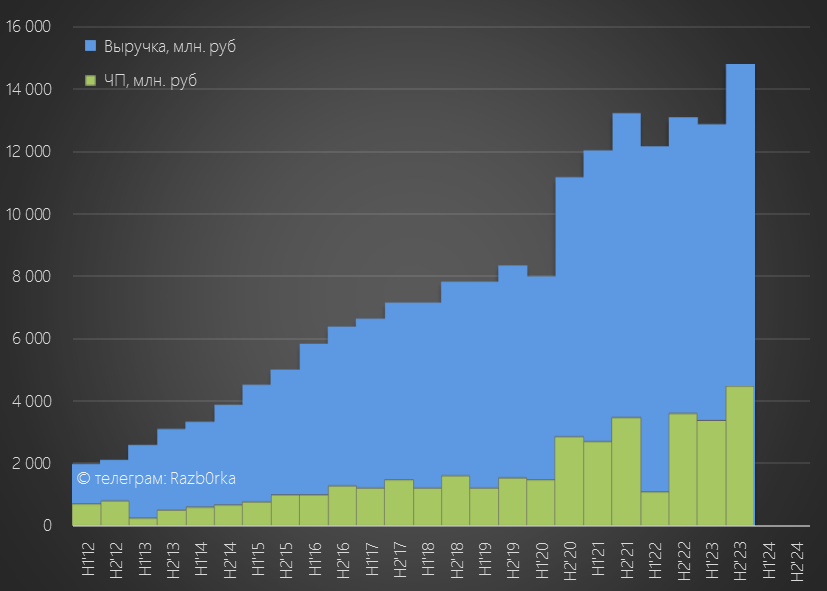

После 3-ех лет стагнации, выручка ускорилась до 13% г-к-г и выросла до 14.8 млрд руб

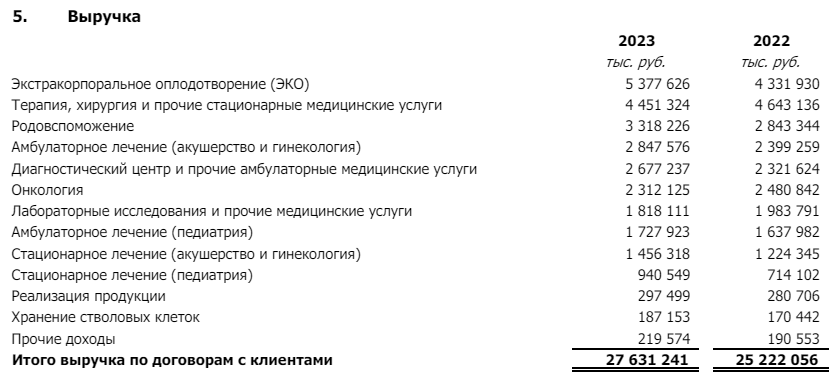

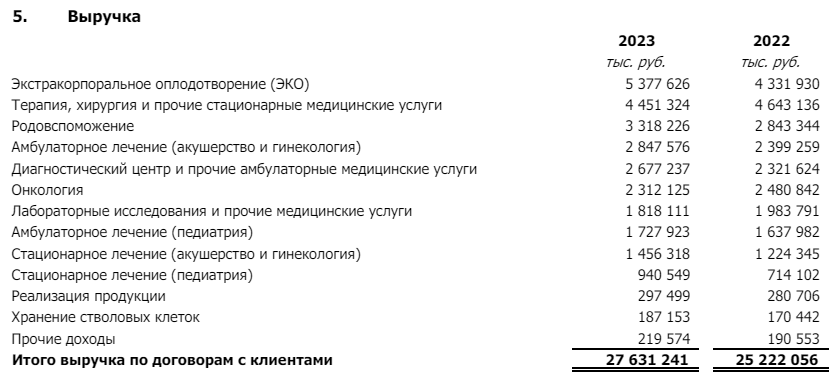

В отличие от операционного отчета, в финансовом компания выделяет 13 сегментов выручки

Если их сгруппировать по типам, получается 8 укрупненных сегментов

По графику видно, что кроме онкологии, ВСЕ остальные сегменты растут

Особенно быстро растут ЭКО и Роды, +25% и +30% г-к-г соответственно!

Очень позитивно, что имеется так много точек роста выручки!

Себестоимость выросла в 2-ом полугодии всего на 8.5%, а вот административные расходы выросли на 18% до 2 млрд руб

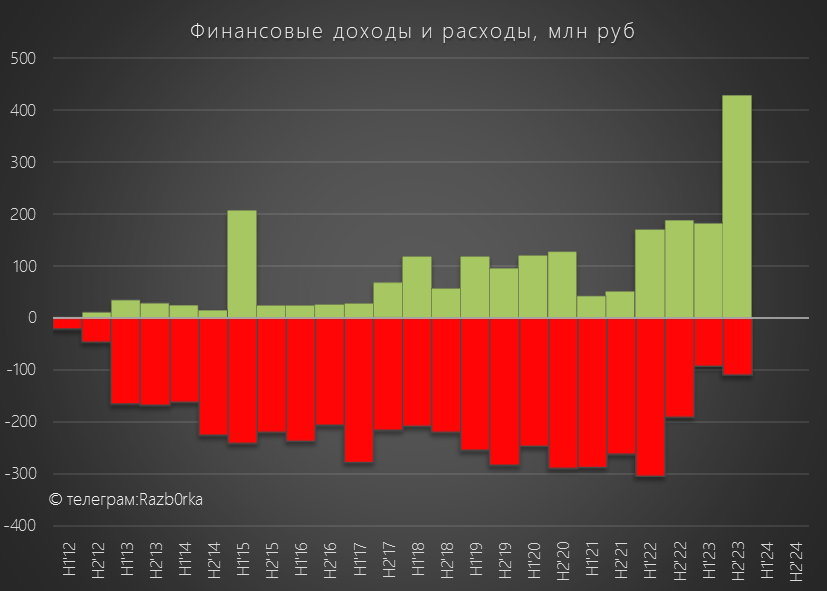

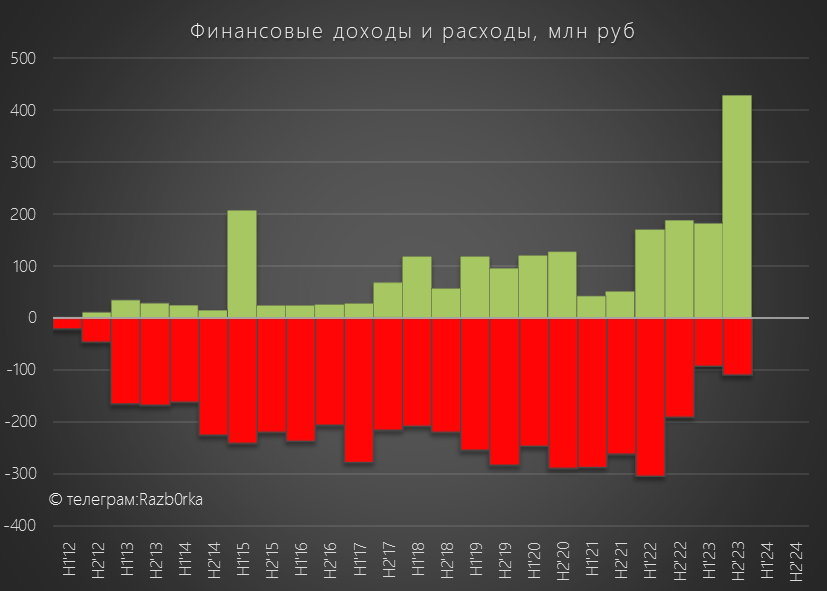

Этот рост расходов был компенсирован увеличением сальдо финансовых доходов/расходов с +89 до +318 млн руб

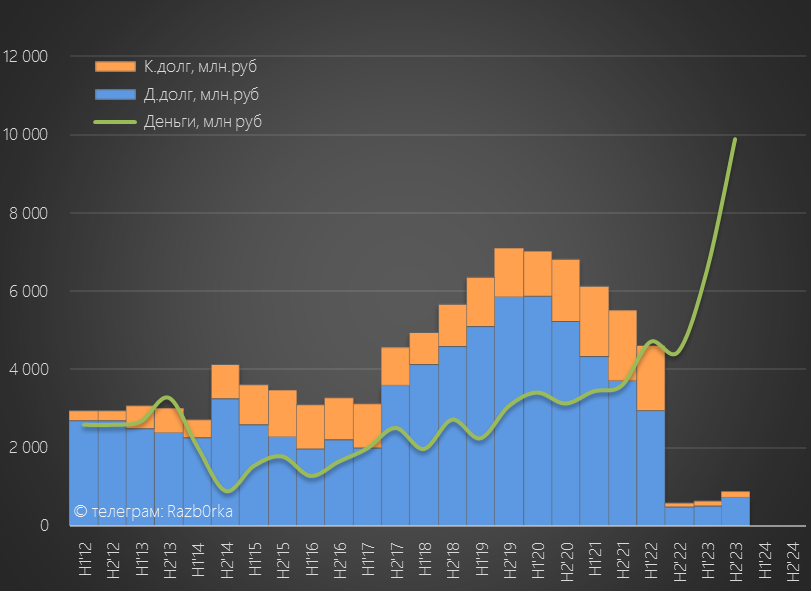

Финансовые доходы выросли благодаря повышению % по депозитам и увеличению денежной позиции до 10 млрд руб

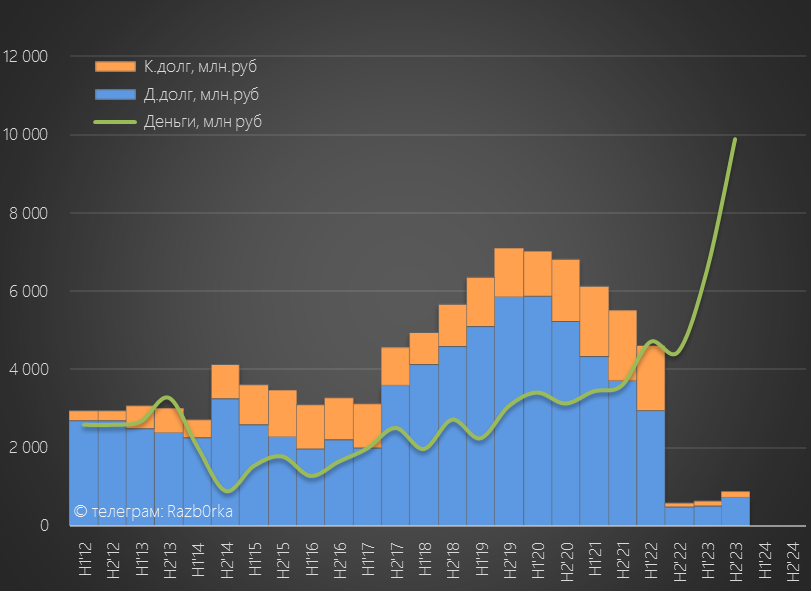

Компания практически не имеет долговой нагрузки

Благодаря сдерживанию себестоимости и росту финансовых доходов, рентабельность чистой прибыли выросла до рекордных 30%

Чистая прибыль в 2-ом полугодии выросла на 23% до 4.4 млрд руб или 60 руб/акция

Годовая прибыль выросла на 65% до 7.8 млрд руб и 104 руб/акция

Напомню, что в 2022 году компания отразила бумажный убыток от обесценения основных средств на 1.3 млрд руб

С корректировкой на этот разовый убыток, прибыль в 2023 году выросла не на 65%, а на 30%

Что тоже очень хорошо!

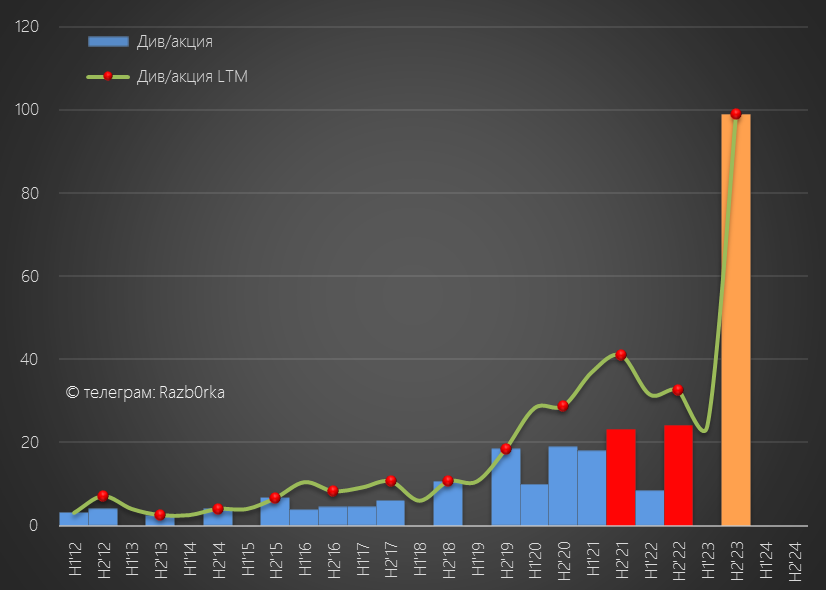

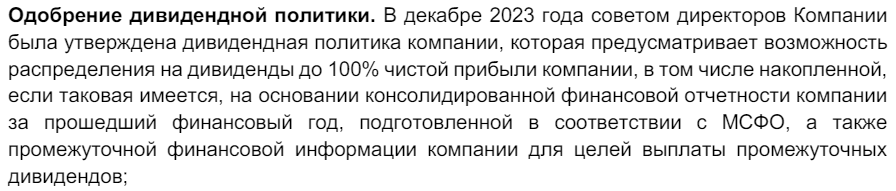

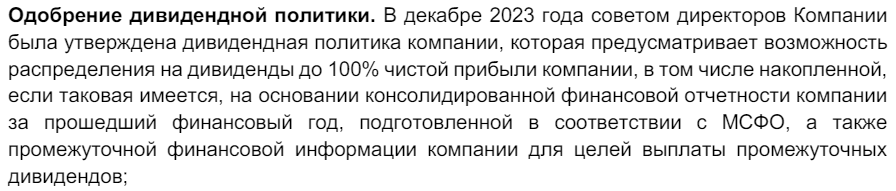

В декабре компания приняла новую дивидендную политику и перешла с фиксированной выплаты 50% на выплату до 100% прибыли

В начале Апреля Совет Директоров рекомендовал не выплачивать дивиденды за 2023 год, так как переезд с Кипра в Калининград еще не завершен

Марк Курцер на звонке с аналитиками по итогам года, озвучил что как только переезд завершится, компания выплатит 50-75% чистой прибыли на дивиденды за пропущенные 2021-2022 и 2023 год

Чистая прибыль по годам:

2021 6.1 млрд руб

2022 4.7 млрд руб

2023 7.8 млрд руб

Напомню, что компания выплатила 1.8 млрд дивидендов за 1п'21 и 0.6 млрд руб за 1п'22

Если мы их вычтем, то получится база для расчета дивиденда за 2021-2022 составляет 10.8 млрд руб

Выплата может составить от 5.4 млрд до 8.1 млрд руб или от 72 до 108 руб/акция

За 2023 год дивиденд может составить от 52 до 78 руб/акция

Суммарно, диапазон возможных выплат составляет от 124 до 186 руб/акция!

В денежном выражении это от 9.3 до 14 млрд руб

Напомню, что на счетах компании на конец года было 10 млрд руб

На мой взгляд, базовый сценарий это стандартные 50% и 124 руб/акция и 9.3 млрд руб

На сколько эти дивиденды подтверждены денежным потоком?

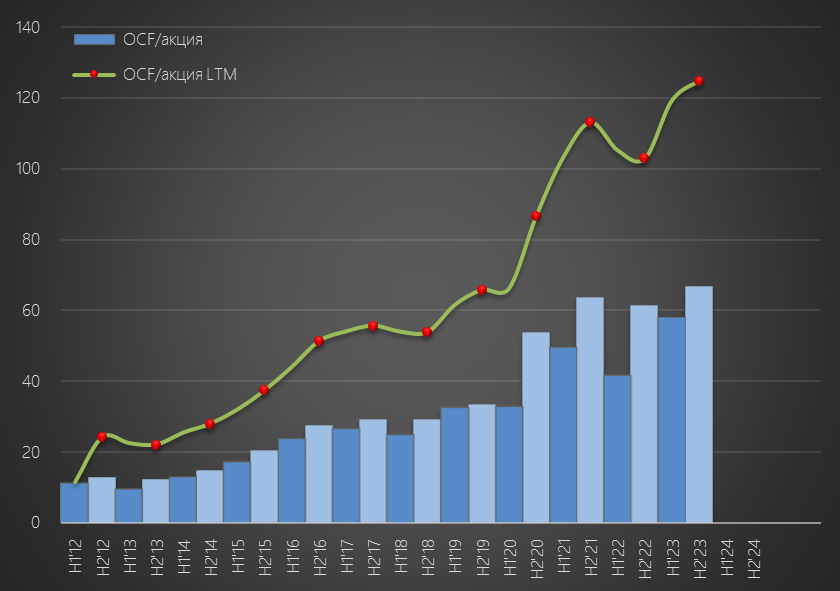

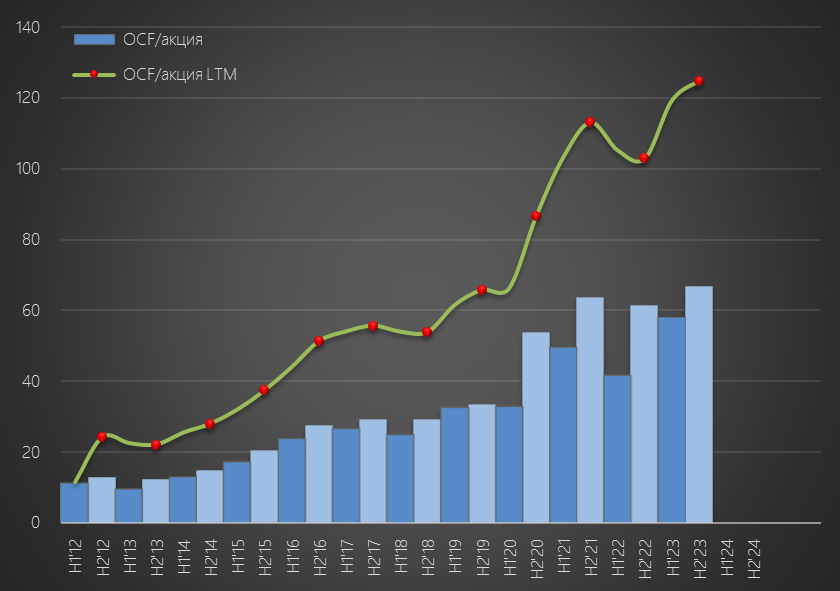

OCF (Чистый операционный денежный поток) в 2023 году вырос с 7.7 до 9.4 млрд руб и 125 руб/акция

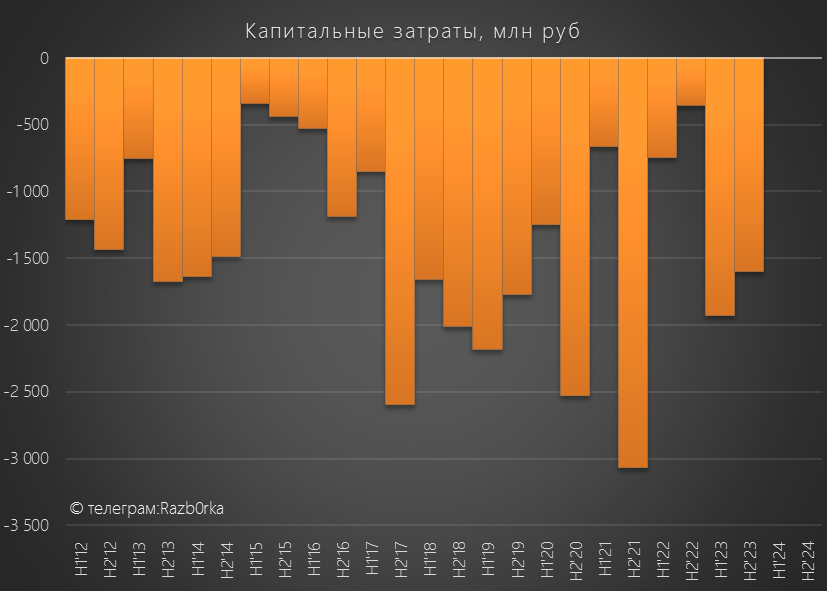

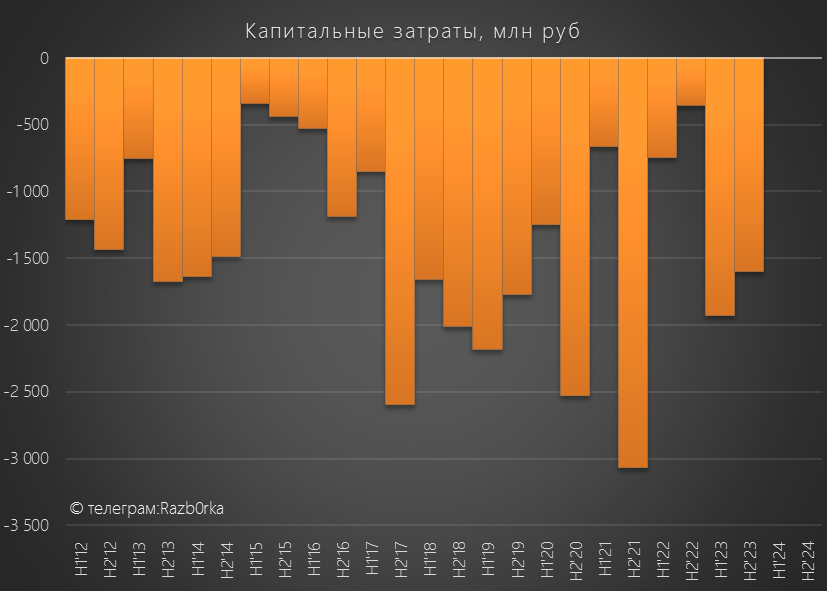

Но капитальные затраты выросли в 3 раза с 1.2 до 3.6 млрд руб

Около 75% всех капитальных затрат было направлено на покупку и оборудование медцентра на Мичуринском проспекте в Москве

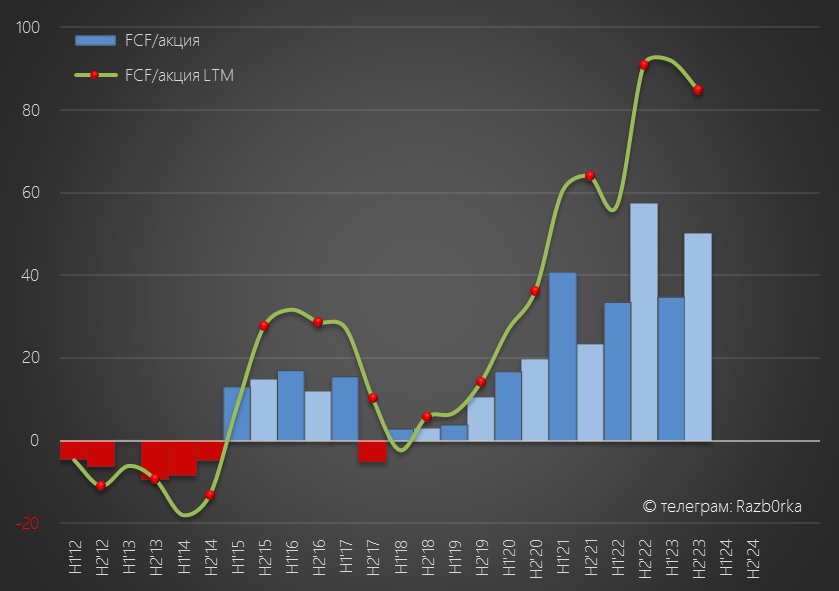

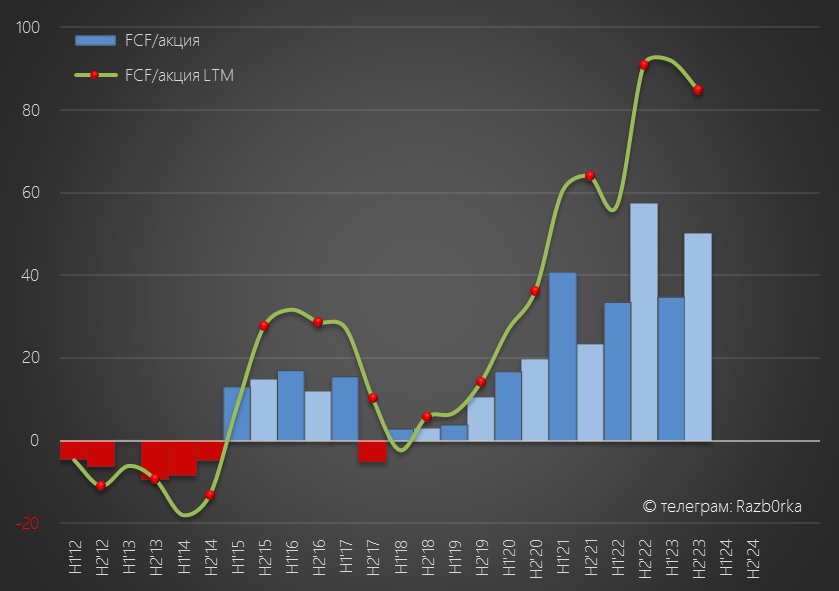

Из-за роста капитальных затрат, FCF (Свободный денежный поток) снизился с 6.8 до 6.4 млрд руб и 85 руб/акция

Таким образом чтобы выплатить даже 75% чистой прибыли и 73 руб дивидендов за 2023 год денежного потока хватает

А вот чтобы выплатить за 2021-2022 нужно будет расходовать денежки, накопленные в предыдущие годы

В Апреле котировки акций выросли еще на 10% до исторического максимума в 1090 руб

Расчетная дивидендная доходность по текущим 1050 руб составляет от 12% до 18%

Много это или мало решайте сами

На сколько вырастет прибыль в 2024 году?

То что рост будет я уверен, но на сколько быстрым сказать сложно

Выручка и прибыль должна быть больше благодаря запущенным в конце 2023 года новым клиникам и медцентру

Кроме того, менеджмент раскрыл планы по запуску еще 9 клиник в конце 2024 года

Если всё пойдет по плану, то эти клиники добавят выручки и прибыли уже в этом году

Из крупных проектов отмечу Лапино-3 и новый большой проект Домодедово, но они заработают только в 2025-2026 годах

Из 8.8 млрд руб суммарных капитальных затрат на эти 2 проекта на 2024 год ляжет около 2.5 млрд руб

Что тоже будет учтено при определении размера дивидендов

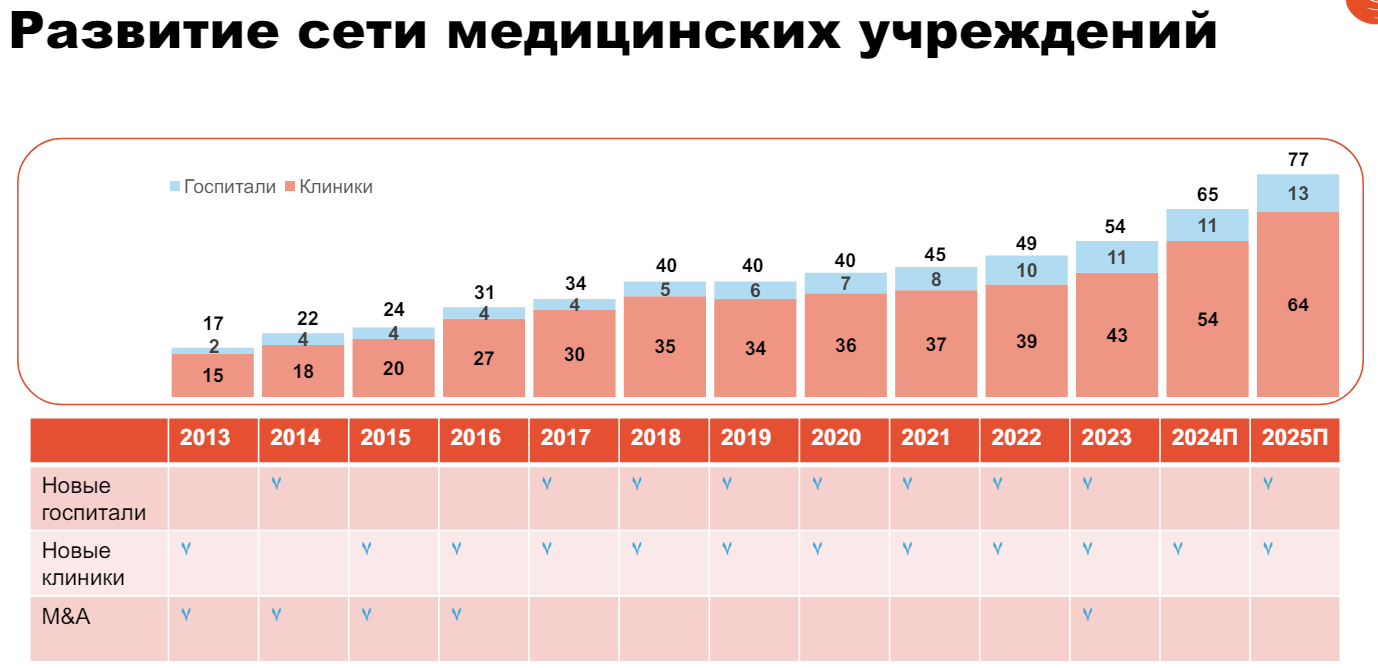

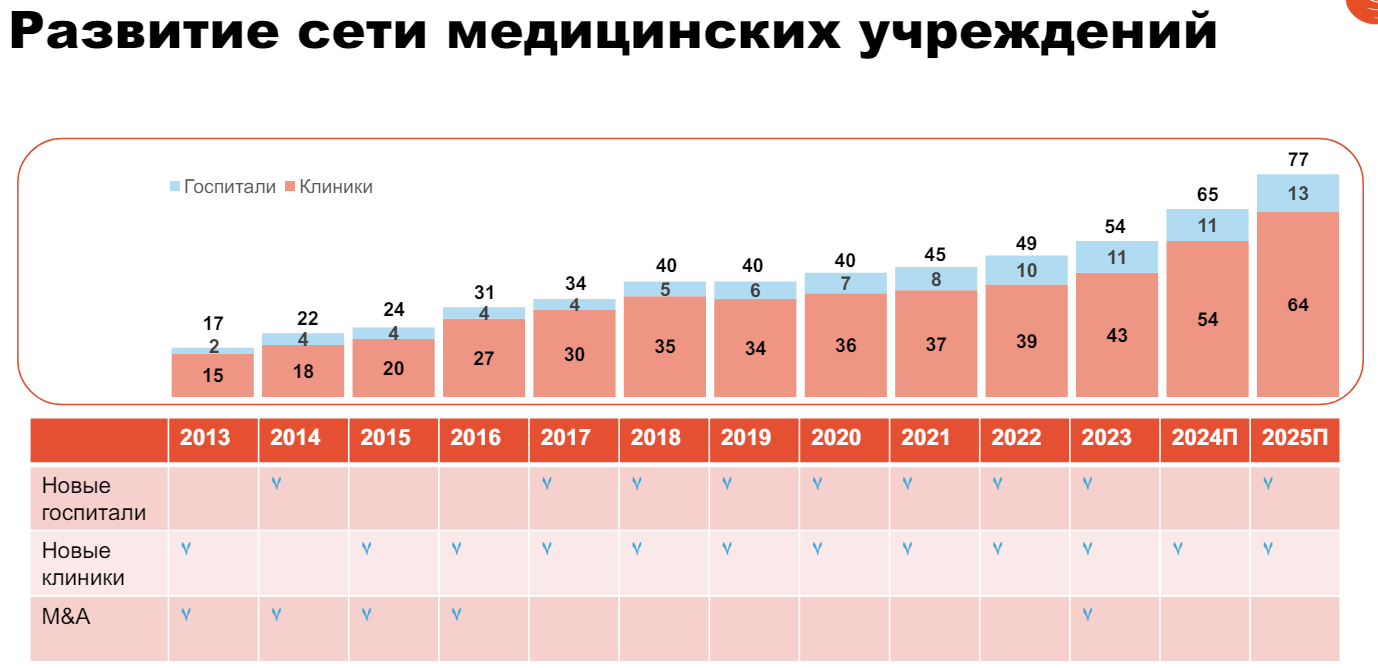

Обновленная стратегия развития компании предполагает увеличение количества клиник и госпиталей с текущих 54 до 77 на конец 2026 года

На слайде нет планов по сделкам поглощения на 2024-2025 год

Но на звонке с аналитиками Курцер сказал, что в текущий момент 2 сделки в работе и они будут профинансированы кредитами

Детали сделки Марк Аркадьевич раскрыть отказался

Но думаю, что эти расходы так же будут учтены при определении размера дивидендов

Рекомендую посмотреть видео с презентацией компании и послушать ответы на вопросы

Ссылка на презентацию

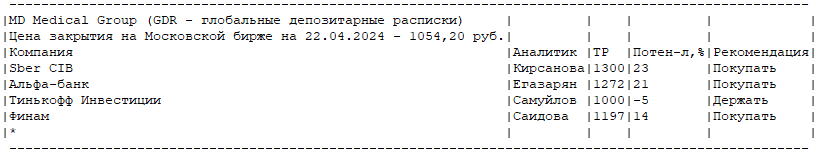

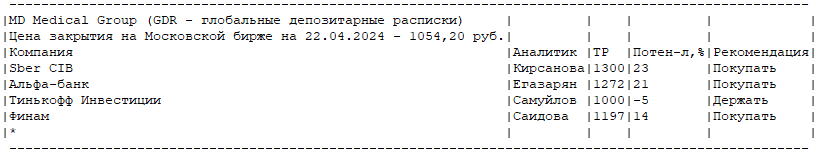

Аналитики в большинстве своем рекомендуют акции компании к покупке с целевой ценой в 1197-1300 руб и потенциалом от 14% до 23%

Пока выглядит так, что компания действительно превращается в красивую историю роста

Но стоит она уже дорого!

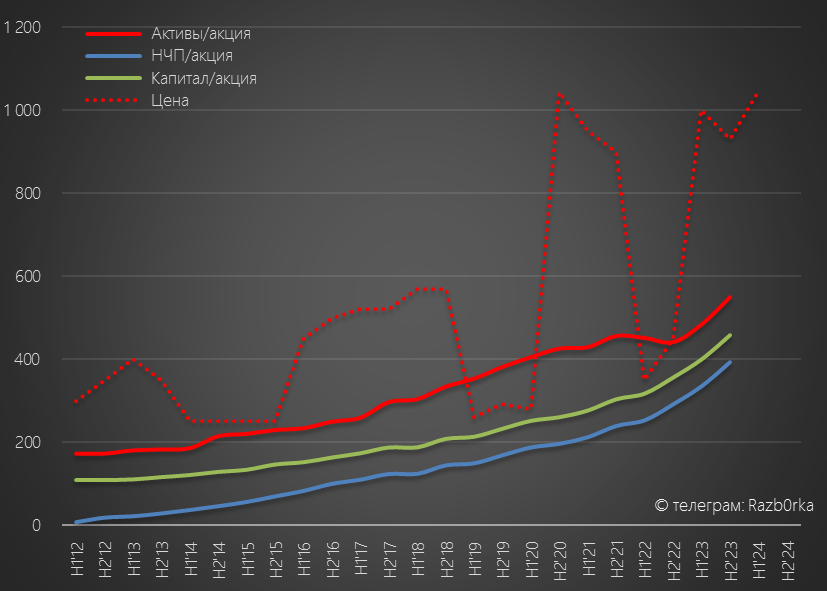

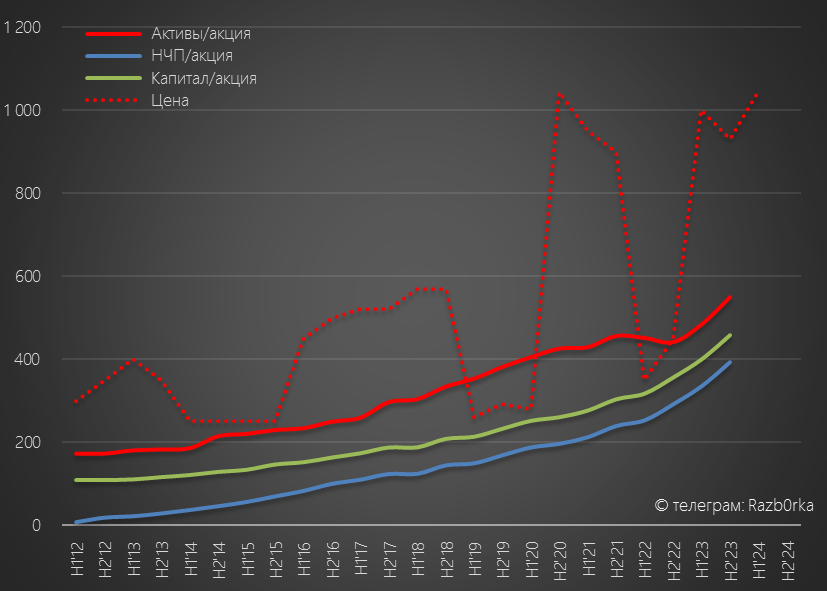

Текущая цена акций в 2 раза выше стоимости активов и в 2.5 раза выше оценки капитала компании

История с 2012 года говорит о том, что рынок давал как минимум 3 раза купить компанию по цене активов и даже капитала!

Я бы не торопился и подождал очередную распродажу!

В конце Апреля должны быть опубликованы операционные результаты за 1-ый квартал

Посмотрим на сколько выросла выручка и расчетная прибыль

Компания отчитывается по МСФО 2 раза в года по полугодиям

Но публикует квартальные операционные результаты из которых можно высчитать прибыль и возможные дивиденды за 2 месяца ДО публикации годового финансового отчета

Почему я назвал разборку "Превращаются в историю роста?"

Благодаря открытию и покупке новых клиник и запуску нового медцентра в конце года, выросло количество оказанных услуг

Кроме того, компания еще и увеличила стоимость услуг и в 4-ом квартале выручка резко ускорилась до +21%!

По моим расчетам, прибыль за 2023 год должна была увеличиться до 7.4 млрд руб или 100 руб/акция

Таким же мог и быть дивиденд за 2023 год при выплате 100%

Кроме того, менеджмент намеревался выплатить еще и пропущенные дивиденды за 2021-2022 год

Предвкушая большие дивиденды рынок обрадовался и акции с 690 руб в конце Декабря выросли за Январь-Февраль почти на 40% до 903 руб

Писал о том, что возможен дальнейший спекулятивный разгон акций под эти разовые большие дивиденды

По факту в отчете отразили чистую прибыль 7.8 млрд руб или 104 руб/акция, что близко к прогнозным 100 руб

В таблице выше, приведена годовая динамика показателей

На мой взгляд, для оценки компании важнее динамика 2-го полугодия

После 3-ех лет стагнации, выручка ускорилась до 13% г-к-г и выросла до 14.8 млрд руб

В отличие от операционного отчета, в финансовом компания выделяет 13 сегментов выручки

Если их сгруппировать по типам, получается 8 укрупненных сегментов

По графику видно, что кроме онкологии, ВСЕ остальные сегменты растут

Особенно быстро растут ЭКО и Роды, +25% и +30% г-к-г соответственно!

Очень позитивно, что имеется так много точек роста выручки!

Себестоимость выросла в 2-ом полугодии всего на 8.5%, а вот административные расходы выросли на 18% до 2 млрд руб

Этот рост расходов был компенсирован увеличением сальдо финансовых доходов/расходов с +89 до +318 млн руб

Финансовые доходы выросли благодаря повышению % по депозитам и увеличению денежной позиции до 10 млрд руб

Компания практически не имеет долговой нагрузки

Благодаря сдерживанию себестоимости и росту финансовых доходов, рентабельность чистой прибыли выросла до рекордных 30%

Чистая прибыль в 2-ом полугодии выросла на 23% до 4.4 млрд руб или 60 руб/акция

Годовая прибыль выросла на 65% до 7.8 млрд руб и 104 руб/акция

Напомню, что в 2022 году компания отразила бумажный убыток от обесценения основных средств на 1.3 млрд руб

С корректировкой на этот разовый убыток, прибыль в 2023 году выросла не на 65%, а на 30%

Что тоже очень хорошо!

В декабре компания приняла новую дивидендную политику и перешла с фиксированной выплаты 50% на выплату до 100% прибыли

В начале Апреля Совет Директоров рекомендовал не выплачивать дивиденды за 2023 год, так как переезд с Кипра в Калининград еще не завершен

Марк Курцер на звонке с аналитиками по итогам года, озвучил что как только переезд завершится, компания выплатит 50-75% чистой прибыли на дивиденды за пропущенные 2021-2022 и 2023 год

Чистая прибыль по годам:

2021 6.1 млрд руб

2022 4.7 млрд руб

2023 7.8 млрд руб

Напомню, что компания выплатила 1.8 млрд дивидендов за 1п'21 и 0.6 млрд руб за 1п'22

Если мы их вычтем, то получится база для расчета дивиденда за 2021-2022 составляет 10.8 млрд руб

Выплата может составить от 5.4 млрд до 8.1 млрд руб или от 72 до 108 руб/акция

За 2023 год дивиденд может составить от 52 до 78 руб/акция

Суммарно, диапазон возможных выплат составляет от 124 до 186 руб/акция!

В денежном выражении это от 9.3 до 14 млрд руб

Напомню, что на счетах компании на конец года было 10 млрд руб

На мой взгляд, базовый сценарий это стандартные 50% и 124 руб/акция и 9.3 млрд руб

На сколько эти дивиденды подтверждены денежным потоком?

OCF (Чистый операционный денежный поток) в 2023 году вырос с 7.7 до 9.4 млрд руб и 125 руб/акция

Но капитальные затраты выросли в 3 раза с 1.2 до 3.6 млрд руб

Около 75% всех капитальных затрат было направлено на покупку и оборудование медцентра на Мичуринском проспекте в Москве

Из-за роста капитальных затрат, FCF (Свободный денежный поток) снизился с 6.8 до 6.4 млрд руб и 85 руб/акция

Таким образом чтобы выплатить даже 75% чистой прибыли и 73 руб дивидендов за 2023 год денежного потока хватает

А вот чтобы выплатить за 2021-2022 нужно будет расходовать денежки, накопленные в предыдущие годы

В Апреле котировки акций выросли еще на 10% до исторического максимума в 1090 руб

Расчетная дивидендная доходность по текущим 1050 руб составляет от 12% до 18%

Много это или мало решайте сами

На сколько вырастет прибыль в 2024 году?

То что рост будет я уверен, но на сколько быстрым сказать сложно

Выручка и прибыль должна быть больше благодаря запущенным в конце 2023 года новым клиникам и медцентру

Кроме того, менеджмент раскрыл планы по запуску еще 9 клиник в конце 2024 года

Если всё пойдет по плану, то эти клиники добавят выручки и прибыли уже в этом году

Из крупных проектов отмечу Лапино-3 и новый большой проект Домодедово, но они заработают только в 2025-2026 годах

Из 8.8 млрд руб суммарных капитальных затрат на эти 2 проекта на 2024 год ляжет около 2.5 млрд руб

Что тоже будет учтено при определении размера дивидендов

Обновленная стратегия развития компании предполагает увеличение количества клиник и госпиталей с текущих 54 до 77 на конец 2026 года

На слайде нет планов по сделкам поглощения на 2024-2025 год

Но на звонке с аналитиками Курцер сказал, что в текущий момент 2 сделки в работе и они будут профинансированы кредитами

Детали сделки Марк Аркадьевич раскрыть отказался

Но думаю, что эти расходы так же будут учтены при определении размера дивидендов

Рекомендую посмотреть видео с презентацией компании и послушать ответы на вопросы

Ссылка на презентацию

Аналитики в большинстве своем рекомендуют акции компании к покупке с целевой ценой в 1197-1300 руб и потенциалом от 14% до 23%

Пока выглядит так, что компания действительно превращается в красивую историю роста

Но стоит она уже дорого!

Текущая цена акций в 2 раза выше стоимости активов и в 2.5 раза выше оценки капитала компании

История с 2012 года говорит о том, что рынок давал как минимум 3 раза купить компанию по цене активов и даже капитала!

Я бы не торопился и подождал очередную распродажу!

В конце Апреля должны быть опубликованы операционные результаты за 1-ый квартал

Посмотрим на сколько выросла выручка и расчетная прибыль

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба