7 мая 2024 Zero Hedge

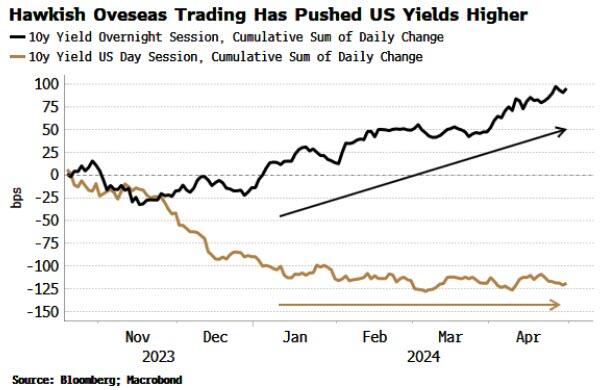

Большая часть "ястребиного" наклона доходности и роста ожиданий процентной ставки ФРС в этом году пришлась на неамериканские торговые часы. Поэтому "голубиный" пересмотр цен потребовал бы (при прочих равных условиях) изменения направления торгов только в ночные часы, когда объемы обычно меньше. Американская доходность неуклонно растет с момента достижения минимумов в конце декабря. Ожидания того, что ФРС собирается провести более шести сокращений ставок, снизились до едва ли одного. Риск-вознаграждение в настоящее время благоприятствует "голубиной" переоценке, поскольку условия ликвидности будут ухудшаться по мере того, как будет продолжаться год. И, если верить недавней истории, ликвидность скорее будет поступать с внутренних рынков, чем из-за рубежа. Мы можем получить почасовые данные по казначейским облигациям США и фьючерсам на федеральные фонды, начиная с октября, и разделить их на дневную сессию в США и ночную сессию (оба контракта торгуются 22-23 часа в сутки). На графике ниже показана кумулятивная сумма ежедневных изменений дневной сессии и ночной сессии для 10-летней доходности. В этом году почти весь рост доходности 10-летних облигаций пришелся на неамериканские торговые часы.

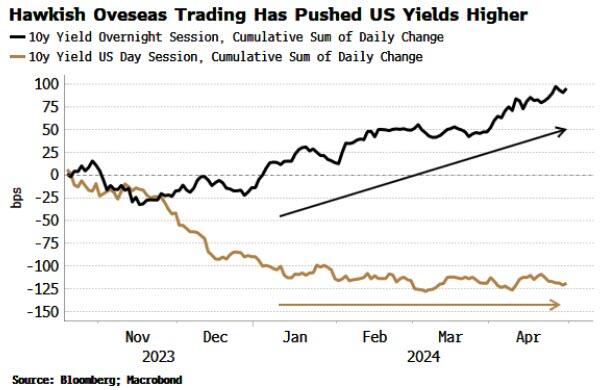

Исходя из предположения, что в часы торгов в США торгуются преимущественно американские объемы, американские трейдеры подтолкнули доходность к снижению с октябрьского пика. Однако за весь этот год дальнейшее движение было незначительным. Напротив, преимущественно зарубежные торги (и, несомненно, некоторые американские алго и бессонные трейдеры) толкали 10-летнюю доходность вверх весь этот год, что привело к росту 10-летней доходности на 80 б.п. в 2024 году. Разграничение между американской и неамериканской торговлей становится еще более заметным, если посмотреть на ожидания ставки ФРС. Ниже представлен тот же график, что и выше, но с двенадцатым общим фьючерсом на федеральные фонды, который дает приблизительное представление о том, каковы будут цены для ФРС через ~12 месяцев. Здесь мы видим, что американские трейдеры стимулировали рост числа снижений ставок, ожидаемых в конце 2023 года. С тех пор американские трейдеры не изменили своего "голубиного" мнения.

Похоже, что американские трейдеры восприняли декабрьский разворот Пауэлла более серьезно, чем те, кто в основном базируется за рубежом. В любом случае, соотношение риск/вознаграждение сейчас говорит в пользу того, что отечественная команда будет ожидать более мягкой политики в отношении ставок, чем это принято сейчас.

Исходя из предположения, что в часы торгов в США торгуются преимущественно американские объемы, американские трейдеры подтолкнули доходность к снижению с октябрьского пика. Однако за весь этот год дальнейшее движение было незначительным. Напротив, преимущественно зарубежные торги (и, несомненно, некоторые американские алго и бессонные трейдеры) толкали 10-летнюю доходность вверх весь этот год, что привело к росту 10-летней доходности на 80 б.п. в 2024 году. Разграничение между американской и неамериканской торговлей становится еще более заметным, если посмотреть на ожидания ставки ФРС. Ниже представлен тот же график, что и выше, но с двенадцатым общим фьючерсом на федеральные фонды, который дает приблизительное представление о том, каковы будут цены для ФРС через ~12 месяцев. Здесь мы видим, что американские трейдеры стимулировали рост числа снижений ставок, ожидаемых в конце 2023 года. С тех пор американские трейдеры не изменили своего "голубиного" мнения.

Похоже, что американские трейдеры восприняли декабрьский разворот Пауэлла более серьезно, чем те, кто в основном базируется за рубежом. В любом случае, соотношение риск/вознаграждение сейчас говорит в пользу того, что отечественная команда будет ожидать более мягкой политики в отношении ставок, чем это принято сейчас.

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба