27 июня 2024 Zero Hedge

В то время как все - от самого невежественного и некомпетентного председателя ФРС и карьерного экономиста-эксперта по факсу до местного продавца хот-догов и водителя Uber - теперь имеют свое мнение о том, когда ФРС снизит ставки, мало кто готов вкладывать реальные деньги в свои прогнозы. Поэтому, когда кто-то ставит значительную сумму денег на неконсенсусный прогноз относительно того, куда должны пойти ставки, люди начинают говорить об этом. И они много говорят прямо сейчас, после того как Bloomberg указал, что один таинственный трейдер сделал огромную ставку на то, что ФРС снизит ставки до 2,25 % - примерно на 300 б.п. ниже, чем сейчас, - к марту 2025 года, поставив около 13 миллионов долларов на то, что экономика США в ближайшие 9 месяцев станет более жесткой. Как пишет Эдвард Болингброк из Bloomberg, за последние три сессии позиционирование на рынке опционов, связанных с SOFR (обеспеченной ставкой финансирования овернайт, она же новый Libor), показывает всплеск ставок, которые могут принести прибыль, если ФРС снизит свою ключевую ставку до 2,25% к первому кварталу 2025 года. Некоторые подробности от Bloomberg:

Всю сессию 30 000 колл-спрэдов SOFR SOFR Mar25 96,75/97,75 покупались по цене 4,75, говорит американский трейдер.

Открытый интерес по этим страйкам вырос до 106 201 и 112 496 после того, как в пятницу была куплена такая же позиция в 80 000 с оплатой 4,5 - 4,75. Срок действия опционов истекает 14 марта. Продолжение покупок в понедельник увеличило размер позиции до 110 000 за пятницу и понедельник с премией около $13 млн.

Хедж в пользу "голубиного" хеджирования приносит максимальную прибыль при ставке ФРС на уровне 2,25%, что подразумевает, что ФРС снизит ставки примерно на 300 б.п. в период до мартовского заседания. OIS на мартовское заседание ФРС в настоящее время составляет 4,57%, что предполагает снижение ставки примерно на 76 б.п.

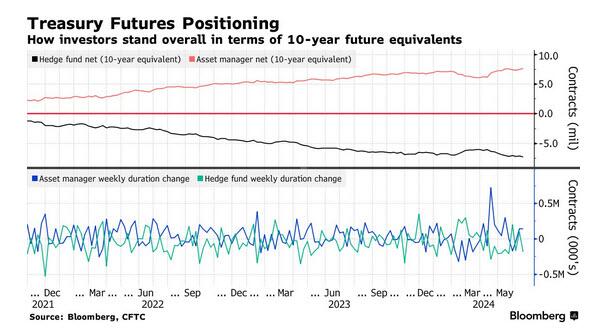

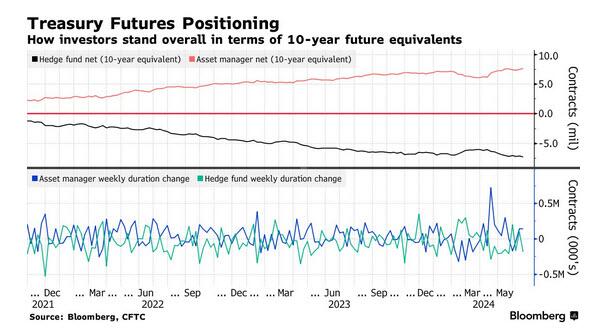

По данным Bloomberg, такой исход, предусматривающий сокращение ставки на 300 базисных пунктов по сравнению с текущим уровнем, представляется маловероятным, "если только экономика США не впадет во внезапную рецессию". В то время как администрация Байдена тщательно манипулирует данными, чтобы создать впечатление, что экономика намного сильнее, чем есть на самом деле, некоторые начали читать между строк - и наши статьи, раскрывающие истинное положение дел в экономике, и начали создавать ставки, которые хеджируют хвостовые риски, такие как быстрое и экстремальное снижение ставок. Разумеется, поскольку торговля этими контрактами анонимна, невозможно узнать, кто именно сделал такую ставку на резкое снижение ставок. Но растут не только ставки на рецессионную панику ФРС: трейдеры также активизировали покупку августовских контрактов, которые принесут деньги, если политики сократят ставки на заседании 31 июля. В то же время свопы, привязанные к дате заседания, предполагают снижение ставки только на один базисный пункт. Согласно данным JPMorgan Chase & Co., на рынке наличных денег также наметилась "голубиная" позиция. Последний опрос клиентов показал, что на неделе, закончившейся 24 июня, чистые длинные позиции были самыми большими за последние три месяца. На других рынках также наблюдаются признаки увеличения дюрации экспозиции - сигнал о том, что многие делают ставку на то, что "ястребиная" музыка ФРС почти закончилась: Согласно данным CFTC за 18 июня, управляющие активами увеличили чистую дюрацию примерно на 141 000 фьючерсов на 10-летние облигации, а общая длинная дюрация выросла примерно до 7,6 млн эквивалентов фьючерсов на 10-летние облигации. Хедж-фонды заняли противоположную сторону, добавив около 186 000 фьючерсов на 10-летние ноты к чистой короткой позиции. Увеличение чистой короткой позиции по фьючерсам на 2-летние облигации на 5,6 млн долларов за базисный пункт риска привело к рекордному уровню чистой короткой позиции - более 2 млн контрактов.

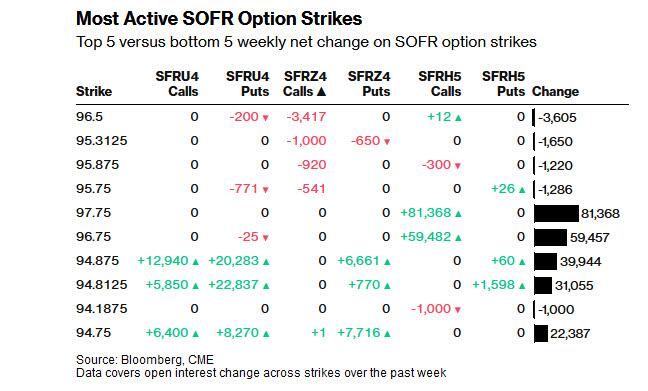

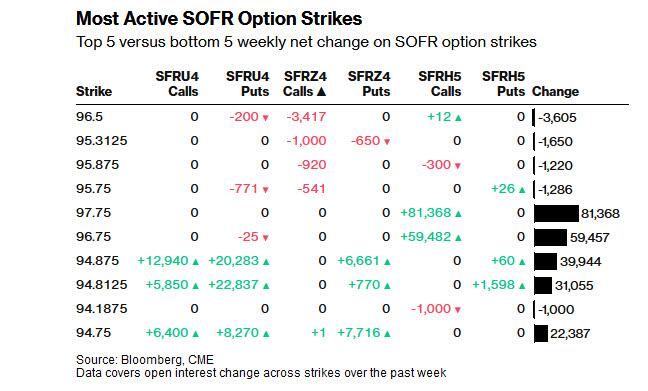

На прошлой неделе самое большое увеличение позиционирования, замеченное в опционах SOFR, было связано с коллами в марте 2025 года по страйкам 96,75 и 97,75, связанными с «голубиной» ставкой на спред колл, которая была куплена за последние три сессии по цене 4,75 тика. Другие страйки, которые были активны на этой неделе, включают страйки 94,875 и 94,75 после потоков, включающих пут-спрэд Dec25 94,875/94,75.

Всю сессию 30 000 колл-спрэдов SOFR SOFR Mar25 96,75/97,75 покупались по цене 4,75, говорит американский трейдер.

Открытый интерес по этим страйкам вырос до 106 201 и 112 496 после того, как в пятницу была куплена такая же позиция в 80 000 с оплатой 4,5 - 4,75. Срок действия опционов истекает 14 марта. Продолжение покупок в понедельник увеличило размер позиции до 110 000 за пятницу и понедельник с премией около $13 млн.

Хедж в пользу "голубиного" хеджирования приносит максимальную прибыль при ставке ФРС на уровне 2,25%, что подразумевает, что ФРС снизит ставки примерно на 300 б.п. в период до мартовского заседания. OIS на мартовское заседание ФРС в настоящее время составляет 4,57%, что предполагает снижение ставки примерно на 76 б.п.

По данным Bloomberg, такой исход, предусматривающий сокращение ставки на 300 базисных пунктов по сравнению с текущим уровнем, представляется маловероятным, "если только экономика США не впадет во внезапную рецессию". В то время как администрация Байдена тщательно манипулирует данными, чтобы создать впечатление, что экономика намного сильнее, чем есть на самом деле, некоторые начали читать между строк - и наши статьи, раскрывающие истинное положение дел в экономике, и начали создавать ставки, которые хеджируют хвостовые риски, такие как быстрое и экстремальное снижение ставок. Разумеется, поскольку торговля этими контрактами анонимна, невозможно узнать, кто именно сделал такую ставку на резкое снижение ставок. Но растут не только ставки на рецессионную панику ФРС: трейдеры также активизировали покупку августовских контрактов, которые принесут деньги, если политики сократят ставки на заседании 31 июля. В то же время свопы, привязанные к дате заседания, предполагают снижение ставки только на один базисный пункт. Согласно данным JPMorgan Chase & Co., на рынке наличных денег также наметилась "голубиная" позиция. Последний опрос клиентов показал, что на неделе, закончившейся 24 июня, чистые длинные позиции были самыми большими за последние три месяца. На других рынках также наблюдаются признаки увеличения дюрации экспозиции - сигнал о том, что многие делают ставку на то, что "ястребиная" музыка ФРС почти закончилась: Согласно данным CFTC за 18 июня, управляющие активами увеличили чистую дюрацию примерно на 141 000 фьючерсов на 10-летние облигации, а общая длинная дюрация выросла примерно до 7,6 млн эквивалентов фьючерсов на 10-летние облигации. Хедж-фонды заняли противоположную сторону, добавив около 186 000 фьючерсов на 10-летние ноты к чистой короткой позиции. Увеличение чистой короткой позиции по фьючерсам на 2-летние облигации на 5,6 млн долларов за базисный пункт риска привело к рекордному уровню чистой короткой позиции - более 2 млн контрактов.

На прошлой неделе самое большое увеличение позиционирования, замеченное в опционах SOFR, было связано с коллами в марте 2025 года по страйкам 96,75 и 97,75, связанными с «голубиной» ставкой на спред колл, которая была куплена за последние три сессии по цене 4,75 тика. Другие страйки, которые были активны на этой неделе, включают страйки 94,875 и 94,75 после потоков, включающих пут-спрэд Dec25 94,875/94,75.

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба