21 августа 2024 Bloomberg

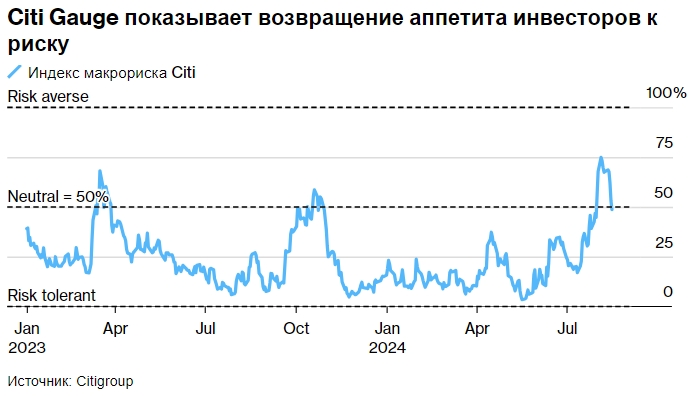

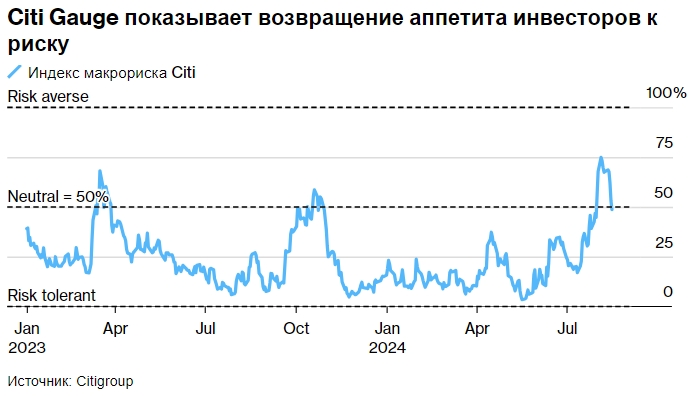

Позиционирование изменилось после разворота шортов по иене. Индикатор макроволатильности Citi вернулся к нейтральному уровню после резкого скачка

Citigroup Inc. утверждает, что carry trade возвращается, но с ключевым отличием: хедж-фонды занимают доллары США, а не иены для своих ставок на развивающихся рынках.

Инвесторы заложили в котировки финансовых инструментов перспективу снижения процентных ставок Федеральной резервной системой в этом году более чем на три четверти процента. В сочетании с повышением ставки Банком Японии в июле это нанесло ущерб старой модели ставок на устойчивый рост экономики США при и предельно низких расходах по займам в Японии.

«Мы увидели, что наши позиционные настроения по доллару США стали гораздо более медвежьими», - сказал Кристьян Касиков, глава глобального отдела количественных решений для инвесторов на рынке FX в Citigroup. «Среда, в которой люди спекулируют на тему снижения ставок, подогревает аппетит к риску».

Это поворотный момент после мирового спада в начале месяца, когда керри-трейды были разгромлены. В керри-трейде инвесторы берут кредиты в валютах, где процентные ставки низкие, и вкладывают средства в более рискованные активы, где ставки высокие.

Сейчас хедж-фонды, использующие эту стратегию, выбирают доллар, а не иену в качестве валюты финансирования, учитывая перспективы расхождения ставок в США и Японии, говорит Касиков.

Индикатор Citi показывает, что аппетит инвесторов к риску возвращается. Источник: Citigroup

По словам Касикова, доллар США торгуется на самом низком уровне с марта, и хедж-фонды используют его с 5 августа для покупки валют развивающихся рынков, включая бразильский реал и турецкую лиру.

В первой половине 2024 года доллар уверенно рос, поскольку трейдеры ослабили ожидания того, что ФРС будет агрессивно снижать ставки. В период с января по июнь доллар вырос почти на 5%, в то время как иена упала до самого низкого уровня почти за 40 лет.

Резкий разворот в августе, вызванный повышением ставки Банком Японии, привел к резкому росту торговой активности среди хедж-фондов, которые обычно могут входить и выходить из сделок быстрее, чем крупные управляющие активами.

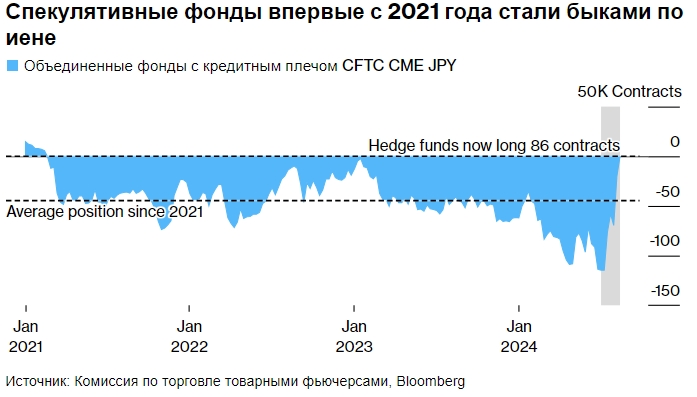

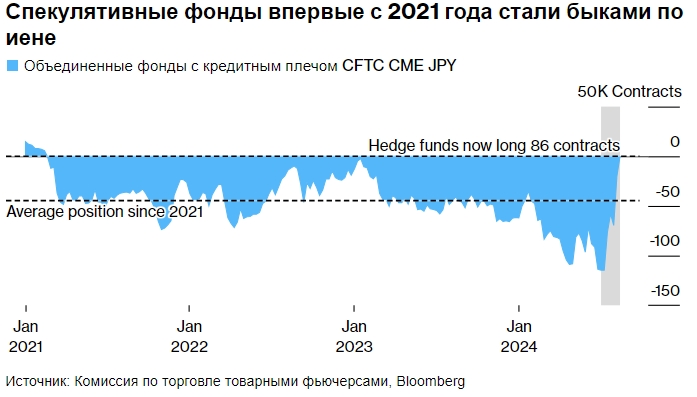

Занимая медвежьи позиции по иене на рынках фьючерсов и опционов с 2021 года, хедж-фонды стали позитивно оценивать валюту, так как шаг Банка Японии указал на исторический сдвиг в политике ставок, согласно данным Комиссии по торговле товарными фьючерсами, собранным агентством Bloomberg.

Спекулятивные фонды стали «быками» по иене впервые с 2021 года. Источник: Комиссия по торговле товарными фьючерсами, Bloomberg

«Клиенты хедж-фондов Citi были необычайно активны в августе этого года, их недавние объемы торгов валютой находятся на верхней границе исторического диапазона, - говорит Касиков. Клиенты управляющих активами, напротив, торгуют меньше, чем обычно».

Тем не менее, Citi ожидает, что глобальные сделки керри-трейд будут демонстрировать хорошие результаты лишь в течение короткого периода времени, поскольку нестабильность вокруг президентских выборов в США может привести к новому всплеску волатильности, сказал Касиков.

«Мы уже давно беспокоимся по поводу валютных операций carry trade», - сказал он. «Выборы в США, политический календарь, приведут к росту волатильности на рынке, а также усилят неприятие риска».

Citigroup Inc. утверждает, что carry trade возвращается, но с ключевым отличием: хедж-фонды занимают доллары США, а не иены для своих ставок на развивающихся рынках.

Инвесторы заложили в котировки финансовых инструментов перспективу снижения процентных ставок Федеральной резервной системой в этом году более чем на три четверти процента. В сочетании с повышением ставки Банком Японии в июле это нанесло ущерб старой модели ставок на устойчивый рост экономики США при и предельно низких расходах по займам в Японии.

«Мы увидели, что наши позиционные настроения по доллару США стали гораздо более медвежьими», - сказал Кристьян Касиков, глава глобального отдела количественных решений для инвесторов на рынке FX в Citigroup. «Среда, в которой люди спекулируют на тему снижения ставок, подогревает аппетит к риску».

Это поворотный момент после мирового спада в начале месяца, когда керри-трейды были разгромлены. В керри-трейде инвесторы берут кредиты в валютах, где процентные ставки низкие, и вкладывают средства в более рискованные активы, где ставки высокие.

Сейчас хедж-фонды, использующие эту стратегию, выбирают доллар, а не иену в качестве валюты финансирования, учитывая перспективы расхождения ставок в США и Японии, говорит Касиков.

Индикатор Citi показывает, что аппетит инвесторов к риску возвращается. Источник: Citigroup

По словам Касикова, доллар США торгуется на самом низком уровне с марта, и хедж-фонды используют его с 5 августа для покупки валют развивающихся рынков, включая бразильский реал и турецкую лиру.

В первой половине 2024 года доллар уверенно рос, поскольку трейдеры ослабили ожидания того, что ФРС будет агрессивно снижать ставки. В период с января по июнь доллар вырос почти на 5%, в то время как иена упала до самого низкого уровня почти за 40 лет.

Резкий разворот в августе, вызванный повышением ставки Банком Японии, привел к резкому росту торговой активности среди хедж-фондов, которые обычно могут входить и выходить из сделок быстрее, чем крупные управляющие активами.

Занимая медвежьи позиции по иене на рынках фьючерсов и опционов с 2021 года, хедж-фонды стали позитивно оценивать валюту, так как шаг Банка Японии указал на исторический сдвиг в политике ставок, согласно данным Комиссии по торговле товарными фьючерсами, собранным агентством Bloomberg.

Спекулятивные фонды стали «быками» по иене впервые с 2021 года. Источник: Комиссия по торговле товарными фьючерсами, Bloomberg

«Клиенты хедж-фондов Citi были необычайно активны в августе этого года, их недавние объемы торгов валютой находятся на верхней границе исторического диапазона, - говорит Касиков. Клиенты управляющих активами, напротив, торгуют меньше, чем обычно».

Тем не менее, Citi ожидает, что глобальные сделки керри-трейд будут демонстрировать хорошие результаты лишь в течение короткого периода времени, поскольку нестабильность вокруг президентских выборов в США может привести к новому всплеску волатильности, сказал Касиков.

«Мы уже давно беспокоимся по поводу валютных операций carry trade», - сказал он. «Выборы в США, политический календарь, приведут к росту волатильности на рынке, а также усилят неприятие риска».

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба