3 сентября 2024 Bloomberg

Стратег считает, что смягчение политики ФРС связано с ослаблением роста экономики. Также он предупреждает о давлении со стороны сложных сезонных тенденций

По мнению стратегов JPMorgan Chase & Co., ралли на рынке акций может остановиться вблизи рекордных максимумов даже в том случает, если Федеральная резервная система начнет долгожданный цикл снижения ставок.

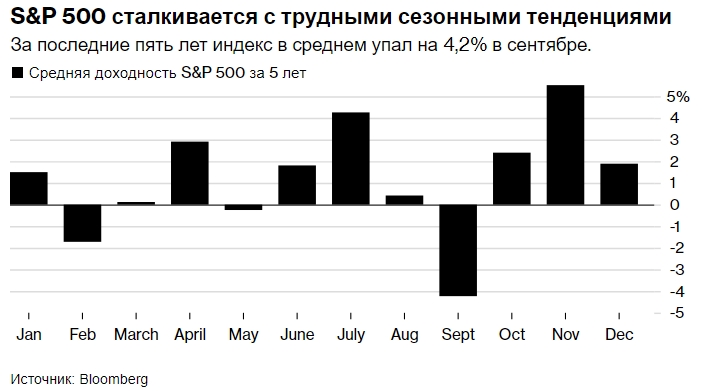

Команда под руководством Мислава Матейки, который в этом году был одним из самых по-медвежьи настроенных экспертов по акциям, считает, что любое смягчение монетарной политики будет реакцией на замедление роста экономики, что превращает такое сокращение ставки в довольно «резкое» (в относительном плане — прим. ProFinance.ru). Еще одним препятствием является сезонная тенденция: сентябрь исторически является худшим месяцем для американских акций.

«Проблемы все еще остаются», - написал Матейка в своей записке, подтвердив свое предпочтение защитным секторам на фоне снижения доходности облигаций. «Показатели настроений и позиционирования далеки от привлекательных, политическая и геополитическая неопределенность повышена, а сезонные проблемы более выражены в сентябре».

После падения в первые дни августа индекс S&P 500 восстановился и завершил месяц в непосредственной близости от рекордного максимума на ожиданиях того, что ФРС начнет снижать процентные ставки на своем следующем заседании 17-18 сентября. Индекс MSCI All-Country World находится на рекордном уровне.

За последние пять лет американский бенчмарк снижался в сентябре в среднем на 4,2%, согласно данным Bloomberg. Трейдеры также ожидают множество экономических данных, включая важный отчет по рабочим местам на этой неделе, чтобы получить больше подсказок о состоянии экономики.

Фьючерсы на индекс S&P 500 снизились на 0,4%. В понедельник фондовый рынок закрыт на праздник.

Другие рыночные стратеги, включая Майкла Хартнетта из Bank of America Corp., недавно предупреждали, что первое снижение ставки ФРС станет катализатором для продажи акций, а не для дальнейшего роста.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба