8 сентября 2024 T-Investments Блинов Сергей

Это экспресс-обзор за август. Краткое резюме:

Мировая экономика растёт за счёт услуг, в промышленности деловая активность падает. Всё явственнее признаки замедления в Китае.

Российская экономика демонстрирует признаки хорошего роста:

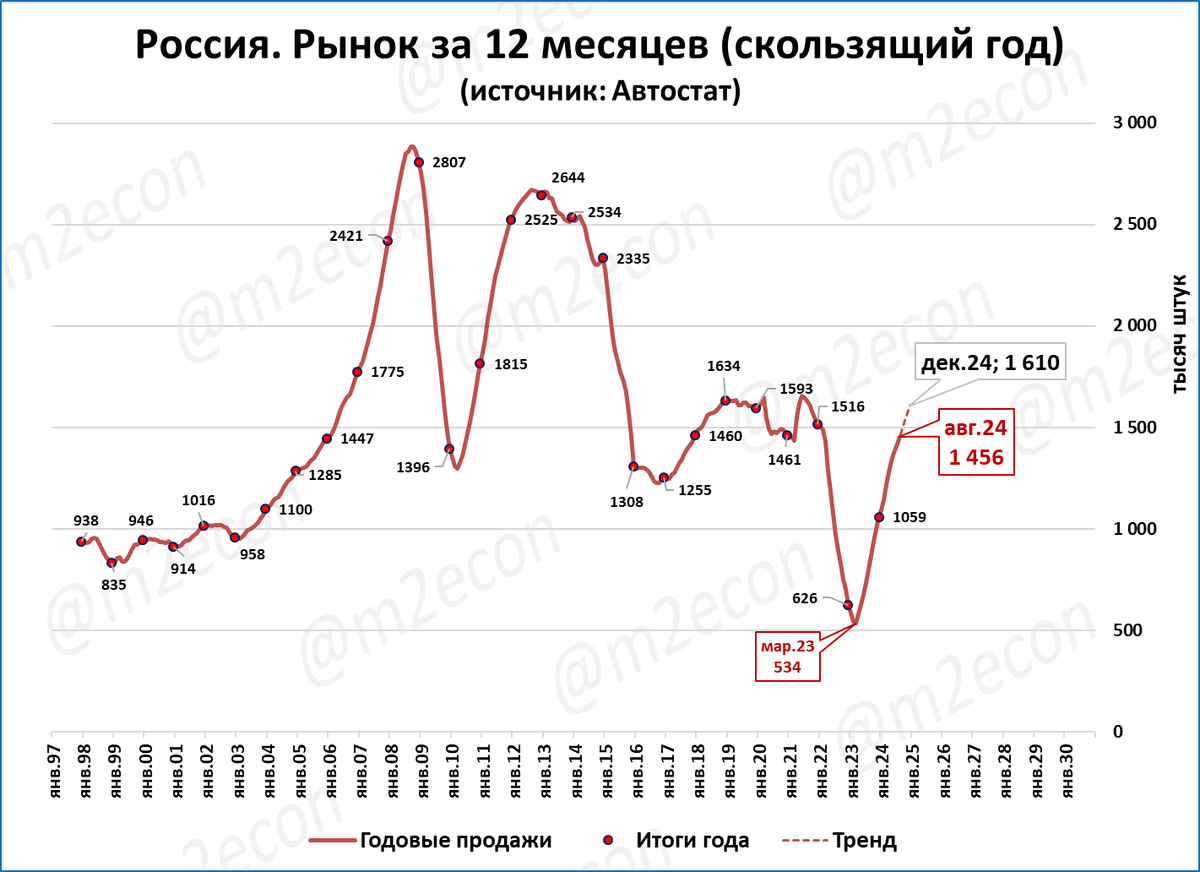

-- растёт рынок легковых автомобилей;

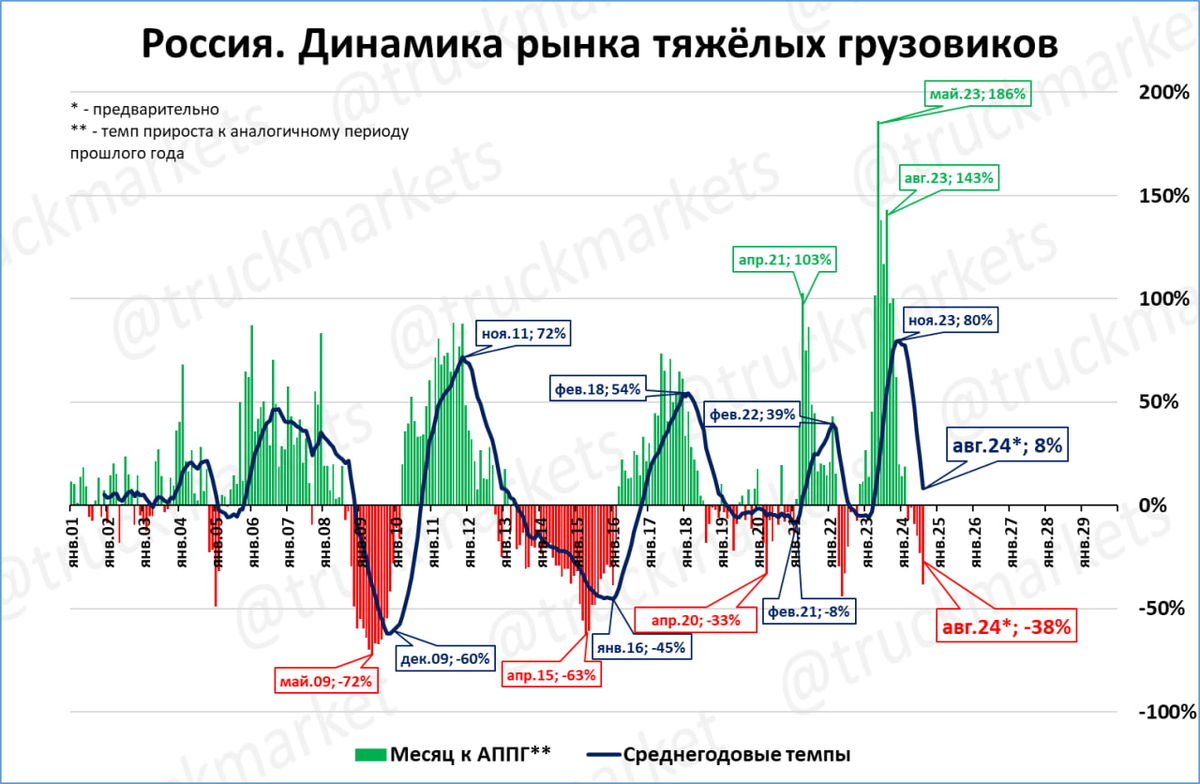

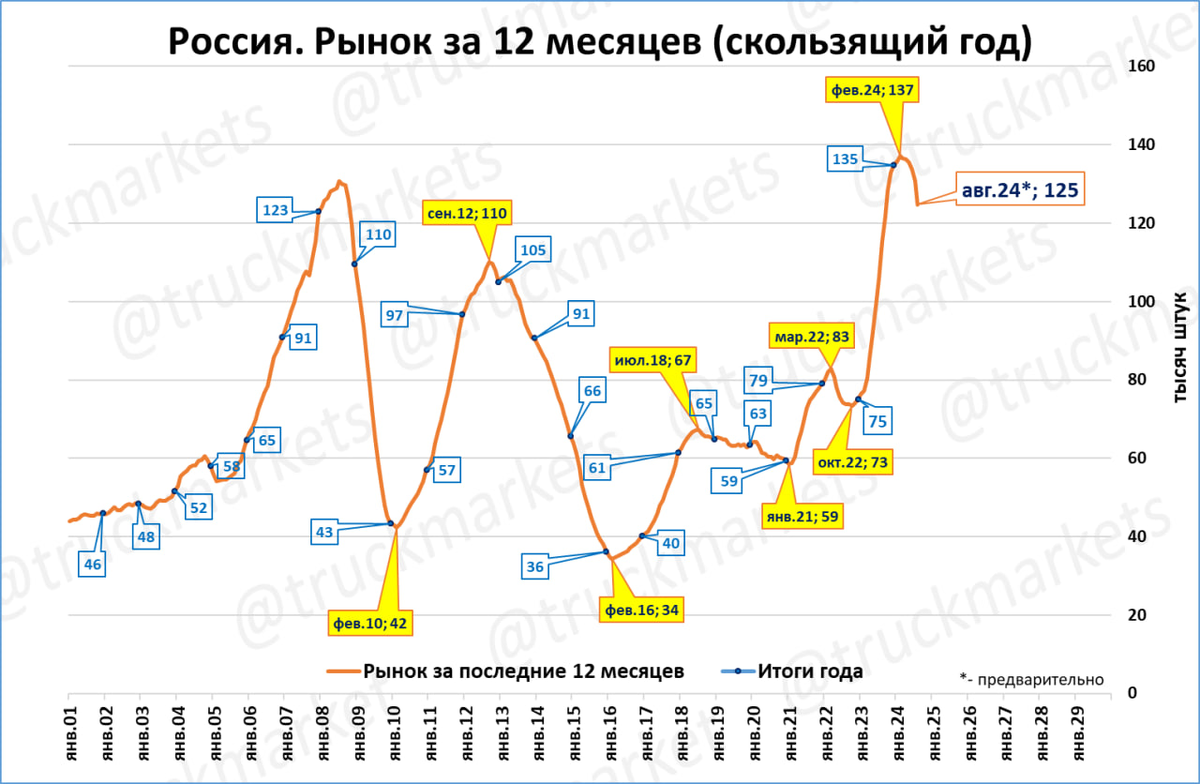

-- рынок грузовиков хоть и падает, но остаётся большим по объёму (около 10 тыс. в месяц);

-- индексы деловой активности указывают на её (активности) рост как в промышленности, так и в услугах;

-- даже рост реальной денежной массы немного ускорился.

ДАЙДЖЕСТ

Мировая экономика

В августе деловая активность в мировой промышленности падала второй месяц подряд, индекс составил 49,5 пунктов.

Рост деловой активности в целом по мировой экономике (промышленность+услуги) продолжается 19-й месяц подряд, с февраля 2023 года, благодаря росту в секторе услуг.

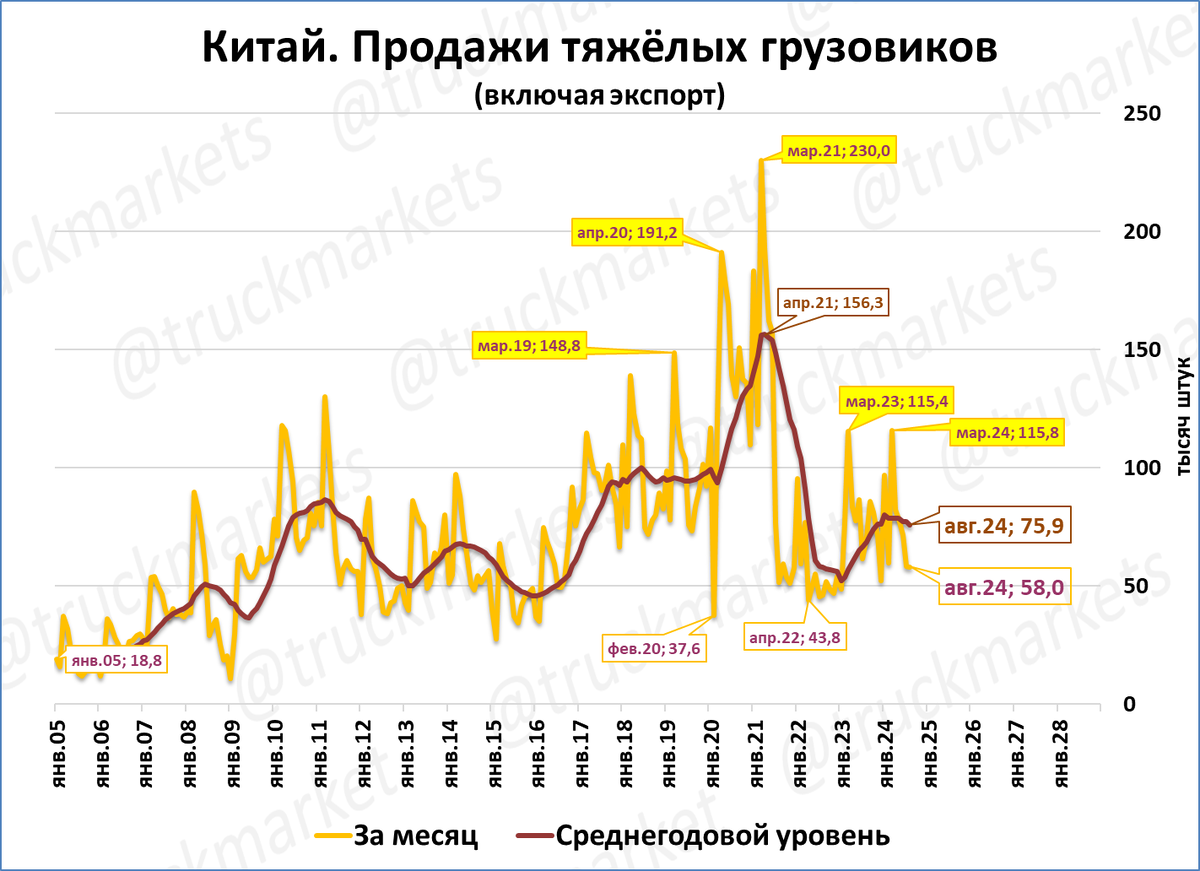

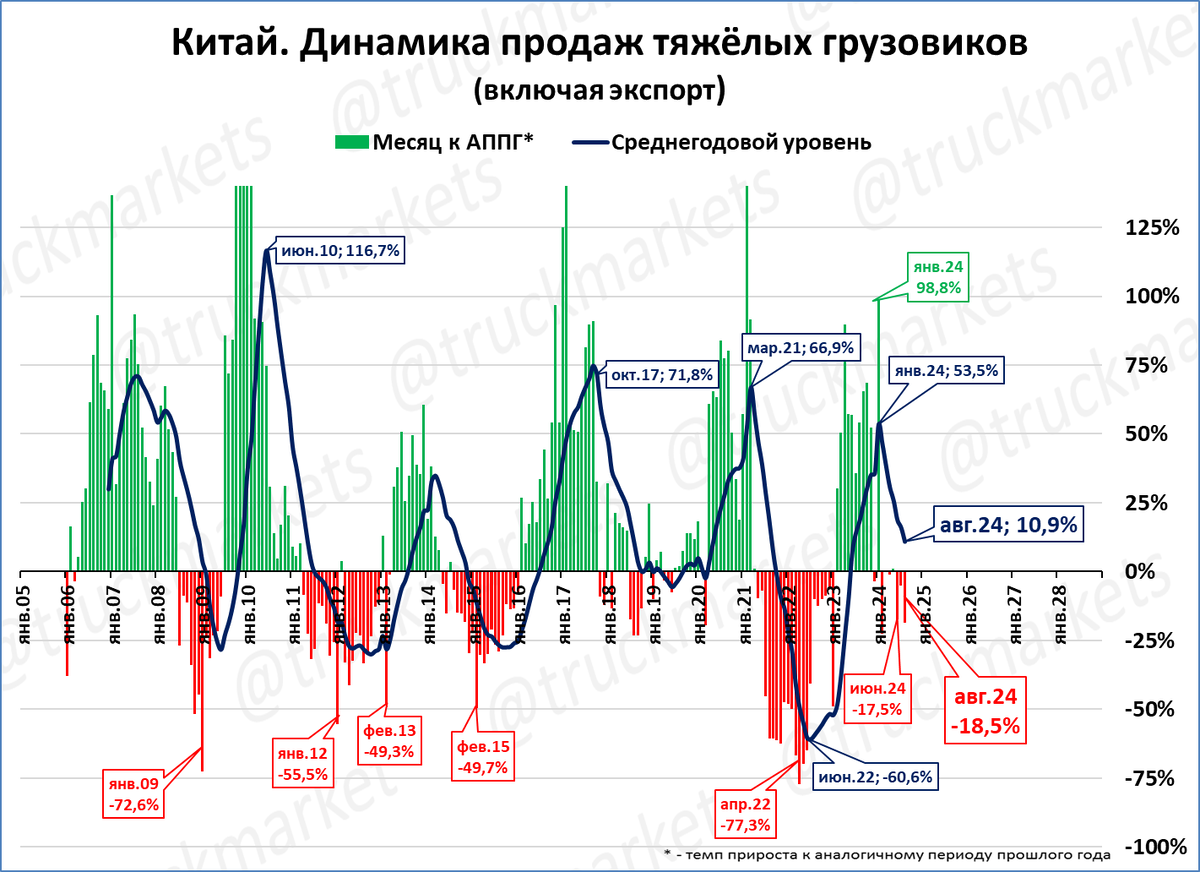

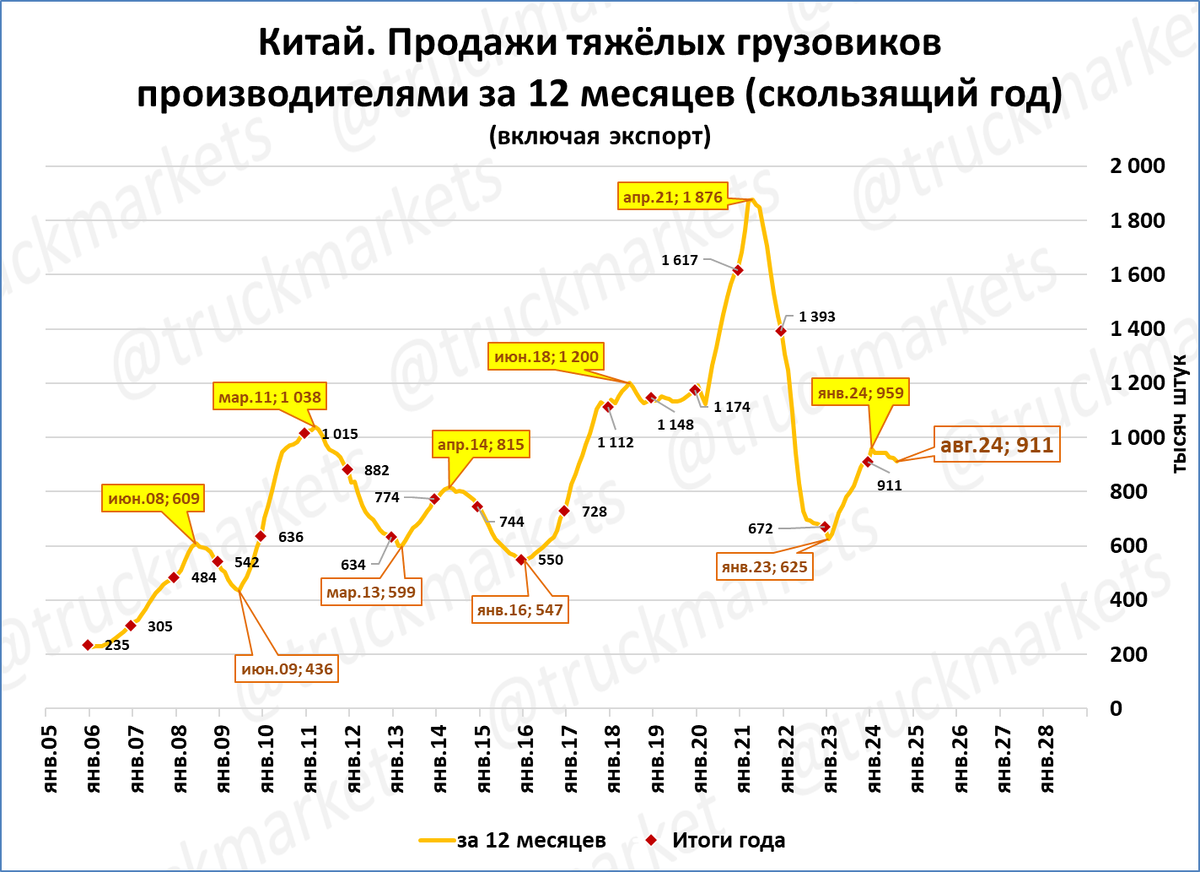

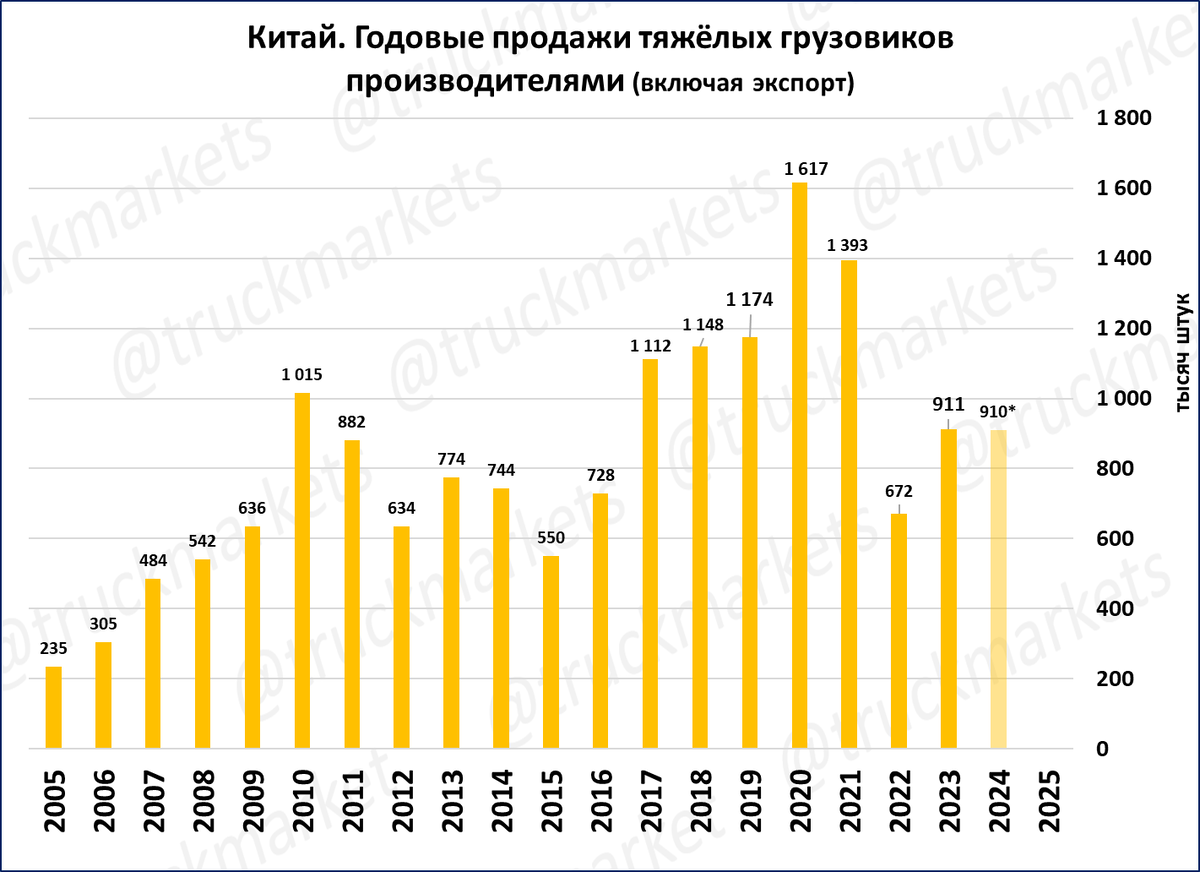

Глобальные продажи грузовиков китайскими производителями (экспорт + внутренний рынок) в августе составили 58,0 тыс. штук (-18,5%). За последние 12 месяцев (скользящий год) было продано 911 тыс. штук. Показатель “застрял” на отметке около 900 тыс. и никак не может вернуться на уровень 2017-2019 годов (1,2 млн).

Экономика России

Рост реальной денежной массы на 1 сентября ускорился до 8,5% (против 8,3% месяцем ранее).

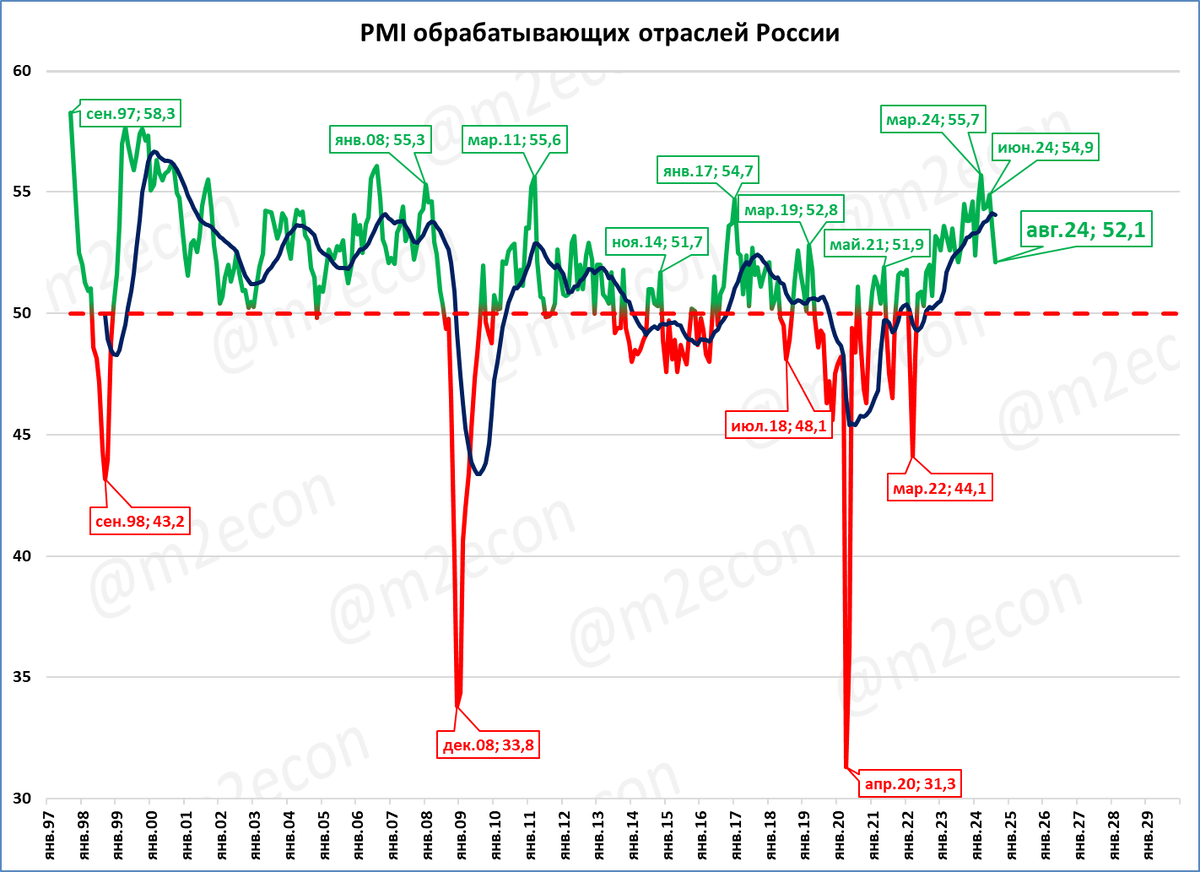

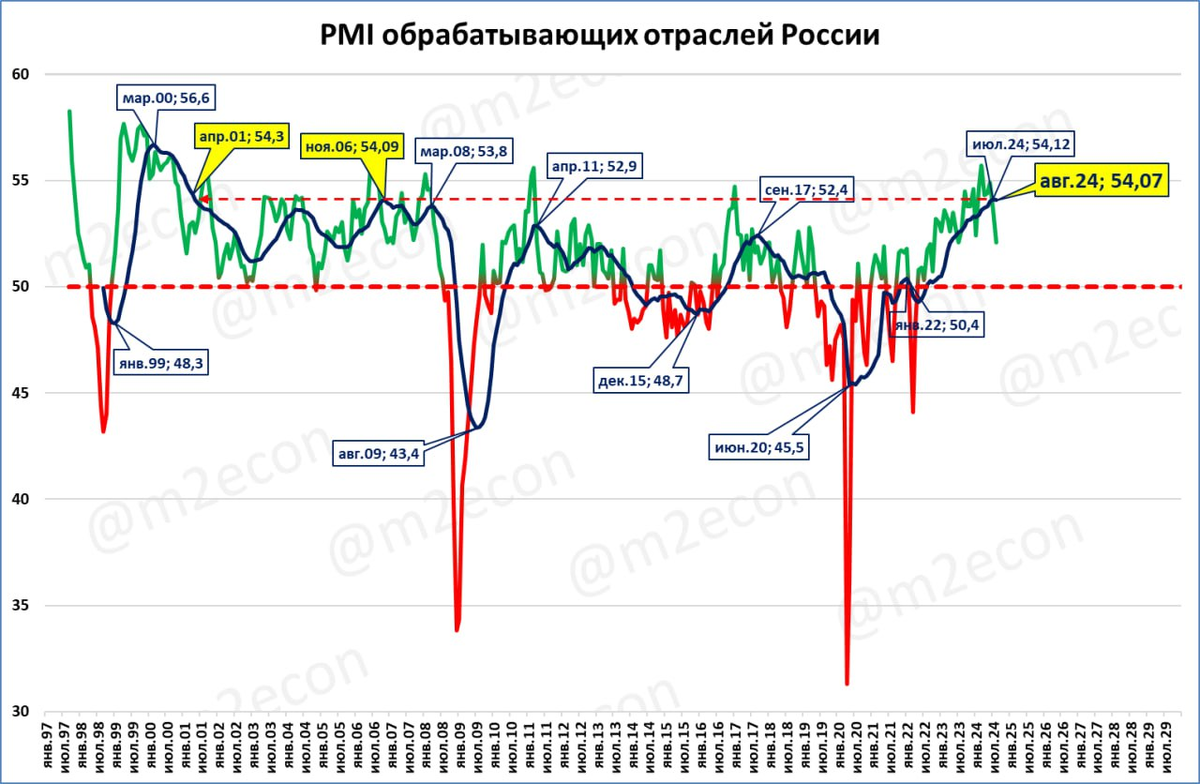

Деловая активность в промышленности в августе росла (индекс 52,1 пункта).

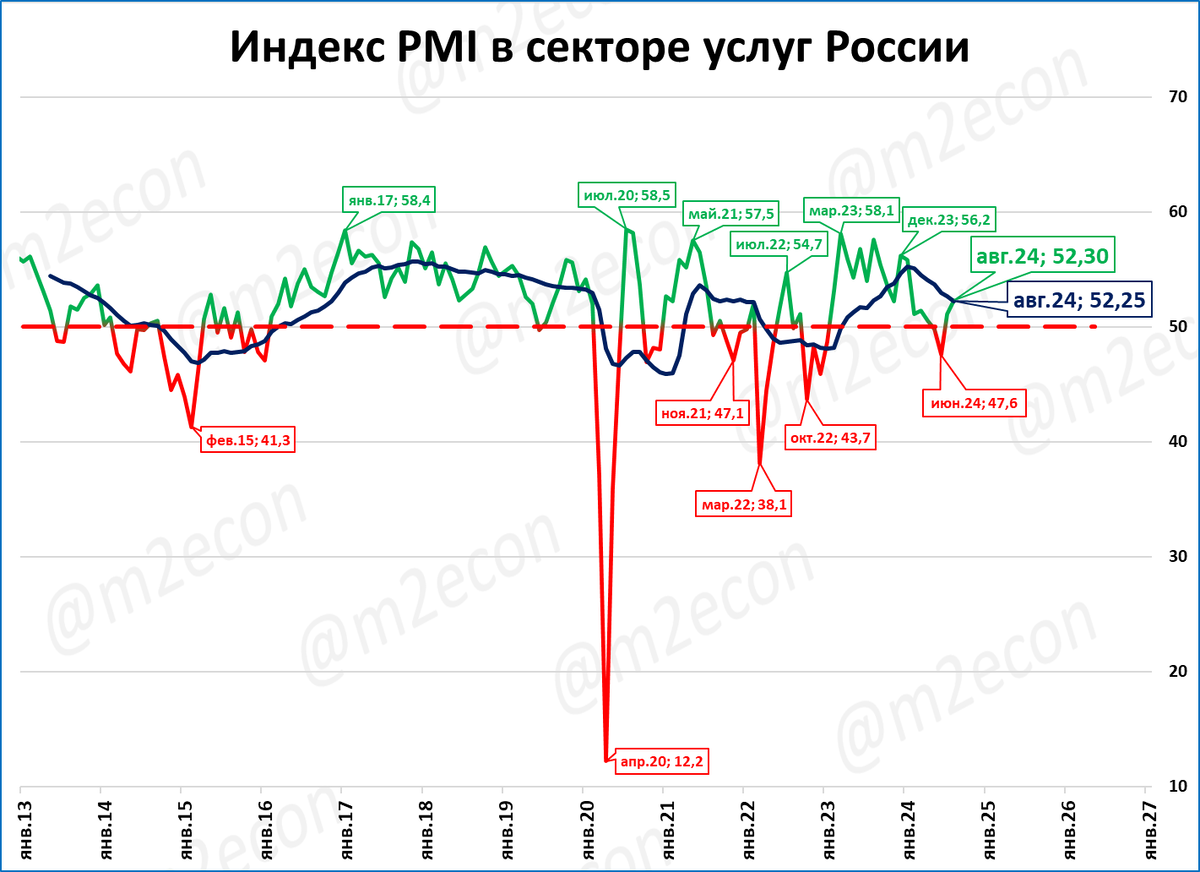

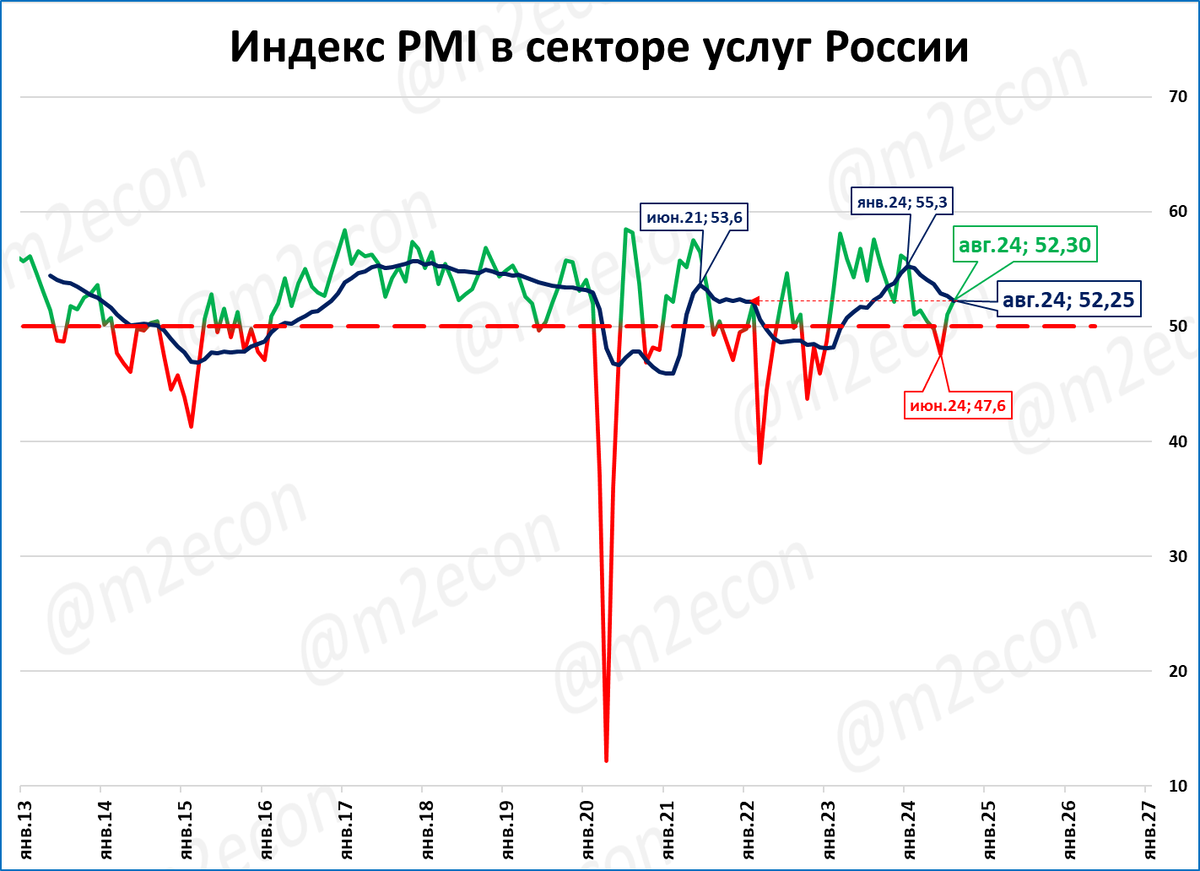

PMI в секторе услуг находится выше 50 пунктов уже второй месяц подряд. Рост деловой активности в секторе услуг продолжается.

Композитный индекс (промышленность + услуги) тоже находится выше 50 пунктов (= растёт деловая активность в экономике в целом).

Рынок легковых автомобилей вырос на 35% к августу прошлого года до 148 тыс. штук. Тренд ведёт к 1,61 млн. по итогам года.

Рынок тяжёлых грузовых автомобилей в августе, по нашей предварительной оценке составил 9,7 тыс. штук (-38%). Это шестой месяц падения. При этом рынок остаётся высоким.

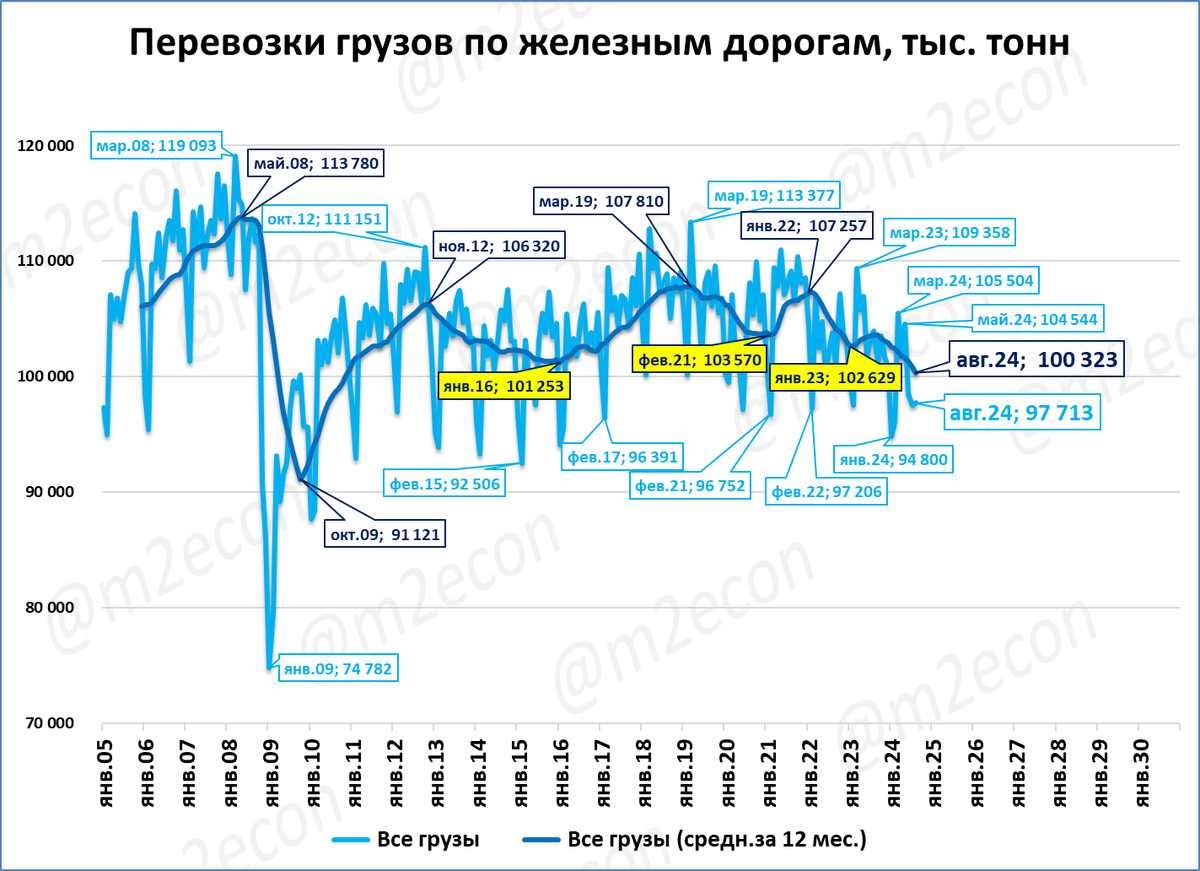

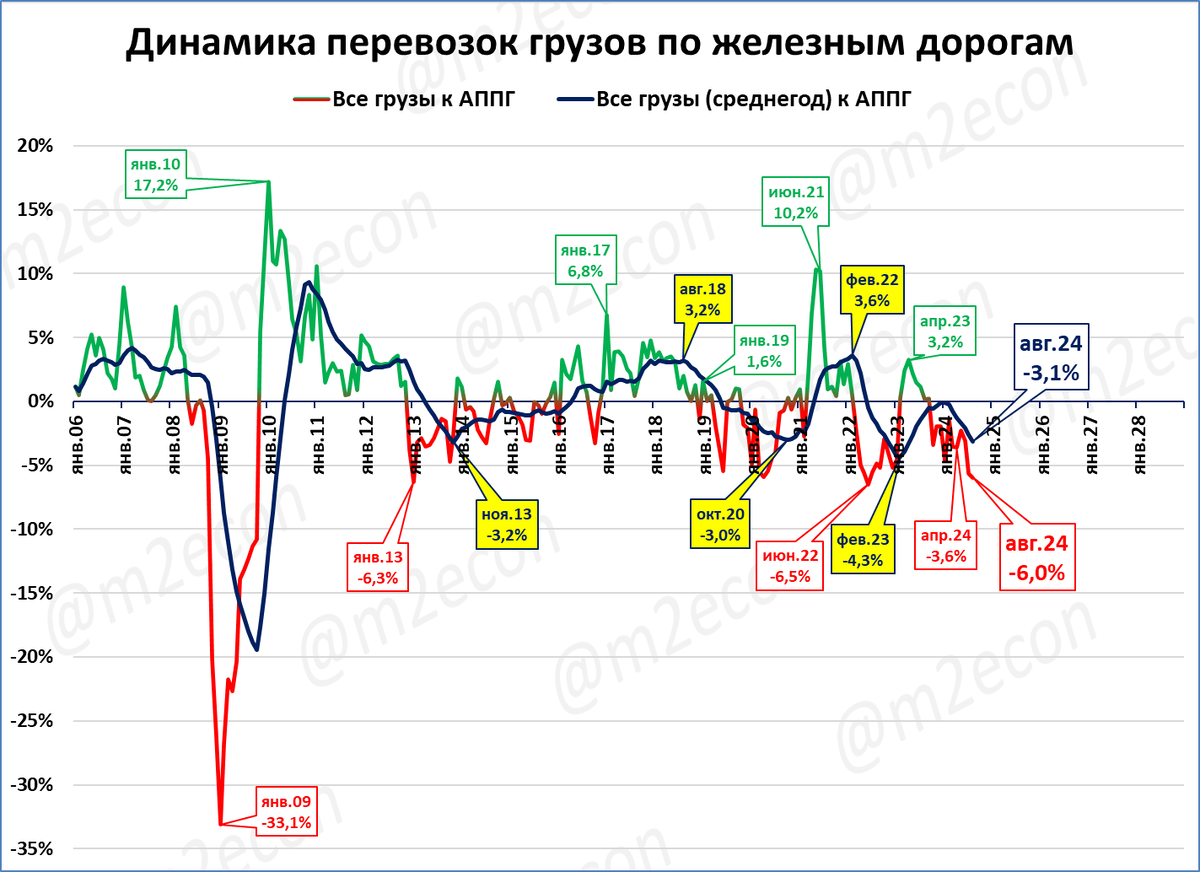

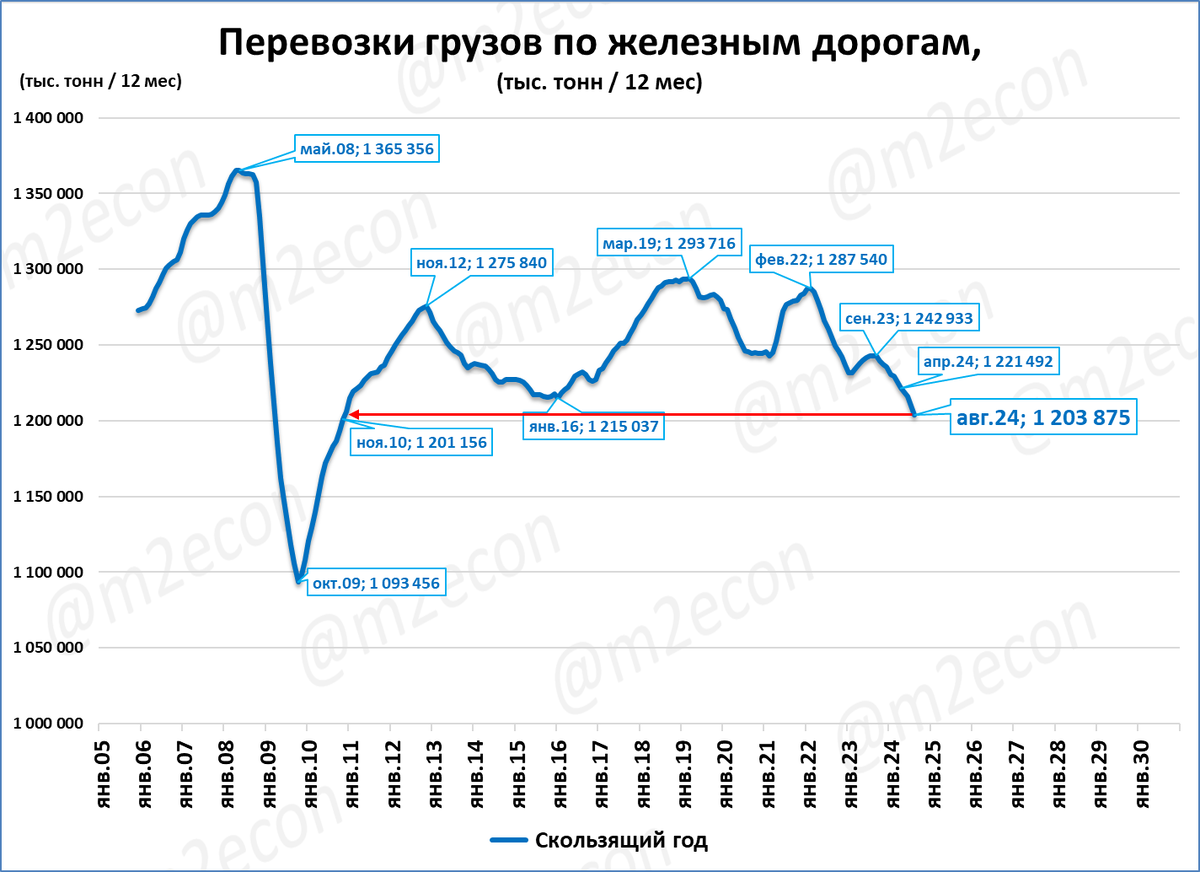

Перевозки грузов по железным дорогам в августе упали на 6,0%, это одиннадцатый месяц падения подряд. Это падение, как минимум частично, компенсируется ростом автомобильных грузоперевозок.

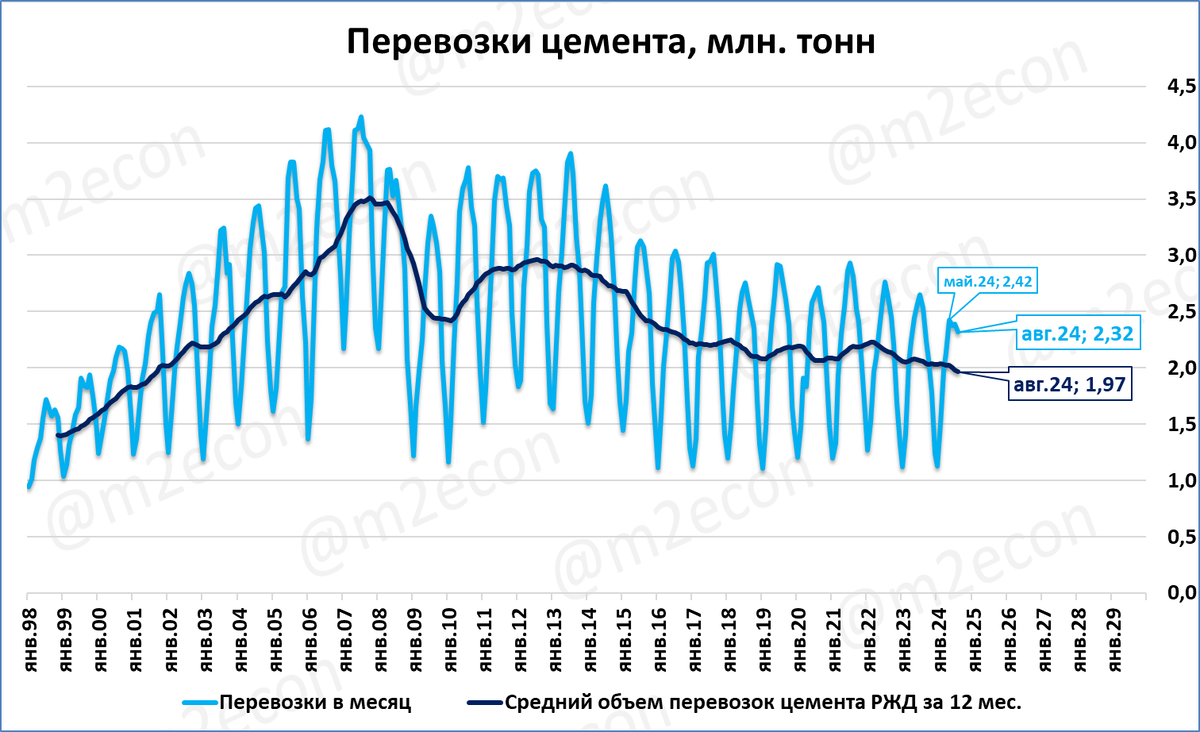

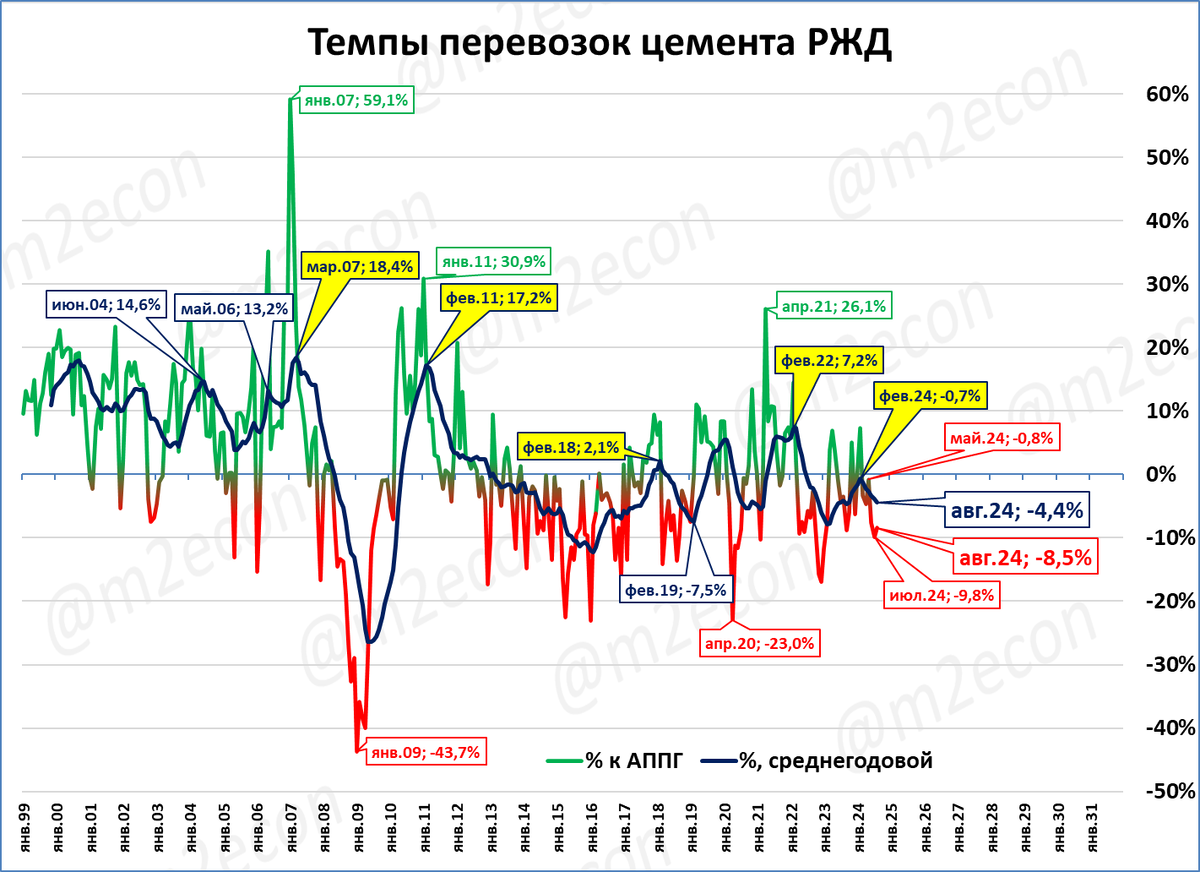

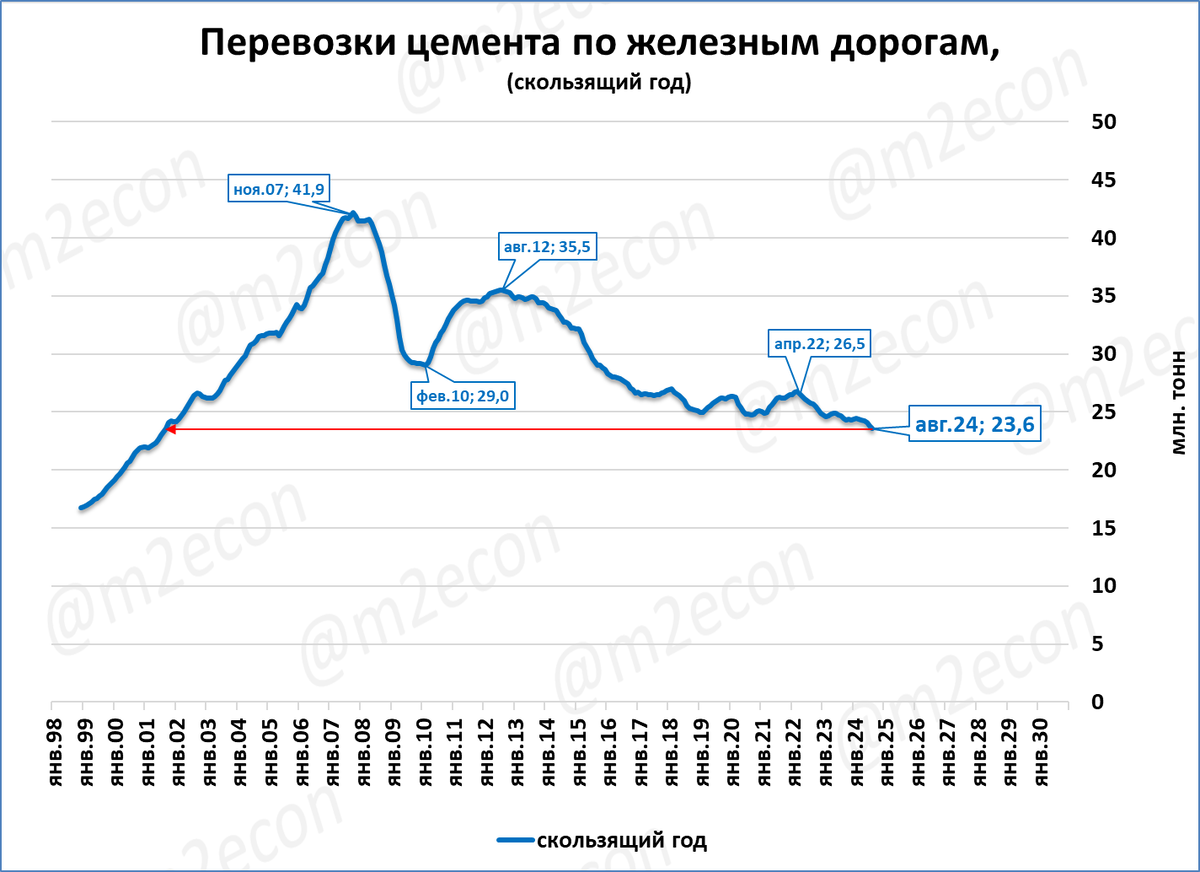

Перевозки цемента по железным дорогам в августе на 9,9% ниже, чем в августе прошлого года. Это шестой месяц падения.

МИРОВАЯ ЭКОНОМИКА

Деловая активность в мировой промышленности падает

Напомним, что индекс PMI ниже 50 пунктов означает снижение деловой активности, выше 50 пунктов – рост.

До января 16 месяцев подряд индекс активности в мировой промышленности был ниже 50 пунктов (деловая активность снижалась).

С января по июль индекс поднялся до 50 пунктов и выше, деловая активность стала расти.

В июле деловая активность вновь стала падать. В августе падение продолжилось, индекс составил 49,5 пунктов – это восьмимесячный минимум.

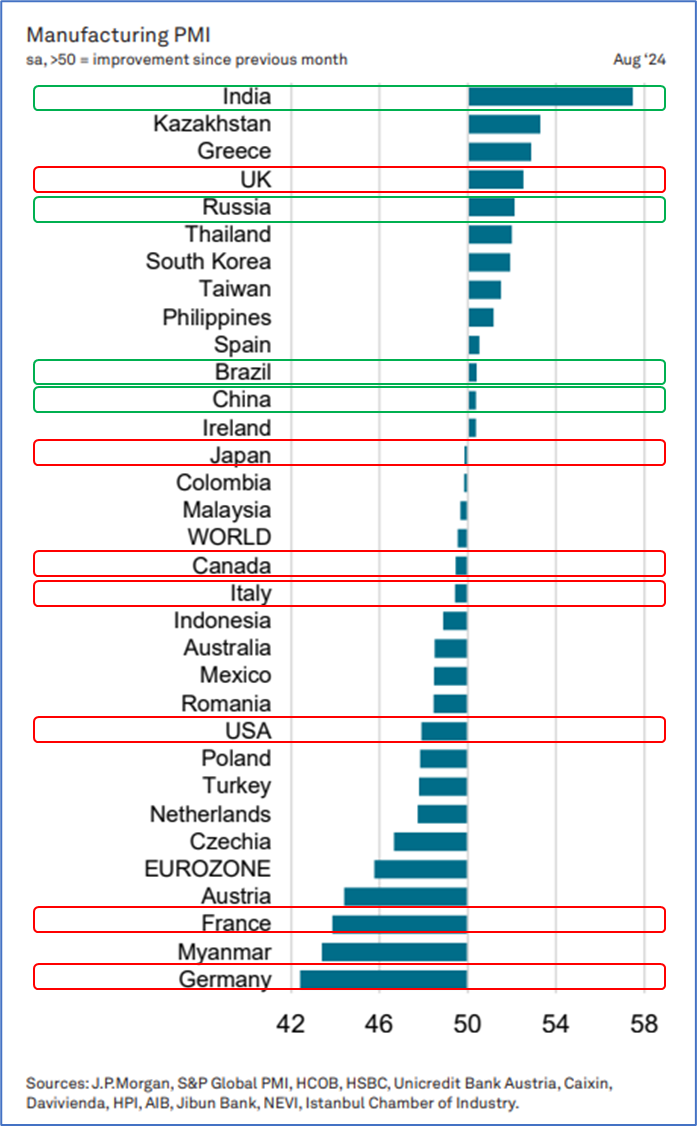

Далее показана ситуация по странам.

При сравнении динамики индекса PMI в производственном секторе между странами БРИК (Бразилия, Россия, Индия, Китай) и странами "Большой семерки" (G7, представляющими коллективный Запад), очевидно преимущество группы стран БРИК (см. график ниже).

На графике страны БРИК выделены зелёным цветом, а страны G7 – красным.

В странах G -7 деловая активность падает. Только в Британии индекс заметно выше 50 пунктов и даже выше, чем в России.

По - прежнему неблагоприятная ситуация наблюдается в странах Еврозоны, включая таких членов G-7, как Германия, Франция.

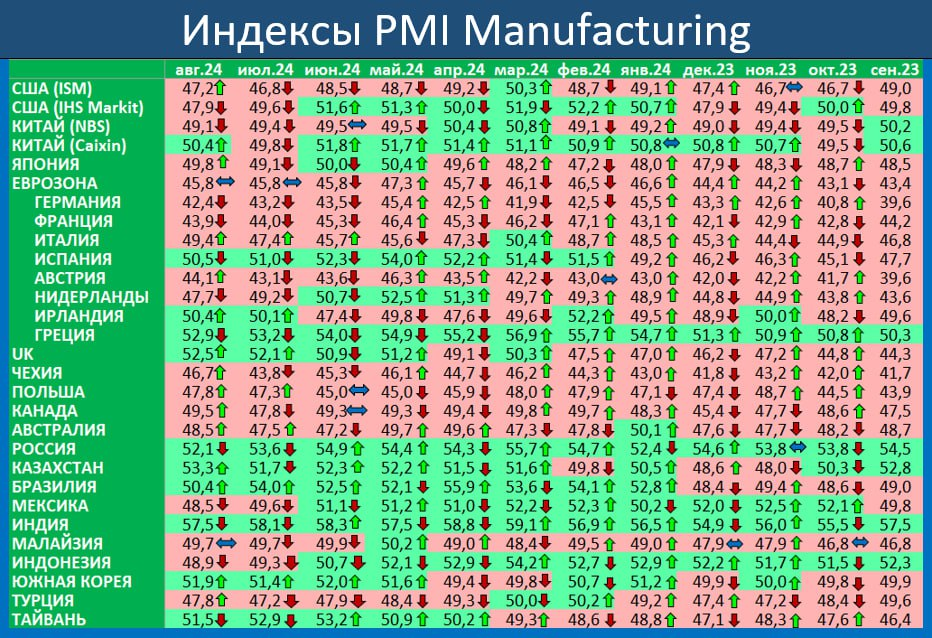

Как индекс менялся в разных странах последние 12 месяцев, показано в таблице.

В целом картина нескольких последних месяцев стабильна: активность растёт в странах БРИК и падает в большинстве стран G7.

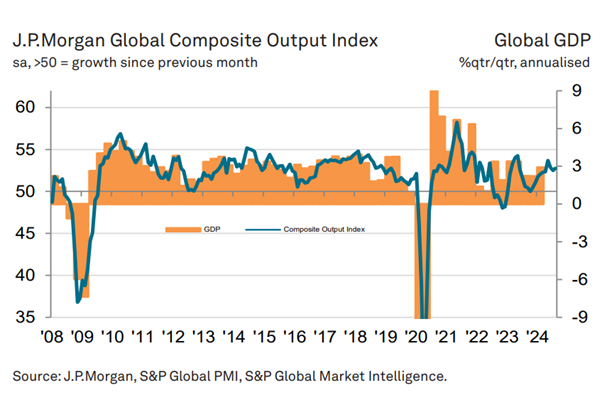

За счёт услуг активность в целом растёт

С 52,5 пунктов в июле индекс Global PMI Composite (сводный, объединяющий промышленность и услуги) вырос до 52,8 пунктов в августе.

Напомним, что выше 50 пунктов означает рост деловой активности.

Композитный индекс в мировой экономике выше 50 пунктов (= рост активности) уже 19 месяцев.

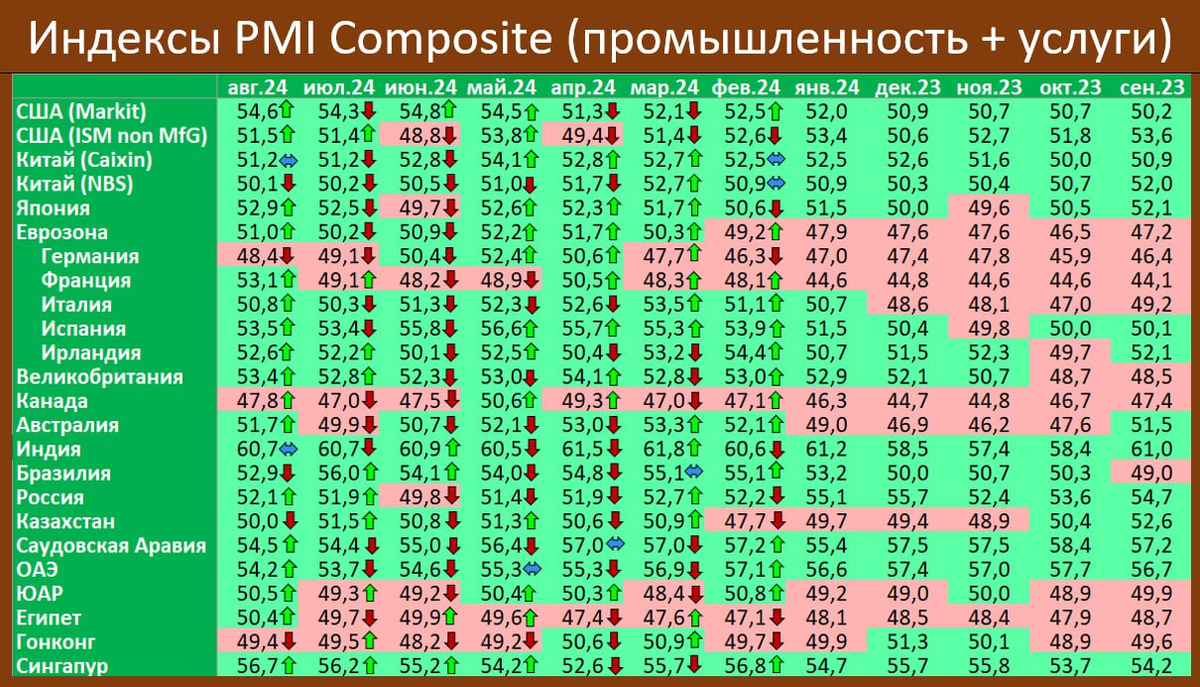

Как индекс менялся помесячно по странам, показано в таблице ниже.

Рост деловой активности в целом происходит благодаря сектору услуг.

Глобальные продажи китайских грузовиков: 58 тыс. шт. (-18,5%)

В августе китайские производители продали 58 тыс. тяжёлых грузовиков (внутренний рынок + экспорт).

Это на 18,5% меньше, чем в августе прошлого года.

Среднегодовые темпы остаются высокими, но с января 2024 года продолжают снижаться.

За последние 12 месяцев (скользящий год) было продано 911 тыс. штук.

Если такие темпы (-0,1%) сохранятся до конца года, то за 2024 год китайские производители продадут 910 тыс. тяжёлых грузовиков.

Наблюдение: продажи стабилизировались на уровне около 910 тыс. годовых и не могут выйти на привычный ранее уровень 1,1-1,2 млн.

Прогноз: судя по динамике РДМ, роста продаж грузовиков ждать не приходится.

ЭКОНОМИКА РОССИИ

Реальная денежная масса: в августе рост ускорился до 8,5%

Номинальный рост денежной массы незначительно ускорился до +18,3% годовых (18,2% месяцем ранее).

Инфляция незначительно снизилась до 9,0% (с 9,1% по итогам июля). Поэтому в реальном выражении рост реальной денежной массы (РДМ) немного ускорился с 8,3 до 8,5%.

Темпы роста невелики. Но такие темпы для правления Набиуллиной далеко не самые плохие. Посмотрите на графике с 2013 по 2023 год: на 8% и выше РДМ при ней росла крайне редко.

Деловая активность в промышленности: PMI 52,1 пункта

PMI в обрабатывающей промышленности снизился в августе до 52,1 пункта, но находится выше 50 пунктов (=рост деловой активности).

Среднегодовой индекс (тёмно-синяя линия на графике ниже) немного снизился, при этом он находится вблизи рекорда за последние 23 года, установленного месяц назад.

Мы ожидаем, что индекс останется выше 50 пунктов, то есть рост деловой активности в промышленности продолжится.

Деловая активность в услугах: PMI 52,3 пункта

Индекс деловой активности в секторе услуг в августе составил 52,3 пункта. Индекс выше 50 пунктов означает рост деловой активности.

Это уже второй месяц роста после двух месяцев падения.

Среднегодовой индекс (тёмно-синяя линия) немного ниже пика 2021 года.

Прогноз: мы ожидаем, что рост индекса деловой активности в услугах продолжится.

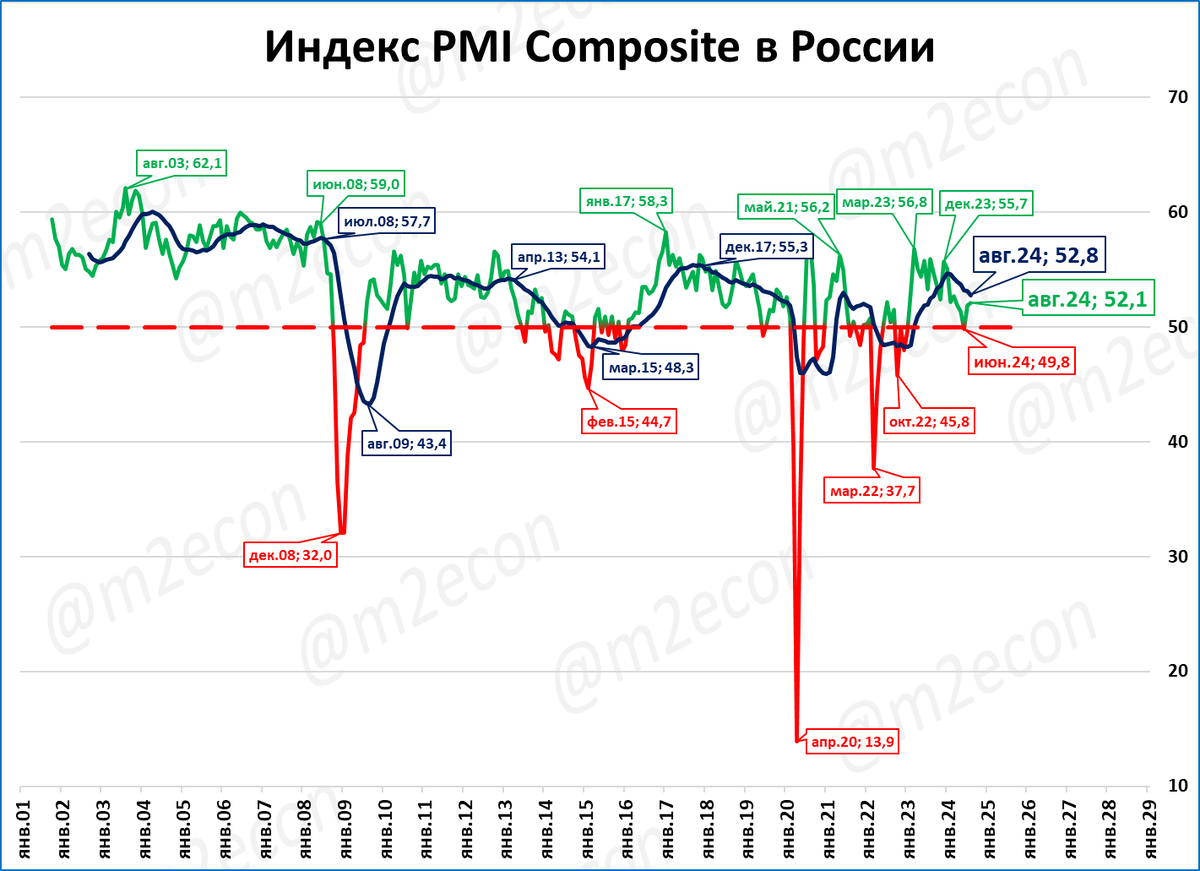

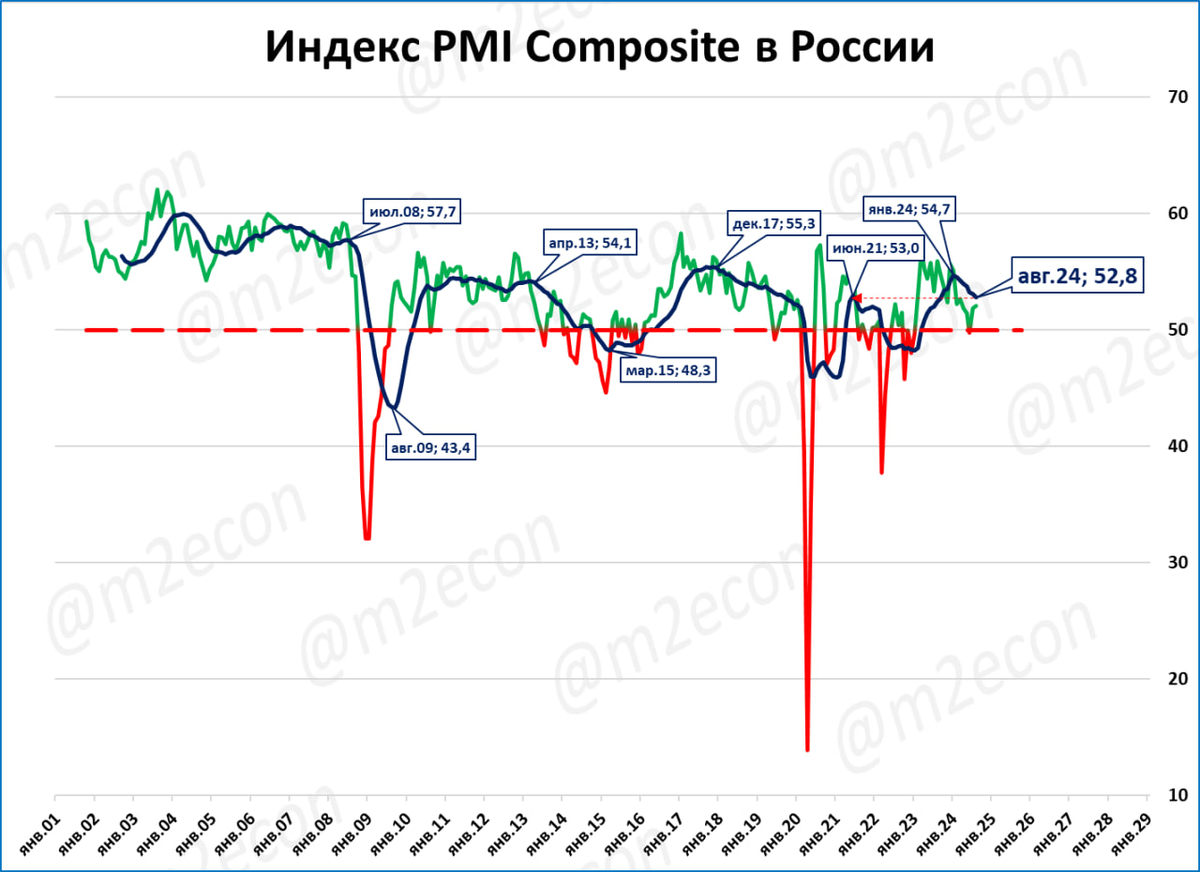

Экономика в целом: PMI 52,1 пункта

Композитный индекс PMI (промышленность + услуги) в августе составил 52,1 пункта. Это говорит о росте деловой активности в экономике России в целом.

Его динамика больше схожа с индексом в секторе услуг. Логично: промышленность - это около 30% ВВП (обрабатывающая - ещё меньше). А услуги - это более 60% ВВП.

Среднегодовой индекс (синяя линия) на уровне максимумов 2021 года.

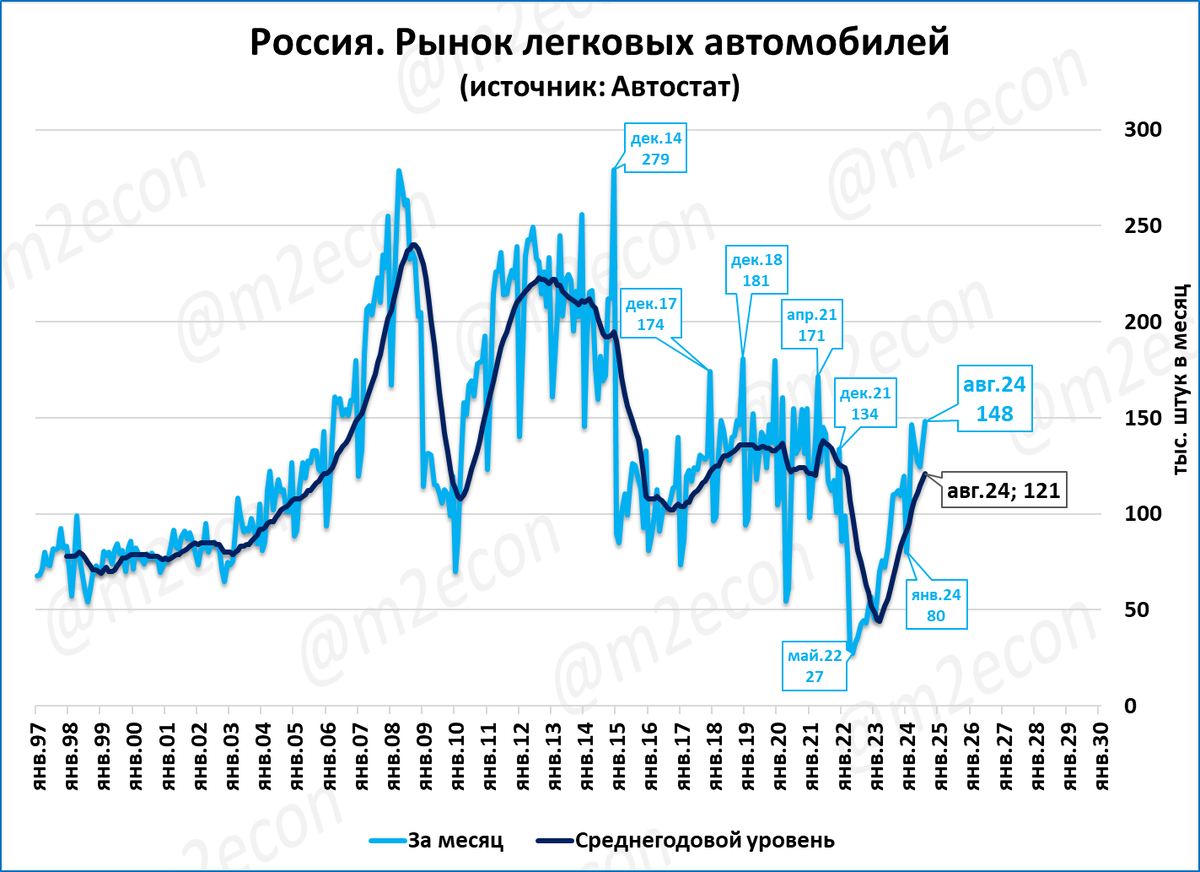

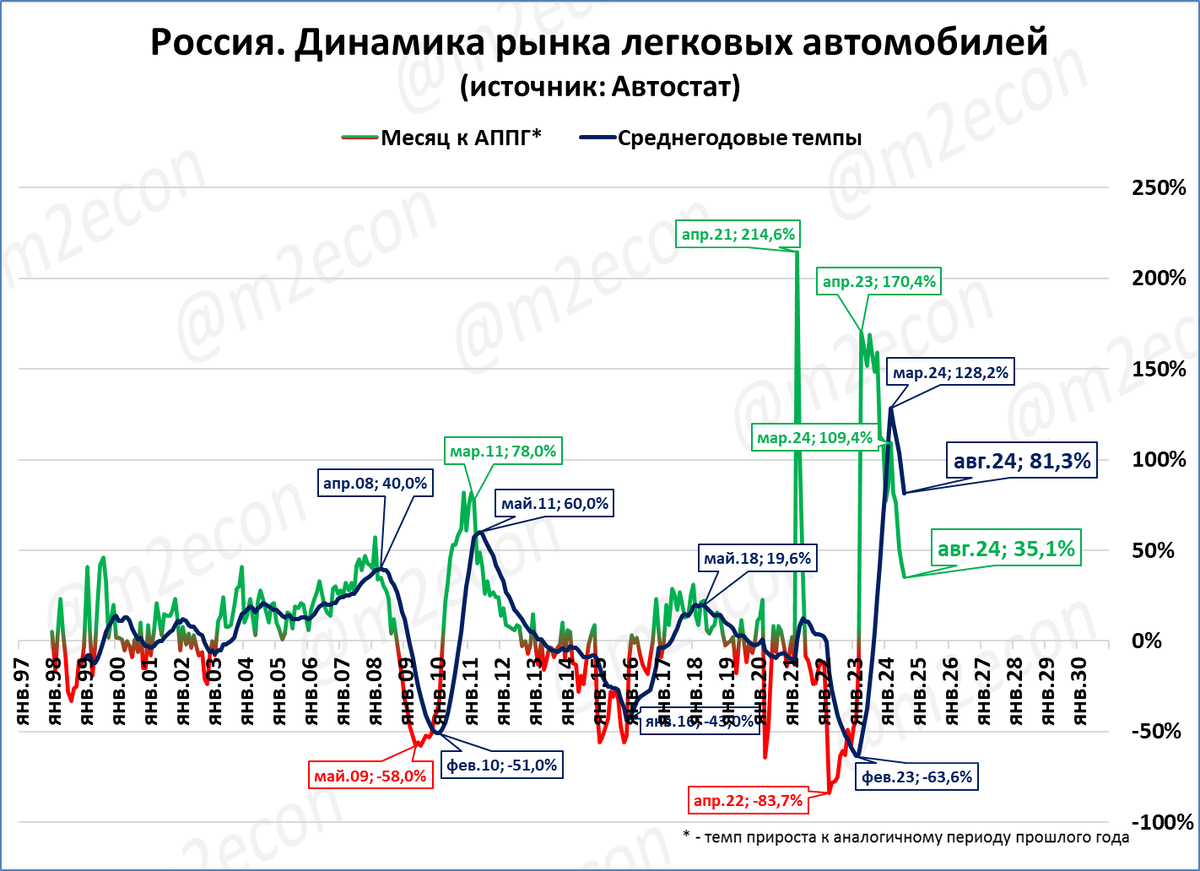

Рынок легковых: 148 тыс., +35%

По данным агентства «Автостат» в июле было зарегистрировано 148 338 легковых автомобилей.

Это на 35% больше, чем в августе прошлого года.

Ещё в марте темпы были заметно выше, +109% годовых. Несмотря на замедление, темы роста остаются высокими.

За последние 12 месяцев (скользящий год) рынок составил 1 456 тыс. автомобилей.

Если продлить текущий тренд, то по итогам года рынок может вырасти до 1,61 млн. (см. пунктирную линию на графике).

Рынок грузовиков: 9,7 тыс., (-38%)

Автостат опубликовал данные по рынку грузовиков полной массой более 3,5 тонн. Учитывая эти данные, рынок тяжёлых грузовиков, по нашим расчётам, мог составить в августе 9,7 тыс. штук. Оценка по недельным данным была чуть выше, 9,8 тыс.

Итоги августа, по этим нашим расчётам, на 38 меньше, чем в июле прошлого года.

Рынок падает шестой месяц подряд.

За последние 12 месяцев (скользящий год) регистрации составили 125 тысяч.

Это пока всё ещё выше результатов 2007 года, который до 2023 года был рекордным.

Оценка: падение рынка тяжёлых грузовиков выглядит сильным только на фоне августа прошлого года, который стал лучшим месяцем за последние 16 лет (см. жёлтую выноску на первом графике).

Прогноз: темпы падения в августе (-38%) станут, по нашей оценке, максимальными. Далее падение начнёт замедляться, а в декабре даже возможен рост.

В итоге 2024 год может войти в тройку лучших по объёму рынка, наряду с 2023-м (135 тыс.) и 2007-м (123 тыс.).

Перевозка грузов ж.д. транспортом: -6,0%

В августе, по нашей предварительной оценке, по железным дорогам было перевезено 97,71 млн. тонн грузов.

Это на 6,0% меньше, чем в августе прошлого года.

Падение продолжается уже 11 месяцев подряд, причём ускоряется.

За последние 12 месяцев (скользящий год) объём перевозок составил 1,20 млрд тонн.

Перевозки за 12 месяцев (скользящий год (третий график) уже ниже кризисного минимума 2016 года. Сейчас они на уровне 2010 года.

Как минимум, частично падение перевозок по железным дорогам (с 1,3 до 1,2 млрд. тонн в 2019 и 2024 годах, соответственно) компенсируется ростом автомобильных грузоперевозок.

Довоенный объём коммерческих грузоперевозок – это 1,6 млрд. тонн. В 2023 году этот объём вырос до 2,4 млрд. тонн, а в 2024 году может вырасти до 2,6 млрд. тонн (при сохранении темпов роста за первые 7 месяцев года), см. график выше. И это только коммерческие перевозки (данные Росстата).

О возможных причинах снижения перевозок по железным дорогам см. также "Экспресс-обзор за май 2024".

Перевозки цемента ж.д. транспортом: -8,5%

По предварительным данным, перевозки цемента по железным дорогам составили 2,32 млн. тонн.

Это на 8,5% меньше, чем в августе прошлого года. Среднегодовой объём показал новый минимум за последние 22 года.

Падение продолжается 6-й месяц подряд.

Перевозки за последние 12 месяцев (скользящий год) составили 23,6 млн тонн.

Таким образом, перевозки цемента стабилизировались на уровне 23-летней давности (2001 года).

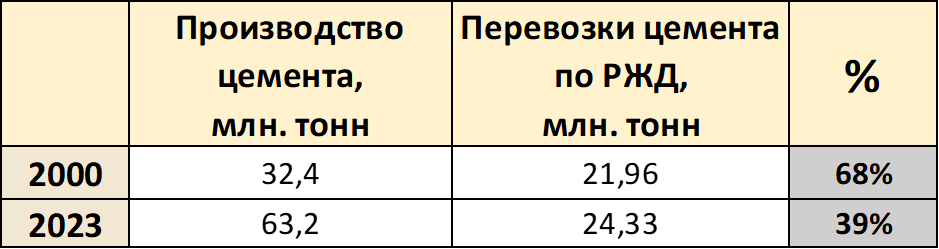

Напомним, что по железным дорогам перевозится всё меньшая часть произведённого цемента.

Частично это объясняется тем, что по железным дорогам перевозится всё меньшая часть произведённого цемента.

Если в 2000 году львиная доля цемента перевозилась по железным дорогам (68%), то по итогам 2023 года эта доля опустилась ниже 40%.

Мировая экономика растёт за счёт услуг, в промышленности деловая активность падает. Всё явственнее признаки замедления в Китае.

Российская экономика демонстрирует признаки хорошего роста:

-- растёт рынок легковых автомобилей;

-- рынок грузовиков хоть и падает, но остаётся большим по объёму (около 10 тыс. в месяц);

-- индексы деловой активности указывают на её (активности) рост как в промышленности, так и в услугах;

-- даже рост реальной денежной массы немного ускорился.

ДАЙДЖЕСТ

Мировая экономика

В августе деловая активность в мировой промышленности падала второй месяц подряд, индекс составил 49,5 пунктов.

Рост деловой активности в целом по мировой экономике (промышленность+услуги) продолжается 19-й месяц подряд, с февраля 2023 года, благодаря росту в секторе услуг.

Глобальные продажи грузовиков китайскими производителями (экспорт + внутренний рынок) в августе составили 58,0 тыс. штук (-18,5%). За последние 12 месяцев (скользящий год) было продано 911 тыс. штук. Показатель “застрял” на отметке около 900 тыс. и никак не может вернуться на уровень 2017-2019 годов (1,2 млн).

Экономика России

Рост реальной денежной массы на 1 сентября ускорился до 8,5% (против 8,3% месяцем ранее).

Деловая активность в промышленности в августе росла (индекс 52,1 пункта).

PMI в секторе услуг находится выше 50 пунктов уже второй месяц подряд. Рост деловой активности в секторе услуг продолжается.

Композитный индекс (промышленность + услуги) тоже находится выше 50 пунктов (= растёт деловая активность в экономике в целом).

Рынок легковых автомобилей вырос на 35% к августу прошлого года до 148 тыс. штук. Тренд ведёт к 1,61 млн. по итогам года.

Рынок тяжёлых грузовых автомобилей в августе, по нашей предварительной оценке составил 9,7 тыс. штук (-38%). Это шестой месяц падения. При этом рынок остаётся высоким.

Перевозки грузов по железным дорогам в августе упали на 6,0%, это одиннадцатый месяц падения подряд. Это падение, как минимум частично, компенсируется ростом автомобильных грузоперевозок.

Перевозки цемента по железным дорогам в августе на 9,9% ниже, чем в августе прошлого года. Это шестой месяц падения.

МИРОВАЯ ЭКОНОМИКА

Деловая активность в мировой промышленности падает

Напомним, что индекс PMI ниже 50 пунктов означает снижение деловой активности, выше 50 пунктов – рост.

До января 16 месяцев подряд индекс активности в мировой промышленности был ниже 50 пунктов (деловая активность снижалась).

С января по июль индекс поднялся до 50 пунктов и выше, деловая активность стала расти.

В июле деловая активность вновь стала падать. В августе падение продолжилось, индекс составил 49,5 пунктов – это восьмимесячный минимум.

Далее показана ситуация по странам.

При сравнении динамики индекса PMI в производственном секторе между странами БРИК (Бразилия, Россия, Индия, Китай) и странами "Большой семерки" (G7, представляющими коллективный Запад), очевидно преимущество группы стран БРИК (см. график ниже).

На графике страны БРИК выделены зелёным цветом, а страны G7 – красным.

В странах G -7 деловая активность падает. Только в Британии индекс заметно выше 50 пунктов и даже выше, чем в России.

По - прежнему неблагоприятная ситуация наблюдается в странах Еврозоны, включая таких членов G-7, как Германия, Франция.

Как индекс менялся в разных странах последние 12 месяцев, показано в таблице.

В целом картина нескольких последних месяцев стабильна: активность растёт в странах БРИК и падает в большинстве стран G7.

За счёт услуг активность в целом растёт

С 52,5 пунктов в июле индекс Global PMI Composite (сводный, объединяющий промышленность и услуги) вырос до 52,8 пунктов в августе.

Напомним, что выше 50 пунктов означает рост деловой активности.

Композитный индекс в мировой экономике выше 50 пунктов (= рост активности) уже 19 месяцев.

Как индекс менялся помесячно по странам, показано в таблице ниже.

Рост деловой активности в целом происходит благодаря сектору услуг.

Глобальные продажи китайских грузовиков: 58 тыс. шт. (-18,5%)

В августе китайские производители продали 58 тыс. тяжёлых грузовиков (внутренний рынок + экспорт).

Это на 18,5% меньше, чем в августе прошлого года.

Среднегодовые темпы остаются высокими, но с января 2024 года продолжают снижаться.

За последние 12 месяцев (скользящий год) было продано 911 тыс. штук.

Если такие темпы (-0,1%) сохранятся до конца года, то за 2024 год китайские производители продадут 910 тыс. тяжёлых грузовиков.

Наблюдение: продажи стабилизировались на уровне около 910 тыс. годовых и не могут выйти на привычный ранее уровень 1,1-1,2 млн.

Прогноз: судя по динамике РДМ, роста продаж грузовиков ждать не приходится.

ЭКОНОМИКА РОССИИ

Реальная денежная масса: в августе рост ускорился до 8,5%

Номинальный рост денежной массы незначительно ускорился до +18,3% годовых (18,2% месяцем ранее).

Инфляция незначительно снизилась до 9,0% (с 9,1% по итогам июля). Поэтому в реальном выражении рост реальной денежной массы (РДМ) немного ускорился с 8,3 до 8,5%.

Темпы роста невелики. Но такие темпы для правления Набиуллиной далеко не самые плохие. Посмотрите на графике с 2013 по 2023 год: на 8% и выше РДМ при ней росла крайне редко.

Деловая активность в промышленности: PMI 52,1 пункта

PMI в обрабатывающей промышленности снизился в августе до 52,1 пункта, но находится выше 50 пунктов (=рост деловой активности).

Среднегодовой индекс (тёмно-синяя линия на графике ниже) немного снизился, при этом он находится вблизи рекорда за последние 23 года, установленного месяц назад.

Мы ожидаем, что индекс останется выше 50 пунктов, то есть рост деловой активности в промышленности продолжится.

Деловая активность в услугах: PMI 52,3 пункта

Индекс деловой активности в секторе услуг в августе составил 52,3 пункта. Индекс выше 50 пунктов означает рост деловой активности.

Это уже второй месяц роста после двух месяцев падения.

Среднегодовой индекс (тёмно-синяя линия) немного ниже пика 2021 года.

Прогноз: мы ожидаем, что рост индекса деловой активности в услугах продолжится.

Экономика в целом: PMI 52,1 пункта

Композитный индекс PMI (промышленность + услуги) в августе составил 52,1 пункта. Это говорит о росте деловой активности в экономике России в целом.

Его динамика больше схожа с индексом в секторе услуг. Логично: промышленность - это около 30% ВВП (обрабатывающая - ещё меньше). А услуги - это более 60% ВВП.

Среднегодовой индекс (синяя линия) на уровне максимумов 2021 года.

Рынок легковых: 148 тыс., +35%

По данным агентства «Автостат» в июле было зарегистрировано 148 338 легковых автомобилей.

Это на 35% больше, чем в августе прошлого года.

Ещё в марте темпы были заметно выше, +109% годовых. Несмотря на замедление, темы роста остаются высокими.

За последние 12 месяцев (скользящий год) рынок составил 1 456 тыс. автомобилей.

Если продлить текущий тренд, то по итогам года рынок может вырасти до 1,61 млн. (см. пунктирную линию на графике).

Рынок грузовиков: 9,7 тыс., (-38%)

Автостат опубликовал данные по рынку грузовиков полной массой более 3,5 тонн. Учитывая эти данные, рынок тяжёлых грузовиков, по нашим расчётам, мог составить в августе 9,7 тыс. штук. Оценка по недельным данным была чуть выше, 9,8 тыс.

Итоги августа, по этим нашим расчётам, на 38 меньше, чем в июле прошлого года.

Рынок падает шестой месяц подряд.

За последние 12 месяцев (скользящий год) регистрации составили 125 тысяч.

Это пока всё ещё выше результатов 2007 года, который до 2023 года был рекордным.

Оценка: падение рынка тяжёлых грузовиков выглядит сильным только на фоне августа прошлого года, который стал лучшим месяцем за последние 16 лет (см. жёлтую выноску на первом графике).

Прогноз: темпы падения в августе (-38%) станут, по нашей оценке, максимальными. Далее падение начнёт замедляться, а в декабре даже возможен рост.

В итоге 2024 год может войти в тройку лучших по объёму рынка, наряду с 2023-м (135 тыс.) и 2007-м (123 тыс.).

Перевозка грузов ж.д. транспортом: -6,0%

В августе, по нашей предварительной оценке, по железным дорогам было перевезено 97,71 млн. тонн грузов.

Это на 6,0% меньше, чем в августе прошлого года.

Падение продолжается уже 11 месяцев подряд, причём ускоряется.

За последние 12 месяцев (скользящий год) объём перевозок составил 1,20 млрд тонн.

Перевозки за 12 месяцев (скользящий год (третий график) уже ниже кризисного минимума 2016 года. Сейчас они на уровне 2010 года.

Как минимум, частично падение перевозок по железным дорогам (с 1,3 до 1,2 млрд. тонн в 2019 и 2024 годах, соответственно) компенсируется ростом автомобильных грузоперевозок.

Довоенный объём коммерческих грузоперевозок – это 1,6 млрд. тонн. В 2023 году этот объём вырос до 2,4 млрд. тонн, а в 2024 году может вырасти до 2,6 млрд. тонн (при сохранении темпов роста за первые 7 месяцев года), см. график выше. И это только коммерческие перевозки (данные Росстата).

О возможных причинах снижения перевозок по железным дорогам см. также "Экспресс-обзор за май 2024".

Перевозки цемента ж.д. транспортом: -8,5%

По предварительным данным, перевозки цемента по железным дорогам составили 2,32 млн. тонн.

Это на 8,5% меньше, чем в августе прошлого года. Среднегодовой объём показал новый минимум за последние 22 года.

Падение продолжается 6-й месяц подряд.

Перевозки за последние 12 месяцев (скользящий год) составили 23,6 млн тонн.

Таким образом, перевозки цемента стабилизировались на уровне 23-летней давности (2001 года).

Напомним, что по железным дорогам перевозится всё меньшая часть произведённого цемента.

Частично это объясняется тем, что по железным дорогам перевозится всё меньшая часть произведённого цемента.

Если в 2000 году львиная доля цемента перевозилась по железным дорогам (68%), то по итогам 2023 года эта доля опустилась ниже 40%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба