11 сентября 2024 БКС Экспресс

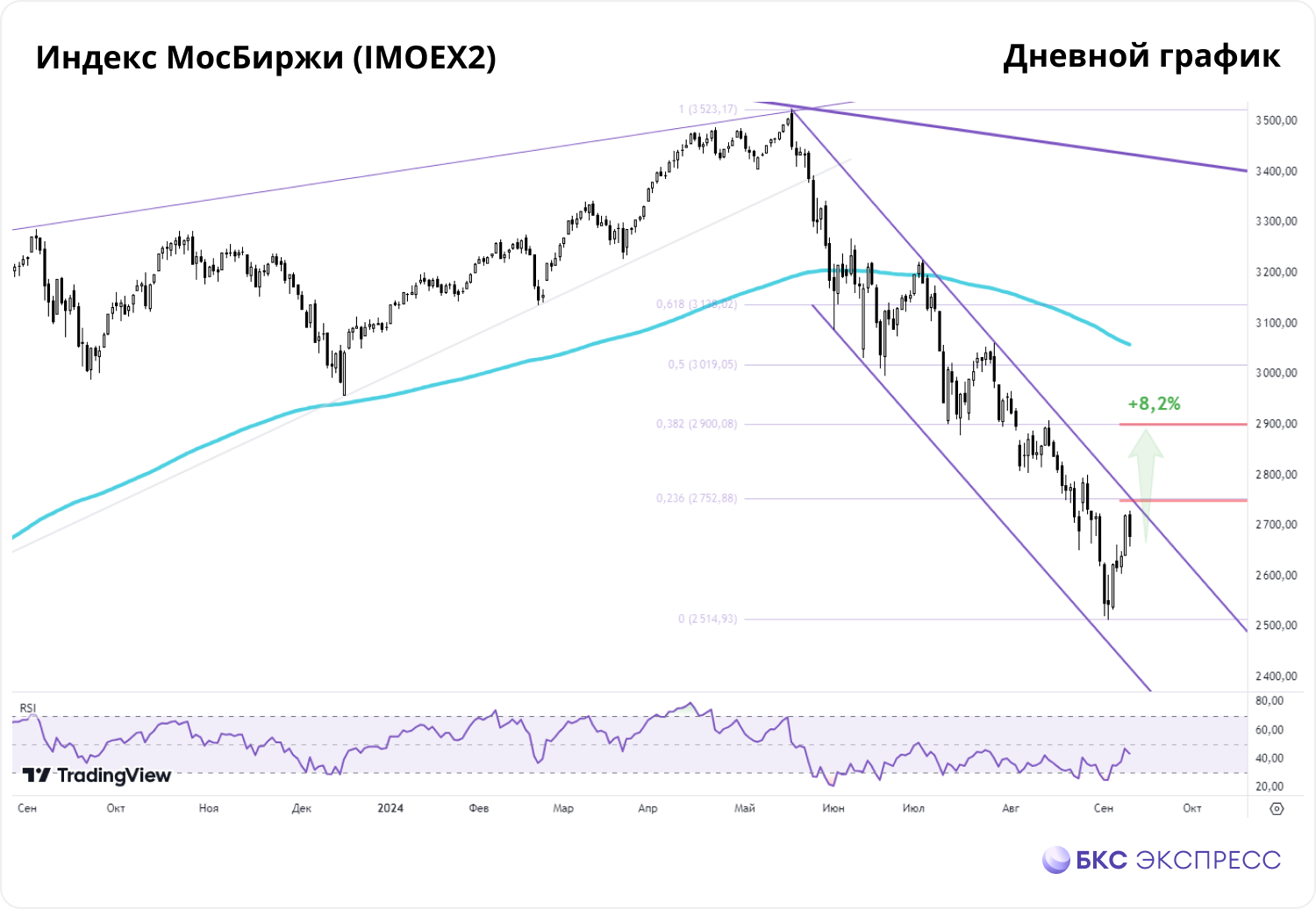

После снижения на 29% от майских максимумов Индекс МосБиржи в сентябре реализовал хороший отскок. Он вырос на 8% и почти достиг первой обозначенной цели роста. Что делать инвесторам, которые не успели зайти на низких уровнях, разбираемся в материале.

Техническая картина

• В начале месяца отмечалось, что рынок разворачивается и можно успеть войти в перспективные бумаги на привлекательных уровнях.

• Краткосрочная цель на уровне 2750 была почти отработана. Индекс поднимался к 2730, то есть первому уровню коррекции по Фибоначчи и трехмесячному нисходящему тренду.

• Сейчас проходит локальный откат. С учетом глубины предыдущего снижения, нет уверенности в том, что мы повторно увидим привлекательные уровни в районе 2500.

• Относительно исторической динамики, прошедшая коррекция была весьма существенной. RSI на дневном графике до сих пор не поднялся даже к середине своего диапазона. Есть вероятность выхода на штурм 2750 примерно с текущих уровней.

• С пробоем тренда, ориентир сместится к 2900, а это еще 8,2%. Индексу все еще далеко до 200-дневной скользящей средней, до которой существенный потенциал восстановления.

Психология

Текущая фаза рынка, вероятно, все еще характеризуется страхом относительно настроений трейдеров. Но развитие отскока постепенно приводит к мыслям об упущенных возможностях, и эта тенденция будет набирать обороты по мере роста рынка.

Психологически всегда важно не поддаваться мнению толпы — следовать стратегии, которую вы самостоятельно разработали еще до открытия позиции, и придерживаться личного анализа.

Сейчас скорее тот момент, когда еще можно без эмоций пополнить портфель. Стоит помнить, что значительная часть долгосрочной волны роста в акциях приходится на лучшие 10-20 дней, упустив которые можно заметно потерять в доходности.

Рынок все еще дешев

Последние 10 лет P/E российского рынка держался на значении около 6х, а сейчас опустился до 4х, как в кризисный 2022 г. Это означает, что акции значительно недооценены, а рынок выглядит особенно привлекательным для инвесторов. Ожидаемая дивидендная доходность индекса на горизонте 12 месяцев приближается к 10%.

Мультипликатор P/E показывает, сколько инвесторы готовы платить за каждый рубль прибыли компании. Значение можно посчитать не только для отдельных акций, но и для индекса в целом. По сути это индикатор, который может подсказать, насколько дорого или дешево оценивается рынок.

Что купить

Лучше рынка на прошедшем отскоке выглядели с одной стороны наиболее подешевевшие акции, с другой, акции с высокой бетой — такие бумаги падают сильнее рынка на коррекциях и растут быстрее при его восстановлении.

По первой группе — это скорее спекулятивная попытка поймать отскок, а в инвестиционных целях стоит уделить внимание фундаментально перспективными бумагами на среднесрочный и долгосрочный горизонт, среди которых есть и акции с повышенной бетой:

Сбербанк

ЛУКОЙЛ

OZON адр (Мосбиржа)

ТКС Холдинг (TCS)

Транснефть ап

Техническая картина

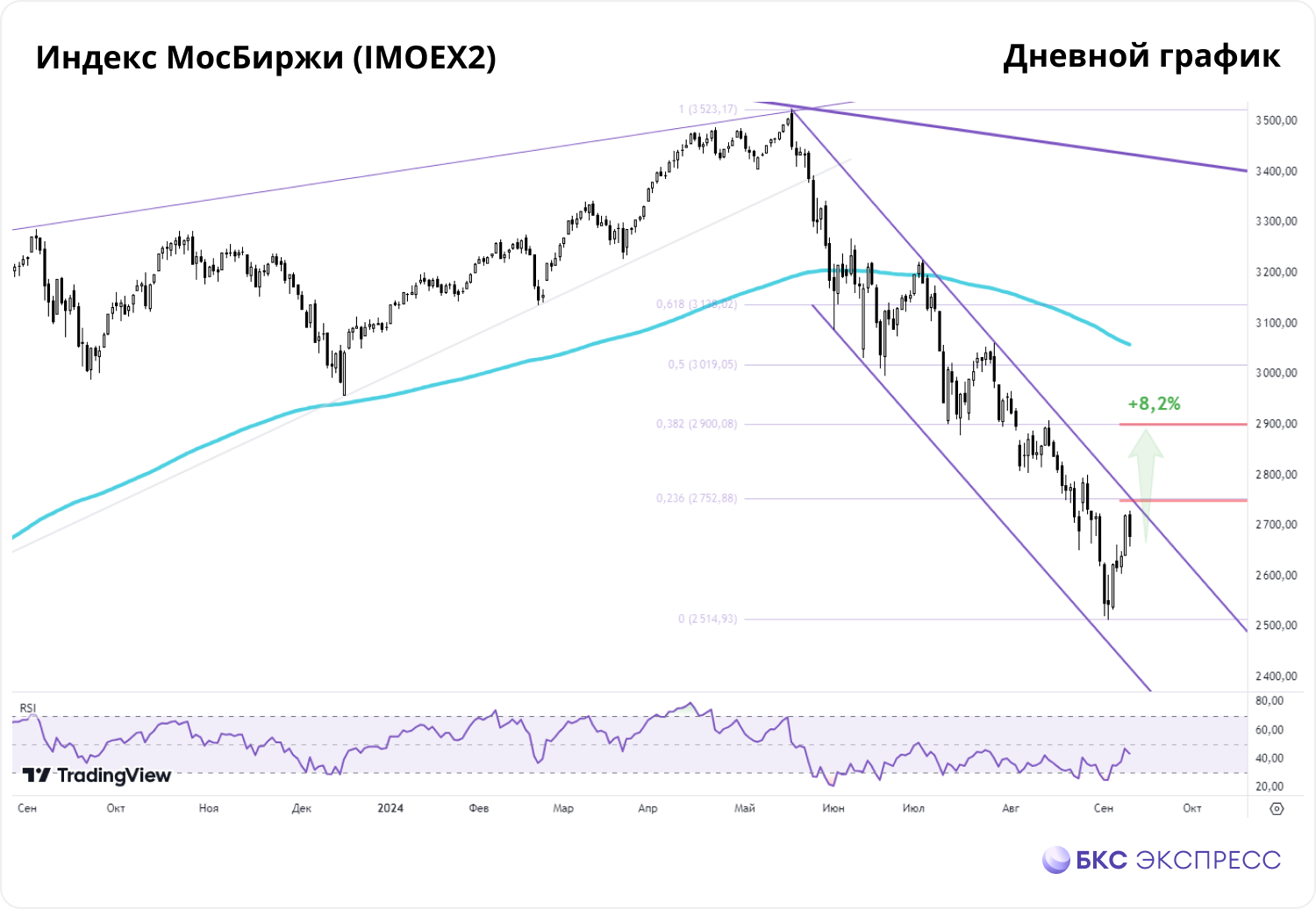

• В начале месяца отмечалось, что рынок разворачивается и можно успеть войти в перспективные бумаги на привлекательных уровнях.

• Краткосрочная цель на уровне 2750 была почти отработана. Индекс поднимался к 2730, то есть первому уровню коррекции по Фибоначчи и трехмесячному нисходящему тренду.

• Сейчас проходит локальный откат. С учетом глубины предыдущего снижения, нет уверенности в том, что мы повторно увидим привлекательные уровни в районе 2500.

• Относительно исторической динамики, прошедшая коррекция была весьма существенной. RSI на дневном графике до сих пор не поднялся даже к середине своего диапазона. Есть вероятность выхода на штурм 2750 примерно с текущих уровней.

• С пробоем тренда, ориентир сместится к 2900, а это еще 8,2%. Индексу все еще далеко до 200-дневной скользящей средней, до которой существенный потенциал восстановления.

Психология

Текущая фаза рынка, вероятно, все еще характеризуется страхом относительно настроений трейдеров. Но развитие отскока постепенно приводит к мыслям об упущенных возможностях, и эта тенденция будет набирать обороты по мере роста рынка.

Психологически всегда важно не поддаваться мнению толпы — следовать стратегии, которую вы самостоятельно разработали еще до открытия позиции, и придерживаться личного анализа.

Сейчас скорее тот момент, когда еще можно без эмоций пополнить портфель. Стоит помнить, что значительная часть долгосрочной волны роста в акциях приходится на лучшие 10-20 дней, упустив которые можно заметно потерять в доходности.

Рынок все еще дешев

Последние 10 лет P/E российского рынка держался на значении около 6х, а сейчас опустился до 4х, как в кризисный 2022 г. Это означает, что акции значительно недооценены, а рынок выглядит особенно привлекательным для инвесторов. Ожидаемая дивидендная доходность индекса на горизонте 12 месяцев приближается к 10%.

Мультипликатор P/E показывает, сколько инвесторы готовы платить за каждый рубль прибыли компании. Значение можно посчитать не только для отдельных акций, но и для индекса в целом. По сути это индикатор, который может подсказать, насколько дорого или дешево оценивается рынок.

Что купить

Лучше рынка на прошедшем отскоке выглядели с одной стороны наиболее подешевевшие акции, с другой, акции с высокой бетой — такие бумаги падают сильнее рынка на коррекциях и растут быстрее при его восстановлении.

По первой группе — это скорее спекулятивная попытка поймать отскок, а в инвестиционных целях стоит уделить внимание фундаментально перспективными бумагами на среднесрочный и долгосрочный горизонт, среди которых есть и акции с повышенной бетой:

Сбербанк

ЛУКОЙЛ

OZON адр (Мосбиржа)

ТКС Холдинг (TCS)

Транснефть ап

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба