«Аэрофлот» — лидер российского рынка авиаперевозок, по нашему мнению, является перспективной идеей для покупки. За первое полугодие 2024 года компания зафиксировала выручку больше, чем за аналогичный период предыдущих пяти лет. В начале 2024 года «Аэрофлот» вышел на чистую прибыль и нарастил ее к концу 2К 2024 до 69 млрд рублей. Компания выигрывает за счет роста пассажиропотока и доходных ставок, расширения авиапарка и решения проблем, связанных с лизинговыми контрактами с зарубежными компаниями.

Мы присваиваем рейтинг «Покупать» акциям «Аэрофлота» с целевой ценой 58,6 руб. в перспективе 12 месяцев, что предполагает потенциал роста на 23% от текущего ценового уровня.

«Аэрофлот» — крупнейшая в России авиационная группа, которой принадлежат авиакомпания «Аэрофлот», региональные авиалинии «Россия» и лоукостер «Победа». По итогам 2-го квартала 2024 года группа заняла лидерское положение на российском рынке с долей 42,7%.

Ключевой фактор роста — расширение маршрутов, опережающий рост пассажиропотока, а также использование отечественной авиационной техники.

Стратегия-2030. До 2030 года «Аэрофлот» планирует увеличить пассажиропоток до 65 млн чел. (с 47,3 млн в 2023 году) и повысить рыночную долю до 50%, по завершении 6М 2024 она составляет 42,7%. Парк самолетов должен вырасти до 500 единиц, 70% которых будут отечественного производства. В рамках стратегии развития планируется создание хабов в Шереметьево, Санкт-Петербурге и Красноярске, а также три новые региональные базы на юге России, в Уральском федеральном округе, Поволжье и на Дальнем Востоке.

Высокие операционные показатели. «Аэрофлот» демонстрирует значительный рост пассажиропотока в 2024 году. Так, за первое полугодие удалось повысить значение показателя на 15,5% г/г на внутренних линиях, а на международных — на 45,8% г/г. По итогам полугодия общий пассажиропоток составил 25,4 млн (+21,4% г/г), компания планирует до конца 2024 года обеспечить перевозку 50 млн чел. Занятость кресел достигла 88,3% (+2,6 п. п. г/г), на международных линиях показатель вырос на 4,4 п. п. г/г, до 85,4%, на внутренних — до 90,1% (+2,2 п. п. г/г). Несмотря на хорошую динамику пассажиропотока за 6М 2024, показатели за 6М 2019 (доковидный год) все еще выше: 28,1 млн чел., что на 10% больше, чем за 6М 2024.

Оптимистичные финансовые результаты. Во 2К 2024 компания получила чистую прибыль по МСФО в размере 41,178 млрд руб. в сравнении с убытком 55,5 млрд руб. в 2К 2023. Скорректированная на страховое урегулирование чистая прибыль составила 20,48 млрд руб.

Акции «Аэрофлота» обладают потенциалом роста на 23%. Анализ стоимости по мультипликаторам EV/S 2025E, EV/EBITDA 2025E относительно аналогов предполагает таргет 58,6 руб. с учетом 50%-го странового дисконта.

Ключевыми рисками для «Аэрофлота» мы видим усиление геополитических напряжений, ухудшение прогноза по росту пассажиропотока на 2024–2025 гг., зависимость от расширения авиапарка и сложности с ремонтом двигателей.

Описание эмитента

«Аэрофлот» — крупнейшая в России авиационная группа, которой принадлежат авиакомпания «Аэрофлот», региональные авиалинии «Россия» и лоукостер «Победа». По итогам первого полугодия 2024 года доля компании на российском рынке авиаперевозчиков составила 42,7%, что больше значения за аналогичный период прошлого года на 4,7% г/г, но меньше значения за первый квартал 2024 года на 0,7%. «Аэрофлот» осуществляет рейсы в 63 города РФ, количество маршрутов составило 270. Компания имеет 77 международных маршрутов из 16 городов России. При этом она активно развивает хаб в Красноярске, количество направлений выросло на 17 г/г.

На конец 2023 года парк воздушных судов группы насчитывал 349 самолетов (59 — широкофюзеляжных, 212 — узкофюзеляжных среднемагистральных и 78 — региональных). Страховое урегулирование с иностранными лизингодателями в 2023–2024 гг. прошли 83 самолета. Лизингодатели полностью прекратили свои требования к российской стороне как по страховым полисам, выданным российскими страховыми компаниями, так и по договорам лизинга с авиакомпаниями Группы «Аэрофлот», также компания вывела из реестра Бермуд 185 воздушных судов.

Структура акционерного капитала (на 31.12.2023). Контрольным пакетом акций в 73,8% владеет государство, 1,2% составляют квазиказначейские акции, 0,0002% — у менеджмента компании. В свободном обращении — 25% от общего количества обыкновенных акций.

Стратегия развития до 2030 г.

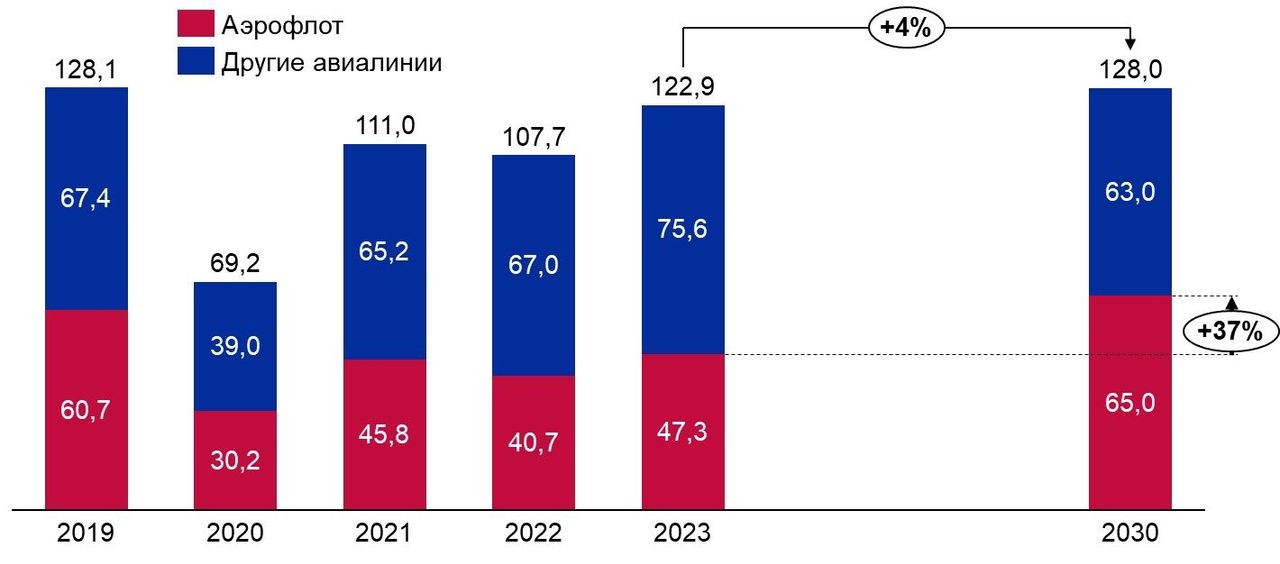

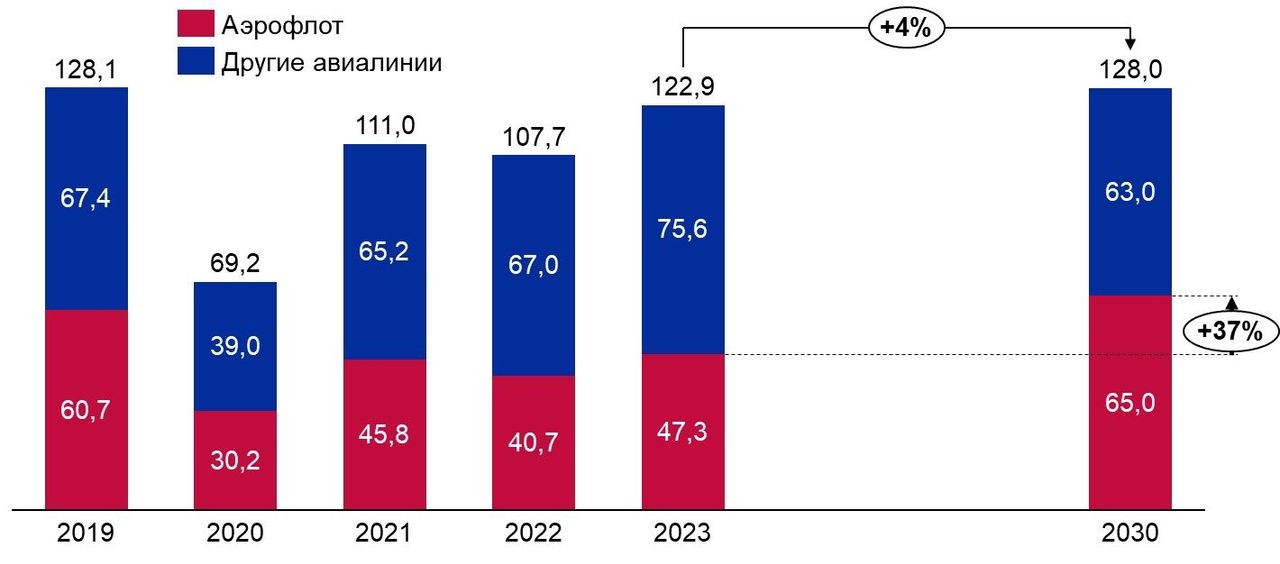

Менеджмент «Аэрофлота» прогнозирует увеличение пассажиропотока авиакомпаний группы до 65 млн чел. к 2030 году. При этом данный подъем пассажиропотока будет выше рынка — 37% по «Аэрофлоту» против 4% у конкурентов. К августу 2024 года пассажиропоток TTM составлял 53,2 млн чел.

Пассажиропоток Группы относительно рынка 2019–2023 гг. и прогноз на 2030 г., млн чел.

Рост пассажиропотока будет обеспечен за счет двух направлений: поддержание иностранной техники и ввод новых российских самолетов (SJ-100, МС-21, Ту-214). Часть иностранных самолетов останется в эксплуатации до 2030 года благодаря низкому среднему возрасту самолетов. В 2030 году парк воздушных судов достигнет 500 (в том числе 70% — отечественные суда), что на 47,5% превосходит текущее количество судов. Помимо этого, свою роль сыграло увеличение количества маршрутов. «Аэрофлот» за первое полугодие 2024 года открыл 17 новых направлений через хаб в Красноярске и 7 новых международных маршрутов.

Группа «Аэрофлот» развивает хабы в Шереметьево, Санкт-Петербурге и Красноярске и создаст три новые региональные базы на юге России, в Уральском федеральном округе, Поволжье и на Дальнем Востоке. Это будет способствовать улучшению региональных связей и повышению мобильности населения. К 2030 году региональные базы должны обслуживать до 7 млн пассажиров.

Возможности и сильные стороны

Лидирующие позиции на российском рынке авиаперевозок. Компания остается крупнейшим игроком на рынке авиаперевозок: по итогам 6 месяцев 2024 года «Аэрофлот» занимает 42,7% рынка (+4,7% г/г). Помимо этого, Группа ожидает, что получится провести страховое урегулирование еще по 133 самолетам своего парка, что позволит наполнить растущий рынок международных авиаперевозок, где, на данный момент, «Аэрофлот» лидер — доля компании за 6 месяцев 2024 года больше аналогичного показателя за прошлый год на 5,4% г/г и достигла 28,8%.

Быстрорастущий пассажиропоток. «Аэрофлот» показывает значительный рост пассажиропотока в 2024 году. Так, за первое полугодие удалось повысить данное значение на 15,5% г/г на внутренних линиях, а на международных — на 45,8% г/г. По итогам полугодия общий пассажиропоток составил 25,4 млн чел., компания планирует до конца 2024 года обеспечить перевозку 50 млн чел. Поскольку уже к августу пассажиропоток ТТМ составил 53,2 млн, компания в июне заявила о том, что скорректирует стратегию в сторону улучшения.

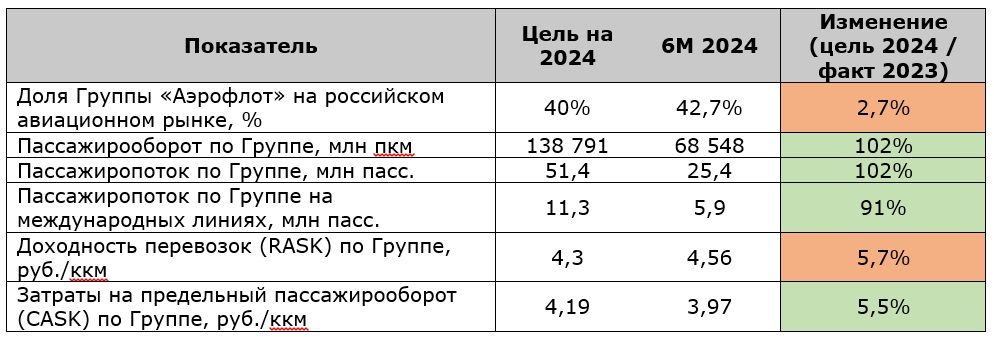

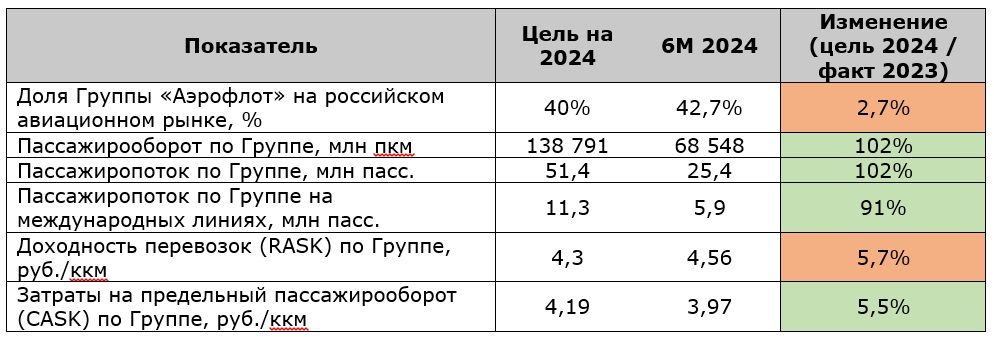

Растущая доля на рынке. Компания установила целевые значения ключевых показателей эффективности на 2024 год. В 2023 году она достигла большинства целевых показателей, за исключением:

доли Группы на рынке, что связано с активным ростом присутствия на российском рынке иностранных авиакомпаний, не ограниченных в развитии своих авиапарков;

пунктуальности рейсов, что обусловлено более интенсивным использованием воздушного флота и ужесточением ограничений на управление воздушным движением.

За 2024 год компания намерена улучшить большинство ключевых показателей, за исключением доходности перевозок (которые сейчас на исторических максимумах) и затрат на предельный пассажирооборот (CASK).

Сопоставление целевых ориентиров на 2024 г. с фактическими показателями за 2023 г. и планом на 2023 г.

«Стабильный» кредитный рейтинг. В начале апреля 2024 года агентство «Эксперт РА» повысило рейтинг кредитоспособности «Аэрофлота» с «ruA+» (умеренно высокий) до «ruAA» (высокий), а 1 июля 2024 года АКРА присвоило Группе кредитный рейтинг «АА(RU)»р , прогноз «стабильный».

Импортозамещение бортовых систем развлечения для улучшения клиентского опыта. «Аэрофлот» планирует завершить импортозамещение бортовых систем развлечения для пассажиров на всех своих самолетах к 2025 году. На узкофюзеляжных самолетах уже установлено российское оборудование и программное обеспечение. Эти меры направлены на повышение независимости от зарубежных поставщиков и улучшение пассажирского опыта.

Риски

Ухудшение прогноза по росту пассажиропотока в 2024–2025 гг. Правительство РФ ухудшило прогноз авиаперевозок на 2024–2028 гг. из-за переноса поставок отечественных самолетов. Теперь планируется выпустить 994 самолета вместо ранее заявленных 1081. В 2024 году ожидается перевозка 98,1 млн чел., что ниже прогноза предыдущей редакции (104,5 млн). В 2025 году прогнозируется 89,8 млн пассажиров, что предполагает снижение на 8,5% г/г. Постепенное восстановление пассажиропотока ожидается с 2026 года. При этом, по прогнозу ГТЛК, пассажиропоток в 2024 году достигнет 113 млн чел. (+8% г/г).

Рост пассажиропотока будет зависеть от расширения парка. По сообщению Ассоциации эксплуатантов воздушного транспорта (АЭВТ), рост пассажирских перевозок в предстоящие годы будет зависеть от способности авиакомпаний расширять свои парки. По оценкам АЭВТ, общий коммерческий парк составляет 2,346 тыс. ед., включая 1,332 тыс. самолетов и 1,014 тыс. вертолетов. В 2023 году 89% пассажиров перевозили на зарубежных самолетах, 10% — на отечественных и 1% — на вертолетах.

Санкции. Из-за санкций, введенных против России, российским авиакомпаниям стало сложнее ремонтировать самолеты, так как раньше двигатели отправлялись за границу. Теперь компании, включая «Аэрофлот», вынуждены ремонтировать двигатели CFM56 самостоятельно. Хорошая новость в том, что компания S7 Technics научилась проводить сложный ремонт этих двигателей, это снижает зависимость от иностранных партнеров и помогает поддерживать эксплуатационную готовность флота. К тому же, поскольку, согласно Ассоциации эксплуатантов воздушного транспорта, рост пассажирских перевозок в предстоящие годы будет зависеть от возможности компаний расширять авиапарк, в случае ужесточения санкций под угрозой будут планы «Аэрофлота» по выкупу самолетов из иностранного лизинга.

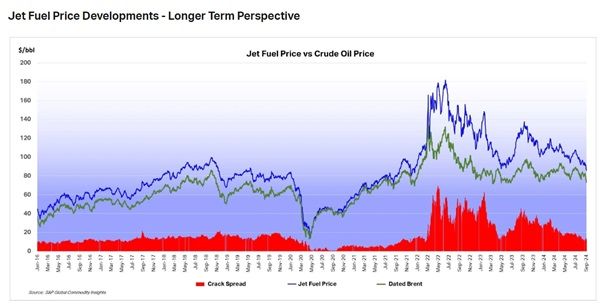

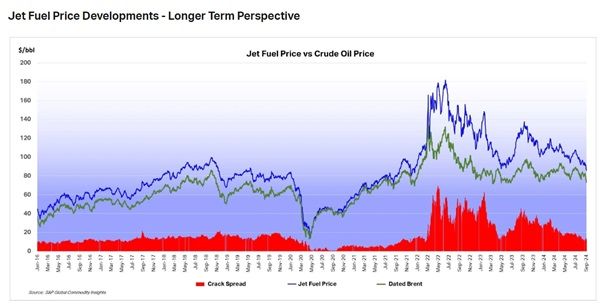

Риск роста цен на топливо. В июле 2024 года, по данным Санкт-Петербургской товарно-сырьевой биржи, цена авиакеросина составила почти 85 тыс. рублей за тонну, что является историческим максимумом. По данным IATA, цены на авиакеросин снижаются по сравнению с 2022 годом, однако остаются на высоких уровнях по сравнению с 2019–2020 гг. Текущие котировки цен на авиакеросин приближаются к котировкам 2021 года.

Динамика рост цен на авиакеросин (jet fuel price), $/барр.

Риск роста аэронавигационных сборов. 6 сентября опубликован законопроект ФАС о повышении аэронавигационных сборов: на внутренних рейсах сбор увеличен на 37%, а на международных — на 50%. Вследствие данного изменения ожидается рост цен на авиабилеты, который, в свою очередь, может повлиять на пассажиропоток в том числе «Аэрофлота».

Риск атаки дронов. В текущей обстановке отдельную опасность представляют собой атаки дронов на инфраструктуру РФ.

Операционный отчет

Пассажиропоток по группе за 6М 2024 вырос на 21,4% г/г, до 25,4 млн чел., в том числе на международных линиях отмечается его увеличение на 45,8% г/г, до 5,9 млн чел., на внутренних — на 15,5% г/г, до 19,4 млн чел. Занятость кресел достигла 88,3% (+2,6 п. п. г/г), на международных линиях показатель вырос на 4,4 п. п. г/г, до 85,4%, на внутренних — до 90,1% (+2,2 п. п. г/г). Несмотря на хорошую динамику пассажиропотока за 6М 2024, показатели за 6М 2019 (доковидный год) все еще выше: 28,1 млн чел., что на 10% больше, чем за 6М 2024. Данный разрыв получается из-за падения пассажиропотока на международных перевозках: этот показатель за 6М 2019 более чем в 2 раза больше, чем за 6М 2024. Пассажиропоток же по внутренним рейсам за 6М 2024 оказался больше, чем за соответствующий период 2019 года, на 25%.

За 5 лет пассажиропоток на внутренних линиях поднялся на 12,3%, однако показатели пассажиропотока на международных линиях в 2023 году проигрывают показателям 2019 года (-64,6%) вследствие ограниченного количества международных маршрутов. Тем не менее в условиях санкционного давления «Аэрофлот» нарастил пассажиропоток на международных линиях на 79,3% г/г, до 9,6 млн чел., в 2023 году.

Группа «Аэрофлот»: динамика пассажиропотока за 5 лет в разбивке линий, млн чел., и занятость кресел, %

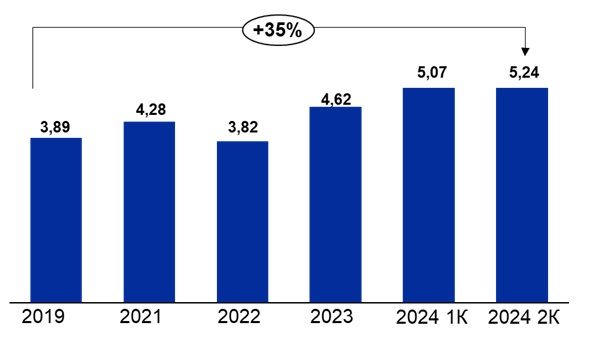

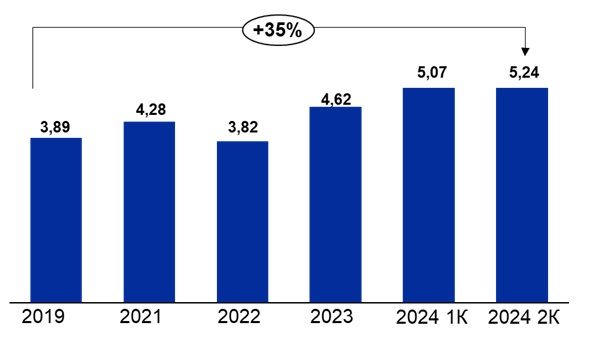

Доходные ставки компании находятся на высоких исторических уровнях. Доходная ставка по итогам 2К 2024 поднялась на 17,0% г/г, до 5,24 руб./RPK. На международном сегменте доходная ставка увеличилась на 4,07% г/г, до 6,07 руб./RPK, а на внутреннем — на 21,4%, до 4,81 руб./RPK.

Доходная ставка по регулярным рейсам, руб. / Выполненный пассажирооборот (RPK)

Финансовый отчет

Выручка компании «Аэрофлот» во 2К 2024 поднялась на 45,8% г/г, до 203,6 млрд руб., вследствие увеличения пассажирской выручки на 47,4%.

Во 2К 2024 компания получила чистую прибыль в размере 41,178 млрд руб. в сравнении с убытком 55,5 млрд руб. в 2К 2023. Скорректированная на страховое урегулирование чистая прибыль во 2К 2024 составила 20,48 млрд руб. в сравнении со скорр. убытком 6,75 млрд руб. во 2К 2023.

Совет директоров «Аэрофлота» рекомендовал не выплачивать дивиденды за 2023 год. В феврале компания сообщала, что дивиденды будут выплачены только после достижения устойчивой прибыли.

Аэрофлот: квартальные финансовые результаты

[1] Скорректировано на курсовой эффект от аренды и эффект страхового урегулирования отношений с иностранными лизингодателями

Источник: данные компании, расчеты ФГ «Финам»

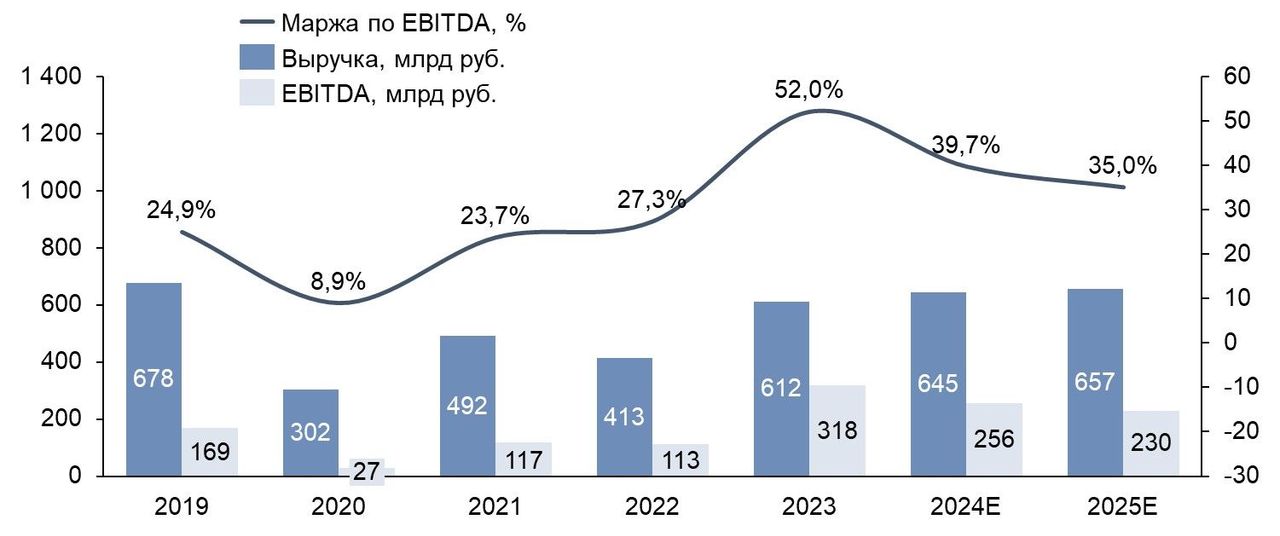

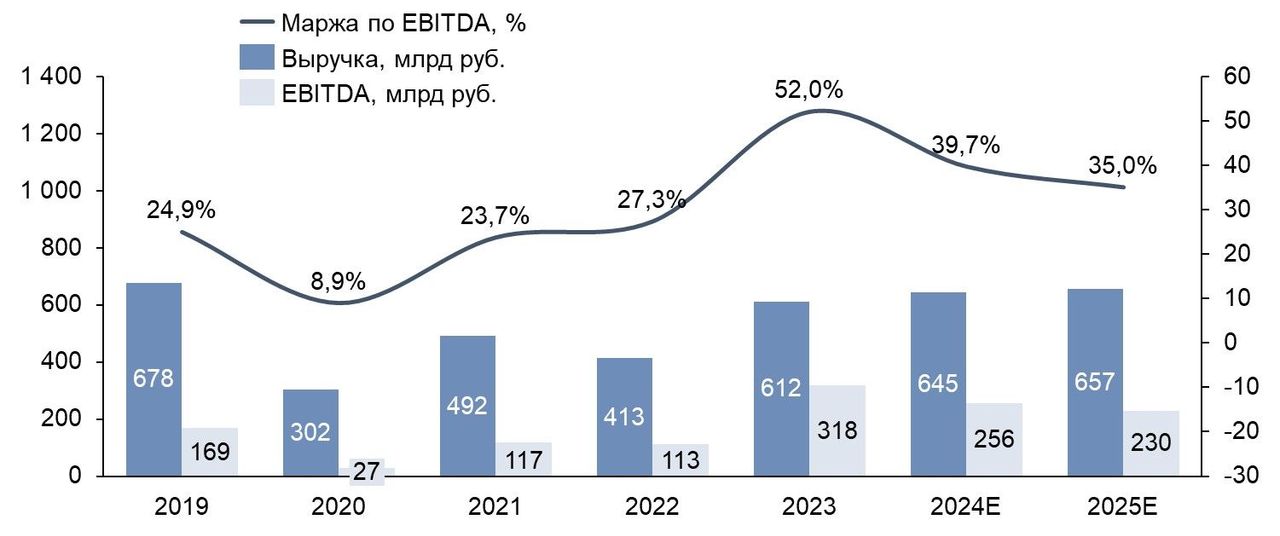

Группа «Аэрофлот»: историческая и прогнозная динамика ключевых финансовых показателей

Оценка

Мы провели оценку «Аэрофлота» сравнительным методом, основываясь на прогнозных финансовых показателях на 2025 год. Наша оценка определяется как среднее арифметическое оценок по мультипликаторам EV/S 2025Е и EV/EBITDA 2025E относительно аналогов. Учитывая повышенные экономические и геополитические риски России, в расчете оценки по аналогам мы применили страновой дисконт в размере 50%.

Наша оценка справедливой стоимости «Аэрофлота» с учетом 50%-го дисконта за страновые риски составила 232,9 млрд руб., или 60,21 руб. на акцию, что предполагает потенциал роста на 26% от текущего ценового уровня. Рейтинг «Покупать».

Технический анализ

На недельном графике акции «Аэрофлота» отскочили от долгосрочного растущего тренда от конца 2022 года и консолидируются в диапазоне 46–49 руб. Если котировки смогут пробить сопротивление 51 руб., то откроется возможность роста до 58,94 руб.

Мы присваиваем рейтинг «Покупать» акциям «Аэрофлота» с целевой ценой 58,6 руб. в перспективе 12 месяцев, что предполагает потенциал роста на 23% от текущего ценового уровня.

«Аэрофлот» — крупнейшая в России авиационная группа, которой принадлежат авиакомпания «Аэрофлот», региональные авиалинии «Россия» и лоукостер «Победа». По итогам 2-го квартала 2024 года группа заняла лидерское положение на российском рынке с долей 42,7%.

Ключевой фактор роста — расширение маршрутов, опережающий рост пассажиропотока, а также использование отечественной авиационной техники.

Стратегия-2030. До 2030 года «Аэрофлот» планирует увеличить пассажиропоток до 65 млн чел. (с 47,3 млн в 2023 году) и повысить рыночную долю до 50%, по завершении 6М 2024 она составляет 42,7%. Парк самолетов должен вырасти до 500 единиц, 70% которых будут отечественного производства. В рамках стратегии развития планируется создание хабов в Шереметьево, Санкт-Петербурге и Красноярске, а также три новые региональные базы на юге России, в Уральском федеральном округе, Поволжье и на Дальнем Востоке.

Высокие операционные показатели. «Аэрофлот» демонстрирует значительный рост пассажиропотока в 2024 году. Так, за первое полугодие удалось повысить значение показателя на 15,5% г/г на внутренних линиях, а на международных — на 45,8% г/г. По итогам полугодия общий пассажиропоток составил 25,4 млн (+21,4% г/г), компания планирует до конца 2024 года обеспечить перевозку 50 млн чел. Занятость кресел достигла 88,3% (+2,6 п. п. г/г), на международных линиях показатель вырос на 4,4 п. п. г/г, до 85,4%, на внутренних — до 90,1% (+2,2 п. п. г/г). Несмотря на хорошую динамику пассажиропотока за 6М 2024, показатели за 6М 2019 (доковидный год) все еще выше: 28,1 млн чел., что на 10% больше, чем за 6М 2024.

Оптимистичные финансовые результаты. Во 2К 2024 компания получила чистую прибыль по МСФО в размере 41,178 млрд руб. в сравнении с убытком 55,5 млрд руб. в 2К 2023. Скорректированная на страховое урегулирование чистая прибыль составила 20,48 млрд руб.

Акции «Аэрофлота» обладают потенциалом роста на 23%. Анализ стоимости по мультипликаторам EV/S 2025E, EV/EBITDA 2025E относительно аналогов предполагает таргет 58,6 руб. с учетом 50%-го странового дисконта.

Ключевыми рисками для «Аэрофлота» мы видим усиление геополитических напряжений, ухудшение прогноза по росту пассажиропотока на 2024–2025 гг., зависимость от расширения авиапарка и сложности с ремонтом двигателей.

Описание эмитента

«Аэрофлот» — крупнейшая в России авиационная группа, которой принадлежат авиакомпания «Аэрофлот», региональные авиалинии «Россия» и лоукостер «Победа». По итогам первого полугодия 2024 года доля компании на российском рынке авиаперевозчиков составила 42,7%, что больше значения за аналогичный период прошлого года на 4,7% г/г, но меньше значения за первый квартал 2024 года на 0,7%. «Аэрофлот» осуществляет рейсы в 63 города РФ, количество маршрутов составило 270. Компания имеет 77 международных маршрутов из 16 городов России. При этом она активно развивает хаб в Красноярске, количество направлений выросло на 17 г/г.

На конец 2023 года парк воздушных судов группы насчитывал 349 самолетов (59 — широкофюзеляжных, 212 — узкофюзеляжных среднемагистральных и 78 — региональных). Страховое урегулирование с иностранными лизингодателями в 2023–2024 гг. прошли 83 самолета. Лизингодатели полностью прекратили свои требования к российской стороне как по страховым полисам, выданным российскими страховыми компаниями, так и по договорам лизинга с авиакомпаниями Группы «Аэрофлот», также компания вывела из реестра Бермуд 185 воздушных судов.

Структура акционерного капитала (на 31.12.2023). Контрольным пакетом акций в 73,8% владеет государство, 1,2% составляют квазиказначейские акции, 0,0002% — у менеджмента компании. В свободном обращении — 25% от общего количества обыкновенных акций.

Стратегия развития до 2030 г.

Менеджмент «Аэрофлота» прогнозирует увеличение пассажиропотока авиакомпаний группы до 65 млн чел. к 2030 году. При этом данный подъем пассажиропотока будет выше рынка — 37% по «Аэрофлоту» против 4% у конкурентов. К августу 2024 года пассажиропоток TTM составлял 53,2 млн чел.

Пассажиропоток Группы относительно рынка 2019–2023 гг. и прогноз на 2030 г., млн чел.

Рост пассажиропотока будет обеспечен за счет двух направлений: поддержание иностранной техники и ввод новых российских самолетов (SJ-100, МС-21, Ту-214). Часть иностранных самолетов останется в эксплуатации до 2030 года благодаря низкому среднему возрасту самолетов. В 2030 году парк воздушных судов достигнет 500 (в том числе 70% — отечественные суда), что на 47,5% превосходит текущее количество судов. Помимо этого, свою роль сыграло увеличение количества маршрутов. «Аэрофлот» за первое полугодие 2024 года открыл 17 новых направлений через хаб в Красноярске и 7 новых международных маршрутов.

Группа «Аэрофлот» развивает хабы в Шереметьево, Санкт-Петербурге и Красноярске и создаст три новые региональные базы на юге России, в Уральском федеральном округе, Поволжье и на Дальнем Востоке. Это будет способствовать улучшению региональных связей и повышению мобильности населения. К 2030 году региональные базы должны обслуживать до 7 млн пассажиров.

Возможности и сильные стороны

Лидирующие позиции на российском рынке авиаперевозок. Компания остается крупнейшим игроком на рынке авиаперевозок: по итогам 6 месяцев 2024 года «Аэрофлот» занимает 42,7% рынка (+4,7% г/г). Помимо этого, Группа ожидает, что получится провести страховое урегулирование еще по 133 самолетам своего парка, что позволит наполнить растущий рынок международных авиаперевозок, где, на данный момент, «Аэрофлот» лидер — доля компании за 6 месяцев 2024 года больше аналогичного показателя за прошлый год на 5,4% г/г и достигла 28,8%.

Быстрорастущий пассажиропоток. «Аэрофлот» показывает значительный рост пассажиропотока в 2024 году. Так, за первое полугодие удалось повысить данное значение на 15,5% г/г на внутренних линиях, а на международных — на 45,8% г/г. По итогам полугодия общий пассажиропоток составил 25,4 млн чел., компания планирует до конца 2024 года обеспечить перевозку 50 млн чел. Поскольку уже к августу пассажиропоток ТТМ составил 53,2 млн, компания в июне заявила о том, что скорректирует стратегию в сторону улучшения.

Растущая доля на рынке. Компания установила целевые значения ключевых показателей эффективности на 2024 год. В 2023 году она достигла большинства целевых показателей, за исключением:

доли Группы на рынке, что связано с активным ростом присутствия на российском рынке иностранных авиакомпаний, не ограниченных в развитии своих авиапарков;

пунктуальности рейсов, что обусловлено более интенсивным использованием воздушного флота и ужесточением ограничений на управление воздушным движением.

За 2024 год компания намерена улучшить большинство ключевых показателей, за исключением доходности перевозок (которые сейчас на исторических максимумах) и затрат на предельный пассажирооборот (CASK).

Сопоставление целевых ориентиров на 2024 г. с фактическими показателями за 2023 г. и планом на 2023 г.

«Стабильный» кредитный рейтинг. В начале апреля 2024 года агентство «Эксперт РА» повысило рейтинг кредитоспособности «Аэрофлота» с «ruA+» (умеренно высокий) до «ruAA» (высокий), а 1 июля 2024 года АКРА присвоило Группе кредитный рейтинг «АА(RU)»р , прогноз «стабильный».

Импортозамещение бортовых систем развлечения для улучшения клиентского опыта. «Аэрофлот» планирует завершить импортозамещение бортовых систем развлечения для пассажиров на всех своих самолетах к 2025 году. На узкофюзеляжных самолетах уже установлено российское оборудование и программное обеспечение. Эти меры направлены на повышение независимости от зарубежных поставщиков и улучшение пассажирского опыта.

Риски

Ухудшение прогноза по росту пассажиропотока в 2024–2025 гг. Правительство РФ ухудшило прогноз авиаперевозок на 2024–2028 гг. из-за переноса поставок отечественных самолетов. Теперь планируется выпустить 994 самолета вместо ранее заявленных 1081. В 2024 году ожидается перевозка 98,1 млн чел., что ниже прогноза предыдущей редакции (104,5 млн). В 2025 году прогнозируется 89,8 млн пассажиров, что предполагает снижение на 8,5% г/г. Постепенное восстановление пассажиропотока ожидается с 2026 года. При этом, по прогнозу ГТЛК, пассажиропоток в 2024 году достигнет 113 млн чел. (+8% г/г).

Рост пассажиропотока будет зависеть от расширения парка. По сообщению Ассоциации эксплуатантов воздушного транспорта (АЭВТ), рост пассажирских перевозок в предстоящие годы будет зависеть от способности авиакомпаний расширять свои парки. По оценкам АЭВТ, общий коммерческий парк составляет 2,346 тыс. ед., включая 1,332 тыс. самолетов и 1,014 тыс. вертолетов. В 2023 году 89% пассажиров перевозили на зарубежных самолетах, 10% — на отечественных и 1% — на вертолетах.

Санкции. Из-за санкций, введенных против России, российским авиакомпаниям стало сложнее ремонтировать самолеты, так как раньше двигатели отправлялись за границу. Теперь компании, включая «Аэрофлот», вынуждены ремонтировать двигатели CFM56 самостоятельно. Хорошая новость в том, что компания S7 Technics научилась проводить сложный ремонт этих двигателей, это снижает зависимость от иностранных партнеров и помогает поддерживать эксплуатационную готовность флота. К тому же, поскольку, согласно Ассоциации эксплуатантов воздушного транспорта, рост пассажирских перевозок в предстоящие годы будет зависеть от возможности компаний расширять авиапарк, в случае ужесточения санкций под угрозой будут планы «Аэрофлота» по выкупу самолетов из иностранного лизинга.

Риск роста цен на топливо. В июле 2024 года, по данным Санкт-Петербургской товарно-сырьевой биржи, цена авиакеросина составила почти 85 тыс. рублей за тонну, что является историческим максимумом. По данным IATA, цены на авиакеросин снижаются по сравнению с 2022 годом, однако остаются на высоких уровнях по сравнению с 2019–2020 гг. Текущие котировки цен на авиакеросин приближаются к котировкам 2021 года.

Динамика рост цен на авиакеросин (jet fuel price), $/барр.

Риск роста аэронавигационных сборов. 6 сентября опубликован законопроект ФАС о повышении аэронавигационных сборов: на внутренних рейсах сбор увеличен на 37%, а на международных — на 50%. Вследствие данного изменения ожидается рост цен на авиабилеты, который, в свою очередь, может повлиять на пассажиропоток в том числе «Аэрофлота».

Риск атаки дронов. В текущей обстановке отдельную опасность представляют собой атаки дронов на инфраструктуру РФ.

Операционный отчет

Пассажиропоток по группе за 6М 2024 вырос на 21,4% г/г, до 25,4 млн чел., в том числе на международных линиях отмечается его увеличение на 45,8% г/г, до 5,9 млн чел., на внутренних — на 15,5% г/г, до 19,4 млн чел. Занятость кресел достигла 88,3% (+2,6 п. п. г/г), на международных линиях показатель вырос на 4,4 п. п. г/г, до 85,4%, на внутренних — до 90,1% (+2,2 п. п. г/г). Несмотря на хорошую динамику пассажиропотока за 6М 2024, показатели за 6М 2019 (доковидный год) все еще выше: 28,1 млн чел., что на 10% больше, чем за 6М 2024. Данный разрыв получается из-за падения пассажиропотока на международных перевозках: этот показатель за 6М 2019 более чем в 2 раза больше, чем за 6М 2024. Пассажиропоток же по внутренним рейсам за 6М 2024 оказался больше, чем за соответствующий период 2019 года, на 25%.

За 5 лет пассажиропоток на внутренних линиях поднялся на 12,3%, однако показатели пассажиропотока на международных линиях в 2023 году проигрывают показателям 2019 года (-64,6%) вследствие ограниченного количества международных маршрутов. Тем не менее в условиях санкционного давления «Аэрофлот» нарастил пассажиропоток на международных линиях на 79,3% г/г, до 9,6 млн чел., в 2023 году.

Группа «Аэрофлот»: динамика пассажиропотока за 5 лет в разбивке линий, млн чел., и занятость кресел, %

Доходные ставки компании находятся на высоких исторических уровнях. Доходная ставка по итогам 2К 2024 поднялась на 17,0% г/г, до 5,24 руб./RPK. На международном сегменте доходная ставка увеличилась на 4,07% г/г, до 6,07 руб./RPK, а на внутреннем — на 21,4%, до 4,81 руб./RPK.

Доходная ставка по регулярным рейсам, руб. / Выполненный пассажирооборот (RPK)

Финансовый отчет

Выручка компании «Аэрофлот» во 2К 2024 поднялась на 45,8% г/г, до 203,6 млрд руб., вследствие увеличения пассажирской выручки на 47,4%.

Во 2К 2024 компания получила чистую прибыль в размере 41,178 млрд руб. в сравнении с убытком 55,5 млрд руб. в 2К 2023. Скорректированная на страховое урегулирование чистая прибыль во 2К 2024 составила 20,48 млрд руб. в сравнении со скорр. убытком 6,75 млрд руб. во 2К 2023.

Совет директоров «Аэрофлота» рекомендовал не выплачивать дивиденды за 2023 год. В феврале компания сообщала, что дивиденды будут выплачены только после достижения устойчивой прибыли.

Аэрофлот: квартальные финансовые результаты

[1] Скорректировано на курсовой эффект от аренды и эффект страхового урегулирования отношений с иностранными лизингодателями

Источник: данные компании, расчеты ФГ «Финам»

Группа «Аэрофлот»: историческая и прогнозная динамика ключевых финансовых показателей

Оценка

Мы провели оценку «Аэрофлота» сравнительным методом, основываясь на прогнозных финансовых показателях на 2025 год. Наша оценка определяется как среднее арифметическое оценок по мультипликаторам EV/S 2025Е и EV/EBITDA 2025E относительно аналогов. Учитывая повышенные экономические и геополитические риски России, в расчете оценки по аналогам мы применили страновой дисконт в размере 50%.

Наша оценка справедливой стоимости «Аэрофлота» с учетом 50%-го дисконта за страновые риски составила 232,9 млрд руб., или 60,21 руб. на акцию, что предполагает потенциал роста на 26% от текущего ценового уровня. Рейтинг «Покупать».

Технический анализ

На недельном графике акции «Аэрофлота» отскочили от долгосрочного растущего тренда от конца 2022 года и консолидируются в диапазоне 46–49 руб. Если котировки смогут пробить сопротивление 51 руб., то откроется возможность роста до 58,94 руб.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба