Крупнейший в мире управляющий активами BlackRock опубликовал отчет, в котором назвал первую криптовалюту «уникальным диверсификатором».

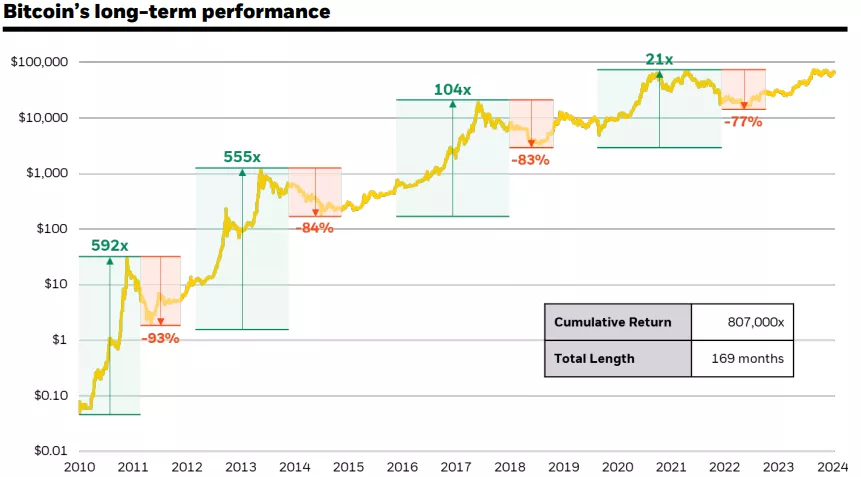

В документе сделан акцент на исторической динамике цены, а также сложностях ее прогнозирования. По мнению экспертов, инвесторам гораздо сложнее анализировать криптовалюты в сравнении с традиционными активами.

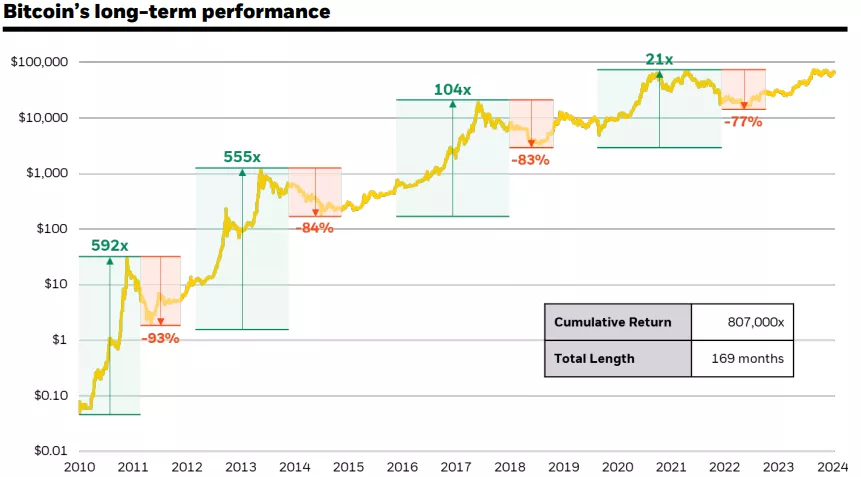

Динамика цены биткоина с 2010 года (суммарная доходность инвестиций за 169 месяцев — 807 000x). Данные: BlackRock.

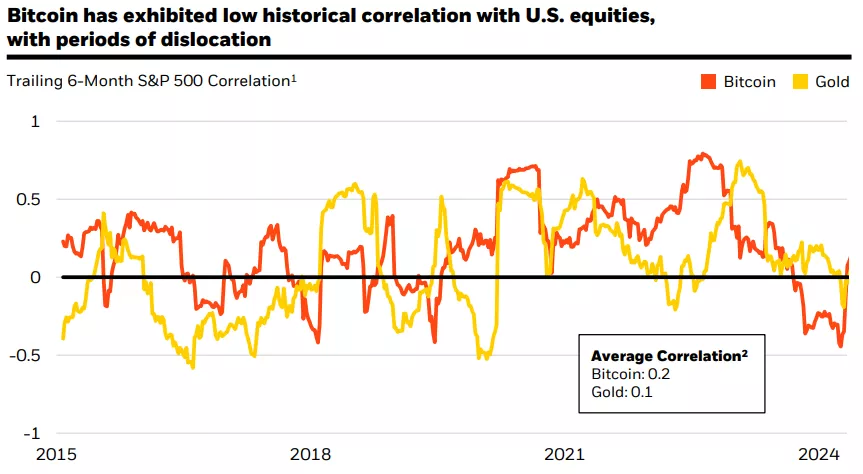

Другой ключевой тезис заключается в недолговечности корреляции цифрового золота с американскими акциями и ставкой ФРС. По словам аналитиков, первая криптовалюта «отражает незначительную фундаментальную подверженность» макроэкономическим факторам, влияющим на большинство традиционных финансовых инструментов.

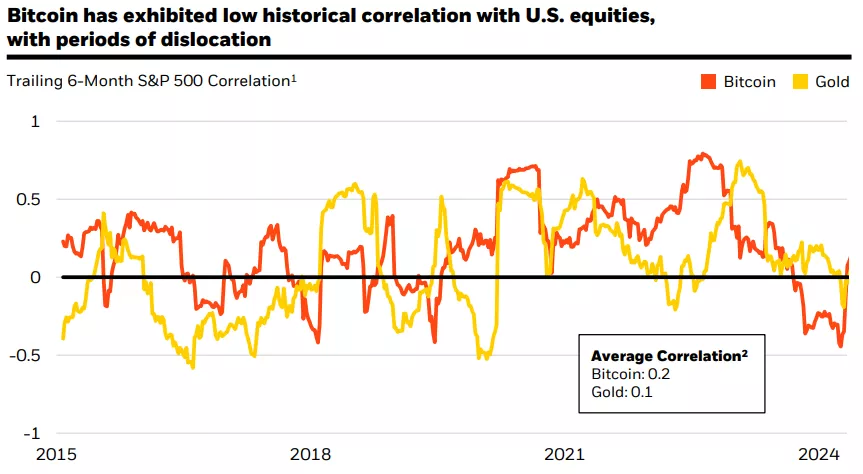

Корреляция биткоина с индексом S&P 500 и золотом. Данные: BlackRock.

Хотя гигант с Уолл-стрит и признает рисковый характер биткоина, последний превзошел по ценовой динамике другие основные классы активов за семь из последних 10 лет. При этом BlackRock подчеркивает, что в «непродуктивные» годы первая криптовалюта демонстрировала наихудшие результаты.

«Подобные движения цены биткоина продолжают, в частности, отражать его развивающиеся во времени перспективы, когда он станет широко принятым в качестве глобальной монетарной альтернативы», — говорится в отчете.

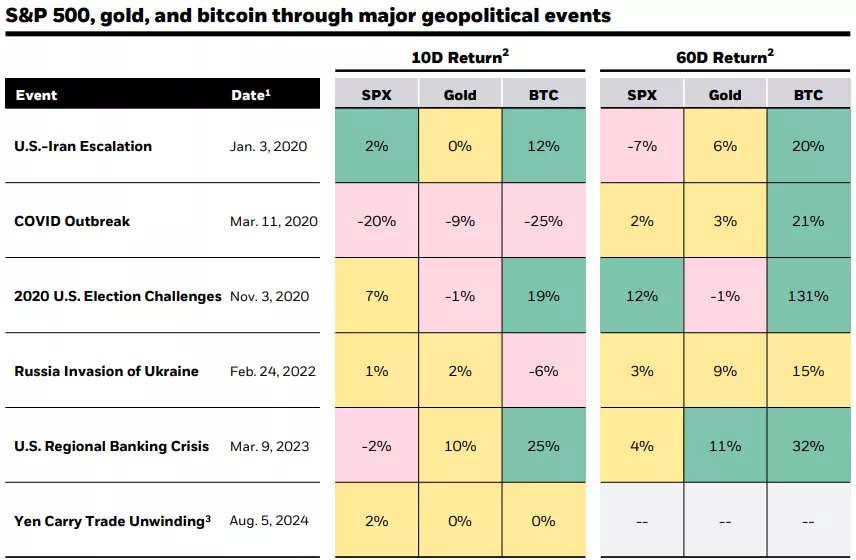

Аналитики также отметили, что для многих первая криптовалюта стала «тихой гаванью» на фоне геополитической напряженности. Биткоин также может выступить инструментом защиты от возможного обесценения доллара США в условиях роста дефицита федерального бюджета.

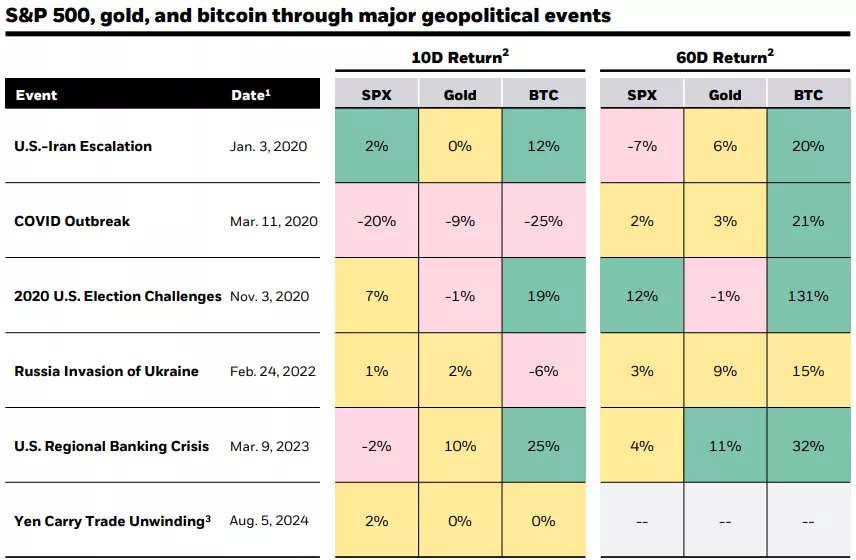

Динамика S&P 500, золота и биткоина на фоне крупных событий глобального масштаба. Данные: BlackRock.

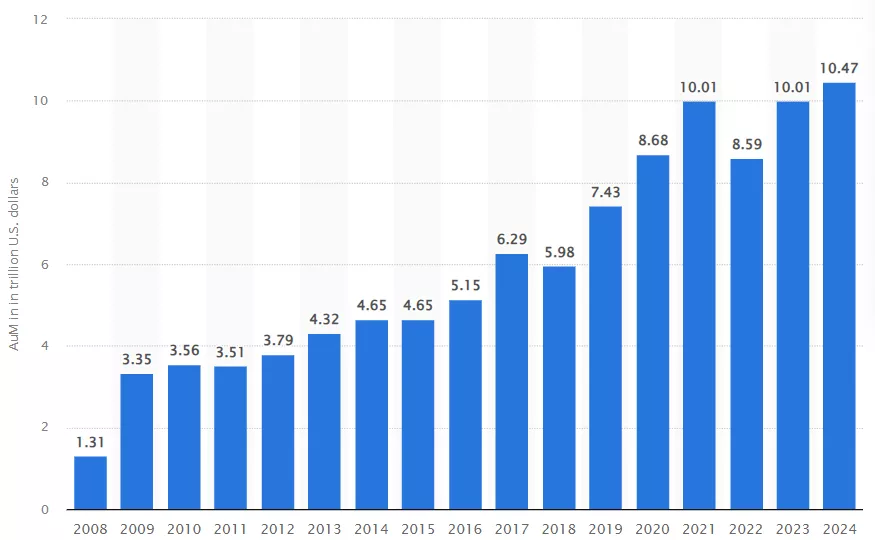

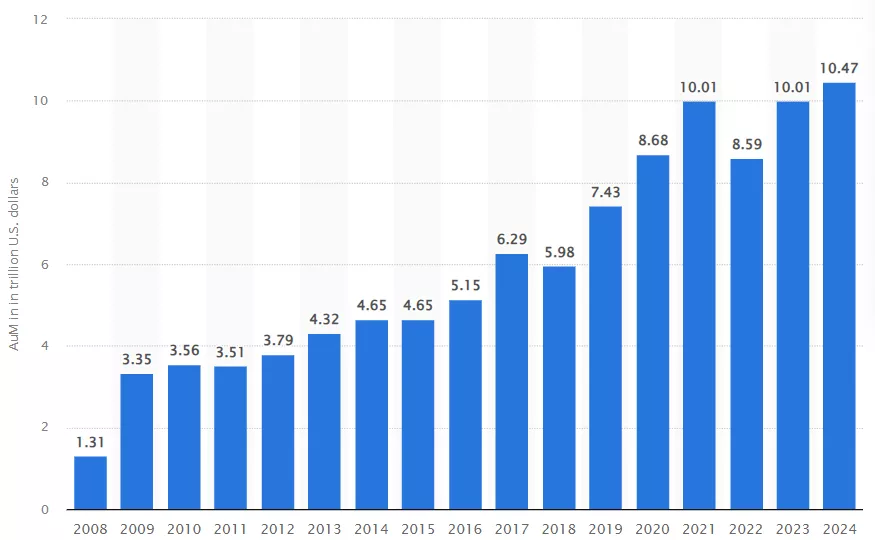

Общий объем активов под управлением BlackRock приближается к $11 трлн.

Динамика объема активов под управлением BlackRock. Данные: Statista.

Показатель лидирующего в сегменте спотового биткоин-ETF под тикером IBIT составляет ~$21 млрд, согласно SoSoValue.

В документе сделан акцент на исторической динамике цены, а также сложностях ее прогнозирования. По мнению экспертов, инвесторам гораздо сложнее анализировать криптовалюты в сравнении с традиционными активами.

Динамика цены биткоина с 2010 года (суммарная доходность инвестиций за 169 месяцев — 807 000x). Данные: BlackRock.

Другой ключевой тезис заключается в недолговечности корреляции цифрового золота с американскими акциями и ставкой ФРС. По словам аналитиков, первая криптовалюта «отражает незначительную фундаментальную подверженность» макроэкономическим факторам, влияющим на большинство традиционных финансовых инструментов.

Корреляция биткоина с индексом S&P 500 и золотом. Данные: BlackRock.

Хотя гигант с Уолл-стрит и признает рисковый характер биткоина, последний превзошел по ценовой динамике другие основные классы активов за семь из последних 10 лет. При этом BlackRock подчеркивает, что в «непродуктивные» годы первая криптовалюта демонстрировала наихудшие результаты.

«Подобные движения цены биткоина продолжают, в частности, отражать его развивающиеся во времени перспективы, когда он станет широко принятым в качестве глобальной монетарной альтернативы», — говорится в отчете.

Аналитики также отметили, что для многих первая криптовалюта стала «тихой гаванью» на фоне геополитической напряженности. Биткоин также может выступить инструментом защиты от возможного обесценения доллара США в условиях роста дефицита федерального бюджета.

Динамика S&P 500, золота и биткоина на фоне крупных событий глобального масштаба. Данные: BlackRock.

Общий объем активов под управлением BlackRock приближается к $11 трлн.

Динамика объема активов под управлением BlackRock. Данные: Statista.

Показатель лидирующего в сегменте спотового биткоин-ETF под тикером IBIT составляет ~$21 млрд, согласно SoSoValue.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба