8 октября 2024 finversia.ru Чайка Федор

Эксперты RIA Advice проанализировали ключевые сектора и конкретные акции, которые выиграют от того или иного президента.

Инвестиционные возможности при президентстве Трампа

Энергетика и ископаемое топливо. Если победит Дональд Трамп, то результаты выборов, скорее всего, будут благоприятны для традиционного энергетического сектора, поскольку политика, направленная на отмену ограничений, введённых нынешней администрацией, будет способствовать разведке нефти и газа. Во время своего предыдущего президентского срока Трамп агрессивно проводил политику в поддержку энергетики, что привело к буму для компаний, занимающихся добычей ископаемого топлива, таких как ExxonMobil и Chevron. Экспорт сырой нефти вырос с 1 млн баррелей в день в 2017 году до 3,5 млн в 2020 году. Во время второго президентского срока Трампа акцент на дерегулировании и энергетической независимости может привести к аналогичному росту.

Инвесторам следует искать возможности роста в крупных производителях нефти и сервисных компаниях, таких как Diamondback Energy, которые напрямую выигрывают от увеличения добычи.

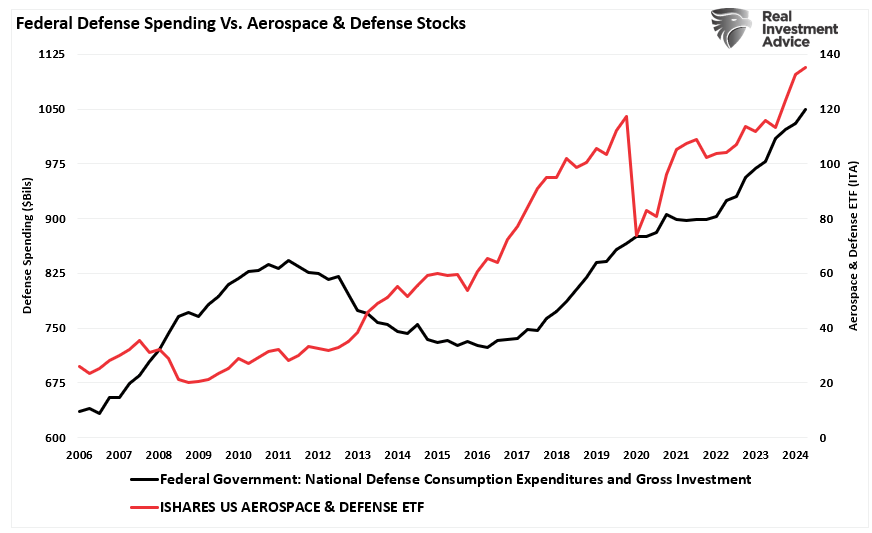

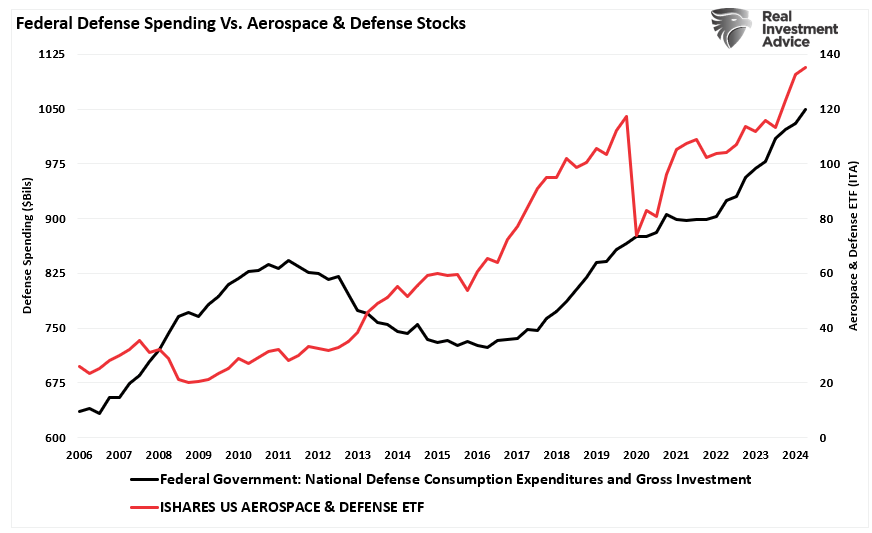

Оборонная и аэрокосмическая промышленность. Расходы на оборону – еще одна область, которая выиграет от результатов выборов Трампа. Трамп был решительным сторонником увеличения военных расходов для модернизации и укрепления национальной безопасности. Исторически такая политика приносила пользу оборонным подрядчикам, таким как Lockheed Martin и Raytheon Technologies. Эти компании, вероятно, получат дополнительные государственные контракты и финансирование военной экспансии, что делает их привлекательными инвестициями. Учитывая, что расходы на оборону увеличиваются при демократической и республиканской администрациях, такое, вероятно, повторится снова. Наконец, акции оборонных компаний также, как правило, являются защитными в условиях неопределённости на рынке и, как правило, являются очень стабильными дивидендными компаниями.

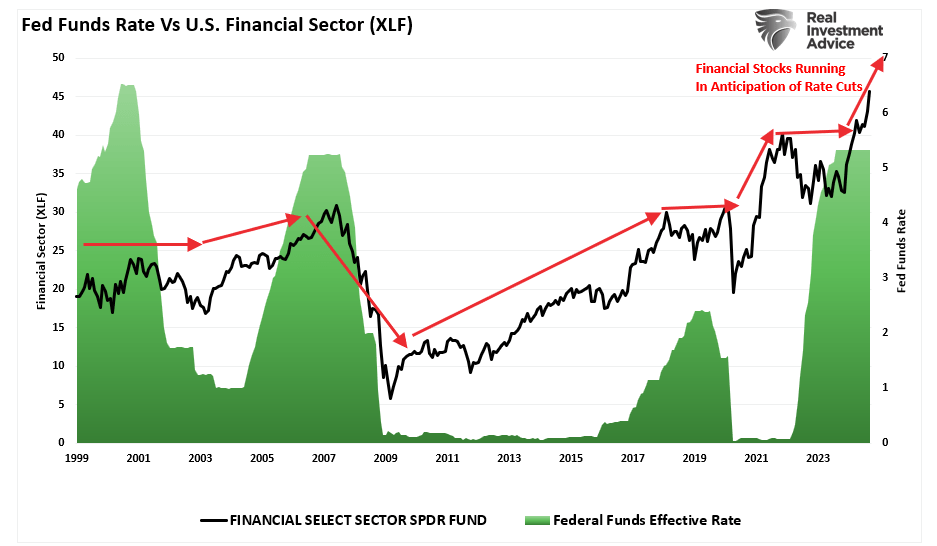

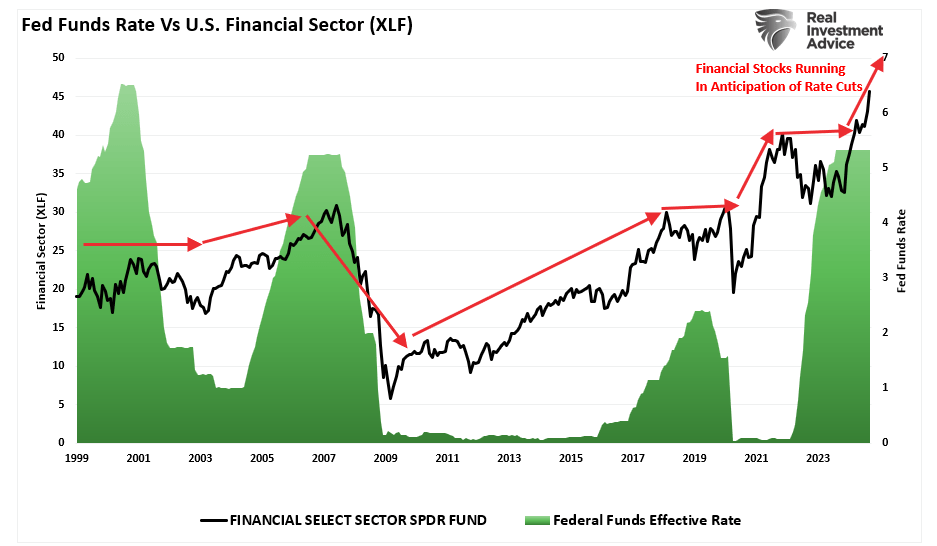

Финансы и банки. Ожидается, что результаты выборов Трампа также благоприятно скажутся на финансовом секторе за счет дальнейшего дерегулирования. Трамп уже продемонстрировал готовность отменить ограничения, введенные Доддом-Франком, что облегчит финансовым учреждениям работу при меньшем надзоре. Это пошло бы на пользу крупным банкам, таким как JPMorgan Chase и Goldman Sachs. Однако более крупные региональные банки, такие как Truist Financial и PNC Bank, которые испытывали трудности из-за более высоких процентных ставок при предыдущей администрации, также выиграли бы от этого.

Более сильная экономика, снижение нормативных ограничений и более низкие процентные ставки Федеральной резервной системы приведут к повышению прибыльности, снижению затрат на соблюдение требований и меньшему обесценению обеспечения. Кроме того, как обсуждалось в «Снижение налогов и TCJA», политика Трампа может способствовать продолжению снижения корпоративных налогов, что повысит прибыль банков и акционеров.

Инвестиционные возможности при президентстве Харрис

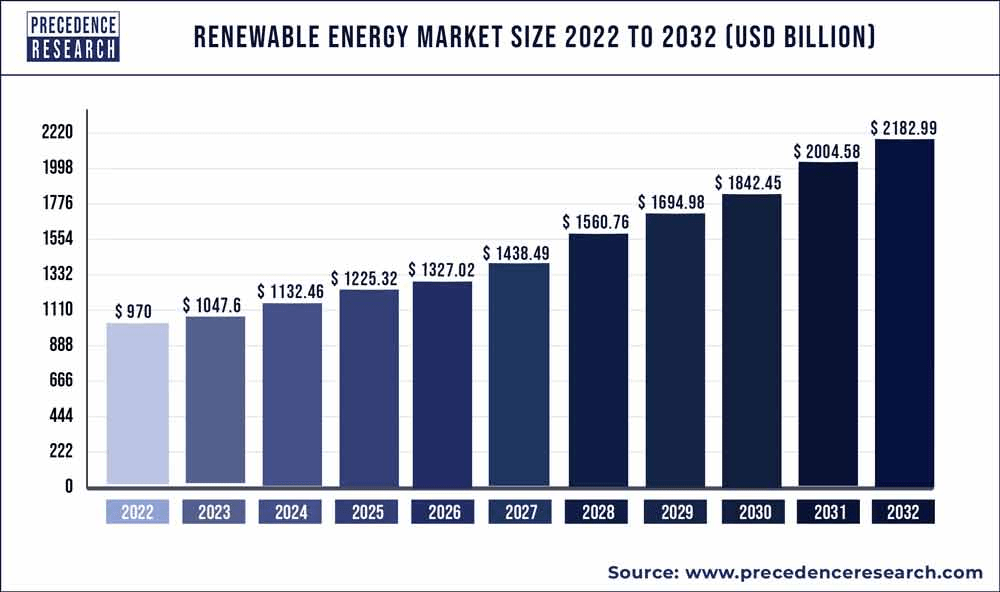

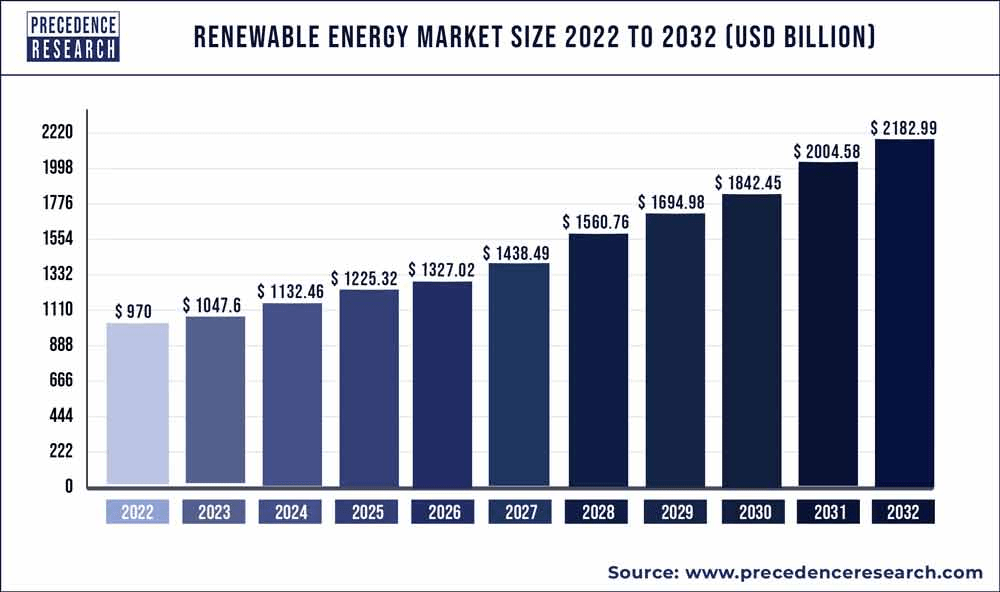

Чистая энергия и устойчивое развитие. Если Камалу Харрис изберут президентом, это, скорее всего, создаст благоприятные условия для сектора чистой энергетики. В соответствии с Законом о снижении инфляции, который выделил более $800 млрд на проекты, связанные с изменением климата, Харрис, вероятно, будет продвигать политику, направленную на увеличение инвестиций в возобновляемые источники энергии.

Компании, занимающиеся солнечной энергетикой, ветроэнергетикой и хранением энергии, такие как NextEra Energy, First Solar и Tesla, получат выгоду. Однако примечательно, что более 100 компаний, связанных с солнечной энергетикой, подали заявления о банкротстве в 2024 году, поэтому инвесторы должны сохранять осторожность в отношении фундаментальных показателей отдельных компаний. Инвесторы могли бы рассмотреть ETF чистой энергетики, такие как ICLN (iShares Global Clean Energy ETF), чтобы получить доступ к широкому кругу компаний, которые могли бы воспользоваться государственными субсидиями, налоговыми льготами и инфраструктурными проектами, ориентированными на устойчивое развитие.

Здравоохранение и фармацевтика. Ожидается, что программа Харрис в сфере здравоохранения будет сосредоточена на расширении доступа к здравоохранению, укреплении Закона о доступном медицинском обслуживании и реализации политики по снижению цен на рецептурные препараты. Это может быть выгодно как крупным фармацевтическим компаниям, таким как Pfizer и Johnson & Johnson, так и поставщикам медицинских услуг и страховым компаниям, таким как UnitedHealth Group.

Кроме того, при усилении внимания к общественному здравоохранению рост также может наблюдаться у биотехнологических компаний, занимающихся инновационными медицинскими исследованиями и разработкой вакцин. Инвесторам следует следить за акциями, связанными с медицинскими услугами и инновациями в области медицинского оборудования.

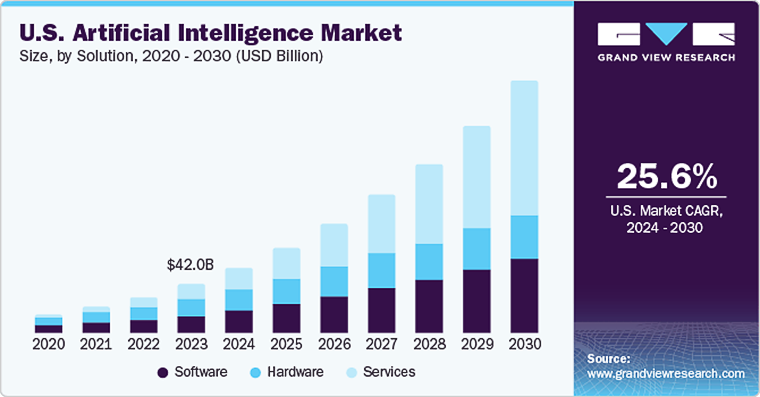

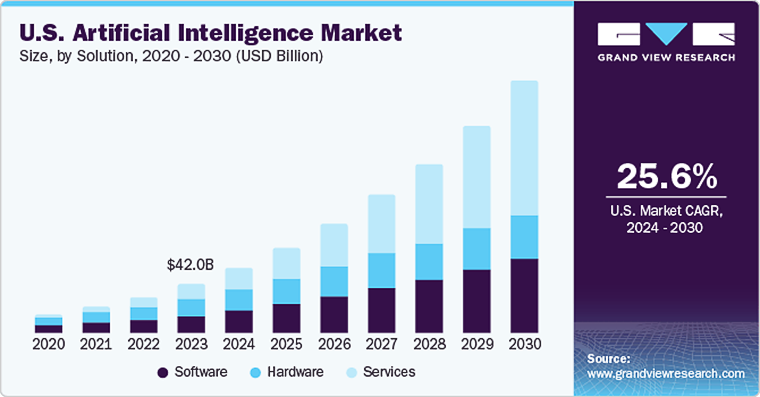

Технологии и инновации. Харрис последовательно поддерживала развитие технологий и инноваций, особенно в области искусственного интеллекта (ИИ), кибербезопасности и инфраструктуры 5G. Такие компании, как Nvidia, Microsoft и Alphabet, могут извлечь выгоду из увеличения государственной поддержки технологической инфраструктуры и исследований. В случае победы Харрис на выборах инвесторы могут ожидать дальнейших инвестиций в технологические отрасли, которые улучшают цифровой доступ и защиту конфиденциальности данных. Это также может повысить спрос на решения в области кибербезопасности, что выгодно компаниям, специализирующимся в этой области.

Риски и способы их снижения

Как отмечают эксперты из RIA Advice, вне зависимости от того, кто займёт Белый дом, есть риски.

Например, неопределённость в налоговой политике: президентство Харрис может привести к повышению корпоративных налогов, что может негативно сказаться на прибыльности технологических и финансовых компаний. В отличие от этого, президентство Трампа может привести к снижению налогов, но может привести к росту дефицита бюджета и потенциальному инфляционному давлению. Инвесторам следует быть в курсе возможных изменений в налоговой политике и рассмотреть возможность перевода некоторых активов на налоговые льготные счета или в акции, по которым выплачиваются дивиденды, чтобы смягчить негативные последствия.

Риски, связанные с процентными ставками и инфляцией: обеим администрациям придётся столкнуться с трудностями в управлении инфляцией и процентными ставками. Поскольку Федеральная резервная система снижает ставки, существует риск возобновления инфляции. Инвесторам следует рассмотреть возможность диверсификации в секторах, менее чувствительных к изменениям ставок, и сосредоточиться на фундаментальных показателях и истории выплаты дивидендов.

Волатильность в сфере здравоохранения: администрация Харрис может ввести новые правила в сфере здравоохранения, которые могут сократить прибыль некоторых фармацевтических компаний. В то время как расширение доступа к здравоохранению может принести пользу поставщикам медицинских услуг, введение контроля над ценами может создать риски для производителей лекарств. Инвесторам следует диверсифицировать вложения в сектор здравоохранения, сопоставляя риски с потенциальной выгодой от расширения, обусловленного политикой.

Инвестиционные возможности при президентстве Трампа

Энергетика и ископаемое топливо. Если победит Дональд Трамп, то результаты выборов, скорее всего, будут благоприятны для традиционного энергетического сектора, поскольку политика, направленная на отмену ограничений, введённых нынешней администрацией, будет способствовать разведке нефти и газа. Во время своего предыдущего президентского срока Трамп агрессивно проводил политику в поддержку энергетики, что привело к буму для компаний, занимающихся добычей ископаемого топлива, таких как ExxonMobil и Chevron. Экспорт сырой нефти вырос с 1 млн баррелей в день в 2017 году до 3,5 млн в 2020 году. Во время второго президентского срока Трампа акцент на дерегулировании и энергетической независимости может привести к аналогичному росту.

Инвесторам следует искать возможности роста в крупных производителях нефти и сервисных компаниях, таких как Diamondback Energy, которые напрямую выигрывают от увеличения добычи.

Оборонная и аэрокосмическая промышленность. Расходы на оборону – еще одна область, которая выиграет от результатов выборов Трампа. Трамп был решительным сторонником увеличения военных расходов для модернизации и укрепления национальной безопасности. Исторически такая политика приносила пользу оборонным подрядчикам, таким как Lockheed Martin и Raytheon Technologies. Эти компании, вероятно, получат дополнительные государственные контракты и финансирование военной экспансии, что делает их привлекательными инвестициями. Учитывая, что расходы на оборону увеличиваются при демократической и республиканской администрациях, такое, вероятно, повторится снова. Наконец, акции оборонных компаний также, как правило, являются защитными в условиях неопределённости на рынке и, как правило, являются очень стабильными дивидендными компаниями.

Финансы и банки. Ожидается, что результаты выборов Трампа также благоприятно скажутся на финансовом секторе за счет дальнейшего дерегулирования. Трамп уже продемонстрировал готовность отменить ограничения, введенные Доддом-Франком, что облегчит финансовым учреждениям работу при меньшем надзоре. Это пошло бы на пользу крупным банкам, таким как JPMorgan Chase и Goldman Sachs. Однако более крупные региональные банки, такие как Truist Financial и PNC Bank, которые испытывали трудности из-за более высоких процентных ставок при предыдущей администрации, также выиграли бы от этого.

Более сильная экономика, снижение нормативных ограничений и более низкие процентные ставки Федеральной резервной системы приведут к повышению прибыльности, снижению затрат на соблюдение требований и меньшему обесценению обеспечения. Кроме того, как обсуждалось в «Снижение налогов и TCJA», политика Трампа может способствовать продолжению снижения корпоративных налогов, что повысит прибыль банков и акционеров.

Инвестиционные возможности при президентстве Харрис

Чистая энергия и устойчивое развитие. Если Камалу Харрис изберут президентом, это, скорее всего, создаст благоприятные условия для сектора чистой энергетики. В соответствии с Законом о снижении инфляции, который выделил более $800 млрд на проекты, связанные с изменением климата, Харрис, вероятно, будет продвигать политику, направленную на увеличение инвестиций в возобновляемые источники энергии.

Компании, занимающиеся солнечной энергетикой, ветроэнергетикой и хранением энергии, такие как NextEra Energy, First Solar и Tesla, получат выгоду. Однако примечательно, что более 100 компаний, связанных с солнечной энергетикой, подали заявления о банкротстве в 2024 году, поэтому инвесторы должны сохранять осторожность в отношении фундаментальных показателей отдельных компаний. Инвесторы могли бы рассмотреть ETF чистой энергетики, такие как ICLN (iShares Global Clean Energy ETF), чтобы получить доступ к широкому кругу компаний, которые могли бы воспользоваться государственными субсидиями, налоговыми льготами и инфраструктурными проектами, ориентированными на устойчивое развитие.

Здравоохранение и фармацевтика. Ожидается, что программа Харрис в сфере здравоохранения будет сосредоточена на расширении доступа к здравоохранению, укреплении Закона о доступном медицинском обслуживании и реализации политики по снижению цен на рецептурные препараты. Это может быть выгодно как крупным фармацевтическим компаниям, таким как Pfizer и Johnson & Johnson, так и поставщикам медицинских услуг и страховым компаниям, таким как UnitedHealth Group.

Кроме того, при усилении внимания к общественному здравоохранению рост также может наблюдаться у биотехнологических компаний, занимающихся инновационными медицинскими исследованиями и разработкой вакцин. Инвесторам следует следить за акциями, связанными с медицинскими услугами и инновациями в области медицинского оборудования.

Технологии и инновации. Харрис последовательно поддерживала развитие технологий и инноваций, особенно в области искусственного интеллекта (ИИ), кибербезопасности и инфраструктуры 5G. Такие компании, как Nvidia, Microsoft и Alphabet, могут извлечь выгоду из увеличения государственной поддержки технологической инфраструктуры и исследований. В случае победы Харрис на выборах инвесторы могут ожидать дальнейших инвестиций в технологические отрасли, которые улучшают цифровой доступ и защиту конфиденциальности данных. Это также может повысить спрос на решения в области кибербезопасности, что выгодно компаниям, специализирующимся в этой области.

Риски и способы их снижения

Как отмечают эксперты из RIA Advice, вне зависимости от того, кто займёт Белый дом, есть риски.

Например, неопределённость в налоговой политике: президентство Харрис может привести к повышению корпоративных налогов, что может негативно сказаться на прибыльности технологических и финансовых компаний. В отличие от этого, президентство Трампа может привести к снижению налогов, но может привести к росту дефицита бюджета и потенциальному инфляционному давлению. Инвесторам следует быть в курсе возможных изменений в налоговой политике и рассмотреть возможность перевода некоторых активов на налоговые льготные счета или в акции, по которым выплачиваются дивиденды, чтобы смягчить негативные последствия.

Риски, связанные с процентными ставками и инфляцией: обеим администрациям придётся столкнуться с трудностями в управлении инфляцией и процентными ставками. Поскольку Федеральная резервная система снижает ставки, существует риск возобновления инфляции. Инвесторам следует рассмотреть возможность диверсификации в секторах, менее чувствительных к изменениям ставок, и сосредоточиться на фундаментальных показателях и истории выплаты дивидендов.

Волатильность в сфере здравоохранения: администрация Харрис может ввести новые правила в сфере здравоохранения, которые могут сократить прибыль некоторых фармацевтических компаний. В то время как расширение доступа к здравоохранению может принести пользу поставщикам медицинских услуг, введение контроля над ценами может создать риски для производителей лекарств. Инвесторам следует диверсифицировать вложения в сектор здравоохранения, сопоставляя риски с потенциальной выгодой от расширения, обусловленного политикой.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба