15 октября 2024 Bloomberg

Опрос, проведённый Bank of America Corp., показал, что инвесторы стали настолько оптимистично настроены, что, возможно, пришло время продавать акции на мировом рынке.

В октябре был проведён опрос, который показал, что инвесторы стали более оптимистично настроены относительно сокращения Федеральной резервной системы, стимулирования экономики Китая и мягкой посадки. Это стало самым значительным изменением в настроениях инвесторов с июня 2020 года.

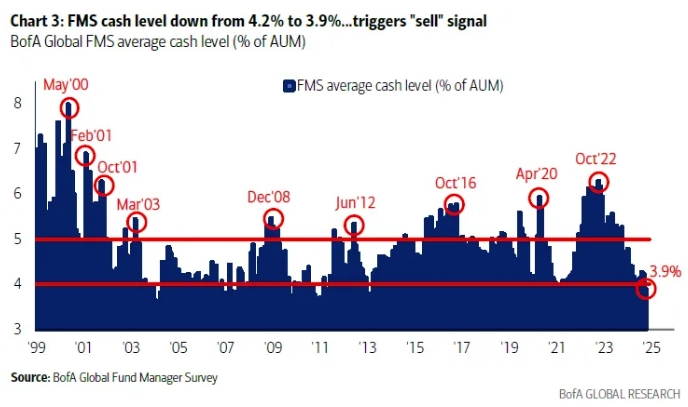

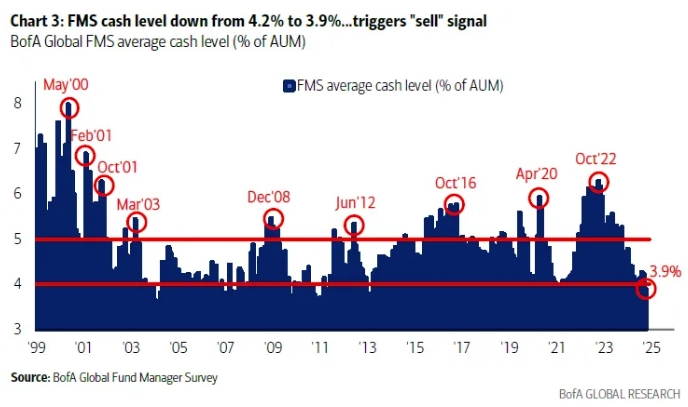

В результате, вложения в акции резко увеличились, а доля облигаций в портфелях уменьшилась. Уровень денежных средств в глобальных портфелях снизился до 3,9% в октябре с 4,2% в предыдущем месяце, что стало самым низким показателем с июня 2020 года. Это может быть сигналом к продаже акций, как отметили стратеги Bank of America во главе с Майклом Хартнеттом во вторник.

В октябре распределение акций почти утроилось по сравнению с предыдущим месяцем, достигнув чистого перевеса в 31%. В то же время распределение облигаций достигло рекордного уровня чистого недовеса в 15%.

С 2011 года было зафиксировано 11 подобных сигналов на продажу, при этом мировые акции в среднем падали на 2,5% в месяц и на 0,8% за три месяца после срабатывания сигнала. Однако команда отметила, что «рынок на подъёме», но индикатор Bull & Bear от BofA всё ещё ниже «большого сигнала на продажу» в 8.

Уровень денежных средств в портфелях снизился с 4,2% до 3,9%… что вызывает сигнал «продать». BofA, глобальный средний уровень наличности FMS (% от AUM). Источник: опрос управляющих глобальными фондами BofA

Глобальные акции продолжили свой рост после периода волатильности в начале сентября, вызванного снижением процентных ставок центральными банками, стабильной экономикой и фискальным и монетарным стимулированием в Китае. Индекс MSCI All-Country World Index достиг рекордно высокого уровня в понедельник благодаря росту акций США.

Также начался сезон отчётов о доходах за третий квартал в США, и на прошлой неделе крупные банки успокоили рынок. В понедельник индекс S&P 500 продолжил свой пятинедельный рост, достигнув 46-го исторического максимума закрытия за год.

Оптимизм инвесторов отразился в изменении предпочтений респондентов опроса в пользу акций развивающихся рынков, дискреционных и промышленных компаний, а также защитных секторов, таких как основные продукты и коммунальные услуги. Акции развивающихся рынков и сырьевые товары выиграли больше всего от стимулирования экономики Китая, в то время как государственные облигации и японские акции пострадали больше всего, согласно опросу.

Позиционирование по S&P 500 очень растянуто. Управляющие активами имеют почти рекордную длинную позицию по фьючерсам на акции США. 7000 CFTC CME S&P 500 Asset Managers. Чистые фьючерсные позиции на 10/8/24 (R1) Индекс S&P 500 (L1). Источник: Bloomberg

Другие ключевые моменты опроса, проведённого с 4 по 10 октября и охватившего 195 респондентов с активами на сумму 503 миллиарда долларов США:

Около трети инвесторов планируют увеличить хеджирование перед выборами в США, полагая, что «зачистка» приведёт к росту доходности облигаций и доллара США, одновременно негативно повлияв на индекс S&P 500.

Ожидания роста экономики показали пятый по величине скачок за всю историю: 76% инвесторов теперь ожидают «мягкой посадки», в то время как только 8% прогнозируют «жёсткую посадку».

Инвесторы ожидают, что Федеральная резервная система снизит ставки в среднем ещё на 160 базисных пунктов в течение следующих 12 месяцев.

Наиболее популярными сделками стали длинные позиции по Magnificent 7 (43%), длинные позиции по золоту (17%) и длинные позиции по акциям Китая (14%).

Наибольшими рисками были названы геополитический конфликт (33%), ускорение инфляции (26%), рецессия в США (19%), «зачистка» выборов в США (14%) и системное кредитное событие (8%).

В октябре был проведён опрос, который показал, что инвесторы стали более оптимистично настроены относительно сокращения Федеральной резервной системы, стимулирования экономики Китая и мягкой посадки. Это стало самым значительным изменением в настроениях инвесторов с июня 2020 года.

В результате, вложения в акции резко увеличились, а доля облигаций в портфелях уменьшилась. Уровень денежных средств в глобальных портфелях снизился до 3,9% в октябре с 4,2% в предыдущем месяце, что стало самым низким показателем с июня 2020 года. Это может быть сигналом к продаже акций, как отметили стратеги Bank of America во главе с Майклом Хартнеттом во вторник.

В октябре распределение акций почти утроилось по сравнению с предыдущим месяцем, достигнув чистого перевеса в 31%. В то же время распределение облигаций достигло рекордного уровня чистого недовеса в 15%.

С 2011 года было зафиксировано 11 подобных сигналов на продажу, при этом мировые акции в среднем падали на 2,5% в месяц и на 0,8% за три месяца после срабатывания сигнала. Однако команда отметила, что «рынок на подъёме», но индикатор Bull & Bear от BofA всё ещё ниже «большого сигнала на продажу» в 8.

Уровень денежных средств в портфелях снизился с 4,2% до 3,9%… что вызывает сигнал «продать». BofA, глобальный средний уровень наличности FMS (% от AUM). Источник: опрос управляющих глобальными фондами BofA

Глобальные акции продолжили свой рост после периода волатильности в начале сентября, вызванного снижением процентных ставок центральными банками, стабильной экономикой и фискальным и монетарным стимулированием в Китае. Индекс MSCI All-Country World Index достиг рекордно высокого уровня в понедельник благодаря росту акций США.

Также начался сезон отчётов о доходах за третий квартал в США, и на прошлой неделе крупные банки успокоили рынок. В понедельник индекс S&P 500 продолжил свой пятинедельный рост, достигнув 46-го исторического максимума закрытия за год.

Оптимизм инвесторов отразился в изменении предпочтений респондентов опроса в пользу акций развивающихся рынков, дискреционных и промышленных компаний, а также защитных секторов, таких как основные продукты и коммунальные услуги. Акции развивающихся рынков и сырьевые товары выиграли больше всего от стимулирования экономики Китая, в то время как государственные облигации и японские акции пострадали больше всего, согласно опросу.

Позиционирование по S&P 500 очень растянуто. Управляющие активами имеют почти рекордную длинную позицию по фьючерсам на акции США. 7000 CFTC CME S&P 500 Asset Managers. Чистые фьючерсные позиции на 10/8/24 (R1) Индекс S&P 500 (L1). Источник: Bloomberg

Другие ключевые моменты опроса, проведённого с 4 по 10 октября и охватившего 195 респондентов с активами на сумму 503 миллиарда долларов США:

Около трети инвесторов планируют увеличить хеджирование перед выборами в США, полагая, что «зачистка» приведёт к росту доходности облигаций и доллара США, одновременно негативно повлияв на индекс S&P 500.

Ожидания роста экономики показали пятый по величине скачок за всю историю: 76% инвесторов теперь ожидают «мягкой посадки», в то время как только 8% прогнозируют «жёсткую посадку».

Инвесторы ожидают, что Федеральная резервная система снизит ставки в среднем ещё на 160 базисных пунктов в течение следующих 12 месяцев.

Наиболее популярными сделками стали длинные позиции по Magnificent 7 (43%), длинные позиции по золоту (17%) и длинные позиции по акциям Китая (14%).

Наибольшими рисками были названы геополитический конфликт (33%), ускорение инфляции (26%), рецессия в США (19%), «зачистка» выборов в США (14%) и системное кредитное событие (8%).

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба