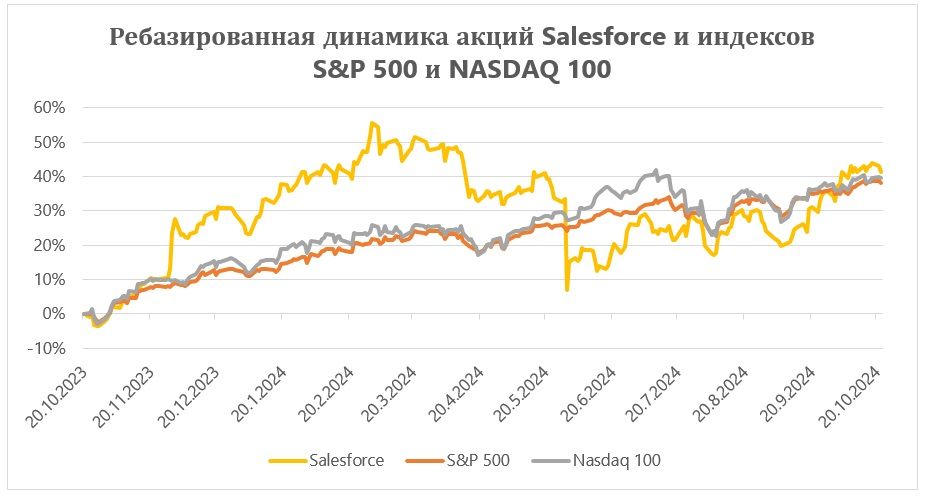

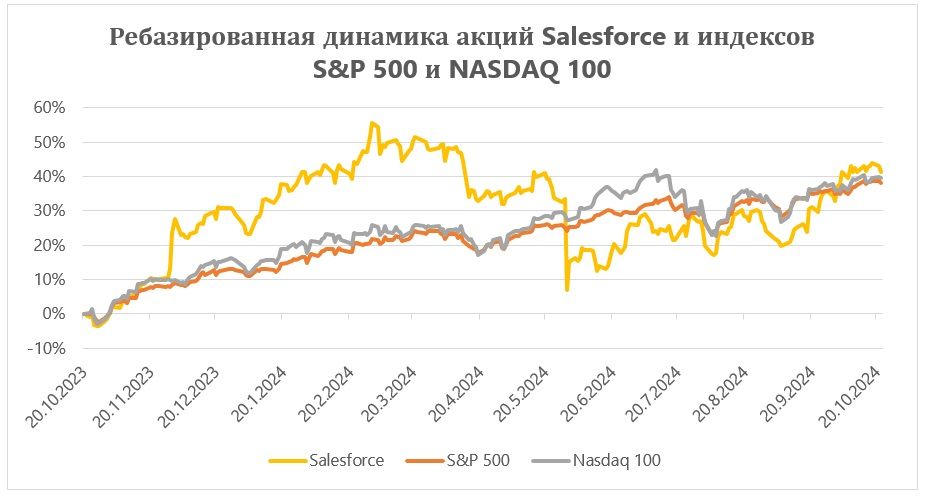

За последние 12 месяцев акции компании показывают динамику лучше основных бенчмарков. Однако превосходство небольшое. Акции Salesforce выросли на 41%, S&P 500 — на 38%, а NASDAQ 100 — на 40%. В последнем отчете за 2Q 2025 фингода компания отразила небольшое замедление темпов роста. Однако при этом превзошла все ожидания аналитиков по финансовым результатам и повысила прогноз по прибыли на акцию на весь фингод. Учитывая данные факторы и общую недооценку компании относительно аналогов, мы не считаем, что потенциал роста котировок исчерпан. Но текущие уровни не являются привлекательными для входа в позицию.

Мы понижаем рейтинг акций Salesforce с «Покупать» до «Держать» и повышаем целевую цену с $ 295,76 до $ 321,42 на следующие 12 мес. Потенциал роста составляет 11,5%. При оценке стоимости акций мы опирались на прогнозные мультипликаторы P/E NTM, EV/EBITDA NTM и EV/S NTM компаний-аналогов и исторические значения этих мультипликаторов самой компании.

Salesforce — американская технологическая компания, глобальный лидер в отрасли ПО для CRM.

Salesforce оценивала свой совокупный адресуемый рынок в 2023 году в $ 330 млрд. Компания прогнозирует его рост в среднем на 13% ежегодно до 2027 года.

Технологии ИИ станут важным фактором роста бизнеса Salesforce как минимум в ближайшие несколько лет. Компания создала Einstein GPT — первый в мире генеративный ИИ для систем CRM, который может в разы повысить эффективность любого бизнеса в сфере продаж, обслуживания, маркетинга и коммерции. Einstein GPT постепенно внедряется во все продуктовые линейки компании. Некоторые из продуктов компания уже презентовала, другие пока в разработке или же на стадии тестирования. Также на базе данного ИИ представлен продукт Einstein GPT Copilot, суть которого в оптимизации всех бизнес-процессов клиентов, использующих системы CRM. Продукт запущен в сентябре 2023 года, им уже активно пользуются 25% компаний из списка Fortune 100.

Salesforce демонстрирует устойчивые темпы роста бизнеса в течение длительного периода. За 6 лет, с 2018 по 2024 фингод, выручка компании утроилась — с $ 10,5 млрд до $ 32,5 млрд (GAGR — 22,8%). Долгосрочная цель Salesforce — достичь выручки $ 50 млрд к концу 2027 фингода, с уровня 2024 фингода это предполагает среднегодовой рост около 13%.

Salesforce находится на этапе перехода из категории компаний роста в категорию компаний стоимости. Компания ставит себе целью сохранять высокие показатели прибыльности на длительном горизонте. Во 2Q 2025 фингода с окончанием 30 апреля валовая маржа Salesforce составила 77% против 75% годом ранее, а операционная маржа достигла 34%, что на 2 п. п. выше прошлогодних значений. Компания ставит себе целью повысить операционную эффективность и сохранять устойчивые показатели прибыльности на длительном горизонте.

В 2022 календарном году Salesforce впервые анонсировала программу buyback в размере $ 10 млрд, а весной 2023 года увеличила ее объем до $ 20 млрд. На текущий момент доступный объем обратного выкупа составляет около $ 5,6 млрд, а доходность buyback — около 2%.

Риском для Salesforce является высокая волатильность акций американских технологических компаний и продолжительное удержание высокой ключевой ставки ФРС.

Описание эмитента

Salesforce — американская технологическая компания, разработчик облачного корпоративного программного обеспечения, глобальный лидер в отрасли ПО для CRM (customerrelationshipmanagement) на протяжении последних 10 лет, по версии аналитического агентства IDC.

Программные продукты CRM являются ключевым, но не единственным активом в портфеле решений Salesforce. Компания предлагает и решения в сфере маркетинга, электронной коммерции и др. Клиенты могут использовать отдельные решения от Salesforce, а могут пробрести объединенный пакет приложений Customer 360. Salesforce владеет платформой аналитики данных Tableauи корпоративным мессенджером Slack.

ПО от Salesforce адаптировано для организаций из различных отраслей: финансы, здравоохранение, медиа, розничная торговля, промышленность, коммуникации, образование, энергетика и коммунальные сервисы, туризм, госсектор, некоммерческие организации.

За последние 12 месяцев акции компании показывают динамику лучше основных бенчмарков. Однако превосходство небольшое. Акции Salesforce выросли на 41%, S&P 500 — на 38%, а NASDAQ 100 — на 40%.

Перспективы и риски

По данным IDC, на текущий момент 60% организаций полностью или частично уже перенесли свои рабочие нагрузки в облако и, соответственно, нуждаются в облачном корпоративном ПО. По оценкам Fortune Business Insights, глобальный рынок облачного ПО будет расти в среднем на 10% в год как минимум ближайшие 5 лет. Market Research Future прогнозирует, что направление ПО для CRM будет расти опережающими темпами — в среднем на 12,7% в год на горизонте до 2030 года, а к концу прогнозного периода отрасль может достичь отметки $ 115 млрд. Аналитики сходятся во мнении, что глобальный рынок облачного ПО выйдет на новый уровень благодаря прогрессу в разработке технологий ИИ. Считается, что генеративный ИИ способен увеличить совокупный адресуемый рынок корпоративного ПО на $ 150 млрд.

Сама Salesforce оценивала свой совокупный адресуемый рынок в 2023 году в $ 330 млрд. Компания прогнозирует его рост в среднем на 13% ежегодно до 2027 года. Причем наибольшее пространство для роста имеется не у решений для CRM, а у новых продуктов и платформы аналитики данных, которые находятся на начальном этапе развития.

Salesforce демонстрирует устойчивые темпы роста бизнеса в течение длительного периода. За 6 лет, с 2018 по 2024 фингод, выручка компании утроилась — с $ 10,5 млрд до $ 32,5 млрд: таким образом, среднегодовые темпы роста за этот период составили 22,8%. Долгосрочная цель Salesforce— достичь выручки $ 50 млрд к концу 2027 фингода, с уровня 2024 фингода это предполагает среднегодовой рост около 13%.

Для Salesforce выгодно, чтобы ее клиенты использовали одновременно несколько облачных продуктов, что в разы увеличивает доходы. В этой связи компания активно работает над улучшением ценностного предложения и повышением вовлеченности клиентов. Например, клиенты, использующие 2/3/4 продукта компании, генерируют, соответственно, в 3/9/24 раза больший показатель ARR (average recurring revenue, средний годовой регулярный доход) по сравнению с клиентами, которые используют только один базовый продукт CRM. В настоящее время 20% общего числа клиентов Salesforce используют 4 продукта и более, но на их долю приходится 85% совокупного показателя ARR. С увеличением количества таких активных клиентов доходы компании будут расти значительно.

Salesforce стремительно развивается и за пределами своего домашнего американского региона. Международный рынок пока еще не такой насыщенный, как американский, и спрос на нем выше. За последние 4 года среднегодовые темпы роста показателя ARR на международных рынках составили 27%, а в Северной Америке — всего 21%. В последней опубликованной отчетности за 2Q2025 фингод с окончанием 31 июля эта тенденция также прослеживается: выручка Salesforce в Америке увеличилась на 8% г/г, в регионе ЕМЕА (Europe, Middle East, Africa) — на 11% г/г, а в регионе АPAC (AsiaPacific) — на 16% г/г. Однако прослеживается замедление роста, например в 2Q 2024 фингода выручка в Америке выросла на 10% г/г, а в APAC — на 24% г/г.

В следующие 5 лет Salesforce намерена инвестировать до $ 4 млрд в свой бизнес в Великобритании, которая является одной из самых крупных стран присутствия компании за пределами американского региона. В предыдущие 5 лет, с 2018 по 2023 год, компания уже проинвестировала на Туманном Альбионе $ 2,5 млрд. Инвестиции приносят плоды, поэтому Salesforce не останавливается на достигнутом. Вложения позволят значительно увеличить клиентскую базу в стране.

Сейчас Salesforce находится на этапе перехода из категории компаний роста в категорию компаний стоимости, основной упор идет на увеличение маржи бизнеса. Во 2Q 2025 фингода валовая маржа Salesforce составила 77% против 75% годом ранее, а операционная маржа достигла 34%, что на 2 п. п. выше прошлогодних значений. Компания ставит себе целью повысить операционную эффективность и сохранять устойчивые показатели прибыльности на длительном горизонте. К 2026 фингоду Salesforce планирует, что скорр. операционная маржа должна стабильно составлять не менее 25%. Для этого доля затрат на маркетинг и продажи должна быть стабильно ниже 35% выручки, а на общих и административных затратах компания планирует сэкономить за счет автоматизации рабочих процессов и приверженности гибридному формату работы.

Эксперты Учебного центра «ФИНАМ» регулярно обсуждают техническую и новостную ситуацию по американским акциям, регистрируйтесь.

Salesforce активно инвестирует в инновации. У компании есть собственные разработки, но она не гнушается и выгодными сделками M&A для расширения своего портфолио решений и увеличения совокупного адресуемого рынка. Например, недавно компания объявила о приобретении платформы Spiff, направленной на автоматизацию управления комиссиями для отдела продаж в CRM-системах. Это должно повысить привлекательность сервисов Salesforce. Все приобретения, которые ранее делала Salesforce, оказались выгодными и полезными, так как ей удается раскрывать стоимость приобретаемых бизнесов в рамках своей экосистемы. Можно привести примеры:

ExactTarget (2013 г.) — с момента приобретения годовая выручка выросла в 10,5 раза;

Demandware (2016 г.) — с момента приобретения годовая выручка выросла в 4,4 раза;

MuleSoft (2018 г.) — с момента приобретения годовая выручка выросла в 6 раз;

Tableau (2019 г.) — с момента приобретения годовая выручка выросла в 1,5 раза;

Slack (2021 г.) — с момента приобретения годовая выручка выросла в 1,4 раза.

В 2022 календарном году Salesforce впервые анонсировала программу buyback в размере $ 10 млрд, а весной 2023 года увеличила ее объем до $ 20 млрд. На текущий момент доступный объем обратного выкупа составляет около $ 5,6 млрд, а доходность buyback — около 2%.

Возможности генеративного ИИ

Salesforce создала Einstein GPT — первый в мире генеративный ИИ для систем CRM, который может в разы повысить эффективность любого бизнеса в сфере продаж, обслуживания, маркетинга и коммерции, что в конечном итоге будет способствовать повышению операционных и финансовых показателей бизнеса. Вдобавок, учитывая, что программные продукты CRM со временем становятся все более сложными, ИИ от Salesforce может облегчить пользование платформой для новичков. Einstein GPT удовлетворяет требованиям безопасности корпоративных данных. ИИ имеет доступ к данным компаний, но не к данным их клиентов, персональные данные остаются конфиденциальными. Также на базе этого ИИ представлен продукт EinsteinGPT Copilot, суть которого в оптимизации всех бизнес-процессов клиентов, использующих системы CRM. Продукт запущен в сентябре 2023 года, им уже активно пользуются 25% компаний из списка Fortune 100. Во 2Q новые покупки ИИ Salesforceвыросли более чем в 2 раза к/к, до 1500 сделок.

Einstein GPT будет постепенно внедрен во все продуктовые линейки. Некоторые из продуктов компания уже презентовала, другие — пока в разработке или же на стадии тестирования:

Service GPT — доступен с июня 2023 года. Service GPT может автоматически генерировать ответы на вопросы клиентов в режиме реального времени в чате или во время звонков, обобщать информацию о взаимодействии с клиентами и помогать при обучении сотрудников.

Sales GPT — доступен с июля 2023 года. Sales GPT может автоматически генерировать персонализированные электронные письма клиентам, создавать и анализировать сводки звонков и обращений, анализировать профили клиентов, помогать в составлении скриптов звонков и текстов контрактов.

Commerce GPT — доступен с июля 2023 года. Commerce GPT может генерировать персонализированные рекомендации для покупателей на основе их опыта покупок.

Marketing GPT — доступен в пилотной версии с июня 2023 года, в основной версии — с февраля 2024 года. Marketing GPT может генерировать персонализированный контент для рекламы и пиара, чтобы удержать клиентов и привлечь новых.

Apex GPT — доступен с июня 2023 года. Apex GPT может помогать разработчикам в написании программного кода и исправлении ошибок.

Flow GPT— стал доступным с октября 2023 года.

Tableau GPT — стал доступным с ноября 2023 года.

Slack GPT — на стадии бета-тестирования, стал доступным в конце 2023 года.

Новое решение AI Cloud объединяет все перечисленные выше возможности для применения генеративного ИИ во всех приложениях Salesforce. AI Cloud — открытая система и в целом предусматривает, чтобы в инфраструктуре Salesforce можно было разворачивать большие языковые модели сторонних разработчиков, например от AWS, Anthropic, Cohere. Salesforce предлагает стартовый пакет AICloudStarter стоимостью $ 360 тыс. в год, так что бизнес имеет возможность уже сейчас опробовать доступный на текущий момент функционал генеративного ИИ.

Недавно Salesforceобъявила о сотрудничестве с GoogleCloud, чтобы дать ИИ более широкое и доступное применение. В первую очередь реализовано оно будет в двух направлениях:

интеграция Salesforce DataCloud и Google Cloud Vertexи AI позволит бизнесу переносить свои собственные модели из Vertex и использовать их на платформе Salesforce для решения конкретных вопросов, например для прогнозирования поведения покупателей и вероятности их оттока в приложении SalesforceCustomer 360;

интеграция Salesforce DataCloud и Google BigQuery позволит бизнесу легче создавать унифицированные профили своих клиентов. Бизнес получит беспрепятственный доступ к данным, хранящимся на обеих платформах, как если бы она была одна.

Финансовые показатели и прогнозы

Во 2Q 2025 фингода с окончанием 31 июля выручка Salesforce выросла на 8% г/г, до $ 9,3 млрд, что оказалось выше прогнозируемого аналитиками значения $ 9,2 млрд. Чуть выше зафиксирован рост в ключевом операционном сегменте Subscription and Support. Обязательства по действующим контрактам на конец квартала составляют $ 53,5 млрд (+15% г/г), 49,5% из этой суммы — текущие обязательства, которые будут признаны выручкой в следующие 12 мес.

За финквартал валовая прибыль увеличилась на 10% г/г, за счет контроля над себестоимостью удалось повысить валовую маржу на 1 п. п., до 81%.

Скорр. операционная прибыль за квартал расширилась на 15% г/г и достигла $ 3,1 млрд. Скорр. операционная маржа выросла на 2 п. п., до 34%.

Видны результаты оптимизации затрат. В отчетном квартале доля затрат на маркетинг и продажи в выручке сократилась до 35% с 36% в аналогичном квартале прошлого года.

Скорр. разводненная прибыль на акцию составила $ 2,56 против $ 2,12 годом ранее (+21% г/г), при консенсус-прогнозе $ 2,36. Операционный денежный поток и свободный денежный поток выросли на 10% г/г и 20% г/г соответственно.

Несмотря на то что рост бизнеса замедляется с каждым кварталом, Salesforce активно работает над оптимизацией всех бизнес-процессов, это приводит к рекордным показателям рентабельности за всю историю. Данная тенденция имеет все шансы на продолжение.

По итогам 2025 фингода Salesforce ожидает скорр. разводненную прибыль на акцию в диапазоне $ 10,03–10,11 (+23% г/г), тогда как ранее прогнозировалось $ 9,86–9,94(+17%). Однако ожидания по выручке остались неизменными в диапазоне $ 37,7–38,0 млрд (+9% г/г). Также предполагается сокращение операционной маржи до 32,5%, что все еще сильно выше таргета компании 25%+.

Прогнозы аналитиков по компании следующие:

среднегодовые темпы роста выручки до 2027 фингода — 9,2% (ранее 9,0%);

среднегодовые темпы роста скорр. EBITDA до 2027 фингода — 8,4% (ранее 8,8%);

среднегодовые темпы роста скорр. развод. EPS до 2027 фингода — 12,1% (ранее 15,1%).

Оценка

Для прогнозирования стоимости акций Salesforce мы использовали оценку по мультипликаторам относительно аналогов и оценку по собственным историческим мультипликаторам за последние два года. Целевая стоимость акций представляет собой среднее арифметическое оценок по двум методикам.

Оценка по прогнозным мультипликаторам P/E, EV/EBITDA и EV/S NTM относительно аналогов предполагает целевую капитализацию $ 370,2 млрд и целевую стоимость акций $ 387,26.

Оценка по собственным историческим мультипликаторам P/E, EV/EBITDA и EV/S NTM формирует целевую капитализацию $ 244,3 млрд и целевую стоимость акций $ 255,58.

Комбинированная целевая цена на следующие 12 мес. составляет $ 321,42 с потенциалом 11,5% к текущей цене. Исходя из апсайда, мы присваиваем акциям Salesforce рейтинг «Держать».

Медианная целевая цена акций Salesforce по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 307,1 (апсайд — 6,6% от текущих уровней), а рейтинг акций эквивалентен 3,0 (где 5 — Strong Buy, а 1 — Strong Sell).

Оценка целевой цены акций Salesforce аналитиками BNP Paribas составляет $ 320 («Держать»), Northland Securities — $ 400 («Покупать»), Wells Fargo Securities — $ 275 («Держать»), Crispidea Private — $ 290 («Держать»), D.A. Davidson & Company — $ 250 («Держать»), Needham & Company — $ 300 («Покупать»).

Технический анализ

Котировки находятся в восходящем тренде и на уровне поддержки $ 288. Пробитие это уровня может привести к снижению акций до уровня поддержки $ 266. Ближайшим сопротивлением выступает уровень $ 309,9.

Мы понижаем рейтинг акций Salesforce с «Покупать» до «Держать» и повышаем целевую цену с $ 295,76 до $ 321,42 на следующие 12 мес. Потенциал роста составляет 11,5%. При оценке стоимости акций мы опирались на прогнозные мультипликаторы P/E NTM, EV/EBITDA NTM и EV/S NTM компаний-аналогов и исторические значения этих мультипликаторов самой компании.

Salesforce — американская технологическая компания, глобальный лидер в отрасли ПО для CRM.

Salesforce оценивала свой совокупный адресуемый рынок в 2023 году в $ 330 млрд. Компания прогнозирует его рост в среднем на 13% ежегодно до 2027 года.

Технологии ИИ станут важным фактором роста бизнеса Salesforce как минимум в ближайшие несколько лет. Компания создала Einstein GPT — первый в мире генеративный ИИ для систем CRM, который может в разы повысить эффективность любого бизнеса в сфере продаж, обслуживания, маркетинга и коммерции. Einstein GPT постепенно внедряется во все продуктовые линейки компании. Некоторые из продуктов компания уже презентовала, другие пока в разработке или же на стадии тестирования. Также на базе данного ИИ представлен продукт Einstein GPT Copilot, суть которого в оптимизации всех бизнес-процессов клиентов, использующих системы CRM. Продукт запущен в сентябре 2023 года, им уже активно пользуются 25% компаний из списка Fortune 100.

Salesforce демонстрирует устойчивые темпы роста бизнеса в течение длительного периода. За 6 лет, с 2018 по 2024 фингод, выручка компании утроилась — с $ 10,5 млрд до $ 32,5 млрд (GAGR — 22,8%). Долгосрочная цель Salesforce — достичь выручки $ 50 млрд к концу 2027 фингода, с уровня 2024 фингода это предполагает среднегодовой рост около 13%.

Salesforce находится на этапе перехода из категории компаний роста в категорию компаний стоимости. Компания ставит себе целью сохранять высокие показатели прибыльности на длительном горизонте. Во 2Q 2025 фингода с окончанием 30 апреля валовая маржа Salesforce составила 77% против 75% годом ранее, а операционная маржа достигла 34%, что на 2 п. п. выше прошлогодних значений. Компания ставит себе целью повысить операционную эффективность и сохранять устойчивые показатели прибыльности на длительном горизонте.

В 2022 календарном году Salesforce впервые анонсировала программу buyback в размере $ 10 млрд, а весной 2023 года увеличила ее объем до $ 20 млрд. На текущий момент доступный объем обратного выкупа составляет около $ 5,6 млрд, а доходность buyback — около 2%.

Риском для Salesforce является высокая волатильность акций американских технологических компаний и продолжительное удержание высокой ключевой ставки ФРС.

Описание эмитента

Salesforce — американская технологическая компания, разработчик облачного корпоративного программного обеспечения, глобальный лидер в отрасли ПО для CRM (customerrelationshipmanagement) на протяжении последних 10 лет, по версии аналитического агентства IDC.

Программные продукты CRM являются ключевым, но не единственным активом в портфеле решений Salesforce. Компания предлагает и решения в сфере маркетинга, электронной коммерции и др. Клиенты могут использовать отдельные решения от Salesforce, а могут пробрести объединенный пакет приложений Customer 360. Salesforce владеет платформой аналитики данных Tableauи корпоративным мессенджером Slack.

ПО от Salesforce адаптировано для организаций из различных отраслей: финансы, здравоохранение, медиа, розничная торговля, промышленность, коммуникации, образование, энергетика и коммунальные сервисы, туризм, госсектор, некоммерческие организации.

За последние 12 месяцев акции компании показывают динамику лучше основных бенчмарков. Однако превосходство небольшое. Акции Salesforce выросли на 41%, S&P 500 — на 38%, а NASDAQ 100 — на 40%.

Перспективы и риски

По данным IDC, на текущий момент 60% организаций полностью или частично уже перенесли свои рабочие нагрузки в облако и, соответственно, нуждаются в облачном корпоративном ПО. По оценкам Fortune Business Insights, глобальный рынок облачного ПО будет расти в среднем на 10% в год как минимум ближайшие 5 лет. Market Research Future прогнозирует, что направление ПО для CRM будет расти опережающими темпами — в среднем на 12,7% в год на горизонте до 2030 года, а к концу прогнозного периода отрасль может достичь отметки $ 115 млрд. Аналитики сходятся во мнении, что глобальный рынок облачного ПО выйдет на новый уровень благодаря прогрессу в разработке технологий ИИ. Считается, что генеративный ИИ способен увеличить совокупный адресуемый рынок корпоративного ПО на $ 150 млрд.

Сама Salesforce оценивала свой совокупный адресуемый рынок в 2023 году в $ 330 млрд. Компания прогнозирует его рост в среднем на 13% ежегодно до 2027 года. Причем наибольшее пространство для роста имеется не у решений для CRM, а у новых продуктов и платформы аналитики данных, которые находятся на начальном этапе развития.

Salesforce демонстрирует устойчивые темпы роста бизнеса в течение длительного периода. За 6 лет, с 2018 по 2024 фингод, выручка компании утроилась — с $ 10,5 млрд до $ 32,5 млрд: таким образом, среднегодовые темпы роста за этот период составили 22,8%. Долгосрочная цель Salesforce— достичь выручки $ 50 млрд к концу 2027 фингода, с уровня 2024 фингода это предполагает среднегодовой рост около 13%.

Для Salesforce выгодно, чтобы ее клиенты использовали одновременно несколько облачных продуктов, что в разы увеличивает доходы. В этой связи компания активно работает над улучшением ценностного предложения и повышением вовлеченности клиентов. Например, клиенты, использующие 2/3/4 продукта компании, генерируют, соответственно, в 3/9/24 раза больший показатель ARR (average recurring revenue, средний годовой регулярный доход) по сравнению с клиентами, которые используют только один базовый продукт CRM. В настоящее время 20% общего числа клиентов Salesforce используют 4 продукта и более, но на их долю приходится 85% совокупного показателя ARR. С увеличением количества таких активных клиентов доходы компании будут расти значительно.

Salesforce стремительно развивается и за пределами своего домашнего американского региона. Международный рынок пока еще не такой насыщенный, как американский, и спрос на нем выше. За последние 4 года среднегодовые темпы роста показателя ARR на международных рынках составили 27%, а в Северной Америке — всего 21%. В последней опубликованной отчетности за 2Q2025 фингод с окончанием 31 июля эта тенденция также прослеживается: выручка Salesforce в Америке увеличилась на 8% г/г, в регионе ЕМЕА (Europe, Middle East, Africa) — на 11% г/г, а в регионе АPAC (AsiaPacific) — на 16% г/г. Однако прослеживается замедление роста, например в 2Q 2024 фингода выручка в Америке выросла на 10% г/г, а в APAC — на 24% г/г.

В следующие 5 лет Salesforce намерена инвестировать до $ 4 млрд в свой бизнес в Великобритании, которая является одной из самых крупных стран присутствия компании за пределами американского региона. В предыдущие 5 лет, с 2018 по 2023 год, компания уже проинвестировала на Туманном Альбионе $ 2,5 млрд. Инвестиции приносят плоды, поэтому Salesforce не останавливается на достигнутом. Вложения позволят значительно увеличить клиентскую базу в стране.

Сейчас Salesforce находится на этапе перехода из категории компаний роста в категорию компаний стоимости, основной упор идет на увеличение маржи бизнеса. Во 2Q 2025 фингода валовая маржа Salesforce составила 77% против 75% годом ранее, а операционная маржа достигла 34%, что на 2 п. п. выше прошлогодних значений. Компания ставит себе целью повысить операционную эффективность и сохранять устойчивые показатели прибыльности на длительном горизонте. К 2026 фингоду Salesforce планирует, что скорр. операционная маржа должна стабильно составлять не менее 25%. Для этого доля затрат на маркетинг и продажи должна быть стабильно ниже 35% выручки, а на общих и административных затратах компания планирует сэкономить за счет автоматизации рабочих процессов и приверженности гибридному формату работы.

Эксперты Учебного центра «ФИНАМ» регулярно обсуждают техническую и новостную ситуацию по американским акциям, регистрируйтесь.

Salesforce активно инвестирует в инновации. У компании есть собственные разработки, но она не гнушается и выгодными сделками M&A для расширения своего портфолио решений и увеличения совокупного адресуемого рынка. Например, недавно компания объявила о приобретении платформы Spiff, направленной на автоматизацию управления комиссиями для отдела продаж в CRM-системах. Это должно повысить привлекательность сервисов Salesforce. Все приобретения, которые ранее делала Salesforce, оказались выгодными и полезными, так как ей удается раскрывать стоимость приобретаемых бизнесов в рамках своей экосистемы. Можно привести примеры:

ExactTarget (2013 г.) — с момента приобретения годовая выручка выросла в 10,5 раза;

Demandware (2016 г.) — с момента приобретения годовая выручка выросла в 4,4 раза;

MuleSoft (2018 г.) — с момента приобретения годовая выручка выросла в 6 раз;

Tableau (2019 г.) — с момента приобретения годовая выручка выросла в 1,5 раза;

Slack (2021 г.) — с момента приобретения годовая выручка выросла в 1,4 раза.

В 2022 календарном году Salesforce впервые анонсировала программу buyback в размере $ 10 млрд, а весной 2023 года увеличила ее объем до $ 20 млрд. На текущий момент доступный объем обратного выкупа составляет около $ 5,6 млрд, а доходность buyback — около 2%.

Возможности генеративного ИИ

Salesforce создала Einstein GPT — первый в мире генеративный ИИ для систем CRM, который может в разы повысить эффективность любого бизнеса в сфере продаж, обслуживания, маркетинга и коммерции, что в конечном итоге будет способствовать повышению операционных и финансовых показателей бизнеса. Вдобавок, учитывая, что программные продукты CRM со временем становятся все более сложными, ИИ от Salesforce может облегчить пользование платформой для новичков. Einstein GPT удовлетворяет требованиям безопасности корпоративных данных. ИИ имеет доступ к данным компаний, но не к данным их клиентов, персональные данные остаются конфиденциальными. Также на базе этого ИИ представлен продукт EinsteinGPT Copilot, суть которого в оптимизации всех бизнес-процессов клиентов, использующих системы CRM. Продукт запущен в сентябре 2023 года, им уже активно пользуются 25% компаний из списка Fortune 100. Во 2Q новые покупки ИИ Salesforceвыросли более чем в 2 раза к/к, до 1500 сделок.

Einstein GPT будет постепенно внедрен во все продуктовые линейки. Некоторые из продуктов компания уже презентовала, другие — пока в разработке или же на стадии тестирования:

Service GPT — доступен с июня 2023 года. Service GPT может автоматически генерировать ответы на вопросы клиентов в режиме реального времени в чате или во время звонков, обобщать информацию о взаимодействии с клиентами и помогать при обучении сотрудников.

Sales GPT — доступен с июля 2023 года. Sales GPT может автоматически генерировать персонализированные электронные письма клиентам, создавать и анализировать сводки звонков и обращений, анализировать профили клиентов, помогать в составлении скриптов звонков и текстов контрактов.

Commerce GPT — доступен с июля 2023 года. Commerce GPT может генерировать персонализированные рекомендации для покупателей на основе их опыта покупок.

Marketing GPT — доступен в пилотной версии с июня 2023 года, в основной версии — с февраля 2024 года. Marketing GPT может генерировать персонализированный контент для рекламы и пиара, чтобы удержать клиентов и привлечь новых.

Apex GPT — доступен с июня 2023 года. Apex GPT может помогать разработчикам в написании программного кода и исправлении ошибок.

Flow GPT— стал доступным с октября 2023 года.

Tableau GPT — стал доступным с ноября 2023 года.

Slack GPT — на стадии бета-тестирования, стал доступным в конце 2023 года.

Новое решение AI Cloud объединяет все перечисленные выше возможности для применения генеративного ИИ во всех приложениях Salesforce. AI Cloud — открытая система и в целом предусматривает, чтобы в инфраструктуре Salesforce можно было разворачивать большие языковые модели сторонних разработчиков, например от AWS, Anthropic, Cohere. Salesforce предлагает стартовый пакет AICloudStarter стоимостью $ 360 тыс. в год, так что бизнес имеет возможность уже сейчас опробовать доступный на текущий момент функционал генеративного ИИ.

Недавно Salesforceобъявила о сотрудничестве с GoogleCloud, чтобы дать ИИ более широкое и доступное применение. В первую очередь реализовано оно будет в двух направлениях:

интеграция Salesforce DataCloud и Google Cloud Vertexи AI позволит бизнесу переносить свои собственные модели из Vertex и использовать их на платформе Salesforce для решения конкретных вопросов, например для прогнозирования поведения покупателей и вероятности их оттока в приложении SalesforceCustomer 360;

интеграция Salesforce DataCloud и Google BigQuery позволит бизнесу легче создавать унифицированные профили своих клиентов. Бизнес получит беспрепятственный доступ к данным, хранящимся на обеих платформах, как если бы она была одна.

Финансовые показатели и прогнозы

Во 2Q 2025 фингода с окончанием 31 июля выручка Salesforce выросла на 8% г/г, до $ 9,3 млрд, что оказалось выше прогнозируемого аналитиками значения $ 9,2 млрд. Чуть выше зафиксирован рост в ключевом операционном сегменте Subscription and Support. Обязательства по действующим контрактам на конец квартала составляют $ 53,5 млрд (+15% г/г), 49,5% из этой суммы — текущие обязательства, которые будут признаны выручкой в следующие 12 мес.

За финквартал валовая прибыль увеличилась на 10% г/г, за счет контроля над себестоимостью удалось повысить валовую маржу на 1 п. п., до 81%.

Скорр. операционная прибыль за квартал расширилась на 15% г/г и достигла $ 3,1 млрд. Скорр. операционная маржа выросла на 2 п. п., до 34%.

Видны результаты оптимизации затрат. В отчетном квартале доля затрат на маркетинг и продажи в выручке сократилась до 35% с 36% в аналогичном квартале прошлого года.

Скорр. разводненная прибыль на акцию составила $ 2,56 против $ 2,12 годом ранее (+21% г/г), при консенсус-прогнозе $ 2,36. Операционный денежный поток и свободный денежный поток выросли на 10% г/г и 20% г/г соответственно.

Несмотря на то что рост бизнеса замедляется с каждым кварталом, Salesforce активно работает над оптимизацией всех бизнес-процессов, это приводит к рекордным показателям рентабельности за всю историю. Данная тенденция имеет все шансы на продолжение.

По итогам 2025 фингода Salesforce ожидает скорр. разводненную прибыль на акцию в диапазоне $ 10,03–10,11 (+23% г/г), тогда как ранее прогнозировалось $ 9,86–9,94(+17%). Однако ожидания по выручке остались неизменными в диапазоне $ 37,7–38,0 млрд (+9% г/г). Также предполагается сокращение операционной маржи до 32,5%, что все еще сильно выше таргета компании 25%+.

Прогнозы аналитиков по компании следующие:

среднегодовые темпы роста выручки до 2027 фингода — 9,2% (ранее 9,0%);

среднегодовые темпы роста скорр. EBITDA до 2027 фингода — 8,4% (ранее 8,8%);

среднегодовые темпы роста скорр. развод. EPS до 2027 фингода — 12,1% (ранее 15,1%).

Оценка

Для прогнозирования стоимости акций Salesforce мы использовали оценку по мультипликаторам относительно аналогов и оценку по собственным историческим мультипликаторам за последние два года. Целевая стоимость акций представляет собой среднее арифметическое оценок по двум методикам.

Оценка по прогнозным мультипликаторам P/E, EV/EBITDA и EV/S NTM относительно аналогов предполагает целевую капитализацию $ 370,2 млрд и целевую стоимость акций $ 387,26.

Оценка по собственным историческим мультипликаторам P/E, EV/EBITDA и EV/S NTM формирует целевую капитализацию $ 244,3 млрд и целевую стоимость акций $ 255,58.

Комбинированная целевая цена на следующие 12 мес. составляет $ 321,42 с потенциалом 11,5% к текущей цене. Исходя из апсайда, мы присваиваем акциям Salesforce рейтинг «Держать».

Медианная целевая цена акций Salesforce по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 307,1 (апсайд — 6,6% от текущих уровней), а рейтинг акций эквивалентен 3,0 (где 5 — Strong Buy, а 1 — Strong Sell).

Оценка целевой цены акций Salesforce аналитиками BNP Paribas составляет $ 320 («Держать»), Northland Securities — $ 400 («Покупать»), Wells Fargo Securities — $ 275 («Держать»), Crispidea Private — $ 290 («Держать»), D.A. Davidson & Company — $ 250 («Держать»), Needham & Company — $ 300 («Покупать»).

Технический анализ

Котировки находятся в восходящем тренде и на уровне поддержки $ 288. Пробитие это уровня может привести к снижению акций до уровня поддержки $ 266. Ближайшим сопротивлением выступает уровень $ 309,9.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба