20 декабря 2024 | Интер РАО Инвестовизация

О компании.

Группа «Интер РАО» – диверсифицированный энергетический холдинг, присутствующий в различных сегментах электроэнергетической отрасли. Стратегия «Интер РАО» направлена на создание глобальной энергетической компании, лидера в российской электроэнергетике.

№1 среди крупнейших энергосбытовых компаний по полезному отпуску электроэнергии. Доля рынка 18,5%.

№4 среди крупнейших генерирующих компаний по выработке электроэнергии. Доля рынка 10,3%.

№4 среди крупнейших генерирующих компаний по отпуску тепловой энергии. Доля рынка 4,9%.

Объекты холдинга расположены по всей стране. Также есть активы и за рубежом. Установленная мощность электростанций, входящих в состав Группы «Интер РАО» и находящихся под её управлением превышает 31 ГВт. Количество сотрудников 57 тыс человек

Основные направления деятельности: генерация электроэнергии, тепловая генерация, сбыт, трейдинг, инжиниринг и производство оборудования. Интер РАО – единственный участник экспортно-импортных операций на внутрироссийском оптовом рынке электроэнергии и мощности.

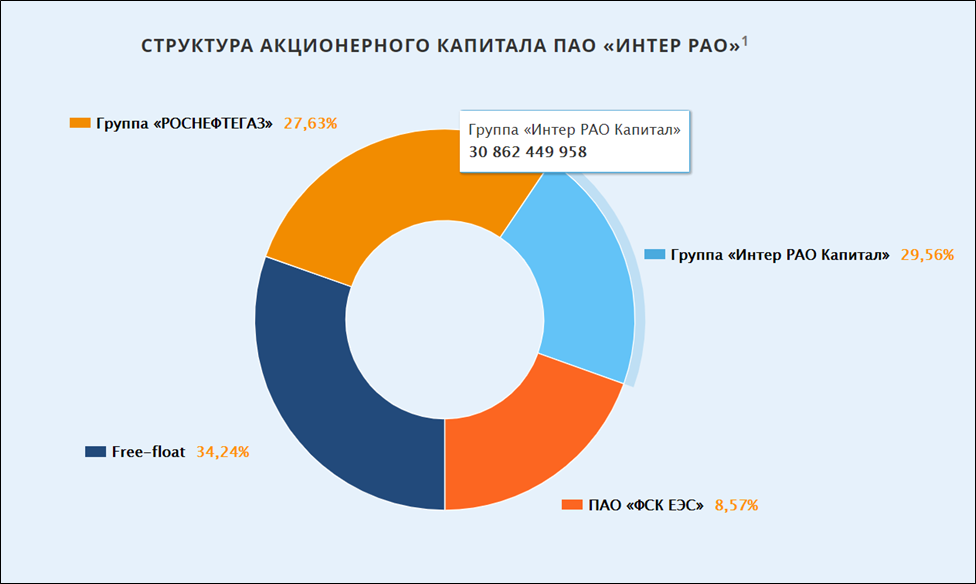

Государству принадлежит 27,6% акций через Роснефтегаз. Также есть доля через ФСК Россети. 34,2% акций в свободном обращении. 29,5% - это квазиказначейские акции, т.е. находятся на балансе дочерней компании.

По причине санкционных ограничений, в частности, из-за проблем с проведением расчетов, в мае 2022 года были остановлены поставки электроэнергии из России в Евросоюз. Хотя туда поставлялось 13 млрд кВт*ч. Это был очень маржинальный рынок. Потери удалось частично компенсировать, нарастив экспорт в Китай, Монголию, Казахстан и Киргизию. За 9М 2024г. на экспорт пришлось менее 6% выручки.

Текущая цена акций.

С максимумов года акции снизились чуть менее 20%, а с начала года падение в районе 8%. Это не считая дивидендов. Коррекция в акциях «Интер РАО» меньше, чем в индексе Мосбиржи. Уже год котировки находятся в боковике.

Операционные результаты.

Результаты за 9М 2024:

Выработка электроэнергии 97,2 млрд кВт*ч (+6% г/г);

Отпуск тепловой энергии 28,1 млн Гкал (+6,7% г/г).

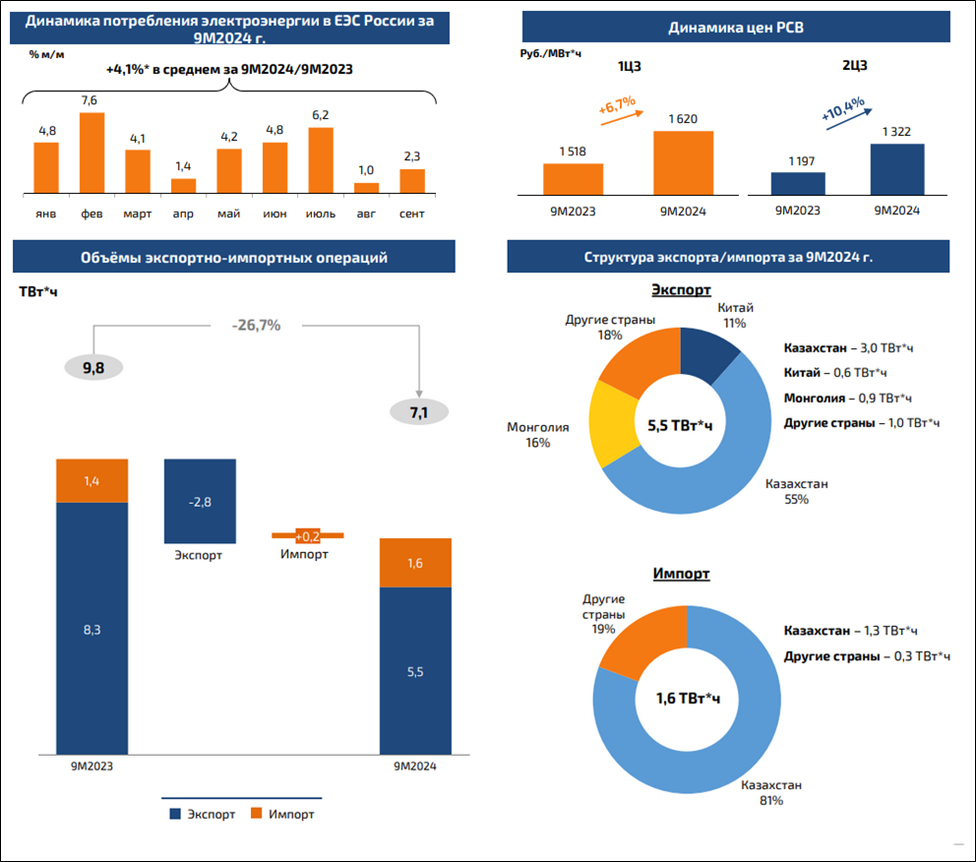

Экспорт 5,5 ТВт*ч (-33,5% г/г). Падение из-за снижения поставок в Китай по причине дефицита мощности на Дальнем Востоке.

Импорт 1,6 ТВт*ч (+12,7% г/г). Рост импорта произошел преимущественно за счет перетоков из Казахстана, Грузии и Азербайджана.

Динамика цен.

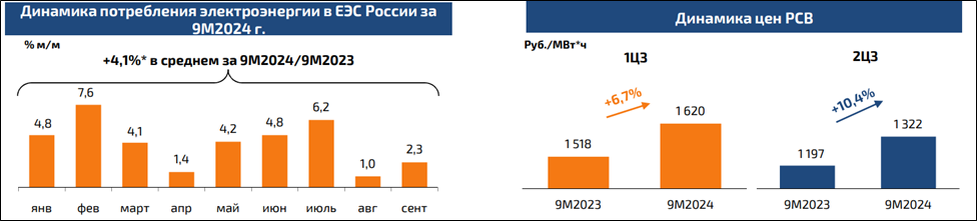

Рост энергопотребления, а также индексация цен на газ (с 01.07.24 на 11,2%) способствовали росту цен РСВ (цены на рынке на сутки вперёд) в первой ценовой зоне на 6,7% г/г.

Увеличение цен во второй ценовой зоне на 10,4% г/г обусловлено ростом энергопотребления в ОЭС Сибири на 6% г/г и ростом цен на уголь.

ДПМ и КОММОД.

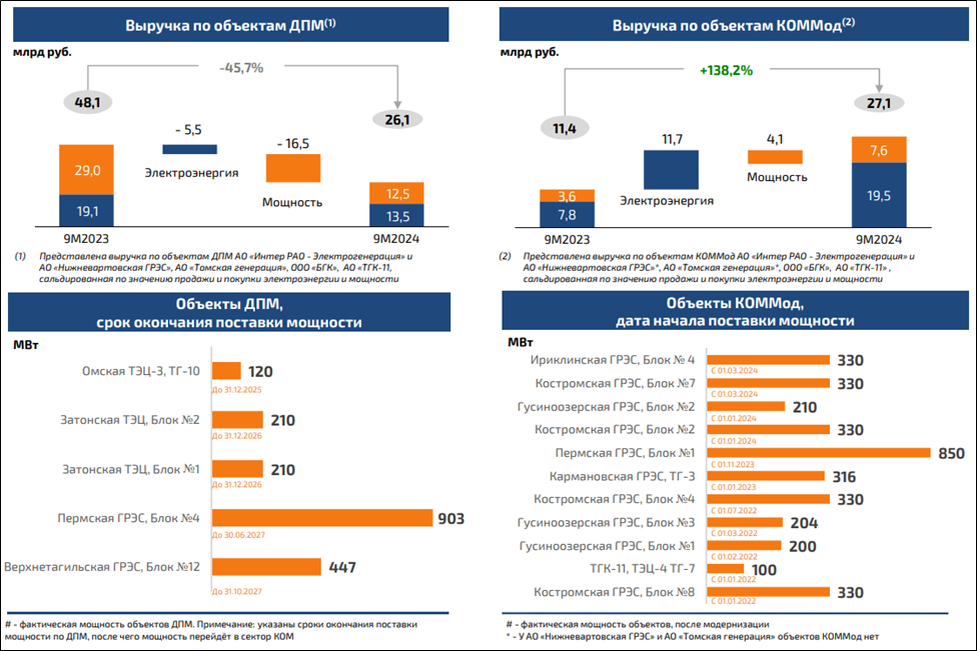

Выручка по объектам ДПМ за 9М 2024г. снизилась до 26 млрд (-46% г/г). ДПМ - это государственная программа договоров о предоставлении мощности. В рамках этой программы новые мощности оплачиваются по повышенным тарифам в течение 10 лет. При этом тарифы по ДПМ значительно выше рыночных, разница может доходить до десяти раз. В 2023 году эта программа закончилась по ряду блоков, этим объясняется падение выручки по этим объектам в 1,8 раз.

Выручка по объектам КОММод 27 млрд (+138% г/г). КОММод (Конкурентный отбор проектов модернизации тепловой генерации) – по сути это новая программа модернизации мощностей. Главное отличие от ДПМ – это то, что она направлена на замену (модернизация) старого оборудования, а не строительство новых объектов. По КОММОД установлена нормативная доходность инвестиций на уровне 14%. Тарифы по КОММОД значительно ниже, чем по ДПМ.

Рост выручки по КОММод во многом компенсировал падение по ДПМ. Но фактически из-за окончания ДПМ по ряду объектов, за 9М 2024 г. EBITDA снизилась на 10%. И вообще программа ДПМ постепенно финиширует, срок окончания последних объектов: 2025-2027 г.

Доля «Интер РАО» среди российских проектов КОММОД 2022-2029гг: 39%. Треть проектов уже выполнена. Ежегодный план ввода новых проектов 2025-2028гг: 1-3 ГВт. Что должно увеличить EBITDA на 60 млрд к 2030г.

Финансовые результаты.

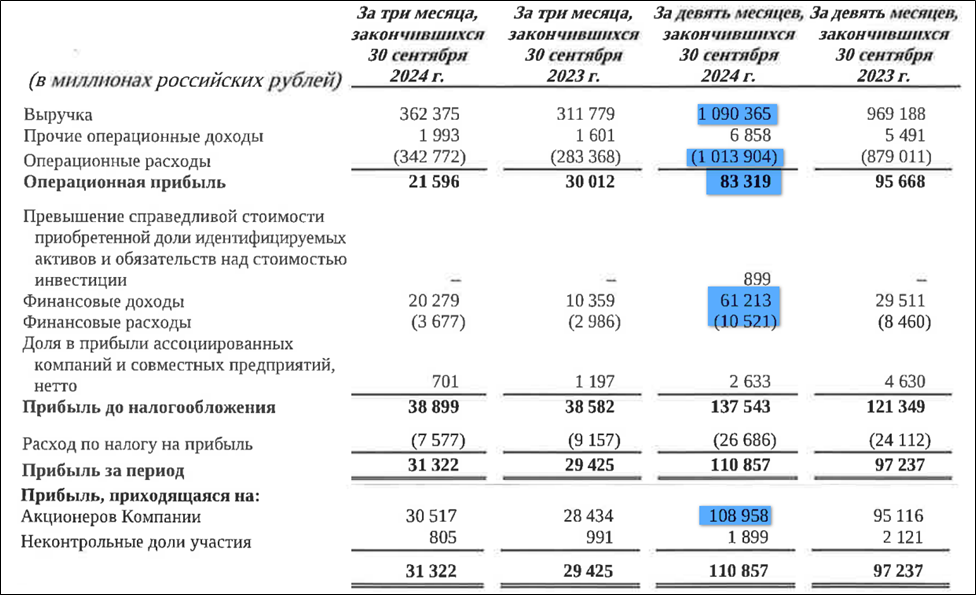

Благодаря росту операционных результатов и благоприятной ценовой конъюнктуре, выручка за 9М 2024 выросла на 12,5% г/г и превысила 1 трлн. Но при этом EBITDA снизилась на 10% г/г. Здесь основные причины – рост операционных расходов на 15% и окончание ДПМ. Финансовые доходы за вычетом расходов выросли в 2,4 раза до 50,7 млрд – доходы от депозитов увеличились благодаря высокой ключевой ставке. Благодаря этому ЧП выросла на 15% г/г. Таким образом. снижение операционной прибыли нивелируется ростом финансовых доходов.

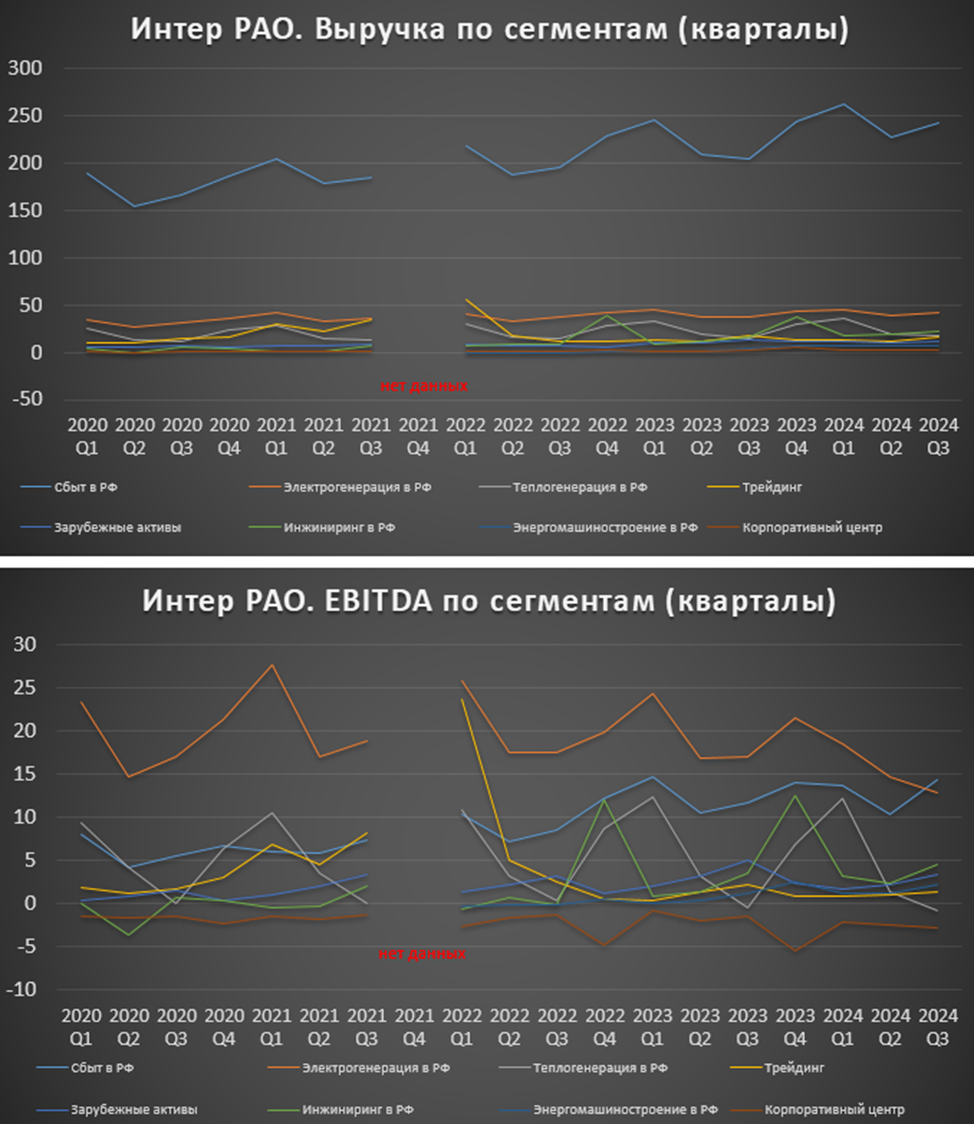

Выручка выросла благодаря «Сбытовому сегменту», а также отмечу постепенный рост «Энергомашиностроения» и «Инжиниринга».

EBITDA снизилась в основном из-за сегмента «Электрогенерация в РФ» - из-за окончания программы ДПМ на ряде объектов.

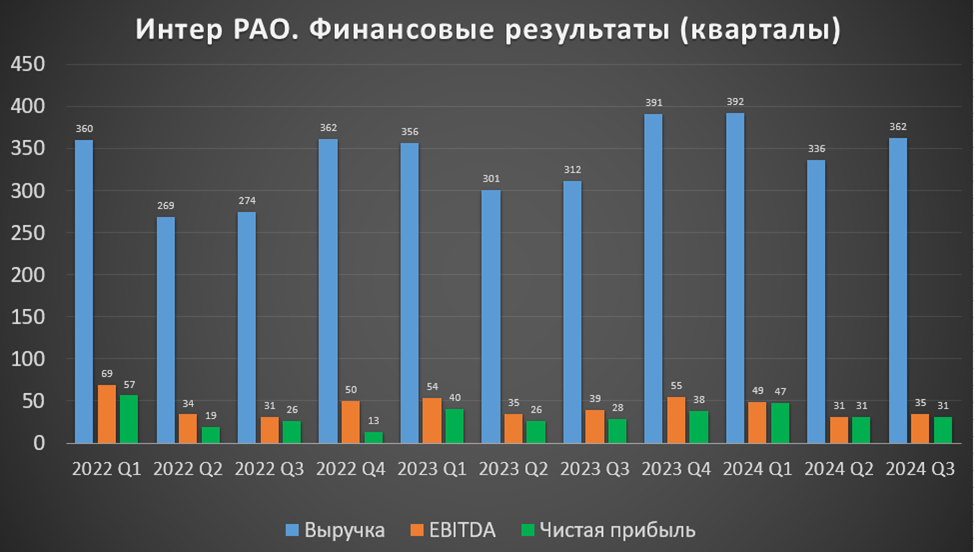

На квартальной диаграмме видим, что результаты в целом относительно стабильны. При этом третий квартал чуть лучше относительно второго.

Баланс.

Капитал 985 млрд (+8% с начала года). Т.е. на такую сумму активы превышают обязательства.

Чистый долг (разница между кредитами и депозитами) отрицательный: -478 млрд (-11% с начала года). Это большая денежная кубышка, которую компания накопила за 10 лет. И благодаря высокой ставке ЦБ, как мы видели, компания получает по ней хороший процентный доход.

Кубышка снизилась из-за: роста кап затрат 68 млрд (+92% г/г) за девять месяцев, выкупа акций на 12,5 млрд, дивидендов 22 млрд, приобретение долей различных компаний на 22 млрд.

Денежные потоки.

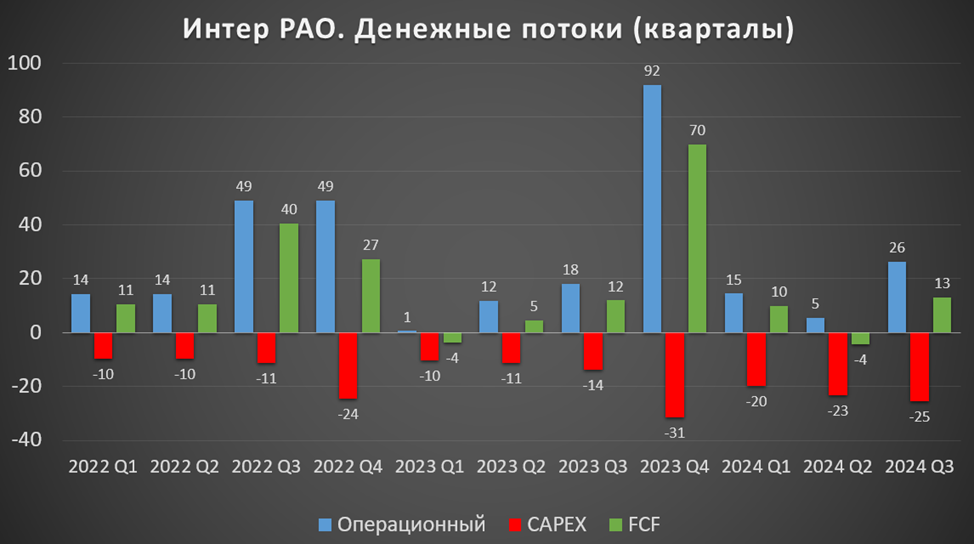

Операционный денежный поток в третьем квартале в целом на уровне выше среднего. Капитальные затраты высокие. Но из-за процентных доходов, свободный денежный поток +13 млрд, что лучше, как г/г, так и кв/кв.

Дивиденды.

Согласно дивидендной политике, компания нацелена на выплату 25% от чистой прибыли по МСФО. Из-за этого дивиденды получаются не очень высокими.

В июне была дивидендная отсечка за 2023 год. Дивиденд составил 0,326₽ на акцию. Это 9% доходности к текущей цене акции. Выплаты составили 25% от ЧП или 34 млрд. А учитывая квазиказначейский пакет, реальные выплаты составили на 11 млрд меньше.

Расчетный дивиденд «Интер РАО» по итогам 9М 2024: 0,26 ₽ (7% доходности).

Перспективы.

Как мы видели выше, у «Интер РАО» ряд проектов по программе КОММод со сроком реализации до 2029 года. Плюс компания строит крупную Новоленскую ТЭС с прогнозными инвестициями 257 млрд. Таким образом, ближайшие 4 года будут повышенные капексы. Но долгосрочно, из-за новых мощностей вырастут будущие финансовые результаты. И благодаря правительственным программам все объекты окупятся. Базовая норма доходности 14% годовых на 10-20 лет.

Также «Интер РАО» развивает сегменты «Инжиниринга» и «Энергомашиностроение». В рамках чего регулярно покупаются различные активы. Появляется синергетический эффект, частично кап затраты на новые стройки мощностей останутся в периметре Группы компаний. В 2024 году куплен за 12,6 млрд производитель электродвигателей, генераторов и трансформаторов для электроэнергетики НПО «Элсиб». К концу 2024 года ожидается, что портфель заказов «Интер РАО» в энергомашиностроении вырастет до 200 млрд.

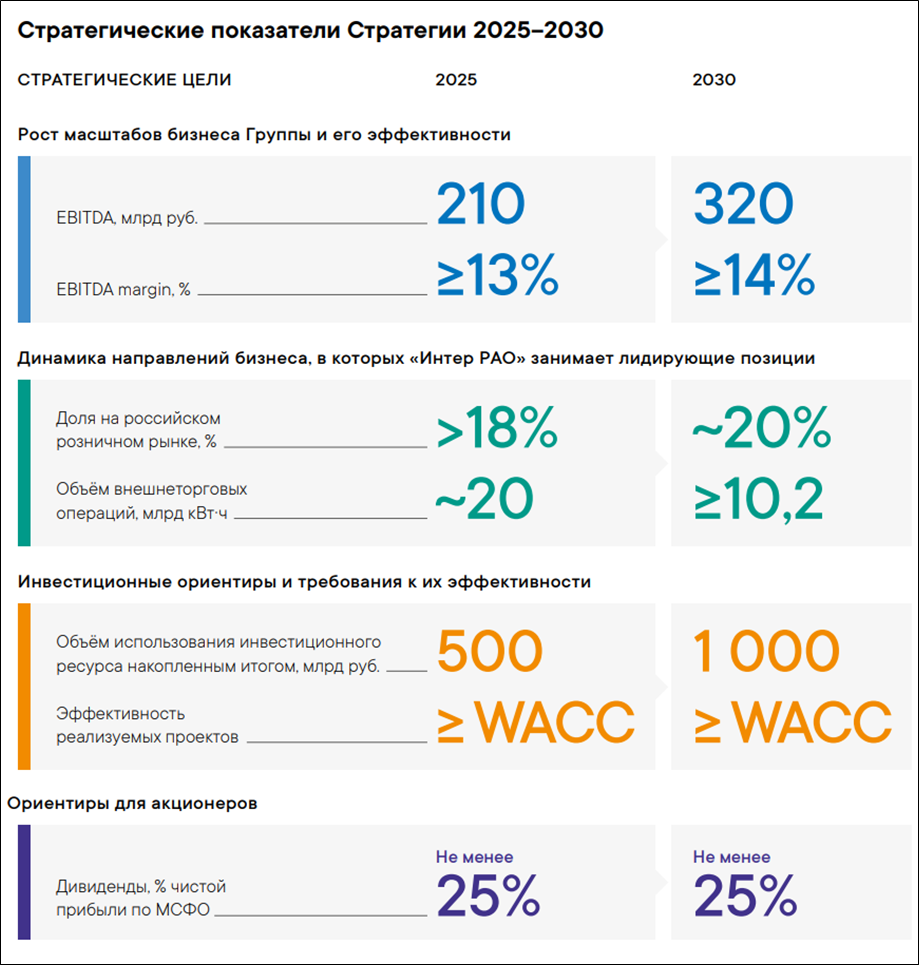

У компании есть стратегия до 2030 года. Согласно которой EBITDA должна вырасти до 210 млрд по итогам 2025 года, т.е. на 15% выше относительно 2023г. И до 320 млрд к 2030г. Доля на внутреннем розничном рынке будет превышать 18%. А к 2030 году составит около 20%. При этом компания не ожидает роста объема внешнеторговых операций, а даже наоборот, прогнозируется сокращение.

Выплата дивидендов планируется в размере не менее 25% от ЧП. Здесь есть большой резерв. Если «Интер РАО» будет платить по 50% от ЧП, как другие гос компании, то это приведет к резкой переоценке акций.

Риски.

Как мы отмечали выше, к 2028 году заканчивается действие программы ДПМ по ряду объектов на 1,9 ГВт. Этот фактор негативно скажется на прибыли.

Также при снижении ключевой ставки Центробанком будут уменьшаться процентные доходы.

Ещё компания выделяет несколько стратегических рисков, которые могут негативно повлиять на EBITDA и операционный денежный поток:

зависимость от импортного оборудования и ПО.

невозможность оперативного перевода экспортных операций с Европы в Азию.

возможные изменения в правилах регулирования рынков.

снижение спроса на электрическую и тепловую энергии.

высокие темпы старения основных фондов.

рост просроченной дебиторской задолженности, т.е. невозможность добиться полной оплаты от всех потребителей.

рост налогов.

Также периодически появляются слухи о возможном делистинге и выкупе акций. Но сама компания сообщает, что делистинг в планы не входит и этот вопрос не обсуждается.

Мультипликаторы.

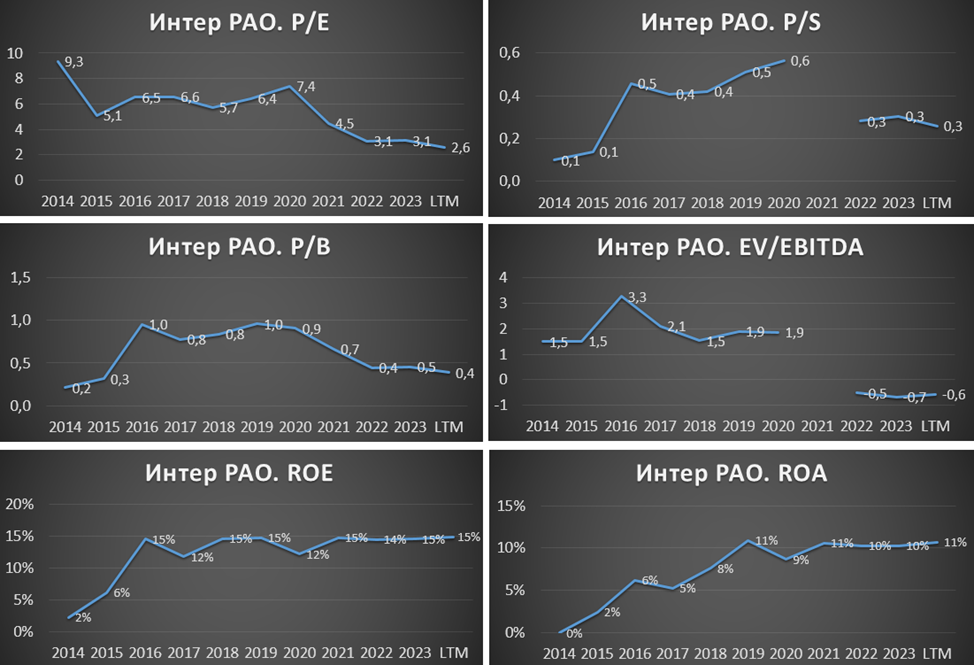

По мультипликаторам компания оценена дёшево и ниже исторических значений (и это без вычета квазиказначейского пакета):

Капитализация = 381 млрд (цена акции = 3,65₽);

EV/EBITDA = -; P/E = 2,6; P/S = 0,3; P/B = 0,4

Рентаб по EBITDA = 11%; ROE = 15%; ROA = 11%

Капитализация компании меньше денежной кубышки. Вообще у «Интер РАО» низкие мультипликаторы в том числе из-за невысоких дивидендов, а также из-за того, что у инвесторов нет уверенности, что денежная кубышка будет потрачена эффективно.

Выводы.

«Интер РАО» – диверсифицированный энергетический холдинг. Фактический контроль над компанией осуществляет государство.

Операционные результаты немного подросли. Динамика цен РСВ позитивная.

В 2023 году закончилась программа ДПМ по ряду объектов, что привело к снижению EBITDA. Но выручка и ЧП выросли как г/г, так и кв/кв. FCF положительный.

У компании большая денежная подушка, которая превышает капитализацию компании. Она приносит процентами доходы, сопоставимые с операционной деятельностью.

«Интер РАО» отправляет на дивиденды 25% от чистой прибыли. Расчетный дивиденд за 9М 2024г около 7%.

Стратегия развития до 2030 года подразумевает рост EBITDA в 1,75 раз к 2023 году. Капитальный затраты будут высокими. Риски: зависимость от импортного оборудования, снижение спроса, старение фондов, регуляторные, налоговые и прочие риски.

По мультипликаторам (даже без вычета квазиказначейских акций) компания оценена дёшево. Долгосрочный потенциал роста более 100%. Ближайшая цель 5₽.

Мои сделки.

Ранее я уже неплохо зарабатывал на акциях «Интер РАО», плюс получал дивиденды. С конца 2023 года я начал заново формировать позицию. На данный момент доля около 5,5% от портфеля акций. Без учета дивидендов, позиция пока в минусе на 5%. Акции «Интер РАО» остаются одними из самых недооцененных на нашем рынке. Поэтому, на коррекциях и дальше буду их докупать.

Группа «Интер РАО» – диверсифицированный энергетический холдинг, присутствующий в различных сегментах электроэнергетической отрасли. Стратегия «Интер РАО» направлена на создание глобальной энергетической компании, лидера в российской электроэнергетике.

№1 среди крупнейших энергосбытовых компаний по полезному отпуску электроэнергии. Доля рынка 18,5%.

№4 среди крупнейших генерирующих компаний по выработке электроэнергии. Доля рынка 10,3%.

№4 среди крупнейших генерирующих компаний по отпуску тепловой энергии. Доля рынка 4,9%.

Объекты холдинга расположены по всей стране. Также есть активы и за рубежом. Установленная мощность электростанций, входящих в состав Группы «Интер РАО» и находящихся под её управлением превышает 31 ГВт. Количество сотрудников 57 тыс человек

Основные направления деятельности: генерация электроэнергии, тепловая генерация, сбыт, трейдинг, инжиниринг и производство оборудования. Интер РАО – единственный участник экспортно-импортных операций на внутрироссийском оптовом рынке электроэнергии и мощности.

Государству принадлежит 27,6% акций через Роснефтегаз. Также есть доля через ФСК Россети. 34,2% акций в свободном обращении. 29,5% - это квазиказначейские акции, т.е. находятся на балансе дочерней компании.

По причине санкционных ограничений, в частности, из-за проблем с проведением расчетов, в мае 2022 года были остановлены поставки электроэнергии из России в Евросоюз. Хотя туда поставлялось 13 млрд кВт*ч. Это был очень маржинальный рынок. Потери удалось частично компенсировать, нарастив экспорт в Китай, Монголию, Казахстан и Киргизию. За 9М 2024г. на экспорт пришлось менее 6% выручки.

Текущая цена акций.

С максимумов года акции снизились чуть менее 20%, а с начала года падение в районе 8%. Это не считая дивидендов. Коррекция в акциях «Интер РАО» меньше, чем в индексе Мосбиржи. Уже год котировки находятся в боковике.

Операционные результаты.

Результаты за 9М 2024:

Выработка электроэнергии 97,2 млрд кВт*ч (+6% г/г);

Отпуск тепловой энергии 28,1 млн Гкал (+6,7% г/г).

Экспорт 5,5 ТВт*ч (-33,5% г/г). Падение из-за снижения поставок в Китай по причине дефицита мощности на Дальнем Востоке.

Импорт 1,6 ТВт*ч (+12,7% г/г). Рост импорта произошел преимущественно за счет перетоков из Казахстана, Грузии и Азербайджана.

Динамика цен.

Рост энергопотребления, а также индексация цен на газ (с 01.07.24 на 11,2%) способствовали росту цен РСВ (цены на рынке на сутки вперёд) в первой ценовой зоне на 6,7% г/г.

Увеличение цен во второй ценовой зоне на 10,4% г/г обусловлено ростом энергопотребления в ОЭС Сибири на 6% г/г и ростом цен на уголь.

ДПМ и КОММОД.

Выручка по объектам ДПМ за 9М 2024г. снизилась до 26 млрд (-46% г/г). ДПМ - это государственная программа договоров о предоставлении мощности. В рамках этой программы новые мощности оплачиваются по повышенным тарифам в течение 10 лет. При этом тарифы по ДПМ значительно выше рыночных, разница может доходить до десяти раз. В 2023 году эта программа закончилась по ряду блоков, этим объясняется падение выручки по этим объектам в 1,8 раз.

Выручка по объектам КОММод 27 млрд (+138% г/г). КОММод (Конкурентный отбор проектов модернизации тепловой генерации) – по сути это новая программа модернизации мощностей. Главное отличие от ДПМ – это то, что она направлена на замену (модернизация) старого оборудования, а не строительство новых объектов. По КОММОД установлена нормативная доходность инвестиций на уровне 14%. Тарифы по КОММОД значительно ниже, чем по ДПМ.

Рост выручки по КОММод во многом компенсировал падение по ДПМ. Но фактически из-за окончания ДПМ по ряду объектов, за 9М 2024 г. EBITDA снизилась на 10%. И вообще программа ДПМ постепенно финиширует, срок окончания последних объектов: 2025-2027 г.

Доля «Интер РАО» среди российских проектов КОММОД 2022-2029гг: 39%. Треть проектов уже выполнена. Ежегодный план ввода новых проектов 2025-2028гг: 1-3 ГВт. Что должно увеличить EBITDA на 60 млрд к 2030г.

Финансовые результаты.

Благодаря росту операционных результатов и благоприятной ценовой конъюнктуре, выручка за 9М 2024 выросла на 12,5% г/г и превысила 1 трлн. Но при этом EBITDA снизилась на 10% г/г. Здесь основные причины – рост операционных расходов на 15% и окончание ДПМ. Финансовые доходы за вычетом расходов выросли в 2,4 раза до 50,7 млрд – доходы от депозитов увеличились благодаря высокой ключевой ставке. Благодаря этому ЧП выросла на 15% г/г. Таким образом. снижение операционной прибыли нивелируется ростом финансовых доходов.

Выручка выросла благодаря «Сбытовому сегменту», а также отмечу постепенный рост «Энергомашиностроения» и «Инжиниринга».

EBITDA снизилась в основном из-за сегмента «Электрогенерация в РФ» - из-за окончания программы ДПМ на ряде объектов.

На квартальной диаграмме видим, что результаты в целом относительно стабильны. При этом третий квартал чуть лучше относительно второго.

Баланс.

Капитал 985 млрд (+8% с начала года). Т.е. на такую сумму активы превышают обязательства.

Чистый долг (разница между кредитами и депозитами) отрицательный: -478 млрд (-11% с начала года). Это большая денежная кубышка, которую компания накопила за 10 лет. И благодаря высокой ставке ЦБ, как мы видели, компания получает по ней хороший процентный доход.

Кубышка снизилась из-за: роста кап затрат 68 млрд (+92% г/г) за девять месяцев, выкупа акций на 12,5 млрд, дивидендов 22 млрд, приобретение долей различных компаний на 22 млрд.

Денежные потоки.

Операционный денежный поток в третьем квартале в целом на уровне выше среднего. Капитальные затраты высокие. Но из-за процентных доходов, свободный денежный поток +13 млрд, что лучше, как г/г, так и кв/кв.

Дивиденды.

Согласно дивидендной политике, компания нацелена на выплату 25% от чистой прибыли по МСФО. Из-за этого дивиденды получаются не очень высокими.

В июне была дивидендная отсечка за 2023 год. Дивиденд составил 0,326₽ на акцию. Это 9% доходности к текущей цене акции. Выплаты составили 25% от ЧП или 34 млрд. А учитывая квазиказначейский пакет, реальные выплаты составили на 11 млрд меньше.

Расчетный дивиденд «Интер РАО» по итогам 9М 2024: 0,26 ₽ (7% доходности).

Перспективы.

Как мы видели выше, у «Интер РАО» ряд проектов по программе КОММод со сроком реализации до 2029 года. Плюс компания строит крупную Новоленскую ТЭС с прогнозными инвестициями 257 млрд. Таким образом, ближайшие 4 года будут повышенные капексы. Но долгосрочно, из-за новых мощностей вырастут будущие финансовые результаты. И благодаря правительственным программам все объекты окупятся. Базовая норма доходности 14% годовых на 10-20 лет.

Также «Интер РАО» развивает сегменты «Инжиниринга» и «Энергомашиностроение». В рамках чего регулярно покупаются различные активы. Появляется синергетический эффект, частично кап затраты на новые стройки мощностей останутся в периметре Группы компаний. В 2024 году куплен за 12,6 млрд производитель электродвигателей, генераторов и трансформаторов для электроэнергетики НПО «Элсиб». К концу 2024 года ожидается, что портфель заказов «Интер РАО» в энергомашиностроении вырастет до 200 млрд.

У компании есть стратегия до 2030 года. Согласно которой EBITDA должна вырасти до 210 млрд по итогам 2025 года, т.е. на 15% выше относительно 2023г. И до 320 млрд к 2030г. Доля на внутреннем розничном рынке будет превышать 18%. А к 2030 году составит около 20%. При этом компания не ожидает роста объема внешнеторговых операций, а даже наоборот, прогнозируется сокращение.

Выплата дивидендов планируется в размере не менее 25% от ЧП. Здесь есть большой резерв. Если «Интер РАО» будет платить по 50% от ЧП, как другие гос компании, то это приведет к резкой переоценке акций.

Риски.

Как мы отмечали выше, к 2028 году заканчивается действие программы ДПМ по ряду объектов на 1,9 ГВт. Этот фактор негативно скажется на прибыли.

Также при снижении ключевой ставки Центробанком будут уменьшаться процентные доходы.

Ещё компания выделяет несколько стратегических рисков, которые могут негативно повлиять на EBITDA и операционный денежный поток:

зависимость от импортного оборудования и ПО.

невозможность оперативного перевода экспортных операций с Европы в Азию.

возможные изменения в правилах регулирования рынков.

снижение спроса на электрическую и тепловую энергии.

высокие темпы старения основных фондов.

рост просроченной дебиторской задолженности, т.е. невозможность добиться полной оплаты от всех потребителей.

рост налогов.

Также периодически появляются слухи о возможном делистинге и выкупе акций. Но сама компания сообщает, что делистинг в планы не входит и этот вопрос не обсуждается.

Мультипликаторы.

По мультипликаторам компания оценена дёшево и ниже исторических значений (и это без вычета квазиказначейского пакета):

Капитализация = 381 млрд (цена акции = 3,65₽);

EV/EBITDA = -; P/E = 2,6; P/S = 0,3; P/B = 0,4

Рентаб по EBITDA = 11%; ROE = 15%; ROA = 11%

Капитализация компании меньше денежной кубышки. Вообще у «Интер РАО» низкие мультипликаторы в том числе из-за невысоких дивидендов, а также из-за того, что у инвесторов нет уверенности, что денежная кубышка будет потрачена эффективно.

Выводы.

«Интер РАО» – диверсифицированный энергетический холдинг. Фактический контроль над компанией осуществляет государство.

Операционные результаты немного подросли. Динамика цен РСВ позитивная.

В 2023 году закончилась программа ДПМ по ряду объектов, что привело к снижению EBITDA. Но выручка и ЧП выросли как г/г, так и кв/кв. FCF положительный.

У компании большая денежная подушка, которая превышает капитализацию компании. Она приносит процентами доходы, сопоставимые с операционной деятельностью.

«Интер РАО» отправляет на дивиденды 25% от чистой прибыли. Расчетный дивиденд за 9М 2024г около 7%.

Стратегия развития до 2030 года подразумевает рост EBITDA в 1,75 раз к 2023 году. Капитальный затраты будут высокими. Риски: зависимость от импортного оборудования, снижение спроса, старение фондов, регуляторные, налоговые и прочие риски.

По мультипликаторам (даже без вычета квазиказначейских акций) компания оценена дёшево. Долгосрочный потенциал роста более 100%. Ближайшая цель 5₽.

Мои сделки.

Ранее я уже неплохо зарабатывал на акциях «Интер РАО», плюс получал дивиденды. С конца 2023 года я начал заново формировать позицию. На данный момент доля около 5,5% от портфеля акций. Без учета дивидендов, позиция пока в минусе на 5%. Акции «Интер РАО» остаются одними из самых недооцененных на нашем рынке. Поэтому, на коррекциях и дальше буду их докупать.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба