Россияне уже привыкли к тому, что жилье исторически дорожает.

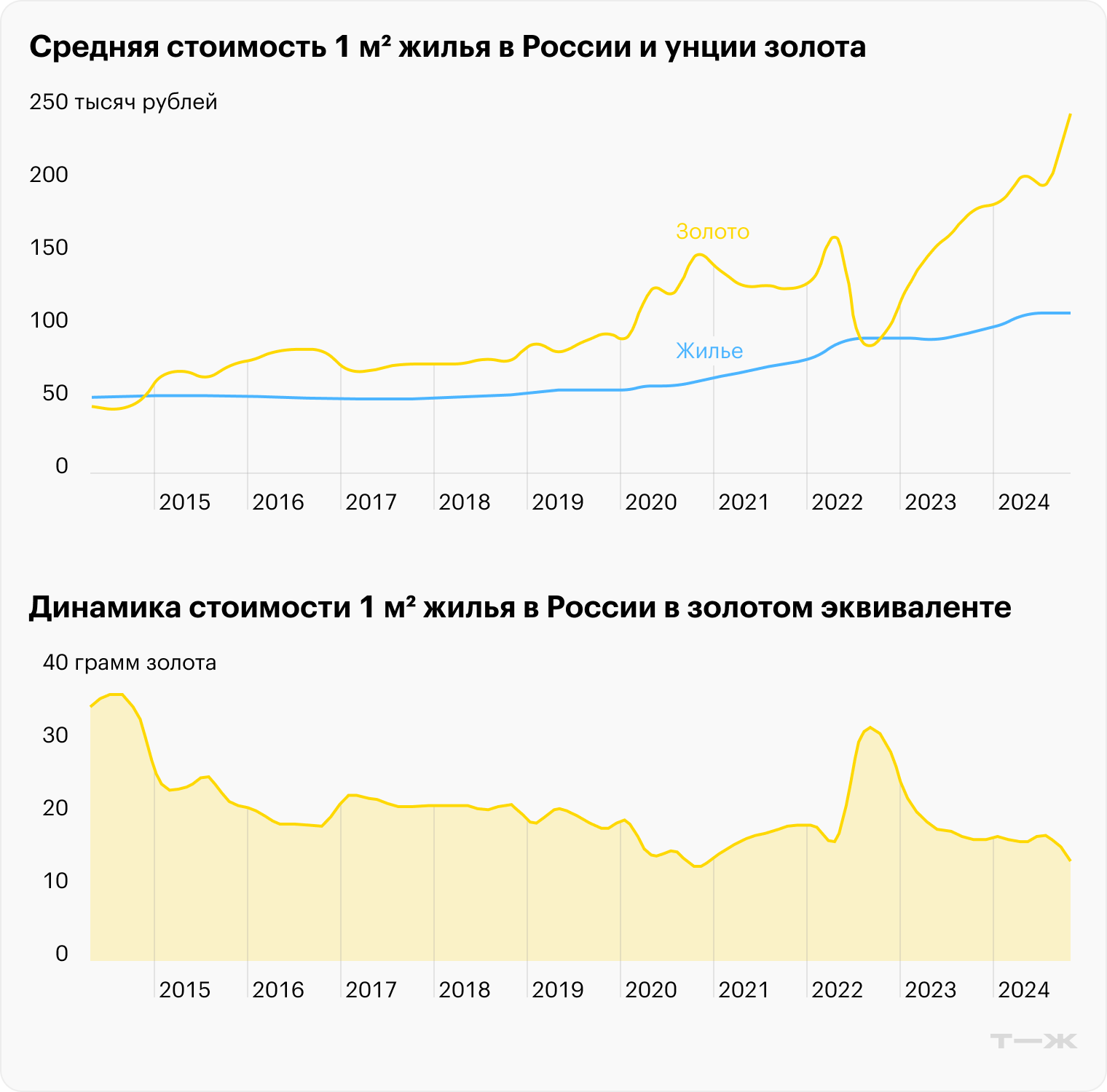

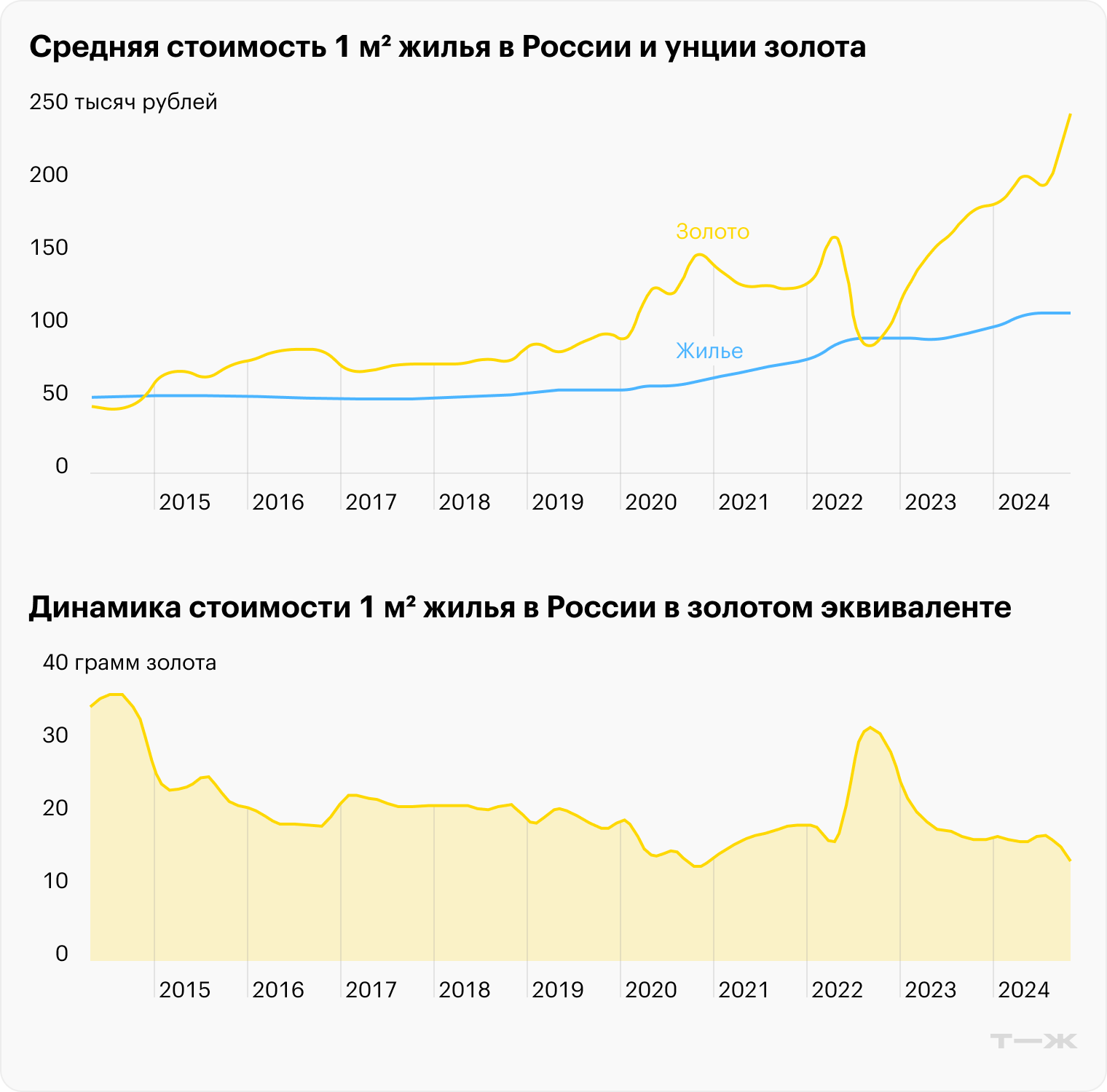

Только за пять лет, с начала 2020 года, цены на вторичку в стране выросли на 92% — с 57 200 до 110 000 ₽ за м². В то же время, если считать цену квартир в граммах золота, динамика обратная: за последние 10 лет квартиры подешевели на 59%: в 2014 году квадратный метр стоил 34 г золота, в 2024 году — уже 14 г. При этом только за последний год квадрат подешевел на 3 г.

Разберемся, почему так происходит и что общего в инвестиционном плане у недвижимости и драгметаллов. Сразу оговорюсь, что статья — не инвестиционная рекомендация, а лишь наблюдение за ценами.

Динамика цен на золото и недвижимость

Золото и недвижимость многое объединяет. Это понятные для многих активы, которые можно осязать, в отличие от ценных бумаг и банковских вкладов. Как материальные активы они переоцениваются при обесценивании денег, то есть защищают от инфляции. Но динамика у них разная.

В сентябре 2014 года за унцию золота давали 48 000 ₽, а за квадратный метр жилья в России — 52 600 ₽. Спустя десятилетие унция золота уже стоит 247 000 ₽, а квадрат жилья — в среднем 110 000 ₽. Как видим, золото росло опережающими темпами — на 415%, тогда как квадрат вырос на 109%.

В сентябре 2024 года один квадрат стоил 13,88 г золота. На таком же уровне соотношение было четыре года назад, но затем квадрат подорожал — до 30,86 г золота в июне 2022 года. Это произошло на фоне укрепления рубля. Источник: Жилфонд

В чем ценность золота

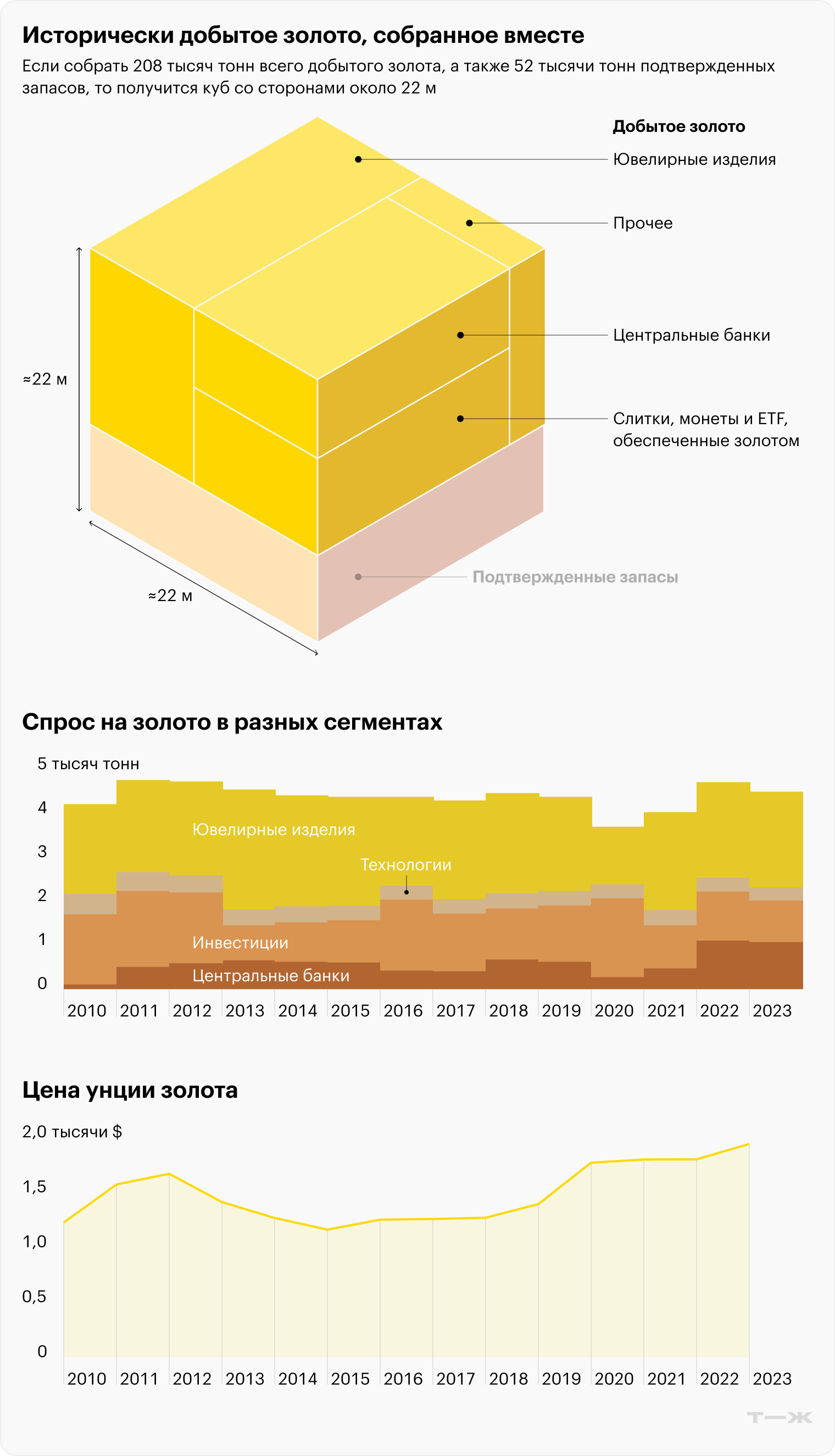

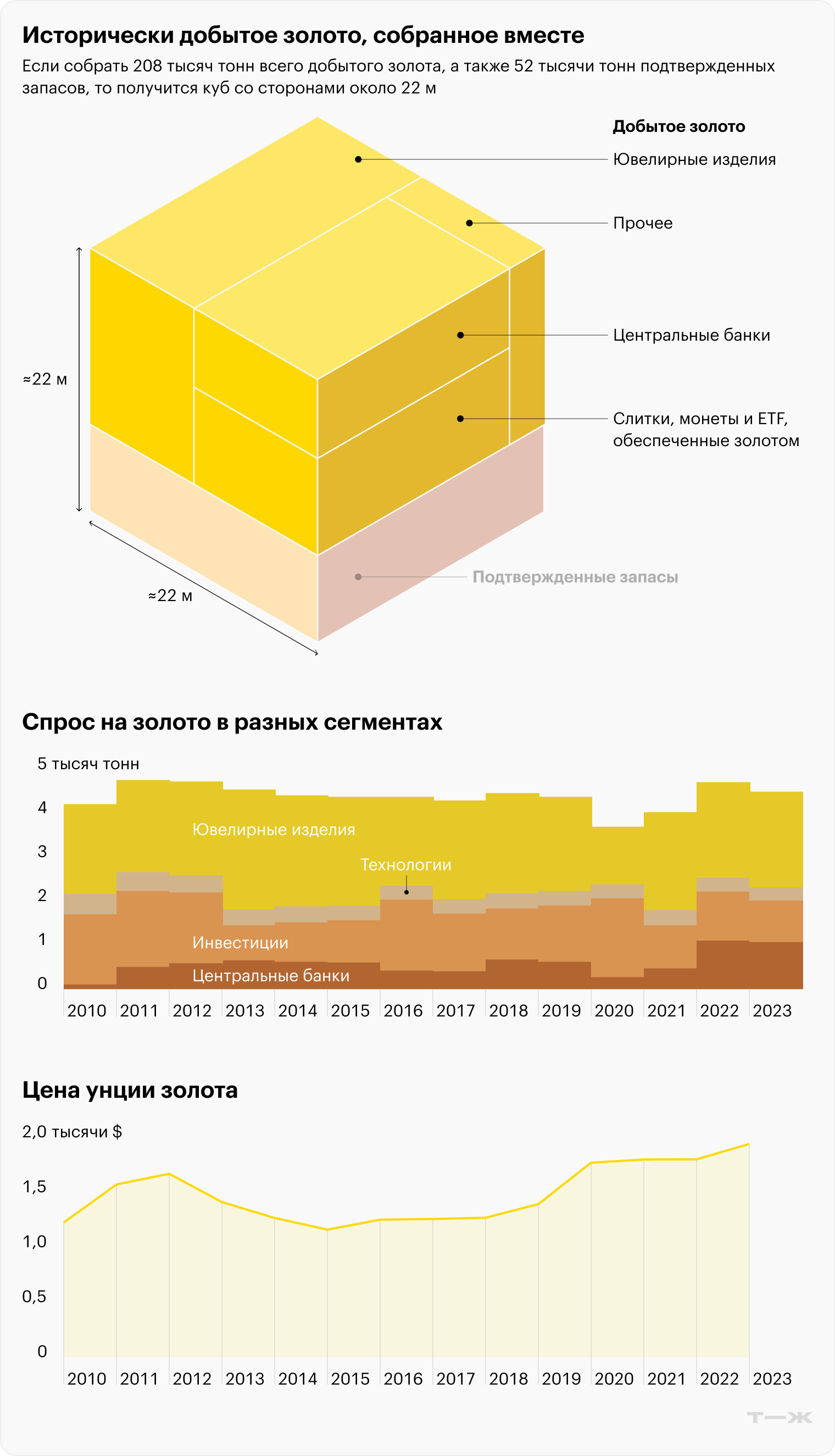

Золото — древнейший эквивалент стоимости. Его количество в природе ограничено, а значит, металл не подвержен инфляции. За всю историю добыто 212 582 т золота, из которых две трети — после 1950 года.

Золото не разрушается и, в отличие от других сырьевых товаров, будь то нефть, уголь или пшеница, его не потребляют. Поэтому можно считать, что почти все оно еще в обороте в том или ином виде. Если собрать все уже добытое золото вместе с его разведанными запасами, а это 59 000 т, получится куб со сторонами 22 м.

Ограниченное количество золота обуславливает его растущую ценность. При этом на драгметалл постоянно есть спрос. Его используют в разных сферах, основные:

Ювелирная промышленность — 45% спроса.

Инвестиции в виде монет и слитков — 22% спроса.

Резервы стран. Центробанки наращивают запасы золота, так как у него универсальная ценность, оно относительно ликвидно и безопасно. Доля спроса — порядка 17%.

Промышленность. Золото применяют, например, в электронике и в качестве тонкой соединительной проволоки. Доля спроса — порядка 15%.

Себестоимость добычи тоже постоянно растет, в том числе из-за дорожающей техники и рабочей силы. Получаем, что цена на золото не может не расти.

То же касается и недвижимости: спрос на жилье, особенно в крупных городах, не падает, а себестоимость строительства только растет. Но динамика золота намного лучше, ниже рассмотрим почему.

У золота есть и недостатки — например, оно не дает пассивный доход, как недвижимость, которую можно сдавать в аренду. У него нет дополнительных факторов роста, в то время как недвижимость может переоцениваться — например, за счет того, что неподалеку откроют метро, или из-за престижности района.

Зато у драгметалла нет амортизации. Он не устаревает и не портится со временем. Но важно хранить монеты и слитки так, чтобы они не поцарапались, иначе цена будет ниже. И еще важнее защитить их от кражи.

Почему золото так быстро растет

Посмотрим на среднегодовую рублевую доходность разных инструментов за 20 лет, с 2004 года. Золото принесло 14,7% годовых, российские акции с учетом дивидендов — 14%, недвижимость в Москве — 12,4%, а облигации — 9,2%. Вклады и хранение долларов под подушкой — 7,3 и 6,1% годовых. А инфляция была в среднем 8,2% годовых.

Как видим, золото на этом интервале обогнало все основные классы активов и дало реальную доходность выше инфляции. Вот основные факторы роста.

Золото — долларовый актив. Его котировки определяют торги на иностранных биржах, а рублевую стоимость устанавливает Центробанк по текущему курсу.

Получается, при ослаблении рубля золото растет в цене, даже если на бирже его котировки не поменялись. Как видно из данных выше, только валютная переоценка добавляла золоту в среднем 6,1% в год.

Из-за этого сравнение золота и российской недвижимости не совсем справедливо. Более объективно сравнить его, например, с американской или европейской недвижимостью. Правда, квартиры и дома за рубежом большинству россиян недоступны.

Золото ценится в кризис. В неспокойные времена и во время конфликтов стоимость золота может резко расти.

До 1971 года фиатные деньги были обеспечены золотом, но затем от золотого стандарта отказались. С тех пор деньги ничем не обеспечены, это просто бумага, которую могут выпускать в любом количестве, и цифры на банковских счетах. У них есть ценность, пока в системе уверены и она не дает сбоев.

Например, в Зимбабве в 2007 году инфляция вышла из-под контроля и спустя год достигла астрономических масштабов: цены удваивались каждые 25 часов. Стране на какое-то время пришлось отказаться от своей валюты в пользу иностранной.

В 1970-х арабские экспортеры ввели нефтяное эмбарго в отношении Запада. Это пошатнуло экономики стран и взвинтило инфляцию. В США она достигала 14%. Цена золота только с 1976 года по 1980 год выросла на 550%: со 100 до 650 $ за унцию.

В отличие от недвижимости, которая зависит от внутренней повестки в стране, котировки золота реагируют на глобальные события. Например, золото росло на фоне атаки Ирана на Израиль, но на российскую недвижимость это никак не влияет.

Это делает рынок золота сложным и непредсказуемым. Например, в 2022 году инфляция в США выросла почти до 7%, а цена золота при этом упала.

Теоретически металл должен был дорожать, но при ускорении инфляции центральные банки начинают повышать ключевую ставку. Это делает безрисковые активы, например гособлигации, более доходными.

В результате премия за риск в рискованных активах наподобие золота, акций и биткоина становится ниже и капитал перетекает в консервативные инструменты. Затем, когда цикл повышения ставок пройден, рисковые активы начинают расти.

Поэтому более объективную картину мы получаем, когда смотрим на среднюю историческую доходность инструментов. Так как в моменте могут быть перекосы спроса и предложения, рынок может быть перегрет или перепродан, а переоценка может происходить с лагом.

Что в итоге

Золото и недвижимость — материальные активы, которые на длинном отрезке защищают от инфляции.

Золото — это валютный актив, а жилье в России — рублевый. Поэтому опережающая динамика золота во многом обусловлена обесцениванием рубля — в среднем на 6,1% ежегодно с 2004 года.

Не обязательно выбирать один из активов, лучше вкладывать сразу в оба. Если в вашем портфеле есть и рублевые, и валютные инструменты, ваш капитал меньше зависит от курсовых колебаний.

Золото волатильно, как и акции. А так как на рынке есть премия за риск, золото в потенциале более доходно, чем недвижимость. С 2004 года оно давало 14,7% годовых, российские акции с учетом дивидендов — 14%, а недвижимость в Москве — 12,4%. Правда, недвижимость может приносить еще рентный доход и составить конкуренцию золоту.

У золота низкая корреляция с акциями и облигациями, а на некоторых исторических интервалах даже отрицательная. Это позволяет золоту хорошо диверсифицировать инвестиционный портфель.

Многое зависит от точки входа и рассматриваемого периода. На графике любого актива можно найти периоды как роста, так и падения. Так, за последние 10 лет золото опередило по динамике недвижимость, но в последние пять лет недвижимость росла быстрее.

Только за пять лет, с начала 2020 года, цены на вторичку в стране выросли на 92% — с 57 200 до 110 000 ₽ за м². В то же время, если считать цену квартир в граммах золота, динамика обратная: за последние 10 лет квартиры подешевели на 59%: в 2014 году квадратный метр стоил 34 г золота, в 2024 году — уже 14 г. При этом только за последний год квадрат подешевел на 3 г.

Разберемся, почему так происходит и что общего в инвестиционном плане у недвижимости и драгметаллов. Сразу оговорюсь, что статья — не инвестиционная рекомендация, а лишь наблюдение за ценами.

Динамика цен на золото и недвижимость

Золото и недвижимость многое объединяет. Это понятные для многих активы, которые можно осязать, в отличие от ценных бумаг и банковских вкладов. Как материальные активы они переоцениваются при обесценивании денег, то есть защищают от инфляции. Но динамика у них разная.

В сентябре 2014 года за унцию золота давали 48 000 ₽, а за квадратный метр жилья в России — 52 600 ₽. Спустя десятилетие унция золота уже стоит 247 000 ₽, а квадрат жилья — в среднем 110 000 ₽. Как видим, золото росло опережающими темпами — на 415%, тогда как квадрат вырос на 109%.

В сентябре 2024 года один квадрат стоил 13,88 г золота. На таком же уровне соотношение было четыре года назад, но затем квадрат подорожал — до 30,86 г золота в июне 2022 года. Это произошло на фоне укрепления рубля. Источник: Жилфонд

В чем ценность золота

Золото — древнейший эквивалент стоимости. Его количество в природе ограничено, а значит, металл не подвержен инфляции. За всю историю добыто 212 582 т золота, из которых две трети — после 1950 года.

Золото не разрушается и, в отличие от других сырьевых товаров, будь то нефть, уголь или пшеница, его не потребляют. Поэтому можно считать, что почти все оно еще в обороте в том или ином виде. Если собрать все уже добытое золото вместе с его разведанными запасами, а это 59 000 т, получится куб со сторонами 22 м.

Ограниченное количество золота обуславливает его растущую ценность. При этом на драгметалл постоянно есть спрос. Его используют в разных сферах, основные:

Ювелирная промышленность — 45% спроса.

Инвестиции в виде монет и слитков — 22% спроса.

Резервы стран. Центробанки наращивают запасы золота, так как у него универсальная ценность, оно относительно ликвидно и безопасно. Доля спроса — порядка 17%.

Промышленность. Золото применяют, например, в электронике и в качестве тонкой соединительной проволоки. Доля спроса — порядка 15%.

Себестоимость добычи тоже постоянно растет, в том числе из-за дорожающей техники и рабочей силы. Получаем, что цена на золото не может не расти.

То же касается и недвижимости: спрос на жилье, особенно в крупных городах, не падает, а себестоимость строительства только растет. Но динамика золота намного лучше, ниже рассмотрим почему.

У золота есть и недостатки — например, оно не дает пассивный доход, как недвижимость, которую можно сдавать в аренду. У него нет дополнительных факторов роста, в то время как недвижимость может переоцениваться — например, за счет того, что неподалеку откроют метро, или из-за престижности района.

Зато у драгметалла нет амортизации. Он не устаревает и не портится со временем. Но важно хранить монеты и слитки так, чтобы они не поцарапались, иначе цена будет ниже. И еще важнее защитить их от кражи.

Почему золото так быстро растет

Посмотрим на среднегодовую рублевую доходность разных инструментов за 20 лет, с 2004 года. Золото принесло 14,7% годовых, российские акции с учетом дивидендов — 14%, недвижимость в Москве — 12,4%, а облигации — 9,2%. Вклады и хранение долларов под подушкой — 7,3 и 6,1% годовых. А инфляция была в среднем 8,2% годовых.

Как видим, золото на этом интервале обогнало все основные классы активов и дало реальную доходность выше инфляции. Вот основные факторы роста.

Золото — долларовый актив. Его котировки определяют торги на иностранных биржах, а рублевую стоимость устанавливает Центробанк по текущему курсу.

Получается, при ослаблении рубля золото растет в цене, даже если на бирже его котировки не поменялись. Как видно из данных выше, только валютная переоценка добавляла золоту в среднем 6,1% в год.

Из-за этого сравнение золота и российской недвижимости не совсем справедливо. Более объективно сравнить его, например, с американской или европейской недвижимостью. Правда, квартиры и дома за рубежом большинству россиян недоступны.

Золото ценится в кризис. В неспокойные времена и во время конфликтов стоимость золота может резко расти.

До 1971 года фиатные деньги были обеспечены золотом, но затем от золотого стандарта отказались. С тех пор деньги ничем не обеспечены, это просто бумага, которую могут выпускать в любом количестве, и цифры на банковских счетах. У них есть ценность, пока в системе уверены и она не дает сбоев.

Например, в Зимбабве в 2007 году инфляция вышла из-под контроля и спустя год достигла астрономических масштабов: цены удваивались каждые 25 часов. Стране на какое-то время пришлось отказаться от своей валюты в пользу иностранной.

В 1970-х арабские экспортеры ввели нефтяное эмбарго в отношении Запада. Это пошатнуло экономики стран и взвинтило инфляцию. В США она достигала 14%. Цена золота только с 1976 года по 1980 год выросла на 550%: со 100 до 650 $ за унцию.

В отличие от недвижимости, которая зависит от внутренней повестки в стране, котировки золота реагируют на глобальные события. Например, золото росло на фоне атаки Ирана на Израиль, но на российскую недвижимость это никак не влияет.

Это делает рынок золота сложным и непредсказуемым. Например, в 2022 году инфляция в США выросла почти до 7%, а цена золота при этом упала.

Теоретически металл должен был дорожать, но при ускорении инфляции центральные банки начинают повышать ключевую ставку. Это делает безрисковые активы, например гособлигации, более доходными.

В результате премия за риск в рискованных активах наподобие золота, акций и биткоина становится ниже и капитал перетекает в консервативные инструменты. Затем, когда цикл повышения ставок пройден, рисковые активы начинают расти.

Поэтому более объективную картину мы получаем, когда смотрим на среднюю историческую доходность инструментов. Так как в моменте могут быть перекосы спроса и предложения, рынок может быть перегрет или перепродан, а переоценка может происходить с лагом.

Что в итоге

Золото и недвижимость — материальные активы, которые на длинном отрезке защищают от инфляции.

Золото — это валютный актив, а жилье в России — рублевый. Поэтому опережающая динамика золота во многом обусловлена обесцениванием рубля — в среднем на 6,1% ежегодно с 2004 года.

Не обязательно выбирать один из активов, лучше вкладывать сразу в оба. Если в вашем портфеле есть и рублевые, и валютные инструменты, ваш капитал меньше зависит от курсовых колебаний.

Золото волатильно, как и акции. А так как на рынке есть премия за риск, золото в потенциале более доходно, чем недвижимость. С 2004 года оно давало 14,7% годовых, российские акции с учетом дивидендов — 14%, а недвижимость в Москве — 12,4%. Правда, недвижимость может приносить еще рентный доход и составить конкуренцию золоту.

У золота низкая корреляция с акциями и облигациями, а на некоторых исторических интервалах даже отрицательная. Это позволяет золоту хорошо диверсифицировать инвестиционный портфель.

Многое зависит от точки входа и рассматриваемого периода. На графике любого актива можно найти периоды как роста, так и падения. Так, за последние 10 лет золото опередило по динамике недвижимость, но в последние пять лет недвижимость росла быстрее.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба