10 января 2025 | ВТБ Кот.Финанс

ВТБ не часто радует акционеров, но аналитика в банке хорошая. Присмотримся?

📘Саммари

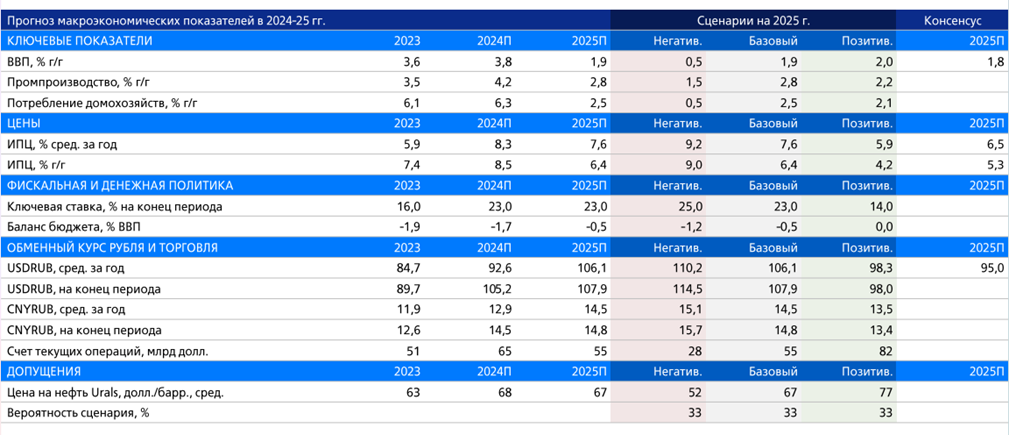

🔹 ключевая ставка на конец года 14-25% (базовый сценарий 23%)

🔹 доллар/рубль 108 к концу года (диапазон 98-115)

🔹 MOEX +15% (+12% дивидендами)

🔹 Ставка на Трампа и мягкую денежно-кредитную политику в США

🛢 нефть ниже, чем в 2024 (Urals $66-68)

❤️фонды ликвидности

Понравилась раскладка на 3 сценария. Старомодное сценарное прогнозирование, которое работает.

🔧Ключевая ставка

В сравнении с прогнозом прошлого года (ожидание 13% на конец 2024), текущий прогноз осторожный и негативный. Сценарии предполагают диапазон ставки от 14% до 25%, но в базе – 23% на конец года.

Интересный слайд про плановые помесячные погашения корпоративных облигаций. Их надо рефинансировать, что поддержит высокие ставки как минимум в первом квартале. Нужно больше денег.

ВТБ видит, что спрос инвесторов смещается в сторону фикс-выпусков, но компании не готовы фиксировать высокие ставки больше чем на 1-2 года.

Скорее всего, аналитики ВТБ тоже подписаны на Кот.Финанс 😉, т.к. обращают внимание на широкий спред в рейтинге А.

📈Акции

В акциях тоже сценарный прогноз в зависимости от ставки. Пессимистичный прогноз отправит индекс на 2300, базовый – на 3185 (+15% к вчерашнему закрытию) + дивиденды 10-12%. Правда есть нестыковка: индекс ждут на 3185, что по диаграмме будет при ключевой ставке 17%. Базовый же сценарий по ключевой – 23% 👻

Все аналитики (ВТБ, Альфа, БКС, АТОН) показывают низкий P/E, но не фокусируют внимание, что может меняться не только числитель (Price), но и знаменатель (Earnings) – через снижение деловой активности, ставки которые съедают часть прибыли, и рост налогов. Котам кажется, что P/E = 4 при ставке 21% дороже, чем P/E 5 при ставке 8 (2022 год)

❤️Любимчики

В фаворитах Газпром, Лукойл, Татнефть, Сургутнефтегаз, Алроса (потенциал 100%), Русал (91%), ГМК ННикель, Яндекс

Любимые дивидендные фишки – Магнит (в пролёте?), HH, Х5, СургутНефтегаз, Полюс Золото.

ВТБ видит риск полных выплат в МТС (точно следят за нашими постами👻)

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба