В далеком 2010 г. независимым аналитиком Д. Адамидовым была опубликована статья, посвященная соотношению цены на золото к цене на баррель нефти. Общий посыл статьи сводился к следующему: в кризисные периоды соотношение золото/нефть растёт (в то же время соотношение индекса DowJones к цене на золото снижается). Соответственно в период роста экономики тренд меняется. Адамидов показал, что в кризисные периоды за унцию золота можно получить порядка 20-30 баррелей нефти, в то же время в период «процветания» - порядка 9-10 баррелей. Логика в этих наблюдениях следующая: в период экономического подъема спрос на нефть должен расти, в то же самое время спрос на safe-haven активы, ключевым из которых является, конечно, золото, должен снижаться. Как следствие, соотношение золото/нефть должно сокращаться. В кризисные фазы процесс прямо противоположный, что ведет увеличению коэффициента.

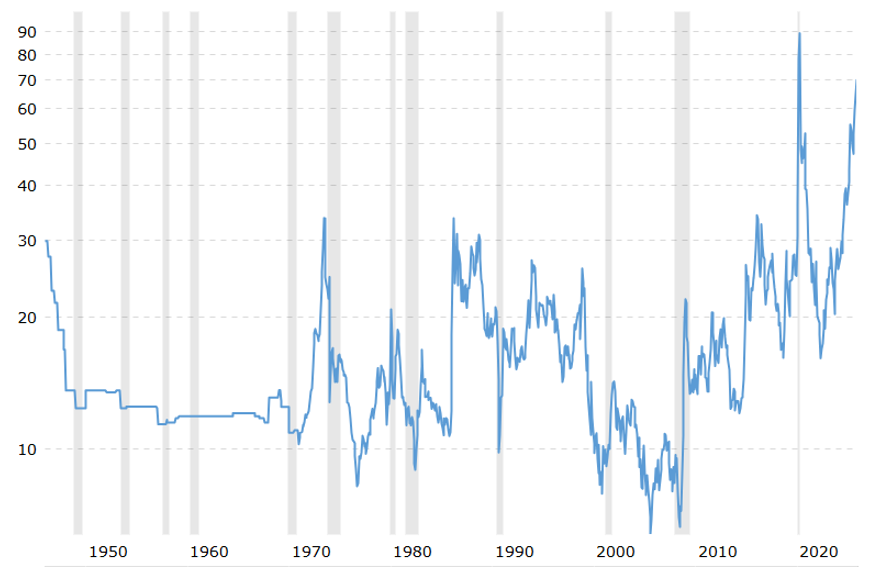

Действительно, если мы взглянем на график коэффициента с 1946 г. с наложенными на него периодами рецессий, то можно заметить, что эта логика соблюдалась практически всегда. Хотя, мы бы скорее отметили, что в кризисные периоды значение коэффициента скорее превышает отметку 15-20 п.

Коэффициент золото/нефть за период с 1946 г. по н.в.

По более ранним данным (с 1860 г.) аналитики обращают внимание, что коэффициент золото/нефть большую часть времени находился в диапазоне 10 – 30 п.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба