13 сентября 2010 УНИВЕР Капитал Бобрик Петр

Мировые тренды

Аннотация

Базель 3 может быть опубликован в ближайшее время.

Общая картина

Все больше признаков замедления роста и вероятности сползания в рецессию, основанных на крайне слабом спросе. В ответ на это власти все больше сдвигаются в пользу дальнейшего смягчения финансовой политики, вплоть до возобновления выкупа ипотечных бумаг в США. Обилие дешевых кредитных ресурсов продолжают поддерживать цены на акции и товары, Например, золото находится вблизи исторического максимума.

Сектора

Продолжилось начатое на предшествующей неделе перетекание средств из облигаций в акции. Но на тот раз акции росли намного медленнее, чем падали цены на долговые бумаги, т.е. велика вероятность, что суммарная капитализация мировой финансовой системы сокращалась, что в свою очередь указывает на продолжающиеся мощные процессы делевереджа в виде списания безнадежных долгов.

Американский SP хотя и рос всю неделю, но достичь верхней границы 1130 канала не успел. Учитывая продолжающееся со стороны властей мощное денежное предложение по нулевым ставкам, наиболее вероятен сценарий дальнейшего роста к верхней границе канала.

Отметим, что индийский фондовый рынок, где сейчас одна из самых высоких инфляций мире, на неделе обновил новый исторический максимум.

Падение облигационных рынков ускорилось на неделе. Достаточно сказать, что американские и немецкие длинные бумаги просели от максимумов уже на пять фигур. Но короткие ставки продолжают падать в цене, сигнализируя о продолжающейся властями кредитной накачке.

Ставки стран с высоким уровнем заложенности, несмотря на исправное рефинансирование долгов на международных аукционах, продолжают удерживать высокую надбавку перед бенчмарковыми бумагами вроде немецких бундов. Другими словами, ситуация там не улучшается. В условиях начала роста длинных ставок для инвесторов возникает соблазн переложить инвестиции в более надежные активы, тем самым, оставив страны типа Греции или Португалии без финансирования. Скоро Ирландии надо будет перекатить 25 млрд на более поздние сроки, что и станет главным индикатором текущей ситуации.

Среди валют отметим продолжающееся укрепление иены в условиях недостаточности влияния каждой из властных группировок японской элиты, чтобы начать радикальные меры по оздоровлению экономики.

Укрепление иены делает все более вероятной в ближайшее время проведение интервенций.

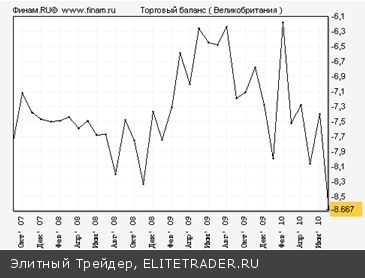

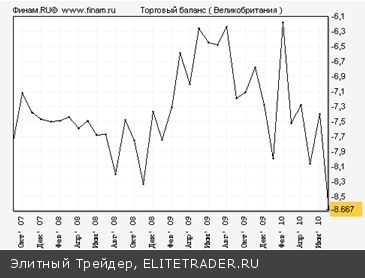

Отметим также многолетний минимум торгового баланса Великобритании, что чревато дальнейшим ослаблением фунта.

Товарная группа ведет себя очень скучно. Запасы нефтепродуктов по-прежнему сильно избыточные, промышленные металлы по-прежнему далеко от максимумов. В этих условиях главным поставщиком новостей стали сельскохозяйственные товары. Среди них сахар, кофе (очередной 23 летний максимум), и с особенности зерновая группа. На неделе выросли все зерновые культуры. А главная – кукуруза – установила очередной максимум с 2008 года, достигнув цены 464 центов за бушель. Только за последнюю неделю рост составил около 8%. Так недалеко и до продовольственных проблем.

Новости

Б. Обама с целью борьбы с безработицей и общей стимуляции экономики объявил о новом прожекте понастроить в США в стиле Т Рузвельта множество объектов инфраструктуры (авто и железные дороги, мосты, и .д.) аж на 50 млрд. долларов. Те аналитики, которые давно уже вздрагивают при упоминании об уровне заложенности США, снова удалились в крик, мол обещали ведь больше не тратить. Пока вероятность прохождения еще не написанного проекта через законодательные палаты сумрачна.

Затем другое предложение. Перераспределить долговую нагрузку с бедных на богатых. Приблизительно на столько же, насколько в свое время перераспределил Д. Буш в пользу богатых. Поскольку все много бедных тратят больше, чем небольшое количество богатых, то это в теории должно привести к экономическому росту. Но те, кто уже посмотрел конкретику предложений, говорят о простом перемешивании налогов без четкой идеи. Т.е имитация бурной деятельности под популистскими лозунгами в преддверии ноябрьских выборов в США. Судьба планов пока также крайне неопределенна как по срокам, так и по самой реализации.

Главной новостью для облигаций стала публикация в СМИ, что проведенные в Европе тесты практически ничего не оттестировали, поскольку действительно критичные сценарии не были рассмотрены. Пошли гулять слухи, что в совокупности европейским банкам нужно несколько десятков миллиардов долларов для гарантирования своих кредитных портфелей, что надавило на евро.

Кроме того, уже в эти выходные могут быть обнародованы новые требования по капиталу банков, так называемый Базель 3. По слухам норма достаточности капитала первого уровня может подняться до уровня не ниже 6%, что автоматически приведет к необходимости срочно найти для только немецких банков капиталов не сумму около 105 млрд. долларов.

Макроэкономические показатели

Данные на неделе указывают на продолжение прежней макроэкономической ситуации. По-прежнему крайне вялая экономика без всяких мыслей как перейти на траекторию устойчивого роста.

ВВП.

На неделе уточнили ВВП Японии за второй квартал. Формально без неожиданностей. Как ожидали +1,5% годовых, та и вышло. Проблема, однако, в том, что 16 августа предварительные цифры по этому показателю вышли в +0,4% против +2,3% ожиданий и 5% в первом квартала. Тогда это настолько потрясло рынок, что обрушило японский фондовый индекс до полуторогодового минимума. После этого ожидаемые 1,5% кажутся как откровенное издевательство.

Безработица.

Первичные пособия по безработице в США отскочили от недавних максимумов свыше 500 тыс. до вполне приемлемых и даже привычных за последний год 451 тыс. Народ при этом был настолько напуган, что ожидал 475 тыс. Таким образом, вышла приятная неожиданность.

Но для уверенности желательно подтвердить подобное на следующей неделе.

Промышленность.

Это был главный блок данных на неделе. Результаты крайне противоречивы

В Германии заказы промышленных предприятий за июль обвалились до -2,2%, что является наихудшим значением с декабря прошлого года. Напомним, что приблизительно в то время было много разговоров о торможении китайской экономики. При этом в июне было +3,6% (пересмотрели с +3,2%), а ожидали +0,6%.

Это, пожалуй, наихудший отчет недели. В результате, годовой прирост заказов упал с 24,7% до 17,7%. А само промышленное производство вместо +1,0% ожиданий вышло всего +0,1%. Напомним, что в июне было падение -0,6%. Таким образом, уже второй месяц немецкая промышленность находится в падении по отношению к маю.

Но, буквально на следующий день, машиностроительные заказы в Японии показали просто превосходные результаты, с лихвой перекрыв немецкий негатив. +8,8% оказались намного выше как +1,6% в июне, так и +2,0% ожиданий. Это также оказалось наилучшим значением за последний год.

В Великобритании промышленное производство вышло +0,3%, что несколько хуже ожиданий +4,0%, но июньское падение в -0,6% преодолено.

Суммируя, налицо замедление темпов промышленного роста, но признаков уменьшения объема выпуска пока тоже нет.

Продажи, доходы, расходы, цены.

Из отчетов на неделе вышли только PPI в Великобритании, CPI в Германии да потребительский кредит в США. По всем слабенько.

Июльские оптовые цены в Великобритании пересмотрели с +5,0% за год до +4,6%, а в августе при +4,8 ожиданий вышло +4,7%.

Потребительские цены в августе в Германии вообще не изменились после +0,3% прироста в июле. Так и до дефляции недалеко.

Американский потребительский кредит вышел точно посередине средних значений за год. Но при этом он снижается уже третий месяц подряд. После -1,3 млрд в июне в июле кредитов набрали на -3,6 млдр меньше. Правда, ожидали -5,5 млрл.

Финансовые потоки

На неделе выходили торговые отчеты в Великобритании, США и Китае. Везде зафиксированы удивления.

В Великобритании худшее сальдо торгового баланса за последние несколько лет. -8,7 млрд оказалось сильно ниже как -7,4 млрд в июне, так и похожих ожиданий в -7,5% млрд. При этом падение прошло как со странами евросоюза, так и с более далекими соседями. Напомним, что в июле был достигнут максимум курса фунта с января текущего года.

Американский торговый баланс наоборот вышел намного более хорошим. После -49,9 млрд. в июне и -48,0 млрд. ожиданий зафиксировано всего -42,8% млрд.

Разгадка пришла из Китая. Оказалось, что там прошло капитальное снижении сальдо торгового баланса с 28,7 млрд до 20,0 млрд. При этом годовое приращение экспорта снизилось с 38,1% до 34,4%, а вот импорт вырос 22,7% до 35,25%.

Китайскую торговлю традиционно рассматривают как индикатор внутреннего состояния экономики. Возросший импорт проинтерпретировали как сильный внутренний спрос, а рост экспорта как растущий спрос в США. Последнее, впрочем, далеко не очевидно. Но в любом случае отчет вышел очень хорошим. Хотя бы потому, что резко сгладил разногласия с США по поводу заниженного курса юаня. Особенно американцы хотели увидеть рост внутреннего спроса, что и получили. Даже вызывает сомнения такое совпадение.

Аннотация

Базель 3 может быть опубликован в ближайшее время.

Общая картина

Все больше признаков замедления роста и вероятности сползания в рецессию, основанных на крайне слабом спросе. В ответ на это власти все больше сдвигаются в пользу дальнейшего смягчения финансовой политики, вплоть до возобновления выкупа ипотечных бумаг в США. Обилие дешевых кредитных ресурсов продолжают поддерживать цены на акции и товары, Например, золото находится вблизи исторического максимума.

Сектора

Продолжилось начатое на предшествующей неделе перетекание средств из облигаций в акции. Но на тот раз акции росли намного медленнее, чем падали цены на долговые бумаги, т.е. велика вероятность, что суммарная капитализация мировой финансовой системы сокращалась, что в свою очередь указывает на продолжающиеся мощные процессы делевереджа в виде списания безнадежных долгов.

Американский SP хотя и рос всю неделю, но достичь верхней границы 1130 канала не успел. Учитывая продолжающееся со стороны властей мощное денежное предложение по нулевым ставкам, наиболее вероятен сценарий дальнейшего роста к верхней границе канала.

Отметим, что индийский фондовый рынок, где сейчас одна из самых высоких инфляций мире, на неделе обновил новый исторический максимум.

Падение облигационных рынков ускорилось на неделе. Достаточно сказать, что американские и немецкие длинные бумаги просели от максимумов уже на пять фигур. Но короткие ставки продолжают падать в цене, сигнализируя о продолжающейся властями кредитной накачке.

Ставки стран с высоким уровнем заложенности, несмотря на исправное рефинансирование долгов на международных аукционах, продолжают удерживать высокую надбавку перед бенчмарковыми бумагами вроде немецких бундов. Другими словами, ситуация там не улучшается. В условиях начала роста длинных ставок для инвесторов возникает соблазн переложить инвестиции в более надежные активы, тем самым, оставив страны типа Греции или Португалии без финансирования. Скоро Ирландии надо будет перекатить 25 млрд на более поздние сроки, что и станет главным индикатором текущей ситуации.

Среди валют отметим продолжающееся укрепление иены в условиях недостаточности влияния каждой из властных группировок японской элиты, чтобы начать радикальные меры по оздоровлению экономики.

Укрепление иены делает все более вероятной в ближайшее время проведение интервенций.

Отметим также многолетний минимум торгового баланса Великобритании, что чревато дальнейшим ослаблением фунта.

Товарная группа ведет себя очень скучно. Запасы нефтепродуктов по-прежнему сильно избыточные, промышленные металлы по-прежнему далеко от максимумов. В этих условиях главным поставщиком новостей стали сельскохозяйственные товары. Среди них сахар, кофе (очередной 23 летний максимум), и с особенности зерновая группа. На неделе выросли все зерновые культуры. А главная – кукуруза – установила очередной максимум с 2008 года, достигнув цены 464 центов за бушель. Только за последнюю неделю рост составил около 8%. Так недалеко и до продовольственных проблем.

Новости

Б. Обама с целью борьбы с безработицей и общей стимуляции экономики объявил о новом прожекте понастроить в США в стиле Т Рузвельта множество объектов инфраструктуры (авто и железные дороги, мосты, и .д.) аж на 50 млрд. долларов. Те аналитики, которые давно уже вздрагивают при упоминании об уровне заложенности США, снова удалились в крик, мол обещали ведь больше не тратить. Пока вероятность прохождения еще не написанного проекта через законодательные палаты сумрачна.

Затем другое предложение. Перераспределить долговую нагрузку с бедных на богатых. Приблизительно на столько же, насколько в свое время перераспределил Д. Буш в пользу богатых. Поскольку все много бедных тратят больше, чем небольшое количество богатых, то это в теории должно привести к экономическому росту. Но те, кто уже посмотрел конкретику предложений, говорят о простом перемешивании налогов без четкой идеи. Т.е имитация бурной деятельности под популистскими лозунгами в преддверии ноябрьских выборов в США. Судьба планов пока также крайне неопределенна как по срокам, так и по самой реализации.

Главной новостью для облигаций стала публикация в СМИ, что проведенные в Европе тесты практически ничего не оттестировали, поскольку действительно критичные сценарии не были рассмотрены. Пошли гулять слухи, что в совокупности европейским банкам нужно несколько десятков миллиардов долларов для гарантирования своих кредитных портфелей, что надавило на евро.

Кроме того, уже в эти выходные могут быть обнародованы новые требования по капиталу банков, так называемый Базель 3. По слухам норма достаточности капитала первого уровня может подняться до уровня не ниже 6%, что автоматически приведет к необходимости срочно найти для только немецких банков капиталов не сумму около 105 млрд. долларов.

Макроэкономические показатели

Данные на неделе указывают на продолжение прежней макроэкономической ситуации. По-прежнему крайне вялая экономика без всяких мыслей как перейти на траекторию устойчивого роста.

ВВП.

На неделе уточнили ВВП Японии за второй квартал. Формально без неожиданностей. Как ожидали +1,5% годовых, та и вышло. Проблема, однако, в том, что 16 августа предварительные цифры по этому показателю вышли в +0,4% против +2,3% ожиданий и 5% в первом квартала. Тогда это настолько потрясло рынок, что обрушило японский фондовый индекс до полуторогодового минимума. После этого ожидаемые 1,5% кажутся как откровенное издевательство.

Безработица.

Первичные пособия по безработице в США отскочили от недавних максимумов свыше 500 тыс. до вполне приемлемых и даже привычных за последний год 451 тыс. Народ при этом был настолько напуган, что ожидал 475 тыс. Таким образом, вышла приятная неожиданность.

Но для уверенности желательно подтвердить подобное на следующей неделе.

Промышленность.

Это был главный блок данных на неделе. Результаты крайне противоречивы

В Германии заказы промышленных предприятий за июль обвалились до -2,2%, что является наихудшим значением с декабря прошлого года. Напомним, что приблизительно в то время было много разговоров о торможении китайской экономики. При этом в июне было +3,6% (пересмотрели с +3,2%), а ожидали +0,6%.

Это, пожалуй, наихудший отчет недели. В результате, годовой прирост заказов упал с 24,7% до 17,7%. А само промышленное производство вместо +1,0% ожиданий вышло всего +0,1%. Напомним, что в июне было падение -0,6%. Таким образом, уже второй месяц немецкая промышленность находится в падении по отношению к маю.

Но, буквально на следующий день, машиностроительные заказы в Японии показали просто превосходные результаты, с лихвой перекрыв немецкий негатив. +8,8% оказались намного выше как +1,6% в июне, так и +2,0% ожиданий. Это также оказалось наилучшим значением за последний год.

В Великобритании промышленное производство вышло +0,3%, что несколько хуже ожиданий +4,0%, но июньское падение в -0,6% преодолено.

Суммируя, налицо замедление темпов промышленного роста, но признаков уменьшения объема выпуска пока тоже нет.

Продажи, доходы, расходы, цены.

Из отчетов на неделе вышли только PPI в Великобритании, CPI в Германии да потребительский кредит в США. По всем слабенько.

Июльские оптовые цены в Великобритании пересмотрели с +5,0% за год до +4,6%, а в августе при +4,8 ожиданий вышло +4,7%.

Потребительские цены в августе в Германии вообще не изменились после +0,3% прироста в июле. Так и до дефляции недалеко.

Американский потребительский кредит вышел точно посередине средних значений за год. Но при этом он снижается уже третий месяц подряд. После -1,3 млрд в июне в июле кредитов набрали на -3,6 млдр меньше. Правда, ожидали -5,5 млрл.

Финансовые потоки

На неделе выходили торговые отчеты в Великобритании, США и Китае. Везде зафиксированы удивления.

В Великобритании худшее сальдо торгового баланса за последние несколько лет. -8,7 млрд оказалось сильно ниже как -7,4 млрд в июне, так и похожих ожиданий в -7,5% млрд. При этом падение прошло как со странами евросоюза, так и с более далекими соседями. Напомним, что в июле был достигнут максимум курса фунта с января текущего года.

Американский торговый баланс наоборот вышел намного более хорошим. После -49,9 млрд. в июне и -48,0 млрд. ожиданий зафиксировано всего -42,8% млрд.

Разгадка пришла из Китая. Оказалось, что там прошло капитальное снижении сальдо торгового баланса с 28,7 млрд до 20,0 млрд. При этом годовое приращение экспорта снизилось с 38,1% до 34,4%, а вот импорт вырос 22,7% до 35,25%.

Китайскую торговлю традиционно рассматривают как индикатор внутреннего состояния экономики. Возросший импорт проинтерпретировали как сильный внутренний спрос, а рост экспорта как растущий спрос в США. Последнее, впрочем, далеко не очевидно. Но в любом случае отчет вышел очень хорошим. Хотя бы потому, что резко сгладил разногласия с США по поводу заниженного курса юаня. Особенно американцы хотели увидеть рост внутреннего спроса, что и получили. Даже вызывает сомнения такое совпадение.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба