27 декабря 2010 Унисон Капитал Бобрик Петр

Одной строкой

Великобритании грозит новый виток сокращений государственных расходов.

Общая картина

С новым годом!!!

Акции и в особенности товары за неделю хорошо выросли. Несмотря на продолжение европейских проблем, облигации прекратили падение, а доллар перестал укрепляться. Наконец-то нормальная предрождественская неделя.

Сектора

Акции

После остановки на прошлой неделе, восходящий тренд продолжился. Выросли практически все крупные фондовые индексы мира. А некоторые из них (в том числе такие важные как SP и DАX) попутно установили новые многолетние максимумы. Таким образом, на прошлой неделе мы видели некое подобие коррекции, предполагающей продолжение роста.

Западные площадки по итогам недели прибавили чуть более процента. Это, конечно не рождественское ралли, но в условиях резкого снижения биржевой активности из-за праздников - очень хороший результат. Отметим, что за декабрь сводные индексы мировых фондовых площадок выросли приблизительно на 6,5%, что по статистике является половиной среднегодового прироста.

Главным итогом недели надо признать достижение по SP целевой полосы 1250-1260. Так что теперь с технической точки зрения созрели все предпосылки для начала коррекции. В пользу ее наступления также говорит индикатор соотношения быков и медведей на фондовых площадках. Если летом их было приблизительно поровну, то сейчас практически все опрошенные трейдеры и аналитики прогнозируют рост. Поскольку все желающие купили, то больше покупать некому, и возникает классическая ситуация для начала падения на общем оптимизме.

Среди аутсайдеров недели Китай, но он был лидером неделей ранее. К тому же там не пробито ни одного важного уровня поддержки. Не смог прибавить и японский Никкей, но и он по-прежнему находится вблизи многомесячного максимума.

Суммируя, пока ни по одному графику не видно негатива. А раз так, то восходящий тренд продолжается. Основываясь на исторических сравнениях с прошлыми новогодними периодами, в условиях восходящего тренда можно ожидать низковолатильного бокового движения до тех пор, пока не закончатся праздники, т.е. приблизительно до середины января. Ближе к этому периоду надо провести анализ повторно.

Валюты

Долларовый индекс практически не изменился по итогам недели, хотя скорее рос, чем падал. Учитывая непрекращающийся поток негативных новостей из зоны евро, которые ежедневно приводили к ее ослаблению, подобное поведение доллара надо признать слабым.

Снова начала укрепляться японская иена (почти на две фигуры за неделю против доллара и ежедневные белые свечки), чему помогли военные события вокруг корейского полуострова. Особенно быстро пошло укрепление после заседания ЦБ, где было решено не увеличивать объем стимулирующих программ, а оставить все как решили ранее.

Также доллар ослаб против швейцарского франка. Эта пара в середине недели уперлась в важный уровень квартальной длительности 0,95. По слухам, при подходе швейцарский центробанк не выдержал и провел очередную интервенцию, в результате чего в четверг и пятницу франк ослабел не только против доллара, но даже и против евро с фунтом. Однако, исходя из общих предпосылок, пробитие уровня исключительно дело ближайшего времени.

Удивил на неделе британский фунт. Вначале вышли данные о резком росте дефицита островного бюджета до -23,3 млрд фунтов, который установил абсолютный рекорд. При этом объем гос заимствований вырос на -5,9 млдр фунтов по сравнению с годом ранее.

Аналитики были просто в шоке, поскольку ожидали всего -16,8 млрд. Всего за год дефицит ожидается -149 млрд, что практически равно кризисному дефициту 155 млрд в 2009 году. Т.е сокращения почти нет. Подобные результаты неизбежно потребуют новых ужесточений гос. расходов, прежде всего в финансовой сфере. Поэтому не удивительно, что в середине недели прозвучали слова представителей ЦБ Великобритании, что в скором времени совсем не исключена такая мера, как поднятие ставки. Однако, она придет не как результат начавшегося оживления экономики, а как следствие простой неспособности правительства далее безнаказанно печатать деньги для выкупа необеспеченных облигаций. Поскольку сейчас в ЦБ Великобритании число сторонников жесткой монетарной политики приблизительно стало равно числу «голубей», то по факту Великобритания может стать первой развитой страной, начавшей фазу роста ставок. В результате Фунт даже несколько укрепился на таких перспективах.

Из континентальной Европы всю неделю шли новости одна хуже другой.

Рейтинговые агентства избрали новую тактику, когда сначала рейтинг той ли иной страны ставится на пересмотр, и только через несколько дней объявляется о снижении рейтинга. По факту такая политика реально приводит к двум падениям вместо одного, т.е. способствуют росту общей напряженности.

На неделе понизили рейтинг Венгрии, финансовое состояние которой настолько плохое, что правительство даже не возразило против снижения рейтинга, ограничившись сожалением. Но Венгрия не входит в зону евро, что позволяет надеяться на локализацию ее проблем.

А вот снижение агентством Fitch рейтинга Португалии на одну ступень с сохранением негативного прогноза действительно было сильным ударом. В качестве причины назывались сомнения, что власти могут сократить дефицит бюджета до обещанных 4% ввиду общей плохой экономической ситуации. Пример, что такое действительно может случиться, на этой неделе предоставила Греция, где комиссия евростата зафиксировала отставание в реализации планов урезания расходов. За первые 11 месяцев текущего года дефицит хотя и снизился с 25,6 до 18,6 млрд, что составляет 27,1%, но это оказалось ниже запланированного снижения на 33,2%.

Китай обещает Португалии купить ее облигации. Но на этой неделе министр торговли КНР Чэнь Дэмин впервые высказал сомнения по поводу целесообразности продолжения накопления в золото-валютных резервах страны евро активов. Другое дело, что профицит китайского баланса заставляет покупать любой более менее ценный актив в мире. Поэтому пока это только слова.

Основные претензии китайского министра направлены против самой выбранной Евросоюзом политики финансовой помощи, поскольку не происходит реструктуризации, и, следовательно, не происходит сокращения объема долговой массы. Другими словами проблема просто откладывается. Хотя подобные высказывания уже произносились за последнее время, но столь резкой критики еще не было. В перспективе, если реакции не последует, это может привести к сокращению объема покупок облигаций проблемных европейских стран, и даже полностью прекратиться.

Облигации

Цены на облигации были стабильными на неделе.

Кроме американских, которые продолжили падение и даже установили новый многомесячный минимум. Таким образом, можно сделать вывод, что почти квартальное снижение облигаций вызывалось прежде всего американскими бумагами. Кстати, перед новым годом в США надо разместить бумаг на значительные 99 млрд.

В США в наибольшей степени просели длинные бумаги. Короткий конец кривой доходностей практически не изменился, как и во всем мире.

Между тем, столь тихое поведение инструментов фиксированной доходности совершенно не соответствовало интенсивному потоку заявлений официальных лиц, многие из которых носили долгосрочный и принципиальный характер.

В понедельник Бен Бернанке неожиданно заявил о возможности расширения QE2 еще на 600 млрд., «хотя он не видит риска наступления в США полномасштабной рецессии». Обозреватели также отмечают важную повышательную для цен на облигации роль решения о продлении налоговых послаблений на два года. В этих условиях крайне позитивного новостного фона падение длинных американских бумаг сигнализирует о возможном продолжении понижательного тренда в случае появления отрицательных новостей.

В Европе главной новостью стало принципиальное решение о начале выпуска облигаций Евросоюза, чему крайне противились Франция и в особенности Германия, поскольку они будут платить по ним, а тратить выручку от их размещений планируется в европейской периферии. После этой новости облигации проблемных стран упали, поскольку теперь с тем же результатом можно купить еврооблигации, а рисков никаких.

После появления еврооблигаций общее движение денег изменило только маршрут, а не станцию назначения. Ранее было налоговые поступления - евробюджеты – резервный фонд Европы – бюджеты проблемных стран. Теперь еврооблигации – евробюджет – резервный фонд – бюджеты проблемных стран.

Чтобы ограничить возможные злоупотребления, приняты также решения о штрафовании стран, которые не укладываются в границы дозволенных дефицитов. Заодно принято принципиальное решение о том, что дефицит самого Евросоюза будет не больше чем 1% от самого бюджета. Последнее означает сокращение дотаций для стран восточной Европы.

Ну и банк Японии полностью подтвердил свои планы по программе выкупа, аналогу американского QE2.

Товары

Товарная группа выросла за неделю приблизительно на два процента. Можно сказать, что долгожданное рождественское ралли свершилось, он в другом секторе.

Нефтяная группа выросла приблизительно на те же пару процентов. Изменения запасов при этом были скорее медвежьи. По крайней мере от недавней нормализации запасов бензина не осталось и следа. Т.е. движение было обусловлено общеэкономическими причинами. Среди новостей следует выделить заявления ОПЕК, что если цена будет выше 100, то министры стран соберутся на экстренное совещание.

Промышленные металлы тоже выросли все, кроме никеля, который временно отскочил от сильного уровня сопротивления 25 000 за тонну. В отличие от прошлой недели подросли и платиноиды. И только золото с серебром остались на прежних уровнях.

Сельскохозяйственные товары просто взлетели.

В зерновой группе новые максимумы поставили кукуруза (главный корм планеты), пшеница (пробила летний максимум, образованный российской засухой), соя, соевое масло. Из крупных зерновых только рис не вырос.

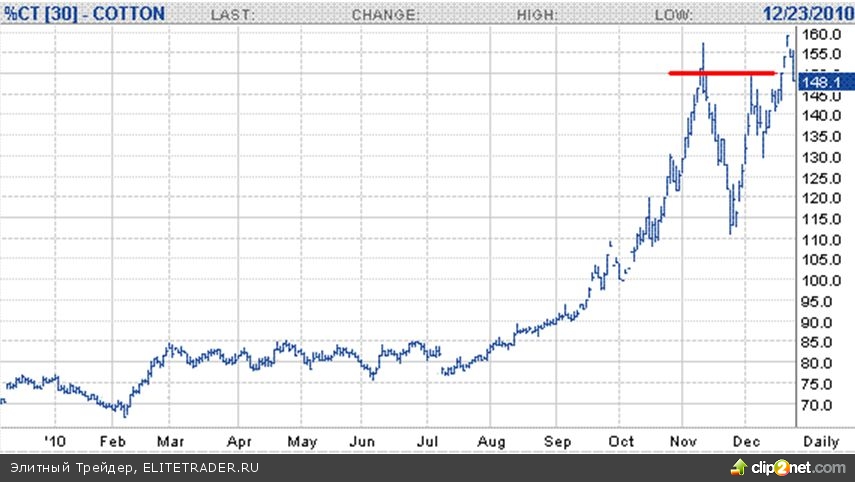

Среди софтов на новых максимумах кофе, кругляк, сахар (исторический high), хлопок (исторический high) и даже апельсиновый сок.

Отметим, что рост товаров прошел без ослабления доллара, т.е. это чисто товарный феномен. Деньги можно напечатать, а товары нет.

Макроэкономические показатели

Данные на неделе были и незначительными, а их результаты близкими к нейтральным.

ВВП

Окончательные цифры за третий квартал в Великобритании привели к снижению первоначальных оценок прироста с +0,8% по отношению ко второму кварталу до +0,7%. Годовой прирост при этом остался неизменным - +2,6%.

В США окончательная редакция ВВП за третий квартал сильно отличалась первоначальных +2,5%. При ожиданиях +2,8% вышло +2,7.

Недельные данные по ВВП оказались разноречивыми и не оказали серьезного влияния на фондовые рынки.

Безработица

Число первичных обращений по безработице в США вышло нейтральным. 420 тыс. было близко как к ожиданиям 422 тыс. так и 423 тыс. на прошлой неделе. Да и для последней пары месяцев это обычные цифры.

Но такая стабильность на практике приводит к систематическому снижению общего числа, получающих пособия по безработице. Вот и на этой неделе установлен новый минимум.

Таким образом, ноябрьские заминки на трудовых рынках можно считать временными и непринципиальными.

Промышленность.

Только один значимый отчет по этому блоку.

Американские заказы товаров длительного пользования снизились в ноябре на -1,3%, что оказалось даже ниже -0,8% ожиданий. Напомним, что в октябре снижение было еще сильнее - -3,1%. Вообще, если посмотреть динамику этого показателя за последние месяцы, то окажется, что заказы не росли с января, т.е. почти год. Оказывается, роста доходов хватает только рост текущих расходов, а в жирок ничего не откладывается.

Это противоречит общим представлением о непрерывном восстановлении американской экономики и показывает всю уязвимость текущего монетарного стимулирования.

Главным фактором этого снижения явилось продолжающееся падение продаж автомобилей после окончания программ государственного стимулирования, и неожиданно продаж легких самолетов. Так за вычетом транспортных средств заказы показали прирост +2,4%, что было выше ожиданий +1,9%. По итогам двух месяцев, однако, опять цифры, близкие к нулю, поскольку в ноябре было снижение -1,9%.

Строительство

Просто разгромные данные в очередной раз.

Вышедшие в начале недели продажи на вторичном рынке были относительно нормальными. После 4,43 млн. в октябре ноябрьский оборот вырос до 4,68, что хоть и было несколько ниже ожиданий 4,70 млн., но не принципиально. Но вторичный рынок это не совсем строительный сектор, а скорее показатель деловой активности.

Зато инвестиции – т.е. новое строительство побило самые мрачные ожидания. Вместо 0,3 млн вышло всего 0,29 млн. Несмотря на то что это формально рост по сравнении с октябрьским 0,275 (кстати, они тоже пересмотрены вниз с первоначальных 0,283 млн), но это третье по минимальности значение за год, и очень близкое к абсолютным минимумам.

А по разрешениям на новое строительство абсолютный минимум 0,544, что также сильно ниже ожиданий.

Также вблизи годовых минимумов число выданных ипотечных кредитов.

Отчет по новостройкам по своим итогам очень близок к отчету по товарам длительного пользования, что и должно быть в силу родственности товаров. Поэтому они взаимно подтверждают как друг друга, так и общую негативную тенденцию снижения внутреннего спроса.

Продажи, расходы, доходы.

Частные доходы в США выросли на +0,3%, (как и ожидалось) после +0,4% в ноябре.

Частные расходы показали смешанные результаты. С одной стороны октябрьские данные пересмотрели с +0,4% до весьма крупных +0,7%, а с другой стороны, в ноябре +0,4% при +0,5% ожиданий.

Изменения расходов и доходов в целом сбалансировано в последние месяцы, что является необходимой предпосылкой для начала устойчивого роста. Но пока это только предпосылка.

Цены

Окончательные цифры дефлятора ВВП США за 3 квартал привели к снижению первоначальных +2,6% до +2,1%. Это чуть более 0,15% в месяц. Львиная доля подорожания пришлась на продовольствие и топливо, т.е. на внешние факторы. Без них совсем грустно – всего +0,5% за квартал. Кстати ноябрьский дефлятор также +0,1%.

Цены в США по-прежнему крайне слабые, почти дефляционные.

Торговля

Профицит торгового баланса Японии в ноябре снизился до 162,8, что находится вблизи нижней границы колебаний за последние месяцы.

Индексы настроений

Уточнение индекса потребительских настроений Michigan Sentiment за декабрь привело в его росту до 74,5 пунктов, как и ожидалось. Это находится на верхней границе диапазона колебаний за последние пол года. Многочисленные аналогичные индексы в европейских странах также показали значения, близкие к максимумам последних месяцев, но ниже значений ноября.

Великобритании грозит новый виток сокращений государственных расходов.

Общая картина

С новым годом!!!

Акции и в особенности товары за неделю хорошо выросли. Несмотря на продолжение европейских проблем, облигации прекратили падение, а доллар перестал укрепляться. Наконец-то нормальная предрождественская неделя.

Сектора

Акции

После остановки на прошлой неделе, восходящий тренд продолжился. Выросли практически все крупные фондовые индексы мира. А некоторые из них (в том числе такие важные как SP и DАX) попутно установили новые многолетние максимумы. Таким образом, на прошлой неделе мы видели некое подобие коррекции, предполагающей продолжение роста.

Западные площадки по итогам недели прибавили чуть более процента. Это, конечно не рождественское ралли, но в условиях резкого снижения биржевой активности из-за праздников - очень хороший результат. Отметим, что за декабрь сводные индексы мировых фондовых площадок выросли приблизительно на 6,5%, что по статистике является половиной среднегодового прироста.

Главным итогом недели надо признать достижение по SP целевой полосы 1250-1260. Так что теперь с технической точки зрения созрели все предпосылки для начала коррекции. В пользу ее наступления также говорит индикатор соотношения быков и медведей на фондовых площадках. Если летом их было приблизительно поровну, то сейчас практически все опрошенные трейдеры и аналитики прогнозируют рост. Поскольку все желающие купили, то больше покупать некому, и возникает классическая ситуация для начала падения на общем оптимизме.

Среди аутсайдеров недели Китай, но он был лидером неделей ранее. К тому же там не пробито ни одного важного уровня поддержки. Не смог прибавить и японский Никкей, но и он по-прежнему находится вблизи многомесячного максимума.

Суммируя, пока ни по одному графику не видно негатива. А раз так, то восходящий тренд продолжается. Основываясь на исторических сравнениях с прошлыми новогодними периодами, в условиях восходящего тренда можно ожидать низковолатильного бокового движения до тех пор, пока не закончатся праздники, т.е. приблизительно до середины января. Ближе к этому периоду надо провести анализ повторно.

Валюты

Долларовый индекс практически не изменился по итогам недели, хотя скорее рос, чем падал. Учитывая непрекращающийся поток негативных новостей из зоны евро, которые ежедневно приводили к ее ослаблению, подобное поведение доллара надо признать слабым.

Снова начала укрепляться японская иена (почти на две фигуры за неделю против доллара и ежедневные белые свечки), чему помогли военные события вокруг корейского полуострова. Особенно быстро пошло укрепление после заседания ЦБ, где было решено не увеличивать объем стимулирующих программ, а оставить все как решили ранее.

Также доллар ослаб против швейцарского франка. Эта пара в середине недели уперлась в важный уровень квартальной длительности 0,95. По слухам, при подходе швейцарский центробанк не выдержал и провел очередную интервенцию, в результате чего в четверг и пятницу франк ослабел не только против доллара, но даже и против евро с фунтом. Однако, исходя из общих предпосылок, пробитие уровня исключительно дело ближайшего времени.

Удивил на неделе британский фунт. Вначале вышли данные о резком росте дефицита островного бюджета до -23,3 млрд фунтов, который установил абсолютный рекорд. При этом объем гос заимствований вырос на -5,9 млдр фунтов по сравнению с годом ранее.

Аналитики были просто в шоке, поскольку ожидали всего -16,8 млрд. Всего за год дефицит ожидается -149 млрд, что практически равно кризисному дефициту 155 млрд в 2009 году. Т.е сокращения почти нет. Подобные результаты неизбежно потребуют новых ужесточений гос. расходов, прежде всего в финансовой сфере. Поэтому не удивительно, что в середине недели прозвучали слова представителей ЦБ Великобритании, что в скором времени совсем не исключена такая мера, как поднятие ставки. Однако, она придет не как результат начавшегося оживления экономики, а как следствие простой неспособности правительства далее безнаказанно печатать деньги для выкупа необеспеченных облигаций. Поскольку сейчас в ЦБ Великобритании число сторонников жесткой монетарной политики приблизительно стало равно числу «голубей», то по факту Великобритания может стать первой развитой страной, начавшей фазу роста ставок. В результате Фунт даже несколько укрепился на таких перспективах.

Из континентальной Европы всю неделю шли новости одна хуже другой.

Рейтинговые агентства избрали новую тактику, когда сначала рейтинг той ли иной страны ставится на пересмотр, и только через несколько дней объявляется о снижении рейтинга. По факту такая политика реально приводит к двум падениям вместо одного, т.е. способствуют росту общей напряженности.

На неделе понизили рейтинг Венгрии, финансовое состояние которой настолько плохое, что правительство даже не возразило против снижения рейтинга, ограничившись сожалением. Но Венгрия не входит в зону евро, что позволяет надеяться на локализацию ее проблем.

А вот снижение агентством Fitch рейтинга Португалии на одну ступень с сохранением негативного прогноза действительно было сильным ударом. В качестве причины назывались сомнения, что власти могут сократить дефицит бюджета до обещанных 4% ввиду общей плохой экономической ситуации. Пример, что такое действительно может случиться, на этой неделе предоставила Греция, где комиссия евростата зафиксировала отставание в реализации планов урезания расходов. За первые 11 месяцев текущего года дефицит хотя и снизился с 25,6 до 18,6 млрд, что составляет 27,1%, но это оказалось ниже запланированного снижения на 33,2%.

Китай обещает Португалии купить ее облигации. Но на этой неделе министр торговли КНР Чэнь Дэмин впервые высказал сомнения по поводу целесообразности продолжения накопления в золото-валютных резервах страны евро активов. Другое дело, что профицит китайского баланса заставляет покупать любой более менее ценный актив в мире. Поэтому пока это только слова.

Основные претензии китайского министра направлены против самой выбранной Евросоюзом политики финансовой помощи, поскольку не происходит реструктуризации, и, следовательно, не происходит сокращения объема долговой массы. Другими словами проблема просто откладывается. Хотя подобные высказывания уже произносились за последнее время, но столь резкой критики еще не было. В перспективе, если реакции не последует, это может привести к сокращению объема покупок облигаций проблемных европейских стран, и даже полностью прекратиться.

Облигации

Цены на облигации были стабильными на неделе.

Кроме американских, которые продолжили падение и даже установили новый многомесячный минимум. Таким образом, можно сделать вывод, что почти квартальное снижение облигаций вызывалось прежде всего американскими бумагами. Кстати, перед новым годом в США надо разместить бумаг на значительные 99 млрд.

В США в наибольшей степени просели длинные бумаги. Короткий конец кривой доходностей практически не изменился, как и во всем мире.

Между тем, столь тихое поведение инструментов фиксированной доходности совершенно не соответствовало интенсивному потоку заявлений официальных лиц, многие из которых носили долгосрочный и принципиальный характер.

В понедельник Бен Бернанке неожиданно заявил о возможности расширения QE2 еще на 600 млрд., «хотя он не видит риска наступления в США полномасштабной рецессии». Обозреватели также отмечают важную повышательную для цен на облигации роль решения о продлении налоговых послаблений на два года. В этих условиях крайне позитивного новостного фона падение длинных американских бумаг сигнализирует о возможном продолжении понижательного тренда в случае появления отрицательных новостей.

В Европе главной новостью стало принципиальное решение о начале выпуска облигаций Евросоюза, чему крайне противились Франция и в особенности Германия, поскольку они будут платить по ним, а тратить выручку от их размещений планируется в европейской периферии. После этой новости облигации проблемных стран упали, поскольку теперь с тем же результатом можно купить еврооблигации, а рисков никаких.

После появления еврооблигаций общее движение денег изменило только маршрут, а не станцию назначения. Ранее было налоговые поступления - евробюджеты – резервный фонд Европы – бюджеты проблемных стран. Теперь еврооблигации – евробюджет – резервный фонд – бюджеты проблемных стран.

Чтобы ограничить возможные злоупотребления, приняты также решения о штрафовании стран, которые не укладываются в границы дозволенных дефицитов. Заодно принято принципиальное решение о том, что дефицит самого Евросоюза будет не больше чем 1% от самого бюджета. Последнее означает сокращение дотаций для стран восточной Европы.

Ну и банк Японии полностью подтвердил свои планы по программе выкупа, аналогу американского QE2.

Товары

Товарная группа выросла за неделю приблизительно на два процента. Можно сказать, что долгожданное рождественское ралли свершилось, он в другом секторе.

Нефтяная группа выросла приблизительно на те же пару процентов. Изменения запасов при этом были скорее медвежьи. По крайней мере от недавней нормализации запасов бензина не осталось и следа. Т.е. движение было обусловлено общеэкономическими причинами. Среди новостей следует выделить заявления ОПЕК, что если цена будет выше 100, то министры стран соберутся на экстренное совещание.

Промышленные металлы тоже выросли все, кроме никеля, который временно отскочил от сильного уровня сопротивления 25 000 за тонну. В отличие от прошлой недели подросли и платиноиды. И только золото с серебром остались на прежних уровнях.

Сельскохозяйственные товары просто взлетели.

В зерновой группе новые максимумы поставили кукуруза (главный корм планеты), пшеница (пробила летний максимум, образованный российской засухой), соя, соевое масло. Из крупных зерновых только рис не вырос.

Среди софтов на новых максимумах кофе, кругляк, сахар (исторический high), хлопок (исторический high) и даже апельсиновый сок.

Отметим, что рост товаров прошел без ослабления доллара, т.е. это чисто товарный феномен. Деньги можно напечатать, а товары нет.

Макроэкономические показатели

Данные на неделе были и незначительными, а их результаты близкими к нейтральным.

ВВП

Окончательные цифры за третий квартал в Великобритании привели к снижению первоначальных оценок прироста с +0,8% по отношению ко второму кварталу до +0,7%. Годовой прирост при этом остался неизменным - +2,6%.

В США окончательная редакция ВВП за третий квартал сильно отличалась первоначальных +2,5%. При ожиданиях +2,8% вышло +2,7.

Недельные данные по ВВП оказались разноречивыми и не оказали серьезного влияния на фондовые рынки.

Безработица

Число первичных обращений по безработице в США вышло нейтральным. 420 тыс. было близко как к ожиданиям 422 тыс. так и 423 тыс. на прошлой неделе. Да и для последней пары месяцев это обычные цифры.

Но такая стабильность на практике приводит к систематическому снижению общего числа, получающих пособия по безработице. Вот и на этой неделе установлен новый минимум.

Таким образом, ноябрьские заминки на трудовых рынках можно считать временными и непринципиальными.

Промышленность.

Только один значимый отчет по этому блоку.

Американские заказы товаров длительного пользования снизились в ноябре на -1,3%, что оказалось даже ниже -0,8% ожиданий. Напомним, что в октябре снижение было еще сильнее - -3,1%. Вообще, если посмотреть динамику этого показателя за последние месяцы, то окажется, что заказы не росли с января, т.е. почти год. Оказывается, роста доходов хватает только рост текущих расходов, а в жирок ничего не откладывается.

Это противоречит общим представлением о непрерывном восстановлении американской экономики и показывает всю уязвимость текущего монетарного стимулирования.

Главным фактором этого снижения явилось продолжающееся падение продаж автомобилей после окончания программ государственного стимулирования, и неожиданно продаж легких самолетов. Так за вычетом транспортных средств заказы показали прирост +2,4%, что было выше ожиданий +1,9%. По итогам двух месяцев, однако, опять цифры, близкие к нулю, поскольку в ноябре было снижение -1,9%.

Строительство

Просто разгромные данные в очередной раз.

Вышедшие в начале недели продажи на вторичном рынке были относительно нормальными. После 4,43 млн. в октябре ноябрьский оборот вырос до 4,68, что хоть и было несколько ниже ожиданий 4,70 млн., но не принципиально. Но вторичный рынок это не совсем строительный сектор, а скорее показатель деловой активности.

Зато инвестиции – т.е. новое строительство побило самые мрачные ожидания. Вместо 0,3 млн вышло всего 0,29 млн. Несмотря на то что это формально рост по сравнении с октябрьским 0,275 (кстати, они тоже пересмотрены вниз с первоначальных 0,283 млн), но это третье по минимальности значение за год, и очень близкое к абсолютным минимумам.

А по разрешениям на новое строительство абсолютный минимум 0,544, что также сильно ниже ожиданий.

Также вблизи годовых минимумов число выданных ипотечных кредитов.

Отчет по новостройкам по своим итогам очень близок к отчету по товарам длительного пользования, что и должно быть в силу родственности товаров. Поэтому они взаимно подтверждают как друг друга, так и общую негативную тенденцию снижения внутреннего спроса.

Продажи, расходы, доходы.

Частные доходы в США выросли на +0,3%, (как и ожидалось) после +0,4% в ноябре.

Частные расходы показали смешанные результаты. С одной стороны октябрьские данные пересмотрели с +0,4% до весьма крупных +0,7%, а с другой стороны, в ноябре +0,4% при +0,5% ожиданий.

Изменения расходов и доходов в целом сбалансировано в последние месяцы, что является необходимой предпосылкой для начала устойчивого роста. Но пока это только предпосылка.

Цены

Окончательные цифры дефлятора ВВП США за 3 квартал привели к снижению первоначальных +2,6% до +2,1%. Это чуть более 0,15% в месяц. Львиная доля подорожания пришлась на продовольствие и топливо, т.е. на внешние факторы. Без них совсем грустно – всего +0,5% за квартал. Кстати ноябрьский дефлятор также +0,1%.

Цены в США по-прежнему крайне слабые, почти дефляционные.

Торговля

Профицит торгового баланса Японии в ноябре снизился до 162,8, что находится вблизи нижней границы колебаний за последние месяцы.

Индексы настроений

Уточнение индекса потребительских настроений Michigan Sentiment за декабрь привело в его росту до 74,5 пунктов, как и ожидалось. Это находится на верхней границе диапазона колебаний за последние пол года. Многочисленные аналогичные индексы в европейских странах также показали значения, близкие к максимумам последних месяцев, но ниже значений ноября.

http://elitetrader.ru/uploads/posts/2012-10/1350918569_unison.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба