31 мая 2011 Алго Капитал Рожанковский Владимир

Основные дальнейшие сценарии

Повышение ставки по депозитам ЦБ РФ не было воспринято как предвестник ужесточения монетарной политики

Последние статистические данные МЭРТ о невпечатляющем росте ВВП России в 1-м квартале 2011 г. (в годовом выражении рост ВВП замедлился до 3.9% — причём, в апреле российская экономика практически не сдвинулась с места) произвели достаточно сильное давление на котировки российских акций, которые к моменту публикации уже давно выглядели несправедливо перепроданными и, при прочих равных и несмотря на продолжающийся отток внешнего капитала, были готовы к ограниченному отскоку. Ожидания замедления роста российского ВВП в связи с регулированием тарифов естественных монополий, а также экспортной активности нефтяного сектора — могут лишь частично компенсироваться ожиданиями притока экспортных доходов от поставок российской зерновой продукции на внешние рынки, разрешённой на днях премьером Путиным. Как мы видим, значительной просадки оте-чественных индексов в мае не произошло: индекс ММВБ за месяц потерял около 2.6%, что сопоставимо с коррекцией в американском индексе S&P 500 (-2.2%). Если судить по настроениям на рынке ФОРТС, то желающих продавать российские индексы на их нынешних уровнях осталось очень мало, однако восстановлению рынка мешает дефицит денежной ликвидности, а также внешнеэкономические страхи и неопределённости. Повышение ставки по депозитам ЦБ РФ до 3.5% 30 мая произвело сугубо косметический эффект, и, судя по отсутствию какой-либо явной реакции на валютном рынке, не было воспринято участниками как предвестник ужесточения монетарной политики. Таким образом, на наш взгляд, общая картина на рынке акций остаётся в достаточной мере равновесной.

Наибольшие риски несут в себе валютные рынки

Наибольшие риски на предстоящей неделе несут в себе валютные рынки, поскольку отсутствие чёткой позиции ЕЦБ по вопросу греческого долга воспринимается участниками рынка как своего рода бесхребетность, чреватая перспективой реальной реструктуризации (читай: технического дефолта) уже в августе этого года, когда Греции предстоит выплатить около 8 млрд евро. На этом фоне позиции швейцарского франка — на валютном, и золота — на сырьевом рынках выглядят особенно многообещающе.

В свою очередь, макростатистика из Штатов будет висеть Дамокловым мечом над и без того призрачными шансами укрепления американского доллара. На текущей неделе потенциальными «застрельщиками» коррекции «зелёного» могут выступить как данные о рабочих местах вне сельскохозяйственного сектора США (т.н. nonfarm payrolls), так и данные о фабричных заказах — и те, и другие способны преподнести негативные сюрпризы и расстроить инвесторов.

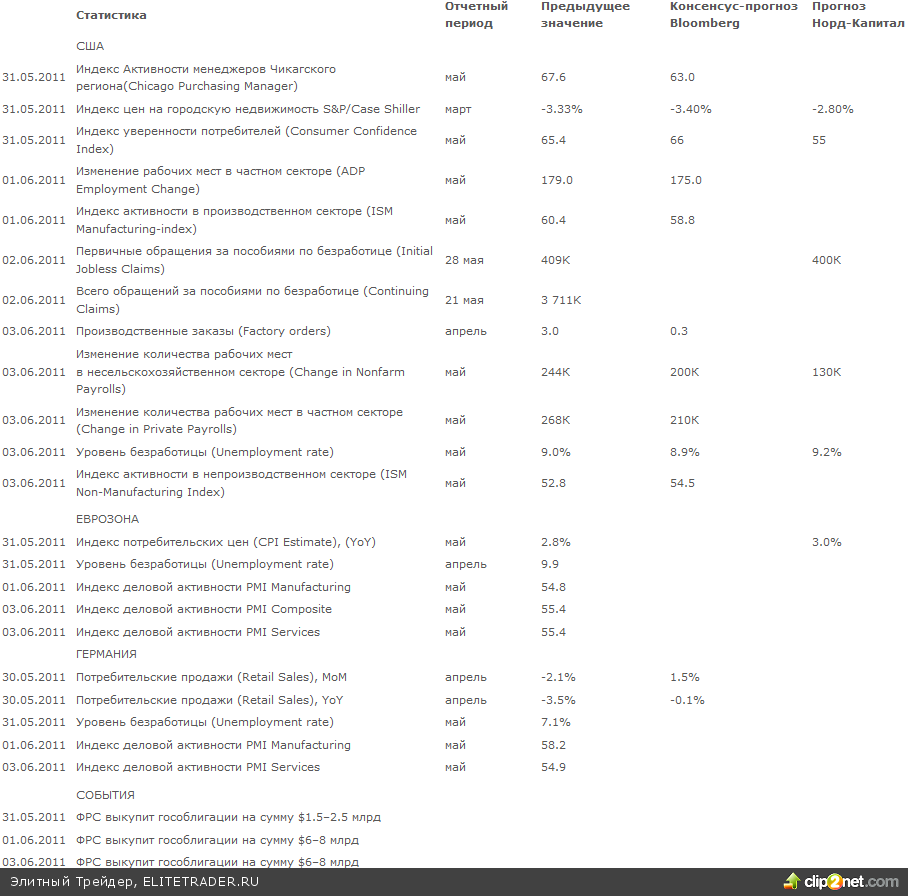

Экономический календарь

На предстоящей неделе в центре внимания окажутся данные о состоянии рынка труда в США и уровня динамики инфляции — в Европе. Кроме того, ключевым событием будет окончательное согласование трёх кандидатов на пост директора-распорядителя МВФ взамен подавшему в отставку Доминику Стросс-Кану.

Индекс цен на городскую недвижимость S&P/Case Shiller. Велика вероятность увидеть некоторое замедление темпов снижения цен на городские дома и квартиры, т.к. количество выставляемых «с молотка» за неуплату объектов недвижимости в США в последние месяцы несколько снизилось из-за невозможности найти достаточное количество покупателей

Большим разочарованием предстоящей недели могут оказаться данные по изменению количества рабочих мест в несельскохозяйственном секторе (Change in Nonfarm Payrolls) и уровню безработицы в США, которые могут даже привести к определённой локальной коррекции на фондовых рынках и непродолжительному укреплению американского доллара как защитной валюты. Плохие новости с рынка труда предопределены стабильно снижавшимися на протяжении нескольких недель индексами региональной деловой активности ФРБ, заказами на товары длительного пользования, а также ростом числа заявок на пособия по безработице в США.

Индекс потребительских цен в Еврозоне, скорее всего, окажется несколько опережающим ожидания рынка. Хотя из-за возобновившихся страхов замедления мировой экономики цены на продовольствие в марте, апреле и первой половине мая брали непродолжительную передышку, высокие цены на энергоносители указывают на некоторую заниженность существующего прогноза в +2.8%.

Индекс цен на городскую недвижимость S&P/Case Shiller (США)

Изменение количества рабочих мест в несельскохозяйственном/частном секторах (США)

Первичные заявки на пособия по безработице (США)

Индекс потребительских цен (Еврозона)

Прогнозы

После продолжительного снижения с начала мая российский фондовый рынок смог несколько отступить от локальных минимумов во многом благодаря росту мировых цен на нефть за счет ослабления доллара и прогнозов увеличения потребления. Однако от более значительных покупок участников рынка удерживает слабая российская макростатистика: в апреле рост ВВП России замедлился до 3.3% (в сравнении с мартом экономика увеличилась на символические 0.1%), при этом отток капитала из России в апреле усилился и с начала года достиг порядка $30 млрд. Не наблюдается особой поддержки и с западных рынков, поскольку среди инвесторов все больше увеличиваются опасения относительно окончания программы количественного смягчения в США и его влияния на крупнейшую экономику мира. Таким образом, пока что нельзя с уверенностью говорить об устойчивости восходящей тенденции, поэтому на предстоящей неделе на отечественном фондовом рынке, скорее всего, продолжится боковое движение, при этом в случае ухудшения внешней конъюнктуры, мы можем увидеть новый виток снижения.

На этой неделе 10-летние гособлигации США обновили минимумы с начала года по доходности, достигнув значения 3.0399%. Повышенным спросом пользовались американские казначейские бумаги и на аукционах. Размещение 7-летних US Treasuries прошло с превышением спроса над предложением в 3.24 раза, что является рекордным уровнем за последние несколько лет. На фоне увеличения спроса на госбумаги США доллар в течение недели может показать положительную динамику и значение по EUR/USD может снизиться до 1.4152. Евро в течение недели показывал негативную динамику, но к концу недели показал рост на новости о намерении Китая инвестировать в облигации Еврозоны, а в частности в Португалию, но в среднесрочной перспективе мы оцениваем данный фактор нейтрально для валютных рынков.

По нефти мы ожидаем небольшую коррекцию в течение недели, что может спровоцировать снижение рубля. Вместе с тем период налоговых платежей (уплата налога на прибыль в начале недели) будет препятствовать снижению рубля, поэтому мы ожидаем значения USD/RUB вблизи текущих значений 28.1040. Соответственно, по EUR/RUB наш прогноз составляет 39.7738. Ключевым событием для российского рынка на следующей недели будет заседание ЦБ РФ, по результатам которого мы не ожидаем каких-то новых изменений по ставке рефинансирования и нормам резервирования для банков.

Динамика российских индексов

Динамика котировок нефти Brent

Динамика курса евро к доллару

Динамика курса рубля к доллару

Повышение ставки по депозитам ЦБ РФ не было воспринято как предвестник ужесточения монетарной политики

Последние статистические данные МЭРТ о невпечатляющем росте ВВП России в 1-м квартале 2011 г. (в годовом выражении рост ВВП замедлился до 3.9% — причём, в апреле российская экономика практически не сдвинулась с места) произвели достаточно сильное давление на котировки российских акций, которые к моменту публикации уже давно выглядели несправедливо перепроданными и, при прочих равных и несмотря на продолжающийся отток внешнего капитала, были готовы к ограниченному отскоку. Ожидания замедления роста российского ВВП в связи с регулированием тарифов естественных монополий, а также экспортной активности нефтяного сектора — могут лишь частично компенсироваться ожиданиями притока экспортных доходов от поставок российской зерновой продукции на внешние рынки, разрешённой на днях премьером Путиным. Как мы видим, значительной просадки оте-чественных индексов в мае не произошло: индекс ММВБ за месяц потерял около 2.6%, что сопоставимо с коррекцией в американском индексе S&P 500 (-2.2%). Если судить по настроениям на рынке ФОРТС, то желающих продавать российские индексы на их нынешних уровнях осталось очень мало, однако восстановлению рынка мешает дефицит денежной ликвидности, а также внешнеэкономические страхи и неопределённости. Повышение ставки по депозитам ЦБ РФ до 3.5% 30 мая произвело сугубо косметический эффект, и, судя по отсутствию какой-либо явной реакции на валютном рынке, не было воспринято участниками как предвестник ужесточения монетарной политики. Таким образом, на наш взгляд, общая картина на рынке акций остаётся в достаточной мере равновесной.

Наибольшие риски несут в себе валютные рынки

Наибольшие риски на предстоящей неделе несут в себе валютные рынки, поскольку отсутствие чёткой позиции ЕЦБ по вопросу греческого долга воспринимается участниками рынка как своего рода бесхребетность, чреватая перспективой реальной реструктуризации (читай: технического дефолта) уже в августе этого года, когда Греции предстоит выплатить около 8 млрд евро. На этом фоне позиции швейцарского франка — на валютном, и золота — на сырьевом рынках выглядят особенно многообещающе.

В свою очередь, макростатистика из Штатов будет висеть Дамокловым мечом над и без того призрачными шансами укрепления американского доллара. На текущей неделе потенциальными «застрельщиками» коррекции «зелёного» могут выступить как данные о рабочих местах вне сельскохозяйственного сектора США (т.н. nonfarm payrolls), так и данные о фабричных заказах — и те, и другие способны преподнести негативные сюрпризы и расстроить инвесторов.

Экономический календарь

На предстоящей неделе в центре внимания окажутся данные о состоянии рынка труда в США и уровня динамики инфляции — в Европе. Кроме того, ключевым событием будет окончательное согласование трёх кандидатов на пост директора-распорядителя МВФ взамен подавшему в отставку Доминику Стросс-Кану.

Индекс цен на городскую недвижимость S&P/Case Shiller. Велика вероятность увидеть некоторое замедление темпов снижения цен на городские дома и квартиры, т.к. количество выставляемых «с молотка» за неуплату объектов недвижимости в США в последние месяцы несколько снизилось из-за невозможности найти достаточное количество покупателей

Большим разочарованием предстоящей недели могут оказаться данные по изменению количества рабочих мест в несельскохозяйственном секторе (Change in Nonfarm Payrolls) и уровню безработицы в США, которые могут даже привести к определённой локальной коррекции на фондовых рынках и непродолжительному укреплению американского доллара как защитной валюты. Плохие новости с рынка труда предопределены стабильно снижавшимися на протяжении нескольких недель индексами региональной деловой активности ФРБ, заказами на товары длительного пользования, а также ростом числа заявок на пособия по безработице в США.

Индекс потребительских цен в Еврозоне, скорее всего, окажется несколько опережающим ожидания рынка. Хотя из-за возобновившихся страхов замедления мировой экономики цены на продовольствие в марте, апреле и первой половине мая брали непродолжительную передышку, высокие цены на энергоносители указывают на некоторую заниженность существующего прогноза в +2.8%.

Индекс цен на городскую недвижимость S&P/Case Shiller (США)

[img]http://www.ncapital.ru/imgs/assets/S&P_Case-Shiller_27052011.jpg[/img]

Изменение количества рабочих мест в несельскохозяйственном/частном секторах (США)

Первичные заявки на пособия по безработице (США)

Индекс потребительских цен (Еврозона)

Прогнозы

После продолжительного снижения с начала мая российский фондовый рынок смог несколько отступить от локальных минимумов во многом благодаря росту мировых цен на нефть за счет ослабления доллара и прогнозов увеличения потребления. Однако от более значительных покупок участников рынка удерживает слабая российская макростатистика: в апреле рост ВВП России замедлился до 3.3% (в сравнении с мартом экономика увеличилась на символические 0.1%), при этом отток капитала из России в апреле усилился и с начала года достиг порядка $30 млрд. Не наблюдается особой поддержки и с западных рынков, поскольку среди инвесторов все больше увеличиваются опасения относительно окончания программы количественного смягчения в США и его влияния на крупнейшую экономику мира. Таким образом, пока что нельзя с уверенностью говорить об устойчивости восходящей тенденции, поэтому на предстоящей неделе на отечественном фондовом рынке, скорее всего, продолжится боковое движение, при этом в случае ухудшения внешней конъюнктуры, мы можем увидеть новый виток снижения.

На этой неделе 10-летние гособлигации США обновили минимумы с начала года по доходности, достигнув значения 3.0399%. Повышенным спросом пользовались американские казначейские бумаги и на аукционах. Размещение 7-летних US Treasuries прошло с превышением спроса над предложением в 3.24 раза, что является рекордным уровнем за последние несколько лет. На фоне увеличения спроса на госбумаги США доллар в течение недели может показать положительную динамику и значение по EUR/USD может снизиться до 1.4152. Евро в течение недели показывал негативную динамику, но к концу недели показал рост на новости о намерении Китая инвестировать в облигации Еврозоны, а в частности в Португалию, но в среднесрочной перспективе мы оцениваем данный фактор нейтрально для валютных рынков.

По нефти мы ожидаем небольшую коррекцию в течение недели, что может спровоцировать снижение рубля. Вместе с тем период налоговых платежей (уплата налога на прибыль в начале недели) будет препятствовать снижению рубля, поэтому мы ожидаем значения USD/RUB вблизи текущих значений 28.1040. Соответственно, по EUR/RUB наш прогноз составляет 39.7738. Ключевым событием для российского рынка на следующей недели будет заседание ЦБ РФ, по результатам которого мы не ожидаем каких-то новых изменений по ставке рефинансирования и нормам резервирования для банков.

Динамика российских индексов

Динамика котировок нефти Brent

Динамика курса евро к доллару

Динамика курса рубля к доллару

http://www.ncapital.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба