27 марта 2012 Международный финансовый центр Абдуллаев Искандер

Событие

Россия проводит на этой неделе road-show суверенных еврооблигаций. Финальный прайсинг ожидается в среду. Согласно источникам Financial Times, Россия может целиком выбрать лимит на размещение бондов, прописанный в бюджете на 2012 год. Максимальный объем размещения, согласно бюджету, составляет 7 млрд долларов. Размер транша на текущий момент пока не определен. Последнее размещение было в 1 квартале 2011 года - рублевые еврооблигации на 90 млрд рублей. Долларовый выпуск последний раз размещался в апреле 2010 года (5,5 млрд долларов).Россия размещается удачно, но относительно недешево. Учитывая волатильность рынка, неизвестно, как поведут себя выпуски на вторичном рынке.

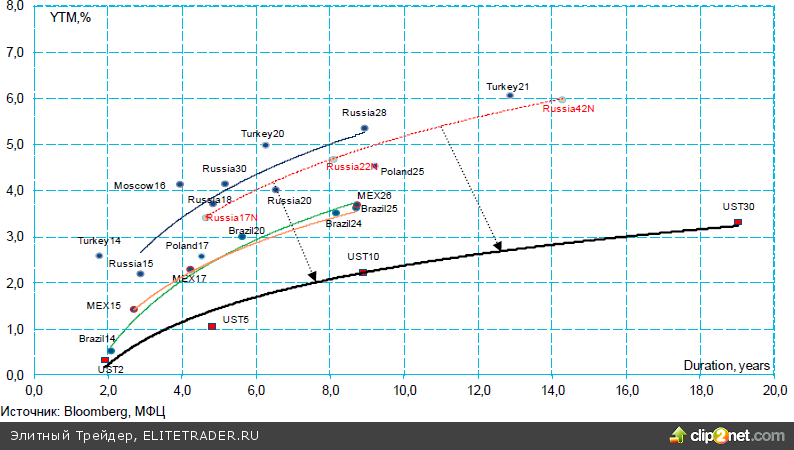

*Дюрация рассчитывается из условий, что купон будет примерно на уровне с предполагаемой доходностью.

Рисунок 1. Кривая доходности суверенных долговых бумаг развивающихся рынков (EM)

Источник: Bloomberg, МФЦ

Комментарий

(а) Прайсинг

· Финальная доходность вряд ли сильно изменится от объявленных ранее показателей – возможно, даже чуть снизится на 4-5 пункта. Размер выпуска, безусловно, зависит от прайсинга и от количество заявок: при всей привлекательности России как низкорискового актива, нынешней рынок вызывает много сомнений. На данный момент книга переполнена на 10 млрд долларов США.

· Учитывая ориентир, озвученный ранее, прайсинг выглядит адекватным относительно снижения доходности основных индикаторов для сравнения (EM peers), таких как, например, низкорисковые бумаги Латинской Америки.

· Как мы видим из нашего графика, новая возможная кривая доходности суверенного долга России (красная пунктирная линия) предлагает дисконт примерно в 20 пунктов к существующей (синяя линия), что составляет примерный уровень текущего выпуска Russia 20.

· Предполагаемый диапазон доходности отражает все те же политические и экономические риски, которые заложены в историческом спрэде, что мы наблюдаем с американскими казначейскими облигациями UST и сопоставимыми бумагами латинских стран, таких как Бразилия и Мексика.

· Спрэд к той же Бразилии или Мексике составляет все те же 100 пунктов против исторических двухлетних 80 пунктов.

(б) Привлекательность России

· Редкое появление на рынке. Это первый выпуск в долларах за два года. На данный момент у России шесть выпусков, один из которых в рублях, что ничтожно мало по сравнению с латинскими странами и относительно размера коэффициента долг/ВВП, который является наименьшим среди стран G-20 и сохранится таковым после размещения.

Доля Российских компаний на первичном рынке EM в последнее время сокращалась, особенно в текущем году, учитывая темпы роста латинской Америке и Азии.

· 30-летняя бумага – не только самый длинный выпуск в истории займов Российской Федерации, но и один из самых длинных выпусков среди EM.

· В целом экономика России не демонстрирует особых признаков ухудшения. Согласно последним данным, в феврале рост российской экономики возобновился – ВВП увеличился на 4,8% в годовом выражении. Продолжают расти инвестиции в основной капитал (+15,1%), растет промпроизводство (+4,9%), падает безработица, отмечается рекордно низкая инфляция.

· Суммарный внешний долг России составляет 33,5 млрд долларов по данным ЦБ России на 1 января 2012 года или 1,5% от ВВП. На 90% его составляют еврооблигации (бумаги 2015, 2018, 2020, 2028 годов погашения и еврооблигации, выпущенные при реструктуризации задолженности перед Лондонским клубом кредиторов). Увеличение долга на 7 млрд долларов до 40,5 млрд долларов незначительно отразится на коэффициенте долг/ВВП (всего на 0,5%).

(с) Риски

· Рынок еврооблигаций не выглядит достаточно надежным из-за шаткого равновесия на внешних рынках. На данный момент акции российских компаний выглядят более перспективными объектами инвестиций.

· Российский рынок еврооблигаций еще не достиг минимума апреля 2011 года. Большая часть ликвидных российских еврооблигаций торгуются в среднем на 35-40 пунктов выше по доходности апрельского минимума 2011 года. Не все голубые фишки, в том числе Russia 30, Gazprom34, Gazprom 37 достигли своих высот по цене и низов по доходности в отличие от схожих по качеству EM peers.

· Политические и экономические риски в России рассматриваются выше, чем отражено в текущем страновом кредитном рейтинге.

· Рейтинговые агентства больше настроены на понижение рейтинга России, чем на его повышение

Россия проводит на этой неделе road-show суверенных еврооблигаций. Финальный прайсинг ожидается в среду. Согласно источникам Financial Times, Россия может целиком выбрать лимит на размещение бондов, прописанный в бюджете на 2012 год. Максимальный объем размещения, согласно бюджету, составляет 7 млрд долларов. Размер транша на текущий момент пока не определен. Последнее размещение было в 1 квартале 2011 года - рублевые еврооблигации на 90 млрд рублей. Долларовый выпуск последний раз размещался в апреле 2010 года (5,5 млрд долларов).Россия размещается удачно, но относительно недешево. Учитывая волатильность рынка, неизвестно, как поведут себя выпуски на вторичном рынке.

*Дюрация рассчитывается из условий, что купон будет примерно на уровне с предполагаемой доходностью.

Рисунок 1. Кривая доходности суверенных долговых бумаг развивающихся рынков (EM)

Источник: Bloomberg, МФЦ

Комментарий

(а) Прайсинг

· Финальная доходность вряд ли сильно изменится от объявленных ранее показателей – возможно, даже чуть снизится на 4-5 пункта. Размер выпуска, безусловно, зависит от прайсинга и от количество заявок: при всей привлекательности России как низкорискового актива, нынешней рынок вызывает много сомнений. На данный момент книга переполнена на 10 млрд долларов США.

· Учитывая ориентир, озвученный ранее, прайсинг выглядит адекватным относительно снижения доходности основных индикаторов для сравнения (EM peers), таких как, например, низкорисковые бумаги Латинской Америки.

· Как мы видим из нашего графика, новая возможная кривая доходности суверенного долга России (красная пунктирная линия) предлагает дисконт примерно в 20 пунктов к существующей (синяя линия), что составляет примерный уровень текущего выпуска Russia 20.

· Предполагаемый диапазон доходности отражает все те же политические и экономические риски, которые заложены в историческом спрэде, что мы наблюдаем с американскими казначейскими облигациями UST и сопоставимыми бумагами латинских стран, таких как Бразилия и Мексика.

· Спрэд к той же Бразилии или Мексике составляет все те же 100 пунктов против исторических двухлетних 80 пунктов.

(б) Привлекательность России

· Редкое появление на рынке. Это первый выпуск в долларах за два года. На данный момент у России шесть выпусков, один из которых в рублях, что ничтожно мало по сравнению с латинскими странами и относительно размера коэффициента долг/ВВП, который является наименьшим среди стран G-20 и сохранится таковым после размещения.

Доля Российских компаний на первичном рынке EM в последнее время сокращалась, особенно в текущем году, учитывая темпы роста латинской Америке и Азии.

· 30-летняя бумага – не только самый длинный выпуск в истории займов Российской Федерации, но и один из самых длинных выпусков среди EM.

· В целом экономика России не демонстрирует особых признаков ухудшения. Согласно последним данным, в феврале рост российской экономики возобновился – ВВП увеличился на 4,8% в годовом выражении. Продолжают расти инвестиции в основной капитал (+15,1%), растет промпроизводство (+4,9%), падает безработица, отмечается рекордно низкая инфляция.

· Суммарный внешний долг России составляет 33,5 млрд долларов по данным ЦБ России на 1 января 2012 года или 1,5% от ВВП. На 90% его составляют еврооблигации (бумаги 2015, 2018, 2020, 2028 годов погашения и еврооблигации, выпущенные при реструктуризации задолженности перед Лондонским клубом кредиторов). Увеличение долга на 7 млрд долларов до 40,5 млрд долларов незначительно отразится на коэффициенте долг/ВВП (всего на 0,5%).

(с) Риски

· Рынок еврооблигаций не выглядит достаточно надежным из-за шаткого равновесия на внешних рынках. На данный момент акции российских компаний выглядят более перспективными объектами инвестиций.

· Российский рынок еврооблигаций еще не достиг минимума апреля 2011 года. Большая часть ликвидных российских еврооблигаций торгуются в среднем на 35-40 пунктов выше по доходности апрельского минимума 2011 года. Не все голубые фишки, в том числе Russia 30, Gazprom34, Gazprom 37 достигли своих высот по цене и низов по доходности в отличие от схожих по качеству EM peers.

· Политические и экономические риски в России рассматриваются выше, чем отражено в текущем страновом кредитном рейтинге.

· Рейтинговые агентства больше настроены на понижение рейтинга России, чем на его повышение

/Элитный Трейдер, ELITETRADER.RU/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба