3 апреля 2012 БФА Моисеев Алексей

Полагаем, что сегодня отскок российского рынка наверх будет более устойчивым, чем накануне. Пробой индексом ММВБ линии нисходящего тренда второй половины марта в районе 1530 пунктов сделает следующей целью район 1550 – 1555 пунктов

Первую апрельскую сессию российские фондовые индексы начали ростом, индекс ММВБ после часа торгов обновил пятничный внутридневной максимум (1537,73 пункта). Однако улучшение внешних настроений, связанное с данными о росте деловой активности в Китае, оказалось не слишком устойчивым, и на фоне умеренно негативной динамики европейских площадок после полудня индекс ММВБ начал постепенно терять позиции и вечером какое-то время консолидировался на отрицательной территории, прежде чем вернуться в плюс на фоне сильной статистики из США. На закрытие он составил 1521,9 пунктов (+0,3 %). В отраслевом разрезе хуже рынка выглядела электроэнергетика, в остальных секторах динамика разнонаправленная

Вечером основным драйвером, вернувшим бычьи настроения на фондовые рынки и позволившим выйти в плюс европейским и американским индексам стал превысивший ожидания индекс деловой активности в промышленном секторе США ISM Manufacturing: с 52,4 пункта в феврале он вырос до 53,4 пункта в марте (прогнозировалось 53,0 пункта). Американские индексы после неуверенного старта вышли в плюс и прибавили 0,4 – 0,9 %, S&P500 закрылся на новом четырехлетнем максимуме (1419,04 пункта). На этом фоне улучшилась динамика и других рынков рисковых активов. В частности, цены на нефть Brent, вчера днем отступавшие к отметке 122 долл/барр., за ночь вернулись к 125. Таким образом, риск пробоя нижней границы диапазона снова отступил

Сегодня в Азии динамика разнонаправленная. Тем не менее, по совокупности изменений внешнего фона, произошедших со вчерашнего вечера, полагаем, что сегодня отскок российского рынка наверх будет более устойчивым, чем накануне. Пробой индексом ММВБ линии нисходящего тренда второй половины марта в районе 1530 пунктов сделает следующей целью район 1550 – 1555 пунктов. Впрочем, в более отдаленной перспективе мы по-прежнему не уверены, что дно текущей коррекции уже достигнуто

Газпром

Стал известен список российских претендентов на покупку DEPA По сообщениям СМИ, российскими конкурентами Газпрома в конкурсе на приватизацию греческой газовой компании DEPA оказались группа Синтез Л.Лебедева и инвестфонд Энергия, предположительно контролируемый членом совета директоров Газпрома И.Юсуфовым. Мы считаем, что Газпром остается наиболее вероятным претендентом на DEPA из отечественных компаний. Даже в случае теоретической победы на аукционе группы Синтез или инфестфонда Энергия Газпрому в силу наличия у него компетенции с высокой вероятностью будет обеспечено участие в управлении DEPA. Греческая компания является участником инициированного Газпромом проекта Южный поток; правительство страны хочет получить от ее продаж не менее 2 млрд. евро. Против Газпрома может сыграть прежде всего настороженное отношение европейских властей к компании, которое, как правило, приводит к возникновению препятствий при инвестициях Газпрома в проекты в Европе. К тому же. круг интересантов на конкурсе включает мощных конкурентов Газпрома, таких как итальянская Eni и японская Mitsui

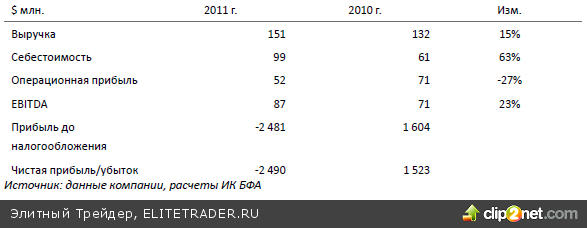

Холдинг МРСК

Холдинг опубликовал финансовую отчетность по РСБУ за 2011 г. Холдинг МРСК опубликовал бухгалтерскую отчетность, подготовленную в соответствии с российскими стандартами бухгалтерского учета (РСБУ) за 2011 г. Результаты Холдинга МРСК по РСБУ:

Холдинг МРСК получил чистый убыток в размере $2,5 млрд, который обусловлен корректировкой оценки акций по текущей рыночной стоимости на сумму $2,6 млрд. Снижение роста стоимости акций на российских фондовых рынках вызвано ограничением повышения тарифов в 2011 г., рисками отмены тарифного регулирования методом RAB, а также нестабильной ситуацией на международном финансовом рынке. В 2012 г. Холдинг МРСК планирует увеличивать долю дивидендных выплат в структуре выручки, продолжить работу по повышению операционной и инвестиционной эффективности дочерних и зависимых обществ, в том числе путем улучшения показателей в рамках реализации программ управления издержками. Учитывая то, что отчетность по РСБУ не отражает полной картины для холдинговой структуры, мы ожидаем выхода отчетности холдинга за 2011 г. по МСФО.

Сбербанк

Банк запускает РЕПО для физических лиц В целях укрепления своего положения на рынке брокерских услуг Сбербанк предлагает внебиржевое РЕПО всем клиентам банка, имеющим брокерский договор с банком. Клиенты смогут привлекать сумму от 400 тыс руб. на срок 35 или 105 дней с возможностью пролонгирования договора РЕПО, а ставка по кредитам по залог ценных бумаг составит 13%. Все операции будут проходить через торговую систему QUIK. В качестве обеспечения в РЕПО будут выступать наиболее ликвидные акции, которые торгуются на ФБ ММВБ. Пока в сделках РЕПО с клиентами физическими лицами Сбербанк принимает в качестве обеспечения акции следующих компаний: обычные и привилегированные акции Сбербанка, ВТБ, Газпром, Лукойл, Роснефть и Русгидро

Акрон

Акрон рассчитывает на успешное завершение 1кв12 Российский агрохимический холдинг Акрон в отличие от конкурентов по отрасли ожидает увеличить производство по итогам 1 кв. и рассчитывает, что мировой рынок минеральных удобрений оживет во второй половине 2012 года. В конце прошлого года волна экономических проблем докатилась до мирового рынка удобрений, где появились первые признаки стагнации. В то время как конкуренты на фоне неблагоприятной ситуации на рынке вынуждены были в первом квартале свернуть выпуск калийных и фосфорных удобрений, производящий азотные и сложные (NPK) удобрения Акрон сообщил в презентации для инвесторов, что продажи идут активно, цены «комфортные», а спрос на NPK высокий. Менеджмент прогнозирует рост спроса на азотные удобрения на 1,5% в год в течение следующих несколько лет. При этом Акрона не исключает повышения цен и на российском рынке в силу того что с 1 июля пройдет индексация тарифов на газ, электроэнергию. Напомним, что последние годы власти пытаются не допустить увеличения стоимости удобрений на внутреннем рынке ради поддержки отечественного агропрома. Акрон, который контролируется бизнесменом Вячеславом Кантором, пообещал в прошлом году начать поэтапную продажу принадлежащих ему 2,7% акций Уралкалия, но пока не расстался ни с одной ценной бумагой российского монополиста в производстве калийных удобрений. Теперь компания не исключает, что может продать акции Уралкалия не долями в течение трех лет, а единым пакетом в тот момент, когда появится нужда в средствах. Исходя из сегодняшних котировок, рыночная стоимость такого пакет акций Уралкалия оценивается в $643 млн. Также Акрон, который осенью прошлого года продал восемь разрешений на добычу калийного сырья в Канаде за $110 млн. китайской Yankuang Group Corporation, готов выставить на продажу еще несколько участков. Горнорудный гигант Rio Tinto и канадская «дочка» Акрона вместе займутся разведкой 9 участков месторождения калийных солей Прерии Эвапорит и не исключают в перспективе строительство там рудника, еще столько же участков остаются свободными. Компания пока не производит калийные удобрения, но собирается в 2016 году начать собственное производство хлоркалия в РФ на Верхнекамском калийном месторождении, потратив порядка $1,2 миллиарда на проект, который обеспечит компанию сырьем для производства сложных удобрений. Менеджмент подтвердил, что 49% этого проекта Акрона отойдут нескольким крупным инвестором, но основным останется Внешэкономбанк. Акрон завершил март запуском нового производства на заводе в Великом Новгороде, которое позволяет выпускать 335 тыс. тонн карбамида в год. Инвестиции в проект составили $95 млн. Также в этом году будет запущена первая очередь производства на месторождении апатит-нефелиновых руд Олений ручей в Мурманской области, что позволит Акрону превратиться в вертикально-интегрированную компанию. Суммарные инвестиции в Олений ручей ранее оценивались в $1 миллиард, в том числе в строительство первой очереди - $420 млн. На следующий год Акрон запланировал ввод мощностей по извлечению редкоземельных элементов из апатитового концентрата, вложения в этот проект составят $25 млн. Глобальная инвестиционная программа до 2020 года составляет $4 миллиарда, из которых $1,5 миллиарда уже освоены. Стратегия на географическую и продуктовую диверсификацию положительно влияет на котировки эмитента. Компания становиться полностью вертикально- интегрированным холдингом, что несомненно поможет повысить рентабельность производства. В свою очередь долговая нагрузка, которая увеличивается за счет капитальных вложений может отпугнуть инвесторов для краткосрочного инвестирования в условиях высокой волатильности на продуктовых рынках

Еврохим

ЕвроХим завершил приобретение активов BASF Компания BASF завершила продажу своих активов по производству минеральных удобрений в Антверпене компании ЕвроХим в соответствии с ранее объявленными планами. Сумма сделки составила $1 100 млн., включая отсроченный платеж в размере $174 млн., подлежащий выплате в период с 2013г. до 2016г. Прибыль BASF до налогообложения по данной сделке составила порядка $800 млн. и будет отражена в I квартале 2012г. Сделка была одобрена соответствующими антимонопольными органами. Приобретенные мощности включают в себя цеха по производству CAN/AN (кальциево-аммиачной селитры/аммиачной селитры), сложных NPK-удобрений и нитрофосфорной кислоты, а также три связанные с производством удобрений цеха по производству азотной кислоты. Активы выделены в отдельную компанию, которая получила название «ЕвроХим-Антверпен». ЕвроХим является вертикально интегрированной компанией, объединяющей добывающие, производственные предприятия, логистические компании и сбытовую сеть. Основной продукцией компании являются азотные и фосфорные удобрения, а также железорудный концентрат. Также ЕвроХим имеет лицензии на разработку калийных месторождений в России. В свою очередь интеграция новых активов в структуру деятельности компании и освоение калийных ресурсов обеспечивает Еврохиму уникальное стратегическое положение на рынке и открывает беспрецедентные возможности для увеличения стоимости компании и ее дальнейшего роста

НМТП

НМТП ожидает рост выручки более чем на 50% по итогам 2011 года Показатель EBITDA крупнейшего в РФ портового оператора Группы НМТП, которая планирует раскрыть 16 апреля отчетность по МСФО, выросла в 2011 году более чем на четверть к уровню предыдущего года, а выручка - больше чем вдвое, прогнозирует менеджмент компании. В январе прошлого года величина активов Группы НМТП практически удвоились: акционеры НМТП закрыли сделку по покупке Приморского торгового порта с одновременной продажей контрольного пакета НМТП совладельцам ПТП - трубопроводной госмонополии Транснефть и Группе Сумма

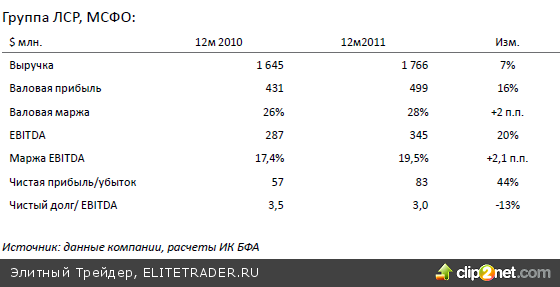

Группа ЛСР

Группа ЛСР опубликовала сильные результаты по итогам 2011 года Девелоперская группа ЛСР, одна из крупнейших в России, увеличила чистую прибыль по МСФО в 2011 году на 44% до $83 млн. Выручка группы выросла на 7%, рентабельность по EBITDA увеличилась на 2 процентных пункта до 19,5%. При этом 57% выручки и 60% EBITDA сформировал бизнес-дивизион «Девелопмент и строительство», 43% и 40% соответственно «Строительные материалы и услуги». Таким образом, компания как и планировала, подошла к более сбалансированному соотношению в структуре выручки и EBITDA между своими продуктами. Группа ЛСР продолжает приобретать земельные участки и участвовать в инвестиционных проектах во всех регионах работы своего бизнеса. По состоянию на 31 декабря 2011 года, чистая продаваемая площадь девелоперских проектов, входящих в портфель недвижимости «Группы ЛСР», составила 8,4 млн. кв.м., а его рыночная стоимость увеличилась почти на 20%, до $4,2 млрд. При этом важно отметить, что, последовательно действуя в рамках заявленной стратегии активного развития в Московском регионе, в течение прошлого года ЛСР увеличил долю московских проектов в своем портфеле более чем в два раза

Кроме того, в прошлом году в ЛСР разработали и приступили к реализации масштабной программы по повышению эффективности использования земельных активов компании за счет освобождения в Санкт-Петербурге участков, привлекательных для жилой застройки. Перенос производственных мощностей и создание профильных высокотехнологичных кластеров на собственных существующих площадках в Ленинградской области или в промышленных зонах города, позволит уже в ближайшем будущем дополнительно возвести как минимум 750 тыс.кв. м. жилья в благоустроенных районах Петербурга. Менеджмент компании рассматривает эту возможность как еще одно неоспоримое преимущество в ситуации растущего дефицита земельных участков под застройку в городской черте. Важно отметить, что достижение плановых результатов, а также запуск новых проектов проходили на фоне реализации программы по повышению эффективности, которая предусматривает централизацию в целях оптимизации организационной структуры. Из всех российских девелоперов ЛСР является наиболее ориентированным на получение дополнительного эффекта от масштаба, что отражается в росте капитализации компании более чем на 50% с начала этого года.

Первую апрельскую сессию российские фондовые индексы начали ростом, индекс ММВБ после часа торгов обновил пятничный внутридневной максимум (1537,73 пункта). Однако улучшение внешних настроений, связанное с данными о росте деловой активности в Китае, оказалось не слишком устойчивым, и на фоне умеренно негативной динамики европейских площадок после полудня индекс ММВБ начал постепенно терять позиции и вечером какое-то время консолидировался на отрицательной территории, прежде чем вернуться в плюс на фоне сильной статистики из США. На закрытие он составил 1521,9 пунктов (+0,3 %). В отраслевом разрезе хуже рынка выглядела электроэнергетика, в остальных секторах динамика разнонаправленная

Вечером основным драйвером, вернувшим бычьи настроения на фондовые рынки и позволившим выйти в плюс европейским и американским индексам стал превысивший ожидания индекс деловой активности в промышленном секторе США ISM Manufacturing: с 52,4 пункта в феврале он вырос до 53,4 пункта в марте (прогнозировалось 53,0 пункта). Американские индексы после неуверенного старта вышли в плюс и прибавили 0,4 – 0,9 %, S&P500 закрылся на новом четырехлетнем максимуме (1419,04 пункта). На этом фоне улучшилась динамика и других рынков рисковых активов. В частности, цены на нефть Brent, вчера днем отступавшие к отметке 122 долл/барр., за ночь вернулись к 125. Таким образом, риск пробоя нижней границы диапазона снова отступил

Сегодня в Азии динамика разнонаправленная. Тем не менее, по совокупности изменений внешнего фона, произошедших со вчерашнего вечера, полагаем, что сегодня отскок российского рынка наверх будет более устойчивым, чем накануне. Пробой индексом ММВБ линии нисходящего тренда второй половины марта в районе 1530 пунктов сделает следующей целью район 1550 – 1555 пунктов. Впрочем, в более отдаленной перспективе мы по-прежнему не уверены, что дно текущей коррекции уже достигнуто

Газпром

Стал известен список российских претендентов на покупку DEPA По сообщениям СМИ, российскими конкурентами Газпрома в конкурсе на приватизацию греческой газовой компании DEPA оказались группа Синтез Л.Лебедева и инвестфонд Энергия, предположительно контролируемый членом совета директоров Газпрома И.Юсуфовым. Мы считаем, что Газпром остается наиболее вероятным претендентом на DEPA из отечественных компаний. Даже в случае теоретической победы на аукционе группы Синтез или инфестфонда Энергия Газпрому в силу наличия у него компетенции с высокой вероятностью будет обеспечено участие в управлении DEPA. Греческая компания является участником инициированного Газпромом проекта Южный поток; правительство страны хочет получить от ее продаж не менее 2 млрд. евро. Против Газпрома может сыграть прежде всего настороженное отношение европейских властей к компании, которое, как правило, приводит к возникновению препятствий при инвестициях Газпрома в проекты в Европе. К тому же. круг интересантов на конкурсе включает мощных конкурентов Газпрома, таких как итальянская Eni и японская Mitsui

Холдинг МРСК

Холдинг опубликовал финансовую отчетность по РСБУ за 2011 г. Холдинг МРСК опубликовал бухгалтерскую отчетность, подготовленную в соответствии с российскими стандартами бухгалтерского учета (РСБУ) за 2011 г. Результаты Холдинга МРСК по РСБУ:

Холдинг МРСК получил чистый убыток в размере $2,5 млрд, который обусловлен корректировкой оценки акций по текущей рыночной стоимости на сумму $2,6 млрд. Снижение роста стоимости акций на российских фондовых рынках вызвано ограничением повышения тарифов в 2011 г., рисками отмены тарифного регулирования методом RAB, а также нестабильной ситуацией на международном финансовом рынке. В 2012 г. Холдинг МРСК планирует увеличивать долю дивидендных выплат в структуре выручки, продолжить работу по повышению операционной и инвестиционной эффективности дочерних и зависимых обществ, в том числе путем улучшения показателей в рамках реализации программ управления издержками. Учитывая то, что отчетность по РСБУ не отражает полной картины для холдинговой структуры, мы ожидаем выхода отчетности холдинга за 2011 г. по МСФО.

Сбербанк

Банк запускает РЕПО для физических лиц В целях укрепления своего положения на рынке брокерских услуг Сбербанк предлагает внебиржевое РЕПО всем клиентам банка, имеющим брокерский договор с банком. Клиенты смогут привлекать сумму от 400 тыс руб. на срок 35 или 105 дней с возможностью пролонгирования договора РЕПО, а ставка по кредитам по залог ценных бумаг составит 13%. Все операции будут проходить через торговую систему QUIK. В качестве обеспечения в РЕПО будут выступать наиболее ликвидные акции, которые торгуются на ФБ ММВБ. Пока в сделках РЕПО с клиентами физическими лицами Сбербанк принимает в качестве обеспечения акции следующих компаний: обычные и привилегированные акции Сбербанка, ВТБ, Газпром, Лукойл, Роснефть и Русгидро

Акрон

Акрон рассчитывает на успешное завершение 1кв12 Российский агрохимический холдинг Акрон в отличие от конкурентов по отрасли ожидает увеличить производство по итогам 1 кв. и рассчитывает, что мировой рынок минеральных удобрений оживет во второй половине 2012 года. В конце прошлого года волна экономических проблем докатилась до мирового рынка удобрений, где появились первые признаки стагнации. В то время как конкуренты на фоне неблагоприятной ситуации на рынке вынуждены были в первом квартале свернуть выпуск калийных и фосфорных удобрений, производящий азотные и сложные (NPK) удобрения Акрон сообщил в презентации для инвесторов, что продажи идут активно, цены «комфортные», а спрос на NPK высокий. Менеджмент прогнозирует рост спроса на азотные удобрения на 1,5% в год в течение следующих несколько лет. При этом Акрона не исключает повышения цен и на российском рынке в силу того что с 1 июля пройдет индексация тарифов на газ, электроэнергию. Напомним, что последние годы власти пытаются не допустить увеличения стоимости удобрений на внутреннем рынке ради поддержки отечественного агропрома. Акрон, который контролируется бизнесменом Вячеславом Кантором, пообещал в прошлом году начать поэтапную продажу принадлежащих ему 2,7% акций Уралкалия, но пока не расстался ни с одной ценной бумагой российского монополиста в производстве калийных удобрений. Теперь компания не исключает, что может продать акции Уралкалия не долями в течение трех лет, а единым пакетом в тот момент, когда появится нужда в средствах. Исходя из сегодняшних котировок, рыночная стоимость такого пакет акций Уралкалия оценивается в $643 млн. Также Акрон, который осенью прошлого года продал восемь разрешений на добычу калийного сырья в Канаде за $110 млн. китайской Yankuang Group Corporation, готов выставить на продажу еще несколько участков. Горнорудный гигант Rio Tinto и канадская «дочка» Акрона вместе займутся разведкой 9 участков месторождения калийных солей Прерии Эвапорит и не исключают в перспективе строительство там рудника, еще столько же участков остаются свободными. Компания пока не производит калийные удобрения, но собирается в 2016 году начать собственное производство хлоркалия в РФ на Верхнекамском калийном месторождении, потратив порядка $1,2 миллиарда на проект, который обеспечит компанию сырьем для производства сложных удобрений. Менеджмент подтвердил, что 49% этого проекта Акрона отойдут нескольким крупным инвестором, но основным останется Внешэкономбанк. Акрон завершил март запуском нового производства на заводе в Великом Новгороде, которое позволяет выпускать 335 тыс. тонн карбамида в год. Инвестиции в проект составили $95 млн. Также в этом году будет запущена первая очередь производства на месторождении апатит-нефелиновых руд Олений ручей в Мурманской области, что позволит Акрону превратиться в вертикально-интегрированную компанию. Суммарные инвестиции в Олений ручей ранее оценивались в $1 миллиард, в том числе в строительство первой очереди - $420 млн. На следующий год Акрон запланировал ввод мощностей по извлечению редкоземельных элементов из апатитового концентрата, вложения в этот проект составят $25 млн. Глобальная инвестиционная программа до 2020 года составляет $4 миллиарда, из которых $1,5 миллиарда уже освоены. Стратегия на географическую и продуктовую диверсификацию положительно влияет на котировки эмитента. Компания становиться полностью вертикально- интегрированным холдингом, что несомненно поможет повысить рентабельность производства. В свою очередь долговая нагрузка, которая увеличивается за счет капитальных вложений может отпугнуть инвесторов для краткосрочного инвестирования в условиях высокой волатильности на продуктовых рынках

Еврохим

ЕвроХим завершил приобретение активов BASF Компания BASF завершила продажу своих активов по производству минеральных удобрений в Антверпене компании ЕвроХим в соответствии с ранее объявленными планами. Сумма сделки составила $1 100 млн., включая отсроченный платеж в размере $174 млн., подлежащий выплате в период с 2013г. до 2016г. Прибыль BASF до налогообложения по данной сделке составила порядка $800 млн. и будет отражена в I квартале 2012г. Сделка была одобрена соответствующими антимонопольными органами. Приобретенные мощности включают в себя цеха по производству CAN/AN (кальциево-аммиачной селитры/аммиачной селитры), сложных NPK-удобрений и нитрофосфорной кислоты, а также три связанные с производством удобрений цеха по производству азотной кислоты. Активы выделены в отдельную компанию, которая получила название «ЕвроХим-Антверпен». ЕвроХим является вертикально интегрированной компанией, объединяющей добывающие, производственные предприятия, логистические компании и сбытовую сеть. Основной продукцией компании являются азотные и фосфорные удобрения, а также железорудный концентрат. Также ЕвроХим имеет лицензии на разработку калийных месторождений в России. В свою очередь интеграция новых активов в структуру деятельности компании и освоение калийных ресурсов обеспечивает Еврохиму уникальное стратегическое положение на рынке и открывает беспрецедентные возможности для увеличения стоимости компании и ее дальнейшего роста

НМТП

НМТП ожидает рост выручки более чем на 50% по итогам 2011 года Показатель EBITDA крупнейшего в РФ портового оператора Группы НМТП, которая планирует раскрыть 16 апреля отчетность по МСФО, выросла в 2011 году более чем на четверть к уровню предыдущего года, а выручка - больше чем вдвое, прогнозирует менеджмент компании. В январе прошлого года величина активов Группы НМТП практически удвоились: акционеры НМТП закрыли сделку по покупке Приморского торгового порта с одновременной продажей контрольного пакета НМТП совладельцам ПТП - трубопроводной госмонополии Транснефть и Группе Сумма

Группа ЛСР

Группа ЛСР опубликовала сильные результаты по итогам 2011 года Девелоперская группа ЛСР, одна из крупнейших в России, увеличила чистую прибыль по МСФО в 2011 году на 44% до $83 млн. Выручка группы выросла на 7%, рентабельность по EBITDA увеличилась на 2 процентных пункта до 19,5%. При этом 57% выручки и 60% EBITDA сформировал бизнес-дивизион «Девелопмент и строительство», 43% и 40% соответственно «Строительные материалы и услуги». Таким образом, компания как и планировала, подошла к более сбалансированному соотношению в структуре выручки и EBITDA между своими продуктами. Группа ЛСР продолжает приобретать земельные участки и участвовать в инвестиционных проектах во всех регионах работы своего бизнеса. По состоянию на 31 декабря 2011 года, чистая продаваемая площадь девелоперских проектов, входящих в портфель недвижимости «Группы ЛСР», составила 8,4 млн. кв.м., а его рыночная стоимость увеличилась почти на 20%, до $4,2 млрд. При этом важно отметить, что, последовательно действуя в рамках заявленной стратегии активного развития в Московском регионе, в течение прошлого года ЛСР увеличил долю московских проектов в своем портфеле более чем в два раза

Кроме того, в прошлом году в ЛСР разработали и приступили к реализации масштабной программы по повышению эффективности использования земельных активов компании за счет освобождения в Санкт-Петербурге участков, привлекательных для жилой застройки. Перенос производственных мощностей и создание профильных высокотехнологичных кластеров на собственных существующих площадках в Ленинградской области или в промышленных зонах города, позволит уже в ближайшем будущем дополнительно возвести как минимум 750 тыс.кв. м. жилья в благоустроенных районах Петербурга. Менеджмент компании рассматривает эту возможность как еще одно неоспоримое преимущество в ситуации растущего дефицита земельных участков под застройку в городской черте. Важно отметить, что достижение плановых результатов, а также запуск новых проектов проходили на фоне реализации программы по повышению эффективности, которая предусматривает централизацию в целях оптимизации организационной структуры. Из всех российских девелоперов ЛСР является наиболее ориентированным на получение дополнительного эффекта от масштаба, что отражается в росте капитализации компании более чем на 50% с начала этого года.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2011-07/1310972877_bfa_logo.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба