13 июня 2012 БФА Моисеев Алексей

Полагаем, что индекс ММВБ в первой половине дня отступит в район 1320 пунктов. В перспективе ближайших дней ожидаем продолжения консолидации на текущих уровнях.

В рабочую субботу, 9 июня, российский рынок акций, отыграв в начале дня умеренным подъемом пятничный рост американских индексов и возвращение цен на нефть Brentк отметке 100 долл./барр., перешел в дрейф в районе 1340 пунктов по индексу ММВБ, на закрытие составив 1338,07 пунктов (+0,39 %). Торговые обороты резко снизились.

Среди лидеров дня – акции КАМАЗа, ФСК ЕЭС, Холдинга МРСК, префы Ростелекома. В первом эшелоне опережающими темпами выросли котировки обыкновеных акций Сургутнефтегаза и ГМК Норильский Никель. На отрицательной территории завершили день акции ЛУКОЙЛа, Уралкалия, Северстали.

За время длинных российских выходных настроения на внешних рынках оставались переменчивыми. Утром в понедельник в рисковых активах наблюдалось выраженное воодушевление, вызванное принципиальным согасием Еврогруппы выделить Испании 100 млрд. евро для рекапитализации банковского сектора. Также определенную поддержку оказал превысивший ожидания рост профицита торгового баланса Китая в мае.

Однако вскоре оптимизм инвесторов снова сменился обеспокоенностью отсутствием деталей условий помощи для Испании, а также сомнениями относительно дальнейших перспектив испанского бюджета и экономики. В итоге завершился понедельник вечерней распродажей на американском фондовом рынке, индексы во второй половине сессии ушли в минус более чем на 1%.

Сомнения были сильны и во вторник, в результате доходность десятилетних облигаций Испании поднималась до 6,86% годовых, превысив ноябрьский максимум прошлого года. Впрочем, рынки акций вчера чувствовали себя несколько увереннее, в Европе большинство фондовых индексов удержались на положительной территории, а в США основные индексы прибавили 1,2 – 1,3%, вернувшись примерно на уровни закрытия пятницы

В то же время, цены на нефть Brentоставались в районе многомесячного минимума у отметки 97 долл./барр. Неспособность вернуть важную зону 99 – 100 долл./барр. говорит об актуальности риска дальнейшего снижения нефтяных котировок, что было бы негативно для российского рынка. Внешние рынки акций с утра также не дают позитивных сигналов: в Азии динамика разнонаправленная, в США фьючерсы в небольшом минусе

Полагаем, что индекс ММВБ в первой половине дня отступит в район поддержки 1320 пунктов. В перспективе ближайших дней ожидаем продолжения консолидации на текущих уровнях в преддверии повторных парламентских выборов в Греции, встречи G-20 и заседания FOMCФРС США. Важная поддержка – зона 1280/1300 пунктов по индексу ММВБ, сопротивление – 1350 пунктов.

Газпром, НОВАТЭК

Борьба за НДПИ продолжается Острый диалог газовых компаний и правительства по вопросу повышения НДПИ на газ пока не привел к результату, который удовлетворил бы все стороны. Напомним, газовый сектор выразил единодушное недовольство ранее опубликованными планами роста НДПИ, в результате чего в конце мая правительство решило разработать поправки к первоначальному варианту. В субботу СМИ распространили информацию о том, что результатом применения рассматриваемых в настоящее время формул может стать сохранение налоговых преимуществ «независимых» производителей перед Газпромом до 2022 г. В свою очередь, Газпром в опубликованном годовом отчете сообщил, что повышение НДПИ на газ может привести к изъятию до 90% дополнительной выручки от повышения внутренних цен на газ в пользу бюджета. В 2012 г. Газпром может таким образом лишиться не только дополнительных 50 млрд руб. от индексации внутренних цен, но и 64 млрд прочей выручки. Компания в своем отчете увязывает судьбу этих средств с реализацией инвестиционной программы по развитию газотранспортной и газораспределительной системы страны. Таким образом, газовая монополия в очередной раз стремится обратить внимание чиновников на вероятные негативные последствия ускоренного повышения НДПИ. Мы надеемся, что ситуация с НДПИ в итоге будет разрешена компромиссным образом, хотя, учитывая риски национального бюджета в условиях волатильных цен на нефть, повышение налоговой нагрузки на газовый сектор является наиболее банальным вариантом действий правительства

НОВАТЭК

Компания запустила программу выкупа Совет директоров НОВАТЭКа одобрил программу выкупа акций объемом $600 млн, которая будет действовать в течение двенадцати месяцев. Выкуп затронет и акции, обращающиеся на российских площадках, и депозитарные расписки НОВАТЭКа. Бумаги, полученные компанией в результате выкупа, смогут использоваться для финансирования операционной деятельности компании или вознаграждения менеджмента. Акции будут приобретаться на Novatek Equity Cyprus и не получат статус казначейских; следовательно, по ним сохранится право голоса и право на получение дивидендов. Объем выкупа соответствует 2-2,5% капитализации компании при нынешнем диапазоне цен акций, а инициирование выкупа отражает уверенность менеджмента в фундаментальной привлекательности акций компании после значительного их снижения с последние недели. Новость о байбэке уже оказала заметную психологическую поддержку акциям компании в пятницу, однако влияние на их динамику имели и сообщения СМИ о том, что обсуждаемая в настоящее время формула индексации НДПИ может сохранить «привилегированное» положение НОВАТЭКа и других «независимых» производителей до 2022 г. Мы считаем, что до тех пор, пока не принято окончательного формального решения по формуле НДПИ и ее модификаторам, риск «неприятных сюрпризов» для акций НОВАТЭКа сохраняется. При этом действие программы выкупа, безусловно, является фактором поддержки для бумаг компании

Сбербанк

Темпы роста финансовых показателей снижаются По опубликованным данным ежемесячной отчетности Сбербанка по РСБУ, прирост чистого процентного дохода банка за пять месяцев текущего года по сравнению с аналогичным периодом прошлого года в рублевом выражении составил 25,7%, что ниже аналогичного показателя за январь-апрель на 1,1 п.п.; темп роста чистого комиссионного дохода с апреля снизился на 0,6 п.п., (прирост г-к-г по пяти месяцам равен 21,6%). При этом темп роста операционных расходов увеличился на 8,4 п.п. Важно упомянуть, что чистый доход от торговых операций за год вырос на 11,8 млрд.руб. На фоне снижающейся рентабельности и увеличения отношения операционных расходов и доходов, чистая прибыль Сбербанка выросла на 13,1% г-к-г, однако снизила темп роста по сравнению с предыдущим месяцем на 1,4 п.п.

В целом данные по отчетности Сбербанка нейтральны: налицо снижение темпов роста основных операционных показателей и чистой прибыли; увеличение темпов роста операционных расходов и снижение рентабельности. Основными факторами, повлиявшими в последнее время на котировки Сбербанка, было откладывание SPO фактически на неопределенный срок и слова Г.Грефа о том, что конвертация “префов” в обыкновенные акции производится не будет. Учитывая ослабление динамики показателей и общую нестабильность в финансовом секторе, мы не исключаем, что бумаги Сбербанка в ближайшее время будут вести себя хуже рынка.

Банк Санкт-Петербург

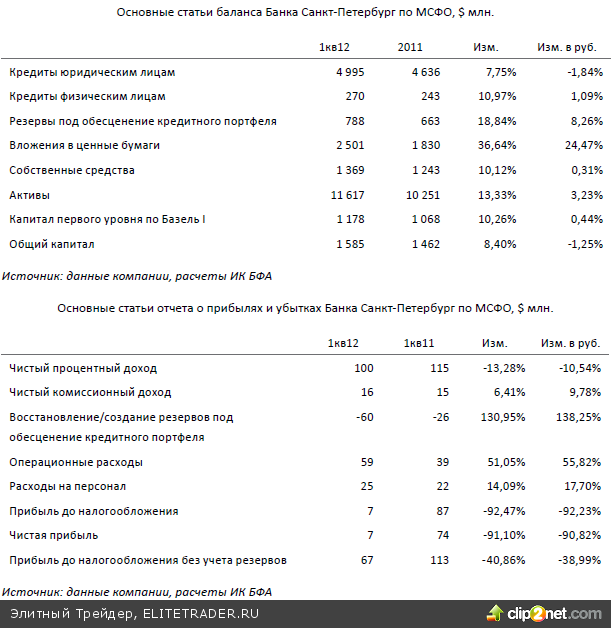

Банк опубликовал слабые результаты за 1кв12

За первый квартал зафиксировано почти десятикратное падение прибыли г/г, что было вызвано заметным снижением чистого процентного дохода на фоне роста операционных расходов. Немаловажной предпосылкой ухудшения результатов банка стало увеличение отчислений в резервы в 2,3 раза г-к-г; причиной роста отчислений стал, в частности, дефолт по долгу объёмом 5 млрд. рублей. К положительным тенденциям деятельности за прошедший квартал можно отнести рост кредитного портфеля (в основном за счет юридических лиц) в долларовом выражении на 7,5%. Однако в рублевом выражении произошло снижение этого показателя на 1,8%. Кроме того, позитивно можно оценивать рост капитала первого уровня и общего капитала. Банк Санкт-Петербург показал ожидаемо слабые результаты по итогам первого квартала 2012 года, что было обусловлено крупными отчислениями в резервы и отразило не самое лучшее качество кредитного портфеля банка. Помимо прочего, динамика и качество результатов банка пока уступают среднеотраслевым показателям.

Уралкалий

Компания повторно снизила прогноз производства В пятницу Уралкалий сократил годовой прогноз производства ключевого сырья – хлоркалия, на 0,5 млн тонн до 10 млн тонн. Напомним, в предыдущий раз компания снижала производственный прогноз в марте. Тогда снижение прогноза было более кардинальным на фоне задержки в подписании контрактов с Индией и снижении загрузки производства до уровня 60%. К настоящему времени, по словам менеджмента, Уралкалию удалось выйти на полную загрузку мощностей, что позволяет рассматривать новый прогноз производственных результатов как достаточно надежный. Учитывая нестабильность ситуации в мировой экономике, менеджмент Уралкалия ожидает, что объемы мирового потребления хлоркалия в 2012 г. не превысят прошлогодние. Дополнительно сдерживать объемы продаж будет высокий уровень накопленных запасов. Таким образом, компания может произвести примерно 19-20% хлоркалия, который будет поставлен на мировой рынок в текущем году. Мы позитивно оцениваем сообщение о полной загрузке мощностей, которой компания намеревалась достичь лишь во второй половине лета, но подчеркиваем ценовые риски на мировом рынке хлоркалия, связанные с текущим переизбытком мощностей и стагнацией спроса

Фармстандарт

Компания выкупит акции на 1,1 млрд руб. В субботу стало известно, что Фармстандарт одобрил приобретение своих акций на сумму 1,1 млрд руб. ГДР компании не участвуют в выкупе. Выкуп будет производиться на протяжении 12 месяцев с момента одобрения. Компания не намерена погашать приобретенные акции и может использовать их в сделках слияний и поглощений, две из которых в настоящее время ждут одобрения от комиссии при президенте. Исходя из текущей капитализации, обозначенная сумма выкупа соответствует примерно 2% акций компании, и приобретение бумаг может поддержать их котировки, хоть и вряд ли послужит причиной значительного роста, учитывая длинный горизонт операции

В рабочую субботу, 9 июня, российский рынок акций, отыграв в начале дня умеренным подъемом пятничный рост американских индексов и возвращение цен на нефть Brentк отметке 100 долл./барр., перешел в дрейф в районе 1340 пунктов по индексу ММВБ, на закрытие составив 1338,07 пунктов (+0,39 %). Торговые обороты резко снизились.

Среди лидеров дня – акции КАМАЗа, ФСК ЕЭС, Холдинга МРСК, префы Ростелекома. В первом эшелоне опережающими темпами выросли котировки обыкновеных акций Сургутнефтегаза и ГМК Норильский Никель. На отрицательной территории завершили день акции ЛУКОЙЛа, Уралкалия, Северстали.

За время длинных российских выходных настроения на внешних рынках оставались переменчивыми. Утром в понедельник в рисковых активах наблюдалось выраженное воодушевление, вызванное принципиальным согасием Еврогруппы выделить Испании 100 млрд. евро для рекапитализации банковского сектора. Также определенную поддержку оказал превысивший ожидания рост профицита торгового баланса Китая в мае.

Однако вскоре оптимизм инвесторов снова сменился обеспокоенностью отсутствием деталей условий помощи для Испании, а также сомнениями относительно дальнейших перспектив испанского бюджета и экономики. В итоге завершился понедельник вечерней распродажей на американском фондовом рынке, индексы во второй половине сессии ушли в минус более чем на 1%.

Сомнения были сильны и во вторник, в результате доходность десятилетних облигаций Испании поднималась до 6,86% годовых, превысив ноябрьский максимум прошлого года. Впрочем, рынки акций вчера чувствовали себя несколько увереннее, в Европе большинство фондовых индексов удержались на положительной территории, а в США основные индексы прибавили 1,2 – 1,3%, вернувшись примерно на уровни закрытия пятницы

В то же время, цены на нефть Brentоставались в районе многомесячного минимума у отметки 97 долл./барр. Неспособность вернуть важную зону 99 – 100 долл./барр. говорит об актуальности риска дальнейшего снижения нефтяных котировок, что было бы негативно для российского рынка. Внешние рынки акций с утра также не дают позитивных сигналов: в Азии динамика разнонаправленная, в США фьючерсы в небольшом минусе

Полагаем, что индекс ММВБ в первой половине дня отступит в район поддержки 1320 пунктов. В перспективе ближайших дней ожидаем продолжения консолидации на текущих уровнях в преддверии повторных парламентских выборов в Греции, встречи G-20 и заседания FOMCФРС США. Важная поддержка – зона 1280/1300 пунктов по индексу ММВБ, сопротивление – 1350 пунктов.

Газпром, НОВАТЭК

Борьба за НДПИ продолжается Острый диалог газовых компаний и правительства по вопросу повышения НДПИ на газ пока не привел к результату, который удовлетворил бы все стороны. Напомним, газовый сектор выразил единодушное недовольство ранее опубликованными планами роста НДПИ, в результате чего в конце мая правительство решило разработать поправки к первоначальному варианту. В субботу СМИ распространили информацию о том, что результатом применения рассматриваемых в настоящее время формул может стать сохранение налоговых преимуществ «независимых» производителей перед Газпромом до 2022 г. В свою очередь, Газпром в опубликованном годовом отчете сообщил, что повышение НДПИ на газ может привести к изъятию до 90% дополнительной выручки от повышения внутренних цен на газ в пользу бюджета. В 2012 г. Газпром может таким образом лишиться не только дополнительных 50 млрд руб. от индексации внутренних цен, но и 64 млрд прочей выручки. Компания в своем отчете увязывает судьбу этих средств с реализацией инвестиционной программы по развитию газотранспортной и газораспределительной системы страны. Таким образом, газовая монополия в очередной раз стремится обратить внимание чиновников на вероятные негативные последствия ускоренного повышения НДПИ. Мы надеемся, что ситуация с НДПИ в итоге будет разрешена компромиссным образом, хотя, учитывая риски национального бюджета в условиях волатильных цен на нефть, повышение налоговой нагрузки на газовый сектор является наиболее банальным вариантом действий правительства

НОВАТЭК

Компания запустила программу выкупа Совет директоров НОВАТЭКа одобрил программу выкупа акций объемом $600 млн, которая будет действовать в течение двенадцати месяцев. Выкуп затронет и акции, обращающиеся на российских площадках, и депозитарные расписки НОВАТЭКа. Бумаги, полученные компанией в результате выкупа, смогут использоваться для финансирования операционной деятельности компании или вознаграждения менеджмента. Акции будут приобретаться на Novatek Equity Cyprus и не получат статус казначейских; следовательно, по ним сохранится право голоса и право на получение дивидендов. Объем выкупа соответствует 2-2,5% капитализации компании при нынешнем диапазоне цен акций, а инициирование выкупа отражает уверенность менеджмента в фундаментальной привлекательности акций компании после значительного их снижения с последние недели. Новость о байбэке уже оказала заметную психологическую поддержку акциям компании в пятницу, однако влияние на их динамику имели и сообщения СМИ о том, что обсуждаемая в настоящее время формула индексации НДПИ может сохранить «привилегированное» положение НОВАТЭКа и других «независимых» производителей до 2022 г. Мы считаем, что до тех пор, пока не принято окончательного формального решения по формуле НДПИ и ее модификаторам, риск «неприятных сюрпризов» для акций НОВАТЭКа сохраняется. При этом действие программы выкупа, безусловно, является фактором поддержки для бумаг компании

Сбербанк

Темпы роста финансовых показателей снижаются По опубликованным данным ежемесячной отчетности Сбербанка по РСБУ, прирост чистого процентного дохода банка за пять месяцев текущего года по сравнению с аналогичным периодом прошлого года в рублевом выражении составил 25,7%, что ниже аналогичного показателя за январь-апрель на 1,1 п.п.; темп роста чистого комиссионного дохода с апреля снизился на 0,6 п.п., (прирост г-к-г по пяти месяцам равен 21,6%). При этом темп роста операционных расходов увеличился на 8,4 п.п. Важно упомянуть, что чистый доход от торговых операций за год вырос на 11,8 млрд.руб. На фоне снижающейся рентабельности и увеличения отношения операционных расходов и доходов, чистая прибыль Сбербанка выросла на 13,1% г-к-г, однако снизила темп роста по сравнению с предыдущим месяцем на 1,4 п.п.

В целом данные по отчетности Сбербанка нейтральны: налицо снижение темпов роста основных операционных показателей и чистой прибыли; увеличение темпов роста операционных расходов и снижение рентабельности. Основными факторами, повлиявшими в последнее время на котировки Сбербанка, было откладывание SPO фактически на неопределенный срок и слова Г.Грефа о том, что конвертация “префов” в обыкновенные акции производится не будет. Учитывая ослабление динамики показателей и общую нестабильность в финансовом секторе, мы не исключаем, что бумаги Сбербанка в ближайшее время будут вести себя хуже рынка.

Банк Санкт-Петербург

Банк опубликовал слабые результаты за 1кв12

За первый квартал зафиксировано почти десятикратное падение прибыли г/г, что было вызвано заметным снижением чистого процентного дохода на фоне роста операционных расходов. Немаловажной предпосылкой ухудшения результатов банка стало увеличение отчислений в резервы в 2,3 раза г-к-г; причиной роста отчислений стал, в частности, дефолт по долгу объёмом 5 млрд. рублей. К положительным тенденциям деятельности за прошедший квартал можно отнести рост кредитного портфеля (в основном за счет юридических лиц) в долларовом выражении на 7,5%. Однако в рублевом выражении произошло снижение этого показателя на 1,8%. Кроме того, позитивно можно оценивать рост капитала первого уровня и общего капитала. Банк Санкт-Петербург показал ожидаемо слабые результаты по итогам первого квартала 2012 года, что было обусловлено крупными отчислениями в резервы и отразило не самое лучшее качество кредитного портфеля банка. Помимо прочего, динамика и качество результатов банка пока уступают среднеотраслевым показателям.

Уралкалий

Компания повторно снизила прогноз производства В пятницу Уралкалий сократил годовой прогноз производства ключевого сырья – хлоркалия, на 0,5 млн тонн до 10 млн тонн. Напомним, в предыдущий раз компания снижала производственный прогноз в марте. Тогда снижение прогноза было более кардинальным на фоне задержки в подписании контрактов с Индией и снижении загрузки производства до уровня 60%. К настоящему времени, по словам менеджмента, Уралкалию удалось выйти на полную загрузку мощностей, что позволяет рассматривать новый прогноз производственных результатов как достаточно надежный. Учитывая нестабильность ситуации в мировой экономике, менеджмент Уралкалия ожидает, что объемы мирового потребления хлоркалия в 2012 г. не превысят прошлогодние. Дополнительно сдерживать объемы продаж будет высокий уровень накопленных запасов. Таким образом, компания может произвести примерно 19-20% хлоркалия, который будет поставлен на мировой рынок в текущем году. Мы позитивно оцениваем сообщение о полной загрузке мощностей, которой компания намеревалась достичь лишь во второй половине лета, но подчеркиваем ценовые риски на мировом рынке хлоркалия, связанные с текущим переизбытком мощностей и стагнацией спроса

Фармстандарт

Компания выкупит акции на 1,1 млрд руб. В субботу стало известно, что Фармстандарт одобрил приобретение своих акций на сумму 1,1 млрд руб. ГДР компании не участвуют в выкупе. Выкуп будет производиться на протяжении 12 месяцев с момента одобрения. Компания не намерена погашать приобретенные акции и может использовать их в сделках слияний и поглощений, две из которых в настоящее время ждут одобрения от комиссии при президенте. Исходя из текущей капитализации, обозначенная сумма выкупа соответствует примерно 2% акций компании, и приобретение бумаг может поддержать их котировки, хоть и вряд ли послужит причиной значительного роста, учитывая длинный горизонт операции

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2011-07/1310972877_bfa_logo.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба