19 июня 2012 БФА Моисеев Алексей

Опасения за судьбу Испании не дали рынкам отыграть позитив из Греции. На фоне слабой нефти российский рынок может продемонстрировать умеренное снижение в район 1375-1380 пунктов по ММВБ

Отечественные площадки начали понедельник на оптимистичной ноте, отыгрывая результаты греческих выборов, победа правоцентристов на которых повысила шансы на относительно благоприятное развитие ситуации вокруг проблемы долга страны. В начале дня индекс ММВБ нацелился было на 1400 пунктов, однако более чем сдержанное открытие европейских площадок снизило темпы роста российских индексов в середине дня; скорректировался и рубль, в начале сессии заметно укреплявшийся к доллару.

Причиной осторожного поведения европейских рынков в понедельник стал не только синдром «покупай на слухах-продавай на фактах», хотя греческая тема активно отыгрывалась биржевыми площадками еще в пятницу. Вполне закономерным образом снижение опасений за судьбу Греции вызвало повышенное внимание к другим проблемным странам, прежде всего к Испании. Доходность испанских 10-летних облигаций в понедельник уверенно превысила 7%, вызывая у рынка сомнения в способности страны самостоятельно обслуживать свой долг и увеличивая опасения неудачи предстоящих на этой неделе аукционов по размещению облигаций, которые должны состояться во вторник и четверг. Испанский и итальянский фондовые индексы отреагировали на ухудшения ситуации на долговом рынке сильным снижением. При этом обнадеживающе выглядела относительная устойчивость основных европейских бирж, сумевших закрыться с минимальными изменениями; FTSE100 и DAX даже продемонстрировали небольшой рост. Открытие американских площадок, сохранявших в течение дня умеренный оптимизм, также поддержало отечественные индексы. В итоге ММВБ по итогам основной сессии вырос росно на 1%; индекс РТС немного отстал от него на фоне незначительного ослабления рубля.

Российский фондовый рынок выглядит относительно сильно на фоне остальных площадок, однако низкая нефть может заставить инвесторов сократить позиции в ожидании итогов испанских аукционов и заявлений с саммита «большой двадцатки», которые могут прояснить намерения властей еврозоны в отношении дальнейших мер борьбы с кризисом. Отметим также, что рост российского рынка в понедельник не носил фронтальный характер и был сосредоточен в узком круге «фишек»: хорошо росли обыкновенные и особенно привилегированные акции Сбербанка, Ростелеком (на фоне заявлений нового министра связи о низкой капитализации компании), МТС, Аэрофлот. Пока общеэкономическая обстановка на рынке способствует не продолжению роста выше 1400 пунктов по ММВБ, а выжидательному поведению рынка вблизи достигнутых уровней

Татнефть

Компания опубликовала неплохие результаты за 1кв12 Татнефть подготовила отчетность по US GAAP за 1кв12, продемонстрировавшую заметное улучшение большинства показателей г/г на фоне эффекта от запуска новых перерабатывающих мощностей, проявившегося уже во втором полугодии 2011 г.

Запуск первой очереди современного нефтеперерабатывающего комплекса ТАНЕКО, состоявшийся в конце прошлого года, уже успел повлиять на структуру продукции Татнефти. В 1кв12 около четверти физического объема продукции компании было представлено нефтепродуктами. Учитывая сохранение относительно низких цен на нефтепродукты внутри страны в начале года, финансовый эффект от ввода мощностей ТАНЕКО пока можно считать ограниченным. Мы ожидаем, что обозначившийся во 2кв12 рост цен на нефтепродукты позволит компании продемонстрировать более высокие результаты в сегменте нефтепереработки в течение года. Обращает на себя внимание и значительное снижение долговой нагрузки компании, которое особенно выигрышно смотрится на фоне обострившейся нестабильности на финансовых рынках. Снижение капитальных затрат позволило компании сгенерировать существенный свободный денежный поток, что также выгодно отличает ее от ряда представителей сектора

EVRAZ

Итоги состоявшегося ГОСа На состоявшемся 18 июня годовом собрании акционеров EVRAZ было одобрено наделение совета директоров компании правом принятия решения о выкупе 10% собственных акций вплоть до следующего собрания акционеров в 2013 г. Таким образом, компания сможет осуществить выкуп до 134 млн акций с премией до 5% к рыночной цене за 5 дней до выкупа. Напомним, что данный вопрос был вынесен на повестку дня ГОСа ввиду значительного падения котировок акций компании: с начала года к текущему моменту акции подешевели на 29,2%, а по сравнению с январскими максимумами – на 39,8%. Решение принято, несмотря на критическое для премиального листинга на LSE и европейского индекса FTSE 100 значение free float EVRAZ на уровне 24,8% (при необходимых 25%). Кроме того, собранием была одобрена выплата дивидендов по итогам 2011 г. в размере $0,17 на акцию

РУСАЛ

Компания представила варианты энергоснабжения БАЗа В результате конфликта между КЭС-Холдингом и РУСАЛом относительно покупки последним Богословской и строительства Новобогословской ТЭЦ БАЗ оказался под угрозой сворачивания производства. В связи с этим руководство алюминиевого холдинга в минувшую пятницу представило администрации Свердловской области программу модернизации БАЗа, включая несколько вариантов решения проблемы снабжения завода электроэнергией. Среди предложенных вариантов – поставки энергии из Нягани, выработка на базе проектов «Фортума» Челябинской области, а также строительство новой генерации в Свердловской области. Кроме того, была предложена программа внедрения энергосберегающих технологий на БАЗ. Стоимость программы предположительно оценивается в $1,3-1,4 млрд, процесс может занять 4-5 лет. РУСАЛ рассматривает возможность модернизации БАЗа только в случае предоставления заводу электроэнергии по цене не выше $0,03 за кВт (менее 1 руб.), мотивируя это неокупаемостью капитальных затрат при более высоких издержках на электроэнергию. Следует отметить, что текущая рыночная цена составляет порядка 2,5 руб. за кВт, а заводы РУСАЛа, приобретающие электроэнергию у подконтрольной О.Дерипаске Евросибэнерго не платят дешевле 1 руб. за кВт. Запрашиваемая холдингом цена существенно ниже рыночной, что вызывает сомнение в скором разрешении ситуации. Тем не менее, власти Свердловской области направили обращение с просьбой о содействии в решении вопросов относительно сложившейся ситуации в Минэнерго, ФСК и ведущие энергокомпании региона. Сворачивание производства на БАЗе повлечет за собой потери рабочих мест, что нежелательно для области. С другой стороны, требования РУСАЛа выглядят достаточно самонадеянно. Вероятно, потребуется вмешательство властей для разрешения сложившейся ситуации

АЛРОСА

Якутия против полной продажи госпакета компании На прошлой неделе правительством была утверждена программа, согласно которой государство планирует выйти из числа акционеров АЛРОСА к 2016 г. Однако парламент Якутии выразил свое несогласие с постановлением: несмотря на то, что вырученные от продажи пакета деньги будут направлены на развитие инфраструктуры Якутии, в значительной степени могут увеличиться социальные и экономические риски для Республики. Так, ряд предприятий, подконтрольных АЛРОСА, могут перейти на сезонный режим, что увеличит рентабельность производства, но сократит рабочие места. Депутаты Якутии направили письмо В.Путину с просьбой оставить контрольный пакет АЛРОСА в собственности государства, однако о судьбе прошения информации не поступало. Следует отметить, что Наблюдательный совет АЛРОСА рекомендовал выставление на продажу акций компании после выхода отчетности по МСФО за 1пг12 или за весь 2012 г. В то же время министр экономического развития А.Белоусов подтвердил возможность приватизации пакета в ближайшее время, однако размер пакета не уточнил. Возможность покупки части акций алмазодобывающей компании уже рассматривается С.Керимовым. С точки зрения извлечения дохода из приватизации АЛРОСА схема продажи госпакета по частям выглядит лучше, нежели его продажа целиком, тем более что пакет такого объема (в ведении Российской Федерации находятся 50,9%, у Якутии – 32%), вероятно, не будет обеспечен платежеспособным спросом, особенно при текущей рыночной ситуации

ГМК Норильский никель

Компания упустила платиновое месторождение По итогам конкурса на освоение южной части полиметаллического месторождения Норильский-1 на Таймыре Роснедра объявили победителем Русскую платину М.Бажаева. Претендовавший на месторождение ГМК Норильский никель вновь проиграл конкурс. ГМК вновь не согласен с решением конкурсной комиссии, будет ли компания оспаривать решение, неизвестно. В таймырском регионе расположены основные сырьевые активы ГМК, в том числе северная часть Норильского-1. При этом Русская платина ранее не занималась добычей меди и никеля. Вероятно, потребуется достижение компаниями неких договоренностей, поскольку основная инфраструктура региона принадлежит Норникелю. Для Норильского никеля еще возможно получение западной части Октябрьского месторождения, конкурс на которое формально признан недействительным ввиду наличия только одной заявки со стороны ГМК. Но по закону Норникель имеет право на получение данной лицензии. Очередное поражение, вероятно, не лучшим образом скажется как на производственных, так и на финансовых результатах компании в долгосрочном периоде. При этом в краткосрочном периоде на фоне акционерного конфликта внутри Норильского никеля данное событие, вероятно, также будет давить на котировки компании Напомним, что Русал, владеющий 25,15% акций Норильского никеля, требует созыва совета директоров ввиду необходимости пересмотра инвестпрограммы на 2013 г., а также долгосрочной программы до 2025 г. ввиду снижения цен на никель. Акционер выступает за сокращение инвестиций. Менеджмент ГМК не согласен с данным подходом, однако требование Русала может в итоге повлиять на программу инвестиций компании, в который раз проигрывающей в конкурсах на месторождения.

ММК

Flinders Mines хочет перенести сроки сделки Австралийская Flinders Mines, сделка по покупке которой была заблокирована Арбитражным судом Челябинской области в качестве обеспечительной меры по иску миноритарного акционера ММК, обратилась в Австралийскую комиссию по слияниям и поглощениям с просьбой перенести крайние сроки по сделке с 30 июня на 14 июля. Рассмотрение дела назначено на 2 июля, однако даже в случае переноса сроков процесс может вновь затянуться, угрожая срывом сделки. Напомним, что основной целью покупки Flinders Mines являлась возможность добычи экспорта железной руды на азиатские рынки, в частности в Китай, с которым ММК стремится наладить отношения. Однако ввиду значительного повышения уровня долга компании и негативной отчетности по итогам 2011 г., связанной с убытками в турецком сегменте ММК, целесообразность приобретения дополнительных относительно рисковых активов ставится под сомнение

Уралкалий

Уралкалий может объявить оферту, если не завершит к сроку программу buyback Помимо выплаты дивидендов в 50%, руководство компании рассматривает вопрос о специальных дивидендах или выставлении оферты на выкуп акций, если программа обратного выкупа на сумму $2,5 млрд не будет полностью завершена к назначенному сроку в октябре. Ранее глава Уралкалия В.Баумгертнер сообщил, что компания в будущем не планирует накапливать денежные средства на балансе и намерена возвращать их акционерам

ФосАгро

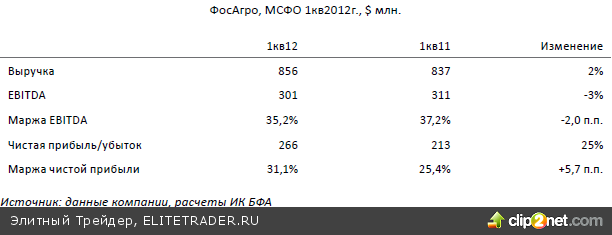

Чистая прибыль ФосАгро выросла в 1кв12 на 25% Один из крупнейших российских производителей минудобрений ОАО «Фосагро» продемонстрировал рост чистой прибыли на 25% за I квартал 2012 года до $266 млн по сравнению с аналогичным периодом прошлого года. По мнению менеджмента компании, главным событием за прошедший период стала реализация стратегии, направленной на повышение гибкости производства и продаж, за счет чего удалось увеличить общий объем продаж фосфорсодержащих удобрений более чем на 9%, несмотря на нестабильные рыночные условия

Мы позитивно оцениваем результаты ФосАгро и считаем, что рынок продолжает недооценивать акции компании в преддверии приватизации пакета ОАО «Апатит». Мы сохраняем нашу индикативную целевую цену 1200 руб. за акцию, прогнозируя потенциал роста котировок на 17%.

Отечественные площадки начали понедельник на оптимистичной ноте, отыгрывая результаты греческих выборов, победа правоцентристов на которых повысила шансы на относительно благоприятное развитие ситуации вокруг проблемы долга страны. В начале дня индекс ММВБ нацелился было на 1400 пунктов, однако более чем сдержанное открытие европейских площадок снизило темпы роста российских индексов в середине дня; скорректировался и рубль, в начале сессии заметно укреплявшийся к доллару.

Причиной осторожного поведения европейских рынков в понедельник стал не только синдром «покупай на слухах-продавай на фактах», хотя греческая тема активно отыгрывалась биржевыми площадками еще в пятницу. Вполне закономерным образом снижение опасений за судьбу Греции вызвало повышенное внимание к другим проблемным странам, прежде всего к Испании. Доходность испанских 10-летних облигаций в понедельник уверенно превысила 7%, вызывая у рынка сомнения в способности страны самостоятельно обслуживать свой долг и увеличивая опасения неудачи предстоящих на этой неделе аукционов по размещению облигаций, которые должны состояться во вторник и четверг. Испанский и итальянский фондовые индексы отреагировали на ухудшения ситуации на долговом рынке сильным снижением. При этом обнадеживающе выглядела относительная устойчивость основных европейских бирж, сумевших закрыться с минимальными изменениями; FTSE100 и DAX даже продемонстрировали небольшой рост. Открытие американских площадок, сохранявших в течение дня умеренный оптимизм, также поддержало отечественные индексы. В итоге ММВБ по итогам основной сессии вырос росно на 1%; индекс РТС немного отстал от него на фоне незначительного ослабления рубля.

Российский фондовый рынок выглядит относительно сильно на фоне остальных площадок, однако низкая нефть может заставить инвесторов сократить позиции в ожидании итогов испанских аукционов и заявлений с саммита «большой двадцатки», которые могут прояснить намерения властей еврозоны в отношении дальнейших мер борьбы с кризисом. Отметим также, что рост российского рынка в понедельник не носил фронтальный характер и был сосредоточен в узком круге «фишек»: хорошо росли обыкновенные и особенно привилегированные акции Сбербанка, Ростелеком (на фоне заявлений нового министра связи о низкой капитализации компании), МТС, Аэрофлот. Пока общеэкономическая обстановка на рынке способствует не продолжению роста выше 1400 пунктов по ММВБ, а выжидательному поведению рынка вблизи достигнутых уровней

Татнефть

Компания опубликовала неплохие результаты за 1кв12 Татнефть подготовила отчетность по US GAAP за 1кв12, продемонстрировавшую заметное улучшение большинства показателей г/г на фоне эффекта от запуска новых перерабатывающих мощностей, проявившегося уже во втором полугодии 2011 г.

Запуск первой очереди современного нефтеперерабатывающего комплекса ТАНЕКО, состоявшийся в конце прошлого года, уже успел повлиять на структуру продукции Татнефти. В 1кв12 около четверти физического объема продукции компании было представлено нефтепродуктами. Учитывая сохранение относительно низких цен на нефтепродукты внутри страны в начале года, финансовый эффект от ввода мощностей ТАНЕКО пока можно считать ограниченным. Мы ожидаем, что обозначившийся во 2кв12 рост цен на нефтепродукты позволит компании продемонстрировать более высокие результаты в сегменте нефтепереработки в течение года. Обращает на себя внимание и значительное снижение долговой нагрузки компании, которое особенно выигрышно смотрится на фоне обострившейся нестабильности на финансовых рынках. Снижение капитальных затрат позволило компании сгенерировать существенный свободный денежный поток, что также выгодно отличает ее от ряда представителей сектора

EVRAZ

Итоги состоявшегося ГОСа На состоявшемся 18 июня годовом собрании акционеров EVRAZ было одобрено наделение совета директоров компании правом принятия решения о выкупе 10% собственных акций вплоть до следующего собрания акционеров в 2013 г. Таким образом, компания сможет осуществить выкуп до 134 млн акций с премией до 5% к рыночной цене за 5 дней до выкупа. Напомним, что данный вопрос был вынесен на повестку дня ГОСа ввиду значительного падения котировок акций компании: с начала года к текущему моменту акции подешевели на 29,2%, а по сравнению с январскими максимумами – на 39,8%. Решение принято, несмотря на критическое для премиального листинга на LSE и европейского индекса FTSE 100 значение free float EVRAZ на уровне 24,8% (при необходимых 25%). Кроме того, собранием была одобрена выплата дивидендов по итогам 2011 г. в размере $0,17 на акцию

РУСАЛ

Компания представила варианты энергоснабжения БАЗа В результате конфликта между КЭС-Холдингом и РУСАЛом относительно покупки последним Богословской и строительства Новобогословской ТЭЦ БАЗ оказался под угрозой сворачивания производства. В связи с этим руководство алюминиевого холдинга в минувшую пятницу представило администрации Свердловской области программу модернизации БАЗа, включая несколько вариантов решения проблемы снабжения завода электроэнергией. Среди предложенных вариантов – поставки энергии из Нягани, выработка на базе проектов «Фортума» Челябинской области, а также строительство новой генерации в Свердловской области. Кроме того, была предложена программа внедрения энергосберегающих технологий на БАЗ. Стоимость программы предположительно оценивается в $1,3-1,4 млрд, процесс может занять 4-5 лет. РУСАЛ рассматривает возможность модернизации БАЗа только в случае предоставления заводу электроэнергии по цене не выше $0,03 за кВт (менее 1 руб.), мотивируя это неокупаемостью капитальных затрат при более высоких издержках на электроэнергию. Следует отметить, что текущая рыночная цена составляет порядка 2,5 руб. за кВт, а заводы РУСАЛа, приобретающие электроэнергию у подконтрольной О.Дерипаске Евросибэнерго не платят дешевле 1 руб. за кВт. Запрашиваемая холдингом цена существенно ниже рыночной, что вызывает сомнение в скором разрешении ситуации. Тем не менее, власти Свердловской области направили обращение с просьбой о содействии в решении вопросов относительно сложившейся ситуации в Минэнерго, ФСК и ведущие энергокомпании региона. Сворачивание производства на БАЗе повлечет за собой потери рабочих мест, что нежелательно для области. С другой стороны, требования РУСАЛа выглядят достаточно самонадеянно. Вероятно, потребуется вмешательство властей для разрешения сложившейся ситуации

АЛРОСА

Якутия против полной продажи госпакета компании На прошлой неделе правительством была утверждена программа, согласно которой государство планирует выйти из числа акционеров АЛРОСА к 2016 г. Однако парламент Якутии выразил свое несогласие с постановлением: несмотря на то, что вырученные от продажи пакета деньги будут направлены на развитие инфраструктуры Якутии, в значительной степени могут увеличиться социальные и экономические риски для Республики. Так, ряд предприятий, подконтрольных АЛРОСА, могут перейти на сезонный режим, что увеличит рентабельность производства, но сократит рабочие места. Депутаты Якутии направили письмо В.Путину с просьбой оставить контрольный пакет АЛРОСА в собственности государства, однако о судьбе прошения информации не поступало. Следует отметить, что Наблюдательный совет АЛРОСА рекомендовал выставление на продажу акций компании после выхода отчетности по МСФО за 1пг12 или за весь 2012 г. В то же время министр экономического развития А.Белоусов подтвердил возможность приватизации пакета в ближайшее время, однако размер пакета не уточнил. Возможность покупки части акций алмазодобывающей компании уже рассматривается С.Керимовым. С точки зрения извлечения дохода из приватизации АЛРОСА схема продажи госпакета по частям выглядит лучше, нежели его продажа целиком, тем более что пакет такого объема (в ведении Российской Федерации находятся 50,9%, у Якутии – 32%), вероятно, не будет обеспечен платежеспособным спросом, особенно при текущей рыночной ситуации

ГМК Норильский никель

Компания упустила платиновое месторождение По итогам конкурса на освоение южной части полиметаллического месторождения Норильский-1 на Таймыре Роснедра объявили победителем Русскую платину М.Бажаева. Претендовавший на месторождение ГМК Норильский никель вновь проиграл конкурс. ГМК вновь не согласен с решением конкурсной комиссии, будет ли компания оспаривать решение, неизвестно. В таймырском регионе расположены основные сырьевые активы ГМК, в том числе северная часть Норильского-1. При этом Русская платина ранее не занималась добычей меди и никеля. Вероятно, потребуется достижение компаниями неких договоренностей, поскольку основная инфраструктура региона принадлежит Норникелю. Для Норильского никеля еще возможно получение западной части Октябрьского месторождения, конкурс на которое формально признан недействительным ввиду наличия только одной заявки со стороны ГМК. Но по закону Норникель имеет право на получение данной лицензии. Очередное поражение, вероятно, не лучшим образом скажется как на производственных, так и на финансовых результатах компании в долгосрочном периоде. При этом в краткосрочном периоде на фоне акционерного конфликта внутри Норильского никеля данное событие, вероятно, также будет давить на котировки компании Напомним, что Русал, владеющий 25,15% акций Норильского никеля, требует созыва совета директоров ввиду необходимости пересмотра инвестпрограммы на 2013 г., а также долгосрочной программы до 2025 г. ввиду снижения цен на никель. Акционер выступает за сокращение инвестиций. Менеджмент ГМК не согласен с данным подходом, однако требование Русала может в итоге повлиять на программу инвестиций компании, в который раз проигрывающей в конкурсах на месторождения.

ММК

Flinders Mines хочет перенести сроки сделки Австралийская Flinders Mines, сделка по покупке которой была заблокирована Арбитражным судом Челябинской области в качестве обеспечительной меры по иску миноритарного акционера ММК, обратилась в Австралийскую комиссию по слияниям и поглощениям с просьбой перенести крайние сроки по сделке с 30 июня на 14 июля. Рассмотрение дела назначено на 2 июля, однако даже в случае переноса сроков процесс может вновь затянуться, угрожая срывом сделки. Напомним, что основной целью покупки Flinders Mines являлась возможность добычи экспорта железной руды на азиатские рынки, в частности в Китай, с которым ММК стремится наладить отношения. Однако ввиду значительного повышения уровня долга компании и негативной отчетности по итогам 2011 г., связанной с убытками в турецком сегменте ММК, целесообразность приобретения дополнительных относительно рисковых активов ставится под сомнение

Уралкалий

Уралкалий может объявить оферту, если не завершит к сроку программу buyback Помимо выплаты дивидендов в 50%, руководство компании рассматривает вопрос о специальных дивидендах или выставлении оферты на выкуп акций, если программа обратного выкупа на сумму $2,5 млрд не будет полностью завершена к назначенному сроку в октябре. Ранее глава Уралкалия В.Баумгертнер сообщил, что компания в будущем не планирует накапливать денежные средства на балансе и намерена возвращать их акционерам

ФосАгро

Чистая прибыль ФосАгро выросла в 1кв12 на 25% Один из крупнейших российских производителей минудобрений ОАО «Фосагро» продемонстрировал рост чистой прибыли на 25% за I квартал 2012 года до $266 млн по сравнению с аналогичным периодом прошлого года. По мнению менеджмента компании, главным событием за прошедший период стала реализация стратегии, направленной на повышение гибкости производства и продаж, за счет чего удалось увеличить общий объем продаж фосфорсодержащих удобрений более чем на 9%, несмотря на нестабильные рыночные условия

Мы позитивно оцениваем результаты ФосАгро и считаем, что рынок продолжает недооценивать акции компании в преддверии приватизации пакета ОАО «Апатит». Мы сохраняем нашу индикативную целевую цену 1200 руб. за акцию, прогнозируя потенциал роста котировок на 17%.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2011-07/1310972877_bfa_logo.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба