Индексы в США продолжили рост после хороших корпоративных отчетов и выступления Бена Бернанке. Европейские индикаторы завершили день несущественным изменением. Акции в России выросли, реагируя на подъем нефтяных цен. Сегодня мы ожидаем небольшой коррекции после роста накануне, а также несколько ухудшившегося новостного фона.

В среду ключевые биржевые индексы двигались разнонаправлено. Акции в США выросли на фоне заявлений главы ФРС, а также результатов компаний, которые продолжили сезон отчетности. В Европе акциям не удалось закрепиться на положительной территории, торги завершаются в небольшом минусе.

В США вчера выходила статистика по промышленному производству. В июне индикатор вырос на 0.4%, ожидался подъем на 0.3%. В тоже время майский показатель был пересмотрен в сторону понижения с 0.1% до 0.2%. Свои отчеты до открытия торгов предоставили вчера банк Goldman Sachs и компания Coca Cola. Оба эмитента отчитались лучше прогноза, тем самым пополнив копилку компаний, чьи результаты превзошли ожидания аналитиков (31 из 44 отчитавшихся). Ключевым событием дня было выступление главы ФРС США в Сенате. Бен Бернанке констатировал ухудшение положение дел в экономике страны, назвав его «в основном разочаровывающим» и отметил «удручающе медленное» восстановление рынка труда и выразил готовность комитета по открытым рынкам принимать необходимые меры, хотя и не назвал конкретных параметров и ориентиров. Тем не менее, этого было вполне достаточно для того чтобы инвесторы начали покупки акций.

Российские индексы завершили день в «зеленой зоне». Среди «голубых фишек» лучше рынка выглядели акции нефтегазового сектора, росту которых способствовал подъем цен на нефть. В тоже время котировки банков преимущественно теряли в стоимости. Согласно опубликованной вчера статистике ЦБ в июне кредитная активность финансовых институтов несколько замедлилась. Неплохо смотрелись бумаги производителей минеральных удобрений. Подъем цен на сельхозтовары, вследствие опасений слабого урожая, может повысить спрос на продукцию компаний сектора. На этом фоне мы не исключаем, что в ближайшей перспективе на акции этих эмитентов может быть повышенный спрос. Относительно слабо отреагировали участники рынка на конфликт компании МТС с правительством Узбекистана. Страна приостановила лицензию оператора связи на своей территории. Видимо пока, несмотря на возможные потери, инвесторы не готовы закладывать их в стоимость компании до разрешения ситуации.

Сегодня утром биржи АТР двигаются разнонаправлено. Цены на нефть и фьючерсы на индексы США снижаются. После роста накануне рынки готовы к небольшой коррекции. Этому помогает и заявление премьера Госсовета КНР Вэня Цзябао, который предупредил о «суровом» прогнозе для рынка труда страны. Не добавил оптимизма и отчет Intel, несмотря на то, что он оказался лучше ожиданий аналитиков, компания понизили годовой прогноз прибыли и выручки. На этом фоне российские акции могут открыться на отрицательной территории, но агрессивных продаж мы не ждем.

Из статистики, которая будет опубликована сегодня, мы отмечаем выход данных по закладкам новых домов в США за июнь (в 16:30 по МСК) и Beige Book (в 22:00 по МСК). Сезон отчетности сегодня продолжат Bank of America (в 15:00 по МСК) и IBM (после закрытия торгов в США).

Банковский сектор: рост кредитных портфелей начал замедляться

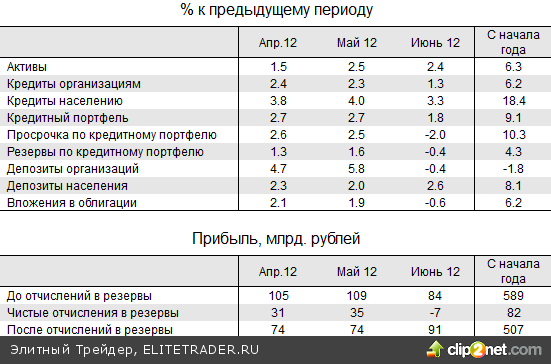

В июне банковский сектор сохранял позитивную динамику, хотя рост кредитного портфеля несколько замедлился. Прибыль в июне была рекордной благодаря роспуску резервов (впервые в этом году). Одновременно наблюдалось и снижение просроченной задолженности в абсолютном выражении.

Позитивная динамика кредитования, прежде всего, в части розницы, по-видимому, удержит ЦБ от снижения основных процентных ставок в ближайшее время.

Событие. Банк России опубликовал статистику за июнь.

Динамика основных показателей банковского сектора,

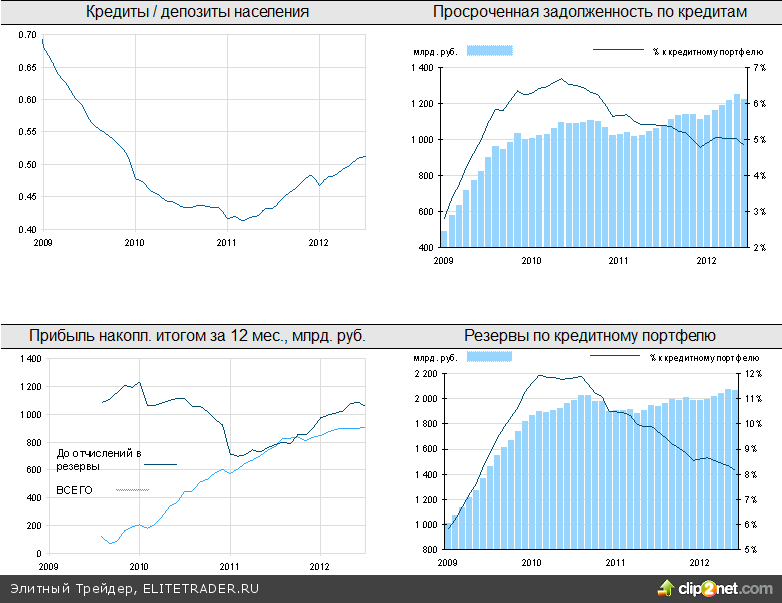

Комментарий. В июне наблюдалось некоторое замедление роста кредитного портфеля банков, хотя темпы роста по-прежнему оставались достаточно высокими, особенно, в сегменте розничного кредитования. Кредиты населению выросли в июне на 3.3 % м/м и на 44.4 % г/г. Впрочем, и депозиты населения растут очень быстро – в июне рост ускорился, составив 2.6 %, при этом к июню прошлого года рост равнялся 22.0 %. В результате быстрого роста депозитной базы соотношение «кредиты/депозиты населения» не выглядит критическим и находится существенно ниже докризисных значений – 0.51 по сравнению с 0.65 накануне кризиса 2008 г.

В июне наблюдалось улучшение качества кредитного портфеля – впервые с начала года размер просроченной задолженности сократился в абсолютном выражении. Просрочка по корпоративному портфелю уменьшилась на 19 млрд. рублей (2.0 %), по розничному портфелю – на 6 млрд. рублей (1.9 %). В результате уровень просроченной задолженности по розничному портфелю опустился до 4.63 %, по корпоративному – до 4.91 %. Мы полагаем, что сокращение просрочки могло быть связано со списанием части безнадежных ссуд.

На фоне сокращения просрочки банки впервые в этом году распустили часть резервов. Сокращение общего объема резервов на потери по кредитам составило 9 млрд. рублей (0.4 %). Благодаря этому обстоятельству (роспуску резервов) прибыль банковского сектора в июне оказалась максимальной за полгода, составив 91 млрд. рублей. В то же время прибыль до отчислений в резервы находилась на минимальном уровне за последние 6 месяцев и составляла всего лишь 84 млрд. рублей. Всего за полугодие банки заработали 507 млрд. рублей, что соответствует доходности на средний капитал (ROAE) чуть ниже 19 %. Таким образом, в целом прибыльность банков в этом году возросла по сравнению с предыдущим годом, когда ROAE равнялся 17.6 %.

Позитивная динамика банковского сектора, прежде всего, в части розничного кредитования, по-видимому, удержит Центробанк от изменения основных процентных ставок в ближайшее время. Снижение ставок, на наш взгляд, станет возможным лишь при ощутимом охлаждении кредитного рынка.

Узбекистан приостановил лицензию местной «дочки» МТС на 10 дней

По нашему мнению, речь может идти о давлении на компанию с целью ее выдавливания с узбекского рынка сотовой связи. В этом случае МТС пришлось бы либо полностью прекратить свою деятельность в Узбекистане, либо продать часть компании. Реакция рынка на появившуюся информацию может быть, скорее всего, умеренно отрицательной

Событие. По сообщению Интерфакса, Узбекское агентство связи и информатизации приостановило на 10 рабочих дней действие лицензии дочерней компании МТС в Узбекистане, ИП ООО «Уздунробита» (бренд «МТС-Узбекистан»). Официальная причина – «неоднократные и систематические грубые нарушения, невыполнение предписаний контролирующего органа». Приостановке лицензии предшествовало возбуждение уголовных дел против ряда высших руководителей компании по обвинениям в финансовых нарушениях и уклонении от налогов.

Комментарий. По нашему мнению, речь может идти о выдавливании МТС с узбекского рынка. Учитывая интенсивность давления властей на компании, нельзя исключать, что за приостановкой действия лицензии последует ее отзыв. И если события будут развиваться по этому сценарию, то МТС могут быть вынуждены либо полностью прекратить свой бизнес в республике, либо уступить часть его «заинтересованным» лицам. В настоящее время МТС – крупнейший оператор сотовой связи в Узбекистане с 9.5 млн. абонентов; второй по величине оператор - контролируемая TeliaSonera компания Ucell (7.9 млн. абонентов на конец 1кв. 12 г.); третий Вымпелком c 7.3 млн. абонентов.

Несмотря на то, что вклад узбекского подразделения в общие результаты МТС относительно невелик (около 4% от консолидированной выручки и EBITDA), это все равно достаточно существенные суммы: речь может идти о потере почти $456 млн. выручки и $221 млн. EBITDA в 2012П. Реакция рынка на появившуюся информацию может быть, скорее всего, умеренно отрицательной.

Акрон станет миноритарным акционером Azoty Tarnow

Акрон принял решение выкупить все предъявленные к оферте акции Azoty Tarnow (общее количество пока не объявлено), став, таким образом, миноритарным акционером польской компании. Мы не считаем такое решение верным: Акрон увеличит свою долговую нагрузку и, вероятно, будет втянут в новый конфликт. Тем не менее, на фоне происходящего на рынках сельхозтоваров ралли мы по-прежнему считаем бумаги Акрона значительно недооцененными

Событие. Акрон объявил о намерении приобрести все предъявленные к его оферте акции Azoty Tarnow, став миноритарным акционером польской компании. Точное число выкупаемых бумаг будет объявлено 19 июля.

Комментарий. Оферта Акрона по цене 45 злотых за акцию фактически действовала 2 рабочих дня, в течение которых рыночная цена акций Azoty была на 10-15% ниже уровня оферты. Мы полагаем, что предложением Акрона могли воспользоваться держатели от 10 до 40% акций польской компании, что предполагает затраты на выкуп в размере $85-340 млн. (наиболее вероятно $200-250 млн.). Интрига ситуации заключается также и в том, что руководство Azoty Tarnow сделало предложение о покупке другого польского производителя удобрений – Pulawy. Предполагается, что Azoty купит 32% Pulawy за денежные средства (это потребует около $200 млн.) и обменяет оставшиеся акции Pulawy на собственные выпущенные бумаги (на это может потребоваться увеличение уставного капитала Azoty от 50 до 75% в зависимости от успеха первого предложения). Увеличение уставного капитала было одобрено на прошедшем в субботу собрании акционеров Azoty Tarnow, а само слияние поддерживается крупнейшим акционером обеих компаний – правительством Польши (ему принадлежат 32% Azoty Tarnow и 50.7% Pulawy). Таким образом, если сделка завершится, Акрон станет миноритарием уже объединенного польского производителя удобрений, сопоставимого по масштабам с самим Акроном, а его доля размоется.

Мы считаем весьма вероятным, что Акрон будет стремиться стать владельцем блокирующего пакета акций объединенной компании, на что может потребоваться около $330 млн (включая уже сделанные инвестиции в акции Azoty Tarnow). Такая доля теоретически сделала бы Акрон главным фаворитом в случае возможной приватизации государственной доли в компании, которая, как ожидается, состоится в ближайшие годы. Однако мы находим, что в целом такое приобретение вряд ли позитивно с точки зрения динамики акций самого Акрона: компания рискует, потратив значительную сумму, ввязаться в длительный акционерный конфликт, который, учитывая настороженность польских властей в отношении Акрона, в конечном итоге может завершиться ничем.

Впрочем, мы не ожидаем и какой-либо заметной негативной реакции в бумагах Акрона. Ралли, наблюдаемое в настоящее время на рынках сельхозпродукции, делает бумаги сектора все более привлекательными, отодвигая другие, относительно менее значимые события, на второй план.

В среду ключевые биржевые индексы двигались разнонаправлено. Акции в США выросли на фоне заявлений главы ФРС, а также результатов компаний, которые продолжили сезон отчетности. В Европе акциям не удалось закрепиться на положительной территории, торги завершаются в небольшом минусе.

В США вчера выходила статистика по промышленному производству. В июне индикатор вырос на 0.4%, ожидался подъем на 0.3%. В тоже время майский показатель был пересмотрен в сторону понижения с 0.1% до 0.2%. Свои отчеты до открытия торгов предоставили вчера банк Goldman Sachs и компания Coca Cola. Оба эмитента отчитались лучше прогноза, тем самым пополнив копилку компаний, чьи результаты превзошли ожидания аналитиков (31 из 44 отчитавшихся). Ключевым событием дня было выступление главы ФРС США в Сенате. Бен Бернанке констатировал ухудшение положение дел в экономике страны, назвав его «в основном разочаровывающим» и отметил «удручающе медленное» восстановление рынка труда и выразил готовность комитета по открытым рынкам принимать необходимые меры, хотя и не назвал конкретных параметров и ориентиров. Тем не менее, этого было вполне достаточно для того чтобы инвесторы начали покупки акций.

Российские индексы завершили день в «зеленой зоне». Среди «голубых фишек» лучше рынка выглядели акции нефтегазового сектора, росту которых способствовал подъем цен на нефть. В тоже время котировки банков преимущественно теряли в стоимости. Согласно опубликованной вчера статистике ЦБ в июне кредитная активность финансовых институтов несколько замедлилась. Неплохо смотрелись бумаги производителей минеральных удобрений. Подъем цен на сельхозтовары, вследствие опасений слабого урожая, может повысить спрос на продукцию компаний сектора. На этом фоне мы не исключаем, что в ближайшей перспективе на акции этих эмитентов может быть повышенный спрос. Относительно слабо отреагировали участники рынка на конфликт компании МТС с правительством Узбекистана. Страна приостановила лицензию оператора связи на своей территории. Видимо пока, несмотря на возможные потери, инвесторы не готовы закладывать их в стоимость компании до разрешения ситуации.

Сегодня утром биржи АТР двигаются разнонаправлено. Цены на нефть и фьючерсы на индексы США снижаются. После роста накануне рынки готовы к небольшой коррекции. Этому помогает и заявление премьера Госсовета КНР Вэня Цзябао, который предупредил о «суровом» прогнозе для рынка труда страны. Не добавил оптимизма и отчет Intel, несмотря на то, что он оказался лучше ожиданий аналитиков, компания понизили годовой прогноз прибыли и выручки. На этом фоне российские акции могут открыться на отрицательной территории, но агрессивных продаж мы не ждем.

Из статистики, которая будет опубликована сегодня, мы отмечаем выход данных по закладкам новых домов в США за июнь (в 16:30 по МСК) и Beige Book (в 22:00 по МСК). Сезон отчетности сегодня продолжат Bank of America (в 15:00 по МСК) и IBM (после закрытия торгов в США).

Банковский сектор: рост кредитных портфелей начал замедляться

В июне банковский сектор сохранял позитивную динамику, хотя рост кредитного портфеля несколько замедлился. Прибыль в июне была рекордной благодаря роспуску резервов (впервые в этом году). Одновременно наблюдалось и снижение просроченной задолженности в абсолютном выражении.

Позитивная динамика кредитования, прежде всего, в части розницы, по-видимому, удержит ЦБ от снижения основных процентных ставок в ближайшее время.

Событие. Банк России опубликовал статистику за июнь.

Динамика основных показателей банковского сектора,

Комментарий. В июне наблюдалось некоторое замедление роста кредитного портфеля банков, хотя темпы роста по-прежнему оставались достаточно высокими, особенно, в сегменте розничного кредитования. Кредиты населению выросли в июне на 3.3 % м/м и на 44.4 % г/г. Впрочем, и депозиты населения растут очень быстро – в июне рост ускорился, составив 2.6 %, при этом к июню прошлого года рост равнялся 22.0 %. В результате быстрого роста депозитной базы соотношение «кредиты/депозиты населения» не выглядит критическим и находится существенно ниже докризисных значений – 0.51 по сравнению с 0.65 накануне кризиса 2008 г.

В июне наблюдалось улучшение качества кредитного портфеля – впервые с начала года размер просроченной задолженности сократился в абсолютном выражении. Просрочка по корпоративному портфелю уменьшилась на 19 млрд. рублей (2.0 %), по розничному портфелю – на 6 млрд. рублей (1.9 %). В результате уровень просроченной задолженности по розничному портфелю опустился до 4.63 %, по корпоративному – до 4.91 %. Мы полагаем, что сокращение просрочки могло быть связано со списанием части безнадежных ссуд.

На фоне сокращения просрочки банки впервые в этом году распустили часть резервов. Сокращение общего объема резервов на потери по кредитам составило 9 млрд. рублей (0.4 %). Благодаря этому обстоятельству (роспуску резервов) прибыль банковского сектора в июне оказалась максимальной за полгода, составив 91 млрд. рублей. В то же время прибыль до отчислений в резервы находилась на минимальном уровне за последние 6 месяцев и составляла всего лишь 84 млрд. рублей. Всего за полугодие банки заработали 507 млрд. рублей, что соответствует доходности на средний капитал (ROAE) чуть ниже 19 %. Таким образом, в целом прибыльность банков в этом году возросла по сравнению с предыдущим годом, когда ROAE равнялся 17.6 %.

Позитивная динамика банковского сектора, прежде всего, в части розничного кредитования, по-видимому, удержит Центробанк от изменения основных процентных ставок в ближайшее время. Снижение ставок, на наш взгляд, станет возможным лишь при ощутимом охлаждении кредитного рынка.

Узбекистан приостановил лицензию местной «дочки» МТС на 10 дней

По нашему мнению, речь может идти о давлении на компанию с целью ее выдавливания с узбекского рынка сотовой связи. В этом случае МТС пришлось бы либо полностью прекратить свою деятельность в Узбекистане, либо продать часть компании. Реакция рынка на появившуюся информацию может быть, скорее всего, умеренно отрицательной

Событие. По сообщению Интерфакса, Узбекское агентство связи и информатизации приостановило на 10 рабочих дней действие лицензии дочерней компании МТС в Узбекистане, ИП ООО «Уздунробита» (бренд «МТС-Узбекистан»). Официальная причина – «неоднократные и систематические грубые нарушения, невыполнение предписаний контролирующего органа». Приостановке лицензии предшествовало возбуждение уголовных дел против ряда высших руководителей компании по обвинениям в финансовых нарушениях и уклонении от налогов.

Комментарий. По нашему мнению, речь может идти о выдавливании МТС с узбекского рынка. Учитывая интенсивность давления властей на компании, нельзя исключать, что за приостановкой действия лицензии последует ее отзыв. И если события будут развиваться по этому сценарию, то МТС могут быть вынуждены либо полностью прекратить свой бизнес в республике, либо уступить часть его «заинтересованным» лицам. В настоящее время МТС – крупнейший оператор сотовой связи в Узбекистане с 9.5 млн. абонентов; второй по величине оператор - контролируемая TeliaSonera компания Ucell (7.9 млн. абонентов на конец 1кв. 12 г.); третий Вымпелком c 7.3 млн. абонентов.

Несмотря на то, что вклад узбекского подразделения в общие результаты МТС относительно невелик (около 4% от консолидированной выручки и EBITDA), это все равно достаточно существенные суммы: речь может идти о потере почти $456 млн. выручки и $221 млн. EBITDA в 2012П. Реакция рынка на появившуюся информацию может быть, скорее всего, умеренно отрицательной.

Акрон станет миноритарным акционером Azoty Tarnow

Акрон принял решение выкупить все предъявленные к оферте акции Azoty Tarnow (общее количество пока не объявлено), став, таким образом, миноритарным акционером польской компании. Мы не считаем такое решение верным: Акрон увеличит свою долговую нагрузку и, вероятно, будет втянут в новый конфликт. Тем не менее, на фоне происходящего на рынках сельхозтоваров ралли мы по-прежнему считаем бумаги Акрона значительно недооцененными

Событие. Акрон объявил о намерении приобрести все предъявленные к его оферте акции Azoty Tarnow, став миноритарным акционером польской компании. Точное число выкупаемых бумаг будет объявлено 19 июля.

Комментарий. Оферта Акрона по цене 45 злотых за акцию фактически действовала 2 рабочих дня, в течение которых рыночная цена акций Azoty была на 10-15% ниже уровня оферты. Мы полагаем, что предложением Акрона могли воспользоваться держатели от 10 до 40% акций польской компании, что предполагает затраты на выкуп в размере $85-340 млн. (наиболее вероятно $200-250 млн.). Интрига ситуации заключается также и в том, что руководство Azoty Tarnow сделало предложение о покупке другого польского производителя удобрений – Pulawy. Предполагается, что Azoty купит 32% Pulawy за денежные средства (это потребует около $200 млн.) и обменяет оставшиеся акции Pulawy на собственные выпущенные бумаги (на это может потребоваться увеличение уставного капитала Azoty от 50 до 75% в зависимости от успеха первого предложения). Увеличение уставного капитала было одобрено на прошедшем в субботу собрании акционеров Azoty Tarnow, а само слияние поддерживается крупнейшим акционером обеих компаний – правительством Польши (ему принадлежат 32% Azoty Tarnow и 50.7% Pulawy). Таким образом, если сделка завершится, Акрон станет миноритарием уже объединенного польского производителя удобрений, сопоставимого по масштабам с самим Акроном, а его доля размоется.

Мы считаем весьма вероятным, что Акрон будет стремиться стать владельцем блокирующего пакета акций объединенной компании, на что может потребоваться около $330 млн (включая уже сделанные инвестиции в акции Azoty Tarnow). Такая доля теоретически сделала бы Акрон главным фаворитом в случае возможной приватизации государственной доли в компании, которая, как ожидается, состоится в ближайшие годы. Однако мы находим, что в целом такое приобретение вряд ли позитивно с точки зрения динамики акций самого Акрона: компания рискует, потратив значительную сумму, ввязаться в длительный акционерный конфликт, который, учитывая настороженность польских властей в отношении Акрона, в конечном итоге может завершиться ничем.

Впрочем, мы не ожидаем и какой-либо заметной негативной реакции в бумагах Акрона. Ралли, наблюдаемое в настоящее время на рынках сельхозпродукции, делает бумаги сектора все более привлекательными, отодвигая другие, относительно менее значимые события, на второй план.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба