4 сентября 2013 Первый доверительный управляющий

Новостной фон в августе, как и торговая активность, был (традиционно для конца лета) слабонасыщенным. К уже привычному волнению относительно судьбы программы QE в США добавилась нервозность из-за возможного вмешательства крупнейших мировых держав в военный конфликт в Сирии. Худшей динамикой отличился американский фондовый рынок, снижавшийся весь август после обновления очередных исторических максимумов в начале месяца. Фондовые индексы развивающихся стран, напротив, выглядели относительно спокойно.

Крупнейшие мировые экономики отметились, в целом позитивными статистическими данными. В сторону существенного увеличения была пересмотрена оценка ВВП США за 2 квартал, в Еврозоне наконец закончилась рецессия, продолжавшаяся с 1 квартала 2012 года. Промышленный сектор Китая продемонстрировал рост деловой активности.

По итогам августа индекс S&P500 упал на 3.13%, индекс ММВБ снизился на 0.95%, индекс РТС опустился на 1.59%.

Наиболее яркие события в деятельности крупнейших российских компаний

Слияние М.Видео и Эльдорадо не состоится.

Аптечная сеть 36,6 продала принадлежащие ей 52% акций Верофарма структурам Р. Авдеева.

Акционеры Фармстандарта одобрили покупку Bever Pharmaceutical и реструктуризацию компании.

Белорусские власти арестовали генерального директора Уралкалия В. Баумгертнера.

СД Мегафона рекомендовал акционерам компании одобрить покупку Скартела.

Ростелеком завершил выкуп акций миноритариев, не согласных с реструктуризацией компании, и заявил о планах по объединению с Теле2 Россия.

Обзор новостей и важнейших макроэкономических событий

В условиях традиционного летнего затишья рынки были лишены действительно значимых информационных поводов для движения. Единственным драйвером, появившемся к концу месяца, стало ожидание вторжения США в Сирию, однако и эта новость достаточно быстро перестала оказывать значимое влияние на рынки. Основная часть информации по крупнейшим экономикам свелась к многочисленным статистическим данным.

Внимание инвесторов по-прежнему приковано к статистике по экономике США. Несмотря на то, что по опросам Bloomberg подавляющее большинство участников рынка ждут сокращения объемов QE уже в сентябре, реальные статистические данные вполне могут изменить намерения ФРС.

В частности, рынок труда отличился неоднозначными данными: nonfarm payrolls выросли в июле только на 162 тыс, что существенного ниже как прогнозов (184 тыс), так и предшествующих значений (195 тыс в июне и 175 тыс в мае). При этом число обращений за пособием по безработице снизилось до минимума за 6 лет (320 тыс).

Рост ВВП страны во 2 квартале был пересмотрен с 1,7% до 2,5%, что существенно превзошло рыночные прогнозы. Рост значения был целиком получен за счет положительной переоценки показателя чистого экспорта, поэтому полученный результат не может служить достоверным свидетельством устойчивого ускорения экономики. На это указывает и резкое падение объема заказов на товары длительного пользования (снижение на 7.3% в июле).

Отметим также умеренный рост индексов деловой активности в промышленном секторе США (при этом отмечался спад в индексах Нью- Йорка и Филадельфии), потребительского доверия и активности на рынке недвижимости.

Позитивной динамикой отличился промышленный сектор Китая. В частности, резким ростом отметились индексы деловой активности: индекс PMI по производственному сектору, рассчитываемый банком HSBC, вырос до 50.1 (после 47.7 в июле), а официальный индекс PMI – до 51 (что является максимумом с апреля 2012 года).

Лучше прогнозов оказался и сам объем промышленного производства: рост на 9.7% г/г (предыдущее значение – 8.9%) при прогнозе в 9.0%. Об относительном улучшении в производственном секторе говорит и динамика PPI: снижение цен замедлилось с (2.7%) в июне до (2.3%) в июле.

Позитивные тенденции в китайской экономике привели к всплеску цен на большинство промышленных металлов (впрочем, к началу сентября динамика немного затухла).

Смешанная статистика по Японии: рост ВВП во 2 квартале снизился до 2,6% г/г, что значительно ниже ожиданий (3,6% г/г) и значения 1 квартала (4,1% г/г). При этом объем промышленного производства в июле вырос на 3,2%, а индекс PMI в промышленности вырос до 52.2 после 50.7 в июне.

По мнению рынка крайне мягкая монетарная политика в стране не в состоянии оказать существенного влияния на темпы роста. Как результат, правительство Японии может отложить ожидавшееся повышение налога с торгового оборота (прошлое повышение привело к рецессии и росту государственного долга).

Позитивная статистика по Еврозоне: рост ВВП во 2 квартале на 0,3% кв/кв. Рецессия в регионе продолжалась с 1 квартала 2012 года. Также в Еврозоне наблюдается повсеместный рост уровней деловой активности, включая периферийные страны (при этом во Франции ситуация не улучшается).

Хорошая статистика была смазана политическими новостями из Германии: Бундесбанк в очередной раз выступил с критикой стимулирующей политики ЕЦБ, кандидаты на пост канцлера от двух крупнейших партий страны выступают резко против очередного списания долга Греции (хотя прочие кредиторы указывают на пагубное влияние мер бюджетной экономии на состояние экономики страны). Напряжения в ближайшем будущем может вновь добавить ситуация с Грецией. Так, Бразилия выступила в МВФ с предложением пересмотреть правила предоставления помощи Греции в ответ на заявления МВФ о необходимости нового транша в размере 11 млрд евро. Несогласие кредиторов с положением в Греции может осенью привести к новой волне негатива от долгового кризиса в Еврозоне.

Важнейшие события и тенденции месяца в России

По данным Росстата рост ВВП России во 2 квартале снизился до 1,2% г/г после 1,6% г/г в 1 квартале. Оценка оказалась существенно ниже прогнозов Минэкономразвития в 1,9% во 2 квартале. Наиболее существенное снижение произошло из-за слабой динамики основных компонент ВВП – инвестиций в основной капитал и сокращения темпов роста оборота розничной торговли.

Кроме того, промышленное производство по итогам июля сократилось на 0,7% г/г, причем спад наблюдался во всех ключевых отраслях (добыча ископаемых, обработка, генерация и распределение электроэнергии).

На возможность дальнейшего ухудшения ситуации указывает также резкое падение сборов по налогу на прибыль в 1П2013, снижение активности корпоративного кредитования и предпринимательской уверенности.

Отметим, что на последнем заседании ЦБ Э. Набиуллина подчеркнула полное отсутствие связи между снижением уровня процентных ставок (что могло бы придать стимулы для роста экономики) и долгосрочными темпами экономического роста. Такое заявление можно однозначно трактовать как отказ от снижения ставок ЦБ в ближайшее время, несмотря на снижение темпов инфляции в августе до 0,1% после 0,8% в июле (6,5% в годовом выражении).

Обзор динамики основных сегментов финансовых рынков

Валютный рынок. На валютном рынке преобладало практически повсеместное укрепление курса доллара, что можно объяснить желанием инвесторов уменьшить присутствие в рисковых валютах в условиях нестабильного внешнего фона. В полном соответствии в этой тенденцией продолжил снижение и курс российского рубля, хотя рост цены на нефть фундаментально должен приводить к противоположной динамике

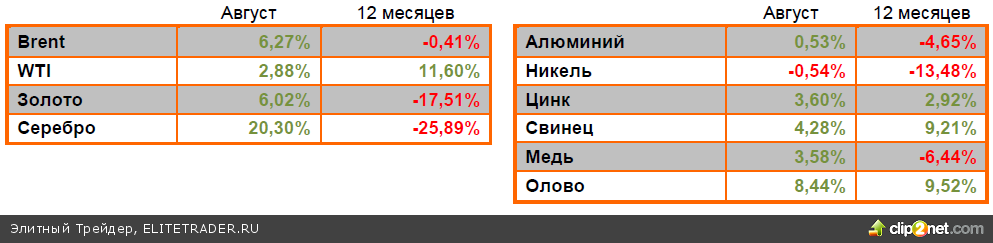

Товарные рынки. Существенный рост цен на нефть и драгоценные металлы является прямым результатом роста рисков из-за возможного осложнения ситуации в Сирии. Рост котировок большинства промышленных металлов с наибольшей вероятностью вызван некоторым оживлением в промышленном секторе Китая.

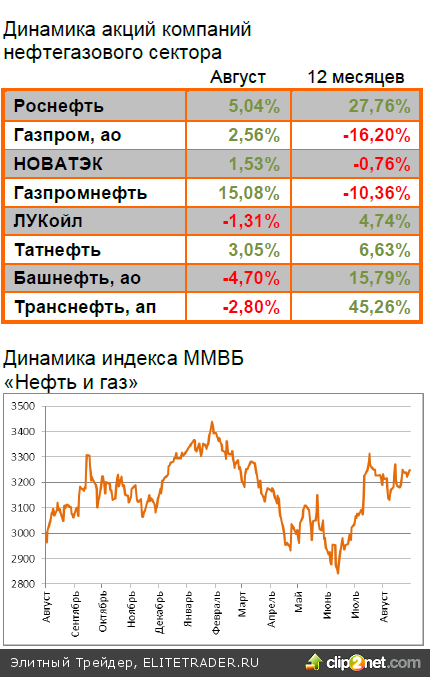

Нефтегазовый сектор

Основные новости нефтегазового сектора:

1. По сообщениям премьер-министра Ирака Лукойл может войти в проект Киркук (одно из крупнейших месторождений в стране). Также компания может увеличить инвестиции в приобретение ветроэнергетических парков в Болгарии (в июне Лукойл уже объявлял о покупке 2 станций в Европе). В ближайшее время Лукойл может перезапустить производство на заводе «Карпатнефтехим» на Украине (достигнута договоренность с властями страны по тарифам на тепло и ж/д перевозки).

2. Башнефть-Полюс (совместное предприятие Башнефти и Лукойла) начала добычу нефти в рамках реализации проекта разработки месторождений им. Требса и Титова. Планируемый объем добычи до конца 2013 года составляет 300 тыс тонн.

3. Газпром нефть завершила сделку по покупке эстонской компании AS Baltic Marine Bunker, специализирующейся на реализации судовых топлив. Ранее Газпром нефть приобрела румынскую компанию Marine Bunker Balkan.

4. Роснефть получила фонтанные притоки нефти в Иркутской области. Нефть, добытая на данном участке, будет экспортироваться по ВСТО в Китай.

5. Транснефть планирует продать 100% дочерней страховой компании. Среди наиболее вероятных претендентов на покупку – Альфастрахование и Согаз.

6. Объявили о выплате промежуточных дивидендов: Лукойл (50 руб на акцию, дивидендная доходность порядка 2,5%), Газпром нефть (4,09 руб на акцию, дивидендная доходность порядка 3,1%).

Металлургическая и горнодобывающая отрасль

Ключевые события в секторе M&M:

1. Владимир Путин предложил отменить НДПИ для новых угольных компаний, осваивающих труднодоступные и низкорентабельные месторождения. По мнению президента, также нужно предусмотреть снижение тарифов для компаний, активно инвестирующих в развитие ж/д и портовой инфраструктуры.

2. Мечел продолжает распродажу активов: группа продала «Донецкий электрометаллургический завод» за символическую сумму в 2 тыс евро, а также намерена реализовать угольный актив Bluestone в Америке (нерентабелен при текущих ценах, в случае продажи наиболее вероятно последующее крупное списание убытков).

3. В рамках программы сокращения неэффективных мощностей РУСАЛ может снизить объем производства алюминия в 2014 году до 3,7 млн, что увеличивает ранее заявленные объемы сокращения (на 357 тыс до конца 2013 г). Действия компании вызваны слабой динамикой цены на алюминий и избытком производственных мощностей на рынке.

4. Рейтинговое агентство Moody’s повысило прогноз по рейтингу Северстали со стабильного до позитивного, что отражает успешное противостояние компании неблагоприятному рыночному фону.

5. Зелимхан Муцоев полностью продал свой пакет в Polyus Gold (18,5%) своему брату Амирхану Мори. По сообщениям СМИ, такое действие вызвано желанием бизнесмена продолжить политическую карьеру.

6. НЛМК опубликовало сильную отчетность за 2К13: снижение выручки на 1% до 2,83 млрд долл (существенно лучше прогнозов), рост EBITDA на 26% до 400 млн долл за счет существенного роста доли реализации продукции с высокой добавленной стоимостью.

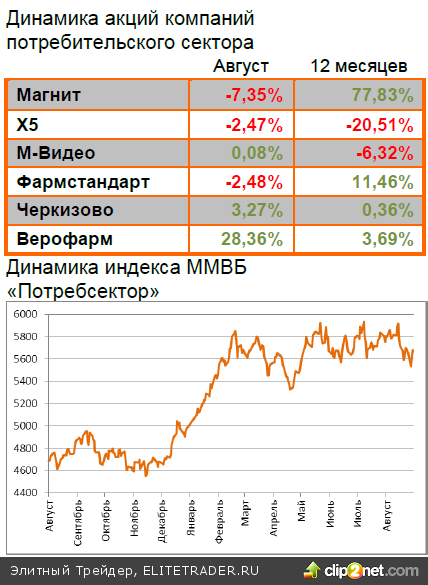

Потребительский сектор

Основные новости потребительского сектора:

1. Акционеры торговых сетей М.Видео и Эльдорадо решили отказаться от слияния компаний: требование ФАС о закрытии магазинов в ряде регионов снизило экономическую целесообразность сделки.

2. Акционеры Фармстандарта одобрили покупку сингапурской Bever Pharmaceutical (большинство миноритарных акционеров проголосовали против). Безрецептурный бизнес Фармстандарта будет выделен в новую компанию («Отисифарм»), которая получит 1/3 активов Фармстандарта, основную часть денежных средств (3,5 млрд руб) Фармстандарта, права на множество товарных знаков и патентов. Также в состав новой компании войдут купленная Bever Pharmaceutical (предполагается, что Отисифарм получит существенный позитивный эффект от принадлежащих Bever долгосрочных контрактов на закупку сырья для препаратов) и две компании, владеющие товарными знаками афобазол и аципол.

3. «Аптечная сеть 36,6» продала принадлежащие ей 52% акций «Верофарм» структурам Р. Авдеева, одного из совладельцев Московского кредитного банка. Сделка заключена с существенной премией к рынку и позволит «36,6» частично решить проблемы с долгами (МКБ является крупнейшим кредитором «36,6»).

4. АФК «Система» ведет переговоры о покупке сети магазинов женской одежды Concept Club. Сделка может усилить позиции торгового бизнеса «Системы» в преддверии ожидаемого в 2015 году IPO «Детского мира».

5. Магнит планирует снизить объем капитальных затратна строительство новых гипермаркетов в 2013 году, больше магазинов будет открываться на арендованных площадях.

6. Инвестиционный фонд Prosperity Capital Management увеличил долю в группе «Черкизово» с 4,9% до 5,22%.

Финансы

Основные новости финансового сектора:

1. Московская биржа опубликовала сильную отчетность по МСФО за 1П2013: процентные расходы выросли на 24% до 3 млрд руб, комиссионные доходы прибавили 18% до 3,29 млрд руб (рост комиссионных доходов по всем секторам, кроме фондового рынка). Чистая прибыль выросла на 52% до 3,3 млрд руб. Рост рентабельности позволяет рассчитывать на большие дивиденды по итогам года.

2. Сбербанк пересмотрел прогноз результатов в 2013 году: умеренное снижение прибыли ближе к нижней границе ожидаемого диапазона, более слабый рост корпоративного кредитования. Давление на результаты вызвано общим ухудшением экономического состояния страны с начала года. Турецкая «дочка» Сбербанка – Denizbank – отчиталась о росте чистой прибыли за 1П13 на 90% до 329 млн долл. Банк запустил бизнес сырьевого трейдинга (commodity trade finance), планируя побороться за таких крупных клиентов как Gunvor, Glencor и Vitol. Также стало известно, что Сбербанк принял на работу бывшего главу X5 Retail Group Льва Хасиса для курирования административных и операционных вопросов. Предполагается, что опыт Хасиса позволит улучшить контроль над постоянно растущими операционными расходами банка, вызванными активным расширением деятельности.

Телекоммуникации

Основные новости сектора телекомов:

1. Котировки акций Ростелекома резко снизились в связи с завершением программы выкупа акций у миноритарных акционеров, не согласных с планами по реструктуризации компании. В частности, были выкуплены бумаги К. Малофеева и часть пакета, принадлежащего Газпромбанку. Общий объем выкупа составил порядка 9,3% от уставного капитала. Ранее Ростелеком объявил, что планирует выделить отдельный офис для централизованного управления мобильными активами с целью их дальнейшего объединения с Теле2 Россия. Также Ростелеком уведомил, что расширяет сотрудничество со «Связным»: увеличена география соглашения и плановый объем подключений абонентов

2. Мегафон рассмотрит вопрос о покупке 100% «Скартел» за 1,18 млрд руб на внеочередном собрании акционеров в сентябре. Ранее совет директоров компании рекомендовал одобрить покупку.

3. Совет директоров МТС рекомендовал к выплате промежуточные дивиденды в размере 5,22 руб на акцию (дивидендная доходность составит примерно 1,82%).

Химический сектор

Основные новости химического сектора:

1. Фосагро выплатит внеочередные дивиденды в размере 15,45 руб на акцию, дивидендная доходность составит порядка 1,65%. Также компания опубликовала слабую финансовую отчетность за 1П13: при росте выручки на 6,7% чистая прибыль сократилась на 55,8% до 4,77 млрд руб.

2. Акрон также опубликовал слабые финансовые результаты за 1П2013: снижение выручки на 2,89% до 34,25 млрд руб, падение чистой прибыли на 20,5% до 5,236 млрд руб.

3. Белорусские власти арестовали генерального директора Уралкалия В. Баумгертнера. Пока российские власти на предприняли серьезных мер для вызволения бизнесмена. Арест Баумгертнера связан с изменением Уралкалием политики сбыта продукции, что невыгодно для белорусских партнеров. По сообщениям СМИ, большую часть акций Уралкалий, проданную крупнейшими акционерами, скупили структуры Сулеймана Керимова, таким образом увеличив его долю в компании до 21,75%. В настоящий момент компания ведет переговоры о покупке дистрибьюторов удобрений в крупнейших странах-потребителях калия, чтобы максимизировать объем реализуемой продукции.

Энергетика

Основные новости сектора энергетики:

1. В ходе встречи с энергетиками, В. Путин подтвердил, что РусГидро может получить до 100 млрд рублей государственных субсидий для финансирования инвестиционной программы в Сибири и на Дальнем Востоке. Средства могут быть предоставлены из Фонда национального благосостояния или Пенсионного фонда (находится под управлением ВЭБ). Также компания отчиталась о сильных результатах за 1П2013: рост выручки на 7,1% до 161,9 млрд руб по сравнению с 151,2 в 1П2012, чистая прибыль в размере 10,8 млрд руб после убытка в 0,4 млрд руб в 1П2012.

2. Выручка Э.ОН Россия в 1П13 по МСФО выросла на 9,1% до 38,4 млрд руб, чистая прибыль - на 7,9% до 9,4 млрд руб.

3. Газпромэнергохолдинг в ходе аукциона выкупил 89,98% акций МОЭК по цене 98,62 млрд руб.

4. Россети опубликовали смешанную отчетность за первое полугодие с учетом консолидации ФСК: выручка компании выросла на 11,1% до 348,8 млрд руб, а чистый убыток из-за большого количества неденежных статей составил 2,1 млрд руб (против прибыли в 24,8 млрд руб в 1П12).

Крупнейшие мировые экономики отметились, в целом позитивными статистическими данными. В сторону существенного увеличения была пересмотрена оценка ВВП США за 2 квартал, в Еврозоне наконец закончилась рецессия, продолжавшаяся с 1 квартала 2012 года. Промышленный сектор Китая продемонстрировал рост деловой активности.

По итогам августа индекс S&P500 упал на 3.13%, индекс ММВБ снизился на 0.95%, индекс РТС опустился на 1.59%.

Наиболее яркие события в деятельности крупнейших российских компаний

Слияние М.Видео и Эльдорадо не состоится.

Аптечная сеть 36,6 продала принадлежащие ей 52% акций Верофарма структурам Р. Авдеева.

Акционеры Фармстандарта одобрили покупку Bever Pharmaceutical и реструктуризацию компании.

Белорусские власти арестовали генерального директора Уралкалия В. Баумгертнера.

СД Мегафона рекомендовал акционерам компании одобрить покупку Скартела.

Ростелеком завершил выкуп акций миноритариев, не согласных с реструктуризацией компании, и заявил о планах по объединению с Теле2 Россия.

Обзор новостей и важнейших макроэкономических событий

В условиях традиционного летнего затишья рынки были лишены действительно значимых информационных поводов для движения. Единственным драйвером, появившемся к концу месяца, стало ожидание вторжения США в Сирию, однако и эта новость достаточно быстро перестала оказывать значимое влияние на рынки. Основная часть информации по крупнейшим экономикам свелась к многочисленным статистическим данным.

Внимание инвесторов по-прежнему приковано к статистике по экономике США. Несмотря на то, что по опросам Bloomberg подавляющее большинство участников рынка ждут сокращения объемов QE уже в сентябре, реальные статистические данные вполне могут изменить намерения ФРС.

В частности, рынок труда отличился неоднозначными данными: nonfarm payrolls выросли в июле только на 162 тыс, что существенного ниже как прогнозов (184 тыс), так и предшествующих значений (195 тыс в июне и 175 тыс в мае). При этом число обращений за пособием по безработице снизилось до минимума за 6 лет (320 тыс).

Рост ВВП страны во 2 квартале был пересмотрен с 1,7% до 2,5%, что существенно превзошло рыночные прогнозы. Рост значения был целиком получен за счет положительной переоценки показателя чистого экспорта, поэтому полученный результат не может служить достоверным свидетельством устойчивого ускорения экономики. На это указывает и резкое падение объема заказов на товары длительного пользования (снижение на 7.3% в июле).

Отметим также умеренный рост индексов деловой активности в промышленном секторе США (при этом отмечался спад в индексах Нью- Йорка и Филадельфии), потребительского доверия и активности на рынке недвижимости.

Позитивной динамикой отличился промышленный сектор Китая. В частности, резким ростом отметились индексы деловой активности: индекс PMI по производственному сектору, рассчитываемый банком HSBC, вырос до 50.1 (после 47.7 в июле), а официальный индекс PMI – до 51 (что является максимумом с апреля 2012 года).

Лучше прогнозов оказался и сам объем промышленного производства: рост на 9.7% г/г (предыдущее значение – 8.9%) при прогнозе в 9.0%. Об относительном улучшении в производственном секторе говорит и динамика PPI: снижение цен замедлилось с (2.7%) в июне до (2.3%) в июле.

Позитивные тенденции в китайской экономике привели к всплеску цен на большинство промышленных металлов (впрочем, к началу сентября динамика немного затухла).

Смешанная статистика по Японии: рост ВВП во 2 квартале снизился до 2,6% г/г, что значительно ниже ожиданий (3,6% г/г) и значения 1 квартала (4,1% г/г). При этом объем промышленного производства в июле вырос на 3,2%, а индекс PMI в промышленности вырос до 52.2 после 50.7 в июне.

По мнению рынка крайне мягкая монетарная политика в стране не в состоянии оказать существенного влияния на темпы роста. Как результат, правительство Японии может отложить ожидавшееся повышение налога с торгового оборота (прошлое повышение привело к рецессии и росту государственного долга).

Позитивная статистика по Еврозоне: рост ВВП во 2 квартале на 0,3% кв/кв. Рецессия в регионе продолжалась с 1 квартала 2012 года. Также в Еврозоне наблюдается повсеместный рост уровней деловой активности, включая периферийные страны (при этом во Франции ситуация не улучшается).

Хорошая статистика была смазана политическими новостями из Германии: Бундесбанк в очередной раз выступил с критикой стимулирующей политики ЕЦБ, кандидаты на пост канцлера от двух крупнейших партий страны выступают резко против очередного списания долга Греции (хотя прочие кредиторы указывают на пагубное влияние мер бюджетной экономии на состояние экономики страны). Напряжения в ближайшем будущем может вновь добавить ситуация с Грецией. Так, Бразилия выступила в МВФ с предложением пересмотреть правила предоставления помощи Греции в ответ на заявления МВФ о необходимости нового транша в размере 11 млрд евро. Несогласие кредиторов с положением в Греции может осенью привести к новой волне негатива от долгового кризиса в Еврозоне.

Важнейшие события и тенденции месяца в России

По данным Росстата рост ВВП России во 2 квартале снизился до 1,2% г/г после 1,6% г/г в 1 квартале. Оценка оказалась существенно ниже прогнозов Минэкономразвития в 1,9% во 2 квартале. Наиболее существенное снижение произошло из-за слабой динамики основных компонент ВВП – инвестиций в основной капитал и сокращения темпов роста оборота розничной торговли.

Кроме того, промышленное производство по итогам июля сократилось на 0,7% г/г, причем спад наблюдался во всех ключевых отраслях (добыча ископаемых, обработка, генерация и распределение электроэнергии).

На возможность дальнейшего ухудшения ситуации указывает также резкое падение сборов по налогу на прибыль в 1П2013, снижение активности корпоративного кредитования и предпринимательской уверенности.

Отметим, что на последнем заседании ЦБ Э. Набиуллина подчеркнула полное отсутствие связи между снижением уровня процентных ставок (что могло бы придать стимулы для роста экономики) и долгосрочными темпами экономического роста. Такое заявление можно однозначно трактовать как отказ от снижения ставок ЦБ в ближайшее время, несмотря на снижение темпов инфляции в августе до 0,1% после 0,8% в июле (6,5% в годовом выражении).

Обзор динамики основных сегментов финансовых рынков

Валютный рынок. На валютном рынке преобладало практически повсеместное укрепление курса доллара, что можно объяснить желанием инвесторов уменьшить присутствие в рисковых валютах в условиях нестабильного внешнего фона. В полном соответствии в этой тенденцией продолжил снижение и курс российского рубля, хотя рост цены на нефть фундаментально должен приводить к противоположной динамике

Товарные рынки. Существенный рост цен на нефть и драгоценные металлы является прямым результатом роста рисков из-за возможного осложнения ситуации в Сирии. Рост котировок большинства промышленных металлов с наибольшей вероятностью вызван некоторым оживлением в промышленном секторе Китая.

Нефтегазовый сектор

Основные новости нефтегазового сектора:

1. По сообщениям премьер-министра Ирака Лукойл может войти в проект Киркук (одно из крупнейших месторождений в стране). Также компания может увеличить инвестиции в приобретение ветроэнергетических парков в Болгарии (в июне Лукойл уже объявлял о покупке 2 станций в Европе). В ближайшее время Лукойл может перезапустить производство на заводе «Карпатнефтехим» на Украине (достигнута договоренность с властями страны по тарифам на тепло и ж/д перевозки).

2. Башнефть-Полюс (совместное предприятие Башнефти и Лукойла) начала добычу нефти в рамках реализации проекта разработки месторождений им. Требса и Титова. Планируемый объем добычи до конца 2013 года составляет 300 тыс тонн.

3. Газпром нефть завершила сделку по покупке эстонской компании AS Baltic Marine Bunker, специализирующейся на реализации судовых топлив. Ранее Газпром нефть приобрела румынскую компанию Marine Bunker Balkan.

4. Роснефть получила фонтанные притоки нефти в Иркутской области. Нефть, добытая на данном участке, будет экспортироваться по ВСТО в Китай.

5. Транснефть планирует продать 100% дочерней страховой компании. Среди наиболее вероятных претендентов на покупку – Альфастрахование и Согаз.

6. Объявили о выплате промежуточных дивидендов: Лукойл (50 руб на акцию, дивидендная доходность порядка 2,5%), Газпром нефть (4,09 руб на акцию, дивидендная доходность порядка 3,1%).

Металлургическая и горнодобывающая отрасль

Ключевые события в секторе M&M:

1. Владимир Путин предложил отменить НДПИ для новых угольных компаний, осваивающих труднодоступные и низкорентабельные месторождения. По мнению президента, также нужно предусмотреть снижение тарифов для компаний, активно инвестирующих в развитие ж/д и портовой инфраструктуры.

2. Мечел продолжает распродажу активов: группа продала «Донецкий электрометаллургический завод» за символическую сумму в 2 тыс евро, а также намерена реализовать угольный актив Bluestone в Америке (нерентабелен при текущих ценах, в случае продажи наиболее вероятно последующее крупное списание убытков).

3. В рамках программы сокращения неэффективных мощностей РУСАЛ может снизить объем производства алюминия в 2014 году до 3,7 млн, что увеличивает ранее заявленные объемы сокращения (на 357 тыс до конца 2013 г). Действия компании вызваны слабой динамикой цены на алюминий и избытком производственных мощностей на рынке.

4. Рейтинговое агентство Moody’s повысило прогноз по рейтингу Северстали со стабильного до позитивного, что отражает успешное противостояние компании неблагоприятному рыночному фону.

5. Зелимхан Муцоев полностью продал свой пакет в Polyus Gold (18,5%) своему брату Амирхану Мори. По сообщениям СМИ, такое действие вызвано желанием бизнесмена продолжить политическую карьеру.

6. НЛМК опубликовало сильную отчетность за 2К13: снижение выручки на 1% до 2,83 млрд долл (существенно лучше прогнозов), рост EBITDA на 26% до 400 млн долл за счет существенного роста доли реализации продукции с высокой добавленной стоимостью.

Потребительский сектор

Основные новости потребительского сектора:

1. Акционеры торговых сетей М.Видео и Эльдорадо решили отказаться от слияния компаний: требование ФАС о закрытии магазинов в ряде регионов снизило экономическую целесообразность сделки.

2. Акционеры Фармстандарта одобрили покупку сингапурской Bever Pharmaceutical (большинство миноритарных акционеров проголосовали против). Безрецептурный бизнес Фармстандарта будет выделен в новую компанию («Отисифарм»), которая получит 1/3 активов Фармстандарта, основную часть денежных средств (3,5 млрд руб) Фармстандарта, права на множество товарных знаков и патентов. Также в состав новой компании войдут купленная Bever Pharmaceutical (предполагается, что Отисифарм получит существенный позитивный эффект от принадлежащих Bever долгосрочных контрактов на закупку сырья для препаратов) и две компании, владеющие товарными знаками афобазол и аципол.

3. «Аптечная сеть 36,6» продала принадлежащие ей 52% акций «Верофарм» структурам Р. Авдеева, одного из совладельцев Московского кредитного банка. Сделка заключена с существенной премией к рынку и позволит «36,6» частично решить проблемы с долгами (МКБ является крупнейшим кредитором «36,6»).

4. АФК «Система» ведет переговоры о покупке сети магазинов женской одежды Concept Club. Сделка может усилить позиции торгового бизнеса «Системы» в преддверии ожидаемого в 2015 году IPO «Детского мира».

5. Магнит планирует снизить объем капитальных затратна строительство новых гипермаркетов в 2013 году, больше магазинов будет открываться на арендованных площадях.

6. Инвестиционный фонд Prosperity Capital Management увеличил долю в группе «Черкизово» с 4,9% до 5,22%.

Финансы

Основные новости финансового сектора:

1. Московская биржа опубликовала сильную отчетность по МСФО за 1П2013: процентные расходы выросли на 24% до 3 млрд руб, комиссионные доходы прибавили 18% до 3,29 млрд руб (рост комиссионных доходов по всем секторам, кроме фондового рынка). Чистая прибыль выросла на 52% до 3,3 млрд руб. Рост рентабельности позволяет рассчитывать на большие дивиденды по итогам года.

2. Сбербанк пересмотрел прогноз результатов в 2013 году: умеренное снижение прибыли ближе к нижней границе ожидаемого диапазона, более слабый рост корпоративного кредитования. Давление на результаты вызвано общим ухудшением экономического состояния страны с начала года. Турецкая «дочка» Сбербанка – Denizbank – отчиталась о росте чистой прибыли за 1П13 на 90% до 329 млн долл. Банк запустил бизнес сырьевого трейдинга (commodity trade finance), планируя побороться за таких крупных клиентов как Gunvor, Glencor и Vitol. Также стало известно, что Сбербанк принял на работу бывшего главу X5 Retail Group Льва Хасиса для курирования административных и операционных вопросов. Предполагается, что опыт Хасиса позволит улучшить контроль над постоянно растущими операционными расходами банка, вызванными активным расширением деятельности.

Телекоммуникации

Основные новости сектора телекомов:

1. Котировки акций Ростелекома резко снизились в связи с завершением программы выкупа акций у миноритарных акционеров, не согласных с планами по реструктуризации компании. В частности, были выкуплены бумаги К. Малофеева и часть пакета, принадлежащего Газпромбанку. Общий объем выкупа составил порядка 9,3% от уставного капитала. Ранее Ростелеком объявил, что планирует выделить отдельный офис для централизованного управления мобильными активами с целью их дальнейшего объединения с Теле2 Россия. Также Ростелеком уведомил, что расширяет сотрудничество со «Связным»: увеличена география соглашения и плановый объем подключений абонентов

2. Мегафон рассмотрит вопрос о покупке 100% «Скартел» за 1,18 млрд руб на внеочередном собрании акционеров в сентябре. Ранее совет директоров компании рекомендовал одобрить покупку.

3. Совет директоров МТС рекомендовал к выплате промежуточные дивиденды в размере 5,22 руб на акцию (дивидендная доходность составит примерно 1,82%).

Химический сектор

Основные новости химического сектора:

1. Фосагро выплатит внеочередные дивиденды в размере 15,45 руб на акцию, дивидендная доходность составит порядка 1,65%. Также компания опубликовала слабую финансовую отчетность за 1П13: при росте выручки на 6,7% чистая прибыль сократилась на 55,8% до 4,77 млрд руб.

2. Акрон также опубликовал слабые финансовые результаты за 1П2013: снижение выручки на 2,89% до 34,25 млрд руб, падение чистой прибыли на 20,5% до 5,236 млрд руб.

3. Белорусские власти арестовали генерального директора Уралкалия В. Баумгертнера. Пока российские власти на предприняли серьезных мер для вызволения бизнесмена. Арест Баумгертнера связан с изменением Уралкалием политики сбыта продукции, что невыгодно для белорусских партнеров. По сообщениям СМИ, большую часть акций Уралкалий, проданную крупнейшими акционерами, скупили структуры Сулеймана Керимова, таким образом увеличив его долю в компании до 21,75%. В настоящий момент компания ведет переговоры о покупке дистрибьюторов удобрений в крупнейших странах-потребителях калия, чтобы максимизировать объем реализуемой продукции.

Энергетика

Основные новости сектора энергетики:

1. В ходе встречи с энергетиками, В. Путин подтвердил, что РусГидро может получить до 100 млрд рублей государственных субсидий для финансирования инвестиционной программы в Сибири и на Дальнем Востоке. Средства могут быть предоставлены из Фонда национального благосостояния или Пенсионного фонда (находится под управлением ВЭБ). Также компания отчиталась о сильных результатах за 1П2013: рост выручки на 7,1% до 161,9 млрд руб по сравнению с 151,2 в 1П2012, чистая прибыль в размере 10,8 млрд руб после убытка в 0,4 млрд руб в 1П2012.

2. Выручка Э.ОН Россия в 1П13 по МСФО выросла на 9,1% до 38,4 млрд руб, чистая прибыль - на 7,9% до 9,4 млрд руб.

3. Газпромэнергохолдинг в ходе аукциона выкупил 89,98% акций МОЭК по цене 98,62 млрд руб.

4. Россети опубликовали смешанную отчетность за первое полугодие с учетом консолидации ФСК: выручка компании выросла на 11,1% до 348,8 млрд руб, а чистый убыток из-за большого количества неденежных статей составил 2,1 млрд руб (против прибыли в 24,8 млрд руб в 1П12).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба