Прошедшая неделя ознаменовалась умеренной коррекцией на большинстве мировых фондовых площадок. Индекс MSCI World понизился на 0.4% после непрерывного роста в течение предыдущих трех недель, в ходе которого был обновлен пятилетний максимум. Всплеск оптимизма на рынках, связанный с решением ФРС не начинать сокращать объемы покупки активов, сошел на нет, и инвесторы начали более трезво оценивать сложившуюся ситуацию. Выходить из программ QE Штатам рано и поздно придется, и чем позже это начать делать, тем тяжелее могут быть последствия для финансовых рынков. Туманные и противоречивые комментарии представителей ФРС, которые на неделе в большом количестве появлялись в новостных лентах, нисколько не прояснили вопрос, отразив большие разногласия и проблемы в коммуникации в процессах определения стратегии Федрезерва. Так, глава ФРБ Ричмонда Д. Лэкер считает сохранение стимулирующих программ в текущих условиях нецелесообразным и вредным для экономики. С ним солидарна президент ФРБ Канзаса Э. Джордж, по мнению которой нерешительность Федрезерва относительно сокращения QE может стать причиной утраты доверия к американскому регулятору. В то же время председатель ФРБ Нью-Йорка У. Дадли и глава ФРБ Миннеаполиса Н. Кочерлакота уверены, что экономика США по-прежнему нуждается в поддержке, и начинать уменьшать объемы программ покупки облигаций сейчас было бы ошибкой. Как результат, неопределенность в отношении планов ФРС в ближайшие месяцы сохранится, что будет оказывать определенное давление на спрос в рисковых активах.

Еще одной темой, которая в последние дни вышла на первый план на финансовых рынках, стала нерешенность бюджетных проблем США. Напомним, что 30 сентября в Штатах заканчивается очередной финансовый год, а бюджет на следующий финансовый год еще не принят. Кроме того, в середине октября американские власти исчерпают и лимит госдолга. В этих условиях к концу октября правительство США рискует оказаться без денег, что парализует его работу и приведет к техническому дефолту. Поэтому американским законодателям придется действовать довольно оперативно, чтобы избежать повторения ситуации августа 2011 г., когда Штаты лишились высшего кредитного рейтинга от агентства S&P.

Основным камнем преткновения в бюджетных дискуссиях в Штатах является вопрос сокращения госрасходов. Республиканцы требуют замораживания на ближайший год новых программ медицинского страхования, введенных Б. Обамой, и без этого не готовы идти на уступки, в том числе и на повышение лимита заимствований. Администрация Б. Обамы настаивает, чтобы финансирование программы медицинского страхования, получившей название Obamacare, осуществлялось в полном объеме. При этом Б. Обама заявил, что не подпишет никаких законодательных актов, предусматривающих отсрочку введения новой системы медицинского страхования, и в жестких выражениях обвинил оппонентов в безответственности. На наш взгляд, компромисс в той или иной форме в итоге будет достигнут, поскольку ни одна, ни другая партия не захочет оказаться в глазах избирателей ответственной за очередной бюджетный кризис. Однако произойдет это, скорее всего, как водится, в последний момент, поэтому волатильность на рынках в ближайшие дни может возрасти.

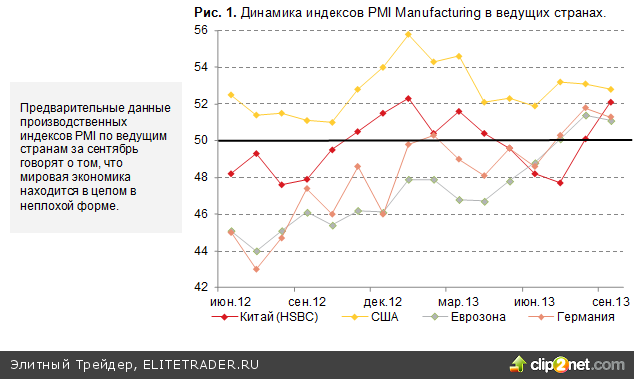

Экономической информации на прошедшей неделе выходило вновь немного, но носила она в целом позитивный характер. Оценка роста американского ВВП во 2-м квартале была подтверждена на уровне 2.5% к/к в годовом исчислении. Таким образом, экономика США в апреле-июне существенно ускорилась после повышения на 1.8% в 1-м квартале. Предварительные данные индексов деловой активности PMI в промышленности ведущих стран за сентябрь показали, что мировая экономика находится в неплохой форме. Так, в КНР показатель вырос до максимума за 6 месяцев. С учетом других статистических данных из этой страны, можно утверждать, что некоторый спад, наблюдавшийся в китайской экономике в середине лета, преодолен, и властям Поднебесной удастся выполнить цель по росту ВВП в текущем году на 7.5%. В США и Европе темпы роста деловой активности в производственном секторе несколько уменьшились, однако соответствующие индексы по-прежнему находятся уверенно выше пороговой отметки 50 пунктов, разделяющей области роста и спада. Отметим при этом, что за счет существенного улучшения ситуации в сфере услуг композитный индекс PMI в Еврозоне в сентябре вырост до 52.1 пункта − максимума с середины 2011 г. Это позволяет рассчитывать на ускорение восстановления экономики валютного блока в 3-м квартале.

Евросоюз

В ходе выступления перед Европейским парламентом М. Драги заявил о том, что ЕЦБ может провести еще один раунд LTRO (программы выдачи европейским банкам нелимитированных кредитов сроком на три года), если в этом возникнет необходимость. По словам главы европейского регулятора, темпы возвращения займов банками указывают на то, что финансовые институты Еврозоны стали менее зависимы от ликвидности, которую предоставляет ЦБ. Но, несмотря на определенную нормализацию ситуации, исчезновение излишков ликвидности может создать повышательное давление на рыночные ставки заимствования, поэтому ЕЦБ готов применить все инструменты, включая LTRO, если потребуется.

М. Драги подтвердил обещание сохранять низкие базовые процентные ставки в обозримом будущем. По оценкам ЦБ, инфляция в Еврозоне будет ниже целевого уровня 2% в течение продолжительного периода времени. Вопрос о том, испытывает ли Греция потребность в третьем пакете финансовой помощи, М. Драги назвал преждевременным. ЕЦБ считает, что в настоящее время госдолг Греции находится на устойчивом уровне. При этом глава ЦБ Еврозоны заявил, что регулятор не видит себя в качестве долгосрочного члена «тройки» международных кредиторов.

МВФ призвал государства Еврозоны сформировать единое бюджетное ведомство. Аналитики фонда считают, что создание такой структуры поможет блоку в будущем справляться с экономическими кризисами, затрагивающими лишь отдельные части региона. Отметим, что ранее подобные предложения высказывали некоторые представители ЕС, однако они вызвали резко негативную реакцию наиболее кредитоспособных стран валютного блока. Тем не менее эксперты МВФ подчеркивают, что механизм не предполагает оплату долгов слабых стран более состоятельными соседями в случае кризиса. По их словам, «разделение бюджетных рисков означает, что страны, где циклические условия лучше в данный момент, оказывают поддержку тем, кто столкнулся с трудностями. Это не означает, что одна и та же страна всегда оказывает помощь или получает ее».

МВФ предлагает государствам Еврозоны, в частности, создать фонд «на черный день», из которого могли бы выделяться средства на помощь странам, столкнувшимся с экономическими проблемами. Предполагается, что ежегодные отчисления в такой фонд, эквивалентные 1.5-2.5% ВВП Еврозоны, были бы достаточны для обеспечения такой же поддержки, какую правительство Германии оказывает проблемным странам. Другая концепция, выдвигаемая МВФ, − формирование фонда страхования на случай запредельного уровня безработицы, из которого можно выплачивать пособия в странах, переживающих серьезные экономические проблемы.

В МВФ отмечают, что «создание полностью общего бюджета на уровне зоны евро помогло бы разделить риски, как за счет уменьшения вклада испытывающей проблемы страны в единый бюджет, так и за счет расходов». По мнению экспертов фонда, эти рекомендации могли бы быть применены в случае будущих кризисов. При этом они призывают страны Еврозону немедленно создать централизованный фонд, средства которого направлялись бы на решение проблем европейских банков. Этот фонд мог бы использоваться для предоставления временной помощи проблемному банку до того, как будет запущен единый механизм работы с проблемными банками.

Согласно заявлению управляющего директора Европейского механизма стабильности (ESM) К. Реглинга, страны Еврозоны постепенно выходят из финансового кризиса, сотрясавшего валютный союз в течение нескольких лет. По словам К. Реглинга, «достигнутый прогресс куда более значителен, чем это признается средствами массовой информации и населением». Хотя при этом еврочиновник признает, что позитивные показатели экономики зоны евро пока еще не привели к конкретному улучшению положения жителей стран региона. Но о явном прогрессе, по мнению К. Реглинга, свидетельствует тот факт, что страны, получавшие международную финансовую помощь, успешно справляются со своими задачами по оздоровлению экономики. Он особенно подчеркнул достижения Португалии и указал на цикл реформ, проведенных в Греции. К. Реглинг также отметил, что остаточный потенциал ESM составляет на данный момент 450 млрд. евро, то есть 90% всего фонда.

По словам премьер-министра Испании М. Рахоя, экономика страны вышла из рецессии в конце лета 2013 г. По оценкам властей, испанский ВВП увеличился в 3-м квартале текущего года на 0.1-0.2% в годовом выражении, а подъем показателя относительно 2-го квартала составил 0.4-0.8%. В 2014 г. экономика Испании, как ожидается, вырастет на 0.5-1%, что позволит рынку труда перейти к росту на устойчивой основе. В то же время М. Рахой подчеркнул, что «Испания вышла из рецессии, но не вышла из кризиса». Поэтому перед тем, как начать вставать на ноги, ей придется пройти через длительный период более строгих мер бюджетной экономии. При этом премьер заявил, что, несмотря на ослабление кризисных явлений, надеется на продолжение политической и финансовой интеграции Еврозоны, которая поддержит проблемные страны, в числе которых Испания, через создание банковского союза.

США

Согласно информации из письма министра финансов США Д. Лью спикеру Палаты представителей американского Конгресса Д. Бейнеру, потолок госзаимствований Штатов будет достигнут 17 октября. Д. Лью отметил, что Минфин к указанной дате будет располагать только $30 млрд. для оплаты различных счетов, тогда как ранее сумма оценивалась в $50 млрд. По словам министра, это «намного ниже ожидаемых расходов, которые могут составит $60 млрд.». Таким образом, впервые указан крайний срок, до которого американские законодатели должны будут найти компромисс по вопросам налоговой и бюджетной политики, чтобы в его рамках также решить вопрос о повышении планки госдолга, который традиционно является камнем преткновения во взаимоотношениях республиканцев и демократов. По расчетам Бюджетного управления Конгресса, Минфин исчерпает лимит заимствований, а также свободные денежные средства в период с 22 октября до конца месяца.

Министерство торговли США оставило оценку роста ВВП во 2-м квартале текущего года на уровне 2.5% к/к в пересчете на годовые темпы, что оказалось несколько хуже прогнозов экспертов, ожидавших пересмотра до 2.6% к/к. Подъем индекса PCE Core, который внимательно отслеживается ФРС при оценке рисков инфляции, составил 0.6% к/к, что стало наименьшим увеличением с 1-го квартала 2009 г. Предыдущая оценка показателя равнялась 0.8% к/к, ее пересмотра не ожидалось. Потребительские расходы, на которые приходится 70% ВВП США, в апреле-июне повысились на 1.8% к/к после увеличения на 2.3% к/к кварталом ранее. Государственные расходы сократились в минувшем квартале на 0.4% к/к, ранее сообщалось об их снижении на 0.9% к/к. Объемы жилищного строительства подскочили на 14.2% в годовом выражении (12.9% г/г в пересмотренной оценке). Доналоговая прибыль американских компаний во 2-м квартале увеличилась на 3.6% к/к в пересчете на годовые темпы, в 1-м квартале наблюдалось снижение показателя на 1.2% к/к.

Объем заказов на товары длительного пользования в США в августе увеличился на 0.1% по сравнению с предыдущим месяцем, в то время как ожидалось снижение на 0.2% м/м. Согласно пересмотренным данным, в июле объем заказов уменьшился на 8.1% м/м, а не на 7.3% м/м, как сообщалось ранее. Одним из самых успешных в августе стал сектор автомобилей. Продажи легковых машин и грузовиков составили 16 млн. в пересчете на годовые темпы по сравнению с 15.7 млн. в июле. В то же время заказы без учета волатильной компоненты транспортного оборудования уменьшились в августе на 0.1% м/м после снижения на 0.5% м/м в предыдущем месяце. Заказы на средства производства без учета самолетов и военного оборудования, являющиеся индикатором капиталовложений бизнеса, выросли в августе на 1.5% относительно июля.

Продажи новых домов в США в августе выросли на 7.9% м/м до 421 тыс. в годовом исчислении. Это самый значительный месячный прирост с мая 2010 г. Средняя цена продажи дома на первичном рынке увеличилась в августе на 0.6% г/г до $254.6 тыс. Число выставленных на продажу новостроек на конец прошлого месяца составляло наиболее значительные с марта 2011 г. 175 тыс., и при сохранении августовских темпов продаж на реализацию всех новостроек в Штатах потребовалось бы 5 месяцев против 5.2 месяца в июле. В то же время средняя фиксированная ставка по 30-летнему ипотечному кредиту в США достигла в середине августа 4.5% годовых, что является максимальным уровнем с июля 2011 г. Этот фактор может ограничить темпы дальнейшего восстановления американского рынка жилья.

Страны Азии, Россия, развивающиеся рынки

Потребительские цены в Японии в августе выросли на 0.9% г/г, превысив прогнозы. Базовые потребительские цены (core CPI), в расчет которых не включается стоимость свежих продуктов питания, увеличились на 0.8% г/г. Отметим, что августовская инфляция в стране оказалась максимальной с 2008 г. В то же время этот рост целиком основан на увеличении цен на энергоносители и продовольствие. Так, цены на бензин выросли на 13.2% г/г, а стоимость киловатт-часа электроэнергии подскочила на 8.9% г/г. Потребительские цены без учета стоимости продуктов питания и энергоносителей снизились в августе на 0.1% г/г, как и в июле, что совпало с ожиданиями.

Согласно предварительным данным, индекс деловой активности PMI в производственном секторе КНР, рассчитываемый HSBC и Markit, в сентябре увеличился до 51.2 пункта, превысив прогнозы. Показатель стал максимальным за 6 месяцев и свидетельствует о том, что вторая по величине экономика мира находится на подъеме и набирает обороты. В докладе HSBC говорится об увеличении объемов производства, экспортных заказов и цен, которые и стали в итоге драйверами роста индикатора. В то же время рост занятости замедлил свои темпы. В целом данные индекса PMI согласуются с другими статданными по экономике КНР и поддерживают прогнозы ускорения темпов роста китайского ВВП в 3-м квартале.

По данным Государственного статистического управления КНР, прибыль ведущих китайских промышленных предприятий в августе выросла на 24.2% г/г до 483.17 млрд. юаней ($78.95 млрд.). В июле наблюдался подъем показателя лишь на 11.6% в годовом выражении. За первые 8 месяцев текущего года прибыль крупных промпредприятий КНР выросла на 12.8% г/г до 3.48 трлн. юаней ($569.67 млрд.). Наиболее динамичное увеличение прибыли отмечено в сфере производства и поставок электроэнергии, автомобилестроения, неметаллических минеральных продуктов. Кроме того, существенно повысилась прибыльность таких отраслей, как производство компьютеров и телекоммуникационного оборудования, электромеханических приборов, а также переработка нефти. Вышеперечисленные отрасли обеспечили в августе 60% от общего показателя повышения прибыльности крупных промышленных предприятий Китая.

Международное рейтинговое агентство S&P прогнозирует, что в 2013 г. темпы роста ВВП России замедлятся до 2% по сравнению с 3.4% в 2012 г. и 4.3% в 2011 г. Одной из причин снижения темпов роста ВВП в агентстве называют ухудшение экономической ситуации в Еврозоне и других странах, что обусловливает снижение спроса на российский экспорт, особенно нефть, газ и другие сырьевые товары. При этом российская экономика испытывает дефицит инвестиций в новые производственные мощности. Агентство считает, что низкий уровень капиталовложений не может объясняться только циклическими факторами, обусловленными неопределенностью, связанной с ситуацией в мировой экономике. Согласно его точке зрения, негативное влияние на показатели инвестиций оказывают также структурные факторы, в том числе слабость политических и экономических институтов, которые сдерживают конкурентоспособность экономики и оказывают неблагоприятное влияние на деловой климат. Если Россия не улучшит условия ведения бизнеса, то в долгосрочной перспективе она не сможет обеспечить стабильный приток инвестиций.

В обзоре S&P указывается, что, несмотря на ослабление экономики, с 2012 г. в стране наблюдается рост инфляции. Она оставалась высокой в 1-м полугодии 2013 г. и составляла в среднем 7.1%, что намного выше целевого значения, установленного Банком России. Вместе с тем, уровень безработицы (5.3% в июле) оставался рекордно низким. Эти факторы, а также сокращение профицита торгового баланса, позволяют S&P сделать вывод о том, что российская экономика работает почти на пределе своего потенциала.

Продолжающееся замедление темпов экономического роста ведет к тому, что в адрес правительства РФ все чаще раздаются призывы к принятию действенных мер. Но, как отмечает S&P, основной акцент в обсуждении таких мер делается на возможности поддержки роста мерами макроэкономической политики, а не путем структурных реформ. По мнению агентства, структурный характер наблюдаемого замедления существенно ограничивает набор мер экономической политики, имеющихся в распоряжении правительства. В частности, S&P полагает, что использование активов Национального фонда благосостояния для финансирования инфраструктурных проектов обеспечит только временное повышение темпов роста экономики. При этом в агентстве отмечают, что сохраняются вопросы по реализации этой программы и подотчетности процесса ее осуществления. S&P подчеркивает, устойчивый рост невозможен без улучшения делового климата.

О том, что экономика России приближается к пределу своих возможностей, говорит и Всемирный банк (ВБ). Согласно обзору ВБ, темпы увеличения ВВП замедляются из-за ослабления спроса, что обусловлено циклическим (зависимость России от экспорта нефти и газа) и структурным (неконкурентоспособные отрасли и неконкурентные рынки) характером экономики. По мнению экспертов банка, экономика России находится в «стадии ожидания». Потребители из-за неопределенности по поводу будущего экономики начали вслед за инвесторами занимать выжидательную позицию. Так что модель экономического роста, которая в основном опиралась на рост потребления, почти исчерпала себя. По мнению ВБ, правительству РФ необходимо пересмотреть меры политики по стимулированию экономики. По оценке ВБ, в 2013 г. экономика России вырастет на 1.8% (июньский прогноз составлял 2.3%). В 2014 г. банк ожидает роста российской экономики на 3.1%, хотя ранее оценивал его в 3.5%.

В МВФ также считают, что российская экономика близка к полному использованию своего потенциала. Безработица в РФ находится на одном из самых низких уровней за всю историю, а загрузка производственных мощностей − на докризисном пиковом уровне. По мнению МВФ, баланс рисков замедления экономического роста в РФ смещен в неблагоприятную сторону ввиду возможных внешних и внутренних потрясений. Для повышения потенциального роста объема производства фонд призывает «решительно проводить структурные реформы, особенно на стороне предложения». Директора МВФ приветствовали принятие в России основанного на цене нефти бюджетного правила и призвали власти РФ проводить политику, «соответствующую духу бюджетного правила, и не принимать предложений, направленных на обход лимитов на расходы». МВФ также призывает российские власти к постепенному ужесточению налогово-бюджетной политики в среднесрочной перспективе. Эксперты МВФ прогнозируют, что в 2013 г. экономика России вырастет на 1.5%, что на 1 п.п. хуже предыдущего прогноза (2.5%). Оценка роста российского ВВП в 2014 г. понижена на 0.25 п.п. до 3%.

По итогам недели индексы волатильности несколько повысились, хотя и остались на относительно невысоком для среднесрочного периода уровне. Цены «рисковых» активов умеренно понизились. Данных макроэкономической статистики выходило немного, при этом они носили довольно позитивный характер. Финансово-политическая информация, поступавшая на рынок, указала на определенное повышение внешнеполитических рисков для инвесторов, при этом данные риски могут еще больше возрасти ближайшие дни. Тем не менее, мы ожидаем небольшого роста российских фондовых индикаторов по итогам предстоящей недели, при этом волатильность торгов, вероятно, останется на высоком уровне. Мы также сохраняем позитивный взгляд на перспективы динамики котировок акций первого и второго эшелонов рынка в среднесрочном периоде.

Техническая картина по основным индексам и сырьевым товарам

Индекс ММВБ

Индекс ММВБ торгуется выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1500 пунктов, далее 1515 пунктов. В случае снижения поддержкой выступит отметка 1460 пунктов, далее 1440 пунктов.

Индекс S&P 500

Индекс S&P 500 торгуется ниже своих скользящих средних, что говорит о негативном настроении на рынке. Ближайшее сопротивление расположено в районе 1710 пунктов, далее 1730 пунктов. В случае снижения целью движения выступит район 1690 пунктов, далее 1670 пунктов.

Нефть Brent

Котировки нефти Brent движутся на уровне своих скользящих средних, что говорит о нейтральном настроении на рынке. Ближайшее сопротивление находится на уровне $110 за баррель, далее $112 за баррель. Ближайшая поддержка расположена на уровне $107 за баррель, при ее пробитии целью снижения может стать отметка $105 за баррель.

Золото

Котировки золота движутся на уровне своих скользящих средних, что говорит о нейтральном настроении на рынке. Ближайшее сопротивление расположено в районе $1360 за унцию, далее $1420 за унцию. Ближайшая поддержка лежит в районе $1300 за унцию, далее $1280 за унцию.

Пара EUR/USD

Котировки EUR/USD движутся на уровне своих скользящих средних, что говорит о нейтральном настроении на рынке. Ближайшее сопротивление находится в районе 1.354, далее 1.365. В случае снижения уровнями поддержки станут отметки 1.340 и далее 1.312.

Основные корпоративные события за неделю

Магнит

Событие. Магнит опубликовал обновленный прогноз развития на 2013 г. и предварительный прогноз на 2014 г. Согласно прогнозу, в 2013 г. количество открытий магазинов у дома составит 1100 (в начале года планировалось открыть также 1100 магазинов), гипермаркетов и магазинов «Семейный» − 60-65 (в начале года планировалось открыть 60 магазинов), магазинов косметики – 0 (в начале года планировалось открыть 250 магазинов). Темпы роста выручки в рублевом выражении ожидаются на уровне 29-30% (в начале года планировалось 29-30%). Маржа по EBITDA сохранится на уровне прошлого года. В 2014 г. предполагается открыть 1000 магазинов у дома, 80 гипермаркетов и 350 магазинов косметики. Темпы роста выручки в 2014 г. ожидаются на уровне 25%.

Комментарий. Обновленный прогноз на текущий год несколько ниже первоначального по числу открытий из-за снижения количества открытий магазинов косметики до 0. При этом прогноз открытий по двум основным форматам сохранился без изменений. Кроме того, поскольку вклад магазинов косметики в общую выручку составляет всего 2%, прогноз по выручке не изменился, также не изменился прогноз по марже по EBITDA. В то же время прогноз на следующий год по росту выручки и по числу открытий выглядит достаточно амбициозно, особенно на фоне разговоров о том, что доля сетевых магазинов в российском ритэйле достигла уровня развитых стран, и дальнейший рост этого сектора может замедлиться. На наш взгляд, данный прогноз будет иметь нейтральное влияние на котировки акций компании.

Роснефть

Событие. По сообщении компании, Роснефть договорилась с итальянской Enel о покупке за $1.8 млрд. 40%-й доли в Arctic Russia B.V., обеспечивающей косвенное владение 19.6% в ООО «СеверЭнергия». СеверЭнергия является газодобывающим предприятием, владеющим лицензиями на ряд месторождений в ЯНАО (крупнейшие − Самбургское, Яро-Яхинское, Ево-Яхинское и Северо-Часельское). Доказанные запасы углеводородов компании составляют 7.3 млрд. бнэ. Другими акционерами СеверЭнергии являются Новатэк, Газпром нефть и Eni. Сделка будет завершена при условии получения одобрений со стороны регулирующих органов.

Комментарий. Покупка СеверЭнергии соответствует планам Роснефти по развитию газового бизнеса. Она позволит заметно увеличить запасы газа и будет способствовать достижению долгосрочной цели компании, предполагающей наращивание газодобычи до 100 млрд. куб. м. в год к 2030 г. и выход на 1-е место среди независимых производителей газа в РФ. Стоимость покупки (СеверЭнергия оценена в $9.2 млрд., или $1.25 за баррель запасов) при этом представляется вполне адекватной. В целом мы оцениваем новость как нейтральную для котировок акций Роснефти, хотя некоторым участникам рынка, возможно, не понравится, что компания еще больше увеличит долговую нагрузку, и так самую высокую в отрасли.

Аптеки 36 и 6

Событие. В СМИ появилась информация о том, что готовится сделка по продаже мажоритарных долей (около 30% от УК) владельцами компании «Аптеки 36 и 6» структурам МКБ, основным совладельцем которого является Р. Авдеев, ранее купивший 52% Верофарма. Подробностей сделки нет, владельцы аптек и Р. Авдеев от комментариев отказались. Завершение сделки планируется до конца года.

Комментарий. В настоящее время чистый долг аптек, после продажи Верофарма, оценивается в 3.8 млрд. руб. Ранее МКБ одобрил аптекам кредитную линию в сумме 8.5 млрд. руб. из которых выбрано около 2 млрд. руб. В данной связи покупка МКБ контрольной доли в Верофарме и мажоритарной доли в аптеках выглядит логично: основной кредитор получил контроль над своими должниками. Для миноритарных акционеров компании данная новость скорее положительна, так как данная сделка сводит к минимуму риск банкротства компании. Кроме того, сделка по покупке Верофарма сопровождалась очень щедрой для миноритарных акционеров офертой с 20%-й премией к рынку, возможно, данная сделка так же будет сопровождаться выгодной для миноритариев офертой.

ПИК

Событие. Группа компаний ПИК представила консолидированную отчетность по МСФО на 30 июня 2013 г. В 1-м полугодии выручка группы выросла на 72.1% г/г до 25 млрд.руб., причем выручка от продажи жилой недвижимости увеличилась в 2.2 раза. Рост обусловлен, в первую очередь, увеличением объемов передачи недвижимости покупателям: в 1-м полугодии было передано 261 тыс.кв.м. недвижимости против 138 тыс.кв.м. годом ранее. Средняя цена реализации недвижимости также выросла − на 15.8% до 79.7 тыс.руб. за кв.м. в среднем. В то же время административные и коммерческие расходы снизились на 12.5% г/г до 1.4 млрд.руб. Скорректированный показатель EBITDA вырос в 3 раза и составил 6.3 млрд.руб. Чистая прибыль группы составила 2.6 млрд.руб. против убытка 0.96 млрд.руб. годом ранее. Рост операционного денежного потока вместе с проведенным в июне доразмещением акций способствует снижению долговой нагрузки: чистый долг группы с начала года снизился на 61.4% и составил 22.8 млрд.руб.

Комментарий. Представленные результаты позитивны для компании. Большое значение имеет заметное повышение рентабельности до 25.3%. Кроме того, получение чистой прибыли, близкой к годовому значению прибыли в 2012 г. против убытка в 1-м полугодии 2012г., а также рост операционного денежного потока и снижение долговой нагрузки повышают вероятность начала выплаты дивидендов в ближайшие годы.

Сбербанк

Событие. Первый зампред правления Сбербанка М. Полетаев сообщил о намерении Сбербанка снизить ставки по корпоративным кредитам в среднем на 0.5%, и через неделю-две – по вкладам. Наибольшее снижение планируется по краткосрочным кредитам. Ранее Сбербанк уже дважды снижал ставки по корпоративным кредитам − в марте примерно на 1 п.п. и в мае на 0.4-1.4 п.п. За январь-август банк потерял 2% по портфелю крупнейших корпоративных кредитов, и ему необходимо повышать спрос, несмотря на то, что платой за это может быть потеря части доли на рынке привлечения депозитов населения.

Комментарий. В целом, снижение ставок по кредитам негативно для Сбербанка. Хотя Г. Греф ранее уже сообщал о намерении в дальнейшем продолжить снижение ставок, поэтому новость не является неожиданной. Действия Сбербанка, как правило, являются сигналом для других крупных банков и определяют динамику банковской системы. Таким образом, продолжение снижения ставок говорит о сохраняющемся давлении на сектор и борьбе за крупных заемщиков с хорошим кредитным рейтингом в условиях закредитованности населения.

РН Холдинг

Событие. По сообщению СМИ со ссылкой на выступление главы Роснефти И. Сечина, совет директоров компании в ближайшее время рассмотрит вопрос выкупа акций у миноритариев РН Холдинга (бывший ТНК-ВР Холдинг). По словам И. Сечина, при расчете цены выкупа за основу будет взята средневзвешенная рыночная цена за 1.5 года. Информации о сроках выкупа и даты отсечки пока нет.

Комментарий. По нашим оценкам, стоимость выкупа может составить порядка 64 руб. за обыкновенную акцию и 53.5 руб. за привилегированную акцию РН Холдинга. Несмотря на существенный рост данных бумаг в последние дни, потенциал их роста до указанных отметок все еще остается значительным. Поэтому мы считаем, что новость о выкупе будет оказывать поддержку котировкам акций РН Холдинга в ближайшие недели.

Еще одной темой, которая в последние дни вышла на первый план на финансовых рынках, стала нерешенность бюджетных проблем США. Напомним, что 30 сентября в Штатах заканчивается очередной финансовый год, а бюджет на следующий финансовый год еще не принят. Кроме того, в середине октября американские власти исчерпают и лимит госдолга. В этих условиях к концу октября правительство США рискует оказаться без денег, что парализует его работу и приведет к техническому дефолту. Поэтому американским законодателям придется действовать довольно оперативно, чтобы избежать повторения ситуации августа 2011 г., когда Штаты лишились высшего кредитного рейтинга от агентства S&P.

Основным камнем преткновения в бюджетных дискуссиях в Штатах является вопрос сокращения госрасходов. Республиканцы требуют замораживания на ближайший год новых программ медицинского страхования, введенных Б. Обамой, и без этого не готовы идти на уступки, в том числе и на повышение лимита заимствований. Администрация Б. Обамы настаивает, чтобы финансирование программы медицинского страхования, получившей название Obamacare, осуществлялось в полном объеме. При этом Б. Обама заявил, что не подпишет никаких законодательных актов, предусматривающих отсрочку введения новой системы медицинского страхования, и в жестких выражениях обвинил оппонентов в безответственности. На наш взгляд, компромисс в той или иной форме в итоге будет достигнут, поскольку ни одна, ни другая партия не захочет оказаться в глазах избирателей ответственной за очередной бюджетный кризис. Однако произойдет это, скорее всего, как водится, в последний момент, поэтому волатильность на рынках в ближайшие дни может возрасти.

Экономической информации на прошедшей неделе выходило вновь немного, но носила она в целом позитивный характер. Оценка роста американского ВВП во 2-м квартале была подтверждена на уровне 2.5% к/к в годовом исчислении. Таким образом, экономика США в апреле-июне существенно ускорилась после повышения на 1.8% в 1-м квартале. Предварительные данные индексов деловой активности PMI в промышленности ведущих стран за сентябрь показали, что мировая экономика находится в неплохой форме. Так, в КНР показатель вырос до максимума за 6 месяцев. С учетом других статистических данных из этой страны, можно утверждать, что некоторый спад, наблюдавшийся в китайской экономике в середине лета, преодолен, и властям Поднебесной удастся выполнить цель по росту ВВП в текущем году на 7.5%. В США и Европе темпы роста деловой активности в производственном секторе несколько уменьшились, однако соответствующие индексы по-прежнему находятся уверенно выше пороговой отметки 50 пунктов, разделяющей области роста и спада. Отметим при этом, что за счет существенного улучшения ситуации в сфере услуг композитный индекс PMI в Еврозоне в сентябре вырост до 52.1 пункта − максимума с середины 2011 г. Это позволяет рассчитывать на ускорение восстановления экономики валютного блока в 3-м квартале.

Евросоюз

В ходе выступления перед Европейским парламентом М. Драги заявил о том, что ЕЦБ может провести еще один раунд LTRO (программы выдачи европейским банкам нелимитированных кредитов сроком на три года), если в этом возникнет необходимость. По словам главы европейского регулятора, темпы возвращения займов банками указывают на то, что финансовые институты Еврозоны стали менее зависимы от ликвидности, которую предоставляет ЦБ. Но, несмотря на определенную нормализацию ситуации, исчезновение излишков ликвидности может создать повышательное давление на рыночные ставки заимствования, поэтому ЕЦБ готов применить все инструменты, включая LTRO, если потребуется.

М. Драги подтвердил обещание сохранять низкие базовые процентные ставки в обозримом будущем. По оценкам ЦБ, инфляция в Еврозоне будет ниже целевого уровня 2% в течение продолжительного периода времени. Вопрос о том, испытывает ли Греция потребность в третьем пакете финансовой помощи, М. Драги назвал преждевременным. ЕЦБ считает, что в настоящее время госдолг Греции находится на устойчивом уровне. При этом глава ЦБ Еврозоны заявил, что регулятор не видит себя в качестве долгосрочного члена «тройки» международных кредиторов.

МВФ призвал государства Еврозоны сформировать единое бюджетное ведомство. Аналитики фонда считают, что создание такой структуры поможет блоку в будущем справляться с экономическими кризисами, затрагивающими лишь отдельные части региона. Отметим, что ранее подобные предложения высказывали некоторые представители ЕС, однако они вызвали резко негативную реакцию наиболее кредитоспособных стран валютного блока. Тем не менее эксперты МВФ подчеркивают, что механизм не предполагает оплату долгов слабых стран более состоятельными соседями в случае кризиса. По их словам, «разделение бюджетных рисков означает, что страны, где циклические условия лучше в данный момент, оказывают поддержку тем, кто столкнулся с трудностями. Это не означает, что одна и та же страна всегда оказывает помощь или получает ее».

МВФ предлагает государствам Еврозоны, в частности, создать фонд «на черный день», из которого могли бы выделяться средства на помощь странам, столкнувшимся с экономическими проблемами. Предполагается, что ежегодные отчисления в такой фонд, эквивалентные 1.5-2.5% ВВП Еврозоны, были бы достаточны для обеспечения такой же поддержки, какую правительство Германии оказывает проблемным странам. Другая концепция, выдвигаемая МВФ, − формирование фонда страхования на случай запредельного уровня безработицы, из которого можно выплачивать пособия в странах, переживающих серьезные экономические проблемы.

В МВФ отмечают, что «создание полностью общего бюджета на уровне зоны евро помогло бы разделить риски, как за счет уменьшения вклада испытывающей проблемы страны в единый бюджет, так и за счет расходов». По мнению экспертов фонда, эти рекомендации могли бы быть применены в случае будущих кризисов. При этом они призывают страны Еврозону немедленно создать централизованный фонд, средства которого направлялись бы на решение проблем европейских банков. Этот фонд мог бы использоваться для предоставления временной помощи проблемному банку до того, как будет запущен единый механизм работы с проблемными банками.

Согласно заявлению управляющего директора Европейского механизма стабильности (ESM) К. Реглинга, страны Еврозоны постепенно выходят из финансового кризиса, сотрясавшего валютный союз в течение нескольких лет. По словам К. Реглинга, «достигнутый прогресс куда более значителен, чем это признается средствами массовой информации и населением». Хотя при этом еврочиновник признает, что позитивные показатели экономики зоны евро пока еще не привели к конкретному улучшению положения жителей стран региона. Но о явном прогрессе, по мнению К. Реглинга, свидетельствует тот факт, что страны, получавшие международную финансовую помощь, успешно справляются со своими задачами по оздоровлению экономики. Он особенно подчеркнул достижения Португалии и указал на цикл реформ, проведенных в Греции. К. Реглинг также отметил, что остаточный потенциал ESM составляет на данный момент 450 млрд. евро, то есть 90% всего фонда.

По словам премьер-министра Испании М. Рахоя, экономика страны вышла из рецессии в конце лета 2013 г. По оценкам властей, испанский ВВП увеличился в 3-м квартале текущего года на 0.1-0.2% в годовом выражении, а подъем показателя относительно 2-го квартала составил 0.4-0.8%. В 2014 г. экономика Испании, как ожидается, вырастет на 0.5-1%, что позволит рынку труда перейти к росту на устойчивой основе. В то же время М. Рахой подчеркнул, что «Испания вышла из рецессии, но не вышла из кризиса». Поэтому перед тем, как начать вставать на ноги, ей придется пройти через длительный период более строгих мер бюджетной экономии. При этом премьер заявил, что, несмотря на ослабление кризисных явлений, надеется на продолжение политической и финансовой интеграции Еврозоны, которая поддержит проблемные страны, в числе которых Испания, через создание банковского союза.

США

Согласно информации из письма министра финансов США Д. Лью спикеру Палаты представителей американского Конгресса Д. Бейнеру, потолок госзаимствований Штатов будет достигнут 17 октября. Д. Лью отметил, что Минфин к указанной дате будет располагать только $30 млрд. для оплаты различных счетов, тогда как ранее сумма оценивалась в $50 млрд. По словам министра, это «намного ниже ожидаемых расходов, которые могут составит $60 млрд.». Таким образом, впервые указан крайний срок, до которого американские законодатели должны будут найти компромисс по вопросам налоговой и бюджетной политики, чтобы в его рамках также решить вопрос о повышении планки госдолга, который традиционно является камнем преткновения во взаимоотношениях республиканцев и демократов. По расчетам Бюджетного управления Конгресса, Минфин исчерпает лимит заимствований, а также свободные денежные средства в период с 22 октября до конца месяца.

Министерство торговли США оставило оценку роста ВВП во 2-м квартале текущего года на уровне 2.5% к/к в пересчете на годовые темпы, что оказалось несколько хуже прогнозов экспертов, ожидавших пересмотра до 2.6% к/к. Подъем индекса PCE Core, который внимательно отслеживается ФРС при оценке рисков инфляции, составил 0.6% к/к, что стало наименьшим увеличением с 1-го квартала 2009 г. Предыдущая оценка показателя равнялась 0.8% к/к, ее пересмотра не ожидалось. Потребительские расходы, на которые приходится 70% ВВП США, в апреле-июне повысились на 1.8% к/к после увеличения на 2.3% к/к кварталом ранее. Государственные расходы сократились в минувшем квартале на 0.4% к/к, ранее сообщалось об их снижении на 0.9% к/к. Объемы жилищного строительства подскочили на 14.2% в годовом выражении (12.9% г/г в пересмотренной оценке). Доналоговая прибыль американских компаний во 2-м квартале увеличилась на 3.6% к/к в пересчете на годовые темпы, в 1-м квартале наблюдалось снижение показателя на 1.2% к/к.

Объем заказов на товары длительного пользования в США в августе увеличился на 0.1% по сравнению с предыдущим месяцем, в то время как ожидалось снижение на 0.2% м/м. Согласно пересмотренным данным, в июле объем заказов уменьшился на 8.1% м/м, а не на 7.3% м/м, как сообщалось ранее. Одним из самых успешных в августе стал сектор автомобилей. Продажи легковых машин и грузовиков составили 16 млн. в пересчете на годовые темпы по сравнению с 15.7 млн. в июле. В то же время заказы без учета волатильной компоненты транспортного оборудования уменьшились в августе на 0.1% м/м после снижения на 0.5% м/м в предыдущем месяце. Заказы на средства производства без учета самолетов и военного оборудования, являющиеся индикатором капиталовложений бизнеса, выросли в августе на 1.5% относительно июля.

Продажи новых домов в США в августе выросли на 7.9% м/м до 421 тыс. в годовом исчислении. Это самый значительный месячный прирост с мая 2010 г. Средняя цена продажи дома на первичном рынке увеличилась в августе на 0.6% г/г до $254.6 тыс. Число выставленных на продажу новостроек на конец прошлого месяца составляло наиболее значительные с марта 2011 г. 175 тыс., и при сохранении августовских темпов продаж на реализацию всех новостроек в Штатах потребовалось бы 5 месяцев против 5.2 месяца в июле. В то же время средняя фиксированная ставка по 30-летнему ипотечному кредиту в США достигла в середине августа 4.5% годовых, что является максимальным уровнем с июля 2011 г. Этот фактор может ограничить темпы дальнейшего восстановления американского рынка жилья.

Страны Азии, Россия, развивающиеся рынки

Потребительские цены в Японии в августе выросли на 0.9% г/г, превысив прогнозы. Базовые потребительские цены (core CPI), в расчет которых не включается стоимость свежих продуктов питания, увеличились на 0.8% г/г. Отметим, что августовская инфляция в стране оказалась максимальной с 2008 г. В то же время этот рост целиком основан на увеличении цен на энергоносители и продовольствие. Так, цены на бензин выросли на 13.2% г/г, а стоимость киловатт-часа электроэнергии подскочила на 8.9% г/г. Потребительские цены без учета стоимости продуктов питания и энергоносителей снизились в августе на 0.1% г/г, как и в июле, что совпало с ожиданиями.

Согласно предварительным данным, индекс деловой активности PMI в производственном секторе КНР, рассчитываемый HSBC и Markit, в сентябре увеличился до 51.2 пункта, превысив прогнозы. Показатель стал максимальным за 6 месяцев и свидетельствует о том, что вторая по величине экономика мира находится на подъеме и набирает обороты. В докладе HSBC говорится об увеличении объемов производства, экспортных заказов и цен, которые и стали в итоге драйверами роста индикатора. В то же время рост занятости замедлил свои темпы. В целом данные индекса PMI согласуются с другими статданными по экономике КНР и поддерживают прогнозы ускорения темпов роста китайского ВВП в 3-м квартале.

По данным Государственного статистического управления КНР, прибыль ведущих китайских промышленных предприятий в августе выросла на 24.2% г/г до 483.17 млрд. юаней ($78.95 млрд.). В июле наблюдался подъем показателя лишь на 11.6% в годовом выражении. За первые 8 месяцев текущего года прибыль крупных промпредприятий КНР выросла на 12.8% г/г до 3.48 трлн. юаней ($569.67 млрд.). Наиболее динамичное увеличение прибыли отмечено в сфере производства и поставок электроэнергии, автомобилестроения, неметаллических минеральных продуктов. Кроме того, существенно повысилась прибыльность таких отраслей, как производство компьютеров и телекоммуникационного оборудования, электромеханических приборов, а также переработка нефти. Вышеперечисленные отрасли обеспечили в августе 60% от общего показателя повышения прибыльности крупных промышленных предприятий Китая.

Международное рейтинговое агентство S&P прогнозирует, что в 2013 г. темпы роста ВВП России замедлятся до 2% по сравнению с 3.4% в 2012 г. и 4.3% в 2011 г. Одной из причин снижения темпов роста ВВП в агентстве называют ухудшение экономической ситуации в Еврозоне и других странах, что обусловливает снижение спроса на российский экспорт, особенно нефть, газ и другие сырьевые товары. При этом российская экономика испытывает дефицит инвестиций в новые производственные мощности. Агентство считает, что низкий уровень капиталовложений не может объясняться только циклическими факторами, обусловленными неопределенностью, связанной с ситуацией в мировой экономике. Согласно его точке зрения, негативное влияние на показатели инвестиций оказывают также структурные факторы, в том числе слабость политических и экономических институтов, которые сдерживают конкурентоспособность экономики и оказывают неблагоприятное влияние на деловой климат. Если Россия не улучшит условия ведения бизнеса, то в долгосрочной перспективе она не сможет обеспечить стабильный приток инвестиций.

В обзоре S&P указывается, что, несмотря на ослабление экономики, с 2012 г. в стране наблюдается рост инфляции. Она оставалась высокой в 1-м полугодии 2013 г. и составляла в среднем 7.1%, что намного выше целевого значения, установленного Банком России. Вместе с тем, уровень безработицы (5.3% в июле) оставался рекордно низким. Эти факторы, а также сокращение профицита торгового баланса, позволяют S&P сделать вывод о том, что российская экономика работает почти на пределе своего потенциала.

Продолжающееся замедление темпов экономического роста ведет к тому, что в адрес правительства РФ все чаще раздаются призывы к принятию действенных мер. Но, как отмечает S&P, основной акцент в обсуждении таких мер делается на возможности поддержки роста мерами макроэкономической политики, а не путем структурных реформ. По мнению агентства, структурный характер наблюдаемого замедления существенно ограничивает набор мер экономической политики, имеющихся в распоряжении правительства. В частности, S&P полагает, что использование активов Национального фонда благосостояния для финансирования инфраструктурных проектов обеспечит только временное повышение темпов роста экономики. При этом в агентстве отмечают, что сохраняются вопросы по реализации этой программы и подотчетности процесса ее осуществления. S&P подчеркивает, устойчивый рост невозможен без улучшения делового климата.

О том, что экономика России приближается к пределу своих возможностей, говорит и Всемирный банк (ВБ). Согласно обзору ВБ, темпы увеличения ВВП замедляются из-за ослабления спроса, что обусловлено циклическим (зависимость России от экспорта нефти и газа) и структурным (неконкурентоспособные отрасли и неконкурентные рынки) характером экономики. По мнению экспертов банка, экономика России находится в «стадии ожидания». Потребители из-за неопределенности по поводу будущего экономики начали вслед за инвесторами занимать выжидательную позицию. Так что модель экономического роста, которая в основном опиралась на рост потребления, почти исчерпала себя. По мнению ВБ, правительству РФ необходимо пересмотреть меры политики по стимулированию экономики. По оценке ВБ, в 2013 г. экономика России вырастет на 1.8% (июньский прогноз составлял 2.3%). В 2014 г. банк ожидает роста российской экономики на 3.1%, хотя ранее оценивал его в 3.5%.

В МВФ также считают, что российская экономика близка к полному использованию своего потенциала. Безработица в РФ находится на одном из самых низких уровней за всю историю, а загрузка производственных мощностей − на докризисном пиковом уровне. По мнению МВФ, баланс рисков замедления экономического роста в РФ смещен в неблагоприятную сторону ввиду возможных внешних и внутренних потрясений. Для повышения потенциального роста объема производства фонд призывает «решительно проводить структурные реформы, особенно на стороне предложения». Директора МВФ приветствовали принятие в России основанного на цене нефти бюджетного правила и призвали власти РФ проводить политику, «соответствующую духу бюджетного правила, и не принимать предложений, направленных на обход лимитов на расходы». МВФ также призывает российские власти к постепенному ужесточению налогово-бюджетной политики в среднесрочной перспективе. Эксперты МВФ прогнозируют, что в 2013 г. экономика России вырастет на 1.5%, что на 1 п.п. хуже предыдущего прогноза (2.5%). Оценка роста российского ВВП в 2014 г. понижена на 0.25 п.п. до 3%.

По итогам недели индексы волатильности несколько повысились, хотя и остались на относительно невысоком для среднесрочного периода уровне. Цены «рисковых» активов умеренно понизились. Данных макроэкономической статистики выходило немного, при этом они носили довольно позитивный характер. Финансово-политическая информация, поступавшая на рынок, указала на определенное повышение внешнеполитических рисков для инвесторов, при этом данные риски могут еще больше возрасти ближайшие дни. Тем не менее, мы ожидаем небольшого роста российских фондовых индикаторов по итогам предстоящей недели, при этом волатильность торгов, вероятно, останется на высоком уровне. Мы также сохраняем позитивный взгляд на перспективы динамики котировок акций первого и второго эшелонов рынка в среднесрочном периоде.

Техническая картина по основным индексам и сырьевым товарам

Индекс ММВБ

Индекс ММВБ торгуется выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1500 пунктов, далее 1515 пунктов. В случае снижения поддержкой выступит отметка 1460 пунктов, далее 1440 пунктов.

Индекс S&P 500

Индекс S&P 500 торгуется ниже своих скользящих средних, что говорит о негативном настроении на рынке. Ближайшее сопротивление расположено в районе 1710 пунктов, далее 1730 пунктов. В случае снижения целью движения выступит район 1690 пунктов, далее 1670 пунктов.

Нефть Brent

Котировки нефти Brent движутся на уровне своих скользящих средних, что говорит о нейтральном настроении на рынке. Ближайшее сопротивление находится на уровне $110 за баррель, далее $112 за баррель. Ближайшая поддержка расположена на уровне $107 за баррель, при ее пробитии целью снижения может стать отметка $105 за баррель.

Золото

Котировки золота движутся на уровне своих скользящих средних, что говорит о нейтральном настроении на рынке. Ближайшее сопротивление расположено в районе $1360 за унцию, далее $1420 за унцию. Ближайшая поддержка лежит в районе $1300 за унцию, далее $1280 за унцию.

Пара EUR/USD

Котировки EUR/USD движутся на уровне своих скользящих средних, что говорит о нейтральном настроении на рынке. Ближайшее сопротивление находится в районе 1.354, далее 1.365. В случае снижения уровнями поддержки станут отметки 1.340 и далее 1.312.

Основные корпоративные события за неделю

Магнит

Событие. Магнит опубликовал обновленный прогноз развития на 2013 г. и предварительный прогноз на 2014 г. Согласно прогнозу, в 2013 г. количество открытий магазинов у дома составит 1100 (в начале года планировалось открыть также 1100 магазинов), гипермаркетов и магазинов «Семейный» − 60-65 (в начале года планировалось открыть 60 магазинов), магазинов косметики – 0 (в начале года планировалось открыть 250 магазинов). Темпы роста выручки в рублевом выражении ожидаются на уровне 29-30% (в начале года планировалось 29-30%). Маржа по EBITDA сохранится на уровне прошлого года. В 2014 г. предполагается открыть 1000 магазинов у дома, 80 гипермаркетов и 350 магазинов косметики. Темпы роста выручки в 2014 г. ожидаются на уровне 25%.

Комментарий. Обновленный прогноз на текущий год несколько ниже первоначального по числу открытий из-за снижения количества открытий магазинов косметики до 0. При этом прогноз открытий по двум основным форматам сохранился без изменений. Кроме того, поскольку вклад магазинов косметики в общую выручку составляет всего 2%, прогноз по выручке не изменился, также не изменился прогноз по марже по EBITDA. В то же время прогноз на следующий год по росту выручки и по числу открытий выглядит достаточно амбициозно, особенно на фоне разговоров о том, что доля сетевых магазинов в российском ритэйле достигла уровня развитых стран, и дальнейший рост этого сектора может замедлиться. На наш взгляд, данный прогноз будет иметь нейтральное влияние на котировки акций компании.

Роснефть

Событие. По сообщении компании, Роснефть договорилась с итальянской Enel о покупке за $1.8 млрд. 40%-й доли в Arctic Russia B.V., обеспечивающей косвенное владение 19.6% в ООО «СеверЭнергия». СеверЭнергия является газодобывающим предприятием, владеющим лицензиями на ряд месторождений в ЯНАО (крупнейшие − Самбургское, Яро-Яхинское, Ево-Яхинское и Северо-Часельское). Доказанные запасы углеводородов компании составляют 7.3 млрд. бнэ. Другими акционерами СеверЭнергии являются Новатэк, Газпром нефть и Eni. Сделка будет завершена при условии получения одобрений со стороны регулирующих органов.

Комментарий. Покупка СеверЭнергии соответствует планам Роснефти по развитию газового бизнеса. Она позволит заметно увеличить запасы газа и будет способствовать достижению долгосрочной цели компании, предполагающей наращивание газодобычи до 100 млрд. куб. м. в год к 2030 г. и выход на 1-е место среди независимых производителей газа в РФ. Стоимость покупки (СеверЭнергия оценена в $9.2 млрд., или $1.25 за баррель запасов) при этом представляется вполне адекватной. В целом мы оцениваем новость как нейтральную для котировок акций Роснефти, хотя некоторым участникам рынка, возможно, не понравится, что компания еще больше увеличит долговую нагрузку, и так самую высокую в отрасли.

Аптеки 36 и 6

Событие. В СМИ появилась информация о том, что готовится сделка по продаже мажоритарных долей (около 30% от УК) владельцами компании «Аптеки 36 и 6» структурам МКБ, основным совладельцем которого является Р. Авдеев, ранее купивший 52% Верофарма. Подробностей сделки нет, владельцы аптек и Р. Авдеев от комментариев отказались. Завершение сделки планируется до конца года.

Комментарий. В настоящее время чистый долг аптек, после продажи Верофарма, оценивается в 3.8 млрд. руб. Ранее МКБ одобрил аптекам кредитную линию в сумме 8.5 млрд. руб. из которых выбрано около 2 млрд. руб. В данной связи покупка МКБ контрольной доли в Верофарме и мажоритарной доли в аптеках выглядит логично: основной кредитор получил контроль над своими должниками. Для миноритарных акционеров компании данная новость скорее положительна, так как данная сделка сводит к минимуму риск банкротства компании. Кроме того, сделка по покупке Верофарма сопровождалась очень щедрой для миноритарных акционеров офертой с 20%-й премией к рынку, возможно, данная сделка так же будет сопровождаться выгодной для миноритариев офертой.

ПИК

Событие. Группа компаний ПИК представила консолидированную отчетность по МСФО на 30 июня 2013 г. В 1-м полугодии выручка группы выросла на 72.1% г/г до 25 млрд.руб., причем выручка от продажи жилой недвижимости увеличилась в 2.2 раза. Рост обусловлен, в первую очередь, увеличением объемов передачи недвижимости покупателям: в 1-м полугодии было передано 261 тыс.кв.м. недвижимости против 138 тыс.кв.м. годом ранее. Средняя цена реализации недвижимости также выросла − на 15.8% до 79.7 тыс.руб. за кв.м. в среднем. В то же время административные и коммерческие расходы снизились на 12.5% г/г до 1.4 млрд.руб. Скорректированный показатель EBITDA вырос в 3 раза и составил 6.3 млрд.руб. Чистая прибыль группы составила 2.6 млрд.руб. против убытка 0.96 млрд.руб. годом ранее. Рост операционного денежного потока вместе с проведенным в июне доразмещением акций способствует снижению долговой нагрузки: чистый долг группы с начала года снизился на 61.4% и составил 22.8 млрд.руб.

Комментарий. Представленные результаты позитивны для компании. Большое значение имеет заметное повышение рентабельности до 25.3%. Кроме того, получение чистой прибыли, близкой к годовому значению прибыли в 2012 г. против убытка в 1-м полугодии 2012г., а также рост операционного денежного потока и снижение долговой нагрузки повышают вероятность начала выплаты дивидендов в ближайшие годы.

Сбербанк

Событие. Первый зампред правления Сбербанка М. Полетаев сообщил о намерении Сбербанка снизить ставки по корпоративным кредитам в среднем на 0.5%, и через неделю-две – по вкладам. Наибольшее снижение планируется по краткосрочным кредитам. Ранее Сбербанк уже дважды снижал ставки по корпоративным кредитам − в марте примерно на 1 п.п. и в мае на 0.4-1.4 п.п. За январь-август банк потерял 2% по портфелю крупнейших корпоративных кредитов, и ему необходимо повышать спрос, несмотря на то, что платой за это может быть потеря части доли на рынке привлечения депозитов населения.

Комментарий. В целом, снижение ставок по кредитам негативно для Сбербанка. Хотя Г. Греф ранее уже сообщал о намерении в дальнейшем продолжить снижение ставок, поэтому новость не является неожиданной. Действия Сбербанка, как правило, являются сигналом для других крупных банков и определяют динамику банковской системы. Таким образом, продолжение снижения ставок говорит о сохраняющемся давлении на сектор и борьбе за крупных заемщиков с хорошим кредитным рейтингом в условиях закредитованности населения.

РН Холдинг

Событие. По сообщению СМИ со ссылкой на выступление главы Роснефти И. Сечина, совет директоров компании в ближайшее время рассмотрит вопрос выкупа акций у миноритариев РН Холдинга (бывший ТНК-ВР Холдинг). По словам И. Сечина, при расчете цены выкупа за основу будет взята средневзвешенная рыночная цена за 1.5 года. Информации о сроках выкупа и даты отсечки пока нет.

Комментарий. По нашим оценкам, стоимость выкупа может составить порядка 64 руб. за обыкновенную акцию и 53.5 руб. за привилегированную акцию РН Холдинга. Несмотря на существенный рост данных бумаг в последние дни, потенциал их роста до указанных отметок все еще остается значительным. Поэтому мы считаем, что новость о выкупе будет оказывать поддержку котировкам акций РН Холдинга в ближайшие недели.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба