Координаты рынка

Ведущие фондовые индексы Европы в четверг снизились. В лидерах падения на европейском рынке вчера вновь оказался немецкий DAX (-1,9%), обновивший минимумы текущего года на фоне большей частью негативных корпоративных новостей.

Рынок акций США вчера понес ощутимые потери, несмотря на вышедшие лучше ожиданий данные макроэкономической статистики. Число заявок на пособие по безработице в США снизилось до минимума в текущем году, а розничные продажи в США в феврале этого года выросли больше, чем ожидал рынок.

Российский рынок акций в четверг вновь понес потери. Индекс ММВБ по итогам основной торговой сессии снизился на 2,0%, а количество упавших вчера в цене акций из списка индекса ММВБ в 4 раза превзошло число выросших.

Отечественный рынок акций продолжает снижаться в условиях неблагоприятного для него внешнего фона, выражающегося в негативной динамике западных фондовых индексов, понижении мировых цен на нефть, возобновившегося роста фондовой волатильности, а также сохраняющегося натиска на рубль. Сложившаяся кризисная ситуация вокруг Украины оказывает давление на российский бизнес, который уже несет реальные потери и сталкивается с угрозой применения к нему "неофициальных" западных санкций в виде охлаждения деловых отношений, урезания объемов инвестиций и сокращения лимитов кредитования. В этом контексте индекс ММВБ после достаточно робкой попытки подскока возобновил движение вниз. При этом он обновил свои минимальные отметки за последние почти 2 года, завершив день ниже психологического уровня в 1250 пунктов. Поскольку индекс ММВБ продолжает день за днем переписывать свои минимумы в текущем году, присутствующие на графиках его технических индикаторов симптомы возможного изменения господствующей нисходящей тенденции пока не находят подтверждения. Общий фон для российского рынка в начале дня сегодня складывается умеренно негативным. Фьючерсы на индексы США меняются мало. Азиатские рынки большей частью показывают нисходящую динамику. Цены на нефть Brent колеблются в районе отметки $107,5 за баррель. Старт российской торговой сессии мы ожидаем сегодня увидеть с понижением индекса ММВБ примерно на 0,5%, предполагая, что этот фондовый индикатор вновь обновит свои многолетние минимумы. Немаловажное влияние на поведение российского рынка акций сегодня могут оказать решения ЦБ РФ по монетарной политике. Добавит волатильности фондовому рынку экспирация фьючерсов на FORTS, а закрытие игроками на выходные коротких позиций может помочь индексу ММВБ отыграть часть понесенных потерь.

Особое мнение

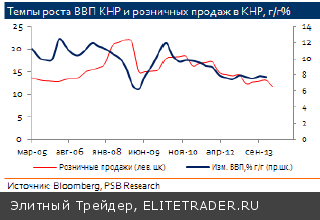

Вышедшие в четверг данные в Китае в очередной раз подтвердили тенденцию постепенного замедления темпов роста китайской экономики, на которую мы уже не раз обращали внимание. Согласно опубликованным данным, объем промышленного производства в Китае в январе-феврале 2014 года вырос на 8,6% г/г относительно того же периода предыдущего года. При этом рынок ждал увеличение этого показателя за первые два месяца этого года на 9,5% г/г. Стоит отметить, что Китай не публикует отдельных данных по промпроизводству за январь и февраль, объединяя статистику за первые два месяца года для того, чтобы нивелировать искажения данных в связи с празднованием китайского Нового года по Лунному календарю, который ежегодно приходится на разные даты в январе - феврале.

Вместе с тем темпы повышения розничных продаж в Китае в январе-феврале также не оправдали ожиданий. Розничные продажи в Китае выросли на 11,8% г/г при прогнозировавшемся рынком подъеме на 13,5% г/г.

В настоящий момент китайские власти сохраняют неизменными ориентиры экономической политики, установив на этот год целевой показатель роста ВВП на уровне "около 7,5%". В прошлом году рост ВВП Китая немного превысил плановый показатель и составил 7,7%. Судя по последней динамике опережающих показателей таких, как PMI в промышленности, а также опубликованных данных по промышленному производству и розничным продажам, темпы роста ВВП Китая в ближайшее время могут несколько замедлиться. Тем не менее, по высказанному высокопоставленными китайскими чиновниками мнению, темпы экономического роста КНР на уровне 7,2-7,3% в этом году вполне будут соответствовать заявленному на этот год целевому показателю "около 7,5%", что позволяет ожидать дальнейшего плавного торможения экономики КНР. Пока ситуация в Китае развивается по прогнозируемому нами сценарию.

Экономика КНР показывает скорее стабилизацию темпов экономического роста около отметки 7,5% г/г, нежели чем их ускорение. Мы считаем, что такая тенденция будет сохраняться весь этот год, потому как для ускорения темпов роста необходимы стимулы, а практика прошлого года показала, что кроме как на мини-стимулы рассчитывать не приходится. Без значительных госинвестиций китайской экономике будет сложно ускориться.

Кроме того, премьер-министр Китая сообщил, что возможности для использования фискальных и монетарных стимулов весьма ограничены. Это только подтверждает нашу концепцию о том, что экономика Китая будет постепенно тормозиться.

В то же время в СМИ обсуждают слова председателя Народного банка Китая о том, что на повестке дня находится либерализация ставок по депозитам. Напомним, что последний раз ЦБ Китая принимал решения по ставкам в далеком 2012 году. Мы ожидали, что монетарное стимулирование будет основным инструментом денежно-кредитной политики Китая в качестве борьбы с замедляющейся экономикой. Тем не менее, риски повторения 2008 года, когда надулся «пузырь» на рынке недвижимости и выросла инфляция, перевешивали возможные выгоды от смягчения ставок. Соответственно, правительство воздерживалось и предпочитало совсем скромные стимулы - точечные инфраструктурные проекты или фискальные меры. На наш взгляд, маловероятно, что в этот год ЦБ Китая решится на использование монетарных стимулов. Если же им не удастся в этом году удержать темпы роста экономики хотя бы на уровне 7%, тогда они вернутся к традиционным инструментам.

Наше резюме таково: последняя статистика по Китаю неутешительна, по всем показателям идет просадка. Однако оценить насколько все плохо возможно будет только в следующем квартале, потому что в начале года статистика искажается затяжными новогодними праздниками

Развивающиеся рынки: геополитика вносит коррективы

Развивающиеся рынки продолжают испытывать трудности по мере того, как ФРС сворачивает свои стимулирующие меры, закручивая кран долларовой ликвидности. Это стимулирует закрытие игроками долгосрочных carry trade позиций. В период роста популярности развивающихся рынков (emerging markets, EM) типичным carry trade было заимствование средств в национальной валюте государства, установившего низкие процентные ставки и последующая конвертация и инвестирование их в национальной валюте государств, установивших высокие процентные ставки (каковыми были развивающиеся страны). В условиях ожидаемого в долгосрочной перспективе роста долларовых процентных ставок, отток капитала с развивающихся рынков и сокращение долгосрочных carry trade позиций на emerging markets представляется вполне логичным, и, по всей видимости, этот процесс достаточно далек от своего завершения. Большинство валют развивающихся стран продолжают слабеть по отношению к доллару США. При этом российский рубль не является исключением, а его девальвация дополнительно подпитывается растущими геополитическими рисками, связанными с кризисной ситуацией вокруг Украины.

Естественно, что вследствие масштабного оттока капиталов с развивающихся рынков растет риск дефолтов по долгам развивающихся стран и работающих на emerging markets компаний. Им все труднее избегать дефолтов в складывающейся на периферии мировой экономики непростой обстановке. Примечательно, что даже в относительно благополучном Китае на прошлой неделе произошел первый дефолт по внутренним облигациям компании, занимающейся производством оборудования для получения солнечной энергии, что является знаменательным событием. В прошлом китайские власти спасали проблемные компании, чтобы поддерживать стабильность, но теперь, похоже, отпускают вожжи. Стоимость пятилетних кредитно-дефолтных свопов (CDS) развивающихся рынков в последний год демонстрирует тенденции к повышению, что является ещё одним симптомом усугубляющихся проблем на emerging markets.

Наиболее выпукло ухудшение конъюнктуры на emerging markets проявляется в падении их фондовых индексов, среди которых аутсайдерами в силу известных проблем выглядят российский и бразильский фондовые индикаторы

Таким образом, текущая негативная динамика фондового рынка РФ отмечается в общем русле тенденций на emerging markets, но усиливается геополитическими рисками. Однако по нашим расчетам, при нивелировании украинского фактора потенциал восстановления российского рынка составляет порядка 10-15%. То есть, если откинуть фактор общей непривлекательности всех emerging markets в этом году, у российского рынка еще есть шанс вернуться к 200-дневной скользящей средней, которая сейчас находится на уровне 1364 пункта.

Корпоративные события

Растущий долг Украины может сказаться на дивидендах Газпрома

"Неполучение оплаты за газ для Газпрома - это недофинансирование текущей инвестпрограммы, это недополучение доходов в бюджет, это также вопрос выплаты дивидендов нашим акционерам", - заявил председатель правления газового концерна А.Миллер.

Чистая прибыль ЛУКОЙЛа по РСБУ снизилась

Чистая прибыль ЛУКОЙЛа по РСБУ за 2013 год снизилась по сравнению с 2012 годом на 3,6%, до 209,87 млрд рублей, говорится в отчете компании. Выручка ЛУКОЙЛа снизилась на 14% - до 260 млрд рублей, себестоимость выросла на 7% - до 19,597 млрд рублей.

Аэрофлот несет убытки от действий украинских властей

Аэрофлот несет прямые убытки из-за массовых отказов российским гражданам во въезде на Украину, заявил официальный представитель Аэрофлота А.Согрин. "За последние дни мы были вынуждены за свой счет перевезти из украинских аэропортов в Россию 32 пассажира, у которых не было обратного билета", - сообщил А.Согрин.

Владельца ЧТПЗ заподозрили в коммерческом подкупе

Владелец Челябинского трубопрокатного завода (ЧТПЗ) А.Комаров, а также его адвокат А.Шибанов подозреваются в коммерческом подкупе, сообщили в пресс-центре МВД России. А.Комаров задержан сотрудниками главного управления по борьбе с экономическими преступлениями и противодействия коррупции МВД.

Ведущие фондовые индексы Европы в четверг снизились. В лидерах падения на европейском рынке вчера вновь оказался немецкий DAX (-1,9%), обновивший минимумы текущего года на фоне большей частью негативных корпоративных новостей.

Рынок акций США вчера понес ощутимые потери, несмотря на вышедшие лучше ожиданий данные макроэкономической статистики. Число заявок на пособие по безработице в США снизилось до минимума в текущем году, а розничные продажи в США в феврале этого года выросли больше, чем ожидал рынок.

Российский рынок акций в четверг вновь понес потери. Индекс ММВБ по итогам основной торговой сессии снизился на 2,0%, а количество упавших вчера в цене акций из списка индекса ММВБ в 4 раза превзошло число выросших.

Отечественный рынок акций продолжает снижаться в условиях неблагоприятного для него внешнего фона, выражающегося в негативной динамике западных фондовых индексов, понижении мировых цен на нефть, возобновившегося роста фондовой волатильности, а также сохраняющегося натиска на рубль. Сложившаяся кризисная ситуация вокруг Украины оказывает давление на российский бизнес, который уже несет реальные потери и сталкивается с угрозой применения к нему "неофициальных" западных санкций в виде охлаждения деловых отношений, урезания объемов инвестиций и сокращения лимитов кредитования. В этом контексте индекс ММВБ после достаточно робкой попытки подскока возобновил движение вниз. При этом он обновил свои минимальные отметки за последние почти 2 года, завершив день ниже психологического уровня в 1250 пунктов. Поскольку индекс ММВБ продолжает день за днем переписывать свои минимумы в текущем году, присутствующие на графиках его технических индикаторов симптомы возможного изменения господствующей нисходящей тенденции пока не находят подтверждения. Общий фон для российского рынка в начале дня сегодня складывается умеренно негативным. Фьючерсы на индексы США меняются мало. Азиатские рынки большей частью показывают нисходящую динамику. Цены на нефть Brent колеблются в районе отметки $107,5 за баррель. Старт российской торговой сессии мы ожидаем сегодня увидеть с понижением индекса ММВБ примерно на 0,5%, предполагая, что этот фондовый индикатор вновь обновит свои многолетние минимумы. Немаловажное влияние на поведение российского рынка акций сегодня могут оказать решения ЦБ РФ по монетарной политике. Добавит волатильности фондовому рынку экспирация фьючерсов на FORTS, а закрытие игроками на выходные коротких позиций может помочь индексу ММВБ отыграть часть понесенных потерь.

Особое мнение

Вышедшие в четверг данные в Китае в очередной раз подтвердили тенденцию постепенного замедления темпов роста китайской экономики, на которую мы уже не раз обращали внимание. Согласно опубликованным данным, объем промышленного производства в Китае в январе-феврале 2014 года вырос на 8,6% г/г относительно того же периода предыдущего года. При этом рынок ждал увеличение этого показателя за первые два месяца этого года на 9,5% г/г. Стоит отметить, что Китай не публикует отдельных данных по промпроизводству за январь и февраль, объединяя статистику за первые два месяца года для того, чтобы нивелировать искажения данных в связи с празднованием китайского Нового года по Лунному календарю, который ежегодно приходится на разные даты в январе - феврале.

Вместе с тем темпы повышения розничных продаж в Китае в январе-феврале также не оправдали ожиданий. Розничные продажи в Китае выросли на 11,8% г/г при прогнозировавшемся рынком подъеме на 13,5% г/г.

В настоящий момент китайские власти сохраняют неизменными ориентиры экономической политики, установив на этот год целевой показатель роста ВВП на уровне "около 7,5%". В прошлом году рост ВВП Китая немного превысил плановый показатель и составил 7,7%. Судя по последней динамике опережающих показателей таких, как PMI в промышленности, а также опубликованных данных по промышленному производству и розничным продажам, темпы роста ВВП Китая в ближайшее время могут несколько замедлиться. Тем не менее, по высказанному высокопоставленными китайскими чиновниками мнению, темпы экономического роста КНР на уровне 7,2-7,3% в этом году вполне будут соответствовать заявленному на этот год целевому показателю "около 7,5%", что позволяет ожидать дальнейшего плавного торможения экономики КНР. Пока ситуация в Китае развивается по прогнозируемому нами сценарию.

Экономика КНР показывает скорее стабилизацию темпов экономического роста около отметки 7,5% г/г, нежели чем их ускорение. Мы считаем, что такая тенденция будет сохраняться весь этот год, потому как для ускорения темпов роста необходимы стимулы, а практика прошлого года показала, что кроме как на мини-стимулы рассчитывать не приходится. Без значительных госинвестиций китайской экономике будет сложно ускориться.

Кроме того, премьер-министр Китая сообщил, что возможности для использования фискальных и монетарных стимулов весьма ограничены. Это только подтверждает нашу концепцию о том, что экономика Китая будет постепенно тормозиться.

В то же время в СМИ обсуждают слова председателя Народного банка Китая о том, что на повестке дня находится либерализация ставок по депозитам. Напомним, что последний раз ЦБ Китая принимал решения по ставкам в далеком 2012 году. Мы ожидали, что монетарное стимулирование будет основным инструментом денежно-кредитной политики Китая в качестве борьбы с замедляющейся экономикой. Тем не менее, риски повторения 2008 года, когда надулся «пузырь» на рынке недвижимости и выросла инфляция, перевешивали возможные выгоды от смягчения ставок. Соответственно, правительство воздерживалось и предпочитало совсем скромные стимулы - точечные инфраструктурные проекты или фискальные меры. На наш взгляд, маловероятно, что в этот год ЦБ Китая решится на использование монетарных стимулов. Если же им не удастся в этом году удержать темпы роста экономики хотя бы на уровне 7%, тогда они вернутся к традиционным инструментам.

Наше резюме таково: последняя статистика по Китаю неутешительна, по всем показателям идет просадка. Однако оценить насколько все плохо возможно будет только в следующем квартале, потому что в начале года статистика искажается затяжными новогодними праздниками

Развивающиеся рынки: геополитика вносит коррективы

Развивающиеся рынки продолжают испытывать трудности по мере того, как ФРС сворачивает свои стимулирующие меры, закручивая кран долларовой ликвидности. Это стимулирует закрытие игроками долгосрочных carry trade позиций. В период роста популярности развивающихся рынков (emerging markets, EM) типичным carry trade было заимствование средств в национальной валюте государства, установившего низкие процентные ставки и последующая конвертация и инвестирование их в национальной валюте государств, установивших высокие процентные ставки (каковыми были развивающиеся страны). В условиях ожидаемого в долгосрочной перспективе роста долларовых процентных ставок, отток капитала с развивающихся рынков и сокращение долгосрочных carry trade позиций на emerging markets представляется вполне логичным, и, по всей видимости, этот процесс достаточно далек от своего завершения. Большинство валют развивающихся стран продолжают слабеть по отношению к доллару США. При этом российский рубль не является исключением, а его девальвация дополнительно подпитывается растущими геополитическими рисками, связанными с кризисной ситуацией вокруг Украины.

Естественно, что вследствие масштабного оттока капиталов с развивающихся рынков растет риск дефолтов по долгам развивающихся стран и работающих на emerging markets компаний. Им все труднее избегать дефолтов в складывающейся на периферии мировой экономики непростой обстановке. Примечательно, что даже в относительно благополучном Китае на прошлой неделе произошел первый дефолт по внутренним облигациям компании, занимающейся производством оборудования для получения солнечной энергии, что является знаменательным событием. В прошлом китайские власти спасали проблемные компании, чтобы поддерживать стабильность, но теперь, похоже, отпускают вожжи. Стоимость пятилетних кредитно-дефолтных свопов (CDS) развивающихся рынков в последний год демонстрирует тенденции к повышению, что является ещё одним симптомом усугубляющихся проблем на emerging markets.

Наиболее выпукло ухудшение конъюнктуры на emerging markets проявляется в падении их фондовых индексов, среди которых аутсайдерами в силу известных проблем выглядят российский и бразильский фондовые индикаторы

Таким образом, текущая негативная динамика фондового рынка РФ отмечается в общем русле тенденций на emerging markets, но усиливается геополитическими рисками. Однако по нашим расчетам, при нивелировании украинского фактора потенциал восстановления российского рынка составляет порядка 10-15%. То есть, если откинуть фактор общей непривлекательности всех emerging markets в этом году, у российского рынка еще есть шанс вернуться к 200-дневной скользящей средней, которая сейчас находится на уровне 1364 пункта.

Корпоративные события

Растущий долг Украины может сказаться на дивидендах Газпрома

"Неполучение оплаты за газ для Газпрома - это недофинансирование текущей инвестпрограммы, это недополучение доходов в бюджет, это также вопрос выплаты дивидендов нашим акционерам", - заявил председатель правления газового концерна А.Миллер.

Чистая прибыль ЛУКОЙЛа по РСБУ снизилась

Чистая прибыль ЛУКОЙЛа по РСБУ за 2013 год снизилась по сравнению с 2012 годом на 3,6%, до 209,87 млрд рублей, говорится в отчете компании. Выручка ЛУКОЙЛа снизилась на 14% - до 260 млрд рублей, себестоимость выросла на 7% - до 19,597 млрд рублей.

Аэрофлот несет убытки от действий украинских властей

Аэрофлот несет прямые убытки из-за массовых отказов российским гражданам во въезде на Украину, заявил официальный представитель Аэрофлота А.Согрин. "За последние дни мы были вынуждены за свой счет перевезти из украинских аэропортов в Россию 32 пассажира, у которых не было обратного билета", - сообщил А.Согрин.

Владельца ЧТПЗ заподозрили в коммерческом подкупе

Владелец Челябинского трубопрокатного завода (ЧТПЗ) А.Комаров, а также его адвокат А.Шибанов подозреваются в коммерческом подкупе, сообщили в пресс-центре МВД России. А.Комаров задержан сотрудниками главного управления по борьбе с экономическими преступлениями и противодействия коррупции МВД.

https://www.psbank.ru/Informer

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба