18 марта 2014 Газпромбанк Васин Сергей

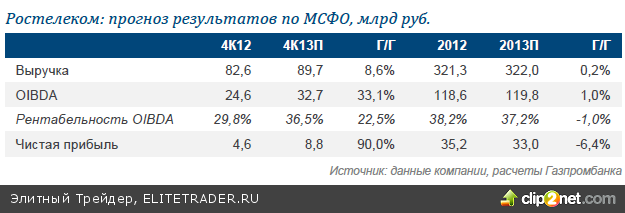

Публикация отчетности Ростелекома по МСФО за 4К13 и весь 2013 г. запланирована на среду, 19 марта. По нашим прогнозам, выручка по итогам 2013 года останется практически неизменной. Рост в сегменте фиксированного ШПД и платного телевидения, нивелируется падением выручки от услуг фиксированной голосовой связи. Возможно также давление на показатель OIBDA.

Выручка Мы ожидаем роста выручки в 4К13 приблизительно на 9% г/г до 89,7 млрд руб. в сравнении с 82,6 млрд руб. в 4К12. Основными драйверами роста должны стать услуги ШПД и платного телевидения, в то время как показатели стационарной голосовой связи по-прежнему находятся под давлением из-за перехода трафика с фиксированных сетей на мобильные. Кроме того, дополнительные активы, приобретенные у Связьинвеста, стали консолидироваться в отчетности Ростелекома начиная с 4К13. Еще одним важным моментом станут результаты деятельности компании в мобильном сегменте, хотя мы не прогнозируем восстановления показателей после довольно слабых результатов за 9М13. Тем не менее любые сюрпризы могут быть восприняты рынком позитивно. Мы не ожидаем сколь-либо существенного успеха до завершения объединения мобильных активов Ростелекома и Теле2 Россия. Мы полагаем, что выручка за 2013 г. по сравнению с 2012 г. не изменится, оставшись на уровне около 322 млрд руб., поскольку сокращение приоритетного направления услуг фиксированной связи продолжит оказывать давление на компанию.

OIBDA Мы ожидаем, что конкуренция в сегменте мобильной связи и фиксированного ШПД окажет влияние на показатель OIBDA за 2013 г. Кроме того, доля высокомаржинальных голосовых услуг в выручке компании снижается. Все эти факторы в совокупности окажут негативное влияние на показатель рентабельности OIBDA. Несмотря на прогнозируемый нами рост OIBDA на 33,1% г/г в 4К13 до 32,7 млрд руб. на фоне консолидации новых активов, показатель за весь 2013 г. может упасть на 1,0% г/г до 119,8 млрд руб., при этом рентабельность OIBDA может снизиться на 1,0 п. п. до 37,2% в 2013 г.

Чистая прибыль Мы прогнозируем падение чистой прибыли на 6,4% г/г за 2013 г. до 33,0 млрд руб. – в основном под влиянием вышеуказанных факторов, а также ввиду роста финансовых расходов, поскольку Ростелеком прибегал к заимствованиям на долговом рынке для финансирования двух последовательных выкупов акций у акционеров в 2013 г. и в начале 2014 г. вследствие проведения реорганизации

Выручка Мы ожидаем роста выручки в 4К13 приблизительно на 9% г/г до 89,7 млрд руб. в сравнении с 82,6 млрд руб. в 4К12. Основными драйверами роста должны стать услуги ШПД и платного телевидения, в то время как показатели стационарной голосовой связи по-прежнему находятся под давлением из-за перехода трафика с фиксированных сетей на мобильные. Кроме того, дополнительные активы, приобретенные у Связьинвеста, стали консолидироваться в отчетности Ростелекома начиная с 4К13. Еще одним важным моментом станут результаты деятельности компании в мобильном сегменте, хотя мы не прогнозируем восстановления показателей после довольно слабых результатов за 9М13. Тем не менее любые сюрпризы могут быть восприняты рынком позитивно. Мы не ожидаем сколь-либо существенного успеха до завершения объединения мобильных активов Ростелекома и Теле2 Россия. Мы полагаем, что выручка за 2013 г. по сравнению с 2012 г. не изменится, оставшись на уровне около 322 млрд руб., поскольку сокращение приоритетного направления услуг фиксированной связи продолжит оказывать давление на компанию.

OIBDA Мы ожидаем, что конкуренция в сегменте мобильной связи и фиксированного ШПД окажет влияние на показатель OIBDA за 2013 г. Кроме того, доля высокомаржинальных голосовых услуг в выручке компании снижается. Все эти факторы в совокупности окажут негативное влияние на показатель рентабельности OIBDA. Несмотря на прогнозируемый нами рост OIBDA на 33,1% г/г в 4К13 до 32,7 млрд руб. на фоне консолидации новых активов, показатель за весь 2013 г. может упасть на 1,0% г/г до 119,8 млрд руб., при этом рентабельность OIBDA может снизиться на 1,0 п. п. до 37,2% в 2013 г.

Чистая прибыль Мы прогнозируем падение чистой прибыли на 6,4% г/г за 2013 г. до 33,0 млрд руб. – в основном под влиянием вышеуказанных факторов, а также ввиду роста финансовых расходов, поскольку Ростелеком прибегал к заимствованиям на долговом рынке для финансирования двух последовательных выкупов акций у акционеров в 2013 г. и в начале 2014 г. вследствие проведения реорганизации

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба