26 марта 2014 Газпромбанк Назаров Александр

Татнефть планирует опубликовать отчетность по МСФО за 4К13 в понедельник, 31 марта. Мы ожидаем неплохие результаты, движимые в основном небольшим квартальным снижением экспортных нетбэков на сырую нефть. Деятельность компании в 2014 году представляет больший интерес ввиду целого ряда позитивных факторов, а именно: продолжения налогового маневра, запуска установки гидрокрекинга на НПЗ ТАНЕКО и девальвации рубля.

Ожидается незначительное увеличение выручки

Динамика выручки и рентабельности Татнефти сильно зависит от экспортных нетбэков на сырую нефть. По нашим прогнозам, в 4К13 нетбэк (экспортная цена Urals минус экспортные пошлины) сократился на 3,7% кв/кв до 53,4 долл./барр. Маловероятно, что сильная динамика цен на нефтепродукты, наблюдаемая в 4К13, стала фактором поддержки рентабельности Татнефти, поскольку компания закупает большинство нефтепродуктов для своей розничной сети, однако, она могла помочь скомпенсировать падение выручки от продажи сырой нефти. Мы ожидаем незначительного увеличения общей выручки на 1% кв/кв до 124 млрд руб. (за вычетом экспортных пошлин).

Снижение нетбэков может негативно повлиять на EBITDA

В то же время мы полагаем, что динамика EBITDA будет коррелировать с динамикой нетбэков. По нашим оценкам, объем уплаченных экспортных пошлин увеличился на 3% кв/кв, что стало основным фактором роста расходов компании. Мы традиционно следим за ростом затрат в расчете на баррель – этот показатель увеличился на 11,5% г/г во 2К13 и на 14,0% в 1П13, что опережает темпы инфляции.

Генерация свободного денежного потока может оказаться слабой

Напомним, что за первые три квартала компании удалось сгенерировать довольно существенный свободный денежный поток (40 млрд руб. за 9М13), чему способствовало сохранение оборотного капитала на довольно низком уровне. Тем не менее увеличение оборотного капитала может оказать некоторое давление на СДП в 4К13 – он может оказаться нулевым.

Начало 2014 года может оказаться лучше

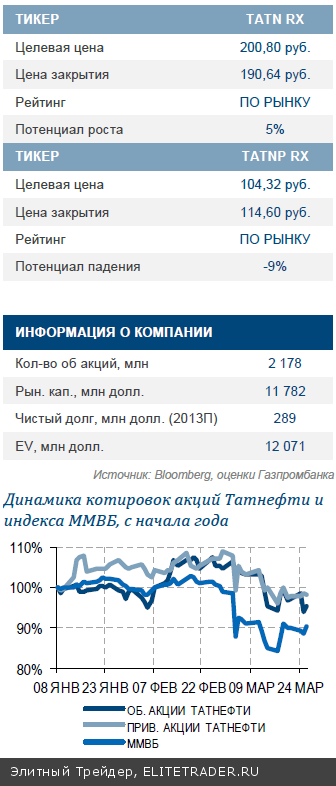

Маловероятно, что публикация отчетности Татнефти окажет влияние на котировки акций компании, и для того, чтобы отчетность стала событием должно произойти нечто необычное. Вместе с этим 2014 год может сложиться для Татнефти гораздо более удачно благодаря целому ряду позитивных факторов: компания является бенефициаром продолжения налогового маневра (увеличение НДПИ и снижение экспортных пошлин), планируется запуск установки гидрокрекинга на НПЗ ТАНЕКО (подробная информация содержится в нашем выпуске Oil & Gas Weekly от 28 февраля), а в результате девальвации рубля нетбэки на сырую нефть в рублевом выражении, согласно нашим расчетам, приближались к историческим максимумам в 1К14. В ходе телефонной конференции мы ожидаем получить новую информацию об инвестпрограмме на 2014 г. и планах модернизации ТАНЕКО.

Ожидается незначительное увеличение выручки

Динамика выручки и рентабельности Татнефти сильно зависит от экспортных нетбэков на сырую нефть. По нашим прогнозам, в 4К13 нетбэк (экспортная цена Urals минус экспортные пошлины) сократился на 3,7% кв/кв до 53,4 долл./барр. Маловероятно, что сильная динамика цен на нефтепродукты, наблюдаемая в 4К13, стала фактором поддержки рентабельности Татнефти, поскольку компания закупает большинство нефтепродуктов для своей розничной сети, однако, она могла помочь скомпенсировать падение выручки от продажи сырой нефти. Мы ожидаем незначительного увеличения общей выручки на 1% кв/кв до 124 млрд руб. (за вычетом экспортных пошлин).

Снижение нетбэков может негативно повлиять на EBITDA

В то же время мы полагаем, что динамика EBITDA будет коррелировать с динамикой нетбэков. По нашим оценкам, объем уплаченных экспортных пошлин увеличился на 3% кв/кв, что стало основным фактором роста расходов компании. Мы традиционно следим за ростом затрат в расчете на баррель – этот показатель увеличился на 11,5% г/г во 2К13 и на 14,0% в 1П13, что опережает темпы инфляции.

Генерация свободного денежного потока может оказаться слабой

Напомним, что за первые три квартала компании удалось сгенерировать довольно существенный свободный денежный поток (40 млрд руб. за 9М13), чему способствовало сохранение оборотного капитала на довольно низком уровне. Тем не менее увеличение оборотного капитала может оказать некоторое давление на СДП в 4К13 – он может оказаться нулевым.

Начало 2014 года может оказаться лучше

Маловероятно, что публикация отчетности Татнефти окажет влияние на котировки акций компании, и для того, чтобы отчетность стала событием должно произойти нечто необычное. Вместе с этим 2014 год может сложиться для Татнефти гораздо более удачно благодаря целому ряду позитивных факторов: компания является бенефициаром продолжения налогового маневра (увеличение НДПИ и снижение экспортных пошлин), планируется запуск установки гидрокрекинга на НПЗ ТАНЕКО (подробная информация содержится в нашем выпуске Oil & Gas Weekly от 28 февраля), а в результате девальвации рубля нетбэки на сырую нефть в рублевом выражении, согласно нашим расчетам, приближались к историческим максимумам в 1К14. В ходе телефонной конференции мы ожидаем получить новую информацию об инвестпрограмме на 2014 г. и планах модернизации ТАНЕКО.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба