31 августа 2015 Живой журнал | Архив

Такой вывод можно сделать, если проанализировать , каким образом доллар выполняет эту функцию в виде "золотовалютного обеспечения".

Но для начала вернемся к предыдущим статьям о финансовом капитале, это Снова поговорим о финансовом капитале.

На нынешнем этапе капитализм находится в своей завершающей стадии, характеризующимся как концентрацией капиталов так и их вывозом, глобально обобщестившись в этом процессе в виде денежной единицы финансовой монополии- долларом США. Производство и обмен товаров между государствами отошло на второй план, на первый план вышел обмен капиталами через дочерние предприятия финансовго капитала- центробанки.

Еще раз подчеркну, что имеется существенная разница между Центробанком в СССР и любым нынешним центробанком. Но перед тем, как я дам свое пояснение по этому поводу, процитирую мнение представителя австрийской экономической школы:

Борис Львин: "Валютное управление" (currency board)

...за последние десять лет произошел важнейший идеологический прорыв в вопросах денежной политике и организации центральных банков. Речь идет о появлении нового режима -- так называемого режима "валютного управления" (перевод английского выражения "currency board" неустоявшийся -- возможнны варианты типа "валютной управы", "механизма стопроцентного резервирования" и т.д.) Интересно, что с теоретической точки зрения в этом прорыве не было ничего нового по сравнению с тем, что писали последователи австрийской школы и двадцать, и сорок лет назад.

Суть данной системы состоит в том, что все обязательства центрального банка (денежная база) полностью покрыты резервами в определенной иностранной валюте -- чаще всего в долларах. Фактически центральный банк отказывается от своих так называемых дискреционных прав, то есть прав по регулированию размера денег в экономике. Его денежная политика становится полностью пассивной, она перестает быть политикой в подлинном смысле слова. Центральный банк просто обменивает национальную валюту на иностранную валюту-"якорь" и наоборот.

Такой подход можно приветствовать с этической точки зрения -- чем меньше дискреционных прав у государства, тем больше свобод у его граждан. Такой подход можно приветствовать и с экономической точки зрения -- вместо ненадежной и, как правило, конфискационной денежной политики национального центрального банка граждане могут рассчитывать на более предсказуемую денежную политику, проводимую в стране-"якоре". Иначе говоря, граждане страны с "валютным управлением" могут бесплатно наслаждаться плодами демократического и либерального контроля, которое американское общество осуществляет за деятельностью Федеральной резервной системы.

Мы сказали "бесплатно" -- но ведь многие утверждают, что введение "валютного управления" связано с многочисленными трудностями и издержками. На самом деле все упирается в вопрос, что считать "издержками".

Одним из основных условий и результатов системы "валютного управления" является то, что резко ограничиваются заемные возможности бюджета. Центральный банк уже не может осуществлять неограниченную поддержку государственного кредита. Реалистичное "валютное управление" требует, чтобы государственный бюджет постоянно сводился без дефицита; более того, желателен даже небольшой профицит для формирования чрезвычайных фондов правительства на случай непредвиденных бедствий и трудностей. Соответственно, правительство вынуждено сокращать финансирование каких-то направлений. Точно так же резко ужесточается кредитная политика коммерческих банков. К формированию своего кредитного портфеля они уже не могут подходить так же беззаботно, как раньше. А если учесть, что для очень многих стран характерен так называемый квази-фискальный дефицит (то есть когда правительство просит или заставляет банки предоставлять кредит тем или иным отраслям и предприятиям, несмотря на повышенный риск или низкую доходность такого кредитования - тем самым коммерческие банки замещают скрытые расходы бюджета), то неожиданная потеря привычных доходов для ряда групп населения оказывается резкой и чувствительной.

Наконец, говоря о "валютных управлениях", следует сказать пару слов об их историческом происхождении. Как представляется, само использование этого выражения (currency board) вносит искажающее воздействие в вопрос о сути подобной денежной системы. Дело в том, что с середины прошлого века (вплоть до 50-х годов нынешнего) так традиционно назывались эмиссионные институты многочисленных английских колоний -- причем именно тех, которые были лишены представительного самоуправления (именно поэтому "валютных управлений" не было, скажем, в Австралии и Канаде). Имелось в виду, что в отсутствие общественного контроля частная эмиссия бумажных денег склонна порождать злоупотребления; во избежание этих злоупотреблений выпускать банкноты разрешалось только особым государственным органам, которые не выдавали кредитов и не принимали депозитов. Тогда не задумывались над какими-то другими преимущества этого механизма по сравнению с традиционными в то время системами, основывавшимися либо на частной эмиссии банкнот, либо на монополизации эмиссии каким-то одним, -- центральным, -- банком.

Легко заметить, что страны с "валютным управлением" особенно сильно интегрированы в международную торговлю (в случае прибалтийских государств это, собственно, было одной из целей установления "валютного управления"; в Аргентине этот эффект проявляется в меньшей степени). Чем более активно участвует страна в мировой торговле -- тем более активно пользуется она преимуществами международного разделения труда, тем более эффективно используются ее природные, промышленные, транспортные, интеллектуальные ресурсы, тем быстрее растет процветание ее граждан.

Режим "валютного управления" практически исключает массированный выпуск внутреннего государственного долга. Таким образом, валютный рынок и рынок государственного долга в этих странах почти полностью отсутствуют (точнее сказать, там нет рынка своей национальной валюты и своего национального долга). Предприниматели этих стран уже не могут зарабатывать на валютной и долговой "игре"; они вынуждены идти на подлинный рынок, производящий продукцию для удовлетворения спроса населения.

Наконец, коммерческие банки в этих странах уже не могут рассчитывать на масштабную поддержку со стороны центрального банка. В принципе еще с конца прошлого века принято было считать, что такая поддержка является важнейшей задачей центрального банка (по-английски -- lender-of-last-resort function) -- так что центральный банк, принципиально отказывающийся от такой поддержки, сохраняет свое звание уже не вполне справедливо. Для коммерческих банков это означает гораздо более осторожный подход к своей кредитной практике. Банки в этих странах оказываются в среднем более надежными, менее склонными к авантюрным рискованным операциям. Как правило, конечно, эта похвальная осторожность приходит не сразу -- "валютное управление" должно сперва доказать свою принципиальную приверженность принципу стопроцентного резервирования в ситуации банковских крахов. Иначе говоря, чтобы банки вели себя ответственным образом, приходится допустить крах одного или нескольких из них. Но ведь это нормальная практика капитализма: не случайно банкротства в небанковском секторе ведущих капиталистических стран -- гораздо более частое явление, нежели закрытие банков, прикрытых щитом центрального банка.

Процитированное понятие либертаринской школы нам показывает точку зрения банковского капитала на этапе зарождения капитализма, когда некапиталистический "рынок" действительно представлял собой этакую целину и непаханное поле для капитала, но на данном завершающем этапе и сверхконцентрации финансового капитала такое рассуждение такое рассуждение оторвано от практики.Сейчас центральные банки представляют собой дочерние отделения ФРС, монополии американского финансового капитала, который через перекапитализацию собственной денежной единицы (иначе говоря, подразумевается неэквивалентный обмен капиталами), как конечной форме глобального капитала, осуществляет сбор "дани" на поддержание жизни рантье-"США насчитывают около 400 людей, чье общее состояние превышает триллионы долларов. Это просто неприличное, оскорбительное распределение богатства по стране. Огромное неравенство. Власть находится в руках примерно 0,001 % людей", — сказал Уилкерсон.

Или сказать иначе, доллар США- это денежная единица капитала, некий эквивалент стоимости для международного обмена капиталом на этапе империализма.Понятно,что капитал обменивается при помощи технических возможностей, традиционно при помощи комьпютеров на электронной бирже и основную роль в обмене капиталов играют центральные банки. Центральные банки на данном этапе , имея прерогативу эмитировать обобществленную до национальной денежную единицу, эту денежную единицу начинают эмитировать относительно притока/оттока капитала, а не потребностей проивзодства товаров для удовлетворения потребностей людей, беря за основу ложные цели в оправдании собственной политики (так как капитализм находится в стадии вывоза капитала и необходимости обменивать этот капитал на ликвидный капитал, на который можно купить нужные товары, а не их производить самостоятельно-самостоятельно производить товары сейчас убыточно).

Как можно увидеть, у данного либертарианца имеются заблуждения относительности "полезности" currency board, котрое довольно широко с разными нюансами применяется практически повсеместно- Центральный бак при проведении политики currency board превращается в этакую меняльную контору, не снабжая местные экономические субъекты деньгами для осуществления ими экономической деятельности- все становится подчинено вывозу капиталов, поэтому повсеместно проивзодство испытывает проблемы с оборотными средствами . Более того, при currency board нельзя заметить,что имеется строгое соответствие между валютными резервами и денежной базой в национальных деньгах, скорее, currency board- это политика осуществления колониального управления, когда все направлено на вывоз капиталов и денежная масса зависит от того, сколько нужно эмитировать национальных денег,чтобы вывезти капитал, отсюда же возникает инфляционное давление на меновую стоимость национальных денег, а далее их девальвация, обесценивающая в стоимости национальные деньги и делающей практически невозможной осуществление экономической деятельности, выраженной в деньгах, привязанных к currency board. Отсюда вполне естественно происходит долларизация экономики, так как привязываясь к доллару люди упрощают экономические взаимосвязи, когда сверхприбыль и прибыль капиталом фиксируется в долларах.

Каким образом у нас образуется эта сверхприбыль в меновой стоимости доллара? Как понятно, я уже говорила- из-за монополии в денежных расчетах в международной торговле, заместив собой т.н. "золотой стандарт", вопрос с которым тоже непростой. Международные денежные расчеты между центральными банками основываются на прежнем "золотом стандарте" Бреттон-Вуда,с ценообразованием в Нью-Йорке и Лондоне, но уже с современным финансовым "ноу-хау" -не при наличии золота как такового у государств, а при наличии предоставления центральными банками друг другу кредитных линий (окон) в виде бухгалтерских записей в балансах. Как многие уже знают, эти балансы можно корректировать, но даже при наличиии технических возможностей это не выходит гладко- когда перекапитализированная стоимость через элетронные счета не поступает, образуется дефицит ликвидности и мгновенно происходят компьютерные сбои-это мы и видели 24 августа в довольно ярком проявлении. Но и позже него происходило аналогичное, размерами поменьше, например, 26 августа у десятков взаимных фондов и фондов ETF был сбой в предоставлении информации инвесторам о наличии у них в собственности активов.

Стоит напомнить, что такое на самом деле "ликвидность": Ликвидность- это возможность актива принять денежную форму, а денежная форма-это конечная форма капитала. В свою очередь, капитал формируется за счет прибавочной стоимости, а не "добавленной стоимости". Наблюдая за обывателями, продающими "собственность" в виде недвижимости, обратила внимание, что прибыль многими обывателями воспринимается как разница между тем, за сколько купил и за сколько продал, т.е. за счет "добавленной стоимости"- так воспринимается прибыль торговцами , ростовщическим/спекулятивным капиталом и обывателями, которые случайно оказались в роли торговца или спекулянта. Но в действительности прибыль образуется не за счет разницы в меновой стоимости, все несколько сложнее, что не понимают как невежественный финансовый капитал, так и спекулянты , торговцы и пр. Но если прибавочная стоимость присваивается частично, то ее капитализирование терпит неудачу , капитал не воспроизводится, а только потребляется, поэтому накопления капитала не происходит, а значит, воспроизводство становится невозможным.

Поэтому у нас создается довольно большая хаотичность в определении меновой стоимости национальных валют, так как все они включены в международную торговлю и их меновая стоимость подчинена возможности финансовой монополии получать сверхприбыли, а когда сверхприбыль не поступает, наступает кризис ликвидности на международном рынке капиталов, определение меновой стоимости денег усиливается и обостряется- монопольная валюта стремится удержать стоимость своего доминирования над остальными, поэтому все остальные валюты будут неизбежно девальвироваться против "резервной" валюты, а это, в свою очередь, еще больше усиливает дисбаланс как между капиталами, так и в международной торговле и снова усиливается хаотизация и все идет по спирали... или иначе это можно назвать "социализирование издержек убыточности финансового капитала".

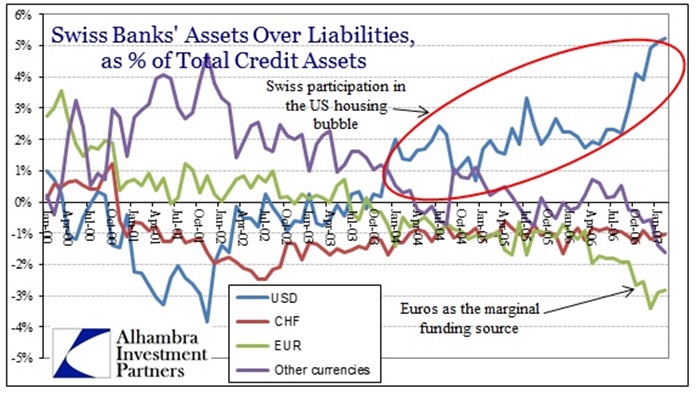

Начальная картинка- это картинка из еще одной статьи Джеффри П. Снайдера о евродолларе, когда он говорит о евростандарте, заменившего собой "золотой стандарт", т.е речь идет о т.н "бивалютной корзине", к которой в свое время был привязан рубль, если смотреть википедию, то " бивалютная корзина являлась операционным ориентиром курсовой политики Центрального Банка России в период с 1 февраля 2005 г.[1] по 10 ноября 2014 г". Понятно,что в таких условиях и опираясь на предыдущую статью Снайдера о мертвости бивалютной корзины, смысла в поддержке этой самой бивалютной корзины уже не было.

26 июня 2007 года ЦБ провёл расширение коридора на 0,5 %, укрепив рубль к бивалютной корзине с уровня 29,93 до 29,78. Следующее расширение коридора последовало 9 августа 2007, когда корзина укрепилась с 29,76 к 29,67. С 25 сентября 2007 корзина держала нижнюю границу на уровнях около 29,6, а коридор составлял, соответственно, плюс-минус 40 копеек.

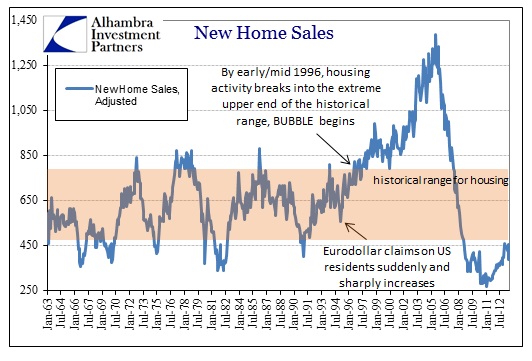

Джеффри П. Снайдер: " Самый запутанным моментом является то,что в евродолларре есть название "евро". "Евро" обозначает лишь то,что "доллар", как капитал, находится на европейской территории, т.е это территориальное расположение американского капитала. В свою очередь, мостиком на европейскую территорию американскому капиталу служит Лондон, где устанавливается стоимость европейских капиталов, тем самым произошла концентрация американского капитала ,так как ценообразование золота устанавливается в Лондоне в соответствии с ранее установленными правилами. Но на самом деле "евродоллары" стали использоваться в качестве источника кредитования США, что можно увидеть на графике ниже- рост пузыря в США пошел именно после открытия "европейского окна" в виде "евро".

Стала широко применяться кредитная экспансия на ипотечном рынке Европы через Швейцарский национальный банк, который имеет свое уникальное расположение в глобальной банковской структуре, позже являясь держателями 5% американских активов.

Но евродолларовый стандарт не мог заменить золотого стандарта в международной торговле. В ходе "эволюции" банковской системы (финансовая система- это симулякр банковской, которая, соответственно, занимается эмиссией денежных суррогатов, т.е финансов) бивалютная корзина стала представлять собой некий трубопровод, снабжающий экономику постоянно эмитируемыми финансами. При помощи финансового монополизма и при поддержке политиков, банки расширили свою деятельность , не имея никаких ограничений, создавая доллары на основании генерирования различных производных, торгуя ими повсеместно, через все Центральные банки. Почему-то считается, что это огромная привилигия, исходящая из представления, что такое "резервная валюта", но на самом деле у этой привилегии нет никаких ограничений и нет никакой ответственности за последствия".

Как я ранее упоминала о "бивалютной корзине", на основании которой плавал рубль в режиме currency board, но фактически такую же валютную политику проводил и Китай, на какие-то проценты сдвигая валютный коридор, придерживаясь некоего "фиксированного курса", в то время как производство товаров не дает ему в должной мере получить от этого прибыль- импорт товаров , расплачиваясь за это собственной валютой, оказался практически невозможным . Еще одна интересная статья Джеффри П. Снайдера, в которой он расскажет о Китае и нынешних его злоключениях-основная проблема в его размерах- все, кто имел дело с торговлей на бирже, знают, что если имеется большой массив актива, его сразу продать нельзя- может случиться тот самый обвал, так как покупателей на весь массив не будет, поэтому произойдет обесценение актива. Ликвидность биржевого рынка- вообще вещь сомнительная и удобна только спекулянтам.

by Jeffrey P. Snider Like 2008 Never Happened Джеффри П. Снайдер Как будто 2008 года и не было.

Как только появилась информация о том,что Китай "девальвирует" собственную валюту путем продажи активов UST, сразу же стало много комментарием по этому поводу. Мне бы хотелось немного сказать по этому поводу, так как многие неверно понимают, что и как именно Китай "продает" и что это на самом деле означает.

Торговля "резервными" валютами на форексе немного сложнее, чем торговля через брокерский счет , например, облигациями.

Покупка и продажа американских "активов" через "официальные" каналы не основываются на том,чтобы национальные банки оценивают кредитоспособность США. Все решается на основании спроса и предложения "долларов". В евродолларовм мире спрос и предложение "долларов" основывается на ставках краткосрочных кредитов глобальных банков друг другу-это ставки overnight, когда какой-либо банк имеет положительную позицию против того, кто имеет ему противоположную- (the “short”). Именно эта противоположная позиция сыграла решающую роль в 2007 и в 2008 году и теперь мы видим то же самое снова.

Что касается Китая, то тут имеется дополнительная сложность, так как внешняя "долларовая" ликвидность связана с внутренней, юаневой и основан на валютных остатках, которые разрешено для той или иной группы; эти разрешенные остатки у всех разные. И на это стоит посмотреть в свете того,что произошло 11 августа. Традиционно китайские банки предлагают цену "доллару" с внешнего баланса исходя из объема евродолларового рынка. Если происходит оттток "доллара", то делать ему противоположные позиции крайне проблематично, китайские банки могут только валютный коридор растянуть.

После того, как предел валютного коридора достигнут, в ход вступает Народный банк Китая и решает, выдать доллары от себя или увеличить коридор в том размере, в каком это необходимо банкам. И т.н. "девальвация" юаня была последним- расширением валютного коридора до требуемых значений.

За два дня до "девальвации" Блумберг сообщил, что не следует беспокоиться о внутреннем рынке казначейских билетов США:

"Китай может достаточно широко отступать, но во время неопределенности трежерис имеет большой спектр покупателей",- так заявил Брендон Свенсон, сопредседатель RBC Global Asset Management. Активы китая упали по двум направлениям. Во-первых, имеется активная распродажа на сумму $19.4 млрд различных нот и облигаций. Во-вторых, Китай решил не реинвестировать те ценные бумаги, срок погашений которых довольно близок. Это все позволило снизить долю Китая в долге США на $180 млрд".

Я думаю,что самое большое заблуждение заключается в том,что общество представляет, когда слышит словосочетание "валютные резервы". В большинстве случаев под "валютными резервами" понимается некое соглашение, где Центральный банк предлагает единственную и основную поставку физической валюты. Это ошибочное положение исходит из того, что прежний "доллар" был основан на Бреттон-вудской системе,когда осуществлялась поставка физического золота от одного центрального банка к другому. Но на самом деле, когда США во время правления Никсона закрыли "золотое окно", произошла замена физических "резервов" на долговую резервную валюту- евродоллар на самом деле не представляет собой доллар, как , впрочем и нефтедоллар. В основе нынешней резервной валюты лежит кредит (credit).

Иными словами, сейчас глобально имеется банковская система, в основе которой лежит банковские балансы, базирующихся на кредитных "активах".Китай, поставляя "доллары", на самом деле тем самым сокращал свои балансы и сократил тем самым сальдо. Ниже приведена цитата из foreignpolicy.com:

" Что же случится с деньгами, если Китай будет продавать трежерис? Довольно распространенное заблуждение заключается в том,что Китай будет использовать вырученные денежные средства ,чтобы поддержать собственную экономику, финансируя ими инфраструктурные проекты или выручая проблемные банки. Но на самом деле происходит не так. Продажа частных активов и активов банка- это по сути разные вещи. Если китайская компания продаст какой-нибудь объект недвижимости в США, то тем самым выручит с их продажи доллары (а доллары покупателе возьмет у банка в кредит), затем передает их Центральному банку, чтобы он на эту стоимость валюты смог эмитировать юани, тем самым увеличив денежную массу и возможность увеличения кредитования.

Но если Народный банк Китая будет продавать трежерис,то происходит прямо противоположное. Продав трежерис, он сокращает и внутреннюю денежную массу. Денежная масса может увеличиваться только путем увеличения валютных резервов, номинированных в долларе США."

Вот эта последняя часть нам стала наиболее очевидной, когда Народный банк Китая пытался активно впрыскивать юаневую ликвидность, которая постоянно снижалась, так как снижалось внешнее сальдо резервной валюты. Чем больше продавалось трежерис, тем хуже становилась ликвидность, требующая постоянных "инъекций". Хотя до 11 августа все вроде бы было благопристойно, но после стало все больше хаотизироваться.

Что мы знаем о "долларах" на тот момент. Ставки LIBOR в начале августа начали расти, MBS находился на многолетнем максимуме, т.е уже почва была неблагоприятная, а Китай только усилил ухудшившуюся тенденцию , серьезно продавив своим значительным размером (тут еще стоит вспомнить, что кроме Китая была и Бразилия).

Еще одна цитата из той же статьи:

"Когда китайские импортеры обменивают юань на доллары через PBOC, то эти доллары возвращаются обратно в США. Когда они же покупают американские активы в виде фабрики или дома, то это тоже идет на пользу американской экономике, т.к. продавец в этом случае получает доллары. Т.е. когда они инвестируют в новые активы и тратят доллары на оплату трудов подрядчику, поэтому трежерис никуда не пропадают, они просто меняют руки".

На самом деле произошло все не так, как написано выше- "доллары" исчезли, потому что это всего-навсего бухгалтерская приписка в банковских балансах, в отличие от фактических долларов. По сути Народный банк Китая сократил не только свою денежную ликвидность, но и текущий баланс массового обмена. Он поставил на внутренний рынок “past” dollars вместо сокращения “current”, компенсируя оффшорные “dollars”. Иначе говоря, эпизод с Китаем нам говорит о том,что в 2015 году мы столкнулись с тем, что происходило в августе 2007 года, когда "долларовая" ликвидность начинала испытывать серьезные проблемы , сокращаясь в глобальном масштабе, что позже привело к 2008 году.

Был только вопрос времени, когда проблемы "резервной валюты" станут проблемами внутреннего американского рынка, а корпоративный кредитный пузырь тут отлично с юанем создал тандем. Однако, более важным является то,что существующие дисбалансы "доллара" не устранены. Чем больше волатильность, тем более имеется вероятности, что сжатие долларовой поставки будет усиливаться, так как денежно-кредитная математика , являющейся основой нынешней экономики является дополнительным внешним фактором в ограничении инструментов воздействия. Ярким примером этого служат действия китайского центрального банка, который был не только в отчаяньи справиться с проблемами, но и не имеет достаточных инструментов, вернее, не понимают динамику происходящего.

Создается впечатление, что как будто и не было августа 2007 года; экономисты и политики просто вернулись к своему докризисному интеллектуальному состоянию отрицания , как только негативные факторы достаточно стихли. Но теперь, когда все это возвращается, они по-прежнему не имеют понятия, что "рынки" ожидает, активно стараясь забыть,что и в прошлый раз они ничего с этим поделать не могли.

Как говорится, "они не думают, что потерпят неудачу". "Довольно интересная вещь. Эти "эксперты" в управлении никогда не задумывались о том,что потерпят неудачу именно так, как это вышло. Вот каким образом они попали в неприятность- они просто не думают, что потерпят неудачу".

Да, что касается возврата "долларов" во внутреннюю экономику в виде покупки "недвижимости", то эти деньги через банки идут на кредитование покупателей, например, об этом упоминает Дэвид Стокман в последней статье "Зловонный запах войны банкиров со вкладчиками".

Накануне финансового кризиса в 1 кв.2008 года общий долг домохозяйств составил $13.957 трлн, снизившись на 400 млрд в 1кв.2015 года или на 3%. Темпы роста кредитования составляли 8,5% в год в течении 20 лет, значительно опережая номинальный рост ВВП.

Задолженность на домохозяйство увеличилась с 80% до 220%.

И вот теперь эти опасные придурки начинают утверждать,что денежные средства должны быть отменены (статья в Financial Times),чтобы центральные банки могли "стимулировать" депрессивную экономику путем установления отрицательных ставок. Банкиры теперь хотят экспроприровать сбережения путем введения ежемесячного налога, бросая кого-нибудь в тюрьму, кто посмел скрыть богатсттво за пределами системы, сохраняя и обращая их частным порядком".

В принципе, учитывая историю США, экспрориацию вкладов и пенсионных накоплений, исключить нельзя- Америка уже проходила через подобное после аналога того,что происходит сейчас- Великая Депрессия и конфискация золота у населения, за счет чего пополнил свои карманы американский трест.

А эта новость напоследок:

Федеральный судья оставил в силе приговор,который лишает семью,проживающую в Пенсильвании, золотых монет, спрятанных дедушкой во время конфискации золота в 1933 году,на сегодняшний день оцененного на сумму в 80 миллионов долларов и передается право собственности правительству США. Основание-незаконное сохранение монет дедушкой Switt в то время,когда они должны быть переданы правительству. Тайник был обнаружен родственниками из Израиля после его кончины в 2003 году,в числе депозита и были определены как очень редкие монеты,имеющие коллекционную стоимость.

Но адвокат,представляющий интересы семьи Switt считает,что такое решение суда поднимает еще больше вопросов,как например, правительство по современному законодательству не имеет возможности ограничивать права личной собственности и передавать эти права себе, поэтому будет подавать апелляцию.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба