12 июля 2018 Saxo Bank

Год начался с радужных настроений и больших надежд, связанных с мировой экономикой. Всё шло хорошо (слишком хорошо?), и в январе мировые акции выросли на 5%. С тех пор многое изменилось.

В Европе такого разочарования не было уже шесть лет, в конце февраля всего за один день акции затронул такой шок волатильности, которых не было уже больше десяти лет, экономика Китая замедляется, на рынках многих развивающихся стран серьёзные проблемы, a новый политический курс Европы в отношении иммиграции может привести к смене немецкого правительства ещё до реализации самой политики, в Италии работает новое популистское правительство, а США может развязать настоящую торговую войну с ключевыми партнёрами.

Мы считаем, что во втором полугодии 2018 года рынки акций начнут оказывать негативное влияние на ситуацию в 2019 году, в котором правительство США, вероятно, придёт к максимальному с 2013 года дефициту относительно номинального ВВП, а политика ужесточения Федеральной резервной системы достигнет своего пика ввиду роста целевой ставки при сокращении баланса. Рост напряжённости в торговле из-за ошибочной политики американского правительства только усугубит ситуацию на финансовых рынках.

Что насчёт торговли?

Торговая война – сложная тема, ведь в статистике должно быть место для поправок на случай влияния популистов и антиглобалистов на торговлю. У торговых барьеров есть два элемента: тарифы, которые, по сути, являются налогом на импортируемую продукцию, и нетарифная составляющая, которая обычно связана с регулированием. С учётом потенциальной торговой войны мы посвятили торговле большую часть нашего прогноза на третий квартал. Вот некоторые факты:

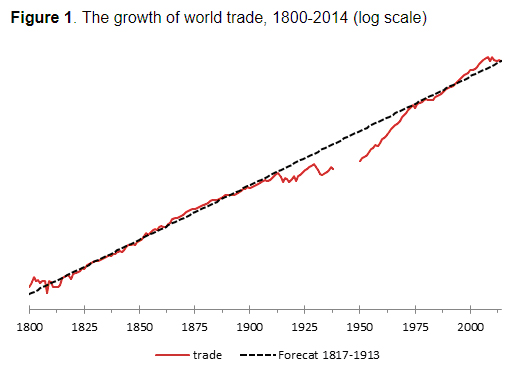

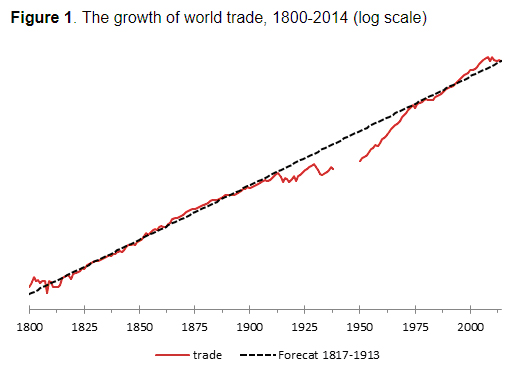

Объёмы мировой торговли росли на 4,2% в год в течение последних 215 лет. Объёмы увеличились в 6437 раз, несмотря на многочисленные страшные войны, из которых две мировые войны оказали наибольшее отрицательное влияние. Но долгосрочная тенденция подтверждает то, о чём экономисты знают уже не один век: свободная торговля повышает благосостояние и побуждает страны вкладывать ресурсы в отрасли, где у них есть преимущества. Популистские правительства вряд ли перечеркнут эту устойчивую тенденцию, и история наглядно доказала, что в торговой войне не бывает победителей. Рациональные страны должны найти компромисс.

В данных о мировой торговле скрывается ещё один интересный факт. По мировому экспорту Европа остаётся крупнейшим торговым регионом мире, Азия занимает второе место (и растёт быстрее по сравнению с другими регионами). На долю США приходится менее 20%, и в этом вся горькая правда для президента Трампа: для мира значимость региона снижается.

Источник: World Trade, 1800-2015, Giovanni Federico & Antonio Tena-Junguito (2016)

Если у страны торговый дефицит по конкретному товару, например, по стали, это показывает неконкурентоспособность сталелитейной промышленности (если между двумя странами нет значительной разницы в торговых барьерах). Импортируя продукт, который дешевле производить в другой стране, государство может направить ресурсы в наиболее высокопроизводительные сегменты, которые повышают общее благосостояние. Это простой принцип свободной торговли и причина, по которой США не должны ставить производство стали в приоритет. За последние тридцать лет рост уровня благосостояния обеспечивался, главным образом, за счёт полупроводников, программного обеспечения, биотехнологий, медицинского оборудования и финансового сектора. Позиция действующего американского правительства по мировой торговле не ведёт к созданию оптимального уровня благосостояния.

Администрация Трампа слишком сосредоточена на тарифах, которые могут демонстрировать крупные или только небольшие различия в зависимости от процесса формирования статистики. Но ещё интереснее то, что банк Credit Suisse отметил в отчёте за 2015 год, что в США самое жестокое нетарифное регулирование среди развитых стран, что затрудняет иностранным компаниям вход на американские рынки. Очевидно, торговая политика – сложный вопрос.

Недавно в своей речи председатель Федеральной резервной системы Джером Пауэлл заявил, что представители регулятора начали обсуждать отсрочку набора персонала и инвестирования из-за растущей озабоченности торговой политикой. Учитывая недавнее предупреждение компании Daimler о прибыли, что напрямую связано с торговой войной США и Китая, мы ожидаем, что такая война окажет отрицательное влияние на компании и экономику.

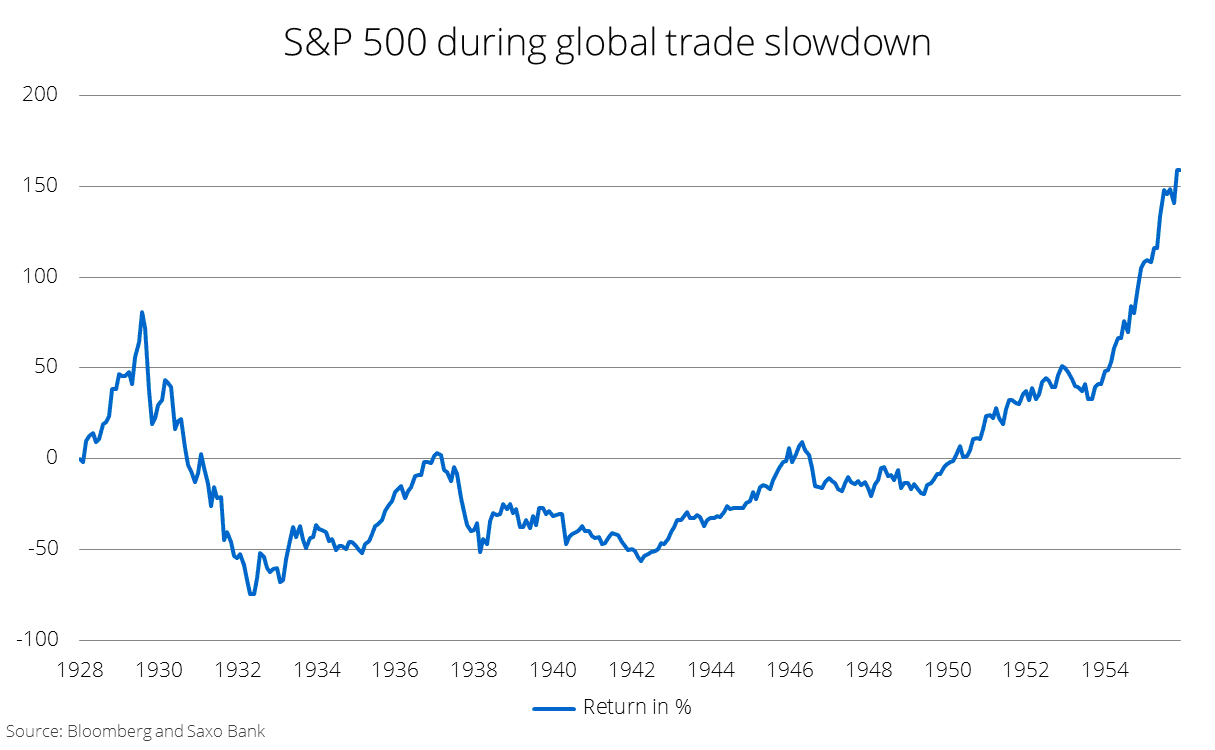

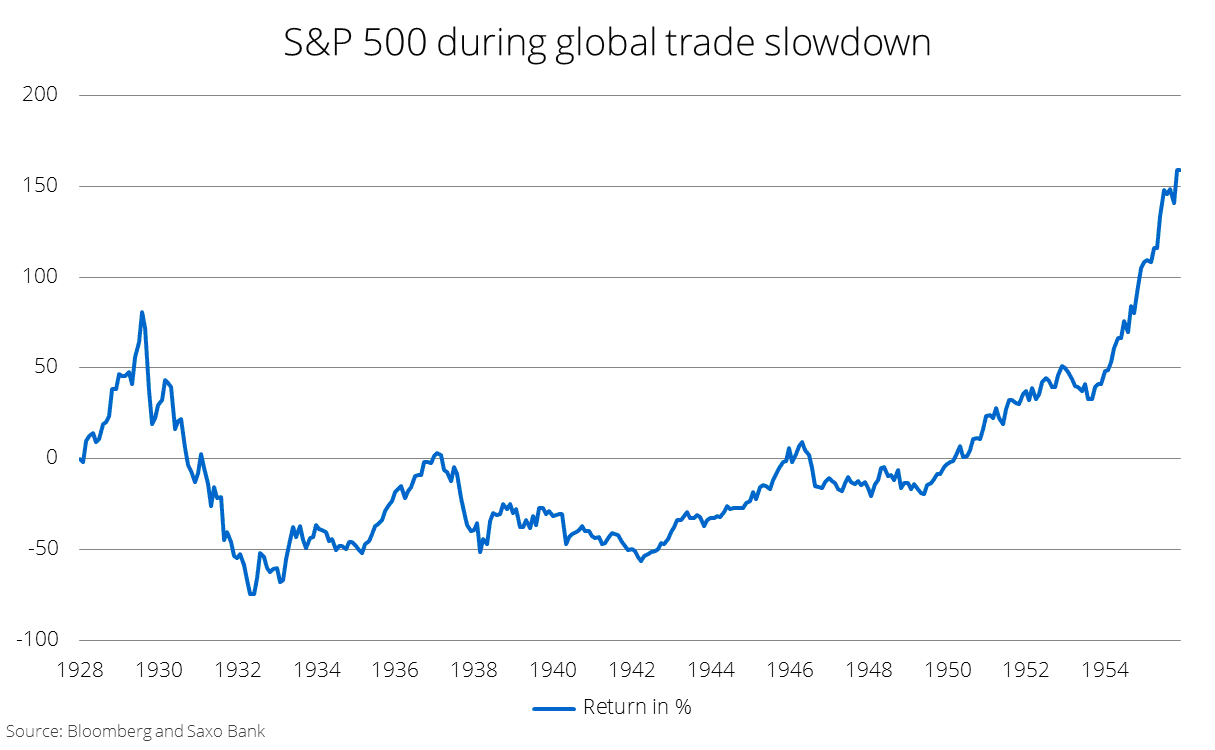

Что говорит история о влиянии торговых войн и спадов на доходность акций? В 1928-1953 гг. доходность по индексу S&P 500 составляла 1,3% в год (включая дивиденды), что очень мало для акций; даже с учётом дивидендов эта доходность почти в два раза меньше общего исторического тренда.

Этот период связан с плохой экономической политикой в 1930-х годах, сокращением мировой торговли и разрушительной Второй мировой войной, но, очевидно, что перебои в мировой торговле сопряжены с низкой доходностью акций.

Проблема уже есть

Разговоры о торговой войне в 2018 году маскируют реальную проблему, которая уже существует в мировой экономике. Нормализация процентных ставок и стремительный рост дефицита в США, вероятно, приведёт к ошибочной политике в 2019 году, от которой сильнее всего пострадают развивающиеся страны, а затем и вся мировая экономика, если ФРС не признает, что её политика должна быть нацелена на внутренние процессы в стране (несмотря на расширенные компетенции).

Рынки ориентированы на будущее, и мы ожидаем, что их участники скорректируют своё мнение о ситуации в 2019 году в соответствии с развитием событий во втором полугодии.

Учитывая, что проблема уже есть, мы относимся к акциям насторожено и рекомендуем инвесторам держаться подальше от цикличных секторов и обратить внимание на нецикличные отрасли технологий, здравоохранения и товаров массового потребления. Судя по имеющимся факторам, лучше выбрать сочетание левериджа, качества и моментума; это означает, что акции можно найти за пределами рекомендованных секторов, но они должны соответствовать факторному критерию.

При реализации сценария торговой войны с США в наиболее уязвимом положении находятся страны с торговым профицитом – Китай, Канада, Мексика, Япония и Германия. Не стоит возлагать на них надежды, пока ситуация с международной торговой политикой не прояснится.

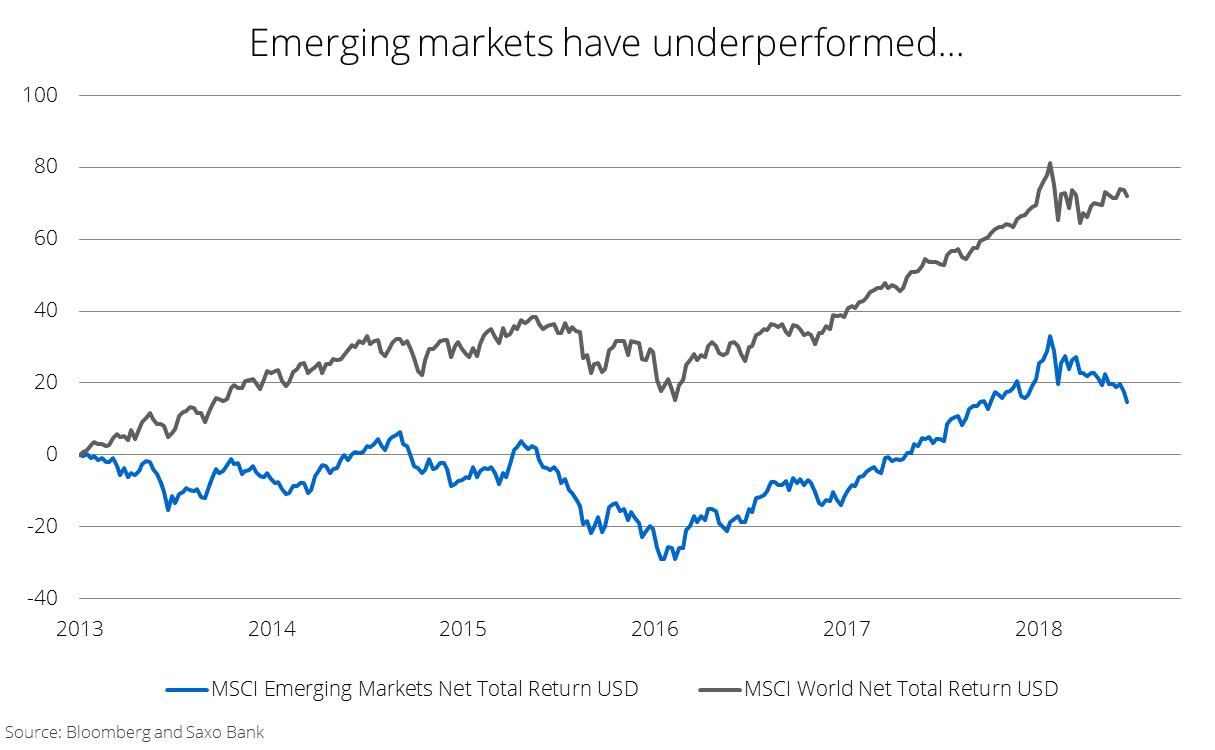

Решающий момент для развивающихся рынков

Недавно глава Резервного банка Индии Уржит Патель предупредил в Financial Times о двойном ударе доллара по рынкам развивающихся стран из-за действующей налоговой и денежно-кредитной политики США, что ослабит развивающиеся страны в 2019 году. Такое заявление от компетентного человека стоит воспринимать серьёзно.

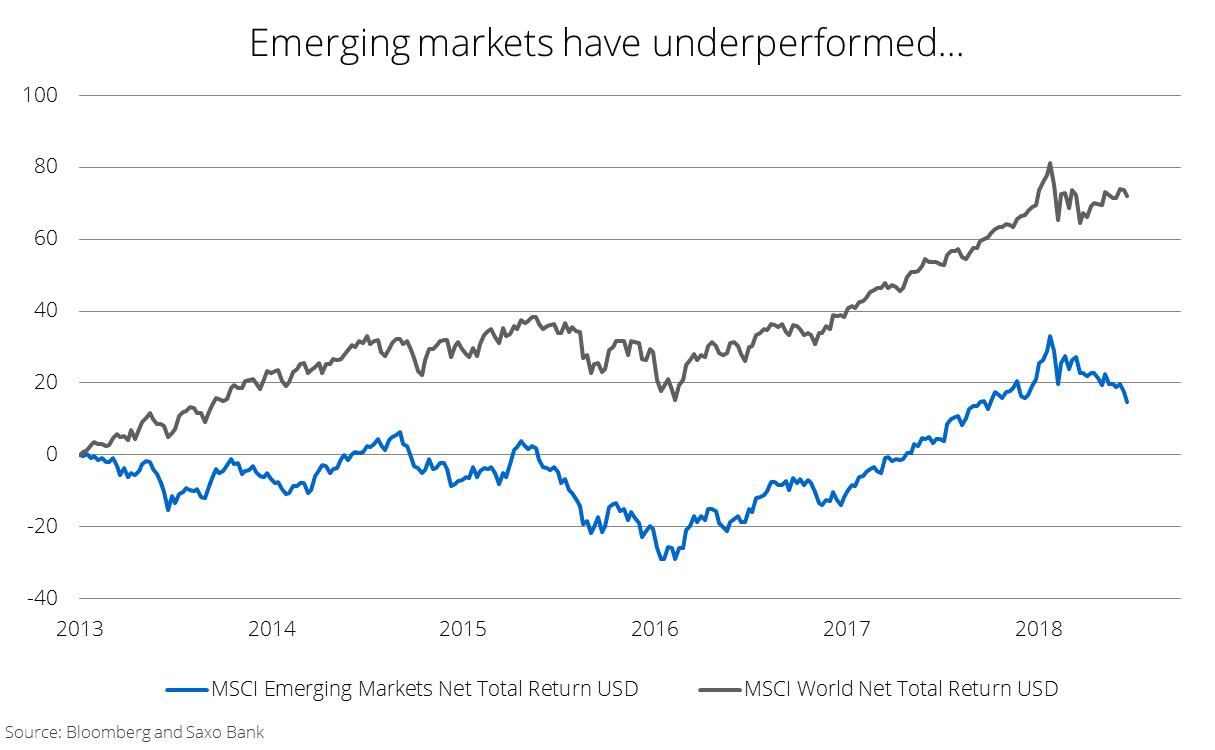

С начала года акции на развивающихся рынках в долларовом выражении падают в условиях повсеместных валютных кризисов, в особенности в Аргентине, Турции и России. Максимальное сокращения баланса Федеральной системой в 2019 году и увеличение налогового дефицита в США, вероятно, приведёт к повышению процентных ставок, если не произойдёт падения реальных ставок. Эти тенденции будут способствовать отрицательной динамике в развивающихся странах при повышении стоимости привлечённых средств и давлении на частный и государственный секторы, которые рассчитывали на дешёвый доллар для поддержания их восстановления.

Мы рекомендуем инвесторам отказаться от развивающихся рынков, за исключением китайского технологического сегмента, который остаётся привлекательным, благодаря защите со стороны правительства страны и огромному растущему внутреннему рынку, который выстоит даже при мировом спаде.

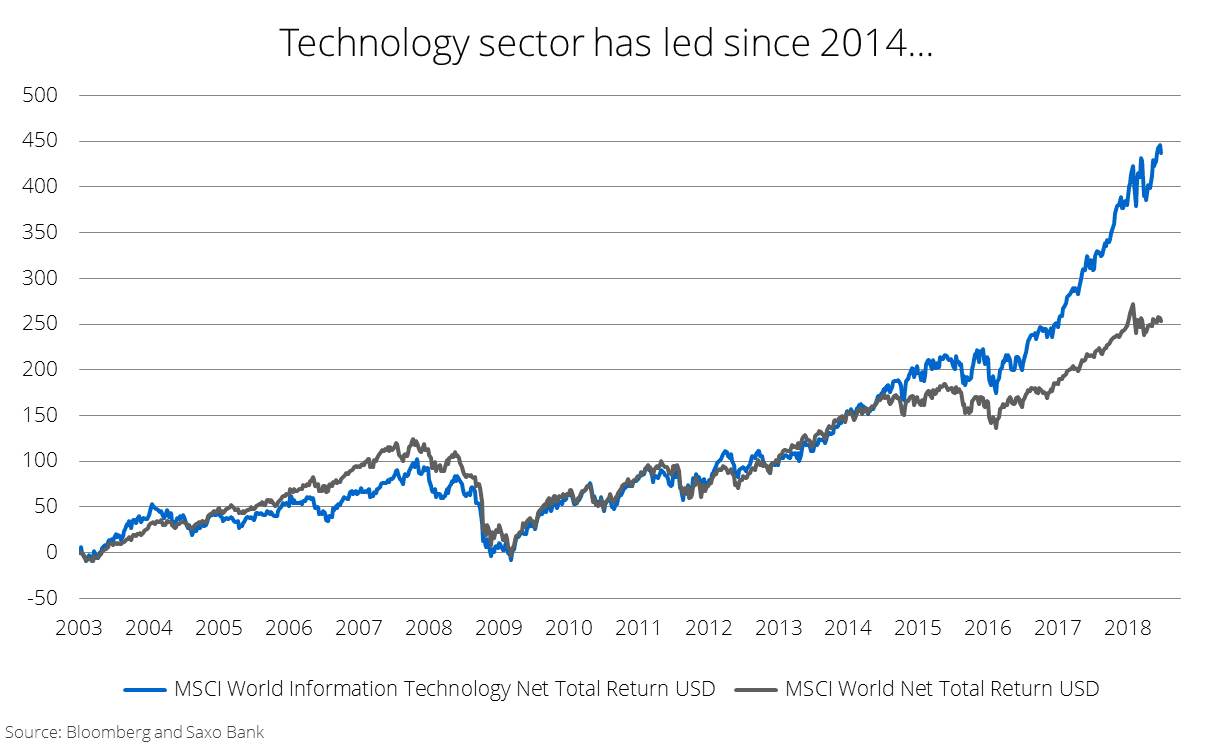

Технологии – уникальный сектор

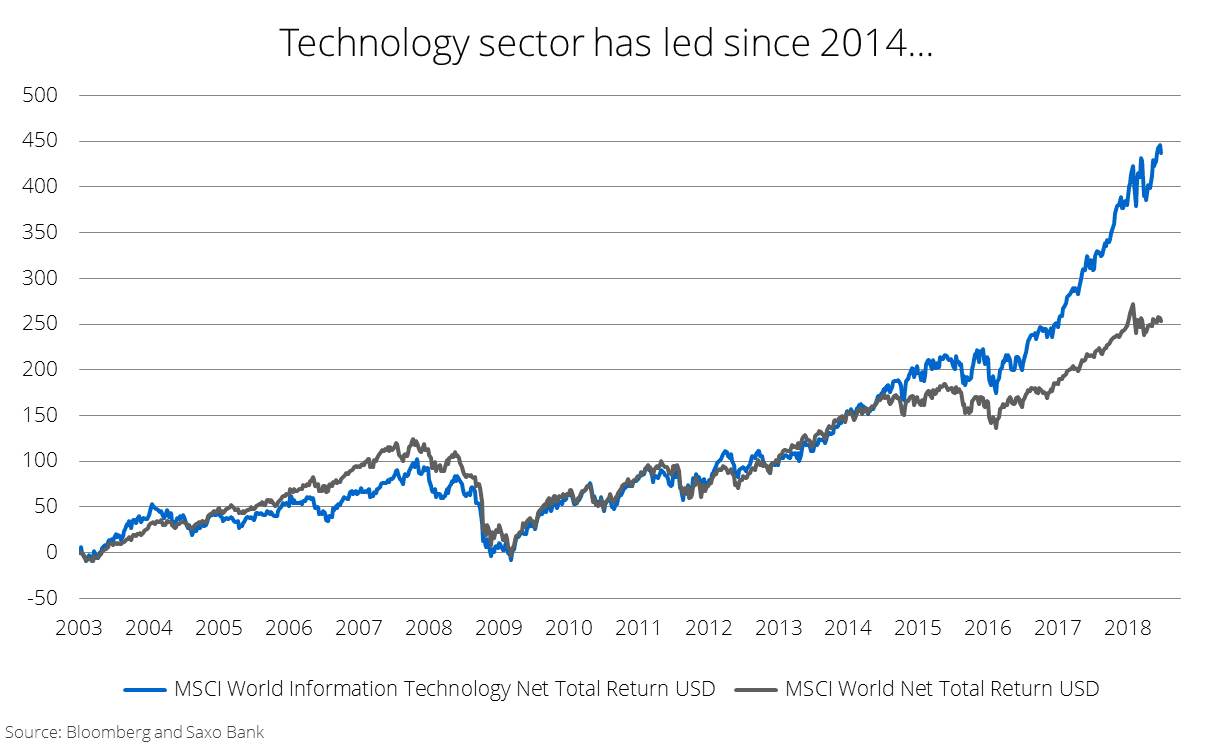

В этом году с мировыми акциями возникали проблемы, но технологический сектор по-прежнему демонстрирует устойчивый уровень доходности, что ещё больше повышает его привлекательность. Интересно, что низкий долговой леверидж (чистый долг: -0,62 согласно индексу MSCI World Information Technology) делает данный сегмент наименее чувствительным к изменениям денежно-кредитной политики. Кроме того, в этом секторе максимальная доходность на инвестируемый капитал, а капитальных расходов меньше, чем в других секторах. Благодаря этим факторам, премия, полученная на основе оценки, по мировым акциям увеличивается до 27%, и это справедливая суммарная премия для единственного сектора, который растёт каждый сезон.

Информационные технологии – доминирующий сектор на американском рынке акций, но во всём мире он по-прежнему уступает финансовому сегменту при рыночной капитализации 15,8%. Что касается отраслей, то группа «Программное обеспечение и услуги» (капитализация 8,9%) близка к тому, чтобы обойти «Банки» (9,9%) и стать самой важной отраслью в мире.

Как мы говорили в предыдущих квартальных прогнозах, технологический сектор изменился: теперь на нём доминирует не аппаратное, а программное обеспечение, что больше привлекает акционеров. Мы рекомендуем инвесторам обратить внимание на программное обеспечение.

Главные риски технологического сектора – это регулирование и подрыв мировой торговли полупроводников из-за торговой войны. Но вероятность того, что оба сценария серьёзно повлияют на технологический сектор в краткосрочной перспективе, низкая.

Недолго музыка играла

Постоянные читатели знают, что мы были настроены преимущественно позитивно в отношении мировых акций с 2010 года и даже во время еврокризиса продолжали руководствоваться оценками. Мы никогда не были в числе сторонников мирового пузыря акций и даже технологических компаний.

Но после девяти лет глобального расширения структурные проблемы роста, стимулируемого долгом, по-прежнему есть. Финансовый сектор сильнее, но экономика в целом всё ещё хрупкая и чувствительная к изменениям процентных ставок. При завышенном кредитном спреде, оценкам акций выше среднего и нормализации денежно-кредитной политики мир вскоре ждёт спад.

Мы по-прежнему относимся к акциям настороженно (но пока не негативно) и рекомендуем инвесторам обратить внимание на нецикличные секторы технологий, здравоохранения и потребительских товаров.

В Европе такого разочарования не было уже шесть лет, в конце февраля всего за один день акции затронул такой шок волатильности, которых не было уже больше десяти лет, экономика Китая замедляется, на рынках многих развивающихся стран серьёзные проблемы, a новый политический курс Европы в отношении иммиграции может привести к смене немецкого правительства ещё до реализации самой политики, в Италии работает новое популистское правительство, а США может развязать настоящую торговую войну с ключевыми партнёрами.

Мы считаем, что во втором полугодии 2018 года рынки акций начнут оказывать негативное влияние на ситуацию в 2019 году, в котором правительство США, вероятно, придёт к максимальному с 2013 года дефициту относительно номинального ВВП, а политика ужесточения Федеральной резервной системы достигнет своего пика ввиду роста целевой ставки при сокращении баланса. Рост напряжённости в торговле из-за ошибочной политики американского правительства только усугубит ситуацию на финансовых рынках.

Что насчёт торговли?

Торговая война – сложная тема, ведь в статистике должно быть место для поправок на случай влияния популистов и антиглобалистов на торговлю. У торговых барьеров есть два элемента: тарифы, которые, по сути, являются налогом на импортируемую продукцию, и нетарифная составляющая, которая обычно связана с регулированием. С учётом потенциальной торговой войны мы посвятили торговле большую часть нашего прогноза на третий квартал. Вот некоторые факты:

Объёмы мировой торговли росли на 4,2% в год в течение последних 215 лет. Объёмы увеличились в 6437 раз, несмотря на многочисленные страшные войны, из которых две мировые войны оказали наибольшее отрицательное влияние. Но долгосрочная тенденция подтверждает то, о чём экономисты знают уже не один век: свободная торговля повышает благосостояние и побуждает страны вкладывать ресурсы в отрасли, где у них есть преимущества. Популистские правительства вряд ли перечеркнут эту устойчивую тенденцию, и история наглядно доказала, что в торговой войне не бывает победителей. Рациональные страны должны найти компромисс.

В данных о мировой торговле скрывается ещё один интересный факт. По мировому экспорту Европа остаётся крупнейшим торговым регионом мире, Азия занимает второе место (и растёт быстрее по сравнению с другими регионами). На долю США приходится менее 20%, и в этом вся горькая правда для президента Трампа: для мира значимость региона снижается.

Источник: World Trade, 1800-2015, Giovanni Federico & Antonio Tena-Junguito (2016)

Если у страны торговый дефицит по конкретному товару, например, по стали, это показывает неконкурентоспособность сталелитейной промышленности (если между двумя странами нет значительной разницы в торговых барьерах). Импортируя продукт, который дешевле производить в другой стране, государство может направить ресурсы в наиболее высокопроизводительные сегменты, которые повышают общее благосостояние. Это простой принцип свободной торговли и причина, по которой США не должны ставить производство стали в приоритет. За последние тридцать лет рост уровня благосостояния обеспечивался, главным образом, за счёт полупроводников, программного обеспечения, биотехнологий, медицинского оборудования и финансового сектора. Позиция действующего американского правительства по мировой торговле не ведёт к созданию оптимального уровня благосостояния.

Администрация Трампа слишком сосредоточена на тарифах, которые могут демонстрировать крупные или только небольшие различия в зависимости от процесса формирования статистики. Но ещё интереснее то, что банк Credit Suisse отметил в отчёте за 2015 год, что в США самое жестокое нетарифное регулирование среди развитых стран, что затрудняет иностранным компаниям вход на американские рынки. Очевидно, торговая политика – сложный вопрос.

Недавно в своей речи председатель Федеральной резервной системы Джером Пауэлл заявил, что представители регулятора начали обсуждать отсрочку набора персонала и инвестирования из-за растущей озабоченности торговой политикой. Учитывая недавнее предупреждение компании Daimler о прибыли, что напрямую связано с торговой войной США и Китая, мы ожидаем, что такая война окажет отрицательное влияние на компании и экономику.

Что говорит история о влиянии торговых войн и спадов на доходность акций? В 1928-1953 гг. доходность по индексу S&P 500 составляла 1,3% в год (включая дивиденды), что очень мало для акций; даже с учётом дивидендов эта доходность почти в два раза меньше общего исторического тренда.

Этот период связан с плохой экономической политикой в 1930-х годах, сокращением мировой торговли и разрушительной Второй мировой войной, но, очевидно, что перебои в мировой торговле сопряжены с низкой доходностью акций.

Проблема уже есть

Разговоры о торговой войне в 2018 году маскируют реальную проблему, которая уже существует в мировой экономике. Нормализация процентных ставок и стремительный рост дефицита в США, вероятно, приведёт к ошибочной политике в 2019 году, от которой сильнее всего пострадают развивающиеся страны, а затем и вся мировая экономика, если ФРС не признает, что её политика должна быть нацелена на внутренние процессы в стране (несмотря на расширенные компетенции).

Рынки ориентированы на будущее, и мы ожидаем, что их участники скорректируют своё мнение о ситуации в 2019 году в соответствии с развитием событий во втором полугодии.

Учитывая, что проблема уже есть, мы относимся к акциям насторожено и рекомендуем инвесторам держаться подальше от цикличных секторов и обратить внимание на нецикличные отрасли технологий, здравоохранения и товаров массового потребления. Судя по имеющимся факторам, лучше выбрать сочетание левериджа, качества и моментума; это означает, что акции можно найти за пределами рекомендованных секторов, но они должны соответствовать факторному критерию.

При реализации сценария торговой войны с США в наиболее уязвимом положении находятся страны с торговым профицитом – Китай, Канада, Мексика, Япония и Германия. Не стоит возлагать на них надежды, пока ситуация с международной торговой политикой не прояснится.

Решающий момент для развивающихся рынков

Недавно глава Резервного банка Индии Уржит Патель предупредил в Financial Times о двойном ударе доллара по рынкам развивающихся стран из-за действующей налоговой и денежно-кредитной политики США, что ослабит развивающиеся страны в 2019 году. Такое заявление от компетентного человека стоит воспринимать серьёзно.

С начала года акции на развивающихся рынках в долларовом выражении падают в условиях повсеместных валютных кризисов, в особенности в Аргентине, Турции и России. Максимальное сокращения баланса Федеральной системой в 2019 году и увеличение налогового дефицита в США, вероятно, приведёт к повышению процентных ставок, если не произойдёт падения реальных ставок. Эти тенденции будут способствовать отрицательной динамике в развивающихся странах при повышении стоимости привлечённых средств и давлении на частный и государственный секторы, которые рассчитывали на дешёвый доллар для поддержания их восстановления.

Мы рекомендуем инвесторам отказаться от развивающихся рынков, за исключением китайского технологического сегмента, который остаётся привлекательным, благодаря защите со стороны правительства страны и огромному растущему внутреннему рынку, который выстоит даже при мировом спаде.

Технологии – уникальный сектор

В этом году с мировыми акциями возникали проблемы, но технологический сектор по-прежнему демонстрирует устойчивый уровень доходности, что ещё больше повышает его привлекательность. Интересно, что низкий долговой леверидж (чистый долг: -0,62 согласно индексу MSCI World Information Technology) делает данный сегмент наименее чувствительным к изменениям денежно-кредитной политики. Кроме того, в этом секторе максимальная доходность на инвестируемый капитал, а капитальных расходов меньше, чем в других секторах. Благодаря этим факторам, премия, полученная на основе оценки, по мировым акциям увеличивается до 27%, и это справедливая суммарная премия для единственного сектора, который растёт каждый сезон.

Информационные технологии – доминирующий сектор на американском рынке акций, но во всём мире он по-прежнему уступает финансовому сегменту при рыночной капитализации 15,8%. Что касается отраслей, то группа «Программное обеспечение и услуги» (капитализация 8,9%) близка к тому, чтобы обойти «Банки» (9,9%) и стать самой важной отраслью в мире.

Как мы говорили в предыдущих квартальных прогнозах, технологический сектор изменился: теперь на нём доминирует не аппаратное, а программное обеспечение, что больше привлекает акционеров. Мы рекомендуем инвесторам обратить внимание на программное обеспечение.

Главные риски технологического сектора – это регулирование и подрыв мировой торговли полупроводников из-за торговой войны. Но вероятность того, что оба сценария серьёзно повлияют на технологический сектор в краткосрочной перспективе, низкая.

Недолго музыка играла

Постоянные читатели знают, что мы были настроены преимущественно позитивно в отношении мировых акций с 2010 года и даже во время еврокризиса продолжали руководствоваться оценками. Мы никогда не были в числе сторонников мирового пузыря акций и даже технологических компаний.

Но после девяти лет глобального расширения структурные проблемы роста, стимулируемого долгом, по-прежнему есть. Финансовый сектор сильнее, но экономика в целом всё ещё хрупкая и чувствительная к изменениям процентных ставок. При завышенном кредитном спреде, оценкам акций выше среднего и нормализации денежно-кредитной политики мир вскоре ждёт спад.

Мы по-прежнему относимся к акциям настороженно (но пока не негативно) и рекомендуем инвесторам обратить внимание на нецикличные секторы технологий, здравоохранения и потребительских товаров.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба