9 ноября 2018 utmedia

Babytree Group — самый популярный портал для родителей в Китае со 139 миллионами активных пользователей. Его основная платформа позволяет родителям делиться информацией о воспитании детей в раннем возрасте. В июне 2018 компания была оценена в $2,2 млрд., и в ближайшее время выходит на IPO.

Рассказываем о Babytree Group и о том, как принять участие в инвестиции.

О компании

Babytree Group — самый популярный портал для родителей в Китае. В прошлом году его аудитория насчитывала 139 млн. активных пользователей. Основная платформа — сайт Babytree Group, который позволяет родителям получать и делиться информацией о процессе беременности, родах и воспитании детей.

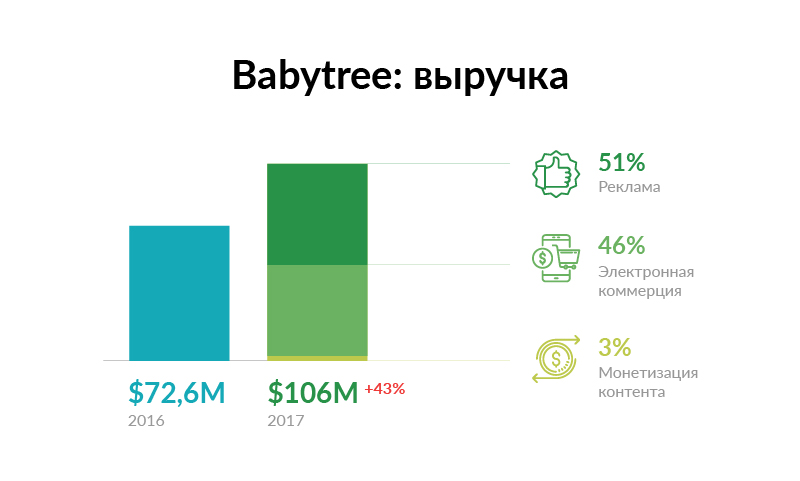

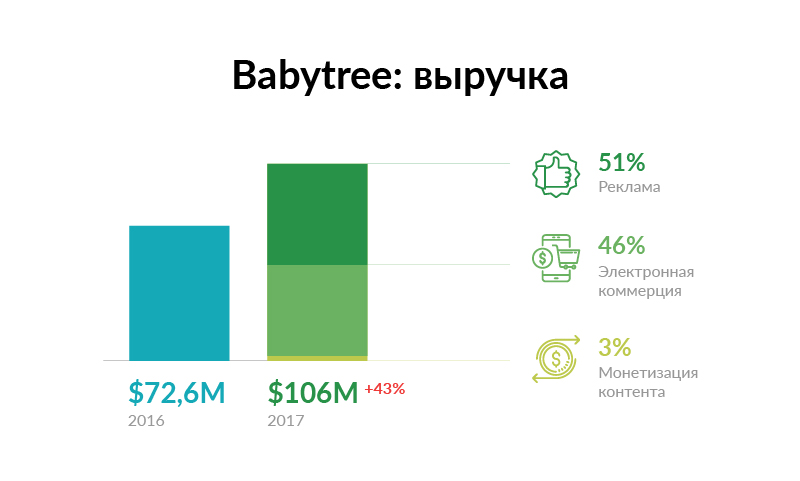

Компания генерирует выручку тремя способами: реклама (51%), электронная коммерция (46%) и монетизация контента (3%). В 2017 году выручка Babytree составила 730 млн. юаней ($106 млн.), на 43% больше, чем в 2016 году.

Перспективы роста

Устойчивые макроэкономические показатели в Китае. Китай в последнее время переживает бурный экономический подъем, что сопровождается устойчивым ростом среднего уровня доходов населения.

Стратегическое партнерство. Среди партнеров и инвесторов компании —Alibaba Group, крупнейший портал электронной коммерции в Китае и второй в мире после Amazon.

Компания оценила рынок расходов молодых семей в 13 триллионов юаней ($1,9 трлн) в 2017 году с CAGR в 20% с 2018 по 2022 год.

Риски

Модель выручки компании напрямую зависит от успешного взаимодействия с рядом партнеров и контрагентов. Потеря контрактов с данными компаниями нанесет существенный урон финансовому состоянию компании.

В случае реализации финансовых и иных рисков акционеры компании будут защищены согласно законодательству страны регистрации (в данном случае — Каймановых островов), что требует изучения юридических особенностей.

Китайский фондовый рынок по-прежнему относится к рынкам развивающихся стран (emerging markets) — инвестирование в инструменты рынков данного типа несет дополнительные риски для инвесторов.

Похожие IPO

Несмотря на то, что индекс Гонконгской биржи находится в медвежьем тренде с января 2018 года в связи с потенциальным риском торговой войны между США и Китаем и замедлением роста некоторых показателей экономики Китая, рынок IPO в Китае опередил США по объему размещений за первые 3 квартала 2018 года.

Целый ряд крупных китайских технологических компаний размещали свои акции в Гонконге: China Tower ($7,5 млрд), Xiaomi ($5,4 млрд), Meituan Dianping ($4,2 млрд).

Экономика Китая и Гонконгский фондовый рынок

Китай является второй по величине экономикой в мире после США. Китайская экономика выросла на 6,5% в годовом исчислении в сентябре 2018 года после роста на 6,7% в предыдущем периоде. Несмотря на то, что это был самый низкий темп роста с первого квартала 2009 года, на долю страны в настоящее время приходится одна треть роста мировой экономики. По мнению аналитического агентства IHS Markit, КНР опередит США и станет самой большой экономикой в мире уже к 2024 году.

Китай в последнее время переживает бурный экономический подъем, что сопровождается устойчивым ростом среднего уровня доходов населения (9,1% CAGR в течение 2013-2017 гг, с прогнозом в 9,3% в 2018-2022 гг). Кроме того, китайское правительство недавно отменило политику одного ребенка. Ожидается, что уровень рождаемости будет неуклонно расти и составит 13% в ближайшие годы. Эти факторы будут способствовать устойчивому росту спроса на продукты и услуги технологических компаний в Китае.

Массовые масштабы китайского рынка и поддерживающая нормативная-правовая среда в первые годы дигитализации сделали Китай глобальным лидером в таких отраслях, как электронная коммерция и финтех. Процесс дигитализации будет продолжать оказывать поддержку китайской экономике, повышая эффективность и поддерживая темпы роста ВВП страны.

Однако на данный момент существует ряд негативных факторов, которые влияют на настроение инвесторов в инструменты рынков Китая. Во-первых, это эскалация тарифных споров с США как следствие протекционистской политики Дональда Трампа за последние 1,5-2 года. Во-вторых, это растущие внебалансовые займы органов местной власти Китая и растущий процент долга к ВВП (debt-to-GDP показатель в Китае достиг 275% в 2017, у США — 152% в 2017, у России — 40% в 2017).

Подробности размещения

В ходе IPO Babytree Group планирует привлечь от $800 млн. до $1 млрд. и получить оценку в $3-5 млрд. Андеррайтерами размещения выступают Morgan Stanley, Haiton Securities, CMS. Заявки на участие в инвестиции в IPO принимаются до 16 ноября 2018.

Рассказываем о Babytree Group и о том, как принять участие в инвестиции.

О компании

Babytree Group — самый популярный портал для родителей в Китае. В прошлом году его аудитория насчитывала 139 млн. активных пользователей. Основная платформа — сайт Babytree Group, который позволяет родителям получать и делиться информацией о процессе беременности, родах и воспитании детей.

Компания генерирует выручку тремя способами: реклама (51%), электронная коммерция (46%) и монетизация контента (3%). В 2017 году выручка Babytree составила 730 млн. юаней ($106 млн.), на 43% больше, чем в 2016 году.

Перспективы роста

Устойчивые макроэкономические показатели в Китае. Китай в последнее время переживает бурный экономический подъем, что сопровождается устойчивым ростом среднего уровня доходов населения.

Стратегическое партнерство. Среди партнеров и инвесторов компании —Alibaba Group, крупнейший портал электронной коммерции в Китае и второй в мире после Amazon.

Компания оценила рынок расходов молодых семей в 13 триллионов юаней ($1,9 трлн) в 2017 году с CAGR в 20% с 2018 по 2022 год.

Риски

Модель выручки компании напрямую зависит от успешного взаимодействия с рядом партнеров и контрагентов. Потеря контрактов с данными компаниями нанесет существенный урон финансовому состоянию компании.

В случае реализации финансовых и иных рисков акционеры компании будут защищены согласно законодательству страны регистрации (в данном случае — Каймановых островов), что требует изучения юридических особенностей.

Китайский фондовый рынок по-прежнему относится к рынкам развивающихся стран (emerging markets) — инвестирование в инструменты рынков данного типа несет дополнительные риски для инвесторов.

Похожие IPO

Несмотря на то, что индекс Гонконгской биржи находится в медвежьем тренде с января 2018 года в связи с потенциальным риском торговой войны между США и Китаем и замедлением роста некоторых показателей экономики Китая, рынок IPO в Китае опередил США по объему размещений за первые 3 квартала 2018 года.

Целый ряд крупных китайских технологических компаний размещали свои акции в Гонконге: China Tower ($7,5 млрд), Xiaomi ($5,4 млрд), Meituan Dianping ($4,2 млрд).

Экономика Китая и Гонконгский фондовый рынок

Китай является второй по величине экономикой в мире после США. Китайская экономика выросла на 6,5% в годовом исчислении в сентябре 2018 года после роста на 6,7% в предыдущем периоде. Несмотря на то, что это был самый низкий темп роста с первого квартала 2009 года, на долю страны в настоящее время приходится одна треть роста мировой экономики. По мнению аналитического агентства IHS Markit, КНР опередит США и станет самой большой экономикой в мире уже к 2024 году.

Китай в последнее время переживает бурный экономический подъем, что сопровождается устойчивым ростом среднего уровня доходов населения (9,1% CAGR в течение 2013-2017 гг, с прогнозом в 9,3% в 2018-2022 гг). Кроме того, китайское правительство недавно отменило политику одного ребенка. Ожидается, что уровень рождаемости будет неуклонно расти и составит 13% в ближайшие годы. Эти факторы будут способствовать устойчивому росту спроса на продукты и услуги технологических компаний в Китае.

Массовые масштабы китайского рынка и поддерживающая нормативная-правовая среда в первые годы дигитализации сделали Китай глобальным лидером в таких отраслях, как электронная коммерция и финтех. Процесс дигитализации будет продолжать оказывать поддержку китайской экономике, повышая эффективность и поддерживая темпы роста ВВП страны.

Однако на данный момент существует ряд негативных факторов, которые влияют на настроение инвесторов в инструменты рынков Китая. Во-первых, это эскалация тарифных споров с США как следствие протекционистской политики Дональда Трампа за последние 1,5-2 года. Во-вторых, это растущие внебалансовые займы органов местной власти Китая и растущий процент долга к ВВП (debt-to-GDP показатель в Китае достиг 275% в 2017, у США — 152% в 2017, у России — 40% в 2017).

Подробности размещения

В ходе IPO Babytree Group планирует привлечь от $800 млн. до $1 млрд. и получить оценку в $3-5 млрд. Андеррайтерами размещения выступают Morgan Stanley, Haiton Securities, CMS. Заявки на участие в инвестиции в IPO принимаются до 16 ноября 2018.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба