Что общего между отчётностью Роснефти, оттоком капитала и бюджетным правилом?

Вчера компания отчиталась о рекордной выручке, прибыли и денежном потоке за 3 квартал и 9 месяцев 2018. Средняя цена Urals в 3 квартале превышала $74/bbl или ~4900 руб. за баррель. В октябре рублевая стоимость барреля нефти поднималась выше 5500 руб., но ненадолго, а сейчас снизилась до ~4700 ($71*66руб.).

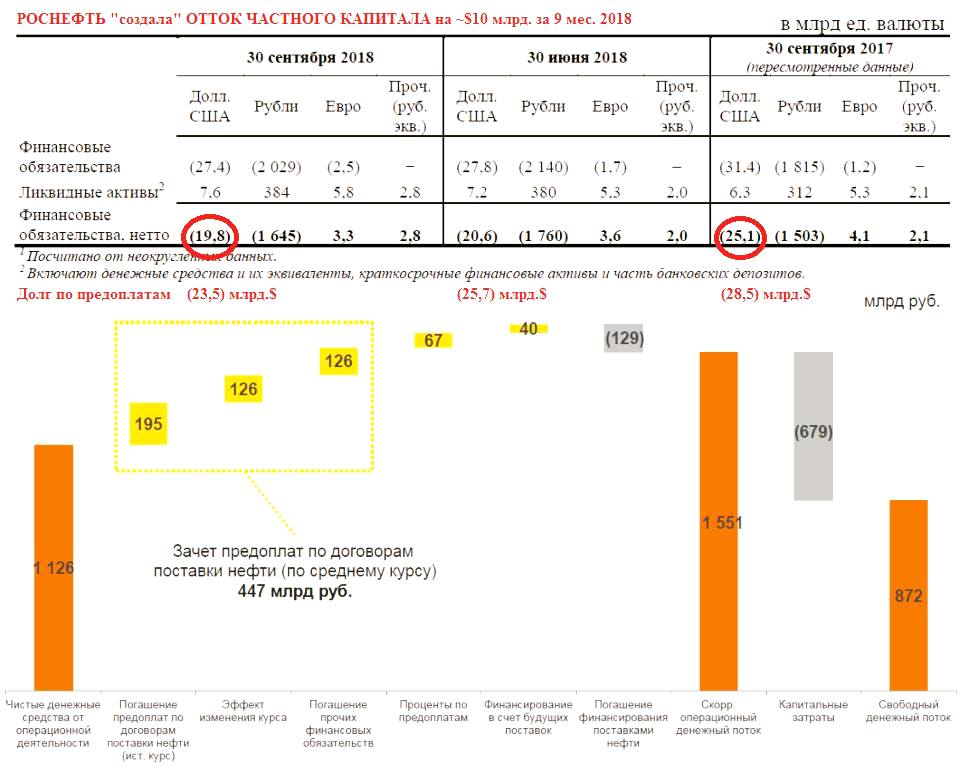

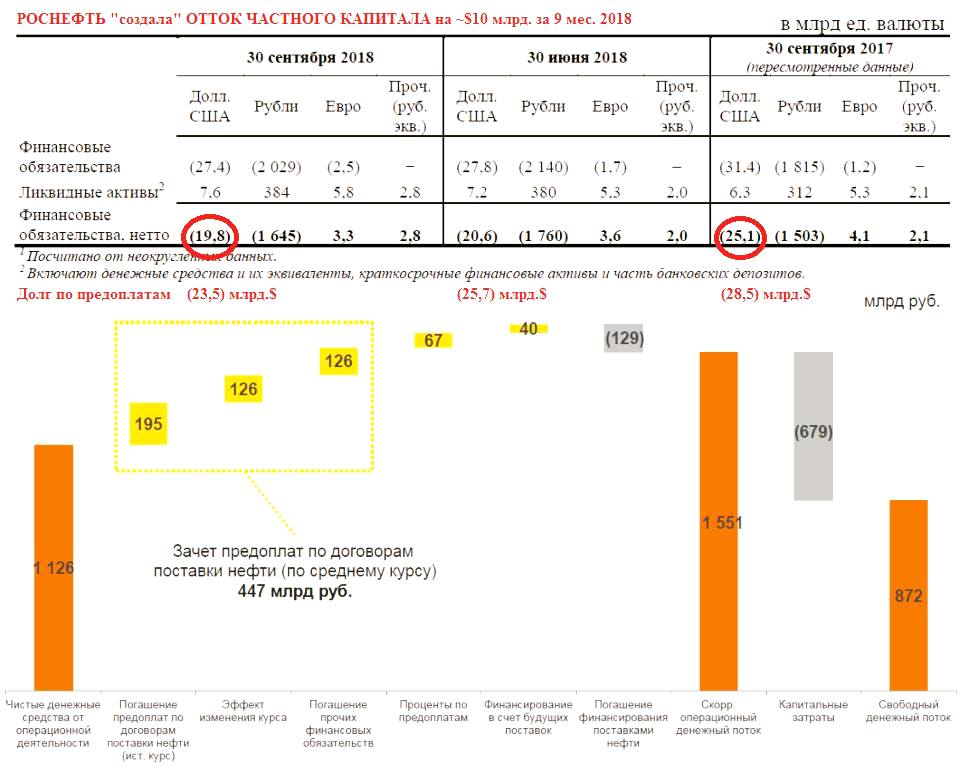

Отток капитала - это чистое изменение финансовых активов и обязательств резидентов в иностранной валюте. Роснефть за 9 месяцев 2018 увеличила свою чистую финансовую позицию в иностранной валюте на ~$10 млрд. через сокращение общего долга и увеличение финансовых активов. Например, из отчетности следует, что за 3 квартал остатки денежных средств в иностранной валюте выросли со 136 до 293 млрд. руб. или на $2,4 млрд. То есть компания придерживала продажи экспортной выручки, увеличивая и остатки на счетах в валюте, и сокращая внешний долг.

Роснефть, кстати, подробно раскрывает данные о своей чистой финансовой позиции по разным валютам, но не включает в нее задолженность по предоплатам за поставки нефти, которые сделал Китай в 2013-16гг. Сейчас компания планомерно сокращает долг перед Китаем поставками нефти, что также относится к оттоку капитала. На последнюю дату долг сократился до ~$23 млрд. (c $27.5 млрд. на начало года), а в 2016 превышал $30 млрд.

По оценкам Банка России отток частного капитала составил $31,9 млрд. за 9 месяцев 2018г. То есть 1/3 всего оттока пришлось только на одну компанию Роснефть, которая зарабатывает тоже примерно 1/3 всех российских доходов от экспорта нефти и газа. Роснефть вывозит капитал на ~$3-4 млрд. ежеквартально и будет продолжать это делать, пока не сократит до минимума свой значительный иностранный долг >$50 млрд.

Бюджетное правило предусматривает, что Минфин должен покупать на рынке примерно ~75% всех сверхдоходов от высоких цен на нефть и сберегать иностранную валюту в Фонде национального благосостояния. (По прогнозу Банка России валютные резервы вырастут в базовом сценарии на $157 млрд. в следующие три года при счете текущих операций $208 млрд., а на сбережения частного сектора в иностранной валюте останется только $54 млрд.). Проблема в том, что этой суммы хватит лишь на удовлетворение потребностей самих компаний-экспортеров, которые сокращают внешний долг, выплачивают высокие дивиденды или просто увеличивают остатки на валютных счетах. Всем остальным резидентам Минфин и бюджетное правило предлагают копить только в рублях, ну или довольствоваться постоянным ослаблением курса рубля.

ВЫВОД. Бюджетное правило требует пересмотра механизма его реализации. И желательно не в ручном режиме, как нынешняя отсрочка покупок валюты на рынке со стороны Банка России до конца 2018. Нужны законодательные изменения, которые уменьшат объем покупок валюты для Минфина на открытом рынке. В идеале Минфин должен в принципе отказаться от покупок иностранной валюты и сберегать только в рублях. Тогда Банк России получит больше возможностей достичь своих целей - низкой инфляции и финансовой стабильности, в том числе путем валютных интервенций для сдерживания избыточного укрепления курса рубля.

Хорошим примером того, как эффективно работает система с плавающим курсом, валютными интервенциями, высоким сальдо текущего счета и оттоком капитала при низкой инфляции, процентных ставках и устойчивости национальной валюты является Южная Корея. Но о ней надо будет записать отдельно...

Вчера компания отчиталась о рекордной выручке, прибыли и денежном потоке за 3 квартал и 9 месяцев 2018. Средняя цена Urals в 3 квартале превышала $74/bbl или ~4900 руб. за баррель. В октябре рублевая стоимость барреля нефти поднималась выше 5500 руб., но ненадолго, а сейчас снизилась до ~4700 ($71*66руб.).

Отток капитала - это чистое изменение финансовых активов и обязательств резидентов в иностранной валюте. Роснефть за 9 месяцев 2018 увеличила свою чистую финансовую позицию в иностранной валюте на ~$10 млрд. через сокращение общего долга и увеличение финансовых активов. Например, из отчетности следует, что за 3 квартал остатки денежных средств в иностранной валюте выросли со 136 до 293 млрд. руб. или на $2,4 млрд. То есть компания придерживала продажи экспортной выручки, увеличивая и остатки на счетах в валюте, и сокращая внешний долг.

Роснефть, кстати, подробно раскрывает данные о своей чистой финансовой позиции по разным валютам, но не включает в нее задолженность по предоплатам за поставки нефти, которые сделал Китай в 2013-16гг. Сейчас компания планомерно сокращает долг перед Китаем поставками нефти, что также относится к оттоку капитала. На последнюю дату долг сократился до ~$23 млрд. (c $27.5 млрд. на начало года), а в 2016 превышал $30 млрд.

По оценкам Банка России отток частного капитала составил $31,9 млрд. за 9 месяцев 2018г. То есть 1/3 всего оттока пришлось только на одну компанию Роснефть, которая зарабатывает тоже примерно 1/3 всех российских доходов от экспорта нефти и газа. Роснефть вывозит капитал на ~$3-4 млрд. ежеквартально и будет продолжать это делать, пока не сократит до минимума свой значительный иностранный долг >$50 млрд.

Бюджетное правило предусматривает, что Минфин должен покупать на рынке примерно ~75% всех сверхдоходов от высоких цен на нефть и сберегать иностранную валюту в Фонде национального благосостояния. (По прогнозу Банка России валютные резервы вырастут в базовом сценарии на $157 млрд. в следующие три года при счете текущих операций $208 млрд., а на сбережения частного сектора в иностранной валюте останется только $54 млрд.). Проблема в том, что этой суммы хватит лишь на удовлетворение потребностей самих компаний-экспортеров, которые сокращают внешний долг, выплачивают высокие дивиденды или просто увеличивают остатки на валютных счетах. Всем остальным резидентам Минфин и бюджетное правило предлагают копить только в рублях, ну или довольствоваться постоянным ослаблением курса рубля.

ВЫВОД. Бюджетное правило требует пересмотра механизма его реализации. И желательно не в ручном режиме, как нынешняя отсрочка покупок валюты на рынке со стороны Банка России до конца 2018. Нужны законодательные изменения, которые уменьшат объем покупок валюты для Минфина на открытом рынке. В идеале Минфин должен в принципе отказаться от покупок иностранной валюты и сберегать только в рублях. Тогда Банк России получит больше возможностей достичь своих целей - низкой инфляции и финансовой стабильности, в том числе путем валютных интервенций для сдерживания избыточного укрепления курса рубля.

Хорошим примером того, как эффективно работает система с плавающим курсом, валютными интервенциями, высоким сальдо текущего счета и оттоком капитала при низкой инфляции, процентных ставках и устойчивости национальной валюты является Южная Корея. Но о ней надо будет записать отдельно...

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба