20 марта 2019 Архив Козлов Юрий

На дворе уже месяц март, а значит вместе с началом весны наступает пора активной подготовки к дивидендному сезону, который формально стартует уже в мае и продлится пару месяцев уж точно. На какие бумаги стоит обратить внимание, а какие лучше избегать в своём инвестиционном портфеле? Где мы ожидаем увидеть двузначную дивидендную доходность, а где дивидендов может и не быть вовсе? Попробуем разобраться в этом вместе, заглянув в финансовые отчётности компаний, которые предлагает сервис financemarker.

В рамках данного поста я хочу выделить те инвестиционные идеи, которые уже в этом году порадуют щедрыми дивидендами и это не должно стать разовым явлением (как это зачастую случается). Для консервативных и долгосрочных инвесторов именно такие бумаги должны занимать подавляющую часть портфеля, так как стабильность их выплат высокая, финансовое положение этих компаний не вызывает вопросов, а дивидендная доходность зачастую двузначная. Итак, поехали:

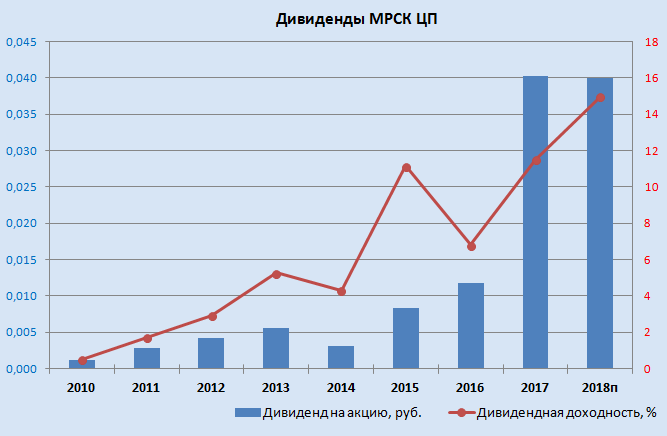

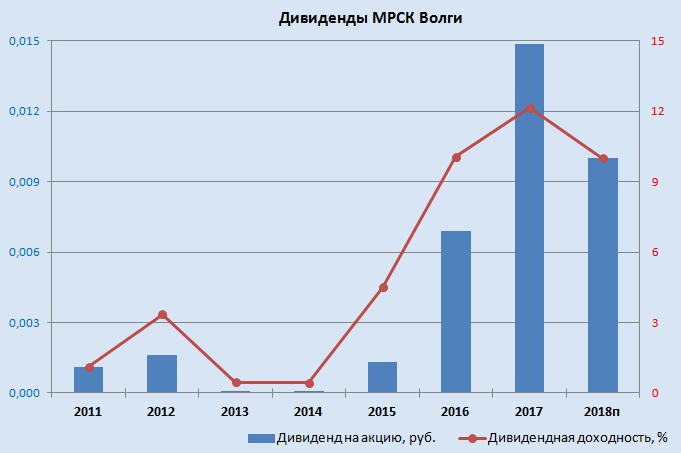

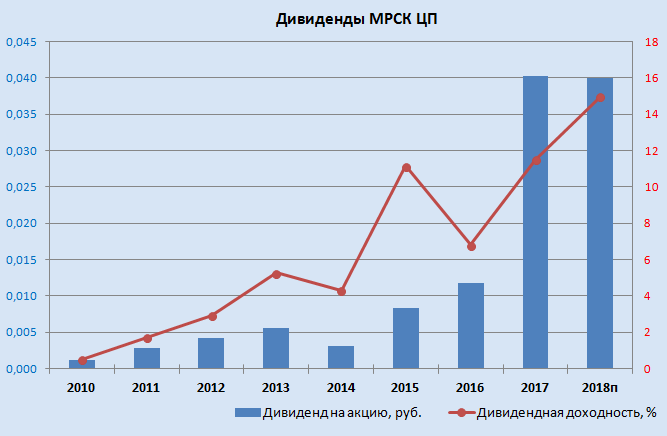

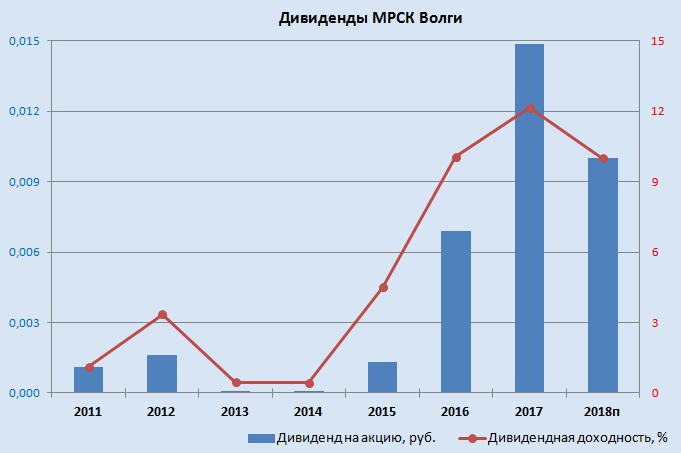

1) МРСК ЦП и МРСК Волги

На сегодняшний день эти две компании успели отчитаться только по РСБУ за 2018 год, однако эта бухгалтерская отчётность вряд ли кого-то из акционеров смогла порадовать. Собственно, как и во всех других сёстрах МРСК, чистая прибыль в минувшем году во всех них была занижена, и складывается стойкое ощущение, что сделано это было преднамеренно. Понятное дело, что и котировки акций МРСК ЦП и МРСК Волги не нашли никакого повода для радости, а потому продолжают находиться вблизи полуторагодовалых минимумов.

Однако этой ситуацией нужно хладнокровно брать и пользоваться! Впереди, уже совсем скоро, нас ждёт финансовая отчётность по МСФО, где как известно "нарисовать" правильные цифры практически невозможно, и есть все основания рассчитывать на 12-13 млрд рублей чистой прибыли в МРСК ЦП и 6,0-6,5 млрд в МРСК Волги, что с учётом корректировок на ряд статей (в соответствии с дивидендной политикой) должно принести акционерам двузначную дивидендную доходность за 2018 год! И вряд ли кто-то подвергает большому сомнению, что высокая доходность сохранится и в будущем.

2) Московская биржа

В то время, как минувшей осенью котировки акций Мосбиржи рухнули до трёхлетних минимумов в район 80 рублей, на решении компании не выплачивать промежуточные дивиденды за первое полугодие, я радостно наращивал свою позицию в этих бумагах, совершенно не понимания такую иррациональность рынка и поводов для серьёзного беспокойства.

Посудите сами: акции компании падают (причём на величину, превышающую потенциальный промежуточный дивиденд), при этом от полноценных годовых выплат никто не отказывается, а значит почему бы их не прикупить с реализацией позитивного сценария уже через несколько месяцев? Не понимаю.

В итоге всё так и случилось: чистая прибыль Мосбиржи по МСФО по итогам 2018 года скромно снизилась всего на 2,6% до 19,7 млрд рублей, долгожданное восстановление заложенного во 2 кв. 2018 года резерва по случившейся операционной ошибке состоялось (напомню, Мосбиржа выиграла дело в кассационном суде), и без учёта резервов прибыль в минувшем году и вовсе даже выросла бы на 2,5%!

Более того, Наблюдательный совет Московской биржи принял предварительное решение рекомендовать акционерам утвердить выплату дивидендов за 2018 год в размере 7,7 руб. на одну акцию, что означает норму выплат почти 90% от чистой прибыли и по текущим котировкам сулит див.доходность выше 8%! С большими перспективами дальнейшего роста в обозримом будущем.

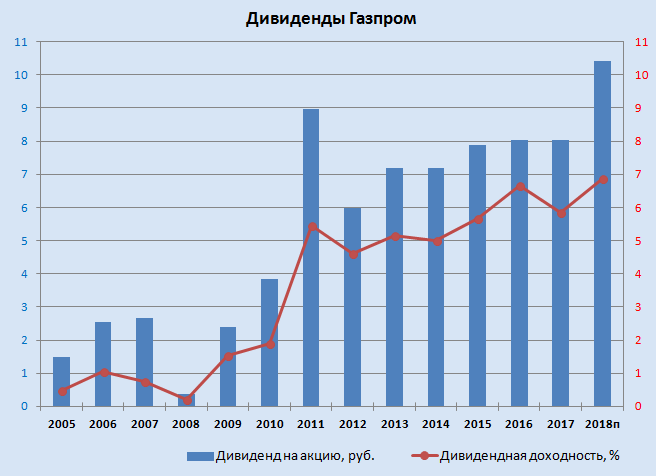

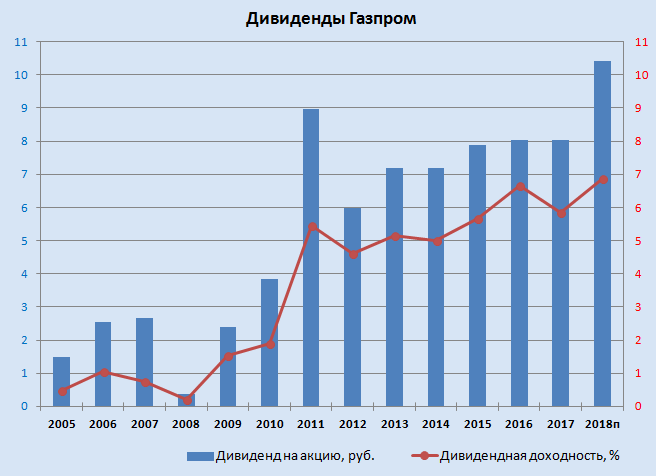

3) Газпром

Понимаю, дивидендная идея достаточно противоречивая. Всё-таки это государственная компания (а некогда даже народное достояние!), со всеми вытекающими рисками для миноритариев, не заинтересованности мажоритария в слишком щедрых дивидендах, достаточно слабом корпоративном управлении и постоянных скандалах о расхищении гос.собственности.

Однако при всём при этом нельзя не признавать аномально дешёвую оценку акций компании на рынке (около 3х по EV/EBITDA), что на фоне окончания масштабных инвестиционных проектов (Сила Сибири, Турецкий Поток, Северный Поток - 2 и др.) и их запуска неминуемо должно переоценить акции Газпрома гораздо выше текущих уровней. Когда это произойдёт: через год, два или три - точно вряд ли кто-то сможет ответить, однако я почти уверен, что дивиденд 20+ мы увидим уже в течение ближайших нескольких лет.

Ну а чтобы это ожидание не было для вас столь утомительным, предлагаю порадоваться дивидендным выплатам за 2018 год в размере 10,43 рубля на акцию, что по текущим котировкам сулит доходность почти в 7%.

4) Однозначно достойны попадания в дивидендный инвестиционный портфель бумаги НЛМК и Северстали, привлекательность которых нисколько не пострадала даже на фоне грядущих инвестиционных программ у этих двух компаний.

О российских сталеварах я подробно рассказывал вот тут, буквально несколько недель тому назад, можете почитать. А в рамках данной статьи я лишь актуализирую красивые дивидендные расклады по этим двум замечательным дивидендным историям и ещё раз порекомендую их покупке на возникающих коррекциях на российском рынке:

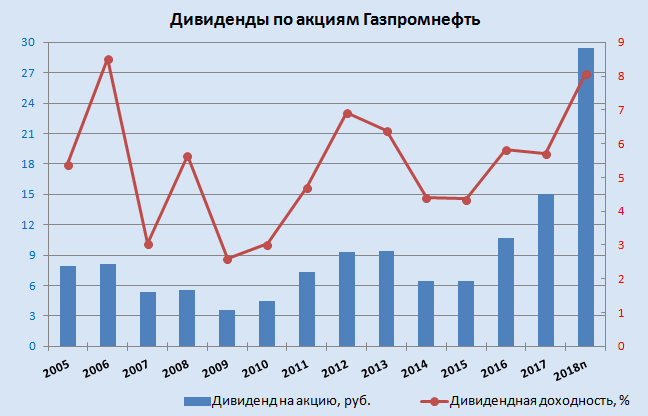

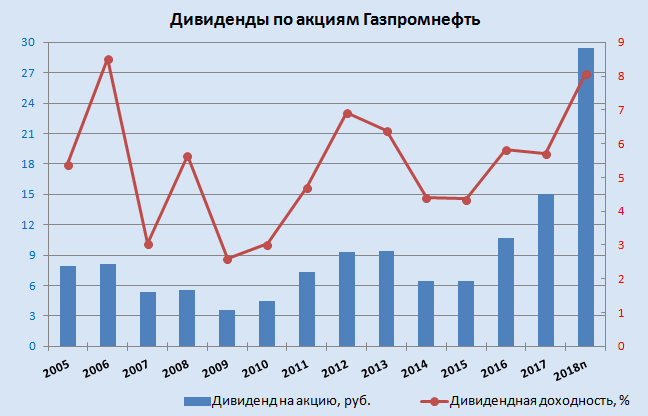

5) Среди нефтедобывающих российских компаний отмечу акции Газпромнефти, а также префы Башнефти и Татнефти.

Первая из этих трёх перечисленных компаний - это яркий пример всё ещё растущего бизнеса и увеличивающейся с каждым годом нормы выплат. Несмотря на то, что в дивидендной политике Газпромнефти предполагается направлять акционерам не менее 25% от чистой прибыли по МСФО, эту цифру менеджмент планирует увеличивать вплоть до 50%. И уже по итогам 2018 года мы с вами можем рассчитывать на выплаты "чуть более 35% от чистой прибыли", как заявил недавно финансовый директор компании Алексей Янкевич в ходе телеконференции, приуроченной к выходу годовой финансовой отчётности по МСФО за 2018 год.

После нехитрых расчётов мы получаем по Газпромнефти ожидаемый дивиденд в размере почти 30 рублей на акцию и див.доходность около 8%. Повторюсь, с перспективой дальнейшего роста!

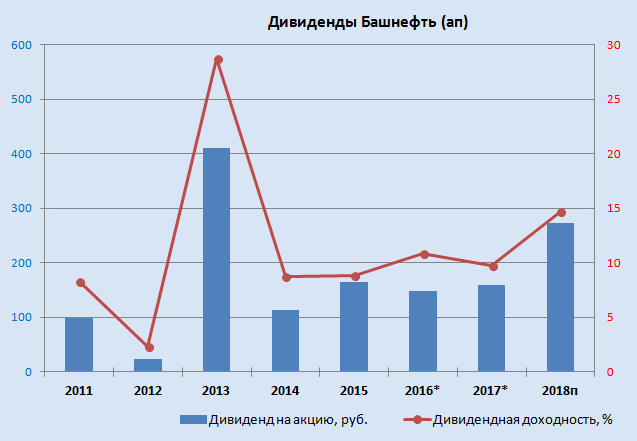

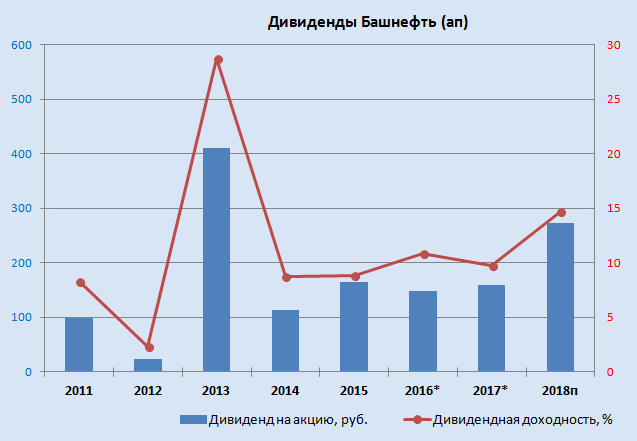

А вот привилегированные акции Башнефти и Татнефти - это уже бывалые дивидендные фишки. Правда, если по префам Татнефти дивиденды достаточно прозрачные и согласно обновлённой див.политике рассчитываются минимум исходя из 50% от чистой прибыли по МСФО или РСБУ, в зависимости от большей из этих двух величин, то в случае с Башнефтью дивидендная политика как таковая просто напросто отсутствует и никакой конкретики нет. Не верите? Тогда загляните на официальный сайт компании и убедитесь в этом сами! После перехода башкирской компании под крыло Роснефти корпоративное управление, мягко говоря, оставляет желать лучшего.

Соответственно, в случае с Башнефтью вы вправе закладывать в возможный сценарий любую норму выплат, и исходя из этого рассчитывать потенциальную доходность. Я, пожалуй, в этом смысле буду оптимистом и в своём базовом сценарии закладываюсь на 50% от чистой прибыли по МСФО (как и в Роснефти), что означает 273 руб. на одну привилегированную акцию Башнефти и див.доходность почти 15% по текущим котировкам. Если в ближайшем будущем в компании утвердят ещё и вменяемую див.политику, то цены ей не будет!

6) Сбербанк ап

Без всяких сомнений Сбербанк остаётся крупнейшим и самым прогрессивным российским банком, во главе с Германом Грефом получивший сильный импульс в своём развитии. С каждым годом банк №1 уверенно движется к своей заветной цели - заработать 1 трлн рублей (по прогнозам самого менеджмента это может произойти уже по итогам 2020 года), а вместе с этим ежегодно увеличиваются и дивиденды. Вкупе с санкционными и политическими рисками, оказывающими давление на котировки акций Сбербанка, дивидендная доходность неизменно растёт и по префам уже практически достигает двузначных показателей по итогам 2018 года:

7) Среди российских телекомов традиционно хочется отметить бумаги МТС и привилегированные акции Ростелекома, которые стабильно платят высокие дивиденды и вряд ли они снизятся в ближайшие годы:

8) Наконец, нельзя не отметить Группу ЛСР, которая главным образом специализируется на строительстве недвижимости и уже четыре года кряду выплачивает дивиденд на акцию в размере 78 руб. Наверняка, не меньшую цифру мы увидим и по итогам минувшего 2018 года, что по текущим котировкам будет сулить див.доходность порядка 12%. В стабильности этих выплат сомневаться также не приходится: компания с финансовой точки зрения очень хорошо стоит на ногах, а изменения законодательной базы в долевом строительстве и снизившиеся за последние годы процентные ставки в стране обязательно поддержат операционные и финансовые показатели ЛСР.

В рамках данного поста я хочу выделить те инвестиционные идеи, которые уже в этом году порадуют щедрыми дивидендами и это не должно стать разовым явлением (как это зачастую случается). Для консервативных и долгосрочных инвесторов именно такие бумаги должны занимать подавляющую часть портфеля, так как стабильность их выплат высокая, финансовое положение этих компаний не вызывает вопросов, а дивидендная доходность зачастую двузначная. Итак, поехали:

1) МРСК ЦП и МРСК Волги

На сегодняшний день эти две компании успели отчитаться только по РСБУ за 2018 год, однако эта бухгалтерская отчётность вряд ли кого-то из акционеров смогла порадовать. Собственно, как и во всех других сёстрах МРСК, чистая прибыль в минувшем году во всех них была занижена, и складывается стойкое ощущение, что сделано это было преднамеренно. Понятное дело, что и котировки акций МРСК ЦП и МРСК Волги не нашли никакого повода для радости, а потому продолжают находиться вблизи полуторагодовалых минимумов.

Однако этой ситуацией нужно хладнокровно брать и пользоваться! Впереди, уже совсем скоро, нас ждёт финансовая отчётность по МСФО, где как известно "нарисовать" правильные цифры практически невозможно, и есть все основания рассчитывать на 12-13 млрд рублей чистой прибыли в МРСК ЦП и 6,0-6,5 млрд в МРСК Волги, что с учётом корректировок на ряд статей (в соответствии с дивидендной политикой) должно принести акционерам двузначную дивидендную доходность за 2018 год! И вряд ли кто-то подвергает большому сомнению, что высокая доходность сохранится и в будущем.

2) Московская биржа

В то время, как минувшей осенью котировки акций Мосбиржи рухнули до трёхлетних минимумов в район 80 рублей, на решении компании не выплачивать промежуточные дивиденды за первое полугодие, я радостно наращивал свою позицию в этих бумагах, совершенно не понимания такую иррациональность рынка и поводов для серьёзного беспокойства.

Посудите сами: акции компании падают (причём на величину, превышающую потенциальный промежуточный дивиденд), при этом от полноценных годовых выплат никто не отказывается, а значит почему бы их не прикупить с реализацией позитивного сценария уже через несколько месяцев? Не понимаю.

В итоге всё так и случилось: чистая прибыль Мосбиржи по МСФО по итогам 2018 года скромно снизилась всего на 2,6% до 19,7 млрд рублей, долгожданное восстановление заложенного во 2 кв. 2018 года резерва по случившейся операционной ошибке состоялось (напомню, Мосбиржа выиграла дело в кассационном суде), и без учёта резервов прибыль в минувшем году и вовсе даже выросла бы на 2,5%!

Более того, Наблюдательный совет Московской биржи принял предварительное решение рекомендовать акционерам утвердить выплату дивидендов за 2018 год в размере 7,7 руб. на одну акцию, что означает норму выплат почти 90% от чистой прибыли и по текущим котировкам сулит див.доходность выше 8%! С большими перспективами дальнейшего роста в обозримом будущем.

3) Газпром

Понимаю, дивидендная идея достаточно противоречивая. Всё-таки это государственная компания (а некогда даже народное достояние!), со всеми вытекающими рисками для миноритариев, не заинтересованности мажоритария в слишком щедрых дивидендах, достаточно слабом корпоративном управлении и постоянных скандалах о расхищении гос.собственности.

Однако при всём при этом нельзя не признавать аномально дешёвую оценку акций компании на рынке (около 3х по EV/EBITDA), что на фоне окончания масштабных инвестиционных проектов (Сила Сибири, Турецкий Поток, Северный Поток - 2 и др.) и их запуска неминуемо должно переоценить акции Газпрома гораздо выше текущих уровней. Когда это произойдёт: через год, два или три - точно вряд ли кто-то сможет ответить, однако я почти уверен, что дивиденд 20+ мы увидим уже в течение ближайших нескольких лет.

Ну а чтобы это ожидание не было для вас столь утомительным, предлагаю порадоваться дивидендным выплатам за 2018 год в размере 10,43 рубля на акцию, что по текущим котировкам сулит доходность почти в 7%.

4) Однозначно достойны попадания в дивидендный инвестиционный портфель бумаги НЛМК и Северстали, привлекательность которых нисколько не пострадала даже на фоне грядущих инвестиционных программ у этих двух компаний.

О российских сталеварах я подробно рассказывал вот тут, буквально несколько недель тому назад, можете почитать. А в рамках данной статьи я лишь актуализирую красивые дивидендные расклады по этим двум замечательным дивидендным историям и ещё раз порекомендую их покупке на возникающих коррекциях на российском рынке:

5) Среди нефтедобывающих российских компаний отмечу акции Газпромнефти, а также префы Башнефти и Татнефти.

Первая из этих трёх перечисленных компаний - это яркий пример всё ещё растущего бизнеса и увеличивающейся с каждым годом нормы выплат. Несмотря на то, что в дивидендной политике Газпромнефти предполагается направлять акционерам не менее 25% от чистой прибыли по МСФО, эту цифру менеджмент планирует увеличивать вплоть до 50%. И уже по итогам 2018 года мы с вами можем рассчитывать на выплаты "чуть более 35% от чистой прибыли", как заявил недавно финансовый директор компании Алексей Янкевич в ходе телеконференции, приуроченной к выходу годовой финансовой отчётности по МСФО за 2018 год.

После нехитрых расчётов мы получаем по Газпромнефти ожидаемый дивиденд в размере почти 30 рублей на акцию и див.доходность около 8%. Повторюсь, с перспективой дальнейшего роста!

А вот привилегированные акции Башнефти и Татнефти - это уже бывалые дивидендные фишки. Правда, если по префам Татнефти дивиденды достаточно прозрачные и согласно обновлённой див.политике рассчитываются минимум исходя из 50% от чистой прибыли по МСФО или РСБУ, в зависимости от большей из этих двух величин, то в случае с Башнефтью дивидендная политика как таковая просто напросто отсутствует и никакой конкретики нет. Не верите? Тогда загляните на официальный сайт компании и убедитесь в этом сами! После перехода башкирской компании под крыло Роснефти корпоративное управление, мягко говоря, оставляет желать лучшего.

Соответственно, в случае с Башнефтью вы вправе закладывать в возможный сценарий любую норму выплат, и исходя из этого рассчитывать потенциальную доходность. Я, пожалуй, в этом смысле буду оптимистом и в своём базовом сценарии закладываюсь на 50% от чистой прибыли по МСФО (как и в Роснефти), что означает 273 руб. на одну привилегированную акцию Башнефти и див.доходность почти 15% по текущим котировкам. Если в ближайшем будущем в компании утвердят ещё и вменяемую див.политику, то цены ей не будет!

6) Сбербанк ап

Без всяких сомнений Сбербанк остаётся крупнейшим и самым прогрессивным российским банком, во главе с Германом Грефом получивший сильный импульс в своём развитии. С каждым годом банк №1 уверенно движется к своей заветной цели - заработать 1 трлн рублей (по прогнозам самого менеджмента это может произойти уже по итогам 2020 года), а вместе с этим ежегодно увеличиваются и дивиденды. Вкупе с санкционными и политическими рисками, оказывающими давление на котировки акций Сбербанка, дивидендная доходность неизменно растёт и по префам уже практически достигает двузначных показателей по итогам 2018 года:

7) Среди российских телекомов традиционно хочется отметить бумаги МТС и привилегированные акции Ростелекома, которые стабильно платят высокие дивиденды и вряд ли они снизятся в ближайшие годы:

8) Наконец, нельзя не отметить Группу ЛСР, которая главным образом специализируется на строительстве недвижимости и уже четыре года кряду выплачивает дивиденд на акцию в размере 78 руб. Наверняка, не меньшую цифру мы увидим и по итогам минувшего 2018 года, что по текущим котировкам будет сулить див.доходность порядка 12%. В стабильности этих выплат сомневаться также не приходится: компания с финансовой точки зрения очень хорошо стоит на ногах, а изменения законодательной базы в долевом строительстве и снизившиеся за последние годы процентные ставки в стране обязательно поддержат операционные и финансовые показатели ЛСР.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба