8 апреля 2019 DollarCollapse.com Рубино Джон

Акции полностью восстановились после короткого медвежьего рынка конца 2018 г.

Но теперь перед ними стоит серьезный вопрос: могут ли уже и так рекордно высокие цены продолжать расти на фоне падающих корпоративных доходов?

Начнем с «падающих корпоративных доходов»:

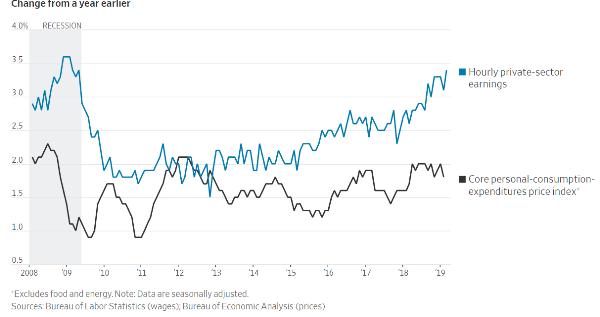

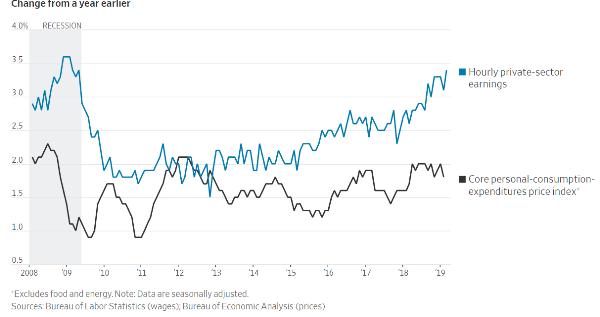

Доходы бизнеса растут, когда цены на его продукцию растут быстрее, чем себестоимость производства. Таким образом, нужно, чтобы на следующем графике стоимость труда была неизменной или падала, а другая линия – показатель инфляции – росла. Но в последнее время происходит противоположное.

Годовое изменение

Рецессия

Часовой заработок в частном секторе

Базовый ценовой индекс расходов на личное потребление*

*Не включает продукты питания и энергию.

Примечание: Данные с поправкой на сезонные колебания.

Источники: Бюро трудовой статистики (зарплаты), Бюро экономического анализа (цены)

Скачок корпоративных доходов за последнее десятилетие в значительной степени происходил за счет работников, чьи реальные зарплаты не менялись, тогда как стоимость жизни росла. Сейчас, когда трудовые рынки активизировались и минимальная зарплата поднимается, работники получают больше из доходов работодателей. Следствием является снижение корпоративной маржи и, при прочих равных, замедленный или отрицательный рост прибыли.

Давайте непосредственно рассмотрим маржу корпоративной прибыли. Обратите внимание, что она перестала расти в 2015 г., когда стала кусаться инфляция зарплат. Затем произошел скачок в 2018 г., когда сокращение Трампом (Trump) корпоративного налога предоставило разовую халяву. Как следствие, дальше годовая прибыль публичных компаний будет ниже.

Маржа чистой прибыли компаний S&P 500

Рекорд

Примечание: Основано на анализе оценок брокеров

Источник: FactSet

Почему это подразумевает падение цен акций, особенно когда корпоративные доходы в 2015-18 гг. стагнировали, тогда как цены акций продолжали расти? Как раз из-за этого роста цен акций. Сейчас акции намного дороже как номинально, так и в сравнении с прибылью, чем в 2015 г., так что они теперь держатся на намного больших пузырях. Их цены подразумевают совершенство, а падающая прибыль на акцию – залог несовершенства на фондовом рынке.

Данные: База экономических данных Федеральной резервной системы, Standard & Poor's, Роберт Шиллер (Robert Shiller)

Цена/прибыль с поправкой на маржу Hussman (MAPE) нормализует знаменатель PE10 с учетом колебаний включенной в него маржи прибыли, причем здесь для приближения используется 10-летнее среднее отношение корпоративной прибыли к ВВП. См. Hussman 05/05/14 и 09/04/17. В отличие от CAPE Шиллера, расчеты отражают экспоненциальное сглаживание.

Корреляция логарифмических значений с фактическим последующим 12-летним общим доходом:

CAPE Шиллера: -0.78

MAPE Hussman: -0.89

Цена/прибыль с поправкой на маржу Hussman (MAPE)

Если верить истории, следующие несколько лет обещают быть для американского фондового рынка жесткими. Отсюда следует еще один вопрос: стоит ли еще чего-нибудь история в мире неконтролируемых центральных банков и гиперрасточительных правительств?

Но теперь перед ними стоит серьезный вопрос: могут ли уже и так рекордно высокие цены продолжать расти на фоне падающих корпоративных доходов?

Начнем с «падающих корпоративных доходов»:

Доходы бизнеса растут, когда цены на его продукцию растут быстрее, чем себестоимость производства. Таким образом, нужно, чтобы на следующем графике стоимость труда была неизменной или падала, а другая линия – показатель инфляции – росла. Но в последнее время происходит противоположное.

Годовое изменение

Рецессия

Часовой заработок в частном секторе

Базовый ценовой индекс расходов на личное потребление*

*Не включает продукты питания и энергию.

Примечание: Данные с поправкой на сезонные колебания.

Источники: Бюро трудовой статистики (зарплаты), Бюро экономического анализа (цены)

Скачок корпоративных доходов за последнее десятилетие в значительной степени происходил за счет работников, чьи реальные зарплаты не менялись, тогда как стоимость жизни росла. Сейчас, когда трудовые рынки активизировались и минимальная зарплата поднимается, работники получают больше из доходов работодателей. Следствием является снижение корпоративной маржи и, при прочих равных, замедленный или отрицательный рост прибыли.

Давайте непосредственно рассмотрим маржу корпоративной прибыли. Обратите внимание, что она перестала расти в 2015 г., когда стала кусаться инфляция зарплат. Затем произошел скачок в 2018 г., когда сокращение Трампом (Trump) корпоративного налога предоставило разовую халяву. Как следствие, дальше годовая прибыль публичных компаний будет ниже.

Маржа чистой прибыли компаний S&P 500

Рекорд

Примечание: Основано на анализе оценок брокеров

Источник: FactSet

Почему это подразумевает падение цен акций, особенно когда корпоративные доходы в 2015-18 гг. стагнировали, тогда как цены акций продолжали расти? Как раз из-за этого роста цен акций. Сейчас акции намного дороже как номинально, так и в сравнении с прибылью, чем в 2015 г., так что они теперь держатся на намного больших пузырях. Их цены подразумевают совершенство, а падающая прибыль на акцию – залог несовершенства на фондовом рынке.

Данные: База экономических данных Федеральной резервной системы, Standard & Poor's, Роберт Шиллер (Robert Shiller)

Цена/прибыль с поправкой на маржу Hussman (MAPE) нормализует знаменатель PE10 с учетом колебаний включенной в него маржи прибыли, причем здесь для приближения используется 10-летнее среднее отношение корпоративной прибыли к ВВП. См. Hussman 05/05/14 и 09/04/17. В отличие от CAPE Шиллера, расчеты отражают экспоненциальное сглаживание.

Корреляция логарифмических значений с фактическим последующим 12-летним общим доходом:

CAPE Шиллера: -0.78

MAPE Hussman: -0.89

Цена/прибыль с поправкой на маржу Hussman (MAPE)

Если верить истории, следующие несколько лет обещают быть для американского фондового рынка жесткими. Отсюда следует еще один вопрос: стоит ли еще чего-нибудь история в мире неконтролируемых центральных банков и гиперрасточительных правительств?

http://dollarcollapse.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба