11 апреля 2019 DeCenter

В марте компания Bitwise Asset Management выпустила отчет, согласно которому 95% торгов на биржах сильно — иногда в сотни раз — завышены, а реальный рынок криптовалют оценивается в всего $273 миллиона вместо официальных $6 миллиардов. А ведь объем торгов биржи — один из основных способов для трейдеров убедиться в ликвидности площадки. Разобрались, как фейковые отчеты бирж влияют на рынок и как в этой ситуации действовать трейдерам и инвесторам.

Масштаб проблемы: фальсифицируют до 95% всех торгов

О проблеме завышения криптобиржами реальных объемов торгов говорили уже давно. По различным подсчетам, от 60 до 95% торгов искусственно завышены.

«Трейдеры прекрасно знают, что объемы торгов завышены — всегда так было. Откуда на рынке взяться таким объемам? Понятное дело, что это маркетмейкер нагоняет объем, чтобы привлечь новых клиентов. Все данные о торгах можно смело делить в 2-3 раза», — сказал трейдер Григорий Полежаев.

Для выявления фальсификаций используются две основные стратегии:

Сравнение дневного объема торговли со средним количеством посетителей сайта в день;

Поиск нестандартных паттернов (моделей поведения) трейдеров на рынке: например, несоответствие роста цены и объема торгов или взрывной рост цен.

В 2018 году о фальсификации торгов вышло несколько исследований: от аналитиков из Сryptocurrency Hub, от трейдера Сильвена Райбса и от платформы CryptoExchangeRank. Все три исследования пришли к выводу о том, что большинство бирж искусственно завышают объемы торгов в несколько раз. Соответствие реальных и заявленных объемов торгов показали лишь Binance и KuCoin.

В августе 2018 года исследование Blockchain Transparency Institute (BTI) показало, что больше 70% из 131 крупнейшей криптобиржи существенно завышают объемы своих торгов. По подсчетам аналитиков, суточный объем торгов завышен на более чем $6 миллиардов — это 67% от совокупного объема торгов. Некоторые биржи преувеличивают не в несколько, а в тысячи и десятки тысяч раз, как, например, BCEXС, LBank, Bit-Z, ZB, Bibox. Схожие данные (80% сфальсифицированных торгов) дали и исследования в ноябре и декабре. Лишь Binance, Bitfinex и Liquid не манипулируют объемом торгов. «Явные доказательства» фальсификации есть как минимум по OKEx, Huobi и HitBTC. Большая часть фиктивных торгов была проведена с XMR, ZEC, DASH и BTG.

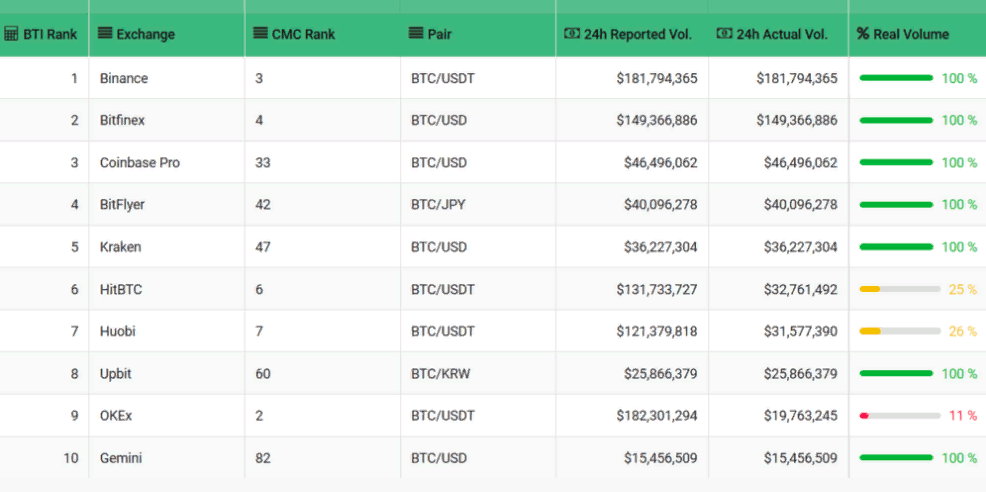

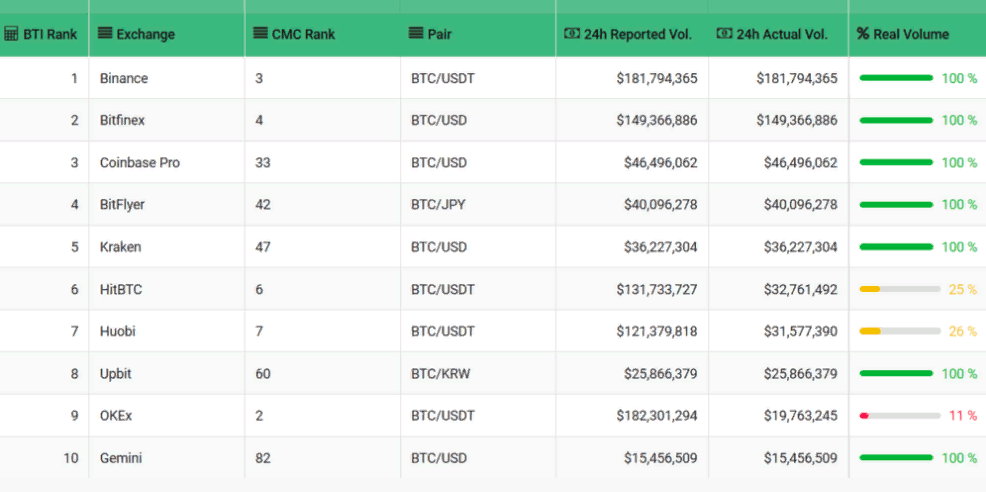

BTI составил собственный рейтинг площадок на основе реального, по их подсчетам, дневного объема торгов. Данные на декабрь 2018 года.

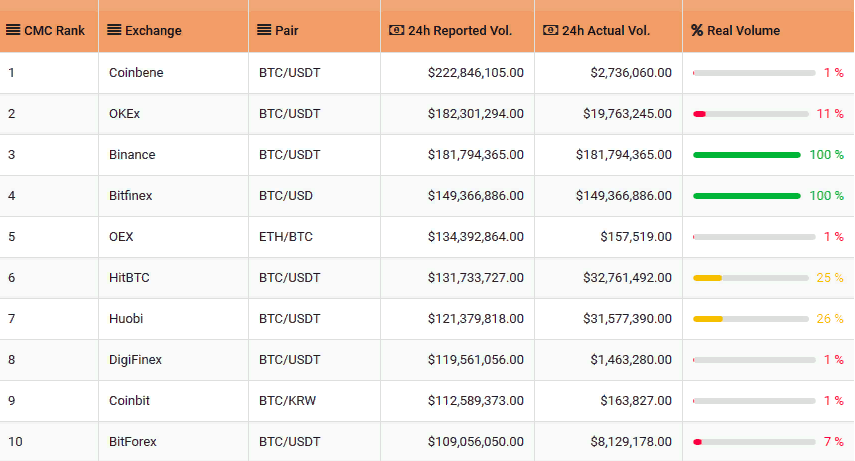

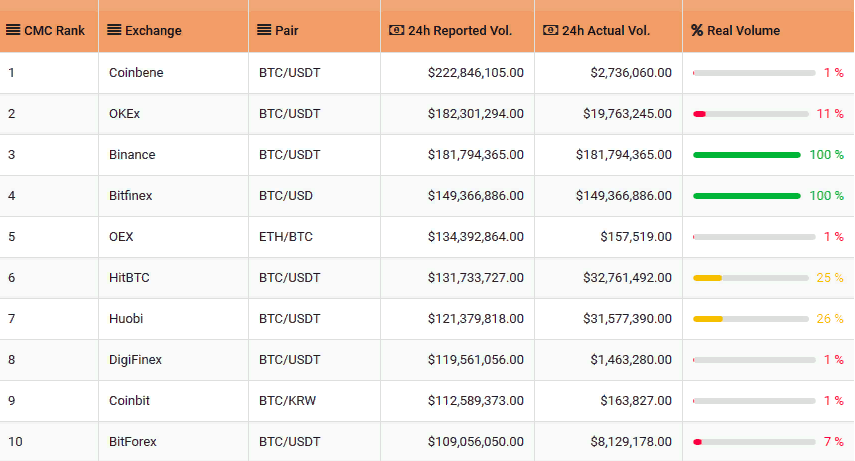

Сравнение данных CoinMarketCap и Blockchain Transparency об объемах торгов бирж, где справа представлена разница между объемами торгов в процентах.

В марте 2019 года платформа торговой аналитики Tie выпустила отчет с выводами о том, что 87% торгов на криптобиржах сфальсифицированы: минимум в 2 раза, а порой и в сотню раз. Например, ZBG, BitMax, BW и Lbank завысили объем торгов в 100 раз. Авторы считают, что реальный дневной объем торгов среди 100 крупнейших бирж составляет $2.1 миллиарда вместо заявляемых ими $15.9. Следом, также в марте этого года провайдер крипто-индексов Bitwise Asset Management выпустил отчет, составленный для американского регулятора SEC, в котором говорится, что 95% торгов на биржах, являются ложными и сильно завышенными. По мнению исследователей, реальный рынок криптовалют составляет около $273 миллионов вместо заявляемых CoinMarketCap $6 миллиардов. Bitwise публикует собственные данные о реальных, по их мнению, объемах торгов 10 крупнейших бирж.

10 бирж с реальными объемами торгов по версии Bitwise. Источник.

Как и зачем фальсифицируют данные об объемах торгов

Чтобы пользователи доверяли бирже, на ней уже должны быть инвесторы. Биржи фальсифицируют объемы торгов, чтобы создать впечатление более высокой ликвидности площадки, привлечь новых пользователей и скрыть падение объемов торгов (по данным исследовательской компании Diar, объем торгов на биржах продолжает падать и достиг уровня начала 2017 года). Все это приводит к невообразимым накруткам.

Самый популярный и простой метод накрутки объема торгов — фиктивная торговля (wash trades) торговыми ботами. Так, боты выставляют и покупают собственные ордера — объемы торгов искусственно растут в разы. Настоящим трейдерам кажется, что рынок активен и ликвиден — а средства просто перемещаются по кругу с одного кошелька на другой, не меняя собственника.

«Исследование Bitwise демонстрирует, что владельцы бирж используют чрезвычайно “топорные” алгоритмы, которые не особо-то и пытаются маскироваться под реальных трейдеров. Например, они торгуют огромными суммами с большими трендами, объемы покупок не округляются до целых величин или хотя бы более или менее круглых долей. И главное — в объемах торгов и ценах нет корреляции между биржами, то есть владельцы не интересуются даже тем, как идут дела у соседа», — отметил аналитик ГК «ФИНАМ» Леонид Делицын.

Фиктивную торговлю могут использовать как сами биржи, так и трейдеры, желающие разогнать ликвидность актива на бирже или повлиять на цену. Чтобы противостоять им, биржи используют специальные программные инструменты (например, Cloud Markets Surveillance, решение от Irisium), а также простой делистинг низколиквидных монет, часто выступающих объектами манипуляции. Такие инструменты используют Poloniex, Gemini, Bitstamp и другие биржи, которые пытаются бороться с подозрительными операциями. Судя по исследованиям выше, именно данные этих бирж близки к реальным объемам торгов.

Фиктивная торговля, фальсифицирующая объем торгов, незаконна. В США за нее накладывают огромный штраф и сажают в тюрьму. Однако, раз крипторынок не регулируется, никто не отслеживает манипуляции на нем, и сложно привлечь кого-либо к ответственности.

«Но если будет регуляция (а все к этому идет), виновные будут наказаны: кого-то закроют, кого-то оштрафуют. Крупнейшие и раскрученные биржи понимают это и дистанцируются от фиктивных торгов. Им не страшно упасть сейчас в рейтинге, чтобы в будущем не иметь проблем», — считает трейдер Григорий Полежаев.

По мнению Леонида Делицына, единственным способом остановить произвол бирж является их внешний аудит. Но есть одно «но».

«Поскольку притока свежих клиентских средств нет, аудит сделает бизнес большинства бирж непривлекательным, и они закроются. Бизнес станет чистым, белым и пушистым, однако его размеры, скорее всего, сожмутся до объема лабораторной пробирки или до тех 5%, которые исследователи Bitwise считают “чистыми”», — полагает эксперт.

Эдуард Барк, кофаундер криптовалютной биржи EXMO, предложил пути решения проблемы:

«Решение данной проблемы во многом упирается в вопрос регулирования отрасли. Собственно, Bitwise в своем отчете и делает упор на том, что игроки, попадающие под государственное регулирование, не завышают свои товарообороты.

Альтернативный путь — разработка децентрализованных решений/сервисов, в которых доверие замещается технологиями.

Еще один важный фактор в решении данного вопроса — криптовалютное сообщество в целом. Именно люди определяют популярность того или иного ресурса, торговой площадки. Зрелость и грамотность сообщества также влияют на качество услуг на популярных платформах. Показательно, что многие биржи, предоставляющие накрученные данные, в реальности не пользуются популярностью».

Как манипуляции с объемом торгов влияют на рынок

С одной стороны, завышенные и фейковые объемы торгов дискредитируют весь рынок и мешают ему развиваться в сторону регуляции. С другой — крипторынок мал даже с завышенными данными, а манипуляции с объемами торгов создают ощущение значительного рынка и помогают продвигать его в СМИ.

«Фиктивные объемы торгов задают ложные “профили объемов” для последующего технического анализа. Они закрепляют ценовые уровни, которые для трейдеров в будущем будут считаться важными», — отметил Дмитрий Голубовский, аналитик ФГ «Калита-Финанс».

«Манипуляции с объемом торгов — это то, с чем мы сталкиваемся ежедневно, когда анализируем биржи для партнерства. Фейковые транзакции серьезно раздувают рынок, накачивают пузырь, которого на самом деле нет. Некрупный трейдер придет на биржу, где нет ликвидности, будет торговать, а его заявки либо не исполнятся вообще, либо исполнятся по худшей цене. Есть риск того, что биржи с фейковыми транзакциями вообще могут быть неблагонадежными: набрать юзеров и схлопнуться», — отметил Петр Козьяков, директор по развитию Mercuryo.io.

Эдуард Барк также отметил:

«Ложные объемы торгов не позволяют оценить позиции отдельных криптовалют. Даже у топовых монет иногда существенная доля оборота (у некоторых — более половины) приходится на биржи, у которых крайне сомнительные данные. К тому же, эти данные влияют на определение цены цифрового актива на рынке и, следовательно, искажают оценку его капитализации. Хотя последняя является неточным показателем и по ряду других причин».

То, что несмотря на многочисленные данные о завышении объемов торгов рынок на них никак не реагирует, это хороший знак — рынок устойчив. Однако это также признак его слабости — ведь ни на это, ни на другие события внешнего мира криптобиржи давно не обращают внимания.

«Многие участники уже привыкли к тому, что рынок непрозрачен, но из-за желания заработать или веры в идею, заложенную в основе криптовалют, они все равно остаются», — заметил Эдуард Барк.

Отчеты о фальсификациях положительно сказываются на рынке. Так, например, OKEx признала проблемы с фейковыми объемами торгов и заявила о принятии мер по их предотвращению. Глава Binance, Чанпен Чжао, также верит, что такие отчеты заставят всю индустрию двигаться в сторону большей прозрачности. А в свете отчета Bitwise и последующей после его публикации критики команда CoinMarketCap пообещала принять меры для решения проблемы и ввести новые метрики для оценки бирж и криптовалют. Теперь для сбора данных CoinMarketCap будет отслеживать трафик с бирж, балансы кошельков и ликвидность, предоставляя пользователям самим сделать вывод о благонадежности биржи.

Кому можно доверять и как заметить фальсификации?

Существует несколько способов распознать фейковые данные, поступающие даже от самых популярных криптовалютных бирж. Петр Козьяков поделился тем, как его компания оценивает ликвидность таких торговых площадок:

«Мы оцениваем биржи исходя из нескольких параметров. Мы смотрим на реноме биржи, ее репутацию; как работает поддержка; как настроена система ввод/вывод фиата. Последнее особенно важно, так как позволяет торговать без каких-либо ограничений, а для нас, как для кошелька, этот показатель является ключевым. Мы оцениваем количество заявок на торговлю».

«Всегда видно, когда заявка настоящая, а когда автоматически созданная какой-нибудь торговой программой: люди склонны указывать ровные суммы от маленьких до больших и они действуют сообразно с трендами, а фейковые заявки не отражают колебания рынка», — продолжил эксперт.

Большинство сделок на биржах по сумме не превышают стоимости биткоина, поэтому сделки на десятки тысяч долларов на некоторых биржах выглядят нереалистично.

Также не менее важно понимать, что настоящих данных о ликвидности почти нет, CoinMarketCap — лишь агрегатор, которому не стоит полностью верить. Искажение объемов рынка опасно прежде всего для неопытных трейдеров и инвесторов, еще не понимающих, какой информации можно доверять, а какой не стоит. Перед тем как вводить средства на новую биржу, нужно смотреть не только на объем торгов и монеты в листинге, но и на количество посетителей, баланс кошельков, трафик сайта. Нелишним будет проверить биржу в альтернативных рейтингах, таких как CER, BIT, NeonBlocks или Bitwise.

Со временем рынок и регуляторы отсекут все недобросовестные площадки. До этого времени нужно быть постоянно начеку и все перепроверять самому.

Масштаб проблемы: фальсифицируют до 95% всех торгов

О проблеме завышения криптобиржами реальных объемов торгов говорили уже давно. По различным подсчетам, от 60 до 95% торгов искусственно завышены.

«Трейдеры прекрасно знают, что объемы торгов завышены — всегда так было. Откуда на рынке взяться таким объемам? Понятное дело, что это маркетмейкер нагоняет объем, чтобы привлечь новых клиентов. Все данные о торгах можно смело делить в 2-3 раза», — сказал трейдер Григорий Полежаев.

Для выявления фальсификаций используются две основные стратегии:

Сравнение дневного объема торговли со средним количеством посетителей сайта в день;

Поиск нестандартных паттернов (моделей поведения) трейдеров на рынке: например, несоответствие роста цены и объема торгов или взрывной рост цен.

В 2018 году о фальсификации торгов вышло несколько исследований: от аналитиков из Сryptocurrency Hub, от трейдера Сильвена Райбса и от платформы CryptoExchangeRank. Все три исследования пришли к выводу о том, что большинство бирж искусственно завышают объемы торгов в несколько раз. Соответствие реальных и заявленных объемов торгов показали лишь Binance и KuCoin.

В августе 2018 года исследование Blockchain Transparency Institute (BTI) показало, что больше 70% из 131 крупнейшей криптобиржи существенно завышают объемы своих торгов. По подсчетам аналитиков, суточный объем торгов завышен на более чем $6 миллиардов — это 67% от совокупного объема торгов. Некоторые биржи преувеличивают не в несколько, а в тысячи и десятки тысяч раз, как, например, BCEXС, LBank, Bit-Z, ZB, Bibox. Схожие данные (80% сфальсифицированных торгов) дали и исследования в ноябре и декабре. Лишь Binance, Bitfinex и Liquid не манипулируют объемом торгов. «Явные доказательства» фальсификации есть как минимум по OKEx, Huobi и HitBTC. Большая часть фиктивных торгов была проведена с XMR, ZEC, DASH и BTG.

BTI составил собственный рейтинг площадок на основе реального, по их подсчетам, дневного объема торгов. Данные на декабрь 2018 года.

Сравнение данных CoinMarketCap и Blockchain Transparency об объемах торгов бирж, где справа представлена разница между объемами торгов в процентах.

В марте 2019 года платформа торговой аналитики Tie выпустила отчет с выводами о том, что 87% торгов на криптобиржах сфальсифицированы: минимум в 2 раза, а порой и в сотню раз. Например, ZBG, BitMax, BW и Lbank завысили объем торгов в 100 раз. Авторы считают, что реальный дневной объем торгов среди 100 крупнейших бирж составляет $2.1 миллиарда вместо заявляемых ими $15.9. Следом, также в марте этого года провайдер крипто-индексов Bitwise Asset Management выпустил отчет, составленный для американского регулятора SEC, в котором говорится, что 95% торгов на биржах, являются ложными и сильно завышенными. По мнению исследователей, реальный рынок криптовалют составляет около $273 миллионов вместо заявляемых CoinMarketCap $6 миллиардов. Bitwise публикует собственные данные о реальных, по их мнению, объемах торгов 10 крупнейших бирж.

10 бирж с реальными объемами торгов по версии Bitwise. Источник.

Как и зачем фальсифицируют данные об объемах торгов

Чтобы пользователи доверяли бирже, на ней уже должны быть инвесторы. Биржи фальсифицируют объемы торгов, чтобы создать впечатление более высокой ликвидности площадки, привлечь новых пользователей и скрыть падение объемов торгов (по данным исследовательской компании Diar, объем торгов на биржах продолжает падать и достиг уровня начала 2017 года). Все это приводит к невообразимым накруткам.

Самый популярный и простой метод накрутки объема торгов — фиктивная торговля (wash trades) торговыми ботами. Так, боты выставляют и покупают собственные ордера — объемы торгов искусственно растут в разы. Настоящим трейдерам кажется, что рынок активен и ликвиден — а средства просто перемещаются по кругу с одного кошелька на другой, не меняя собственника.

«Исследование Bitwise демонстрирует, что владельцы бирж используют чрезвычайно “топорные” алгоритмы, которые не особо-то и пытаются маскироваться под реальных трейдеров. Например, они торгуют огромными суммами с большими трендами, объемы покупок не округляются до целых величин или хотя бы более или менее круглых долей. И главное — в объемах торгов и ценах нет корреляции между биржами, то есть владельцы не интересуются даже тем, как идут дела у соседа», — отметил аналитик ГК «ФИНАМ» Леонид Делицын.

Фиктивную торговлю могут использовать как сами биржи, так и трейдеры, желающие разогнать ликвидность актива на бирже или повлиять на цену. Чтобы противостоять им, биржи используют специальные программные инструменты (например, Cloud Markets Surveillance, решение от Irisium), а также простой делистинг низколиквидных монет, часто выступающих объектами манипуляции. Такие инструменты используют Poloniex, Gemini, Bitstamp и другие биржи, которые пытаются бороться с подозрительными операциями. Судя по исследованиям выше, именно данные этих бирж близки к реальным объемам торгов.

Фиктивная торговля, фальсифицирующая объем торгов, незаконна. В США за нее накладывают огромный штраф и сажают в тюрьму. Однако, раз крипторынок не регулируется, никто не отслеживает манипуляции на нем, и сложно привлечь кого-либо к ответственности.

«Но если будет регуляция (а все к этому идет), виновные будут наказаны: кого-то закроют, кого-то оштрафуют. Крупнейшие и раскрученные биржи понимают это и дистанцируются от фиктивных торгов. Им не страшно упасть сейчас в рейтинге, чтобы в будущем не иметь проблем», — считает трейдер Григорий Полежаев.

По мнению Леонида Делицына, единственным способом остановить произвол бирж является их внешний аудит. Но есть одно «но».

«Поскольку притока свежих клиентских средств нет, аудит сделает бизнес большинства бирж непривлекательным, и они закроются. Бизнес станет чистым, белым и пушистым, однако его размеры, скорее всего, сожмутся до объема лабораторной пробирки или до тех 5%, которые исследователи Bitwise считают “чистыми”», — полагает эксперт.

Эдуард Барк, кофаундер криптовалютной биржи EXMO, предложил пути решения проблемы:

«Решение данной проблемы во многом упирается в вопрос регулирования отрасли. Собственно, Bitwise в своем отчете и делает упор на том, что игроки, попадающие под государственное регулирование, не завышают свои товарообороты.

Альтернативный путь — разработка децентрализованных решений/сервисов, в которых доверие замещается технологиями.

Еще один важный фактор в решении данного вопроса — криптовалютное сообщество в целом. Именно люди определяют популярность того или иного ресурса, торговой площадки. Зрелость и грамотность сообщества также влияют на качество услуг на популярных платформах. Показательно, что многие биржи, предоставляющие накрученные данные, в реальности не пользуются популярностью».

Как манипуляции с объемом торгов влияют на рынок

С одной стороны, завышенные и фейковые объемы торгов дискредитируют весь рынок и мешают ему развиваться в сторону регуляции. С другой — крипторынок мал даже с завышенными данными, а манипуляции с объемами торгов создают ощущение значительного рынка и помогают продвигать его в СМИ.

«Фиктивные объемы торгов задают ложные “профили объемов” для последующего технического анализа. Они закрепляют ценовые уровни, которые для трейдеров в будущем будут считаться важными», — отметил Дмитрий Голубовский, аналитик ФГ «Калита-Финанс».

«Манипуляции с объемом торгов — это то, с чем мы сталкиваемся ежедневно, когда анализируем биржи для партнерства. Фейковые транзакции серьезно раздувают рынок, накачивают пузырь, которого на самом деле нет. Некрупный трейдер придет на биржу, где нет ликвидности, будет торговать, а его заявки либо не исполнятся вообще, либо исполнятся по худшей цене. Есть риск того, что биржи с фейковыми транзакциями вообще могут быть неблагонадежными: набрать юзеров и схлопнуться», — отметил Петр Козьяков, директор по развитию Mercuryo.io.

Эдуард Барк также отметил:

«Ложные объемы торгов не позволяют оценить позиции отдельных криптовалют. Даже у топовых монет иногда существенная доля оборота (у некоторых — более половины) приходится на биржи, у которых крайне сомнительные данные. К тому же, эти данные влияют на определение цены цифрового актива на рынке и, следовательно, искажают оценку его капитализации. Хотя последняя является неточным показателем и по ряду других причин».

То, что несмотря на многочисленные данные о завышении объемов торгов рынок на них никак не реагирует, это хороший знак — рынок устойчив. Однако это также признак его слабости — ведь ни на это, ни на другие события внешнего мира криптобиржи давно не обращают внимания.

«Многие участники уже привыкли к тому, что рынок непрозрачен, но из-за желания заработать или веры в идею, заложенную в основе криптовалют, они все равно остаются», — заметил Эдуард Барк.

Отчеты о фальсификациях положительно сказываются на рынке. Так, например, OKEx признала проблемы с фейковыми объемами торгов и заявила о принятии мер по их предотвращению. Глава Binance, Чанпен Чжао, также верит, что такие отчеты заставят всю индустрию двигаться в сторону большей прозрачности. А в свете отчета Bitwise и последующей после его публикации критики команда CoinMarketCap пообещала принять меры для решения проблемы и ввести новые метрики для оценки бирж и криптовалют. Теперь для сбора данных CoinMarketCap будет отслеживать трафик с бирж, балансы кошельков и ликвидность, предоставляя пользователям самим сделать вывод о благонадежности биржи.

Кому можно доверять и как заметить фальсификации?

Существует несколько способов распознать фейковые данные, поступающие даже от самых популярных криптовалютных бирж. Петр Козьяков поделился тем, как его компания оценивает ликвидность таких торговых площадок:

«Мы оцениваем биржи исходя из нескольких параметров. Мы смотрим на реноме биржи, ее репутацию; как работает поддержка; как настроена система ввод/вывод фиата. Последнее особенно важно, так как позволяет торговать без каких-либо ограничений, а для нас, как для кошелька, этот показатель является ключевым. Мы оцениваем количество заявок на торговлю».

«Всегда видно, когда заявка настоящая, а когда автоматически созданная какой-нибудь торговой программой: люди склонны указывать ровные суммы от маленьких до больших и они действуют сообразно с трендами, а фейковые заявки не отражают колебания рынка», — продолжил эксперт.

Большинство сделок на биржах по сумме не превышают стоимости биткоина, поэтому сделки на десятки тысяч долларов на некоторых биржах выглядят нереалистично.

Также не менее важно понимать, что настоящих данных о ликвидности почти нет, CoinMarketCap — лишь агрегатор, которому не стоит полностью верить. Искажение объемов рынка опасно прежде всего для неопытных трейдеров и инвесторов, еще не понимающих, какой информации можно доверять, а какой не стоит. Перед тем как вводить средства на новую биржу, нужно смотреть не только на объем торгов и монеты в листинге, но и на количество посетителей, баланс кошельков, трафик сайта. Нелишним будет проверить биржу в альтернативных рейтингах, таких как CER, BIT, NeonBlocks или Bitwise.

Со временем рынок и регуляторы отсекут все недобросовестные площадки. До этого времени нужно быть постоянно начеку и все перепроверять самому.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба