7 июня 2019 smart-lab.ru Халепа Евгений

Решил намедни немного поработать над анализом экономики США, действия ЦБ Гегемона сейчас максимально важны. Рынок уже заложил снижение ставки ФРС с июня.

Обо все по-порядку.

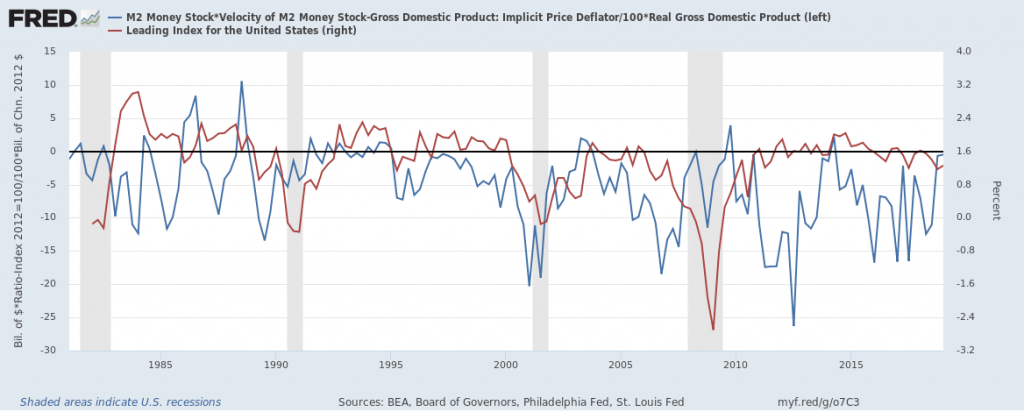

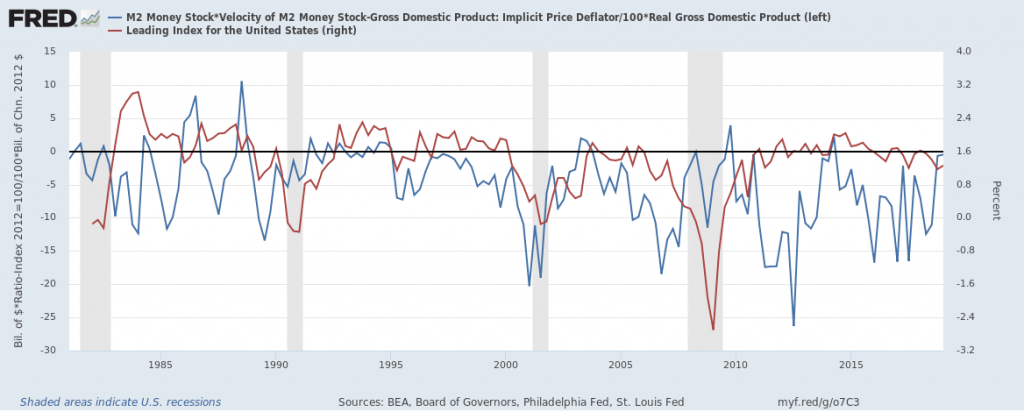

Главная картинка, это ситуация с экономикой США через призму теории (уравнения) обмена.

На картинке ниже, синяя — это ситуация с балансом спроса\предложения на деньги в США. В идеальном мире это равенство должно выполняться.

Красная — это темпы делового цикла.

Ретроспективный взгляд, без которого прогнозирование экономико-финансовой системы немыслимо, указывает на то, что перед кризисом показатель баланса уходит глубоко в отрицательную зону. Так было в 1990, 2000, 2008 годах. Что это значит? все просто, это инфляционные процессы, связанные не с монетарной инфляцией, а с промышленными факторами, т.е. сокращение производства при жестком уровне денежной массы. Это отображается на картинке снижением темпов делового цикла. И, как результат, сокращением рынка труда.

Например в 2012 году также был провал, но деловой цикл нам показывал что все ок.

Как видим сейчас, даже и близко нет намека на кризис, мало того, есть маневр для монетарного стимулирования.

Да, конечно соглашусь с экономистами, что на глобальном цикле экономического роста в США, и думаю не только, есть колоссальная проблема, а именно инфляционная спираль, которая создана через сверхмягкую монетарную политику.

Это проиллюстрировано на картинке ниже

Итак, что здесь.

Красная — это динамика цен через теорию обмена. Как видим, показатель в США начиная с 2012 года выше единицы. Это означает, что номинальный ВВП превысил реальный ВВП и начинает ускоряться.

По простому, это пузырь в экономике США, а мы знаем, чем выше цены, тем больше нужно денег, т.е. долгов и, соответственно, денежный массы. Это вселенская проблема которая легла на плечи Трикстера, и ему надо решить ее за счет благосостояния граждан. Очевидно, что если это удастся, то Трамп будет для современников плохишом, но история его запомнит как героя, а Обаму как черное нашествие (что сейчас уже готовят, ковыряю личность Мартина-Лютера Кинга).

Вернемся к картинке, зеленая — это реальный ВВП, а синяя — номинальный. Вот этот разрыв и есть пузырь, впервые в истории, кстати (с 1947 года).

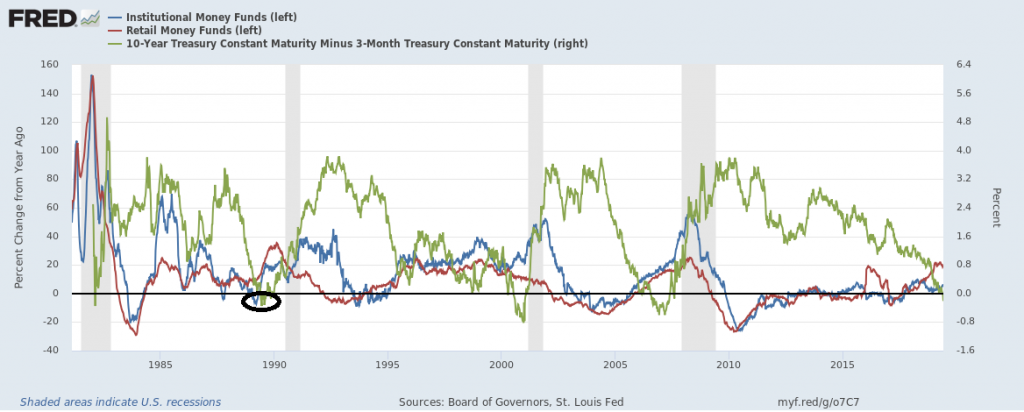

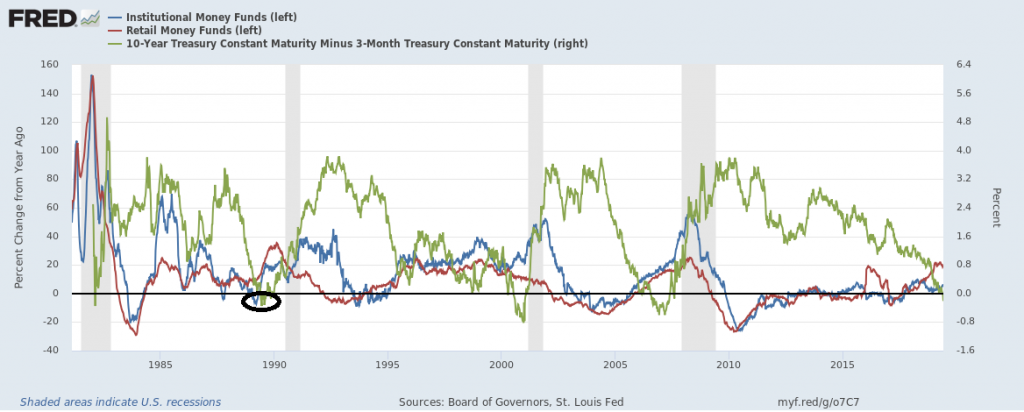

Вернемся на минутку к социальной проблеме. Следующая картинка нам говорит о некоторых исторических уроках. Все мы уже знаем со СМИ, что нерезиденты выводят деньги из Американского долга, даже правительства бегут в золото. При этом госдолг не сокращается, а даже пухнет дальше (нужно же его обслуживать). За чей счет банкет, собственно?

Следующая картинка отвечает на вопрос.

Красная линия — это годовая динамика темпов притока инвестиций в денежные фонды от населения.

Синяя — тоже самое, но от институционалов.

Зеленая — кривая доходности, спред между 10-летками и 3-месячными векселями. Подробнее о кривых доходности в моем канале телеграмм https://t.me/khtrader/1147

Как видим, розница тарит облигации, на фоне ожиданий снижения ставок (рост цен на облиги), дабы заработать капитализацию. Институционалы бегут от этой стратегии. Так уже было в конце 80-х, перед кризисом в начале 1990 года. Тогда также была инверсия кривой доходности, и ритейл закупался на продолжении «Рейганомики».

Стоит обратить внимание, то, что лаг тогда был около года, после инверсии. И еще на то, что перед кризисами 2000-2003 годов и в 2008 году, также был пузырь на рынке Трежерис, но со стороны институциоанлов (синяя).

Чем это заканчивается мы знаем, распродажей госдолга. К месту сказать, что до пиков показателя у ритейла еще далеко.

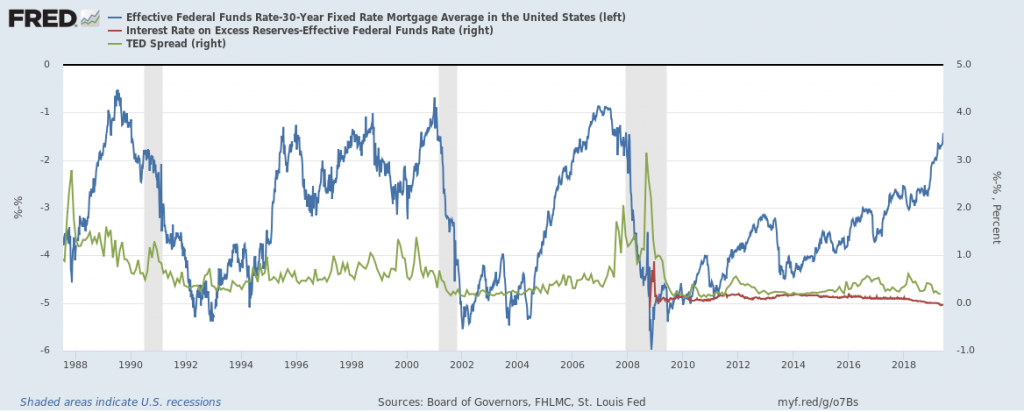

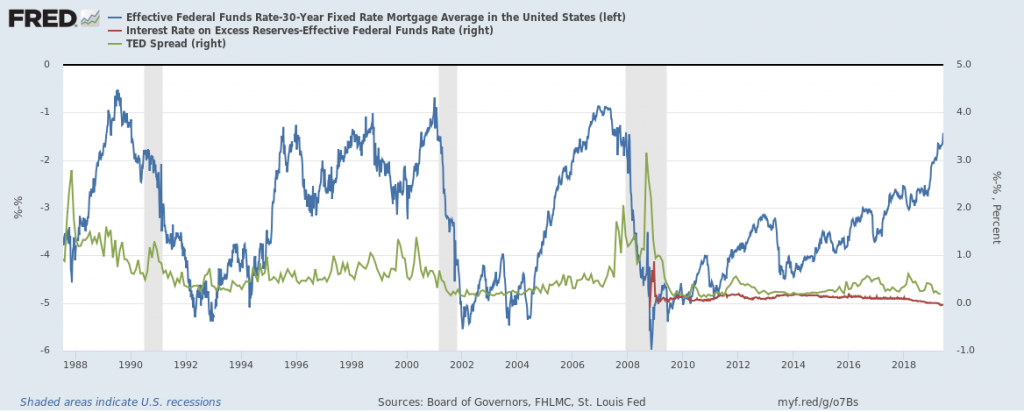

Вообще о дрейфе ставок еще есть что сказать. В США с этим полноценная вакханалия. На следующей картинке это отображено.

Синяя — спред между ставками по фондам и ставкой по ипотеке, данные на начало месяца. Как видим, мы подходим к историческим максимумам, откуда идут кризисы.

Беда продолжается и с ТЕД-спредом, он зеленая линия. Как видим, связка ТЕД-спред снизу — Спред с ипотекой сверху=кризис. Но двигаться еще есть куда.

Красная, тут похоже на попытке ФРС исправить ситуацию, ставки по депозитам размещенных у ФРС коммерческими банками ниже, чем ставки по фондам (кредиты банк-банк). Т.е. платят по депозитам банкам меньше, мол валите, забирайте деньги и кидайте в экономику, там выгодней. Это скрытое стимулирование.

По кривой доходности можно сказать, что рынок уже заложил снижение ставок, и как мы все знаем, ФРС не действует на опережение, а следует за рынком. Кризис, конечно же исключение.

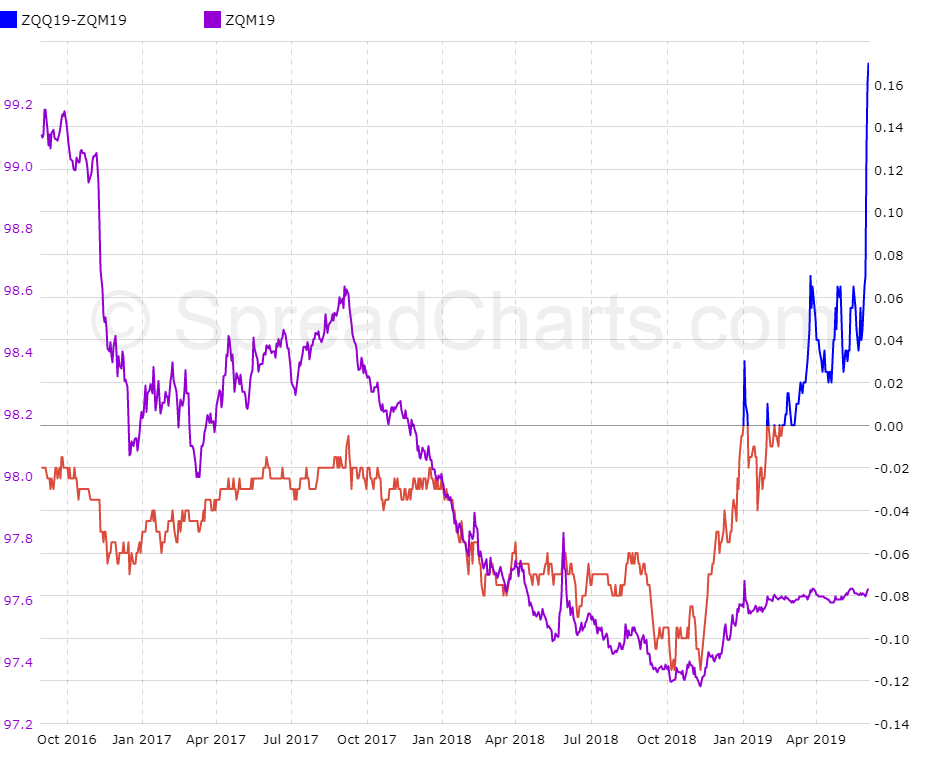

Так что же ожидает рынок?

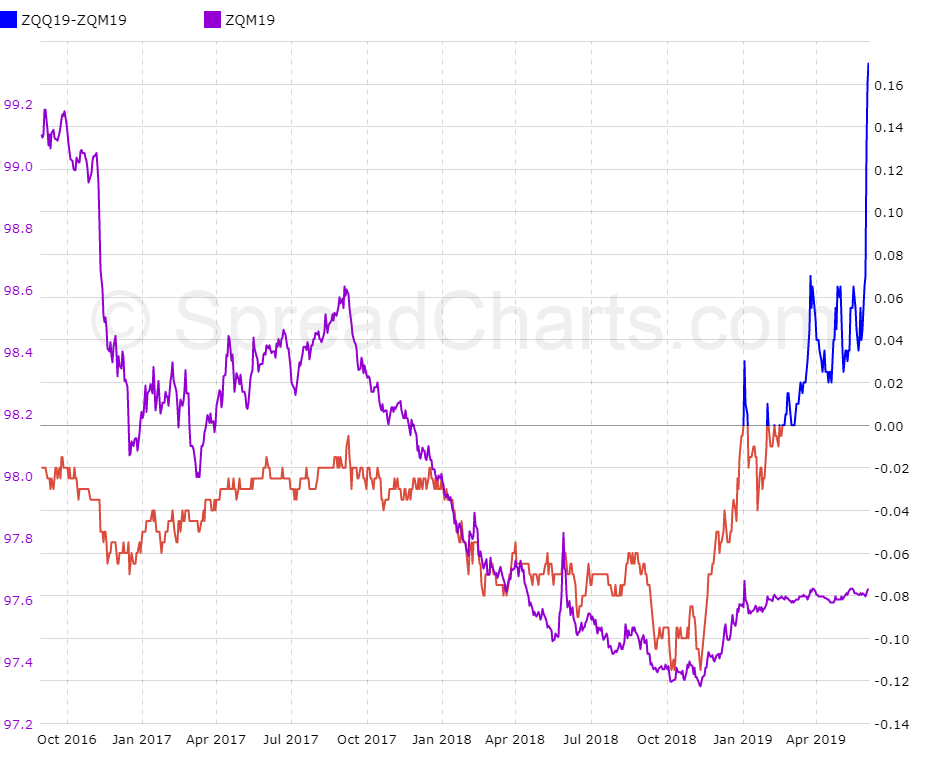

Форвардная кривая по фьючерсам на облигации со сроком 30 дней уже давно в контанго, т.е. рост цен на фьючерсы по календарю=снижение ставок.

При этом, судя из картинки, мы дико углубляемся в контанго

Синяя — кривая сейчас

Красная — 5-летняя средняя

Серая — кривая месяц назад.

При этом годовая временная стоимость по кривой в диком восторге.

Это и есть углубление контанго.

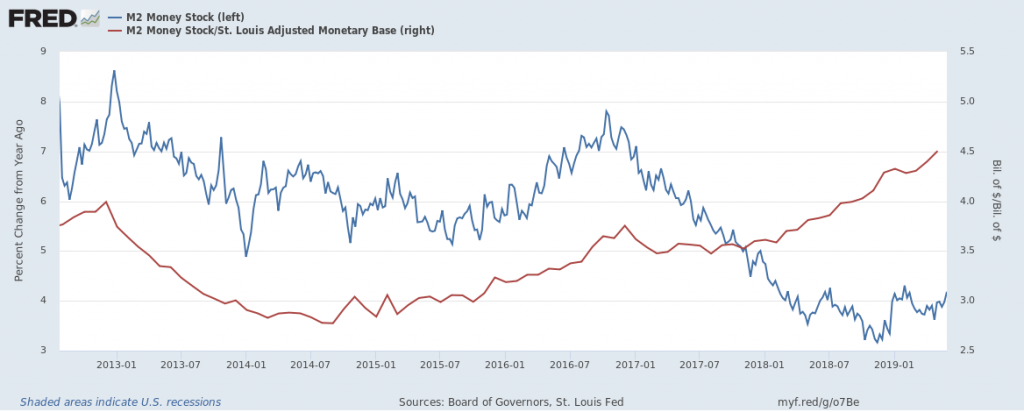

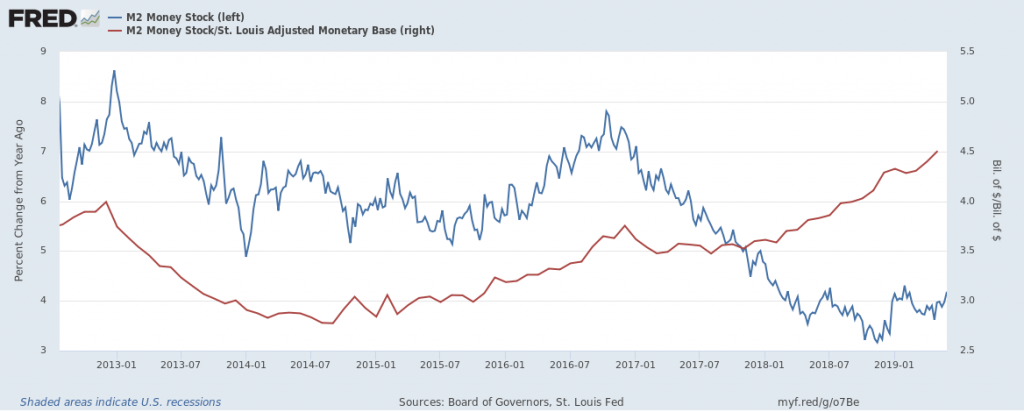

Со стороны предложения денег, снова начинается воодушевление. Это проиллюстрировано картинкой ниже

К месту сказать, денежная база на начало месяца +50 млрд., а денежная масса на конец мая, также +50 млрд. долларов. В годовом выражении, денежная масса растет со скоростью выше 4% (синяя на картинке). Что гораздо выше роста номинального ВВП 3,1%. Рост ВВП на инфляции, удобно.

Красная — денежный мультипликатор, денежная масса растет быстрее денежной базы, что говорит о здоровье экономики США.

И это только верхушка аналитики, есть еще масса устойчивых сигналов о том, что локально, экономика США готова к стимулированию и оно неизбежно начнется. Более оперативную информацию о рынках можно получать с моего сервиса «прогнозы», здесь подробнее https://t.me/khtrader/1122

ИТОГ:

Конечно, на длинных циклах в экономике США есть острые и серьезные проблемы, но локально, все, пока, не так уж плохо и нельзя сказать что экономика США перегрета, даже уровень цен позволяет простимулировать производство через инфляцию, при этом рынок уже готов к этому.

В ближайшее время что ожидаю по фондовом рынку США, отображено черным сценарием на картинке, красный — это альтернатива.

Есть все сигналы на продолжение роста.

Риски, как всегда: Трамп и торговые войны.

Обо все по-порядку.

Главная картинка, это ситуация с экономикой США через призму теории (уравнения) обмена.

На картинке ниже, синяя — это ситуация с балансом спроса\предложения на деньги в США. В идеальном мире это равенство должно выполняться.

Красная — это темпы делового цикла.

Ретроспективный взгляд, без которого прогнозирование экономико-финансовой системы немыслимо, указывает на то, что перед кризисом показатель баланса уходит глубоко в отрицательную зону. Так было в 1990, 2000, 2008 годах. Что это значит? все просто, это инфляционные процессы, связанные не с монетарной инфляцией, а с промышленными факторами, т.е. сокращение производства при жестком уровне денежной массы. Это отображается на картинке снижением темпов делового цикла. И, как результат, сокращением рынка труда.

Например в 2012 году также был провал, но деловой цикл нам показывал что все ок.

Как видим сейчас, даже и близко нет намека на кризис, мало того, есть маневр для монетарного стимулирования.

Да, конечно соглашусь с экономистами, что на глобальном цикле экономического роста в США, и думаю не только, есть колоссальная проблема, а именно инфляционная спираль, которая создана через сверхмягкую монетарную политику.

Это проиллюстрировано на картинке ниже

Итак, что здесь.

Красная — это динамика цен через теорию обмена. Как видим, показатель в США начиная с 2012 года выше единицы. Это означает, что номинальный ВВП превысил реальный ВВП и начинает ускоряться.

По простому, это пузырь в экономике США, а мы знаем, чем выше цены, тем больше нужно денег, т.е. долгов и, соответственно, денежный массы. Это вселенская проблема которая легла на плечи Трикстера, и ему надо решить ее за счет благосостояния граждан. Очевидно, что если это удастся, то Трамп будет для современников плохишом, но история его запомнит как героя, а Обаму как черное нашествие (что сейчас уже готовят, ковыряю личность Мартина-Лютера Кинга).

Вернемся к картинке, зеленая — это реальный ВВП, а синяя — номинальный. Вот этот разрыв и есть пузырь, впервые в истории, кстати (с 1947 года).

Вернемся на минутку к социальной проблеме. Следующая картинка нам говорит о некоторых исторических уроках. Все мы уже знаем со СМИ, что нерезиденты выводят деньги из Американского долга, даже правительства бегут в золото. При этом госдолг не сокращается, а даже пухнет дальше (нужно же его обслуживать). За чей счет банкет, собственно?

Следующая картинка отвечает на вопрос.

Красная линия — это годовая динамика темпов притока инвестиций в денежные фонды от населения.

Синяя — тоже самое, но от институционалов.

Зеленая — кривая доходности, спред между 10-летками и 3-месячными векселями. Подробнее о кривых доходности в моем канале телеграмм https://t.me/khtrader/1147

Как видим, розница тарит облигации, на фоне ожиданий снижения ставок (рост цен на облиги), дабы заработать капитализацию. Институционалы бегут от этой стратегии. Так уже было в конце 80-х, перед кризисом в начале 1990 года. Тогда также была инверсия кривой доходности, и ритейл закупался на продолжении «Рейганомики».

Стоит обратить внимание, то, что лаг тогда был около года, после инверсии. И еще на то, что перед кризисами 2000-2003 годов и в 2008 году, также был пузырь на рынке Трежерис, но со стороны институциоанлов (синяя).

Чем это заканчивается мы знаем, распродажей госдолга. К месту сказать, что до пиков показателя у ритейла еще далеко.

Вообще о дрейфе ставок еще есть что сказать. В США с этим полноценная вакханалия. На следующей картинке это отображено.

Синяя — спред между ставками по фондам и ставкой по ипотеке, данные на начало месяца. Как видим, мы подходим к историческим максимумам, откуда идут кризисы.

Беда продолжается и с ТЕД-спредом, он зеленая линия. Как видим, связка ТЕД-спред снизу — Спред с ипотекой сверху=кризис. Но двигаться еще есть куда.

Красная, тут похоже на попытке ФРС исправить ситуацию, ставки по депозитам размещенных у ФРС коммерческими банками ниже, чем ставки по фондам (кредиты банк-банк). Т.е. платят по депозитам банкам меньше, мол валите, забирайте деньги и кидайте в экономику, там выгодней. Это скрытое стимулирование.

По кривой доходности можно сказать, что рынок уже заложил снижение ставок, и как мы все знаем, ФРС не действует на опережение, а следует за рынком. Кризис, конечно же исключение.

Так что же ожидает рынок?

Форвардная кривая по фьючерсам на облигации со сроком 30 дней уже давно в контанго, т.е. рост цен на фьючерсы по календарю=снижение ставок.

При этом, судя из картинки, мы дико углубляемся в контанго

Синяя — кривая сейчас

Красная — 5-летняя средняя

Серая — кривая месяц назад.

При этом годовая временная стоимость по кривой в диком восторге.

Это и есть углубление контанго.

Со стороны предложения денег, снова начинается воодушевление. Это проиллюстрировано картинкой ниже

К месту сказать, денежная база на начало месяца +50 млрд., а денежная масса на конец мая, также +50 млрд. долларов. В годовом выражении, денежная масса растет со скоростью выше 4% (синяя на картинке). Что гораздо выше роста номинального ВВП 3,1%. Рост ВВП на инфляции, удобно.

Красная — денежный мультипликатор, денежная масса растет быстрее денежной базы, что говорит о здоровье экономики США.

И это только верхушка аналитики, есть еще масса устойчивых сигналов о том, что локально, экономика США готова к стимулированию и оно неизбежно начнется. Более оперативную информацию о рынках можно получать с моего сервиса «прогнозы», здесь подробнее https://t.me/khtrader/1122

ИТОГ:

Конечно, на длинных циклах в экономике США есть острые и серьезные проблемы, но локально, все, пока, не так уж плохо и нельзя сказать что экономика США перегрета, даже уровень цен позволяет простимулировать производство через инфляцию, при этом рынок уже готов к этому.

В ближайшее время что ожидаю по фондовом рынку США, отображено черным сценарием на картинке, красный — это альтернатива.

Есть все сигналы на продолжение роста.

Риски, как всегда: Трамп и торговые войны.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба