8 ноября 2019 УК «Арсагера»

В этом обзоре мы рассмотрим публиковавшуюся в октябре макроэкономическую информацию.

В первую очередь стоит упомянуть сообщение Минэкономразвития, в котором ведомство заявляло об ускорении российского ВВП в сентябре до 2% в годовом выражении после уточненных 1,7% в августе. По оценке министерства, в III квартале ВВП ускорился до 1,9% с 0,9% по итогам II квартала, а рост ВВП по итогам января-сентября Минэкономразвития оценило в 1,2%. Однако в ведомстве при этом отметили, что резкое ускорение роста ВВП в III квартале носит неустойчивый характер, оно объясняется разовыми факторами, и рост в IV квартале может замедлиться до 1,4-1,5%. Далее мы проанализируем ситуацию в ключевых отраслях экономики, а также рассмотрим динамику основных макроэкономических показателей.

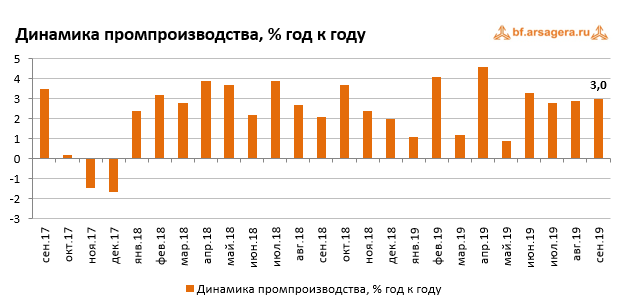

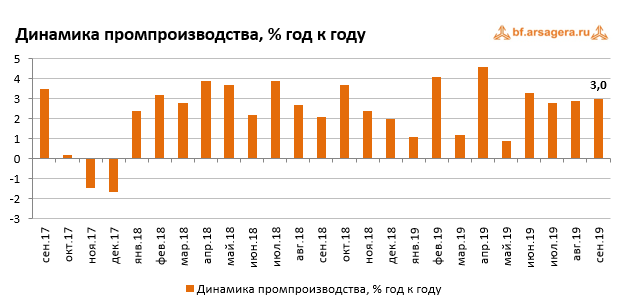

Одной из причин ускорения роста ВВП в сентябре может быть динамика промышленного производства. По данным Росстата, в сентябре 2019 года рост промышленного производства ускорился до 3% после увеличения на 2,9% в августе. По итогам девяти месяцев 2019 года промышленное производство выросло на 2,7%. Однако с исключением сезонного и календарного факторов, промпроизводство в сентябре сократилось на 0,1%.

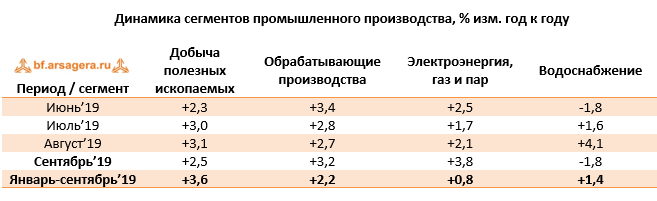

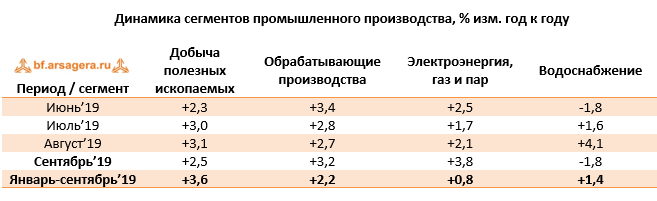

Что касается динамики в разрезе сегментов, то в сегменте «Добыча полезных ископаемых» рост выпуска продукции замедлился до 2,5% после 3,1% в августе. Рост выпуска в сегменте «Обрабатывающие производства» ускорился до 3,2% после 2,7% месяцем ранее. Сегмент «Электроэнергия, газ и пар» ускорил свой рост до 3,8% после 2,1% в последнем месяце лета. В то же время в сегменте «Водоснабжение» августовский рост выпуска на 4,1% сменился снижением на 1,8%.

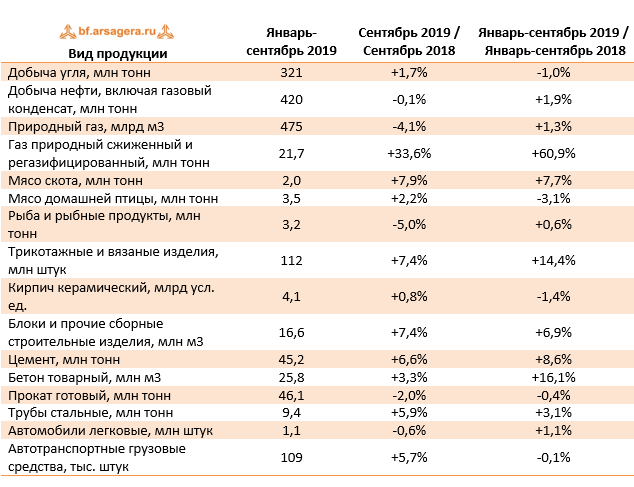

Таким образом, все сегменты промпроизводства за исключением «Водоснабжения» показали положительную динамику по итогам сентября, при этом ускорению общего показателя промпроизводства способствовало улучшение динамики сегментов «Обрабатывающие производства», а также «Электроэнергия, газ и пар». Динамика производства в разрезе отдельных позиций представлена в следующей таблице:

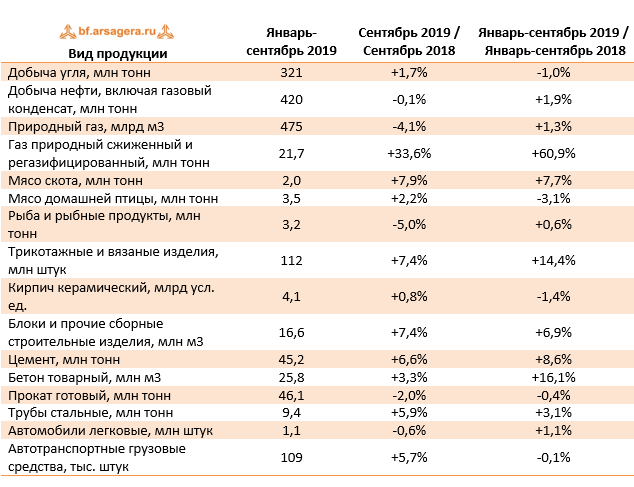

Динамика выпуска отдельных видов продукции в добывающей отрасли и обрабатывающей промышленности

Из интересных моментов отметим то, что выпуск в добывающем сегменте в сентябре 2019 года вырос на 2,5% на фоне прекращения роста добычи нефти (-0,1% в сентябре), сокращения добычи природного газа (-4,1%), а также увеличения добычи угля на 1,7%. При этом рост добычи «Газа горючего природного сжиженного и регазифицированного», который Росстат впервые отразил в списке важнейших видов продукции месяцем ранее, составил 33,6%. По итогам девяти месяцев 2019 года добыча этого газа увеличилась на 60,9%. Вероятно, это объясняется наращиванием добывающих мощностей «Ямала СПГ». Кроме того, ведомство отметило, что в сентябре на 7,9% вырос объем предоставления услуг в области добычи полезных ископаемых.

Что касается продовольственного сегмента, то здесь отметим ускорение роста выпуска мяса скота (до 7,9% с 5,2% месяцем ранее), а также возобновление роста производства мяса домашней птицы (+2,2% в сентябре). Вместе с этим, объем выпуска рыбы и рыбных продуктов снизился на 5% после сокращения на 6,8% месяцем ранее.

Тенденция восстановления производства стройматериалов в сентябре продолжилась, в том числе это касается и керамических кирпичей, однако объем их выпуска за январь-сентябрь по-прежнему показывает снижение на 1,4%. Что касается тяжелой промышленности, то здесь следует отметить, что снижение производства легковых автомобилей в сентябре замедлилось до 0,6% после сокращения на 3% месяцем ранее. В то же время выпуск грузовых автотранспортных средств увеличился на 5,7% после незначительного сокращения в августе на 0,2%.

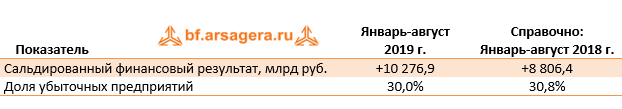

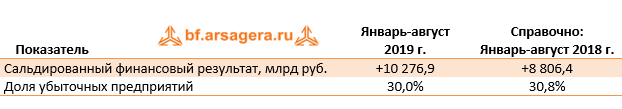

Помимо этого, в конце октября Росстат опубликовал информацию о сальдированном финансовом результате деятельности крупных и средних российских компаний (без учета финансового сектора) по итогам января-августа 2019 года. Он составил 10,28 трлн руб., в то время как за аналогичный период предыдущего года российские компании заработали 8,81 трлн руб. Таким образом, рост сальдированной прибыли

Что касается доли убыточных организаций, то она сократилась на 0,8 п.п. по сравнению с аналогичным периодом предыдущего года до 30%. Динамика сальдированного результата в разрезе видов деятельности представлена в таблице ниже:

По итогам января-августа 2019 года все ключевые виды деятельности заработали положительный сальдированный финансовый результат. Наибольший рост по итогам отчетного периода продемонстрировали сегменты «Строительство» (сальдированный результат вырос на 74%), «Оптовая, розничная торговля и ремонт» (+50,8%), а также «Транспортировка и хранение» (+41%). При этом снижение положительного сальдированного финансового результата показал сегмент «Добыча полезных ископаемых» (-13,5%). Вероятно, причиной выступили более низкие средние цены на энергоносители в январе-августе 2019 года по сравнению с ценами за аналогичный период 2018 года. Стоит также отметить, что ослабление среднего курса рубля за январь-август 2019 года более чем на 6% по сравнению с аналогичным периодом предыдущего года не смогло оказать существенной поддержки динамике сальдированного финансового результата сегмента.

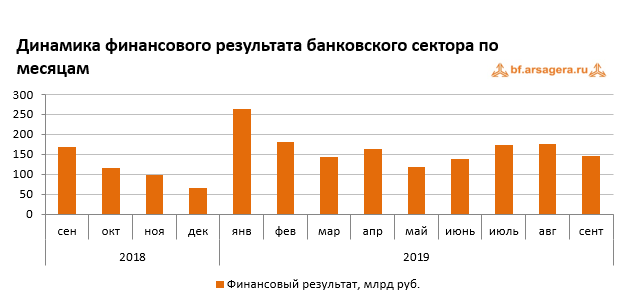

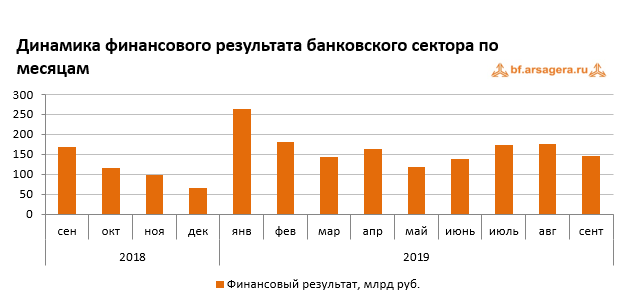

Прибыль банковского сектора после 176 млрд руб. в августе составила 147 млрд руб. в сентябре. При этом прибыль Сбербанка за сентябрь составила 72,1 млрд руб. В сентябре прошлого года банковский сектор зафиксировал прибыль в 168 млрд руб. По итогам девяти месяцев 2019 года прибыль российских банков составила 1,5 трлн руб. по сравнению с прибылью в 1,07 трлн руб. годом ранее. Прибыль Сбербанка за январь-сентябрь 2019 года составила 665,4 млрд руб.

Что касается прочих показателей банковского сектора в сентябре, то объем его активов за месяц увеличился на незначительные 0,3% до 95,5 трлн руб. Объем кредитов нефинансовым организациям сократился на 235 млрд руб. (-0,7%), в то время как объем розничного кредитования увеличился на 273 млрд руб. (+1,6%). По состоянию на 1 октября 2019 года совокупный объем кредитов экономике составил 51 трлн руб. Мы полагаем, что на фоне нахождения инфляции вблизи целевого уровня Банка России в 4% продолжится снижение процентных ставок, что в свою очередь будет поддерживать темпы роста кредитования.

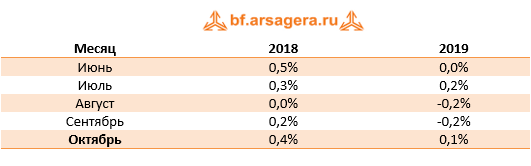

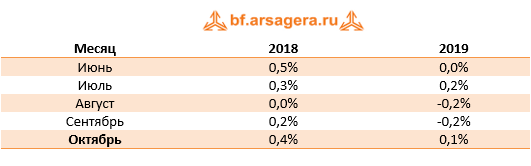

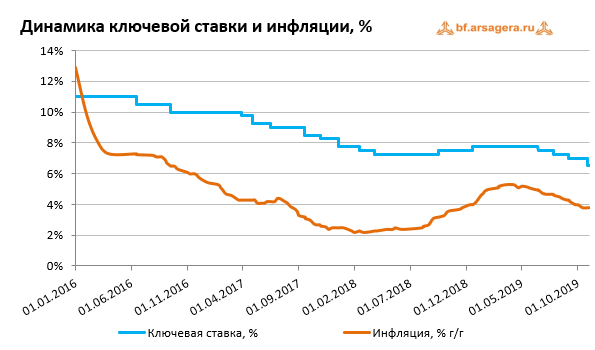

Говоря о динамике потребительских цен в октябре, следует отметить, что в течение трех недель месяца цены не менялись, а на одной неделе цены увеличились на 0,1%. По итогам октября инфляция составила 0,1%. С начала года рост цен составил 2,4%, при этом в годовом выражении по состоянию на 1 ноября инфляция замедлилась до 3,8% после 4% месяцем ранее.

Динамика инфляции по месяцам в 2018-2019 гг.

Один из ключевых факторов, влияющих на рост потребительских цен – динамика обменного курса рубля. В октябре среднее значение курса доллара составило 64,4 руб. после 65 руб. за доллар месяцем ранее. К концу октября курс доллара составил 63,9 руб.

Динамика официального курса доллара США в 2019 г.

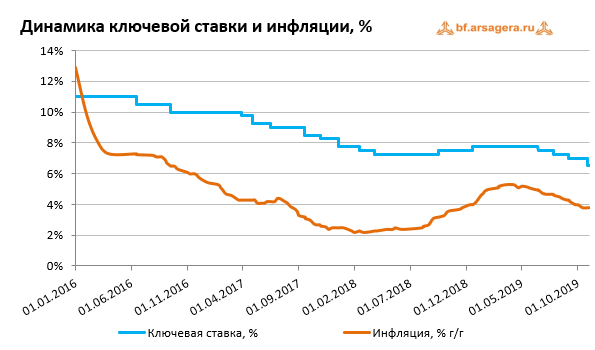

Отметим, что Совет директоров Банка России 25 октября 2019 года принял решение снизить ключевую ставку на 50 б.п. до 6,5% годовых. В заявлении по итогам заседания отмечалось, что замедление инфляции происходит быстрее, чем прогнозировалось, инфляционные ожидания продолжают снижаться, а темпы роста российской экономики по-прежнему остаются сдержанными. Кроме того, ЦБ отметил продолжение смягчения денежно-кредитных условий с момента предыдущего заседания, а также снижение доходностей ОФЗ и депозитно-кредитных ставок. Вместе с этим, по заявлению представителей ЦБ, сохраняются риски существенного замедления мировой экономики, а дезинфляционные риски преобладают над проинфляционными на краткосрочном горизонте. В этих условиях Банк России снизил прогноз годовой инфляции по итогам 2019 года с 4-4,5 до 3,2-3,7%. ЦБ заявил, что будет оценивать целесообразность дальнейшего снижения ключевой ставки на одном из ближайших заседаний Совета директоров при развитии ситуации в соответствии с базовым прогнозом Банка России.

В целом, курс рубля отреагировал сдержанно на решение ЦБ о снижении ключевой ставки. Помимо денежно-кредитной политики, влияние на курс рубля продолжает оказывать состояние внешней торговли, а также трансграничные потоки капитала между Россией и другими странами. Информацию об этом можно получить, изучив платежный баланс страны.

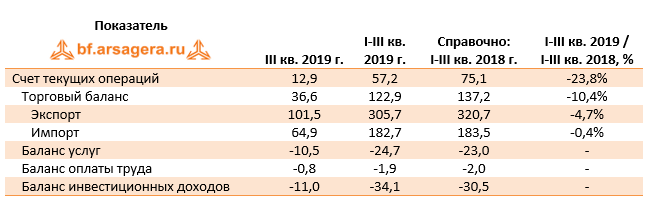

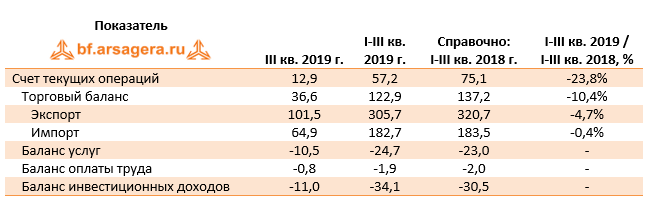

В первой половине октября Банк России опубликовал предварительную оценку платежного баланса страны за девять месяцев 2019 года. Исходя из этих данных, положительное сальдо счета текущих операций в январе-сентябре текущего года сложилось в размере 57,2 млрд долл., снизившись на 23,8% относительно значения за аналогичный период прошлого года. Основная причина снижения профицита счета текущих операций, как поясняет Банк России, - сжатие профицита внешней торговли товарами вследствие сокращения экспорта в стоимостном выражении на фоне ухудшения мировой ценовой конъюнктуры. Так, торговый баланс по итогам трех кварталов сократился на 10,4%, с 137,2 до 122,9 млрд долл. за счет более сильного снижения экспорта над импортом. Товарный экспорт сократился на 4,7% до 305,7 млрд долл. на фоне более низких средних цен на энергоресурсы в отчетном периоде по сравнению с аналогичным периодом предыдущего года. Товарный импорт сократился на незначительные 0,4% и составил 182,7 млрд долл. В то же время, отрицательное сальдо баланса услуг увеличилось с 23 до 24,7 млрд долл. Отрицательное сальдо баланса оплаты труда сократилось с 2 до 1,9 млрд долл., отрицательное сальдо баланса инвестиционных доходов выросло с 30,5 до 34,1 млрд долл. Таким образом, рост дефицита баланса услуг, связанный с увеличением их импорта, а также рост дефицита баланса инвестиционных доходов также повлияли на ослабление счета текущих операций.

Динамика отдельных показателей счета текущих операций, млрд долл. США

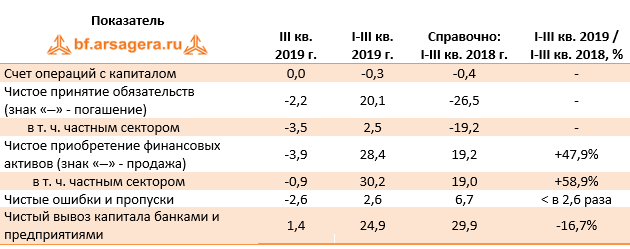

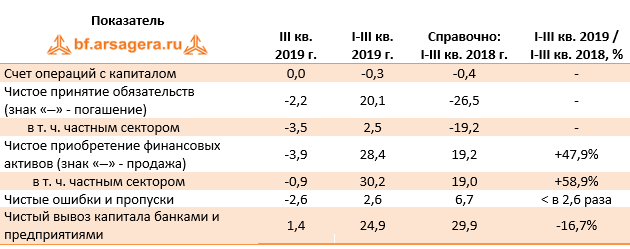

Что касается счета операций с капиталом и финансовыми инструментами, то сальдо счета операций с капиталом сложилось на уровне, близком к нулю, на фоне отсутствия значимых капитальных трансфертов и других операций, формирующих счет. Годом ранее этот показатель также был на уровне, близком к нулю (-0,4 млрд долл.).

Чистое погашение внешних обязательств резидентами страны, зафиксированное в январе-сентябре прошлого года, сменилось наращиванием долга, и в отчетном периоде чистое принятие внешних обязательств составило 20,1 млрд долл. Львиную долю привлечения внешнего долга сформировали федеральные органы управления: в отчетном периоде наблюдался сильный приток средств нерезидентов в госбумаги (+18,5 млрд долл. долга по итогам девяти месяцев 2019 года). Чистое приобретение зарубежных активов выросло на 47,9% до 28,4 млрд долл. на фоне наращивания активов как банковским, так и небанковскими секторами.

Динамика отдельных показателей счета операций с капиталом и финансовыми инструментами, млрд долл. США

Чистое принятие задолженности, приходящееся на частный сектор, по итогам января-сентября 2019 года составило всего 2,5 млрд долл. (банки погасили долга на 18 млрд долл., в то время как прочие сектора привлекли долга на 20,5 млрд долл.). Чистое приобретение зарубежных финансовых активов частного сектора составило 30,2 млрд долл. (при этом банки приобрели зарубежных активов на 9 млрд долл., а прочие сектора купили активов на 21,2 млрд долл.). Положительное значение статьи «Чистые ошибки и пропуски» составило 2,6 млрд долл. В результате, по итогам января-сентября 2019 года чистый отток частного капитала из страны составил 24,9 млрд долл., сократившись на 16,7% по сравнению со значением за аналогичный период прошлого года (29,9 млрд долл.). При этом стоит отметить, что основная часть чистого оттока частного капитала была сформирована в I квартале 2019 года, а по итогам II квартала 2019 года Банк России даже зафиксировал небольшой нетто-приток иностранных средств в размере 0,4 млрд долл.

Таким образом, отток частного капитала в январе-сентябре 2019 года был сформирован в основном в результате операций банковского сектора по размещению средств за рубежом и погашению обязательств перед нерезидентами. При этом операции небанковских секторов не оказали значимого влияния на величину оттока капитала.

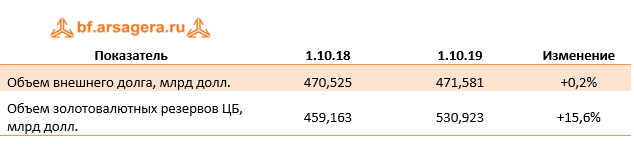

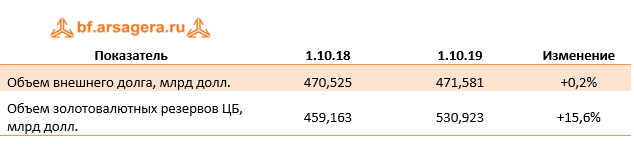

Стоит отметить, что по данным Банка России, объем внешнего долга страны по состоянию на 1 октября 2019 года за год практически не изменился (+0,2%) на фоне привлечения долга органами государственного управления, частично компенсированного погашением внешней задолженности банками. При этом объем золотовалютных резервов ЦБ за этот же период вырос на 15,6% главным образом в результате покупки валюты на внутреннем рынке в рамках бюджетного правила и поступления средств от размещения в начале года суверенных ценных бумаг за рубежом.

Выводы:

Рост ВВП, согласно оценке Минэкономразвития, по итогам девяти месяцев 2019 года составил 1,2% в годовом выражении;

Промпроизводство в сентябре 2019 года в годовом выражении выросло на 3%, а по итогам девяти месяцев 2019 года промышленное производство увеличилось на 2,7%;

Сальдированный финансовый результат российских нефинансовых компаний в январе-августе 2019 года составил 10,3 трлн руб. по сравнению с 8,8 трлн руб. годом ранее. При этом доля убыточных компаний сократилась на 0,8 п.п. до 30%;

Банковский сектор в сентябре заработал 147 млрд руб. прибыли. За январь-сентябрь 2019 года банки зафиксировали сальдированную прибыль в 1,5 трлн руб. по сравнению с 1,07 трлн руб. за аналогичный период годом ранее;

Рост потребительских цен в октябре 2019 года составил 0,1%, при этом в годовом выражении по состоянию на 1 ноября инфляция снизилась до 3,8% с 4% месяцем ранее;

Величина ключевой процентной ставки ЦБ снижена на 50 п.п. до уровня 6,5%, при этом Банк России по-прежнему заявляет о возможном снижении ключевой ставки на ближайших заседаниях в случае развития ситуации в соответствии с базовым прогнозом;

Среднее значение курса доллара США в октябре 2019 года составило 64,4 руб. по сравнению с 65 руб. в сентябре;

Сальдо счета текущих операций, согласно предварительным данным ЦБ, по итогам января-сентября 2019 года уменьшилось на 23,8% до 57,2 млрд долл. При этом чистый вывоз частного капитала сократился на 16,7% и составил 24,9 млрд долл.;

Объем внешнего долга страны по состоянию на 1 октября 2019 года в годовом выражении практически не изменился (+0,2%), составив 471,6 млрд долл., в то время как величина международных резервов выросла на 15,6% до 530,9 млрд долл.

В первую очередь стоит упомянуть сообщение Минэкономразвития, в котором ведомство заявляло об ускорении российского ВВП в сентябре до 2% в годовом выражении после уточненных 1,7% в августе. По оценке министерства, в III квартале ВВП ускорился до 1,9% с 0,9% по итогам II квартала, а рост ВВП по итогам января-сентября Минэкономразвития оценило в 1,2%. Однако в ведомстве при этом отметили, что резкое ускорение роста ВВП в III квартале носит неустойчивый характер, оно объясняется разовыми факторами, и рост в IV квартале может замедлиться до 1,4-1,5%. Далее мы проанализируем ситуацию в ключевых отраслях экономики, а также рассмотрим динамику основных макроэкономических показателей.

Одной из причин ускорения роста ВВП в сентябре может быть динамика промышленного производства. По данным Росстата, в сентябре 2019 года рост промышленного производства ускорился до 3% после увеличения на 2,9% в августе. По итогам девяти месяцев 2019 года промышленное производство выросло на 2,7%. Однако с исключением сезонного и календарного факторов, промпроизводство в сентябре сократилось на 0,1%.

Что касается динамики в разрезе сегментов, то в сегменте «Добыча полезных ископаемых» рост выпуска продукции замедлился до 2,5% после 3,1% в августе. Рост выпуска в сегменте «Обрабатывающие производства» ускорился до 3,2% после 2,7% месяцем ранее. Сегмент «Электроэнергия, газ и пар» ускорил свой рост до 3,8% после 2,1% в последнем месяце лета. В то же время в сегменте «Водоснабжение» августовский рост выпуска на 4,1% сменился снижением на 1,8%.

Таким образом, все сегменты промпроизводства за исключением «Водоснабжения» показали положительную динамику по итогам сентября, при этом ускорению общего показателя промпроизводства способствовало улучшение динамики сегментов «Обрабатывающие производства», а также «Электроэнергия, газ и пар». Динамика производства в разрезе отдельных позиций представлена в следующей таблице:

Динамика выпуска отдельных видов продукции в добывающей отрасли и обрабатывающей промышленности

Из интересных моментов отметим то, что выпуск в добывающем сегменте в сентябре 2019 года вырос на 2,5% на фоне прекращения роста добычи нефти (-0,1% в сентябре), сокращения добычи природного газа (-4,1%), а также увеличения добычи угля на 1,7%. При этом рост добычи «Газа горючего природного сжиженного и регазифицированного», который Росстат впервые отразил в списке важнейших видов продукции месяцем ранее, составил 33,6%. По итогам девяти месяцев 2019 года добыча этого газа увеличилась на 60,9%. Вероятно, это объясняется наращиванием добывающих мощностей «Ямала СПГ». Кроме того, ведомство отметило, что в сентябре на 7,9% вырос объем предоставления услуг в области добычи полезных ископаемых.

Что касается продовольственного сегмента, то здесь отметим ускорение роста выпуска мяса скота (до 7,9% с 5,2% месяцем ранее), а также возобновление роста производства мяса домашней птицы (+2,2% в сентябре). Вместе с этим, объем выпуска рыбы и рыбных продуктов снизился на 5% после сокращения на 6,8% месяцем ранее.

Тенденция восстановления производства стройматериалов в сентябре продолжилась, в том числе это касается и керамических кирпичей, однако объем их выпуска за январь-сентябрь по-прежнему показывает снижение на 1,4%. Что касается тяжелой промышленности, то здесь следует отметить, что снижение производства легковых автомобилей в сентябре замедлилось до 0,6% после сокращения на 3% месяцем ранее. В то же время выпуск грузовых автотранспортных средств увеличился на 5,7% после незначительного сокращения в августе на 0,2%.

Помимо этого, в конце октября Росстат опубликовал информацию о сальдированном финансовом результате деятельности крупных и средних российских компаний (без учета финансового сектора) по итогам января-августа 2019 года. Он составил 10,28 трлн руб., в то время как за аналогичный период предыдущего года российские компании заработали 8,81 трлн руб. Таким образом, рост сальдированной прибыли

Что касается доли убыточных организаций, то она сократилась на 0,8 п.п. по сравнению с аналогичным периодом предыдущего года до 30%. Динамика сальдированного результата в разрезе видов деятельности представлена в таблице ниже:

По итогам января-августа 2019 года все ключевые виды деятельности заработали положительный сальдированный финансовый результат. Наибольший рост по итогам отчетного периода продемонстрировали сегменты «Строительство» (сальдированный результат вырос на 74%), «Оптовая, розничная торговля и ремонт» (+50,8%), а также «Транспортировка и хранение» (+41%). При этом снижение положительного сальдированного финансового результата показал сегмент «Добыча полезных ископаемых» (-13,5%). Вероятно, причиной выступили более низкие средние цены на энергоносители в январе-августе 2019 года по сравнению с ценами за аналогичный период 2018 года. Стоит также отметить, что ослабление среднего курса рубля за январь-август 2019 года более чем на 6% по сравнению с аналогичным периодом предыдущего года не смогло оказать существенной поддержки динамике сальдированного финансового результата сегмента.

Прибыль банковского сектора после 176 млрд руб. в августе составила 147 млрд руб. в сентябре. При этом прибыль Сбербанка за сентябрь составила 72,1 млрд руб. В сентябре прошлого года банковский сектор зафиксировал прибыль в 168 млрд руб. По итогам девяти месяцев 2019 года прибыль российских банков составила 1,5 трлн руб. по сравнению с прибылью в 1,07 трлн руб. годом ранее. Прибыль Сбербанка за январь-сентябрь 2019 года составила 665,4 млрд руб.

Что касается прочих показателей банковского сектора в сентябре, то объем его активов за месяц увеличился на незначительные 0,3% до 95,5 трлн руб. Объем кредитов нефинансовым организациям сократился на 235 млрд руб. (-0,7%), в то время как объем розничного кредитования увеличился на 273 млрд руб. (+1,6%). По состоянию на 1 октября 2019 года совокупный объем кредитов экономике составил 51 трлн руб. Мы полагаем, что на фоне нахождения инфляции вблизи целевого уровня Банка России в 4% продолжится снижение процентных ставок, что в свою очередь будет поддерживать темпы роста кредитования.

Говоря о динамике потребительских цен в октябре, следует отметить, что в течение трех недель месяца цены не менялись, а на одной неделе цены увеличились на 0,1%. По итогам октября инфляция составила 0,1%. С начала года рост цен составил 2,4%, при этом в годовом выражении по состоянию на 1 ноября инфляция замедлилась до 3,8% после 4% месяцем ранее.

Динамика инфляции по месяцам в 2018-2019 гг.

Один из ключевых факторов, влияющих на рост потребительских цен – динамика обменного курса рубля. В октябре среднее значение курса доллара составило 64,4 руб. после 65 руб. за доллар месяцем ранее. К концу октября курс доллара составил 63,9 руб.

Динамика официального курса доллара США в 2019 г.

Отметим, что Совет директоров Банка России 25 октября 2019 года принял решение снизить ключевую ставку на 50 б.п. до 6,5% годовых. В заявлении по итогам заседания отмечалось, что замедление инфляции происходит быстрее, чем прогнозировалось, инфляционные ожидания продолжают снижаться, а темпы роста российской экономики по-прежнему остаются сдержанными. Кроме того, ЦБ отметил продолжение смягчения денежно-кредитных условий с момента предыдущего заседания, а также снижение доходностей ОФЗ и депозитно-кредитных ставок. Вместе с этим, по заявлению представителей ЦБ, сохраняются риски существенного замедления мировой экономики, а дезинфляционные риски преобладают над проинфляционными на краткосрочном горизонте. В этих условиях Банк России снизил прогноз годовой инфляции по итогам 2019 года с 4-4,5 до 3,2-3,7%. ЦБ заявил, что будет оценивать целесообразность дальнейшего снижения ключевой ставки на одном из ближайших заседаний Совета директоров при развитии ситуации в соответствии с базовым прогнозом Банка России.

В целом, курс рубля отреагировал сдержанно на решение ЦБ о снижении ключевой ставки. Помимо денежно-кредитной политики, влияние на курс рубля продолжает оказывать состояние внешней торговли, а также трансграничные потоки капитала между Россией и другими странами. Информацию об этом можно получить, изучив платежный баланс страны.

В первой половине октября Банк России опубликовал предварительную оценку платежного баланса страны за девять месяцев 2019 года. Исходя из этих данных, положительное сальдо счета текущих операций в январе-сентябре текущего года сложилось в размере 57,2 млрд долл., снизившись на 23,8% относительно значения за аналогичный период прошлого года. Основная причина снижения профицита счета текущих операций, как поясняет Банк России, - сжатие профицита внешней торговли товарами вследствие сокращения экспорта в стоимостном выражении на фоне ухудшения мировой ценовой конъюнктуры. Так, торговый баланс по итогам трех кварталов сократился на 10,4%, с 137,2 до 122,9 млрд долл. за счет более сильного снижения экспорта над импортом. Товарный экспорт сократился на 4,7% до 305,7 млрд долл. на фоне более низких средних цен на энергоресурсы в отчетном периоде по сравнению с аналогичным периодом предыдущего года. Товарный импорт сократился на незначительные 0,4% и составил 182,7 млрд долл. В то же время, отрицательное сальдо баланса услуг увеличилось с 23 до 24,7 млрд долл. Отрицательное сальдо баланса оплаты труда сократилось с 2 до 1,9 млрд долл., отрицательное сальдо баланса инвестиционных доходов выросло с 30,5 до 34,1 млрд долл. Таким образом, рост дефицита баланса услуг, связанный с увеличением их импорта, а также рост дефицита баланса инвестиционных доходов также повлияли на ослабление счета текущих операций.

Динамика отдельных показателей счета текущих операций, млрд долл. США

Что касается счета операций с капиталом и финансовыми инструментами, то сальдо счета операций с капиталом сложилось на уровне, близком к нулю, на фоне отсутствия значимых капитальных трансфертов и других операций, формирующих счет. Годом ранее этот показатель также был на уровне, близком к нулю (-0,4 млрд долл.).

Чистое погашение внешних обязательств резидентами страны, зафиксированное в январе-сентябре прошлого года, сменилось наращиванием долга, и в отчетном периоде чистое принятие внешних обязательств составило 20,1 млрд долл. Львиную долю привлечения внешнего долга сформировали федеральные органы управления: в отчетном периоде наблюдался сильный приток средств нерезидентов в госбумаги (+18,5 млрд долл. долга по итогам девяти месяцев 2019 года). Чистое приобретение зарубежных активов выросло на 47,9% до 28,4 млрд долл. на фоне наращивания активов как банковским, так и небанковскими секторами.

Динамика отдельных показателей счета операций с капиталом и финансовыми инструментами, млрд долл. США

Чистое принятие задолженности, приходящееся на частный сектор, по итогам января-сентября 2019 года составило всего 2,5 млрд долл. (банки погасили долга на 18 млрд долл., в то время как прочие сектора привлекли долга на 20,5 млрд долл.). Чистое приобретение зарубежных финансовых активов частного сектора составило 30,2 млрд долл. (при этом банки приобрели зарубежных активов на 9 млрд долл., а прочие сектора купили активов на 21,2 млрд долл.). Положительное значение статьи «Чистые ошибки и пропуски» составило 2,6 млрд долл. В результате, по итогам января-сентября 2019 года чистый отток частного капитала из страны составил 24,9 млрд долл., сократившись на 16,7% по сравнению со значением за аналогичный период прошлого года (29,9 млрд долл.). При этом стоит отметить, что основная часть чистого оттока частного капитала была сформирована в I квартале 2019 года, а по итогам II квартала 2019 года Банк России даже зафиксировал небольшой нетто-приток иностранных средств в размере 0,4 млрд долл.

Таким образом, отток частного капитала в январе-сентябре 2019 года был сформирован в основном в результате операций банковского сектора по размещению средств за рубежом и погашению обязательств перед нерезидентами. При этом операции небанковских секторов не оказали значимого влияния на величину оттока капитала.

Стоит отметить, что по данным Банка России, объем внешнего долга страны по состоянию на 1 октября 2019 года за год практически не изменился (+0,2%) на фоне привлечения долга органами государственного управления, частично компенсированного погашением внешней задолженности банками. При этом объем золотовалютных резервов ЦБ за этот же период вырос на 15,6% главным образом в результате покупки валюты на внутреннем рынке в рамках бюджетного правила и поступления средств от размещения в начале года суверенных ценных бумаг за рубежом.

Выводы:

Рост ВВП, согласно оценке Минэкономразвития, по итогам девяти месяцев 2019 года составил 1,2% в годовом выражении;

Промпроизводство в сентябре 2019 года в годовом выражении выросло на 3%, а по итогам девяти месяцев 2019 года промышленное производство увеличилось на 2,7%;

Сальдированный финансовый результат российских нефинансовых компаний в январе-августе 2019 года составил 10,3 трлн руб. по сравнению с 8,8 трлн руб. годом ранее. При этом доля убыточных компаний сократилась на 0,8 п.п. до 30%;

Банковский сектор в сентябре заработал 147 млрд руб. прибыли. За январь-сентябрь 2019 года банки зафиксировали сальдированную прибыль в 1,5 трлн руб. по сравнению с 1,07 трлн руб. за аналогичный период годом ранее;

Рост потребительских цен в октябре 2019 года составил 0,1%, при этом в годовом выражении по состоянию на 1 ноября инфляция снизилась до 3,8% с 4% месяцем ранее;

Величина ключевой процентной ставки ЦБ снижена на 50 п.п. до уровня 6,5%, при этом Банк России по-прежнему заявляет о возможном снижении ключевой ставки на ближайших заседаниях в случае развития ситуации в соответствии с базовым прогнозом;

Среднее значение курса доллара США в октябре 2019 года составило 64,4 руб. по сравнению с 65 руб. в сентябре;

Сальдо счета текущих операций, согласно предварительным данным ЦБ, по итогам января-сентября 2019 года уменьшилось на 23,8% до 57,2 млрд долл. При этом чистый вывоз частного капитала сократился на 16,7% и составил 24,9 млрд долл.;

Объем внешнего долга страны по состоянию на 1 октября 2019 года в годовом выражении практически не изменился (+0,2%), составив 471,6 млрд долл., в то время как величина международных резервов выросла на 15,6% до 530,9 млрд долл.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба