12 декабря 2019 Tickmill Идиатулин Артур

Следующий понедельник – дата стресс-теста на рынке межбанковского финансирования США. Хедж-фонды должны будут рассчитаться за бонды, купленные на аукционе Трежерис на этой недели, а компании — выделить резервы для погашения квартальных налоговых обязательств, что может уменьшить ликвидность в банковской системе на 100 млрд. долларов. Эти два основных фактора стали причиной острой нехватки ликвидности в середине сентября, когда процентная ставка на рынке РЕПО подскочила до 10%, что в 4 раза превысило бенчмарк ФРС – ставку по федеральным фондам.

Если быть точнее, испытанию подвергнется тактика ФРС по увеличению резервов крупных банков (эти кредитные средства банки, по идее, должны впоследствии предоставлять на рынке, ослабляя стресс). Основным инструментом выступали операции РЕПО – предоставление денег в залог ценных бумаг, с последующей реверсной операцией. Поначалу операции имели характер экстренного вмешательства – неопределенный объем, короткая длительность. Сначала она составляла 14 дней, но, когда стало ясно что дефицит приобрел перманентный характер — увеличилась до 42 дней. Месячный объем операций также последовательно увеличивался, так как спрос превышал предложение и сейчас составляет 60 млрд. долларов в месяц.

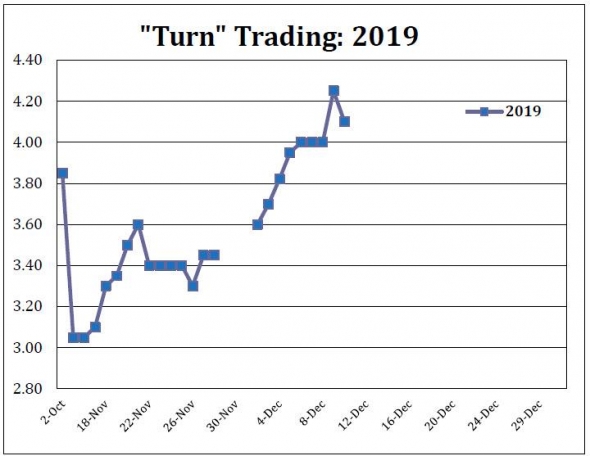

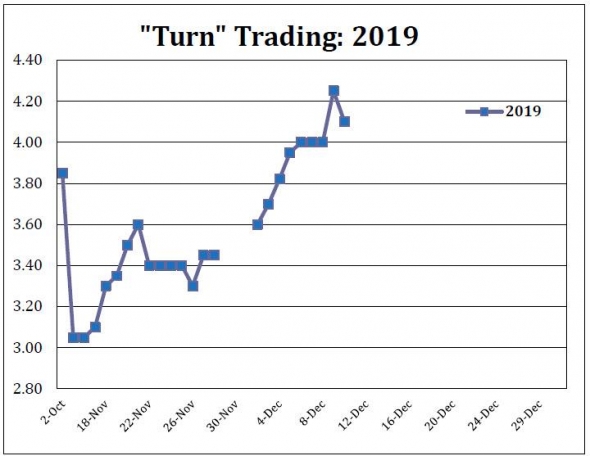

Из-за наличия «узких мест» в канале распространения ликвидности, КПД действий центрального банка недостаточно высокий и при этом нестабильный. Меры ФРС могут воздействовать только на ступень в системе, находящуюся непосредственно ниже – крупные банки, а дальше решают уже они, каждый преследуя свои собственные цели. Ситуация такова, что несмотря на пополнение резервов, банки неохотно выпускают деньги на свободный рынок – существуют какие-то мотивы предосторожности и конкретные регуляторные стеснения, которые побуждают их находить средствам иное применение. Вполне разумно предположение, что с увеличением длительности РЕПО, у банков появилась возможность дождаться лучшего момента (когда ставка подскочит), создавая таким образом искусственный дефицит. Стоит заглянуть в форвардные контракты чтобы проследить это и действительно форвардная ставка РЕПО выросла до 4.2%. (при «спящей» спот РЕПО ставке):

Денежные рынки снова подвергнутся испытанию 31 декабря, когда некоторые банки могут сократить присутствие на рынке РЕПО, чтобы не раздувать активы на балансе и избежать дополнительных издержек, связанных с нормативами достаточности капитала.

Для ритейла инвесторов и трейдеров, данная информация важна постольку, поскольку в случае шока на рынке (например, из-за недооценки необходимого масштаба вмешательства) ФРС вероятно придется прибегнуть к более сильнодействующим мерам, например QE4, чтобы стабилизировать ситуацию.

Если быть точнее, испытанию подвергнется тактика ФРС по увеличению резервов крупных банков (эти кредитные средства банки, по идее, должны впоследствии предоставлять на рынке, ослабляя стресс). Основным инструментом выступали операции РЕПО – предоставление денег в залог ценных бумаг, с последующей реверсной операцией. Поначалу операции имели характер экстренного вмешательства – неопределенный объем, короткая длительность. Сначала она составляла 14 дней, но, когда стало ясно что дефицит приобрел перманентный характер — увеличилась до 42 дней. Месячный объем операций также последовательно увеличивался, так как спрос превышал предложение и сейчас составляет 60 млрд. долларов в месяц.

Из-за наличия «узких мест» в канале распространения ликвидности, КПД действий центрального банка недостаточно высокий и при этом нестабильный. Меры ФРС могут воздействовать только на ступень в системе, находящуюся непосредственно ниже – крупные банки, а дальше решают уже они, каждый преследуя свои собственные цели. Ситуация такова, что несмотря на пополнение резервов, банки неохотно выпускают деньги на свободный рынок – существуют какие-то мотивы предосторожности и конкретные регуляторные стеснения, которые побуждают их находить средствам иное применение. Вполне разумно предположение, что с увеличением длительности РЕПО, у банков появилась возможность дождаться лучшего момента (когда ставка подскочит), создавая таким образом искусственный дефицит. Стоит заглянуть в форвардные контракты чтобы проследить это и действительно форвардная ставка РЕПО выросла до 4.2%. (при «спящей» спот РЕПО ставке):

Денежные рынки снова подвергнутся испытанию 31 декабря, когда некоторые банки могут сократить присутствие на рынке РЕПО, чтобы не раздувать активы на балансе и избежать дополнительных издержек, связанных с нормативами достаточности капитала.

Для ритейла инвесторов и трейдеров, данная информация важна постольку, поскольку в случае шока на рынке (например, из-за недооценки необходимого масштаба вмешательства) ФРС вероятно придется прибегнуть к более сильнодействующим мерам, например QE4, чтобы стабилизировать ситуацию.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба