18 марта 2020 Tickmill Идиатулин Артур

Фьючерсы на американские ключевые индексы отступили от минимумов во вторник. В основе роста пока лежит техническая коррекция и передышка после вчерашней резни. Говорить о завершении продаж пока еще рано, учитывая, что даже «неутомимый оптимист» Трамп заговорил о возможности рецессии. Крупные американские ЦБ прогнозируют отрицательные темпы роста американского ВВП во втором квартале. Вероятность фискального ответа правительства (т.е. увеличения государственных расходов) растет благодаря тому, что ФРС снизил ставку практически до 0. Это позволит правительству США более безопасно и агрессивно наращивать долг для финансирования расходов.

Аналитические отделы Goldman и других американских банков выпускают сейчас неутешительные прогнозы для второго квартала из-за разрушительного действия частичной изоляции США и локального карантина на американскую экономику. Очевидно, что карантин и всевозможные ограничения есть функция от прогрессирования инфекции, следовательно ключевым графиком остается темп роста подтвержденных случаев. Посмотрим какова была динамика за март и сопоставим его с динамикой S&P 500:

Темпы роста снизились с 3% до 2% в начале марта, однако затем последовал бурный рост. На графике S&P 500 можно увидеть, что примерно тогда начала набирать темп «безудержная» распродажа, которую не смог остановить даже «всемогущий» ФРС:

Логика проста, но причины в основе паники редко бывают замысловатыми: неспособность властей сдержать распространение инфекции влечет за собой ожидания более жестких мер карантина, а следовательно, масштаба и длительности экономического ущерба.

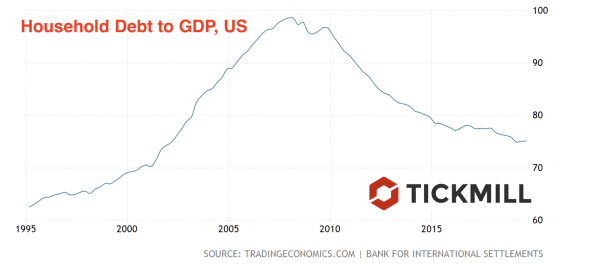

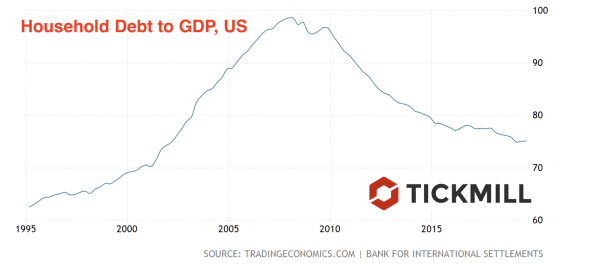

Если история повторяется, то после «кровавой бани» в понедельник, должно наступить время небольшой коррекции и стабилизации. Прошлые рецессии в среднем отбирали у S&P 500 28% капитализации, в понедельник потери относительно пика 19 февраля составили 29.5%. Можно однако заметить, что прошлая рецессия опустила индекс более чем на 50%, но тогда и ситуация была другая – высокий уровень долга домохозяйств, высокое использование рычага ключевыми участниками банковской системы, отсутствие надежных буферов капитала у системообразующих банков, токсичные активы на балансах. Сейчас финансовая система подготовлена гораздо лучше, а долг домохозяйств ниже на 25%:

Однако рассчитывать на сколь-нибудь устойчивое ралли, на мой взгляд, можно будет рассчитывать только при условии согласования серьезного пакета фискальных мер и устойчивого снижения темпов роста числа зараженных случаев по крайней мере неделю. Шансы новых неконтролируемых вспышек вируса снижаются так как большинство стран осведомлены об угрозе и их уже на застать врасплох. Следовательно данный фактор риска в восприятии рынков постепенно отходит на второй план.

Аналитические отделы Goldman и других американских банков выпускают сейчас неутешительные прогнозы для второго квартала из-за разрушительного действия частичной изоляции США и локального карантина на американскую экономику. Очевидно, что карантин и всевозможные ограничения есть функция от прогрессирования инфекции, следовательно ключевым графиком остается темп роста подтвержденных случаев. Посмотрим какова была динамика за март и сопоставим его с динамикой S&P 500:

Темпы роста снизились с 3% до 2% в начале марта, однако затем последовал бурный рост. На графике S&P 500 можно увидеть, что примерно тогда начала набирать темп «безудержная» распродажа, которую не смог остановить даже «всемогущий» ФРС:

Логика проста, но причины в основе паники редко бывают замысловатыми: неспособность властей сдержать распространение инфекции влечет за собой ожидания более жестких мер карантина, а следовательно, масштаба и длительности экономического ущерба.

Если история повторяется, то после «кровавой бани» в понедельник, должно наступить время небольшой коррекции и стабилизации. Прошлые рецессии в среднем отбирали у S&P 500 28% капитализации, в понедельник потери относительно пика 19 февраля составили 29.5%. Можно однако заметить, что прошлая рецессия опустила индекс более чем на 50%, но тогда и ситуация была другая – высокий уровень долга домохозяйств, высокое использование рычага ключевыми участниками банковской системы, отсутствие надежных буферов капитала у системообразующих банков, токсичные активы на балансах. Сейчас финансовая система подготовлена гораздо лучше, а долг домохозяйств ниже на 25%:

Однако рассчитывать на сколь-нибудь устойчивое ралли, на мой взгляд, можно будет рассчитывать только при условии согласования серьезного пакета фискальных мер и устойчивого снижения темпов роста числа зараженных случаев по крайней мере неделю. Шансы новых неконтролируемых вспышек вируса снижаются так как большинство стран осведомлены об угрозе и их уже на застать врасплох. Следовательно данный фактор риска в восприятии рынков постепенно отходит на второй план.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба