9 апреля 2020 smart-lab.ru Мартынов Тимофей

Вы помните, что мой анализ привел меня в золото. И пока налицо все фундаментальные условия для его дальнейшего роста. Сегодня я опубликовал свой ежемесячный обзор мозговик, где немного подробнее разбираюсь с тем что происходит. Кстати я писал там, что ФРС дальше придется расширять QE если текущие меры работать не будут, так как у них уже нет другого выхода. Итак размышления.

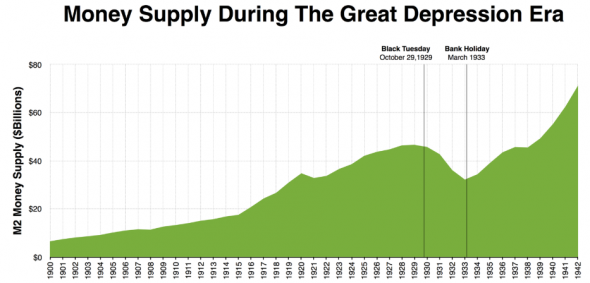

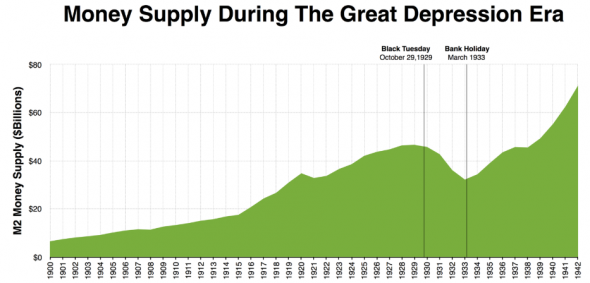

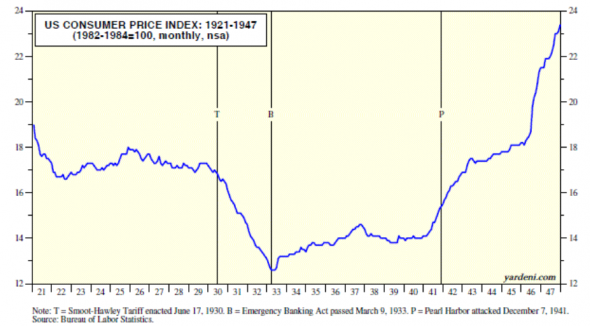

Последний длинный экономический цикл в США закончился в 1929 году, что привело к Великой Депрессии. Тогда доллар был жестко привязан к золоту. Никто не делал такую безудержную эмиссию как сейчас. Денежная масса M2 упала на 30% с 1929 по 1934 год.

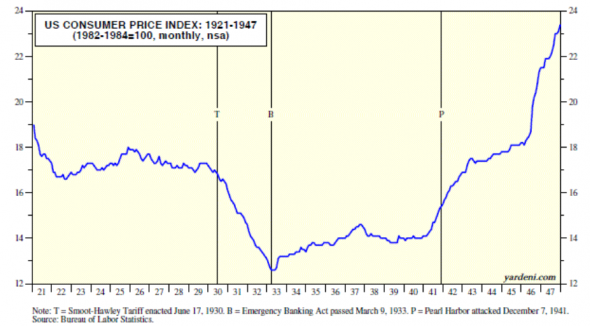

Из-за жесткой фиксации курса доллара, просто так увеличить деньги в обращении было нельзя. М2 вероятно падал из-за того, что после периода накопления долгов, США платили по внешним долгам, а так как золото ограничено (его нельзя напечатать), это сопровождалось падением денег в экономике. Кроме того, население стало менять доллары на золото и хранить свои сбережения в нем. Именно по этой причине в США была затяжная дефляция.

Предположим, если бы они напечатали денег, увеличили тем самым М2 на 42% от фактического минимума и не имели привязку к золоту, вероятно золото впоследствии должно было вырасти на сопоставимую величину ~40% в течение 4 лет. Когда экономика падает, выплатить долг становится еще тяжелее. Это создает порочный круг делевериджа.

Выход? Обесценить деньги. Спустя несколько лет дефляции власти додумались до этого фокуса.

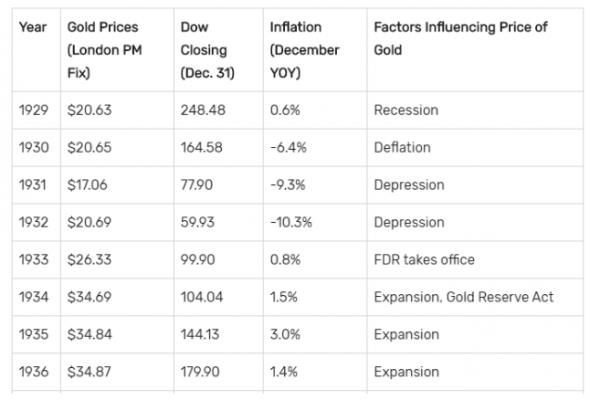

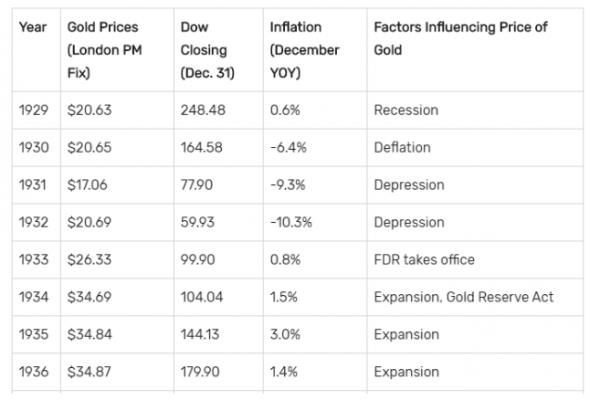

До 1933 унция стоила $20, после — $35. США просто директивно обесценили доллар, понизив его стоимость. Вероятно вы не знали, но правительство США при этом обязало население США обменять все золото до 1 мая 1933 по курсу $20,66. А после того как население скинуло золото по дешевке, доллар обесценили на 43%, просто зафиксировав цену золота на новом уровне $35 за унцию. Таким образом все долларовые сбережения населения насильно обесценили.

Хочу обратить ваше внимание: проблемы экономики решили за счёт тех, кто сберегал деньги.

В 1934 году золото перепривязали к доллару на 75% выше предыдущего курса. Таким образом, запустив печатный станок, США смогли начать снижать долг/ВВП с рекордного уровня 300%.

Когда вы обесценили доллар в 2 раза, вы облегчили выплату долга в 2 раза. Если бы долги создавались и отдавались в твердой валюте (золоте), то выплатить их было бы существенно сложнее. Обесценивая валюты, вы разрешаете кризис помогая заёмщикам за счёт сберегателей.

Этот процесс начал происходить в Европе еще задолго до коронавируса. Сейчас он будет происходить в США.

Страны не испытывают дефолт в собственной валюте. Страны могут испытать дефолт в валютах других стран (пример — Аргентина).

США могли бы дефолтнуться в золоте, но никогда не допустят дефолт в долларах, потому что печатать деньги проще и не так грешно, как допустить дефолт.

ФРС уже покупает: трежерис, ипотечные бумаги, корпоративный долг. Сегодня (9 апреля 2020) они еще добавили сюда облигации более низкого кредитного качества.

Потолок доходности по трежерис в 2,5%, установленный в период ВОВ, быстро привел инфляцию в США выше 10%. Что быстро снизило долг к ВВП. Если выразить фондовый индекс Dow в золоте, то пик 1929 года рынок смог повторить только к 1959 году. Следующий пик в 1965 был перебит только через 32 года. Пик 2000 года не было перебит до сих пор, хотя прошло 20 лет.

Что будет дальше?

антивирусная остановка экономики США приведет к серьезному падению доходов бюджета

антивирусные стимулы приведут к серьезному росту расходов (пока +$2трлн+$2,3 трлн)

дефицит бюджета США очень серьезно вырастет

финансировать будущий дефицит будет по-прежнему ФРС (больше некому).

Таким образом, включение печатного пресса на $4,3 трлн (20% ВВП) фактически уже означает состоявшийся скрытый дефолт.

Таким образом, складывается впечатление, что ФРС может напечатать любое количество долларов без последствий.

У нас есть уравнение MV=PQ, где М — деньги в системе, V — скорость их обращения, P — цены, Q-число товаров и услуг.

В кризис, когда экономика начинает падать, сокращается число транзакций между экономическими агентами (люди больше экономят). Это приводит к падению скорости обращения денег, что приводит к снижению цен. Грубо говоря, если денежная масса выросла на 25% а транзакции упали на 20%, то мы получим стабильный уровень цен (0,8*1,25=1). Чтобы получить инфляцию, нам надо создавать деньги быстрее, чем падает экономика, либо, чтобы к этому добавилось сокращение предложения товаров и услуг (в это пока верится с трудом).

Мой вывод такой: Когда кризис разворачивается, цены неизбежно будут оставаться под давлением. Но когда экономика прекратит сжатие, цены должны неизбежно начать расти, так как денег в системе стало больше. Поэтому те, кто покупает золото, скорее предвидят предстоящее обесценивание бумажных денег.

Почему ФРС думает, что денежный принтер это безопасно без последствий для реальной экономики? Потому что они думают, что они перезапустят экономику, а потом снизят баланс ФРС, убрав “лишние деньги”, что не приведет к инфляции.

Но есть одно НО. Что они будут делать, если они напечатают $3 трлн, а экономика продолжит скользить вниз? Будьте уверены, такая ситуация рано или поздно произойдет — это вопрос времени (Эти строки я писал до того, как вышла новость о расширении QE на $2,3 трлн и это уже происходит). Вероятно, они будут печатать дальше. Этот момент является “черным лебедем” для бумажных долларов и “белым лебедем” для золота… К счастью, в номинальных долларах инвестиции в акции обычно являются неплохим средством сбережения в период инфляции. Да, результат будет не такой красивый, если учесть будущую инфляцию, но вероятно, это лучше чем кэш. Процесс делевириджа обычно сопровождается падением спроса, сжатием рентабельности компаний. Поэтому акции могут оставаться под давлением какое-то время.

Выводы:

Инвесторам не стоит смотреть на номинальные доллары. Восстановление до последнего пика рынка в реальных долларах (а не в номинальных) может занять десятилетия.

Несмотря на кризис, в номинальных долларах фондовый рынок может показать динамику существенно лучшую, чем в 1929-1933, и даже лучше чем в 2008-2009, так как печатный пресс не останавливается, работает решительно и в большом объеме. Однако волатильность должна оставаться на очень высоком уровне.

Инфляция ускорится после того, как сжатие экономики закончится. Если экономика не прекратит падение, ФРС включит станок еще решительнее, это приведет еще более стремительному росту цен на золото.

Почему дефляции в стиле 1929 скорее всего в США не будет?

Мы уже разобрались, что обычно дефляция происходит, когда государство зажимает денежную массу

Агрессивные бюджетные и монетарные стимулы

Чистый международный долг $11 трлн — самый большой в мире. Когда происходит дефляция, выплачивать долг становится еще сложнее, так как тело долга растет в реальных долларах.

Последний длинный экономический цикл в США закончился в 1929 году, что привело к Великой Депрессии. Тогда доллар был жестко привязан к золоту. Никто не делал такую безудержную эмиссию как сейчас. Денежная масса M2 упала на 30% с 1929 по 1934 год.

Из-за жесткой фиксации курса доллара, просто так увеличить деньги в обращении было нельзя. М2 вероятно падал из-за того, что после периода накопления долгов, США платили по внешним долгам, а так как золото ограничено (его нельзя напечатать), это сопровождалось падением денег в экономике. Кроме того, население стало менять доллары на золото и хранить свои сбережения в нем. Именно по этой причине в США была затяжная дефляция.

Предположим, если бы они напечатали денег, увеличили тем самым М2 на 42% от фактического минимума и не имели привязку к золоту, вероятно золото впоследствии должно было вырасти на сопоставимую величину ~40% в течение 4 лет. Когда экономика падает, выплатить долг становится еще тяжелее. Это создает порочный круг делевериджа.

Выход? Обесценить деньги. Спустя несколько лет дефляции власти додумались до этого фокуса.

До 1933 унция стоила $20, после — $35. США просто директивно обесценили доллар, понизив его стоимость. Вероятно вы не знали, но правительство США при этом обязало население США обменять все золото до 1 мая 1933 по курсу $20,66. А после того как население скинуло золото по дешевке, доллар обесценили на 43%, просто зафиксировав цену золота на новом уровне $35 за унцию. Таким образом все долларовые сбережения населения насильно обесценили.

Хочу обратить ваше внимание: проблемы экономики решили за счёт тех, кто сберегал деньги.

В 1934 году золото перепривязали к доллару на 75% выше предыдущего курса. Таким образом, запустив печатный станок, США смогли начать снижать долг/ВВП с рекордного уровня 300%.

Когда вы обесценили доллар в 2 раза, вы облегчили выплату долга в 2 раза. Если бы долги создавались и отдавались в твердой валюте (золоте), то выплатить их было бы существенно сложнее. Обесценивая валюты, вы разрешаете кризис помогая заёмщикам за счёт сберегателей.

Этот процесс начал происходить в Европе еще задолго до коронавируса. Сейчас он будет происходить в США.

Страны не испытывают дефолт в собственной валюте. Страны могут испытать дефолт в валютах других стран (пример — Аргентина).

США могли бы дефолтнуться в золоте, но никогда не допустят дефолт в долларах, потому что печатать деньги проще и не так грешно, как допустить дефолт.

ФРС уже покупает: трежерис, ипотечные бумаги, корпоративный долг. Сегодня (9 апреля 2020) они еще добавили сюда облигации более низкого кредитного качества.

Потолок доходности по трежерис в 2,5%, установленный в период ВОВ, быстро привел инфляцию в США выше 10%. Что быстро снизило долг к ВВП. Если выразить фондовый индекс Dow в золоте, то пик 1929 года рынок смог повторить только к 1959 году. Следующий пик в 1965 был перебит только через 32 года. Пик 2000 года не было перебит до сих пор, хотя прошло 20 лет.

Что будет дальше?

антивирусная остановка экономики США приведет к серьезному падению доходов бюджета

антивирусные стимулы приведут к серьезному росту расходов (пока +$2трлн+$2,3 трлн)

дефицит бюджета США очень серьезно вырастет

финансировать будущий дефицит будет по-прежнему ФРС (больше некому).

Таким образом, включение печатного пресса на $4,3 трлн (20% ВВП) фактически уже означает состоявшийся скрытый дефолт.

Таким образом, складывается впечатление, что ФРС может напечатать любое количество долларов без последствий.

У нас есть уравнение MV=PQ, где М — деньги в системе, V — скорость их обращения, P — цены, Q-число товаров и услуг.

В кризис, когда экономика начинает падать, сокращается число транзакций между экономическими агентами (люди больше экономят). Это приводит к падению скорости обращения денег, что приводит к снижению цен. Грубо говоря, если денежная масса выросла на 25% а транзакции упали на 20%, то мы получим стабильный уровень цен (0,8*1,25=1). Чтобы получить инфляцию, нам надо создавать деньги быстрее, чем падает экономика, либо, чтобы к этому добавилось сокращение предложения товаров и услуг (в это пока верится с трудом).

Мой вывод такой: Когда кризис разворачивается, цены неизбежно будут оставаться под давлением. Но когда экономика прекратит сжатие, цены должны неизбежно начать расти, так как денег в системе стало больше. Поэтому те, кто покупает золото, скорее предвидят предстоящее обесценивание бумажных денег.

Почему ФРС думает, что денежный принтер это безопасно без последствий для реальной экономики? Потому что они думают, что они перезапустят экономику, а потом снизят баланс ФРС, убрав “лишние деньги”, что не приведет к инфляции.

Но есть одно НО. Что они будут делать, если они напечатают $3 трлн, а экономика продолжит скользить вниз? Будьте уверены, такая ситуация рано или поздно произойдет — это вопрос времени (Эти строки я писал до того, как вышла новость о расширении QE на $2,3 трлн и это уже происходит). Вероятно, они будут печатать дальше. Этот момент является “черным лебедем” для бумажных долларов и “белым лебедем” для золота… К счастью, в номинальных долларах инвестиции в акции обычно являются неплохим средством сбережения в период инфляции. Да, результат будет не такой красивый, если учесть будущую инфляцию, но вероятно, это лучше чем кэш. Процесс делевириджа обычно сопровождается падением спроса, сжатием рентабельности компаний. Поэтому акции могут оставаться под давлением какое-то время.

Выводы:

Инвесторам не стоит смотреть на номинальные доллары. Восстановление до последнего пика рынка в реальных долларах (а не в номинальных) может занять десятилетия.

Несмотря на кризис, в номинальных долларах фондовый рынок может показать динамику существенно лучшую, чем в 1929-1933, и даже лучше чем в 2008-2009, так как печатный пресс не останавливается, работает решительно и в большом объеме. Однако волатильность должна оставаться на очень высоком уровне.

Инфляция ускорится после того, как сжатие экономики закончится. Если экономика не прекратит падение, ФРС включит станок еще решительнее, это приведет еще более стремительному росту цен на золото.

Почему дефляции в стиле 1929 скорее всего в США не будет?

Мы уже разобрались, что обычно дефляция происходит, когда государство зажимает денежную массу

Агрессивные бюджетные и монетарные стимулы

Чистый международный долг $11 трлн — самый большой в мире. Когда происходит дефляция, выплачивать долг становится еще сложнее, так как тело долга растет в реальных долларах.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба