22 июня 2020 smart-lab.ru

Invesco — американская инвестиционная компания, входящая в число крупнейших в мире. Основной регион деятельности — США, компания представлена более, чем в 20 странах мира, обслуживает клиентов в Северной Америке, Европе, на Ближнем Востоке и в азиатско-тихоокеанском регионе.

Фирма предоставляет свои услуги розничным клиентам, институциональным клиентам, состоятельным клиентам, государственным предприятиям, корпорациям, профсоюзам, некоммерческим организациям, фондам целевого капитала, фондам, пенсионным фондам, финансовым учреждениям и фондам национального благосостояния. Она управляет отдельными клиентоориентированными портфелями акций и портфелями ценных бумаг с фиксированным доходом. Фирма также запускает для своих клиентов акционерные, товарные, мультиактивы и сбалансированные паевые инвестиционные фонды. Фирма запускает фонды акций, фондов с фиксированным доходом, мультиактивов и сбалансированные биржевые фонды. Фирма также запускает частные фонды и управляет ими. Она инвестирует в публичные рынки акций и фондов с фиксированным доходом по всему миру. Фирма также инвестирует в альтернативные рынки, такие как сырьевые товары и валюты. Что касается доли в акционерном капитале, то она инвестирует в рост и стоимость акций компаний с большой, средней и малой капитализацией. Для части портфеля с фиксированным доходом фирма инвестирует в конвертируемые валюты, государственные облигации, муниципальные облигации, казначейские ценные бумаги и денежные средства. Она также инвестирует в краткосрочные и среднесрочные облигации, облигации инвестиционного класса и высокодоходные облигации, облагаемые налогом и не облагаемые налогом облигации, старшие обеспеченные кредиты, а также структурированные ценные бумаги, такие как ценные бумаги, обеспеченные активами, ипотечные ценные бумаги и коммерческие ипотечные ценные бумаги. Фирма применяет стратегии абсолютной доходности, глобальные макроэкономичные стратегии, а также длинные/короткосрочные стратегии. Для осуществления своих инвестиций она использует количественный анализ. Ранее фирма была известна как Invesco Plc, AMVESCAP plc, Amvesco plc, Invesco PLC, Invesco MIM и H. Lotery & Co. Ltd. Компания Invesco Ltd. была основана в декабре 1935 г. и расположена в г. Атланта, штат Джорджия, с дополнительным офисом в г. Гамильтон, Бермудские острова.

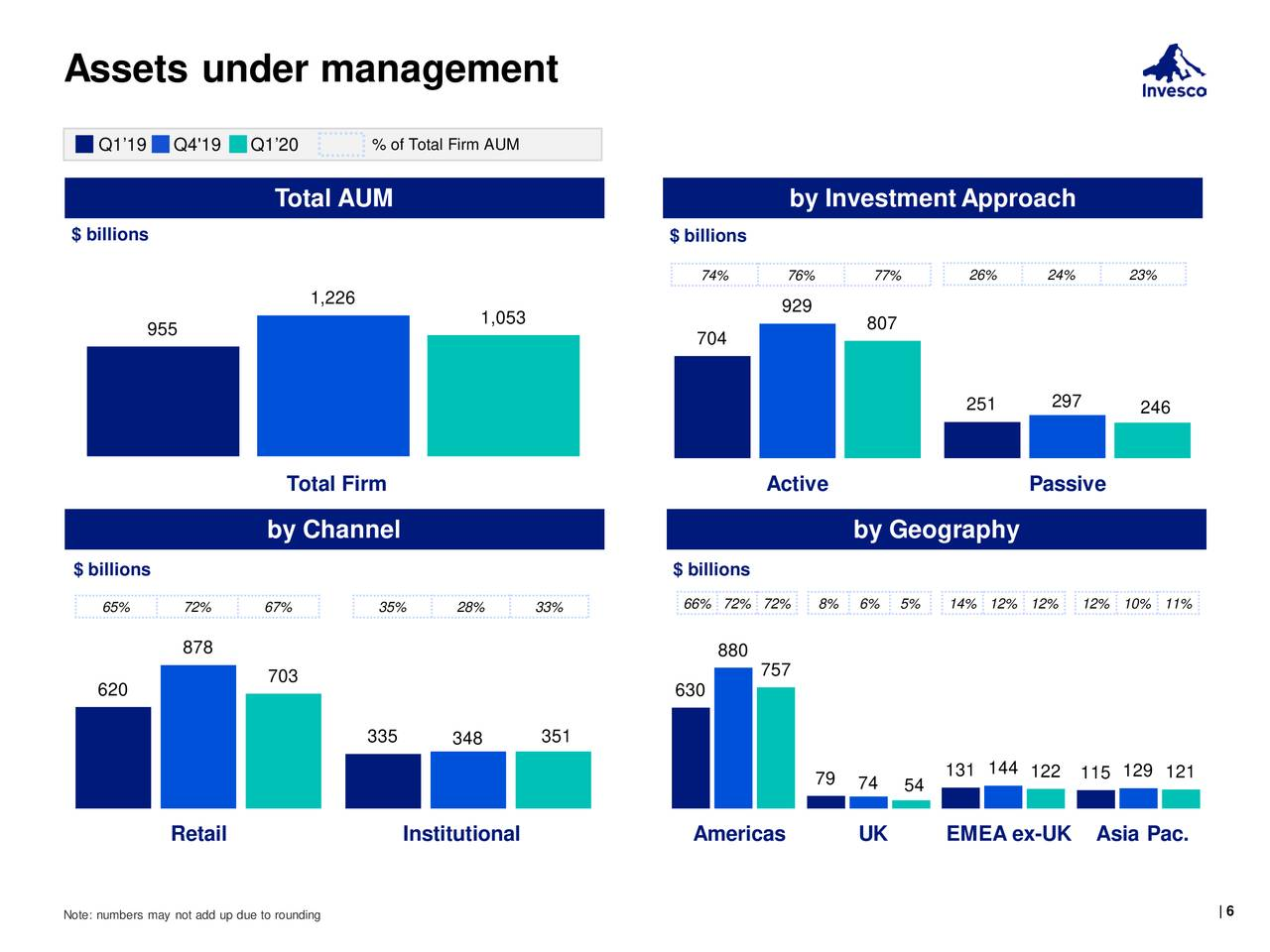

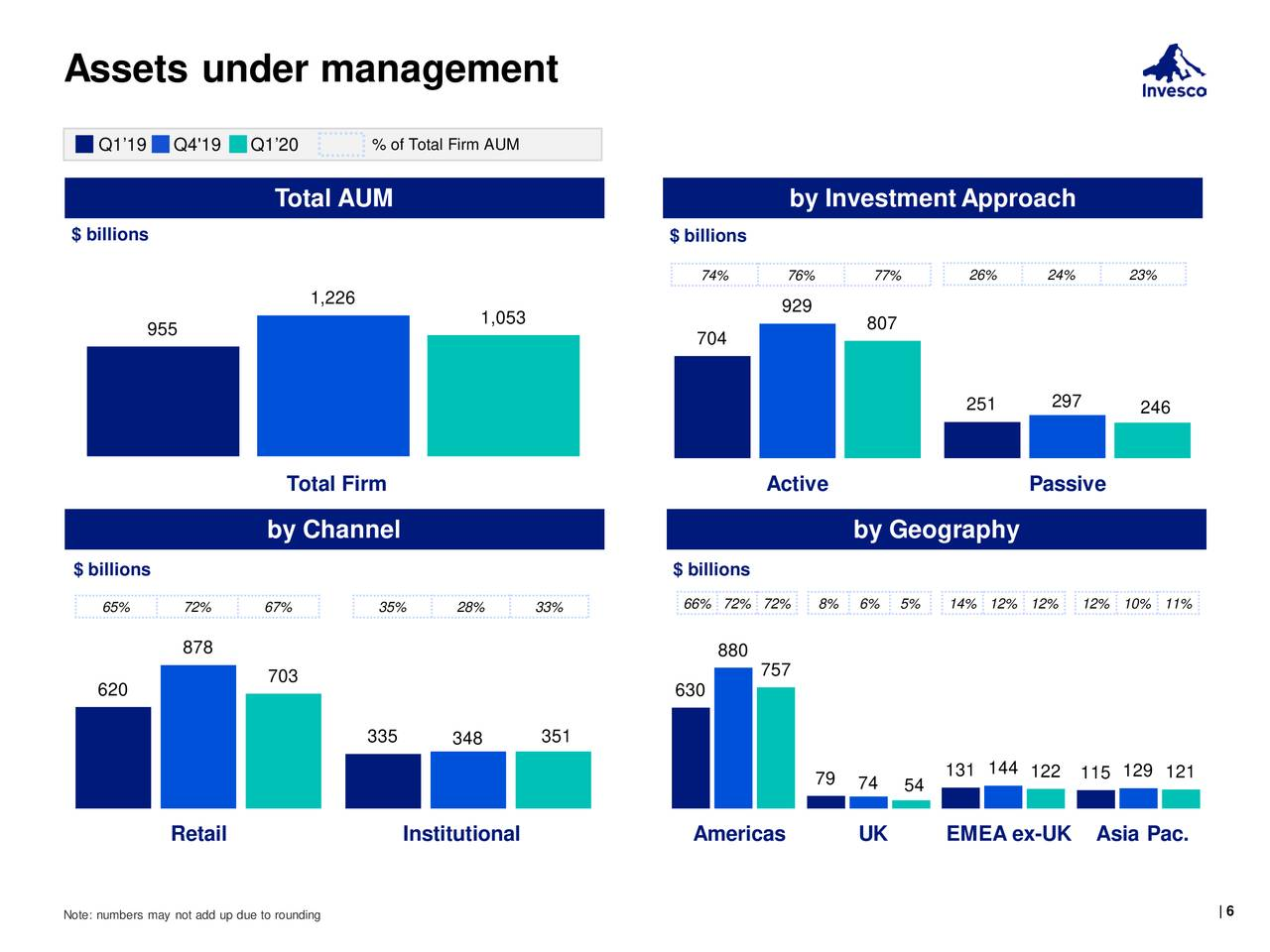

По состоянию на 31 марта 2020 г. Invesco имела офисы в более чем 20 странах мира, а ее стоимость составляла 1,053 млрд. долл.

В 2010 году Invesco завершила сделку Van Kampen / Morgan Stanley. В 2013 году она передала управление частным капиталом Atlantic Trust канадскому Императорскому Банку Коммерции.

В 2017 году Invesco приобрела европейскую компанию Source. В 2018 году компания приобрела бизнес ETF компании Guggenheim Partners LLC и ведущую британскую компанию Intelliflo, специализирующуюся на разработке цифровых решений. В 2019 году компания приобрела OppenheimerFunds, Inc.

Отрасль: Финансовые услуги, Управление активами

Штат сотрудников: 8757

Сайт компании

Страничка для инвесторов на сайте компании

🟡На чем зарабатывает

Как правило, путем взимания различных сборов за использование своих финансовых продуктов и услуг. Простыми словами на комиссии)

Invesco продает свои продукты через два основных канала дистрибуции:

Розничная торговля: компания предлагает розничные продукты во всех основных классах активов в виде паевых инвестиционных фондов, отдельно управляемых счетов, переменных аннуитетов, коллективных трастов и ETF. Команды по управлению розничными продуктами коллективно управляют активами на сумму 702,5 млрд. долларов США по состоянию на 31 марта 2020 года.

Институциональный: Invesco предлагает институциональным инвесторам широкий спектр отечественных и глобальных продуктов, которые включают традиционные акции, структурированные акции, акции с фиксированным доходом, недвижимость, частные инвестиции, финансовые структуры и стратегии абсолютной доходности. По состоянию на 31 марта 2020 года общий объем AUM для канала составил 350,9 млрд. долл.

Invesco предоставляет услуги по управлению инвестициями розничным (67% управляемых активов) и институциональным (33%) клиентам. В конце мая 2020 года у компании было под управлением активы в размере 1,143 триллиона долларов, распределенные между ее собственным капиталом (47% от AUM), сбалансированным (5%), фиксированным доходом (23%), альтернативными инвестициями (15%) и операции на валютном рынке (10%). Пассивные продукты составляли 25% от общего AUM Invesco — 42% операций с акциями компании и 15% ее платформы с фиксированным доходом — в конце мая 2020 года. Розничный бизнес Invesco в США является одним из 10 крупнейших непатентованных фондовых комплексов в стране. Фирма также имеет значимое присутствие за пределами США: чуть более 30% ее AUM поступает из Канады (2%), Великобритании (5%), континентальной Европы (12%) и Азии (11%).

* — Активы под управлением (AUM) — это общая рыночная стоимость активов, которыми управляющая инвестиционная компания или финансовое учреждение управляет от имени инвесторов.

$IVZАктивы под управлением

🟡Аргументы в пользу компании

— Рост выручки Invesco выглядит впечатляюще. Чистая выручка за шестилетний период (2014-2019 годы) выросла на 4,1%, а в первом квартале 2020 года продолжилась динамика. Рост был в основном обусловлен устойчивым балансом AUM и выкупом OppenheimerFunds. Разнообразные товарные предложения компании и альтернативные инвестиционные стратегии будут продолжать привлекать инвесторов, которые, как ожидается, поддержат рост доходов. Учитывая прочную связку с институционалами, надежный розничный канал и синергию от оппортунистических приобретений, доходы компании будут продолжать улучшаться в следующих кварталах.

— AUM Invesco постоянно улучшается. Хотя общий объем снизился в 2018 году и в первом квартале 2020 года из-за значительной волатильности рынка, за последние шесть лет (2014-2019 годы) он составил 9,1%. Приобретение OppenheimerFunds привело к росту AUM компании, сделав ее одним из ведущих мировых управляющих активами. Компания капитализирует растущий спрос на пассивные продукты и альтернативные классы активов, которые по состоянию на конец 1 квартала 2020 года составляли 23,4% и 15,4% соответственно от общего объема AUM

— Помимо сильного присутствия в США, Invesco сохраняет прочные позиции в Европе, Канаде и Азиатско-Тихоокеанском регионе. По состоянию на 31 марта 2020 года, AUM из других стран составил 28,2% от общего количества AUM. Приобретение ведущей британской фирмы, специализирующейся на цифровых решениях, Intelliflo и европейского Source, ведущего независимого специализированного поставщика ETF для увеличения доли рынка по всему миру, продолжает поддерживать присутствие компании на мировом рынке. Это, наряду с широкой диверсификацией, поможет компании получить дополнительный импульс от бизнеса в этих регионах.

— Invesco QQQ Trust ( QQQ ). Этот ETF, пожалуй, один из самых популярных благодаря своей достаточной ликвидности и входящим акциям. QQQ в настоящее время имеет более 100 миллиардов долларов в AUM компании, в основном потому, что это отличный способ получить доступ к индексу NASDAQ-100. Он стал чрезвычайно успешным в среде инвесторов благодаря своему уникальному сочетанию технологий, большой капитализации и растущих акций.

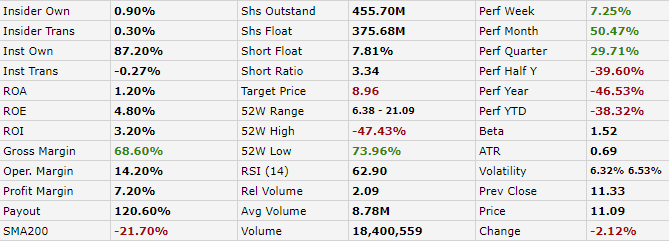

— Возможно Invesco является недооцененной по сравнению со своим сектором. Текущее соотношение p/e и p/b ниже, чем соответствующие средние показатели по отрасли.

— компания платит дивиденды 5,6% на момент написания обзора.

— IVZ имеет тенденцию извлекать выгоду из более низких процентных ставок, потому что он 1) увеличивает стоимость своих инструментов с фиксированным доходом и 2) может вызвать расширение своих продуктов акций. Кроме того, монетарная политика ФРС может привести к ослаблению доллара в будущем, это также будет выгодно для IVZ. Это связано с тем, что IVZ имеет существенные позиции в Европе и Великобритании, что вынуждает его постоянно тратить на дорогостоящие хеджирования валют. Таким образом, в целом, макро-картина также выглядит благоприятной для IVZ.

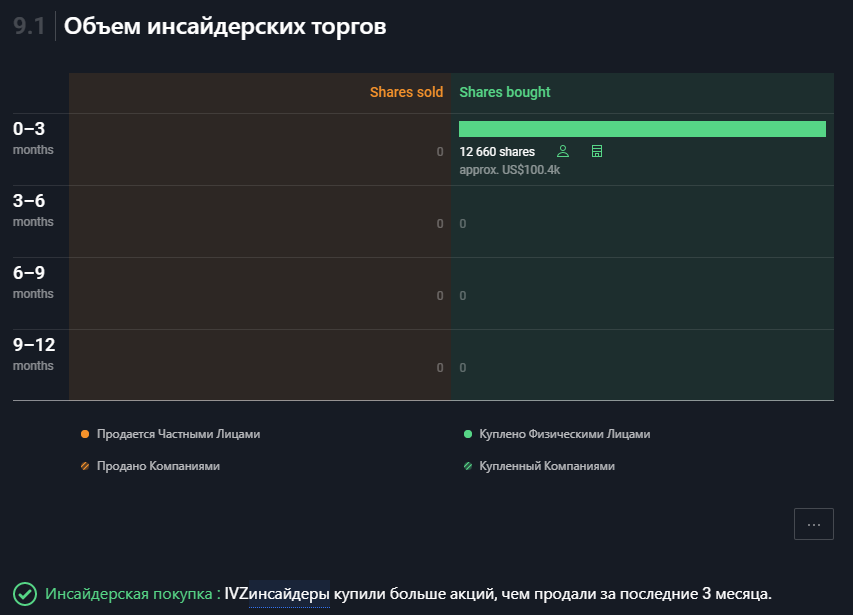

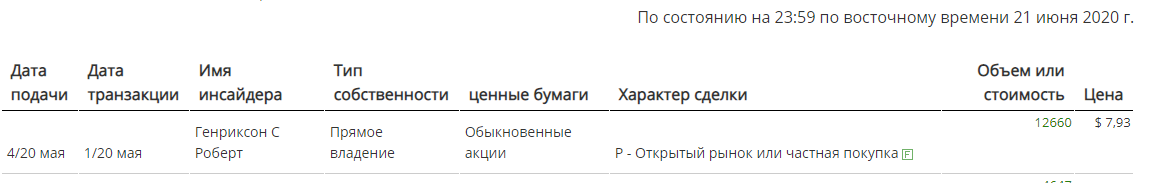

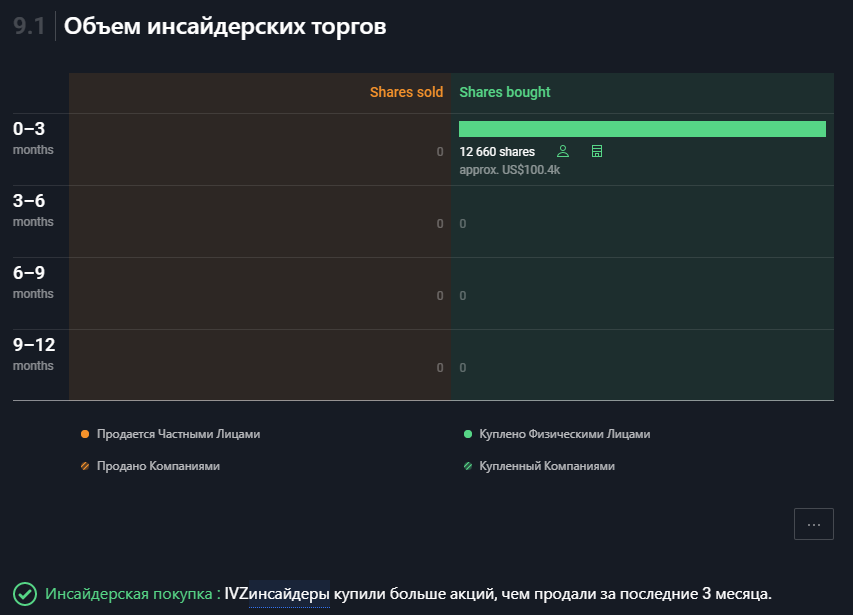

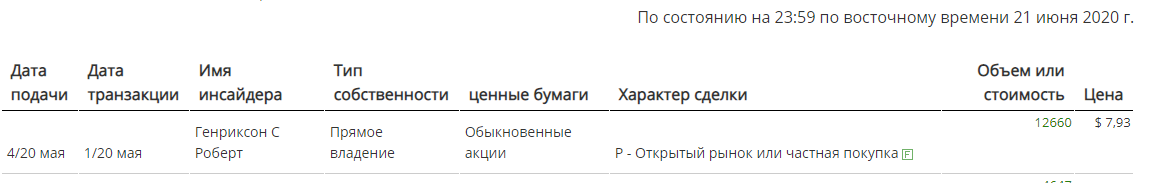

— Тренд: ▲ За последние 3 месяца корпоративные инсайдеры купили акции на сумму $ 100,27K

— Тренд: ▲ Хедж-фонды увеличили свои активы на 672,7 тыс. акций в последнем квартале.

🟡Минусы и возможные риски

— Операционные расходы компании выросли на 14% за последние четыре года, причем эта тенденция сохранилась и в первом квартале 2020 года. Рост расходов на оплату труда и расходов на маркетинг являются основными причинами такого роста. Компания превысила показатель расходов при приобритении OppenheimerFunds в размере $501 млн, превысив целевой показатель в $475 млн, операционные расходы, скорее всего, будут расти в предстоящих кварталах, учитывая усилия компании по неорганическому росту и инвестиции во франчайзинг.

— С 2009 года она ежегодно увеличивает свои дивиденды, последнее объявление о чем было сделано в апреле 2019 года. Кроме того, компания имеет план выкупа акций. Однако, поскольку компания сосредоточена на улучшении финансовой устойчивости и повышении ликвидности, она сократила ежеквартальный дивиденд на 50% и не предусматривает дополнительных выкупов акций в этом году, исходя из предположения о продолжении текущей неблагоприятной операционной обстановки.

— По состоянию на 31 марта 2020 года долгосрочный долг компании Invesco составил 2,6 млрд долларов (почти 7% от общих активов). Кроме того, совокупный долг компании к совокупному капиталу в размере более 38% на конец первого квартала 2020 года превышает средний показатель по отрасли в 26,59%. Кроме того, ее коэффициент срочной задолженности, который в настоящее время составляет 7,43, последовательно снижался в первом квартале 2020 г. и также ниже среднего по отрасли показателя 7,74. Это свидетельствует о том, что компания имеет относительно более высокий кредитный риск. Фактически, высокие долговые обязательства в сочетании с неблагоприятными экономическими и отраслевыми условиями увеличивают вероятность дефолта и могут заставить предприятие оказаться в относительно невыгодном положении в случае ухудшения экономической ситуации.

— Гудвилл (что это?) и нематериальные активы на балансе Invesco подлежат ежегодным проверкам на обесценивание. По состоянию на 31 марта 2020 г. гудвилл и чистые нематериальные активы оставались на достаточно высоком уровне, составив 15,9 млрд. долл. США (что составляет 42,9% от общих активов). Несколько факторов могут инициировать обесценение балансовой стоимости таких активов, в связи с чем их стоимость, возможно, придется списать. Это отрицательно скажется на финансовые показатели компании.

— ROE компании в 11,04% неблагоприятно выглядит на фоне ROE в 12,55% для отрасли и 16,06% для S&P 500. Это свидетельствует о том, что компания менее эффективно использует средства акционеров.

— Акции Invesco в этом году пока что уступают отрасли. Кроме того, оценка прибыли компании на 2020 год осталась неизменной. Таким образом, учитывая опасения и отсутствие положительных пересмотров оценок, ожидается, что в ближайшей перспективе динамика цен не улучшится.

— Большая часть AUM IVZ сконцентрирована на акциях (44%) и фиксированном доходе (25%), которые больше всего просели в марте. А также, это инструменты, которые предпочитают розничные инвесторы (в основном акции). Поэтому акция подвержена просадкам на панических распродажах и восстанавливается как правило медленно, что мы сейчас и наблюдаем.

— Есть некоторое недовольство руководством компании. Многие акционеры недовольны покупкой OppenheimerFunds, т.к. считают что покупка была неоправданной и дорогой. Еще одним примером поведения менеджмента является недавний выкуп акций. Только в 2019 году IVZ посчитал отличной идеей выкупить свои акции по средней цене примерно $17 за акцию. В общей сложности, IVZ выкупил акций на сумму 2,2 миллиарда долларов. Однако, с учетом того, что цена акций в настоящее время находится около $11, а была еще и ниже, то это еще один пример массивного просчета и использования капитала. Все эти выкупы акций только уничтожили более 1 миллиарда долларов акционерной стоимости.

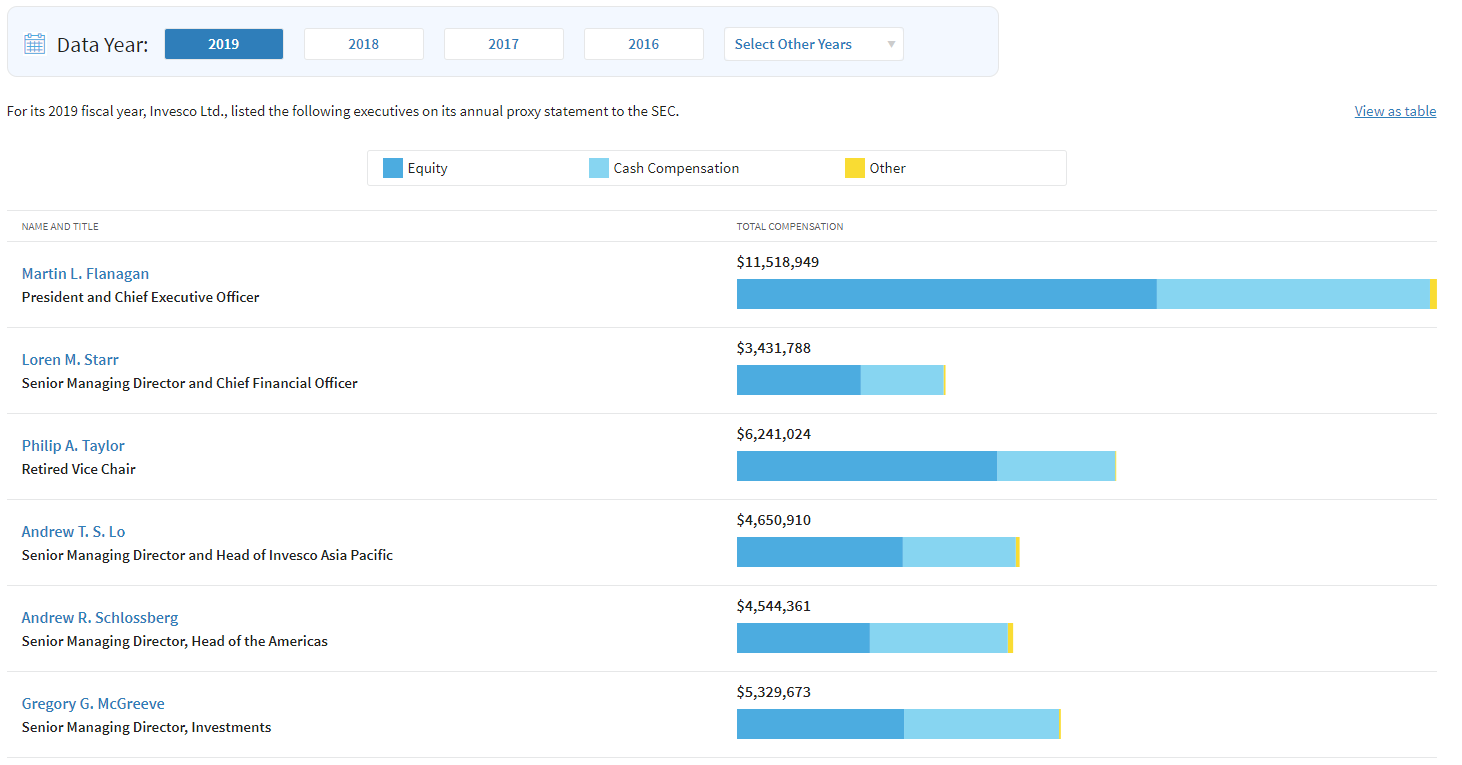

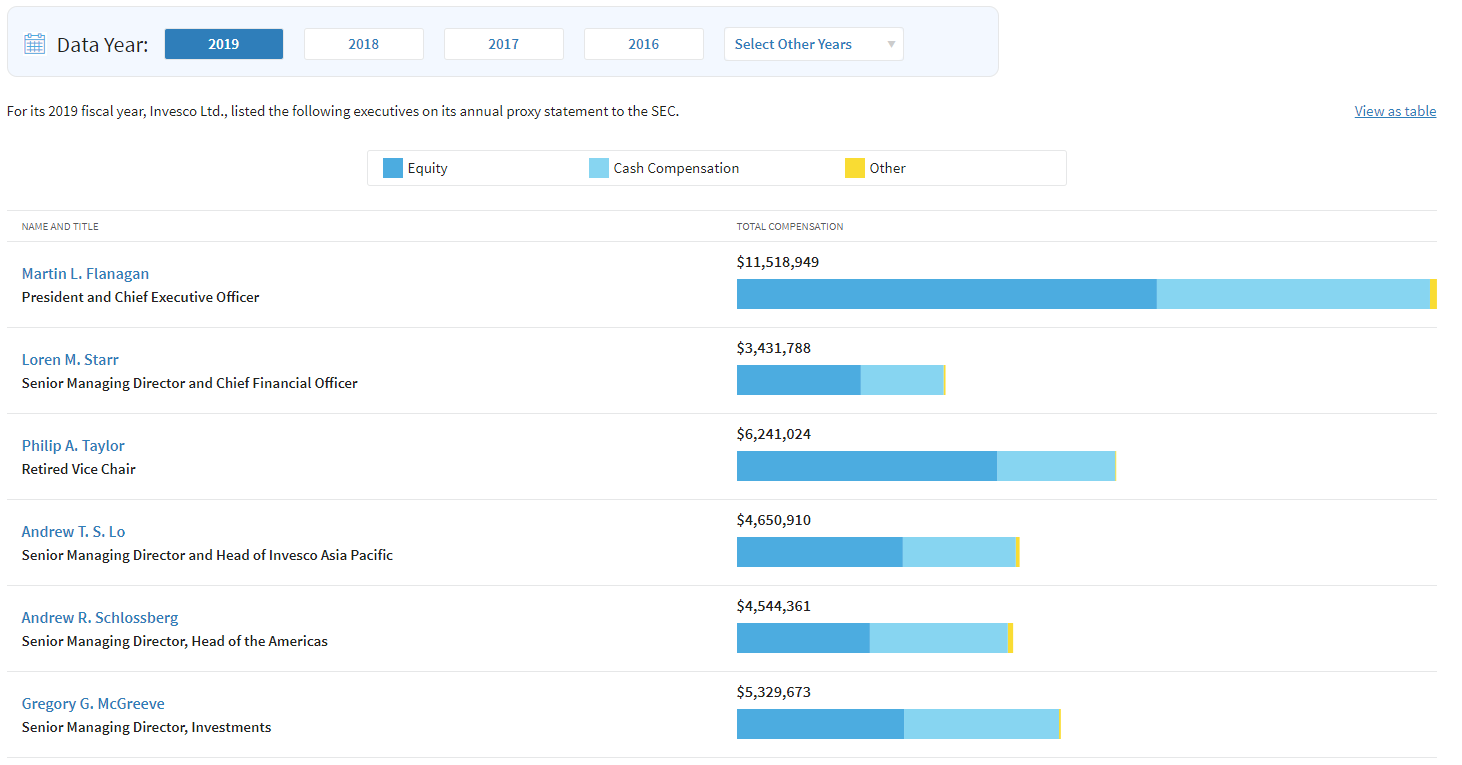

Акции компании в затяжном нисходящем тренде с примерно апреля 2015 года, но при этом зарплаты\выплаты топ-менеджерам компании особо и не снижались например, Мартин Фланаган (президент и генеральный директор IVZ) получил более 11,5 миллионов долларов в качестве компенсации за 2019 год. Кроме того, несколько других руководителей получили крупные суммы. Инвестиционные профессионалы IVZ посчитали, что стратегия слияний и поглощений в разгар самого длинного бычьего рынка в истории США была хорошей идеей. И через некоторое время, все эти миллионы и миллиарды разрушенной акционерной стоимости суммируются. Вот почему менеджмент — забота акционеров.

$IVZБолее подробно по годам тут

И вот еще скриншот, доход генерального директора (11,52 млн долларов США) выше среднего для компаний аналогичного размера на рынке США (7,29 млн долларов США).

— из рисков еще стоит отметить конкуренцию, всегда найдется конкурент у которого интереснее инструменты, ниже комиссии, улыбчивей персонал, качественнее управление активами, например, BlackRock и т.д. Борьбу за клиента никто не отменял.

— Так как у компании большое географическое присутствие ха пределами США, то есть риск финансовых потерь в доходах при валютных перерасчетах в доллар США. Большая часть бизнеса базируется за пределами США. Курсовая разница фунта стерлингов, евро, японской йены, будут влиять на активы компании, долги, AUM, на отчетность компании. Активы, пассивы и AUM иностранных дочерних компаний пересчитываются по спотовым курсам обмена иностранной валюты на конец отчетного периода. Финансовые отчеты дочерних компаний в иностранной валюте пересчитвается в доллар США, в родную валюту компании с использованием СРЕДНИХ валютных курсов за отчетный период.

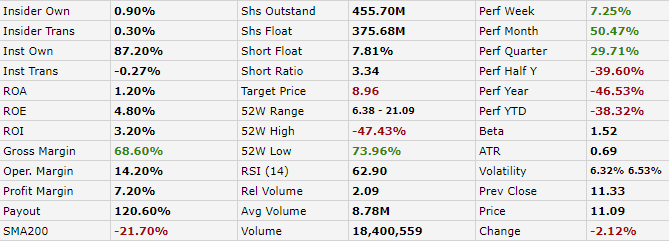

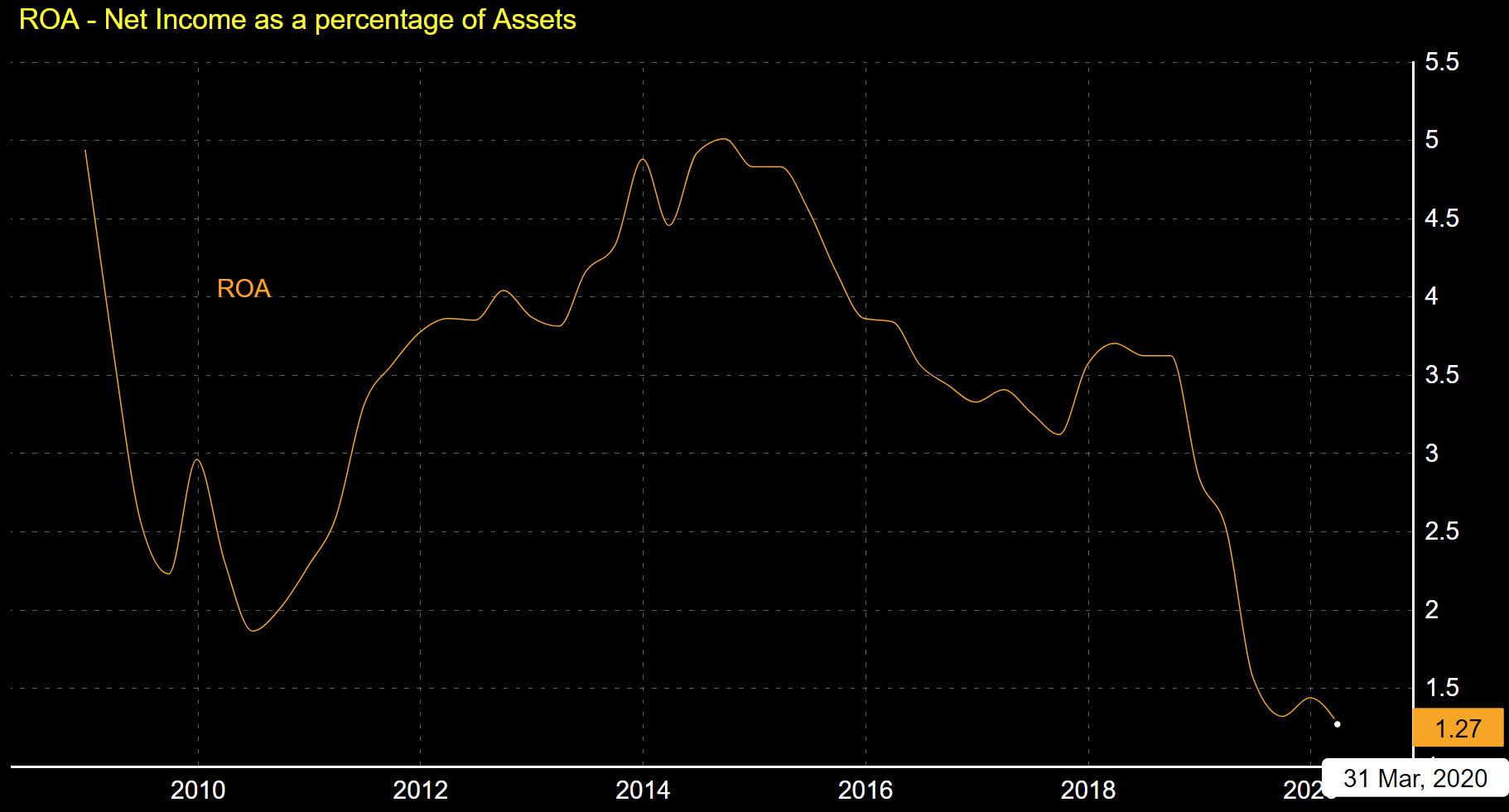

🟡Фундаментальные показатели и графики

Чистая прибыль, Invesco Ltd

Чистая маржа IVZ составила 9,2% по состоянию на 2019-12-31 гг. по итогам двенадцатимесячного периода. За год до этого чистая прибыль составила 16,6%. Чистая маржа дохода показывает, какой процент выручки конвертируется в выручку для компании после оплаты всех расходов.

Стабильный и высокий процент чистого дохода на протяжении многих лет является признаком хорошего здоровья (конкурентоспособности) компании. Снижение чистой прибыли за прошедшие годы означает потерю контроля над рынком или операциями

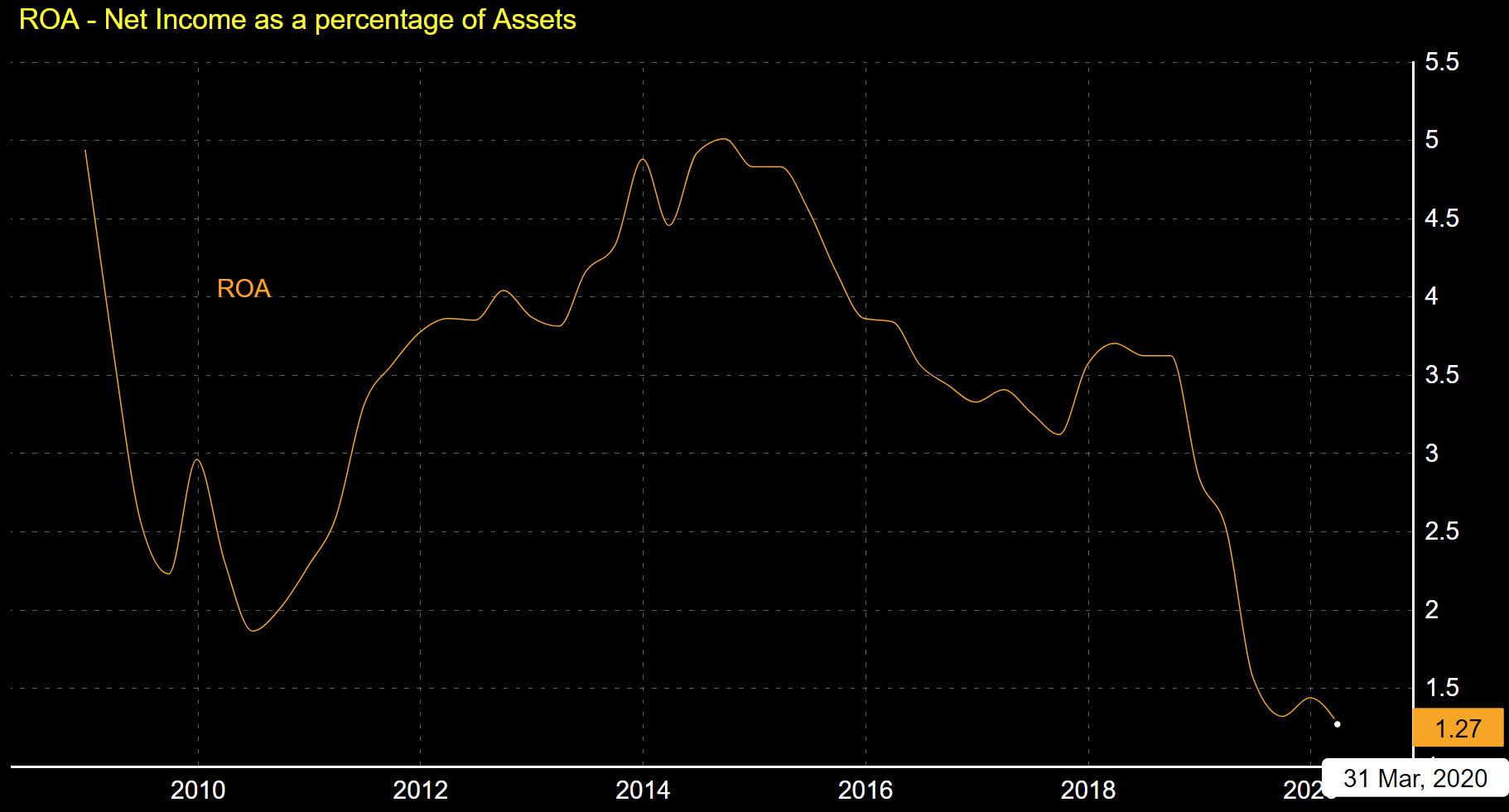

Рентабельность активов (ROA)

Рентабельность активов (ROA) IVZ по состоянию на 2019-12-31 гг. Составляла 1,4% по итогам двенадцатимесячного периода. За год до этого показатель рентабельности составил 2,8%.

Рентабельность активов показывает, насколько эффективно компания использует свои активы для получения дохода.

Совокупные активы представляют собой совокупный экономический ресурс компании. Активы должны иметь денежную оценку. Они могут быть построены или приобретены компанией. Активы могут быть материальными (например, завод) или нематериальными (например, Гудвилл).

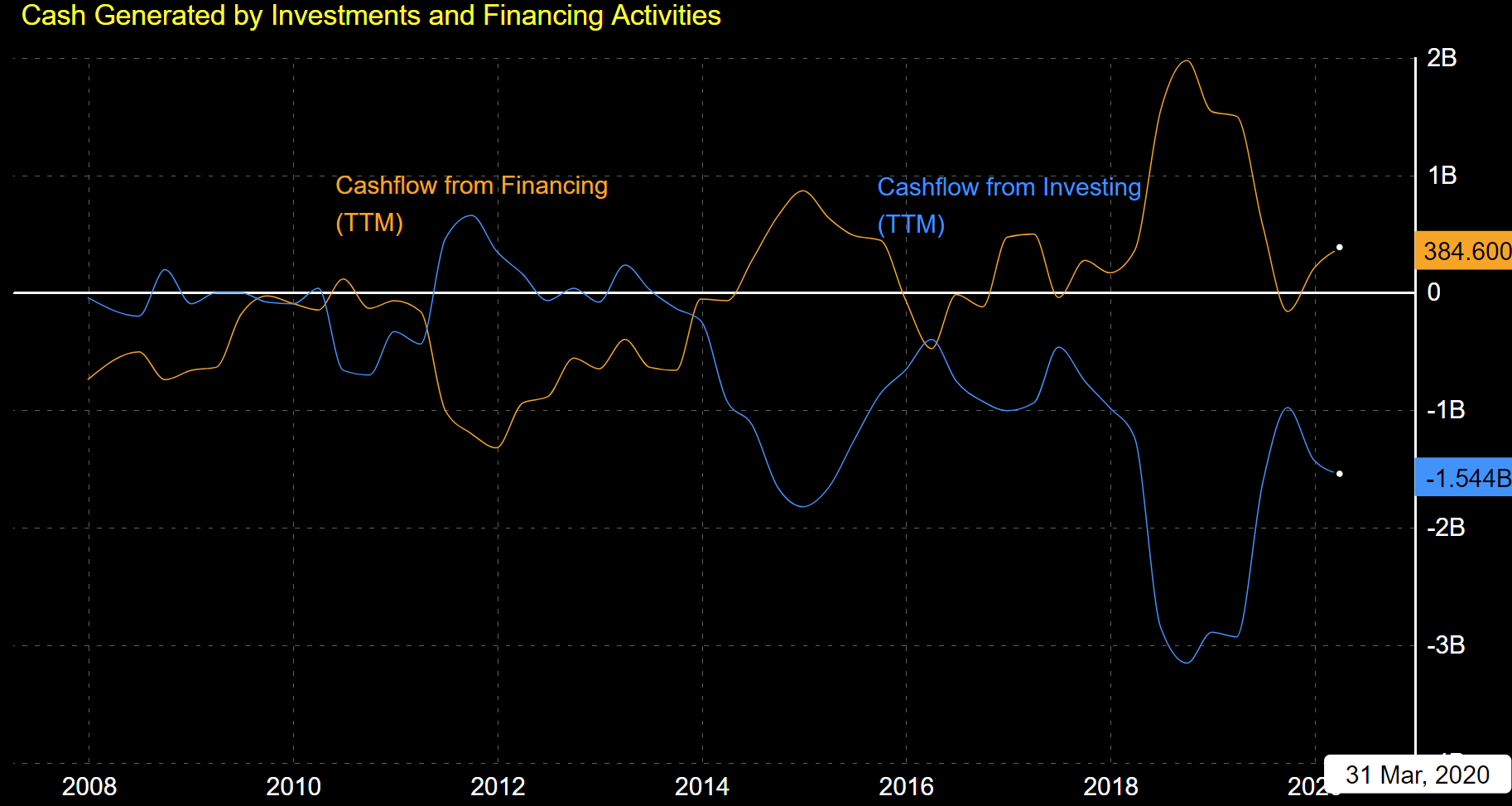

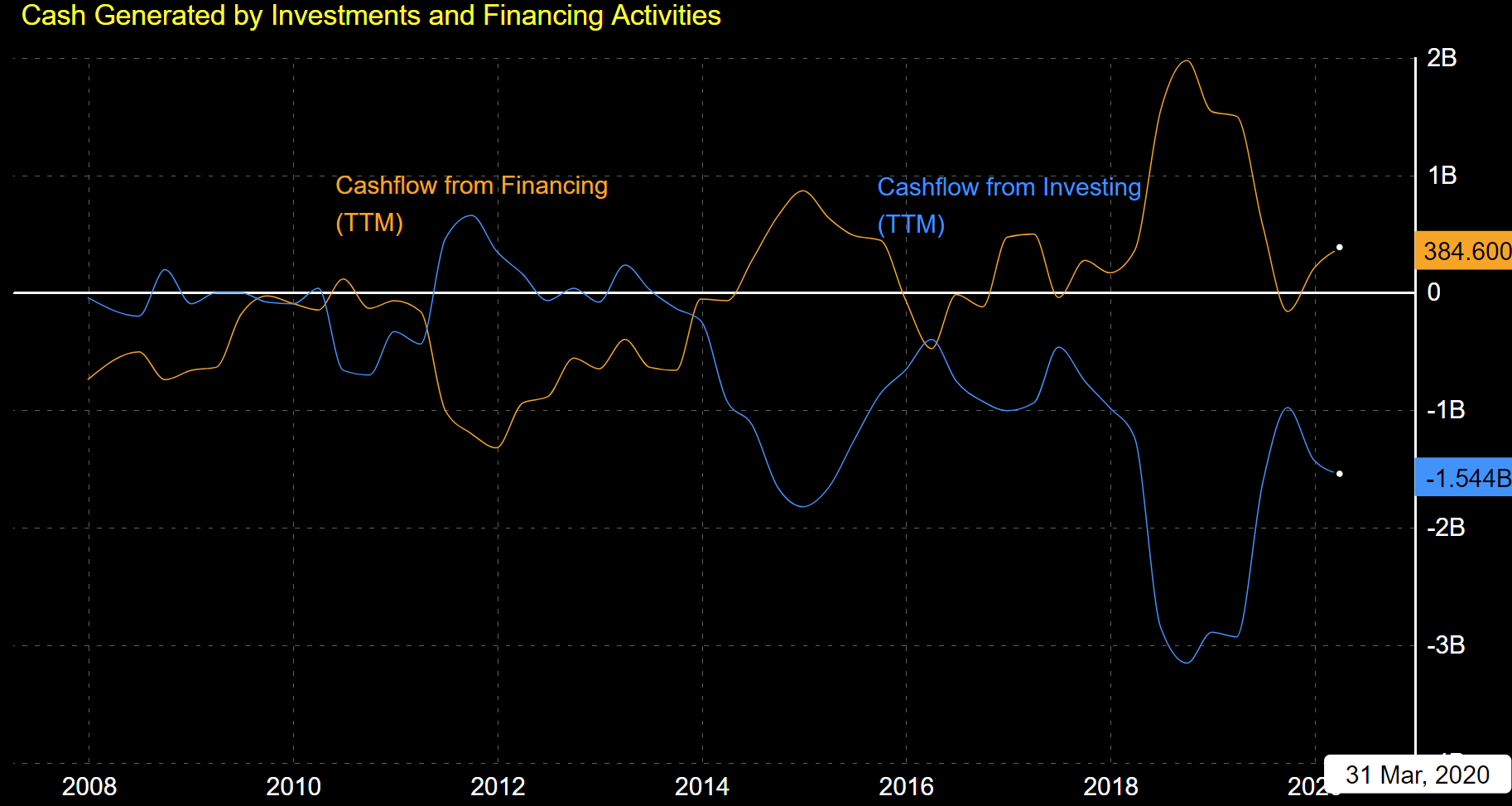

Денежный поток от инвестиций и финансирования

IVZ генерировала $ 201,300,000 денежного потока от финансовой деятельности и $-1,425,400,000 денежного потока от инвестиционной деятельности по состоянию на 2019-12-31 годы (последние двенадцать месяцев).

Денежный поток от финансовой деятельности — это деньги, которые компании привлекают от размещения долговых и долевых ценных бумаг, а также деньги, расходуемые на выкуп и дивиденды. Он также включает в себя любые выплаты по долгам.

Если компания получает долгосрочную задолженность от банка, то она будет показывать как положительный денежный поток (деньги, поступающие в компанию). С другой стороны, если компания погашает некоторый долг, то она показывает как отрицательный денежный поток.

Под денежными потоками от инвестиционной деятельности понимаются денежные средства, получаемые от любой продажи или покупки таких активов, как основные средства, любых приобретений и слияний компаний, любых займов, предоставленных или полученных операционным партнерам, и любых ценных бумаг, таких как акции и облигации.

Растущая компания, которой приходится инвестировать в активы для получения более высокого будущего дохода, обычно имеет отрицательный денежный поток от инвестиционной деятельности.

С другой стороны, умирающая компания, которая генерирует денежные средства путем продажи своих активов, обычно имеет положительный денежный поток от инвестиционной деятельности.

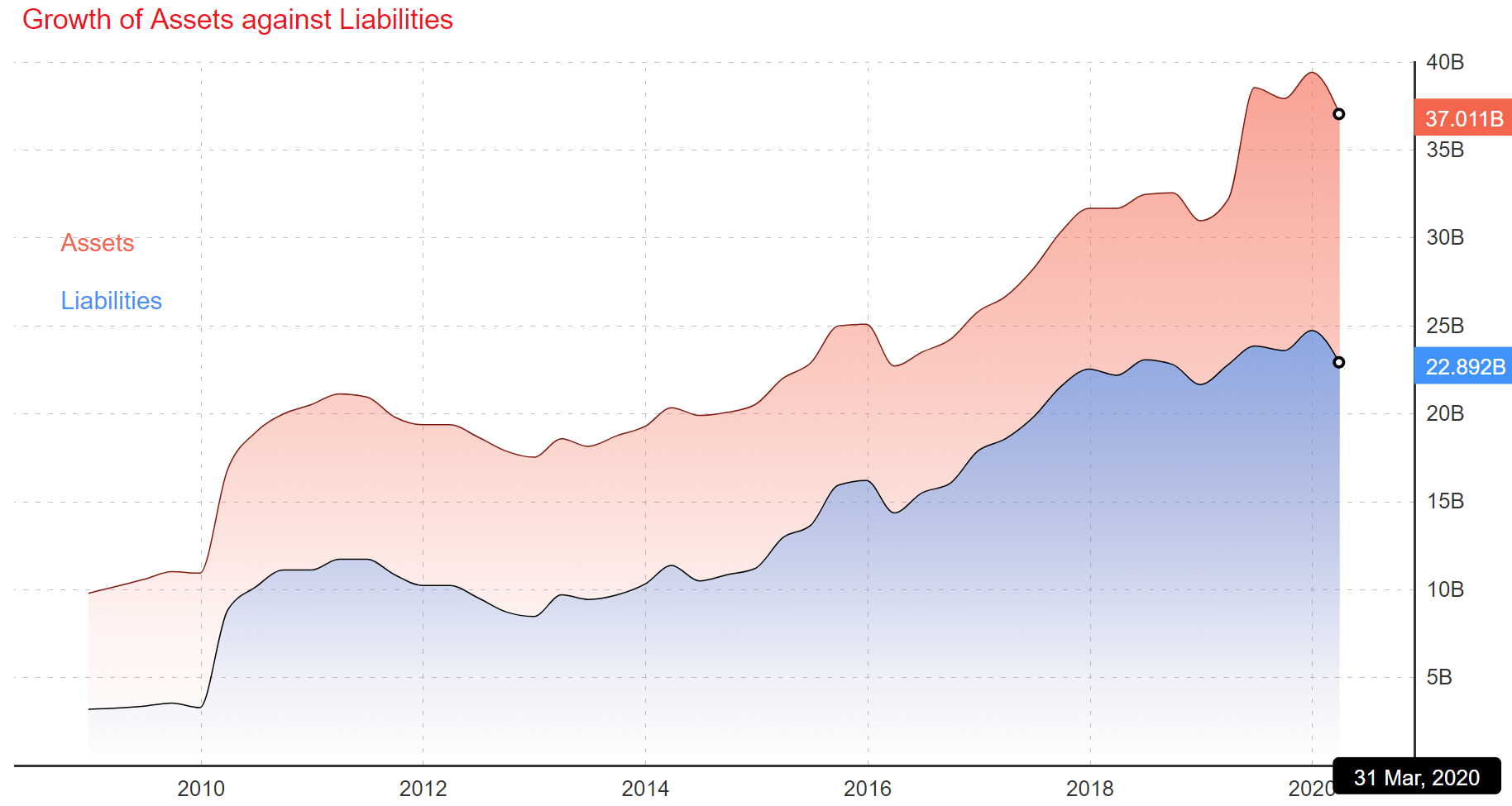

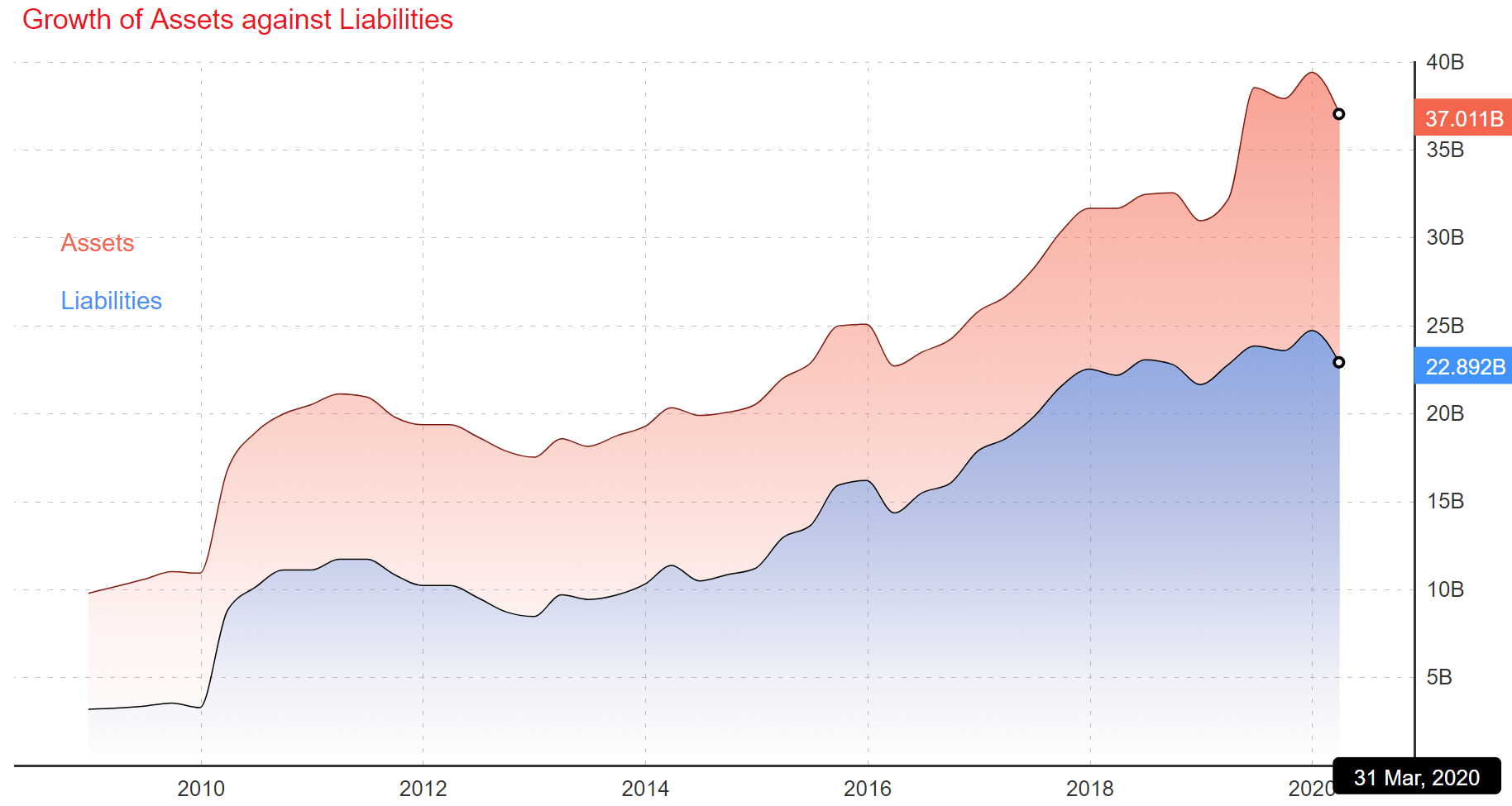

Активы Vs Обязательства

По состоянию на 2019-12-31 гг. активы ИВЗ составляют 39 420 300 000 долл. и пассивы — 24 718 500 000 долл. За прошедший год активы выросли на 27,3%, а пассивы — на 14,2%.

Темпы роста активов должны быть выше темпов роста пассивов для хороших инвестиций.

Совокупные активы представляют собой совокупный экономический ресурс компании. Активы должны иметь денежную оценку. Они могут быть построены или приобретены компанией. Активы могут быть материальными (например, завод) или нематериальными (например, Гудвилл).

Общая сумма обязательств — это сумма всех вещей, причитающихся компании, таких как задолженность, кредиты, займы, кредиторская задолженность и т. д. В идеале рост активов компании должен быть больше, чем рост обязательств компании для хорошей инвестиции.

В данном случае все норм.

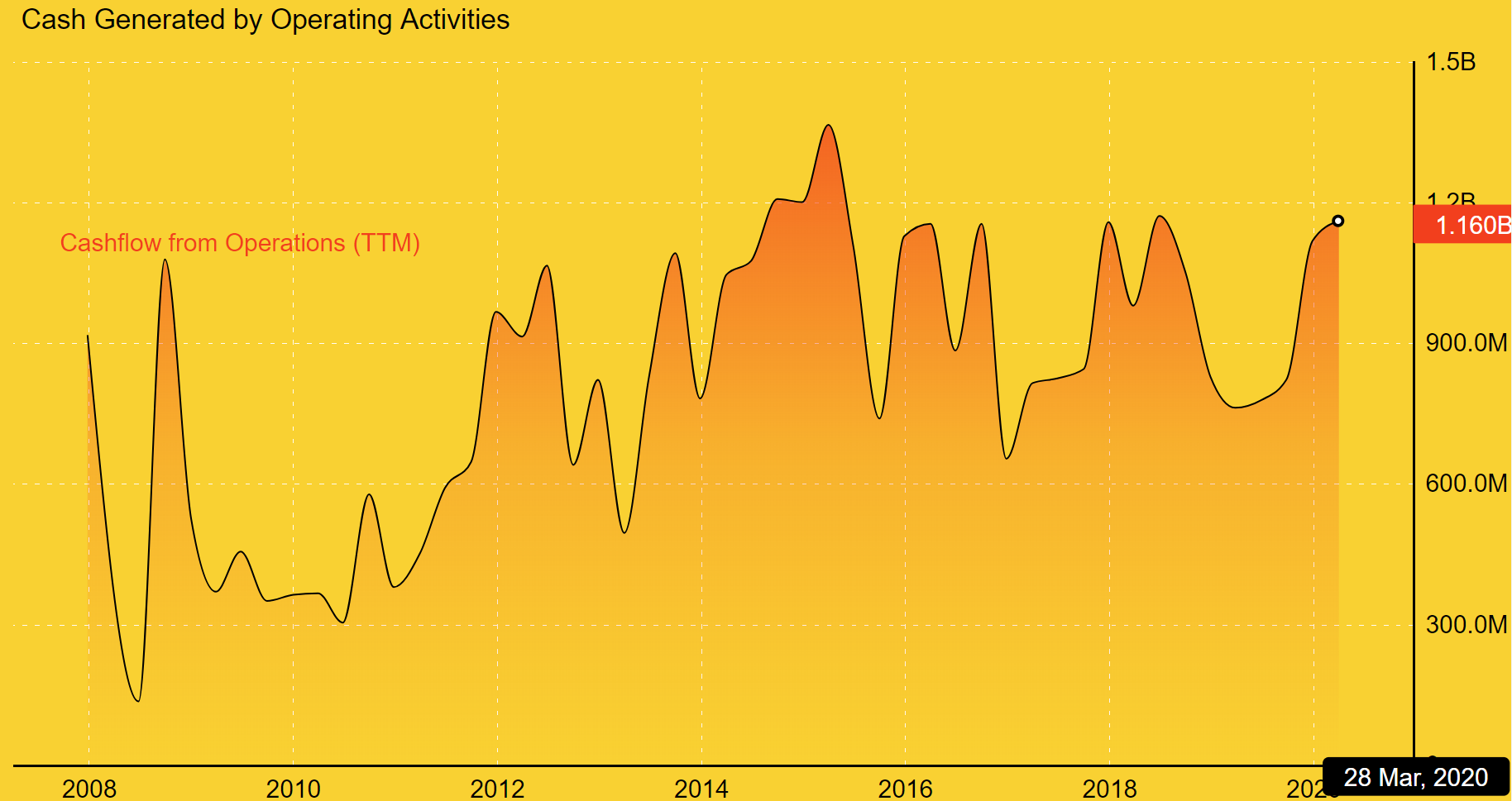

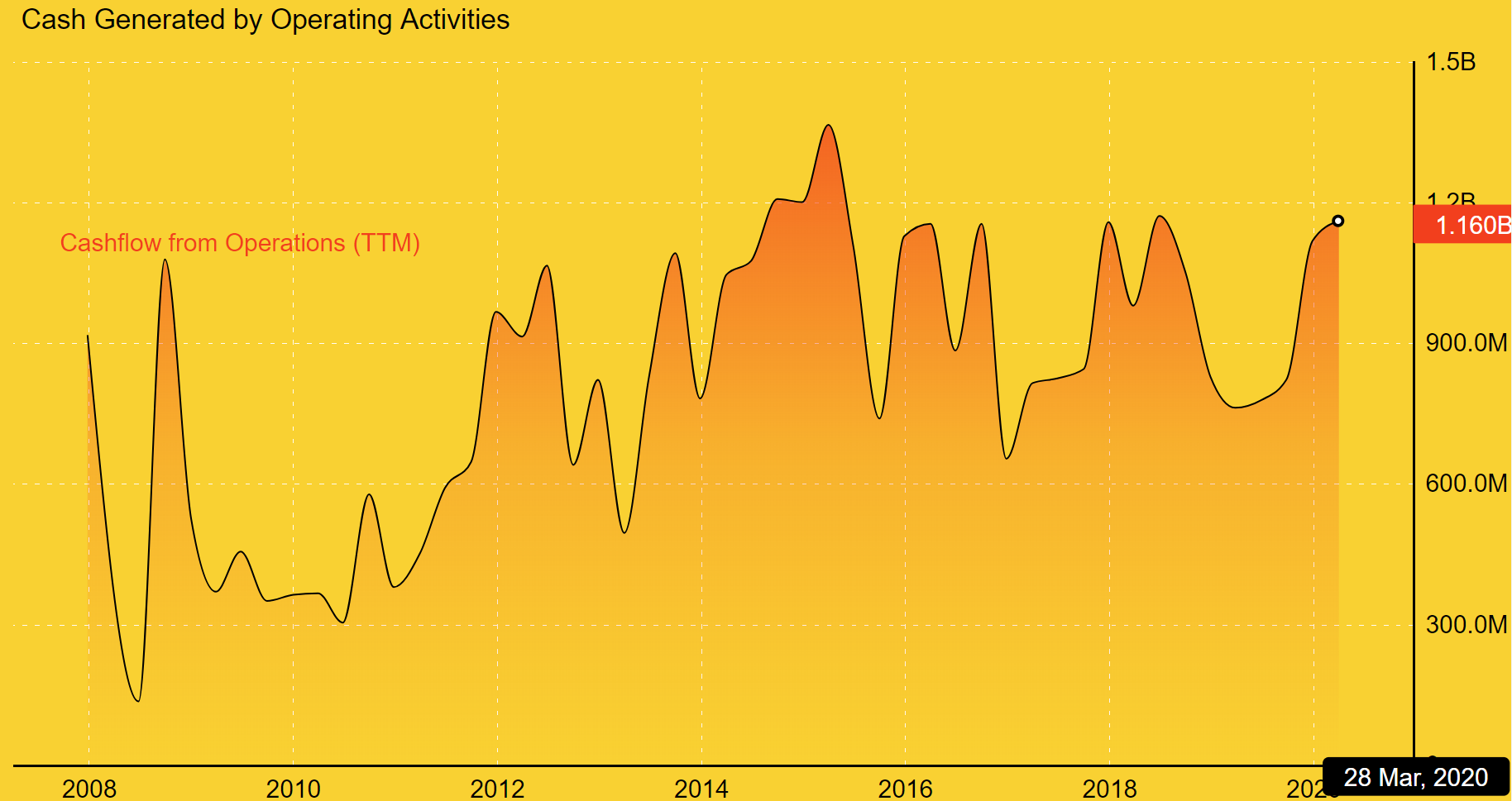

Денежный поток

По состоянию на 2019-12-31 гг. IVZ генерировал 1 116 600 000 долл. США от операций по итогам 12 месяцев. В прошлом году денежный поток от операций вырос на 34,7%.

Денежный поток от операций является одним из лучших показателей здоровья компании, поскольку он сосредоточен исключительно на способности компании генерировать денежные средства.

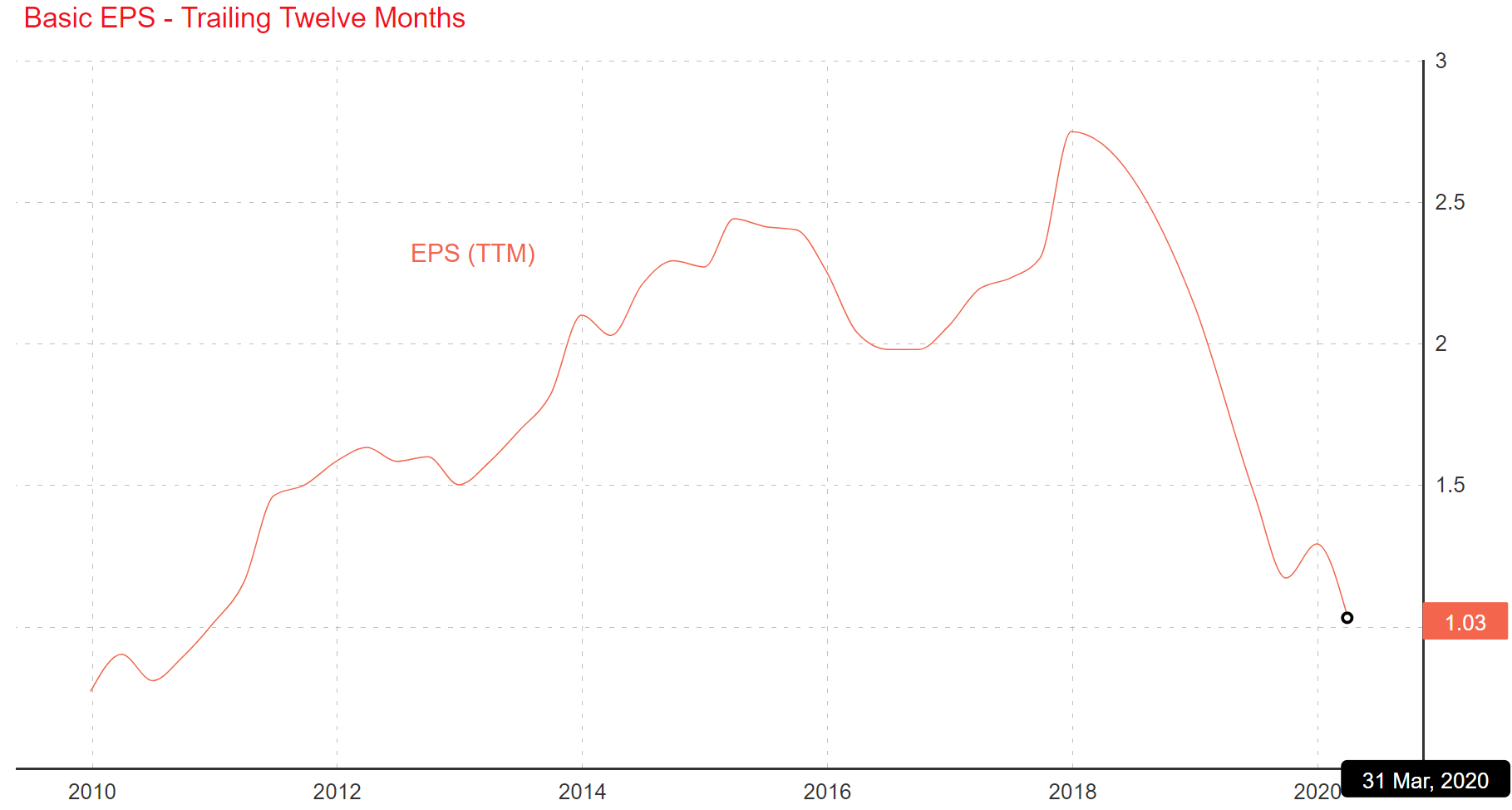

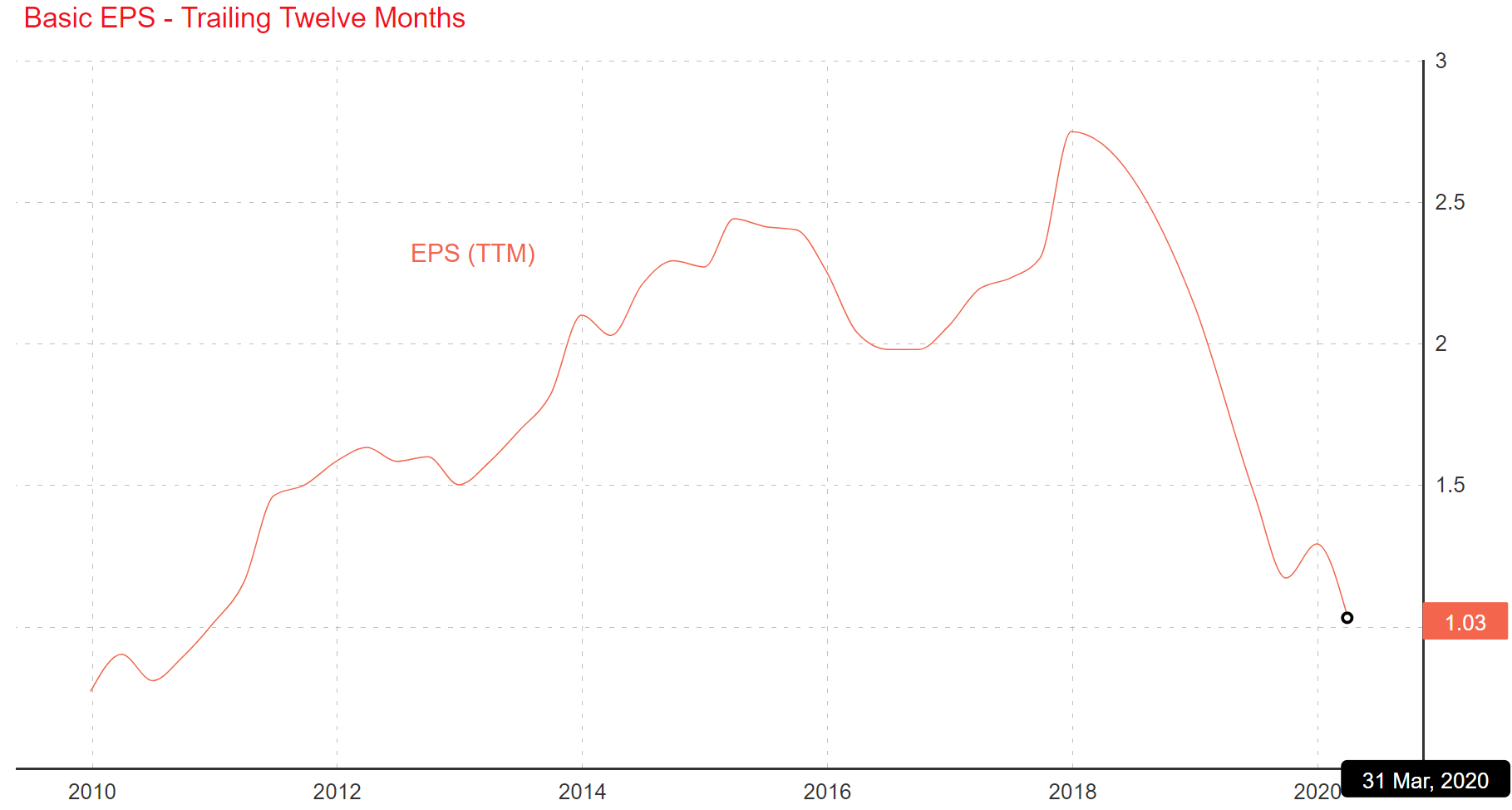

Историческая прибыль на акцию

Прибыль на акцию IVZ составляла 2,14 долл. на акцию по состоянию на 2018-12-31 гг. По итогам двенадцатимесячного периода. За год до этого она составляла 2,75 доллара за акцию. В прошлом году EPS упал на -22,2%.

Прибыль на акцию (EPS) — это общая прибыль компании на одну акцию в обращении (не включая дивиденды, выплаченные по привилегированным акциям)

🟡Технический анализ

IVZ имеет среднюю техническую оценку. Ценовое движение пока не очень понятно, чтобы найти хорошую точку входа и выхода. Хорошая идея — сначала дождаться консолидации или более явного тренда.

— Зона поддержки в диапазоне от 9,71 до 9,86.

— Сопротивление 11,56

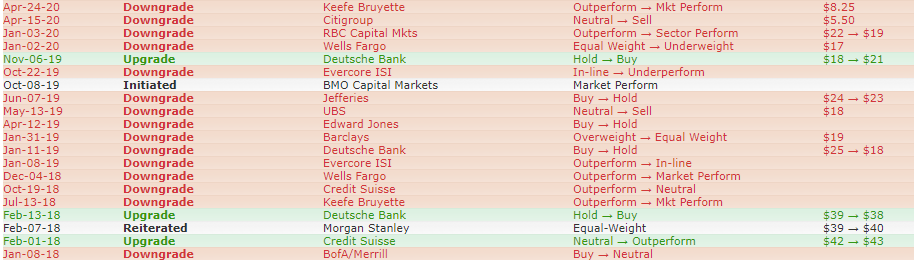

🟡Прогнозы аналитиков

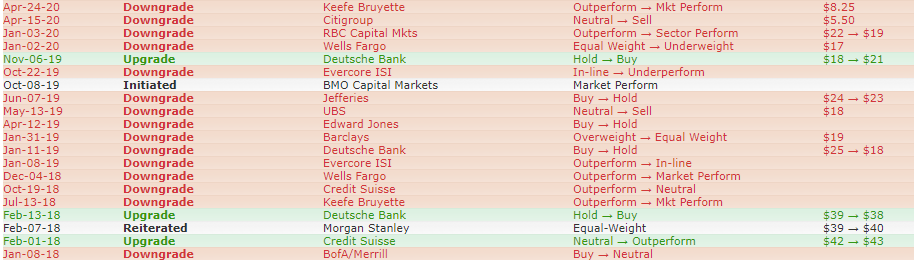

Средняя целевая цена составляет $8,69 при высоком прогнозе в $14,00 и низком прогнозе в $5,50. Средняя ценовая цель представляет собой снижение на 21,64% по сравнению с последней ценой в $11,09.

🟡Отчетность

Q1: 04-23-20 Earnings Summary

Обзор компании Invesco - $IVZ

— Invesco сообщила, что в первом квартале 2020 года скорректированная прибыль составила 34 цента на акцию, мимо прогнозов в 56 центов. Кроме того, чистая прибыль снизилась на 39,3% по сравнению с предыдущим кварталом

— Рост операционных расходов и чистый отток были основными препятствиями на фоне испуга от коронавируса. Тем не менее, рост баланса AUM и более высокие доходы — вызванные выкупом OppenheimerFunds — были поддерживающими факторами.

— На основе GAAP чистая прибыль, составила 81,5 млн. долл. США или 18 центов на акцию, по сравнению с 177,7 млн. долларов или 44 цента на акцию год назад

— Операционная выручка по GAAP за квартал составила 1,60 млрд долларов, увеличившись по сравнению с прошлым годом на 31,6%.

— Скорректированная чистая выручка выросла на 29,2% по сравнению с предыдущим кварталом до 1,15 млрд долларов.

— Скорректированные операционные расходы составили 733,1 млн. долларов США, что на 21,6% больше, чем в предыдущем году.

— Скорректированная операционная маржа составила 36,0% по сравнению с 32,0% годом ранее.

— По состоянию на 31 марта 2020 года AUM составлял $1,05 млрд, увеличившись на 10,3% в годовом исчислении. Средний AUM в первом квартале составил $ 1,18 млрд, что на 26,1% больше, чем годом ранее. Рост AUM был в основном обусловлен закрытием сделки по приобретению OppenheimerFunds в мае 2019 года.

— Руководство компании ожидает, что доходы останутся под давлением в ближайшей перспективе, как и в первом квартале 2020 года, поскольку отток капитала по-прежнему будет вредить балансу AUM.

Теперь компания ожидает, что ежеквартальные операционные расходы составят около $ 675 млн на оставшуюся часть 2020 года (по сравнению с предыдущим прогнозом в $755 млн), главным образом из-за снижения компенсаций, а также затрат на слияния и поглощения, и маркетинг.

🟡Инсайдерские сделки

🟡Что в итоге?

Прямо говоря я не могу сказать что-то конкретного относительно того, стоит ли покупать компанию или нет. Смешанные чувства. Я бы воздержался от покупки если нет ее в портфеле и также бы воздержался от продажи если она в портфеле у вас)

Хотя с другой стороны у компании нет больших затрат на какое-либо производство, кап.затрат больших нет, зарабатывает по факту на IT- продуктах, своих мозгах и комиссиях с клиентов, из разряда брокер всегда в выигрыше) Достаточно известный крупный бренд. Хороший созданный ETF QQQ, на который можно делать наверно отдельный обзор. Главный риск по сути это люди и человеческая натура, панические распродажи активов на испуге, кривое управление со стороны топ-менеджмента и жадность топ-менеджмента, заметьте, что с их стороны инсайдерских покупок нет.

Бумага для меня на паузе — возможно добавлю в вотч-лист.

Полезные ссылки по компании

Отзывы о компании и руководстве

Сравнение показателей с конкурентами

Фирма предоставляет свои услуги розничным клиентам, институциональным клиентам, состоятельным клиентам, государственным предприятиям, корпорациям, профсоюзам, некоммерческим организациям, фондам целевого капитала, фондам, пенсионным фондам, финансовым учреждениям и фондам национального благосостояния. Она управляет отдельными клиентоориентированными портфелями акций и портфелями ценных бумаг с фиксированным доходом. Фирма также запускает для своих клиентов акционерные, товарные, мультиактивы и сбалансированные паевые инвестиционные фонды. Фирма запускает фонды акций, фондов с фиксированным доходом, мультиактивов и сбалансированные биржевые фонды. Фирма также запускает частные фонды и управляет ими. Она инвестирует в публичные рынки акций и фондов с фиксированным доходом по всему миру. Фирма также инвестирует в альтернативные рынки, такие как сырьевые товары и валюты. Что касается доли в акционерном капитале, то она инвестирует в рост и стоимость акций компаний с большой, средней и малой капитализацией. Для части портфеля с фиксированным доходом фирма инвестирует в конвертируемые валюты, государственные облигации, муниципальные облигации, казначейские ценные бумаги и денежные средства. Она также инвестирует в краткосрочные и среднесрочные облигации, облигации инвестиционного класса и высокодоходные облигации, облагаемые налогом и не облагаемые налогом облигации, старшие обеспеченные кредиты, а также структурированные ценные бумаги, такие как ценные бумаги, обеспеченные активами, ипотечные ценные бумаги и коммерческие ипотечные ценные бумаги. Фирма применяет стратегии абсолютной доходности, глобальные макроэкономичные стратегии, а также длинные/короткосрочные стратегии. Для осуществления своих инвестиций она использует количественный анализ. Ранее фирма была известна как Invesco Plc, AMVESCAP plc, Amvesco plc, Invesco PLC, Invesco MIM и H. Lotery & Co. Ltd. Компания Invesco Ltd. была основана в декабре 1935 г. и расположена в г. Атланта, штат Джорджия, с дополнительным офисом в г. Гамильтон, Бермудские острова.

По состоянию на 31 марта 2020 г. Invesco имела офисы в более чем 20 странах мира, а ее стоимость составляла 1,053 млрд. долл.

В 2010 году Invesco завершила сделку Van Kampen / Morgan Stanley. В 2013 году она передала управление частным капиталом Atlantic Trust канадскому Императорскому Банку Коммерции.

В 2017 году Invesco приобрела европейскую компанию Source. В 2018 году компания приобрела бизнес ETF компании Guggenheim Partners LLC и ведущую британскую компанию Intelliflo, специализирующуюся на разработке цифровых решений. В 2019 году компания приобрела OppenheimerFunds, Inc.

Отрасль: Финансовые услуги, Управление активами

Штат сотрудников: 8757

Сайт компании

Страничка для инвесторов на сайте компании

🟡На чем зарабатывает

Как правило, путем взимания различных сборов за использование своих финансовых продуктов и услуг. Простыми словами на комиссии)

Invesco продает свои продукты через два основных канала дистрибуции:

Розничная торговля: компания предлагает розничные продукты во всех основных классах активов в виде паевых инвестиционных фондов, отдельно управляемых счетов, переменных аннуитетов, коллективных трастов и ETF. Команды по управлению розничными продуктами коллективно управляют активами на сумму 702,5 млрд. долларов США по состоянию на 31 марта 2020 года.

Институциональный: Invesco предлагает институциональным инвесторам широкий спектр отечественных и глобальных продуктов, которые включают традиционные акции, структурированные акции, акции с фиксированным доходом, недвижимость, частные инвестиции, финансовые структуры и стратегии абсолютной доходности. По состоянию на 31 марта 2020 года общий объем AUM для канала составил 350,9 млрд. долл.

Invesco предоставляет услуги по управлению инвестициями розничным (67% управляемых активов) и институциональным (33%) клиентам. В конце мая 2020 года у компании было под управлением активы в размере 1,143 триллиона долларов, распределенные между ее собственным капиталом (47% от AUM), сбалансированным (5%), фиксированным доходом (23%), альтернативными инвестициями (15%) и операции на валютном рынке (10%). Пассивные продукты составляли 25% от общего AUM Invesco — 42% операций с акциями компании и 15% ее платформы с фиксированным доходом — в конце мая 2020 года. Розничный бизнес Invesco в США является одним из 10 крупнейших непатентованных фондовых комплексов в стране. Фирма также имеет значимое присутствие за пределами США: чуть более 30% ее AUM поступает из Канады (2%), Великобритании (5%), континентальной Европы (12%) и Азии (11%).

* — Активы под управлением (AUM) — это общая рыночная стоимость активов, которыми управляющая инвестиционная компания или финансовое учреждение управляет от имени инвесторов.

$IVZАктивы под управлением

🟡Аргументы в пользу компании

— Рост выручки Invesco выглядит впечатляюще. Чистая выручка за шестилетний период (2014-2019 годы) выросла на 4,1%, а в первом квартале 2020 года продолжилась динамика. Рост был в основном обусловлен устойчивым балансом AUM и выкупом OppenheimerFunds. Разнообразные товарные предложения компании и альтернативные инвестиционные стратегии будут продолжать привлекать инвесторов, которые, как ожидается, поддержат рост доходов. Учитывая прочную связку с институционалами, надежный розничный канал и синергию от оппортунистических приобретений, доходы компании будут продолжать улучшаться в следующих кварталах.

— AUM Invesco постоянно улучшается. Хотя общий объем снизился в 2018 году и в первом квартале 2020 года из-за значительной волатильности рынка, за последние шесть лет (2014-2019 годы) он составил 9,1%. Приобретение OppenheimerFunds привело к росту AUM компании, сделав ее одним из ведущих мировых управляющих активами. Компания капитализирует растущий спрос на пассивные продукты и альтернативные классы активов, которые по состоянию на конец 1 квартала 2020 года составляли 23,4% и 15,4% соответственно от общего объема AUM

— Помимо сильного присутствия в США, Invesco сохраняет прочные позиции в Европе, Канаде и Азиатско-Тихоокеанском регионе. По состоянию на 31 марта 2020 года, AUM из других стран составил 28,2% от общего количества AUM. Приобретение ведущей британской фирмы, специализирующейся на цифровых решениях, Intelliflo и европейского Source, ведущего независимого специализированного поставщика ETF для увеличения доли рынка по всему миру, продолжает поддерживать присутствие компании на мировом рынке. Это, наряду с широкой диверсификацией, поможет компании получить дополнительный импульс от бизнеса в этих регионах.

— Invesco QQQ Trust ( QQQ ). Этот ETF, пожалуй, один из самых популярных благодаря своей достаточной ликвидности и входящим акциям. QQQ в настоящее время имеет более 100 миллиардов долларов в AUM компании, в основном потому, что это отличный способ получить доступ к индексу NASDAQ-100. Он стал чрезвычайно успешным в среде инвесторов благодаря своему уникальному сочетанию технологий, большой капитализации и растущих акций.

— Возможно Invesco является недооцененной по сравнению со своим сектором. Текущее соотношение p/e и p/b ниже, чем соответствующие средние показатели по отрасли.

— компания платит дивиденды 5,6% на момент написания обзора.

— IVZ имеет тенденцию извлекать выгоду из более низких процентных ставок, потому что он 1) увеличивает стоимость своих инструментов с фиксированным доходом и 2) может вызвать расширение своих продуктов акций. Кроме того, монетарная политика ФРС может привести к ослаблению доллара в будущем, это также будет выгодно для IVZ. Это связано с тем, что IVZ имеет существенные позиции в Европе и Великобритании, что вынуждает его постоянно тратить на дорогостоящие хеджирования валют. Таким образом, в целом, макро-картина также выглядит благоприятной для IVZ.

— Тренд: ▲ За последние 3 месяца корпоративные инсайдеры купили акции на сумму $ 100,27K

— Тренд: ▲ Хедж-фонды увеличили свои активы на 672,7 тыс. акций в последнем квартале.

🟡Минусы и возможные риски

— Операционные расходы компании выросли на 14% за последние четыре года, причем эта тенденция сохранилась и в первом квартале 2020 года. Рост расходов на оплату труда и расходов на маркетинг являются основными причинами такого роста. Компания превысила показатель расходов при приобритении OppenheimerFunds в размере $501 млн, превысив целевой показатель в $475 млн, операционные расходы, скорее всего, будут расти в предстоящих кварталах, учитывая усилия компании по неорганическому росту и инвестиции во франчайзинг.

— С 2009 года она ежегодно увеличивает свои дивиденды, последнее объявление о чем было сделано в апреле 2019 года. Кроме того, компания имеет план выкупа акций. Однако, поскольку компания сосредоточена на улучшении финансовой устойчивости и повышении ликвидности, она сократила ежеквартальный дивиденд на 50% и не предусматривает дополнительных выкупов акций в этом году, исходя из предположения о продолжении текущей неблагоприятной операционной обстановки.

— По состоянию на 31 марта 2020 года долгосрочный долг компании Invesco составил 2,6 млрд долларов (почти 7% от общих активов). Кроме того, совокупный долг компании к совокупному капиталу в размере более 38% на конец первого квартала 2020 года превышает средний показатель по отрасли в 26,59%. Кроме того, ее коэффициент срочной задолженности, который в настоящее время составляет 7,43, последовательно снижался в первом квартале 2020 г. и также ниже среднего по отрасли показателя 7,74. Это свидетельствует о том, что компания имеет относительно более высокий кредитный риск. Фактически, высокие долговые обязательства в сочетании с неблагоприятными экономическими и отраслевыми условиями увеличивают вероятность дефолта и могут заставить предприятие оказаться в относительно невыгодном положении в случае ухудшения экономической ситуации.

— Гудвилл (что это?) и нематериальные активы на балансе Invesco подлежат ежегодным проверкам на обесценивание. По состоянию на 31 марта 2020 г. гудвилл и чистые нематериальные активы оставались на достаточно высоком уровне, составив 15,9 млрд. долл. США (что составляет 42,9% от общих активов). Несколько факторов могут инициировать обесценение балансовой стоимости таких активов, в связи с чем их стоимость, возможно, придется списать. Это отрицательно скажется на финансовые показатели компании.

— ROE компании в 11,04% неблагоприятно выглядит на фоне ROE в 12,55% для отрасли и 16,06% для S&P 500. Это свидетельствует о том, что компания менее эффективно использует средства акционеров.

— Акции Invesco в этом году пока что уступают отрасли. Кроме того, оценка прибыли компании на 2020 год осталась неизменной. Таким образом, учитывая опасения и отсутствие положительных пересмотров оценок, ожидается, что в ближайшей перспективе динамика цен не улучшится.

— Большая часть AUM IVZ сконцентрирована на акциях (44%) и фиксированном доходе (25%), которые больше всего просели в марте. А также, это инструменты, которые предпочитают розничные инвесторы (в основном акции). Поэтому акция подвержена просадкам на панических распродажах и восстанавливается как правило медленно, что мы сейчас и наблюдаем.

— Есть некоторое недовольство руководством компании. Многие акционеры недовольны покупкой OppenheimerFunds, т.к. считают что покупка была неоправданной и дорогой. Еще одним примером поведения менеджмента является недавний выкуп акций. Только в 2019 году IVZ посчитал отличной идеей выкупить свои акции по средней цене примерно $17 за акцию. В общей сложности, IVZ выкупил акций на сумму 2,2 миллиарда долларов. Однако, с учетом того, что цена акций в настоящее время находится около $11, а была еще и ниже, то это еще один пример массивного просчета и использования капитала. Все эти выкупы акций только уничтожили более 1 миллиарда долларов акционерной стоимости.

Акции компании в затяжном нисходящем тренде с примерно апреля 2015 года, но при этом зарплаты\выплаты топ-менеджерам компании особо и не снижались например, Мартин Фланаган (президент и генеральный директор IVZ) получил более 11,5 миллионов долларов в качестве компенсации за 2019 год. Кроме того, несколько других руководителей получили крупные суммы. Инвестиционные профессионалы IVZ посчитали, что стратегия слияний и поглощений в разгар самого длинного бычьего рынка в истории США была хорошей идеей. И через некоторое время, все эти миллионы и миллиарды разрушенной акционерной стоимости суммируются. Вот почему менеджмент — забота акционеров.

$IVZБолее подробно по годам тут

И вот еще скриншот, доход генерального директора (11,52 млн долларов США) выше среднего для компаний аналогичного размера на рынке США (7,29 млн долларов США).

— из рисков еще стоит отметить конкуренцию, всегда найдется конкурент у которого интереснее инструменты, ниже комиссии, улыбчивей персонал, качественнее управление активами, например, BlackRock и т.д. Борьбу за клиента никто не отменял.

— Так как у компании большое географическое присутствие ха пределами США, то есть риск финансовых потерь в доходах при валютных перерасчетах в доллар США. Большая часть бизнеса базируется за пределами США. Курсовая разница фунта стерлингов, евро, японской йены, будут влиять на активы компании, долги, AUM, на отчетность компании. Активы, пассивы и AUM иностранных дочерних компаний пересчитываются по спотовым курсам обмена иностранной валюты на конец отчетного периода. Финансовые отчеты дочерних компаний в иностранной валюте пересчитвается в доллар США, в родную валюту компании с использованием СРЕДНИХ валютных курсов за отчетный период.

🟡Фундаментальные показатели и графики

Чистая прибыль, Invesco Ltd

Чистая маржа IVZ составила 9,2% по состоянию на 2019-12-31 гг. по итогам двенадцатимесячного периода. За год до этого чистая прибыль составила 16,6%. Чистая маржа дохода показывает, какой процент выручки конвертируется в выручку для компании после оплаты всех расходов.

Стабильный и высокий процент чистого дохода на протяжении многих лет является признаком хорошего здоровья (конкурентоспособности) компании. Снижение чистой прибыли за прошедшие годы означает потерю контроля над рынком или операциями

Рентабельность активов (ROA)

Рентабельность активов (ROA) IVZ по состоянию на 2019-12-31 гг. Составляла 1,4% по итогам двенадцатимесячного периода. За год до этого показатель рентабельности составил 2,8%.

Рентабельность активов показывает, насколько эффективно компания использует свои активы для получения дохода.

Совокупные активы представляют собой совокупный экономический ресурс компании. Активы должны иметь денежную оценку. Они могут быть построены или приобретены компанией. Активы могут быть материальными (например, завод) или нематериальными (например, Гудвилл).

Денежный поток от инвестиций и финансирования

IVZ генерировала $ 201,300,000 денежного потока от финансовой деятельности и $-1,425,400,000 денежного потока от инвестиционной деятельности по состоянию на 2019-12-31 годы (последние двенадцать месяцев).

Денежный поток от финансовой деятельности — это деньги, которые компании привлекают от размещения долговых и долевых ценных бумаг, а также деньги, расходуемые на выкуп и дивиденды. Он также включает в себя любые выплаты по долгам.

Если компания получает долгосрочную задолженность от банка, то она будет показывать как положительный денежный поток (деньги, поступающие в компанию). С другой стороны, если компания погашает некоторый долг, то она показывает как отрицательный денежный поток.

Под денежными потоками от инвестиционной деятельности понимаются денежные средства, получаемые от любой продажи или покупки таких активов, как основные средства, любых приобретений и слияний компаний, любых займов, предоставленных или полученных операционным партнерам, и любых ценных бумаг, таких как акции и облигации.

Растущая компания, которой приходится инвестировать в активы для получения более высокого будущего дохода, обычно имеет отрицательный денежный поток от инвестиционной деятельности.

С другой стороны, умирающая компания, которая генерирует денежные средства путем продажи своих активов, обычно имеет положительный денежный поток от инвестиционной деятельности.

Активы Vs Обязательства

По состоянию на 2019-12-31 гг. активы ИВЗ составляют 39 420 300 000 долл. и пассивы — 24 718 500 000 долл. За прошедший год активы выросли на 27,3%, а пассивы — на 14,2%.

Темпы роста активов должны быть выше темпов роста пассивов для хороших инвестиций.

Совокупные активы представляют собой совокупный экономический ресурс компании. Активы должны иметь денежную оценку. Они могут быть построены или приобретены компанией. Активы могут быть материальными (например, завод) или нематериальными (например, Гудвилл).

Общая сумма обязательств — это сумма всех вещей, причитающихся компании, таких как задолженность, кредиты, займы, кредиторская задолженность и т. д. В идеале рост активов компании должен быть больше, чем рост обязательств компании для хорошей инвестиции.

В данном случае все норм.

Денежный поток

По состоянию на 2019-12-31 гг. IVZ генерировал 1 116 600 000 долл. США от операций по итогам 12 месяцев. В прошлом году денежный поток от операций вырос на 34,7%.

Денежный поток от операций является одним из лучших показателей здоровья компании, поскольку он сосредоточен исключительно на способности компании генерировать денежные средства.

Историческая прибыль на акцию

Прибыль на акцию IVZ составляла 2,14 долл. на акцию по состоянию на 2018-12-31 гг. По итогам двенадцатимесячного периода. За год до этого она составляла 2,75 доллара за акцию. В прошлом году EPS упал на -22,2%.

Прибыль на акцию (EPS) — это общая прибыль компании на одну акцию в обращении (не включая дивиденды, выплаченные по привилегированным акциям)

🟡Технический анализ

IVZ имеет среднюю техническую оценку. Ценовое движение пока не очень понятно, чтобы найти хорошую точку входа и выхода. Хорошая идея — сначала дождаться консолидации или более явного тренда.

— Зона поддержки в диапазоне от 9,71 до 9,86.

— Сопротивление 11,56

🟡Прогнозы аналитиков

Средняя целевая цена составляет $8,69 при высоком прогнозе в $14,00 и низком прогнозе в $5,50. Средняя ценовая цель представляет собой снижение на 21,64% по сравнению с последней ценой в $11,09.

🟡Отчетность

Q1: 04-23-20 Earnings Summary

Обзор компании Invesco - $IVZ

— Invesco сообщила, что в первом квартале 2020 года скорректированная прибыль составила 34 цента на акцию, мимо прогнозов в 56 центов. Кроме того, чистая прибыль снизилась на 39,3% по сравнению с предыдущим кварталом

— Рост операционных расходов и чистый отток были основными препятствиями на фоне испуга от коронавируса. Тем не менее, рост баланса AUM и более высокие доходы — вызванные выкупом OppenheimerFunds — были поддерживающими факторами.

— На основе GAAP чистая прибыль, составила 81,5 млн. долл. США или 18 центов на акцию, по сравнению с 177,7 млн. долларов или 44 цента на акцию год назад

— Операционная выручка по GAAP за квартал составила 1,60 млрд долларов, увеличившись по сравнению с прошлым годом на 31,6%.

— Скорректированная чистая выручка выросла на 29,2% по сравнению с предыдущим кварталом до 1,15 млрд долларов.

— Скорректированные операционные расходы составили 733,1 млн. долларов США, что на 21,6% больше, чем в предыдущем году.

— Скорректированная операционная маржа составила 36,0% по сравнению с 32,0% годом ранее.

— По состоянию на 31 марта 2020 года AUM составлял $1,05 млрд, увеличившись на 10,3% в годовом исчислении. Средний AUM в первом квартале составил $ 1,18 млрд, что на 26,1% больше, чем годом ранее. Рост AUM был в основном обусловлен закрытием сделки по приобретению OppenheimerFunds в мае 2019 года.

— Руководство компании ожидает, что доходы останутся под давлением в ближайшей перспективе, как и в первом квартале 2020 года, поскольку отток капитала по-прежнему будет вредить балансу AUM.

Теперь компания ожидает, что ежеквартальные операционные расходы составят около $ 675 млн на оставшуюся часть 2020 года (по сравнению с предыдущим прогнозом в $755 млн), главным образом из-за снижения компенсаций, а также затрат на слияния и поглощения, и маркетинг.

🟡Инсайдерские сделки

🟡Что в итоге?

Прямо говоря я не могу сказать что-то конкретного относительно того, стоит ли покупать компанию или нет. Смешанные чувства. Я бы воздержался от покупки если нет ее в портфеле и также бы воздержался от продажи если она в портфеле у вас)

Хотя с другой стороны у компании нет больших затрат на какое-либо производство, кап.затрат больших нет, зарабатывает по факту на IT- продуктах, своих мозгах и комиссиях с клиентов, из разряда брокер всегда в выигрыше) Достаточно известный крупный бренд. Хороший созданный ETF QQQ, на который можно делать наверно отдельный обзор. Главный риск по сути это люди и человеческая натура, панические распродажи активов на испуге, кривое управление со стороны топ-менеджмента и жадность топ-менеджмента, заметьте, что с их стороны инсайдерских покупок нет.

Бумага для меня на паузе — возможно добавлю в вотч-лист.

Полезные ссылки по компании

Отзывы о компании и руководстве

Сравнение показателей с конкурентами

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба