17 ноября 2020 finversia.ru Чайка Федор

Вакцину от коронавируса изобрели и рынки уже отреагировали на эту новость бурным ростом. Однако эксперты предупреждают, что именно вакцина может похоронить рост фондовых рынков. А ещё – инфляция. Рассмотрим эти аргументы.

Фондовый рынок неизбежно уступит дорогу экономике

Аналитики по всему миру вот уже неделю пытаются смоделировать будущее мировой экономики после новостей о создании вакцин сразу от нескольких производителей. Портал Finversia.ru подробно писал, какие акции уже стали бенефициарами от появления вакцины, а какие – стали дешеветь. Выиграли преимущественно акции компаний из реальной экономики, которые находились под постоянным давлением больше года. P/E таких акций чаще не превышает 10, а P/E акций-лидеров роста вполне может быть и выше 100. Процесс перекладывания средств инвесторов из акций роста в value-акции начался и займёт много месяцев. Однако, очевидно, мы увидим, что инвесторы также начнут изымать средства с рынка и вкладывать их в реальную экономику.

Инфляция – главный риск для рынков

На первый взгляд трудно представить, как экономический бум может быть плохим для фондового рынка, но есть некоторая статистика на этот счёт.

– Риск для рынков представляет инфляция, а не рост ставок, – уверен Джим Бьянко, президент в Bianco Research.

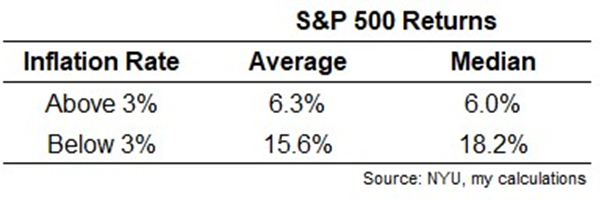

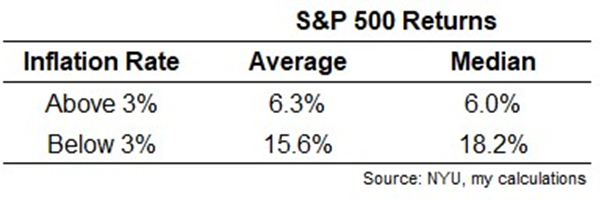

Если взять доходность индекса S&P-500 с 1928 по 2019 годы и наложить на данные инфляцию в эти годы, то получившееся будет выглядеть так:

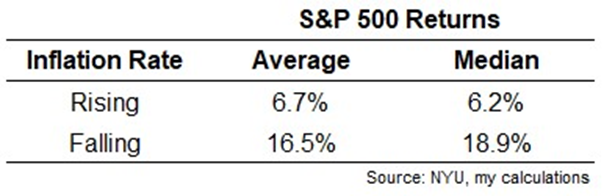

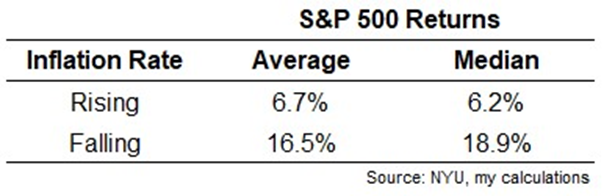

Разница почти в 3 раза. Акции вели себя намного лучше, когда инфляция была ниже 3%. И наоборот. Почти то же самое происходит, когда инфляция имеет тенденцию к росту или к падению. Как это выглядит в таблице:

«В период с 1928 по 2019 год средняя доходность индекса S&P-500 составляла 15,6% в периоды, когда инфляция была ниже 3%. А когда цены росли выше 3%, индекс показывал доходность лишь в 6,3% годовых», – Bianco Research.

Таким образом, экономический бум в сочетании с инфляцией выше среднего уровня может, в конечном итоге, стать риском для фондового рынка. А более высокая инфляция была бы также вредна для рынка облигаций.

Решение проблемы – инфляция в 2-3% годовых

Тут стоит сказать, что мнения аналитиков разделились относительно будущего инфляции. Есть те, кто уверен, что гигантские программы количественного смягчения в течение последних 12 лет – с 2008 года – неизбежно станут причиной повышенной и даже галопирующей инфляции. И есть те, кто считает, что мир обречён на японский сценарий и власти в будущем продолжат бороться с дефляцией. Однако, очевидно, мало тех, кто между реальной экономикой и фондовым рынком выбрал бы последний.

Другой момент связан с тем, что, как мы знаем, ФРС нацелена на инфляцию выше 2% – в их программах нет упоминания об уровне в 3% и так далее. Когда инфляция исторически находилась в диапазоне 2-3%, индекс S&P-500 имел среднюю годовую доходность в 20,6%. Вполне неплохо.

Прошедшие 12 лет с момента кризиса 2008 года люди радикально изменили свои потребительские привычки. Люди пересмотрели свои потребности и ценности. Самым главным уроком кризиса 2008 года стал, пожалуй, урок более никогда не набирать долгов. Уроки же нынешнего кризиса ещё предстоит выучить. Но уже сейчас понятно, что туристическая индустрия более никогда не будет прежней.

Перед ФРС стоит ещё более сложная задача: сбалансировать потребность в низких ставках для финансирования растущей долговой нагрузки правительства с желанием повысить экономическую активность.

– Лично я предпочел бы иметь дело с последствиями перегрева экономики, чем с альтернативой. Так много людей и предприятий все еще страдают от последствий пандемии. Так что экономический бум был бы предпочтительнее, даже если он создает риски для рынков. Я уверен, что ФРС предпочла бы более высокую инфляцию перспективе дефляции и новой рецессии, независимо от того, хорошо это для фондового рынка или нет, – считает Джим Бьянко.

Фондовый рынок неизбежно уступит дорогу экономике

Аналитики по всему миру вот уже неделю пытаются смоделировать будущее мировой экономики после новостей о создании вакцин сразу от нескольких производителей. Портал Finversia.ru подробно писал, какие акции уже стали бенефициарами от появления вакцины, а какие – стали дешеветь. Выиграли преимущественно акции компаний из реальной экономики, которые находились под постоянным давлением больше года. P/E таких акций чаще не превышает 10, а P/E акций-лидеров роста вполне может быть и выше 100. Процесс перекладывания средств инвесторов из акций роста в value-акции начался и займёт много месяцев. Однако, очевидно, мы увидим, что инвесторы также начнут изымать средства с рынка и вкладывать их в реальную экономику.

Инфляция – главный риск для рынков

На первый взгляд трудно представить, как экономический бум может быть плохим для фондового рынка, но есть некоторая статистика на этот счёт.

– Риск для рынков представляет инфляция, а не рост ставок, – уверен Джим Бьянко, президент в Bianco Research.

Если взять доходность индекса S&P-500 с 1928 по 2019 годы и наложить на данные инфляцию в эти годы, то получившееся будет выглядеть так:

Разница почти в 3 раза. Акции вели себя намного лучше, когда инфляция была ниже 3%. И наоборот. Почти то же самое происходит, когда инфляция имеет тенденцию к росту или к падению. Как это выглядит в таблице:

«В период с 1928 по 2019 год средняя доходность индекса S&P-500 составляла 15,6% в периоды, когда инфляция была ниже 3%. А когда цены росли выше 3%, индекс показывал доходность лишь в 6,3% годовых», – Bianco Research.

Таким образом, экономический бум в сочетании с инфляцией выше среднего уровня может, в конечном итоге, стать риском для фондового рынка. А более высокая инфляция была бы также вредна для рынка облигаций.

Решение проблемы – инфляция в 2-3% годовых

Тут стоит сказать, что мнения аналитиков разделились относительно будущего инфляции. Есть те, кто уверен, что гигантские программы количественного смягчения в течение последних 12 лет – с 2008 года – неизбежно станут причиной повышенной и даже галопирующей инфляции. И есть те, кто считает, что мир обречён на японский сценарий и власти в будущем продолжат бороться с дефляцией. Однако, очевидно, мало тех, кто между реальной экономикой и фондовым рынком выбрал бы последний.

Другой момент связан с тем, что, как мы знаем, ФРС нацелена на инфляцию выше 2% – в их программах нет упоминания об уровне в 3% и так далее. Когда инфляция исторически находилась в диапазоне 2-3%, индекс S&P-500 имел среднюю годовую доходность в 20,6%. Вполне неплохо.

Прошедшие 12 лет с момента кризиса 2008 года люди радикально изменили свои потребительские привычки. Люди пересмотрели свои потребности и ценности. Самым главным уроком кризиса 2008 года стал, пожалуй, урок более никогда не набирать долгов. Уроки же нынешнего кризиса ещё предстоит выучить. Но уже сейчас понятно, что туристическая индустрия более никогда не будет прежней.

Перед ФРС стоит ещё более сложная задача: сбалансировать потребность в низких ставках для финансирования растущей долговой нагрузки правительства с желанием повысить экономическую активность.

– Лично я предпочел бы иметь дело с последствиями перегрева экономики, чем с альтернативой. Так много людей и предприятий все еще страдают от последствий пандемии. Так что экономический бум был бы предпочтительнее, даже если он создает риски для рынков. Я уверен, что ФРС предпочла бы более высокую инфляцию перспективе дефляции и новой рецессии, независимо от того, хорошо это для фондового рынка или нет, – считает Джим Бьянко.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба