26 января 2021 EXNESS Старк Майкл

По мере того как мир постепенно приходит в себя после 2020 года, рынки уже оценивают перспективы продолжающегося восстановления экономики и возвращаются к приемлемым условиям. Аналитик Майкл Старк из Exness Market рассматривает вероятную коррекцию акций на фондовых рынках, а также отмечает влияние инфляции на рост золота и других сырьевых товаров в этом году.

Принесет ли 2021-й удачу быкам на рынках — вопрос, который лучше адресовать техническим аналитикам. Однако я могу поразмышлять на тему основных событий и тенденций будущего года. В этой статье я затрону три основные темы:

инфляция благоволит покупателям серебра, золота и нефти

переоцененные акции значительно скорректируются по мере сокращения денежно-кредитного стимулирования

ранд, лира, песо и другие выиграют против крупных валют на фоне восстановления торговли

Звездный час сырьевых товаров

Хотя золото сохраняло свою роль актива безопасности на протяжении большей части 2020-го и достигло нескольких новых рекордных максимумов, нефть боролась за жизнь из-за проблем, связанных со спросом и предложением, а серебро закончило год на уровне в половину меньше своего исторического максимума. После объявления ФРС об отказе от установленных целевых показателей инфляции на виртуальном саммите в Джексон-Хоул, ни золото, ни серебро не показали сильного роста.

Учитывая чувствительность золота, серебра и других драгметаллов к ранним стадиям инфляции, продолжение этого восходящего тренда может, в свою очередь, привести к новому ралли. Традиционно центральные банки пытаются контролировать инфляцию, повышая базовые ставки. Однако в 2021 году существует явный риск того, что этот подход может остановить хрупкое восстановление экономики.

Серебро, пожалуй, выиграет больше всех. Драгметалл выступает в качестве средства сбережения, но также большое количество серебра, добываемого в мире, используется в промышленности — около 40% в 2020 году. Продажи электроники, фотоэлектрической и другой готовой продукции, вероятно, значительно увеличатся в этом году. По мере ускорения восстановления глобальной экономики биоциды будут пользоваться все большим спросом по очевидным причинам.

Если цена на серебро вырвется из этой области, она может попробовать протестировать недельные уровни Фибоначчи около $33 и $39 долларов и максимум 1980 года около $35,30 между ними. Некоторые эксперты даже прогнозируют повторное тестирование рекордного максимума серебра в $47,95 доллара, установленного в апреле 2011. Их ожидания уже не кажутся чем-то несбыточным, когда арсенал мер, который может реализовать центральные банки, истощен, а спрос неуклонно растет.

Коррекция на фондовых рынках

Вот прогноз, который действительно выглядит нелепо: рост акций не будет постоянным.

На протяжении большей части 2020 года многие акции с большой капитализацией показали значительный прирост, поскольку новые деньги, созданные в рамках количественного смягчения, хлынули на фондовые рынки. Во многих случаях скачок акций происходил, несмотря на неоднозначные фундаментальные показатели, при этом оценка некоторых в основном стагнирующих компаний неожиданно взлетела.

При этом акции предприятий «старой экономики», такие, как банки и энергетика, пережили сильное падение, поскольку цена на нефть снизилась во втором квартале, и большинство людей ожидали гораздо более высоких показателей невыполнения обязательств по кредитам. Многие из этих акций сейчас недооценены, в то время как акции крупных технологических компаний страдают от очень высокого отношения цены к прибыли, в некоторых случаях более 40.

Акции Bank of America Corp поднялись почти на 50% с начала ноября, в то время как многие акции технологических компаний были более или менее статичными. Эта положительная тенденция для финансовых и других традиционных защитных акций, вероятно, сохранится в 2021 году, поскольку банки возвращаются к прибыльности, а восстановление экономики, похоже, будет ускоряться.

Несмотря на то, что цена на нефть остается относительно низкой по сравнению с прошлым годом, в 2021-м акции основных энергетических компаний вернулись в фокус внимания трейдеров и инвесторов. Exxon Mobil Corp (XOM), которая была исключена из S&P 500 в четвертом квартале 2020 года, является очевидным примером.

Время разворота нисходящего тренда XOM аналогично переходу от акций технологических компаний к более «классическим». В начале ноября цена на акции Exxon Mobil Corp отскочила от минимумов и поднялась до примерно $30 долларов. Однако фундаментальные факторы для этой компании работают по-другому, не так как для банков.

Суть в том, что, хотя акции не всегда растут, краха, вероятно, тоже не будет. Акции технологических компаний так долго служили ориентиром для американских фондовых рынков, что многие участники находят странным рассматривать общую ситуацию, не обсуждая FAANG. Однако сейчас, когда защитные акции стали сильно переоценены, настало время обратить внимание на другие сектора.

Валютные рынки

В целом 2020 год был плохим для экзотических валют — от лиры и ранда до песо и бата. Многие из них в некоторой степени зависят от сырьевых товаров, но при этом также чувствительны к перспективам торговли, поэтому, когда страны ввели режимы самоизоляции, а промышленная активность во всем мире снизилась, валюты большинства развивающихся стран резко упали по отношению к доллару, евро и другим основным валютам.

Судя по последним данным, экономика Китая находится на пути к полному восстановлению. Производственная деятельность растет, в результате чего увеличивается спрос на нефть и другое сырье, импортируемое из Южной Африки, Таиланда и многих других стран.

Песо (MXN) входит в число экзотических валют с наибольшим потенциалом роста в 2021 году, только недавно он укрепился ниже $20 долларов. Сильная корреляция MXN с сырой нефтью помогла, но с восстановлением спроса в обрабатывающей промышленности и торговли, а также с ростом инфляции, все факторы теперь играют в пользу укрепления песо, особенно на фоне ослабления доллара.

С другой стороны, такие валюты, как лира, обратно пропорциональны сырой нефти: Турция импортирует почти всю свою нефть из арабских стран. В данном случае оптимизм вызывают восстановление международной торговли и возможность возвращения туризма в этом году, если вакцинация будет продолжаться нынешними темпами. Валютные резервы Турции, использовавшиеся для выплаты долгов, в немалой степени связаны с расходами туристов, поэтому ожидается сильное восстановление курса лиры к уровням конца 2018 года.

В прошлом году многие центральные банки по всему миру снизили ставки и запустили рекордные программы количественного смягчения, но Турция, Южная Африка и другие страны с развивающейся экономикой были исключением. Недельная ставка рефинансирования Центрального банка Турецкой Республики остается на уровне 17%, и в результате соотношение с твердой валютой по-прежнему одно из самых высоких за всю историю наблюдений. В сочетании с другими факторами это повышает шансы на успешный кэрри-трейд (инвестиционная стратегия получения прибыли на валютном рынке за счёт разной величины процентных ставок).

Быки и волы

Будет ли 2021 год годом быка или вола, в значительной степени зависит от того, насколько плавно будут внедряться вакцины, а мир возвращаться к чему-то вроде нормы, существовавшей до коронавируса. Точно так же многие планы по восстановлению все еще разрабатываются: никто точно не знает, как будет выглядеть разрекламированная «Великая перезагрузка», поэтому сложно сказать наверняка, сбудутся ли все эти прогнозы.

Так или иначе, волатильность снизится по сравнению с прошлым годом, но останется относительно высокой. По мере изменения делового и экономического цикла движения акций, товаров и прочего могут быть очень хаотичными. Воспользоваться волатильностью можно, если у вас есть реалистичные ожидания и вы понимаете, как ключевые факторы влияют на рынки.

Принесет ли 2021-й удачу быкам на рынках — вопрос, который лучше адресовать техническим аналитикам. Однако я могу поразмышлять на тему основных событий и тенденций будущего года. В этой статье я затрону три основные темы:

инфляция благоволит покупателям серебра, золота и нефти

переоцененные акции значительно скорректируются по мере сокращения денежно-кредитного стимулирования

ранд, лира, песо и другие выиграют против крупных валют на фоне восстановления торговли

Звездный час сырьевых товаров

Хотя золото сохраняло свою роль актива безопасности на протяжении большей части 2020-го и достигло нескольких новых рекордных максимумов, нефть боролась за жизнь из-за проблем, связанных со спросом и предложением, а серебро закончило год на уровне в половину меньше своего исторического максимума. После объявления ФРС об отказе от установленных целевых показателей инфляции на виртуальном саммите в Джексон-Хоул, ни золото, ни серебро не показали сильного роста.

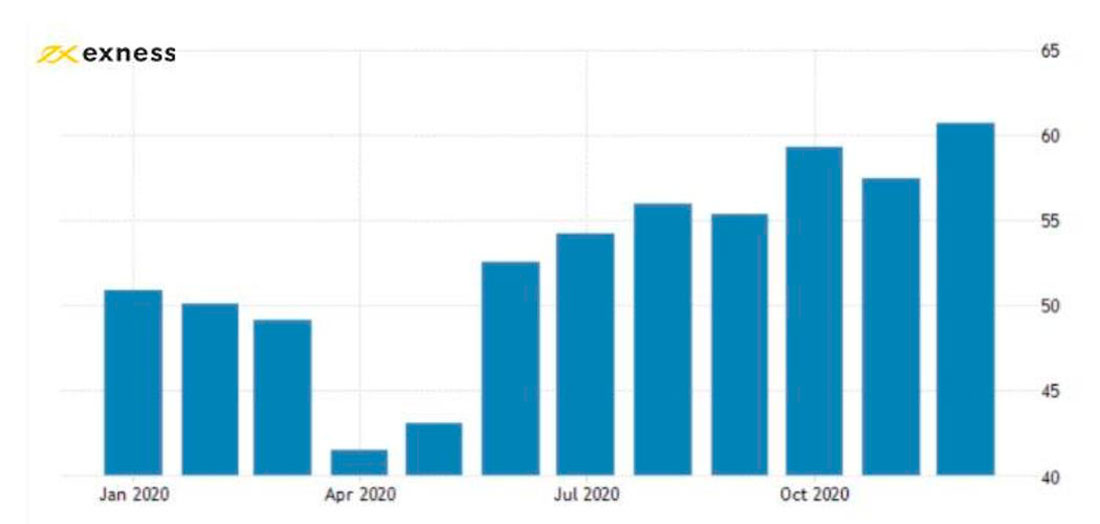

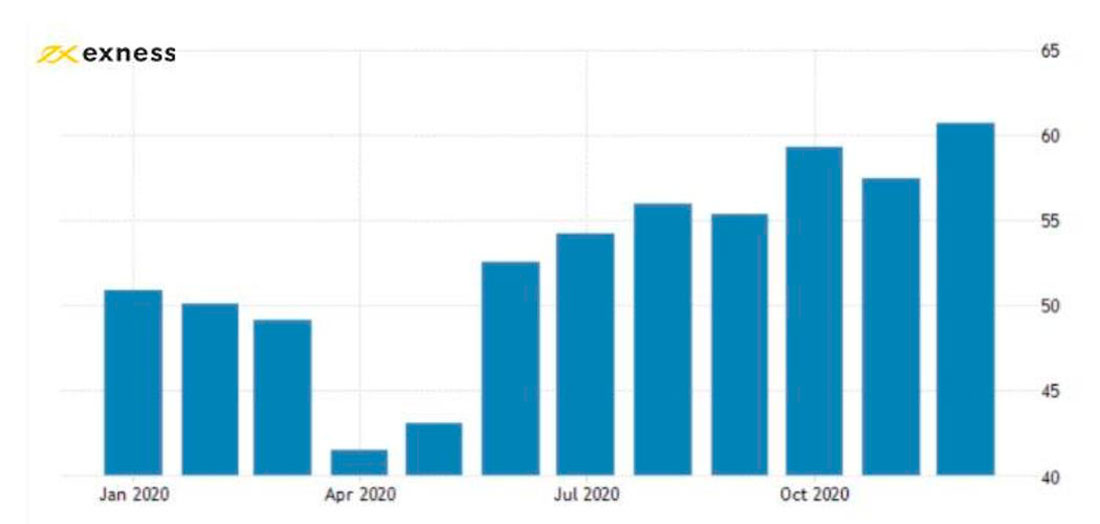

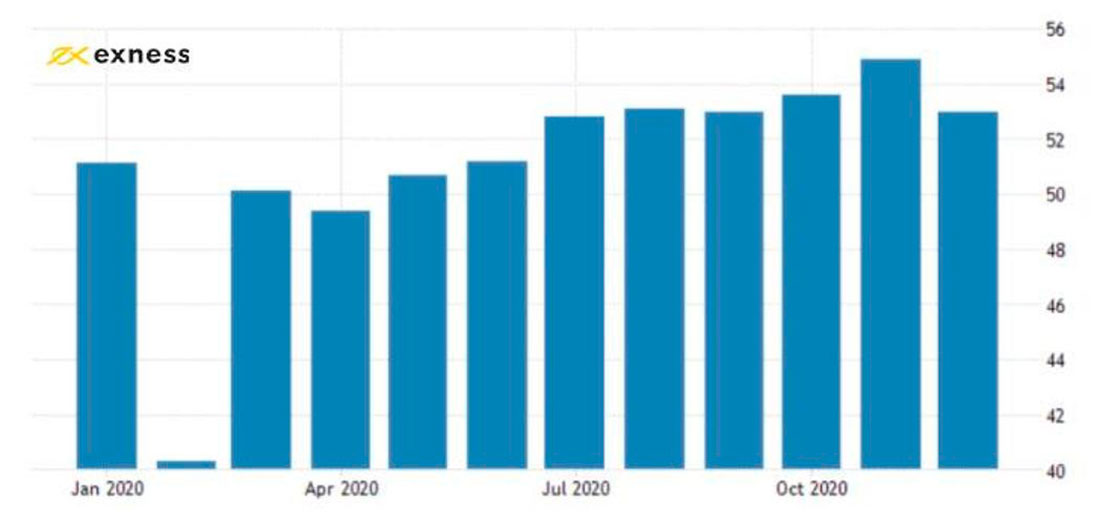

Однако вероятность того, что в этом году какой-либо крупный центральный банк повысит ставки, а производственная инфляция резко увеличится, практически равна нулю, а значит для нового ралли золота и серебра подготовлена хорошая стартовая площадка. В декабре индекс деловой активности (ISM) поднялся седьмой месяц подряд, при этом рост был самым сильным более чем за два года.

Учитывая чувствительность золота, серебра и других драгметаллов к ранним стадиям инфляции, продолжение этого восходящего тренда может, в свою очередь, привести к новому ралли. Традиционно центральные банки пытаются контролировать инфляцию, повышая базовые ставки. Однако в 2021 году существует явный риск того, что этот подход может остановить хрупкое восстановление экономики.

Серебро, пожалуй, выиграет больше всех. Драгметалл выступает в качестве средства сбережения, но также большое количество серебра, добываемого в мире, используется в промышленности — около 40% в 2020 году. Продажи электроники, фотоэлектрической и другой готовой продукции, вероятно, значительно увеличатся в этом году. По мере ускорения восстановления глобальной экономики биоциды будут пользоваться все большим спросом по очевидным причинам.

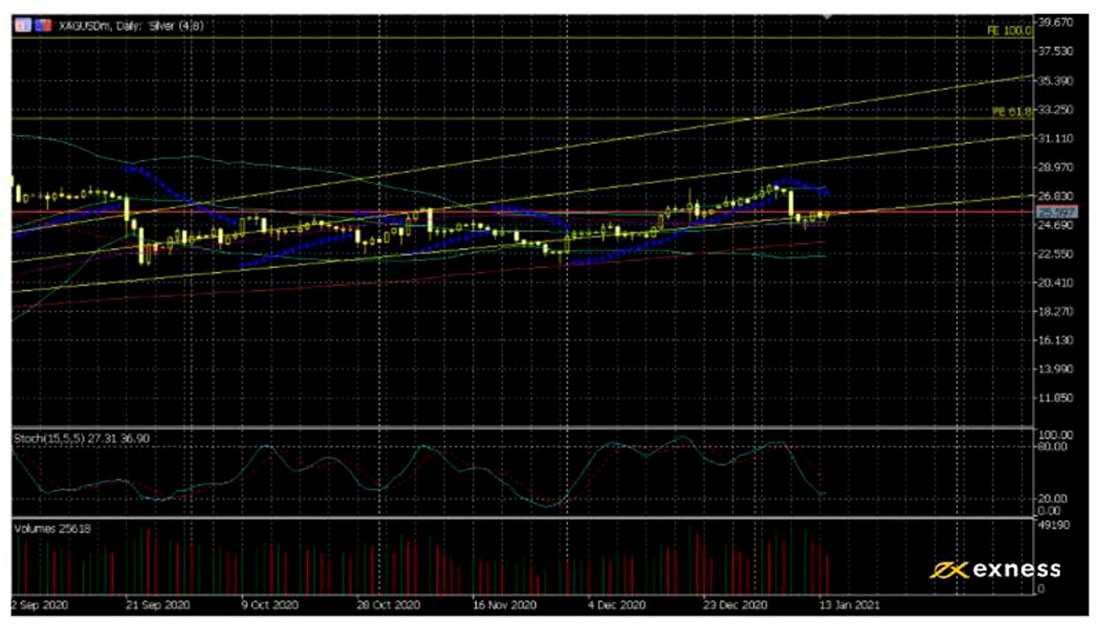

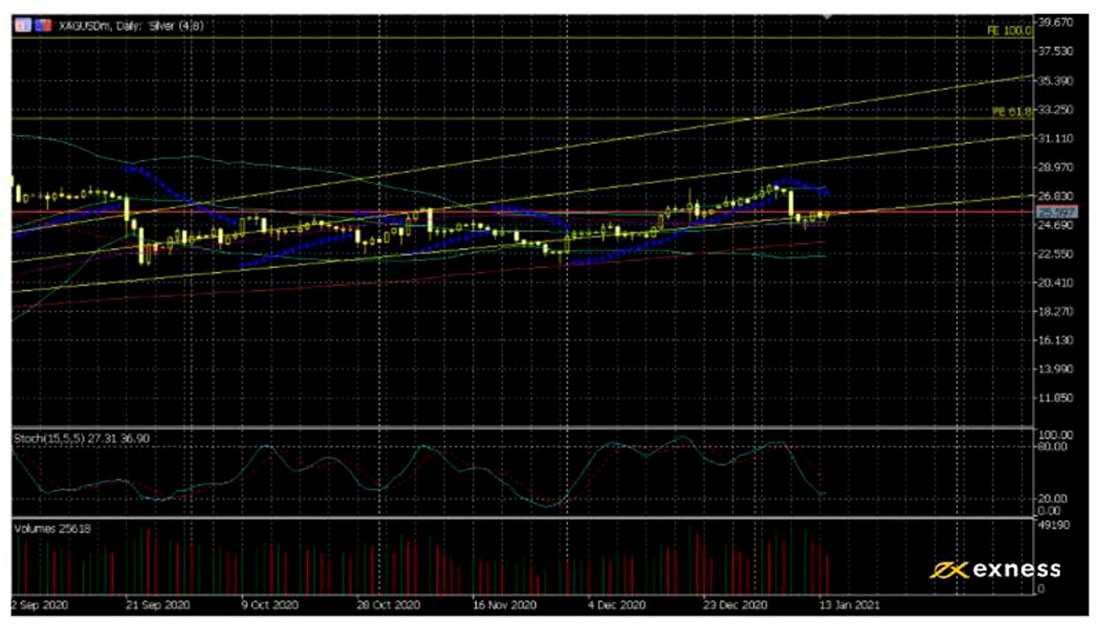

С технической точки зрения, у серебра в этом году больше возможностей для роста, чем у золота. В конце 2020 года внезапный рост на рынке серебра сменился откатом и консолидацией примерно на 15% ниже годового максимума в $29,82 доллара.

Если цена на серебро вырвется из этой области, она может попробовать протестировать недельные уровни Фибоначчи около $33 и $39 долларов и максимум 1980 года около $35,30 между ними. Некоторые эксперты даже прогнозируют повторное тестирование рекордного максимума серебра в $47,95 доллара, установленного в апреле 2011. Их ожидания уже не кажутся чем-то несбыточным, когда арсенал мер, который может реализовать центральные банки, истощен, а спрос неуклонно растет.

Коррекция на фондовых рынках

Вот прогноз, который действительно выглядит нелепо: рост акций не будет постоянным.

На протяжении большей части 2020 года многие акции с большой капитализацией показали значительный прирост, поскольку новые деньги, созданные в рамках количественного смягчения, хлынули на фондовые рынки. Во многих случаях скачок акций происходил, несмотря на неоднозначные фундаментальные показатели, при этом оценка некоторых в основном стагнирующих компаний неожиданно взлетела.

При этом акции предприятий «старой экономики», такие, как банки и энергетика, пережили сильное падение, поскольку цена на нефть снизилась во втором квартале, и большинство людей ожидали гораздо более высоких показателей невыполнения обязательств по кредитам. Многие из этих акций сейчас недооценены, в то время как акции крупных технологических компаний страдают от очень высокого отношения цены к прибыли, в некоторых случаях более 40.

Alphabet Inc — яркий пример стагнации акций в конце 2020 года. Хотя доходы и прибыль на акцию в прошлом году росли довольно стабильно, они не соответствовали значительному росту стоимости самой акции, поэтому с ноября наблюдался некий застой. Объем покупок, необходимых для подъема GOOGLE на 1%, очевидно, намного выше, чем для небольших акций роста, и в этом отношении традиционные защитные акции не учитываются.

Акции Bank of America Corp поднялись почти на 50% с начала ноября, в то время как многие акции технологических компаний были более или менее статичными. Эта положительная тенденция для финансовых и других традиционных защитных акций, вероятно, сохранится в 2021 году, поскольку банки возвращаются к прибыльности, а восстановление экономики, похоже, будет ускоряться.

Несмотря на то, что цена на нефть остается относительно низкой по сравнению с прошлым годом, в 2021-м акции основных энергетических компаний вернулись в фокус внимания трейдеров и инвесторов. Exxon Mobil Corp (XOM), которая была исключена из S&P 500 в четвертом квартале 2020 года, является очевидным примером.

Время разворота нисходящего тренда XOM аналогично переходу от акций технологических компаний к более «классическим». В начале ноября цена на акции Exxon Mobil Corp отскочила от минимумов и поднялась до примерно $30 долларов. Однако фундаментальные факторы для этой компании работают по-другому, не так как для банков.

С учетом первых признаков инфляции и продолжающегося восстановления нефть в этом году имеет хороший потенциал роста. Однако остается еще много «если» и «но». Если рынки не будут заглядывать слишком далеко в будущее, в 2021 оценки акций энергетических компаний восстановятся.

Суть в том, что, хотя акции не всегда растут, краха, вероятно, тоже не будет. Акции технологических компаний так долго служили ориентиром для американских фондовых рынков, что многие участники находят странным рассматривать общую ситуацию, не обсуждая FAANG. Однако сейчас, когда защитные акции стали сильно переоценены, настало время обратить внимание на другие сектора.

Валютные рынки

В целом 2020 год был плохим для экзотических валют — от лиры и ранда до песо и бата. Многие из них в некоторой степени зависят от сырьевых товаров, но при этом также чувствительны к перспективам торговли, поэтому, когда страны ввели режимы самоизоляции, а промышленная активность во всем мире снизилась, валюты большинства развивающихся стран резко упали по отношению к доллару, евро и другим основным валютам.

Судя по последним данным, экономика Китая находится на пути к полному восстановлению. Производственная деятельность растет, в результате чего увеличивается спрос на нефть и другое сырье, импортируемое из Южной Африки, Таиланда и многих других стран.

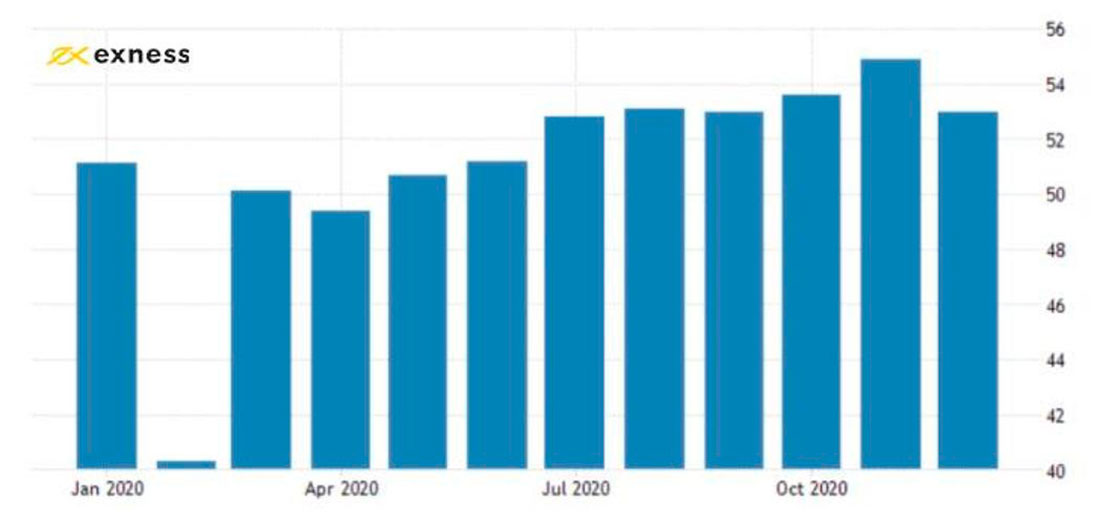

В ноябре 2020 индекс деловой активности в производственном секторе от Caixin достиг десятилетнего максимума в 54,9. Показатель растет уже восьмой месяц подряд после первой волны COVID-19. Поскольку Китай является основным направлением экспорта из стран с формирующейся рыночной экономикой, разумно ожидать роста их валют.

Песо (MXN) входит в число экзотических валют с наибольшим потенциалом роста в 2021 году, только недавно он укрепился ниже $20 долларов. Сильная корреляция MXN с сырой нефтью помогла, но с восстановлением спроса в обрабатывающей промышленности и торговли, а также с ростом инфляции, все факторы теперь играют в пользу укрепления песо, особенно на фоне ослабления доллара.

С другой стороны, такие валюты, как лира, обратно пропорциональны сырой нефти: Турция импортирует почти всю свою нефть из арабских стран. В данном случае оптимизм вызывают восстановление международной торговли и возможность возвращения туризма в этом году, если вакцинация будет продолжаться нынешними темпами. Валютные резервы Турции, использовавшиеся для выплаты долгов, в немалой степени связаны с расходами туристов, поэтому ожидается сильное восстановление курса лиры к уровням конца 2018 года.

В прошлом году многие центральные банки по всему миру снизили ставки и запустили рекордные программы количественного смягчения, но Турция, Южная Африка и другие страны с развивающейся экономикой были исключением. Недельная ставка рефинансирования Центрального банка Турецкой Республики остается на уровне 17%, и в результате соотношение с твердой валютой по-прежнему одно из самых высоких за всю историю наблюдений. В сочетании с другими факторами это повышает шансы на успешный кэрри-трейд (инвестиционная стратегия получения прибыли на валютном рынке за счёт разной величины процентных ставок).

Быки и волы

Будет ли 2021 год годом быка или вола, в значительной степени зависит от того, насколько плавно будут внедряться вакцины, а мир возвращаться к чему-то вроде нормы, существовавшей до коронавируса. Точно так же многие планы по восстановлению все еще разрабатываются: никто точно не знает, как будет выглядеть разрекламированная «Великая перезагрузка», поэтому сложно сказать наверняка, сбудутся ли все эти прогнозы.

Так или иначе, волатильность снизится по сравнению с прошлым годом, но останется относительно высокой. По мере изменения делового и экономического цикла движения акций, товаров и прочего могут быть очень хаотичными. Воспользоваться волатильностью можно, если у вас есть реалистичные ожидания и вы понимаете, как ключевые факторы влияют на рынки.

https://www.exness.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба